Marvell Technology (NASDAQ: MRVL) — американский производитель полупроводников. Компания считается очень перспективной, и потому ее цена завышена. Но огромный долг и убытки вызывают сомнения в обоснованности ее текущей цены.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

Согласно годовому отчету компании, ее выручка распределяется следующим образом:

Работа сети — 57%. Контроллеры, адаптеры, процессоры и прочая техника, необходимая для работы вычислительных устройств.

Хранение данных — 39%. Все, что нужно для жестких дисков и серверов. По сути, сегмент работает на дата-центры.

Другое — 4%. В основном комплектующие для серверов.

По странам выручка компании распределяется так:

Китай — 43%;

США — 11%;

Малайзия — 9%;

Таиланд — 8%;

Филиппины — 6%;

Япония — 5%;

Другие неназванные страны — 18%.

Из прямых продаж технологическим компаниям генерируется 75% выручки Marvell Technology, 25% приходится на посредников. На данный момент компания убыточная.

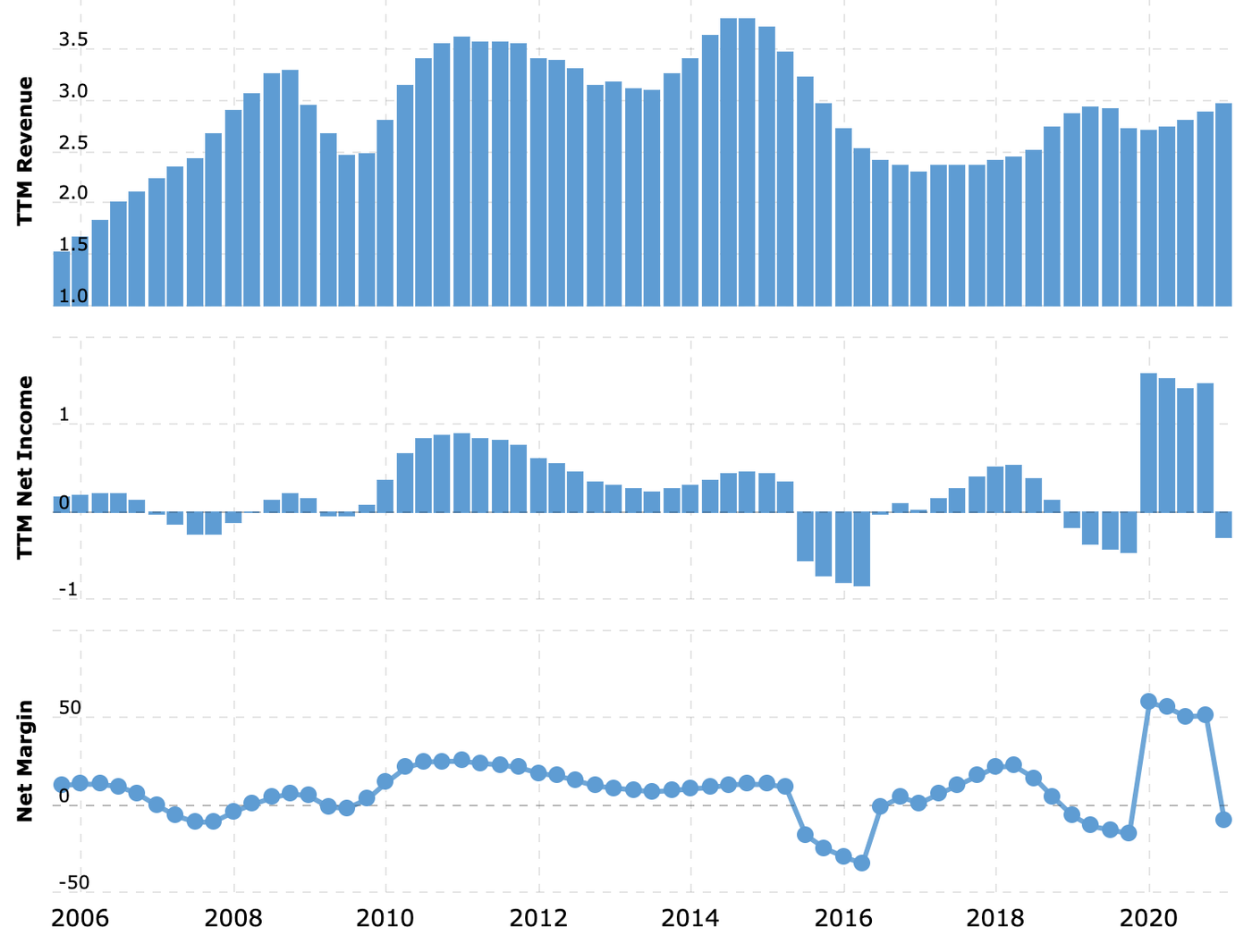

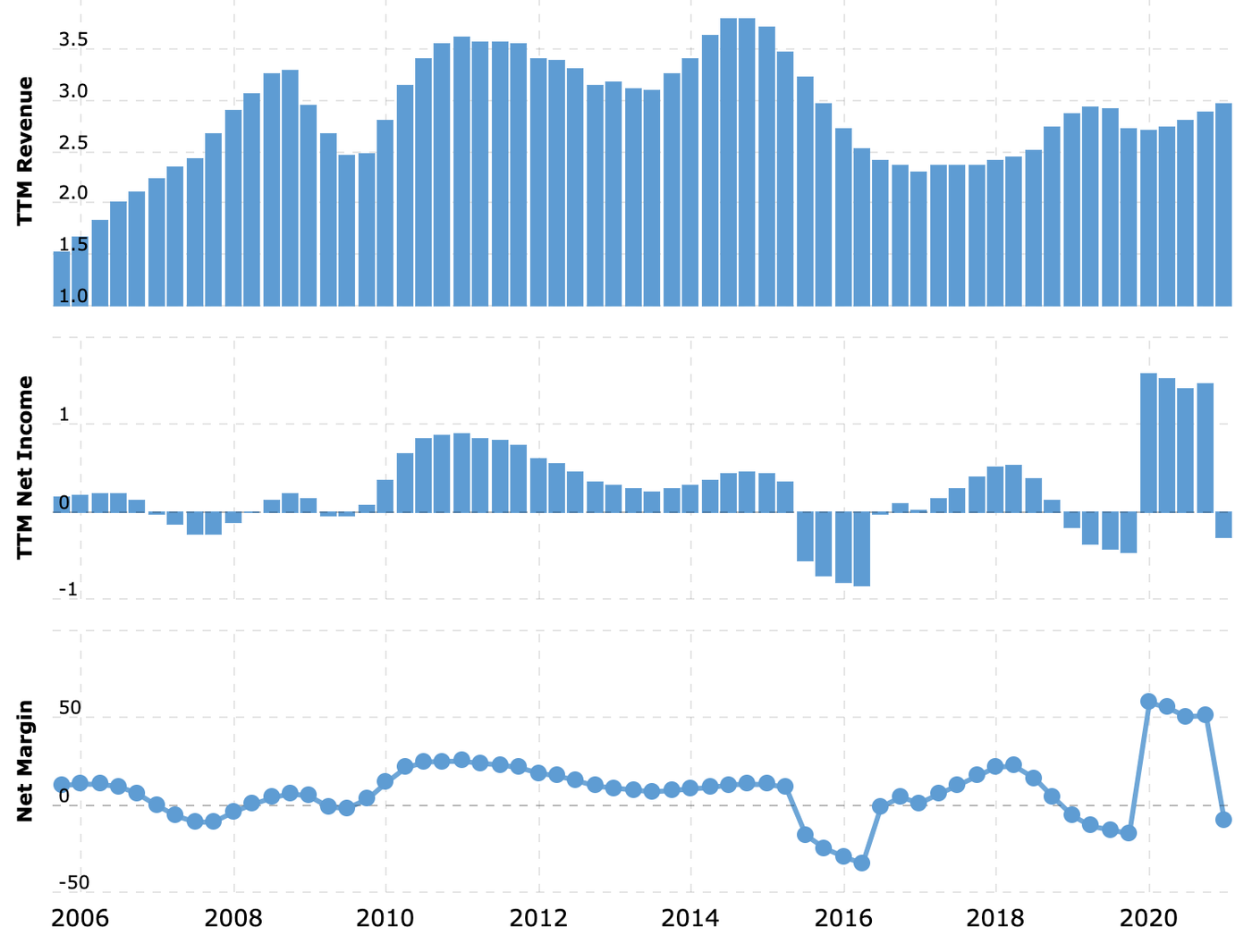

Выручка и прибыль за последние 12 месяцев в млрд долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

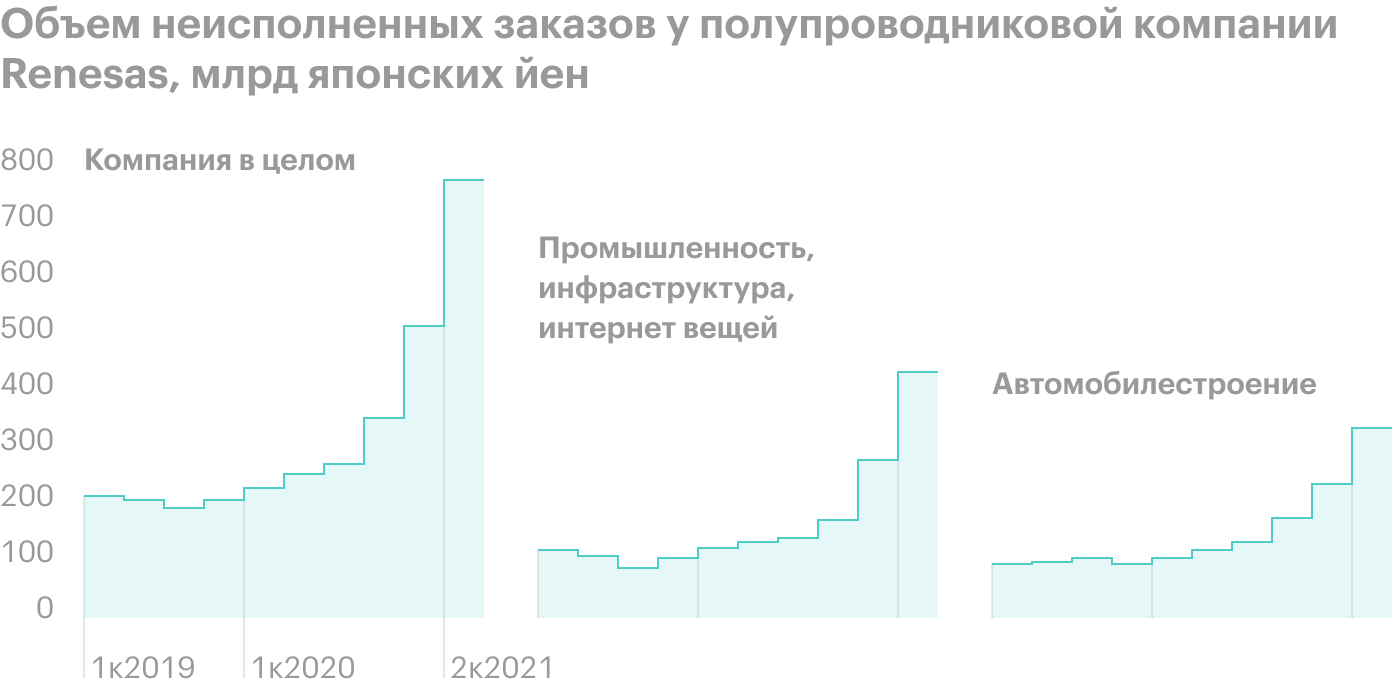

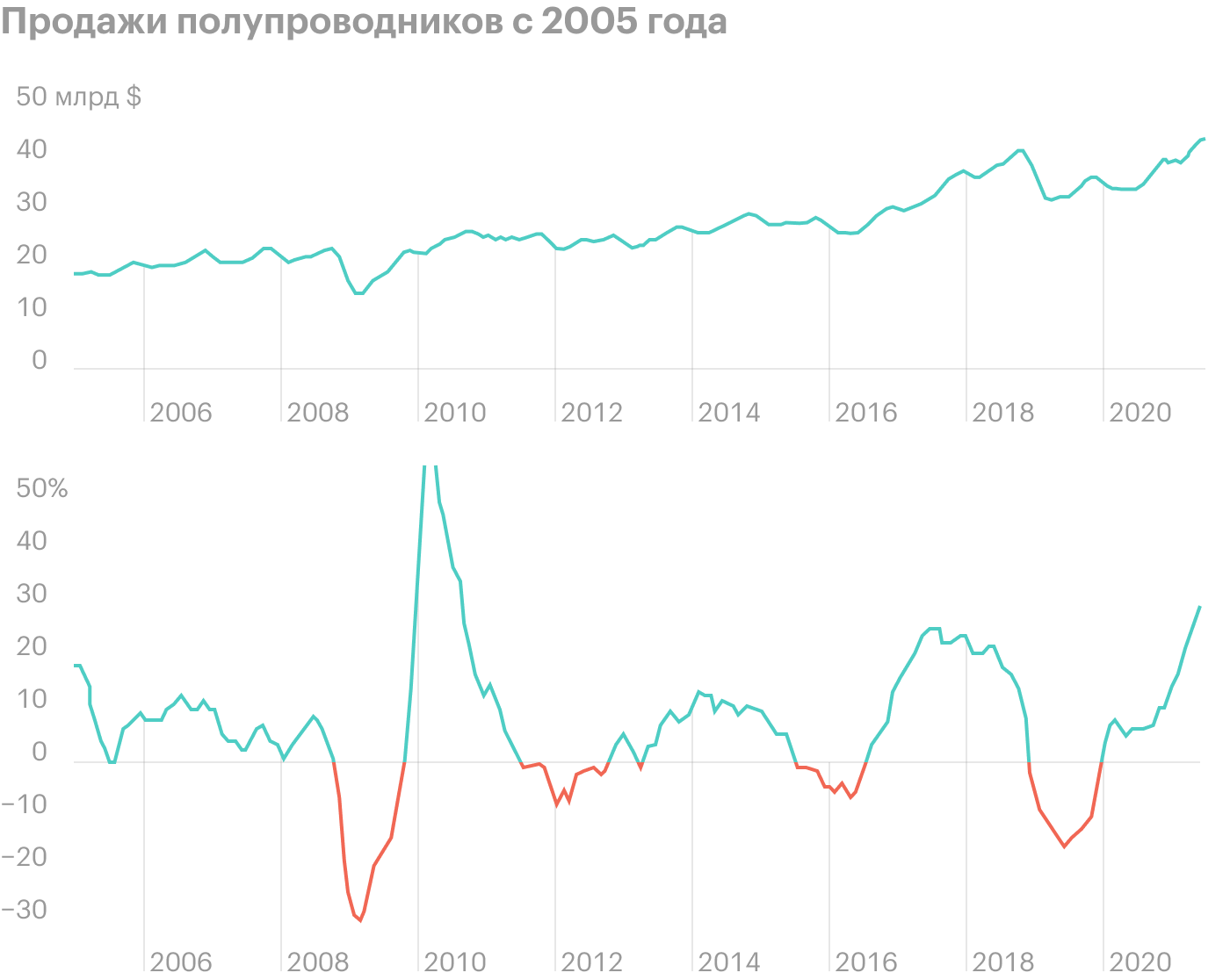

«Это было лучшее из всех времен». В мире большой дефицит полупроводников: чипы нужны всем и повсюду, а в достаточных количествах их нигде нет. Это позволяет компаниям-производителям повышать цены. Так что ближайшие пару лет Marvell вполне может рассчитывать на рост выручки.

Что-то там про облака. Больше трети выручки компании приходится фактически на сферу облачных вычислений и дата-центров. Этот сектор еще долго будет расти, и, прямо скажем, ориентация Marvell на развитие этого сегмента отчасти объясняет раздутость ее котировок. И дата-центры — это, безусловно, положительный момент для тех, кто планирует инвестировать в компанию с прицелом на длительную перспективу.

Спрос на чипы по отраслям, млрд долларов

Что может помешать

«Это было худшее из всех времен». Компания убыточная по двум причинам:

Она постоянно инвестирует в расширение и модернизацию своего предприятия. Недавно, например, она купила компанию Innovium за 1,1 млрд долларов.

Ее расходы сильно растут, что является обратной стороной ажиотажного спроса на полупроводники: цены нынче повышают все.

Нет поводов считать, что здесь что-то изменится в ближайшее время. Поэтому надеяться можно лишь на то, что выручка компании будет расти быстрее трат — и за счет этого Marvell выйдет-таки на прибыль при нашей жизни.

Концентрация. Согласно годовому отчету компании, 13% ее выручки приходится на небольшую компанию Wintech. Внезапное изменение отношений с Wintech может негативно сказаться на отчетности Marvell, так что это нужно иметь в виду.

Дивиденды. Компания платит 24 цента дивидендов на акцию в год — почти 0,4% годовых. На выплаты компания тратит примерно 198 млн долларов в год, что больше всей ее прибыли. Точнее, прибыли в этом году у нее не было, сейчас она работает в убыток. Выплаты должны порезать уже хотя бы поэтому — хотя достаточно было бы и того, что компания много тратится на расширение бизнеса. С другой стороны, вряд ли котировки Marvell пострадают от исхода дивидендных инвесторов в случае урезания выплат.

Деньги из тумбочки. Компания убыточная и при этом обременена большими задолженностями, сумма которых составляет 6,097 млрд долларов, из них 1,084 млрд нужно гасить в течение года. Денег в ее распоряжении достаточно для закрытия срочных задолженностей, но вообще увеличение ее долгового бремени не может не беспокоить в преддверии увеличения ставок и подорожания займов.

Тем более с текущими тенденциями в развитии компании и ее прицелом на расширение бизнеса я бы ожидал, что долговая нагрузка на компанию будет увеличиваться, — это наверняка будет раздражать инвесторов.

Конкуренты. Проблема с конкурентами компании состоит вовсе не в том, что они активно влияют на ценовую политику Marvell, — в условиях безумного спроса на полупроводники при недостатке предложения денег хватит всем. Дело в том, что Marvell выглядит на фоне конкурентов дорогой.

Например, метрика соотношения цены акции и выручки на акцию у Marvell составляет 13,52. А у NXP этот показатель находится на уровне 5,81, у Broadcom — 7,88, у Microchip — 7,37, у Silicon Motion Technology — 3,62.

Понятно, что инвесторы выдали Marvell большой кредит доверия, ведь она развивает направление с дата-центрами, которое считается крайне перспективным. Но все же даже в таком контексте Marvell выглядит непомерно дорогой. В том числе и потому, что выгода от этого направления пока не сильно проявляется, компания все еще убыточная.

Большой переполох в маленьком Китае. История с Evergrande может закончиться масштабной рецессией в КНР — и, как следствие, привести к ослаблению деловой активности во всей Азии. Это может стать проблемой для Marvell, поскольку основные деньги она получает в Китае и других странах Азии. А может и не стать. Marvell осуществляет поставки для китайских подрядчиков американских компаний — итоговые покупатели продукции, создаваемой из компонентов Marvell, в массе своей находятся не в Китае. Но все может быть.

Стоимость материалов, деталей и процессов в производственной цепочке у чипов по видам, рост в процентах по сравнению с августом 2020 года

Что дальше

На мой взгляд, минусы компании перевешивают ее плюсы. Поэтому я бы не стал брать эти акции по текущей цене. С другой стороны, коррекции тут может и не случиться: ажиотаж вокруг полупроводников и дата-центров будет стимулировать интерес инвесторов к этим акциям. Так что инвестировать тут можно — но на свой страх и риск.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

Согласно годовому отчету компании, ее выручка распределяется следующим образом:

Работа сети — 57%. Контроллеры, адаптеры, процессоры и прочая техника, необходимая для работы вычислительных устройств.

Хранение данных — 39%. Все, что нужно для жестких дисков и серверов. По сути, сегмент работает на дата-центры.

Другое — 4%. В основном комплектующие для серверов.

По странам выручка компании распределяется так:

Китай — 43%;

США — 11%;

Малайзия — 9%;

Таиланд — 8%;

Филиппины — 6%;

Япония — 5%;

Другие неназванные страны — 18%.

Из прямых продаж технологическим компаниям генерируется 75% выручки Marvell Technology, 25% приходится на посредников. На данный момент компания убыточная.

Выручка и прибыль за последние 12 месяцев в млрд долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

«Это было лучшее из всех времен». В мире большой дефицит полупроводников: чипы нужны всем и повсюду, а в достаточных количествах их нигде нет. Это позволяет компаниям-производителям повышать цены. Так что ближайшие пару лет Marvell вполне может рассчитывать на рост выручки.

Что-то там про облака. Больше трети выручки компании приходится фактически на сферу облачных вычислений и дата-центров. Этот сектор еще долго будет расти, и, прямо скажем, ориентация Marvell на развитие этого сегмента отчасти объясняет раздутость ее котировок. И дата-центры — это, безусловно, положительный момент для тех, кто планирует инвестировать в компанию с прицелом на длительную перспективу.

Спрос на чипы по отраслям, млрд долларов

Что может помешать

«Это было худшее из всех времен». Компания убыточная по двум причинам:

Она постоянно инвестирует в расширение и модернизацию своего предприятия. Недавно, например, она купила компанию Innovium за 1,1 млрд долларов.

Ее расходы сильно растут, что является обратной стороной ажиотажного спроса на полупроводники: цены нынче повышают все.

Нет поводов считать, что здесь что-то изменится в ближайшее время. Поэтому надеяться можно лишь на то, что выручка компании будет расти быстрее трат — и за счет этого Marvell выйдет-таки на прибыль при нашей жизни.

Концентрация. Согласно годовому отчету компании, 13% ее выручки приходится на небольшую компанию Wintech. Внезапное изменение отношений с Wintech может негативно сказаться на отчетности Marvell, так что это нужно иметь в виду.

Дивиденды. Компания платит 24 цента дивидендов на акцию в год — почти 0,4% годовых. На выплаты компания тратит примерно 198 млн долларов в год, что больше всей ее прибыли. Точнее, прибыли в этом году у нее не было, сейчас она работает в убыток. Выплаты должны порезать уже хотя бы поэтому — хотя достаточно было бы и того, что компания много тратится на расширение бизнеса. С другой стороны, вряд ли котировки Marvell пострадают от исхода дивидендных инвесторов в случае урезания выплат.

Деньги из тумбочки. Компания убыточная и при этом обременена большими задолженностями, сумма которых составляет 6,097 млрд долларов, из них 1,084 млрд нужно гасить в течение года. Денег в ее распоряжении достаточно для закрытия срочных задолженностей, но вообще увеличение ее долгового бремени не может не беспокоить в преддверии увеличения ставок и подорожания займов.

Тем более с текущими тенденциями в развитии компании и ее прицелом на расширение бизнеса я бы ожидал, что долговая нагрузка на компанию будет увеличиваться, — это наверняка будет раздражать инвесторов.

Конкуренты. Проблема с конкурентами компании состоит вовсе не в том, что они активно влияют на ценовую политику Marvell, — в условиях безумного спроса на полупроводники при недостатке предложения денег хватит всем. Дело в том, что Marvell выглядит на фоне конкурентов дорогой.

Например, метрика соотношения цены акции и выручки на акцию у Marvell составляет 13,52. А у NXP этот показатель находится на уровне 5,81, у Broadcom — 7,88, у Microchip — 7,37, у Silicon Motion Technology — 3,62.

Понятно, что инвесторы выдали Marvell большой кредит доверия, ведь она развивает направление с дата-центрами, которое считается крайне перспективным. Но все же даже в таком контексте Marvell выглядит непомерно дорогой. В том числе и потому, что выгода от этого направления пока не сильно проявляется, компания все еще убыточная.

Большой переполох в маленьком Китае. История с Evergrande может закончиться масштабной рецессией в КНР — и, как следствие, привести к ослаблению деловой активности во всей Азии. Это может стать проблемой для Marvell, поскольку основные деньги она получает в Китае и других странах Азии. А может и не стать. Marvell осуществляет поставки для китайских подрядчиков американских компаний — итоговые покупатели продукции, создаваемой из компонентов Marvell, в массе своей находятся не в Китае. Но все может быть.

Стоимость материалов, деталей и процессов в производственной цепочке у чипов по видам, рост в процентах по сравнению с августом 2020 года

Что дальше

На мой взгляд, минусы компании перевешивают ее плюсы. Поэтому я бы не стал брать эти акции по текущей цене. С другой стороны, коррекции тут может и не случиться: ажиотаж вокруг полупроводников и дата-центров будет стимулировать интерес инвесторов к этим акциям. Так что инвестировать тут можно — но на свой страх и риск.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба