12 ноября 2021 Zero Hedge

«Все, кто принимает политические решения, спрашивают: какова цена повышения процентных ставок на раннем этапе?» – сказал Марсель (Marcel), глава нашего исследовательского отдела, информируя нас об актуальном состоянии подобных разговоров.

«Исторически экстраполяция ожиданий повышения ставок ведет к существенному скачку конечных реальных ставок и чрезмерному ужесточению кредитных условий, – объяснил он. – Самый очевидный недавний аналог, запечатленный в памяти политиков, – это реакция на ужесточение политики в 2013 г. Реальная ставка индексированного свопа овернайт (OIS) для срока 5y5y (на 5 лет вперед через 5 лет) подскочила с -0.75% в 2012 г. до +1.50% в 2013 г. причем ~75% этого движения случилось после промаха Бернанке (Bernanke). Многие факторы способствовали развороту – реальная ставка OIS для 5y5y вернулась к -0.75% в 2016 г.».

«Рынок облигаций дает политикам карт-бланш, по крайней мере пока, – продолжает Марсель. – Заголовки Bloomberg о бойне на рынке облигаций верны для некоторых мелких фондов, использующих кредитное плечо, но не для этого класса активов в целом. Индексы общей доходности облигаций Казначейства США за последнюю неделю поднялись (+0.5%), а за месяц практически не изменились (-0.07%). Если бы в августе рынку сказали, что Федеральная резервная система, возможно, готовится поднять ставки в начале 2022 г., большинство трейдеров ожидали бы суровых последствий для рынка облигаций в целом».

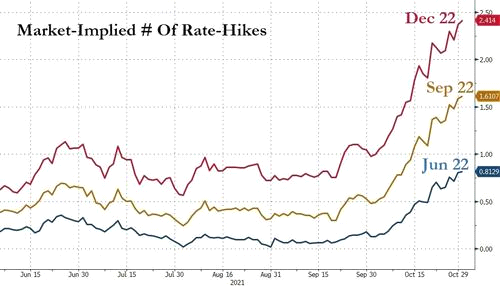

Подразумеваемое рынком число повышений ставок

Дек. ‘22

Сент. ‘22

Июнь ‘22

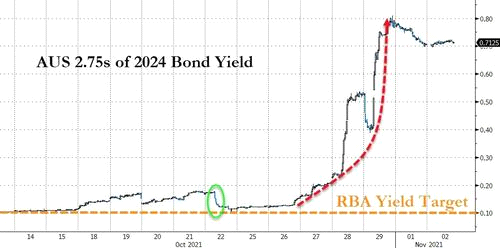

«Переоценка краткосрочных облигаций очень узкая. Также это очевидно в Австралии, где облигации с погашением в 2024 г. и целевой доходностью 0.1% сейчас торгуются со ставкой 0.8%, несмотря на попытки центрального банка сдержать рост доходности. Такое изменение равнозначно падению цены на 1.5% для держателей облигаций без кредитного плеча. Почему же кого-то это должно волновать?» – спрашивает Марсель.

Доходность австралийских облигаций с купоном на 2.75% с погашением в 2024 г.

Целевая доходность Резервного банка Австралии – желтым пунктиром

«Единственные игроки, которых это волнует, – это те, кто занимает длинные позиции с кредитным плечом. И это хедж-фонды, желавшие занять короткие позиции по облигациям, но пытавшиеся сократить отрицательный перенос. Они купили много краткосрочных облигаций с кредитным плечом (и продали тоже) и затем открыли короткие позиции по долгосрочным. Он обожглись на этих сделках, но это небольшая группа игроков».

«Британские краткосрочные стерлинговые ставки дают важный ключ к тому, чего нам следует ждать», – объяснил Марсель.

«Краткосрочные ставки достигнут пика в 2023 г. и затем начнут падать. Конечная реальная ставка останется резко отрицательной. Рынок облигаций говорит о том, что финансовое подавление – постоянная составляющая финансовой архитектуры. Он говорит, что, если поднять ставки быстрее, чтобы показать, что ты реагируешь на инфляцию, невозможно достичь устойчивых положительных реальных краткосрочных ставок».

«В мире слишком много капитала, и он должен быть уничтожен. Финансовое подавление – самый болезненный инструмент уничтожения, так как оно не обеспечивает быстрое восстановление, а растягивает убытки на целое поколение».

«Исторически экстраполяция ожиданий повышения ставок ведет к существенному скачку конечных реальных ставок и чрезмерному ужесточению кредитных условий, – объяснил он. – Самый очевидный недавний аналог, запечатленный в памяти политиков, – это реакция на ужесточение политики в 2013 г. Реальная ставка индексированного свопа овернайт (OIS) для срока 5y5y (на 5 лет вперед через 5 лет) подскочила с -0.75% в 2012 г. до +1.50% в 2013 г. причем ~75% этого движения случилось после промаха Бернанке (Bernanke). Многие факторы способствовали развороту – реальная ставка OIS для 5y5y вернулась к -0.75% в 2016 г.».

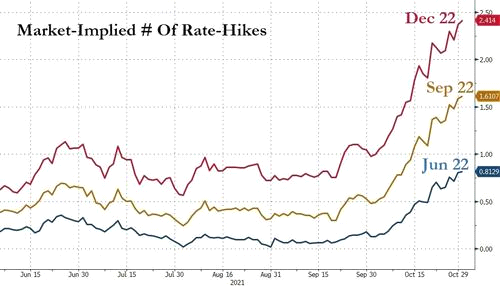

«Рынок облигаций дает политикам карт-бланш, по крайней мере пока, – продолжает Марсель. – Заголовки Bloomberg о бойне на рынке облигаций верны для некоторых мелких фондов, использующих кредитное плечо, но не для этого класса активов в целом. Индексы общей доходности облигаций Казначейства США за последнюю неделю поднялись (+0.5%), а за месяц практически не изменились (-0.07%). Если бы в августе рынку сказали, что Федеральная резервная система, возможно, готовится поднять ставки в начале 2022 г., большинство трейдеров ожидали бы суровых последствий для рынка облигаций в целом».

Подразумеваемое рынком число повышений ставок

Дек. ‘22

Сент. ‘22

Июнь ‘22

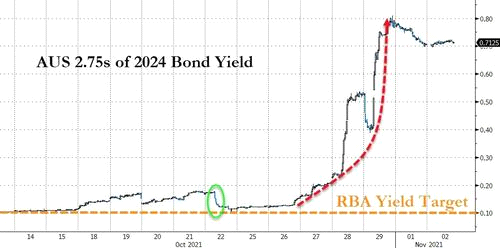

«Переоценка краткосрочных облигаций очень узкая. Также это очевидно в Австралии, где облигации с погашением в 2024 г. и целевой доходностью 0.1% сейчас торгуются со ставкой 0.8%, несмотря на попытки центрального банка сдержать рост доходности. Такое изменение равнозначно падению цены на 1.5% для держателей облигаций без кредитного плеча. Почему же кого-то это должно волновать?» – спрашивает Марсель.

Доходность австралийских облигаций с купоном на 2.75% с погашением в 2024 г.

Целевая доходность Резервного банка Австралии – желтым пунктиром

«Единственные игроки, которых это волнует, – это те, кто занимает длинные позиции с кредитным плечом. И это хедж-фонды, желавшие занять короткие позиции по облигациям, но пытавшиеся сократить отрицательный перенос. Они купили много краткосрочных облигаций с кредитным плечом (и продали тоже) и затем открыли короткие позиции по долгосрочным. Он обожглись на этих сделках, но это небольшая группа игроков».

«Британские краткосрочные стерлинговые ставки дают важный ключ к тому, чего нам следует ждать», – объяснил Марсель.

«Краткосрочные ставки достигнут пика в 2023 г. и затем начнут падать. Конечная реальная ставка останется резко отрицательной. Рынок облигаций говорит о том, что финансовое подавление – постоянная составляющая финансовой архитектуры. Он говорит, что, если поднять ставки быстрее, чтобы показать, что ты реагируешь на инфляцию, невозможно достичь устойчивых положительных реальных краткосрочных ставок».

«В мире слишком много капитала, и он должен быть уничтожен. Финансовое подавление – самый болезненный инструмент уничтожения, так как оно не обеспечивает быстрое восстановление, а растягивает убытки на целое поколение».

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба