Что значит индексное инвестирование?

Чаще всего, когда рассматривают вложения в ценные бумаги, имеют в виду отдельные акции, облигации или деривативы. Даже если анализируются портфельные инвестиции (вложения в подборки ценных бумаг), инструменты в корзине рекомендуется группировать по срокам, рискам или доходности. Но также существует возможность сформировать свой портфель на базе индексов — показателей, которые рассчитываются на основе ценных бумаг, сгруппированных по отдельной отрасли или индикатору. Подобная стратегия даёт следующие возможности:

применять отраслевую аналитику к своим вложениям;

вкладывать средства в интересующую отрасль, не обращая внимания на особенности отдельных эмитентов;

оперировать индексами, основу которых составляют товары или какие-либо показатели;

не платить комиссионные по операциям с отдельными ценными бумагами.

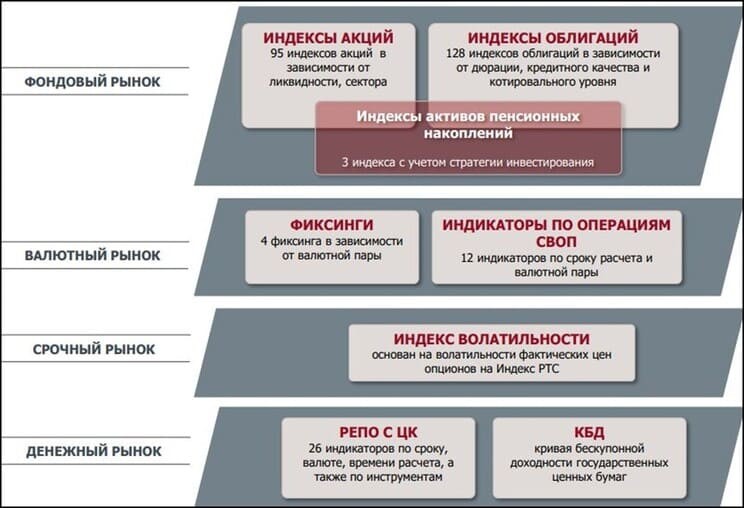

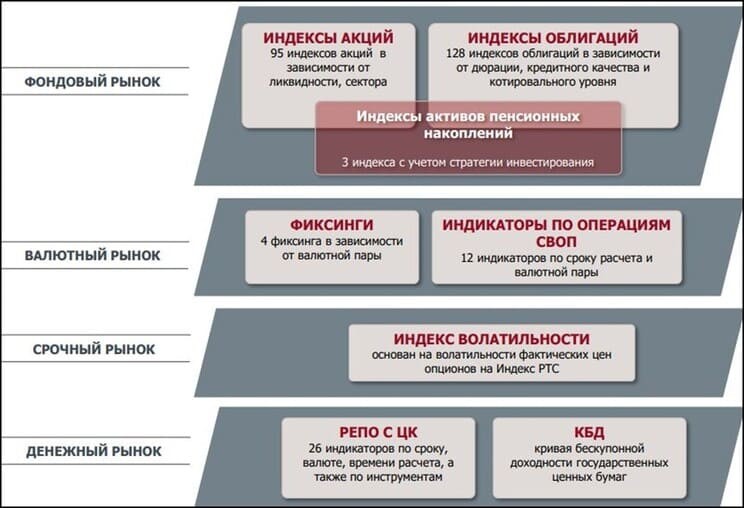

В России отечественные индексы представлены на Московской бирже (MOEX). На ней ведутся торги примерно по двумстам из них. Индексы разделены на группы в зависимости от базового инструмента, такого как:

акции;

облигации;

отдельные отрасли;

тематические показатели.

Рис. 1. Индексы, представленные на Московской бирже. Источник: сайт MOEX

Например, существует десять отраслевых индексов, которые рассчитываются на базе подборки акций компаний, действующих в одной сфере.

За рубежом индексы распространены ещё более широко. Только в семействе FTSE Russell насчитывается порядка 600 разновидностей.

Подобное разнообразие открывает возможности для инвестирования практически в любые отрасли или активы.

Индексная стратегия инвестирования

Заниматься индексным инвестированием можно самостоятельно или с помощью специализированных фондов.

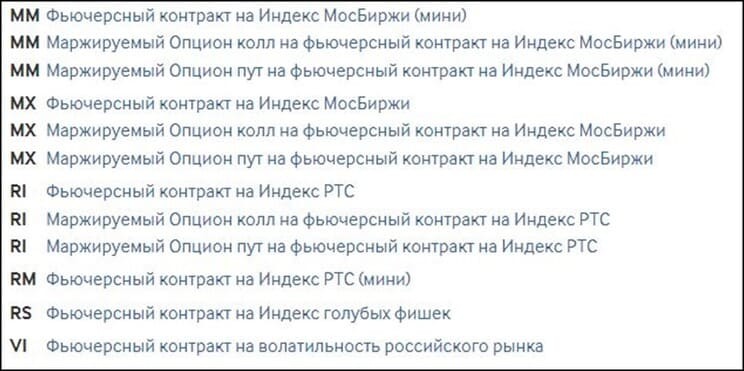

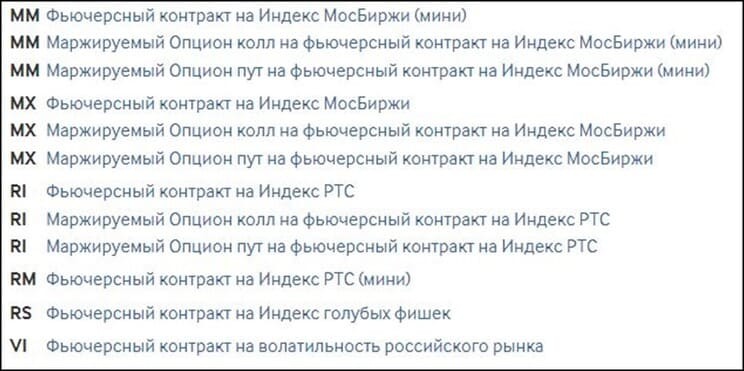

Для самостоятельного инвестирования используются деривативы, расчётной базой которых являются индексы. По данным на конец 2021 г., на Мосбирже торгуется двенадцать подобных бумаг (шесть опционов и шесть фьючерсов).

Рис. 2. Торгуемые на Московской бирже деривативы, в основе которых лежат индексы. Источник: сайт MOEX

Что касается востребованности индексных деривативов, то она довольно высока. По итогам ноября 2021 г. из общего объёма торгов фьючерсами на индексные инструменты пришлось 28% (4,7 трлн из 16,7 трлн руб.). У опционов аналогичный показатель составляет 67% (620 из 927 млрд руб.). Наиболее популярным инструментом является фьючерс на Индекс РТС — более 0,5 млн открытых позиций. Подобные объёмы гарантируют определённый уровень ликвидности для частных инвесторов.

Стоит ли собирать индексный портфель самостоятельно?

Другой путь для самостоятельного инвестирования — подобрать портфель ценных бумаг, структура которого близка к интересующему вас индексу.

Пример

Владимир оптимистично настроен относительно будущего отрасли телекоммуникаций. Не желая самостоятельно анализировать бумаги отдельных компаний этой сферы, он решает собрать портфель акций, повторяющий структуру Индекса телекоммуникаций Мосбиржи (MOEXTL). Для этого ему нужно найти данный индекс на странице MOEX, ознакомиться с его структурой и повторить её в своих вложениях.

Минусы такого подхода очевидны: нужно покупать отдельные акции (иногда их довольно много: например, в электроэнергетическом индексе представлены бумаги 17 компаний), отслеживать их и заниматься мониторингом возможной ребалансировки интересующего индекса (на MOEX состав индекса и соотношение лежащих в его основе ценных бумаг обычно может меняться раз в квартал).

Опосредованное индексное инвестирование на Мосбирже осуществляется с помощью:

торгуемых биржевых фондов (ETF) — они вкладывают средства в подборки финансовых инструментов, отобранных по отраслевому признаку;

их российских аналогов — биржевых паевых инвестиционных фондов (БПИФов).

По данным на конец 2021 г. на MOEX представлены акции и паи 127 БПИФов и ETF. Среди них есть фонды, которые инвестируют в следующие индексы:

российских корпоративных облигаций;

государственных облигаций;

акций лидеров технологического сектора;

S&P 500;

NASDAQ Biotechnology.

Также на MOEX торгуются бумаги фондов, вкладывающих средства в товары, инструменты денежного рынка или смешанные активы.

Преимуществом вложений в индексы через фонды является минимизация усилий самого инвестора. Ему не нужно брать на себя риск неудач конкретного эмитента, самостоятельно отбирать подходящие ценные бумаги, высчитывать их оптимальное соотношение в своём портфеле или платить комиссию за операции с ними. Достаточно приобрести акции или паи индексного фонда, который специализируется на вложениях в интересующую отрасль. Если её капитализация будет увеличиваться, то вырастут в цене и бумаги соответствующего БПИФа или ETF. А если идея окажется неудачной, и капитализация отрасли снизится, то можно быстро продать бумаги убыточного фонда. Поэтому индексные инвестиции относят к пассивной группе стратегий, которые не требуют постоянных покупок и продаж ценных бумаг.

Плюсы и минусы индексных инвестиций

Индексные инвестиции — интересная альтернатива традиционным вложениям в отдельные ценные бумаги. Наиболее подходящим способом работы с ними для рядового инвестора, заинтересованного в этом инструменте, является покупка бумаг БПИФов или ETF, специализирующихся на инвестировании в индексы, основу которых составляют отдельные отрасли или инструменты. Благодаря тому, что структура вложений индексных фондов заранее известна и не требует постоянных операций на рынке, сборы за управление ими сравнительно низкие. Отрицательной стороной индексных инвестиций является их высокая подверженность отраслевым рискам.

Чаще всего, когда рассматривают вложения в ценные бумаги, имеют в виду отдельные акции, облигации или деривативы. Даже если анализируются портфельные инвестиции (вложения в подборки ценных бумаг), инструменты в корзине рекомендуется группировать по срокам, рискам или доходности. Но также существует возможность сформировать свой портфель на базе индексов — показателей, которые рассчитываются на основе ценных бумаг, сгруппированных по отдельной отрасли или индикатору. Подобная стратегия даёт следующие возможности:

применять отраслевую аналитику к своим вложениям;

вкладывать средства в интересующую отрасль, не обращая внимания на особенности отдельных эмитентов;

оперировать индексами, основу которых составляют товары или какие-либо показатели;

не платить комиссионные по операциям с отдельными ценными бумагами.

В России отечественные индексы представлены на Московской бирже (MOEX). На ней ведутся торги примерно по двумстам из них. Индексы разделены на группы в зависимости от базового инструмента, такого как:

акции;

облигации;

отдельные отрасли;

тематические показатели.

Рис. 1. Индексы, представленные на Московской бирже. Источник: сайт MOEX

Например, существует десять отраслевых индексов, которые рассчитываются на базе подборки акций компаний, действующих в одной сфере.

За рубежом индексы распространены ещё более широко. Только в семействе FTSE Russell насчитывается порядка 600 разновидностей.

Подобное разнообразие открывает возможности для инвестирования практически в любые отрасли или активы.

Индексная стратегия инвестирования

Заниматься индексным инвестированием можно самостоятельно или с помощью специализированных фондов.

Для самостоятельного инвестирования используются деривативы, расчётной базой которых являются индексы. По данным на конец 2021 г., на Мосбирже торгуется двенадцать подобных бумаг (шесть опционов и шесть фьючерсов).

Рис. 2. Торгуемые на Московской бирже деривативы, в основе которых лежат индексы. Источник: сайт MOEX

Что касается востребованности индексных деривативов, то она довольно высока. По итогам ноября 2021 г. из общего объёма торгов фьючерсами на индексные инструменты пришлось 28% (4,7 трлн из 16,7 трлн руб.). У опционов аналогичный показатель составляет 67% (620 из 927 млрд руб.). Наиболее популярным инструментом является фьючерс на Индекс РТС — более 0,5 млн открытых позиций. Подобные объёмы гарантируют определённый уровень ликвидности для частных инвесторов.

Стоит ли собирать индексный портфель самостоятельно?

Другой путь для самостоятельного инвестирования — подобрать портфель ценных бумаг, структура которого близка к интересующему вас индексу.

Пример

Владимир оптимистично настроен относительно будущего отрасли телекоммуникаций. Не желая самостоятельно анализировать бумаги отдельных компаний этой сферы, он решает собрать портфель акций, повторяющий структуру Индекса телекоммуникаций Мосбиржи (MOEXTL). Для этого ему нужно найти данный индекс на странице MOEX, ознакомиться с его структурой и повторить её в своих вложениях.

Минусы такого подхода очевидны: нужно покупать отдельные акции (иногда их довольно много: например, в электроэнергетическом индексе представлены бумаги 17 компаний), отслеживать их и заниматься мониторингом возможной ребалансировки интересующего индекса (на MOEX состав индекса и соотношение лежащих в его основе ценных бумаг обычно может меняться раз в квартал).

Опосредованное индексное инвестирование на Мосбирже осуществляется с помощью:

торгуемых биржевых фондов (ETF) — они вкладывают средства в подборки финансовых инструментов, отобранных по отраслевому признаку;

их российских аналогов — биржевых паевых инвестиционных фондов (БПИФов).

По данным на конец 2021 г. на MOEX представлены акции и паи 127 БПИФов и ETF. Среди них есть фонды, которые инвестируют в следующие индексы:

российских корпоративных облигаций;

государственных облигаций;

акций лидеров технологического сектора;

S&P 500;

NASDAQ Biotechnology.

Также на MOEX торгуются бумаги фондов, вкладывающих средства в товары, инструменты денежного рынка или смешанные активы.

Преимуществом вложений в индексы через фонды является минимизация усилий самого инвестора. Ему не нужно брать на себя риск неудач конкретного эмитента, самостоятельно отбирать подходящие ценные бумаги, высчитывать их оптимальное соотношение в своём портфеле или платить комиссию за операции с ними. Достаточно приобрести акции или паи индексного фонда, который специализируется на вложениях в интересующую отрасль. Если её капитализация будет увеличиваться, то вырастут в цене и бумаги соответствующего БПИФа или ETF. А если идея окажется неудачной, и капитализация отрасли снизится, то можно быстро продать бумаги убыточного фонда. Поэтому индексные инвестиции относят к пассивной группе стратегий, которые не требуют постоянных покупок и продаж ценных бумаг.

Плюсы и минусы индексных инвестиций

Индексные инвестиции — интересная альтернатива традиционным вложениям в отдельные ценные бумаги. Наиболее подходящим способом работы с ними для рядового инвестора, заинтересованного в этом инструменте, является покупка бумаг БПИФов или ETF, специализирующихся на инвестировании в индексы, основу которых составляют отдельные отрасли или инструменты. Благодаря тому, что структура вложений индексных фондов заранее известна и не требует постоянных операций на рынке, сборы за управление ими сравнительно низкие. Отрицательной стороной индексных инвестиций является их высокая подверженность отраслевым рискам.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба