Carnival Corporation (NYSE: CCL) — транснациональная круизная компания, одна из крупнейших в мире. Основана в 1972 году и начинала с путешествий из Майами в Сан-Хуан.

У компании 58 тысяч сотрудников и 20 дочерних круизных брендов, совокупный флот которых состоит из 91 судов. Carnival — единственная корпорация в круизном секторе, включенная сразу в два индекса: американский S&P 500 и британский FTSE 100.

О компании

Компания выделяет следующие основные сегменты выручки:

Пассажирские билеты. Выручка от продажи билетов на круизные лайнеры и трансфер. У компании 11 различных круизных направлений. В стоимость билетов также входит жилье, широкий выбор блюд и ежедневные развлечения. Доля данного сегмента по итогам 9 месяцев 2021 года составила 52%.

Мероприятия и удобства на борту. Ночные клубы, салоны, бары, театральные представления, фильмы, бассейны, библиотеки, клубы здоровья и различные виды спорта. Доля данного сегмента по итогам 9 месяцев 2021 составила 48%.

Структура выручки по направлениям, млн долларов

Структура выручки по регионам, млн долларов

Финансовые показатели

22 сентября Carnival опубликовала финансовую отчетность за 9 месяцев 2021 года.

Выручка компании упала почти в 9 раз с 5,5 млрд до 621 млн долларов по сравнению с аналогичным периодом прошлого года. Пандемия COVID-19 и ограничения на круизные путешествия продолжают оказывать давление на показатели компании.

По состоянию на 31 августа 2021 года восемь из девяти брендов компании возобновили круизы в рамках постепенного возвращения к обслуживанию, при этом 35% мощностей работают с гостями на борту. Операционные затраты и расходы снизились на 54,3% с 12,7 млрд до 5,8 млрд долларов по сравнению с аналогичным периодом прошлого года. Чистый убыток снизился на 14% с 8 млрд до 6,8 млрд. Операционная маржа и свободный денежный поток у компании по-прежнему отрицательные.

В компании провели оценку финансовой стабильности. Учли влияние COVID-19, денежные средства и краткосрочные инвестиции компании в размере 7,8 млрд долларов на конец третьего квартала 2021 года — и пришли к выводу, что компания обладает достаточной ликвидностью для выполнения своих обязательств, по крайней мере в течение следующих 12 месяцев.

Согласно прогнозам, Carnival ожидает получить чистый убыток по итогам четвертого квартала и за полный 2021 год. В компании принимают меры по улучшению ликвидности, включая завершение сделок на рынке капитала, сокращение расходов, ускорение вывода некоторых кораблей из состава своего флота. В компании также сообщили, что ожидают возобновления работы 50 кораблей к концу 2021 года и 71 судна к июню 2022 года.

Финансовые показатели компании, млн долларов

Балансовые показатели и долговая нагрузка

Стоимость активов c начала текущего года практически не изменилась и составила 53,5 млрд долларов. Капитал сократился с начала года на 27,6% до 14,8 млрд, что связано со снижением нераспределенной прибыли с 16,07 до 9,19 млрд долларов. Общий долг вырос с начала года на 19,9% до 31,9 млрд. Компания нарастила долгосрочный долг с 23,4 до 28,1 млрд. Чистый долг вырос с начала года на 43,8% до 24,6 млрд за счет роста общего долга и сокращения денежных средств и их эквивалентов с 9,5 до 7,1 млрд.

Большая часть долговых выплат компании приходится на 2021—2023 годы и после 2025 года. 49% долга имеют фиксированную ставку, а 20% — плавающую. Стоит также отметить, что, помимо роста долговой нагрузки, компания активно использует дополнительный выпуск акций. Так, в начале 2021 года в обращении находилось 1,086 млн акций, в августе этот показатель составил 1,131 млн акций.

Балансовые показатели и долговая нагрузка компании, млн долларов

Рынок

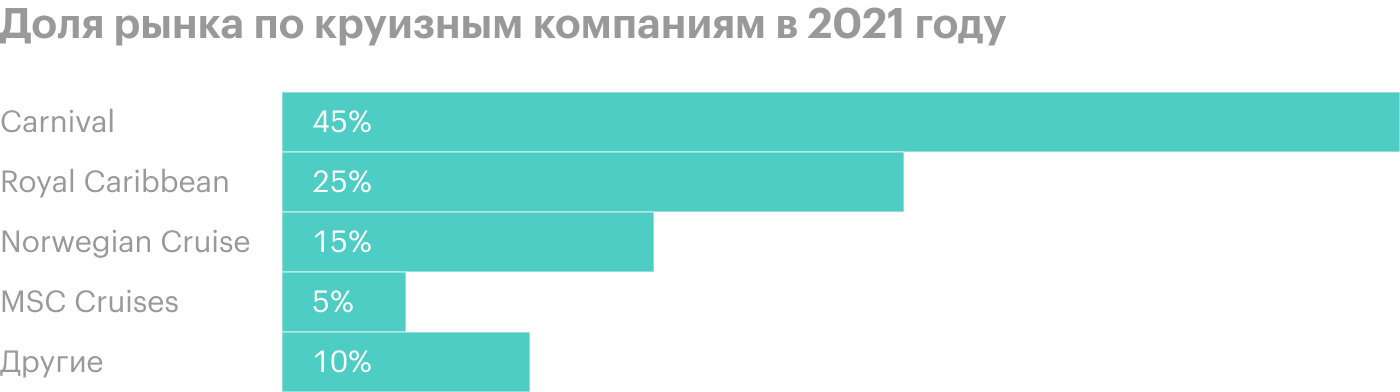

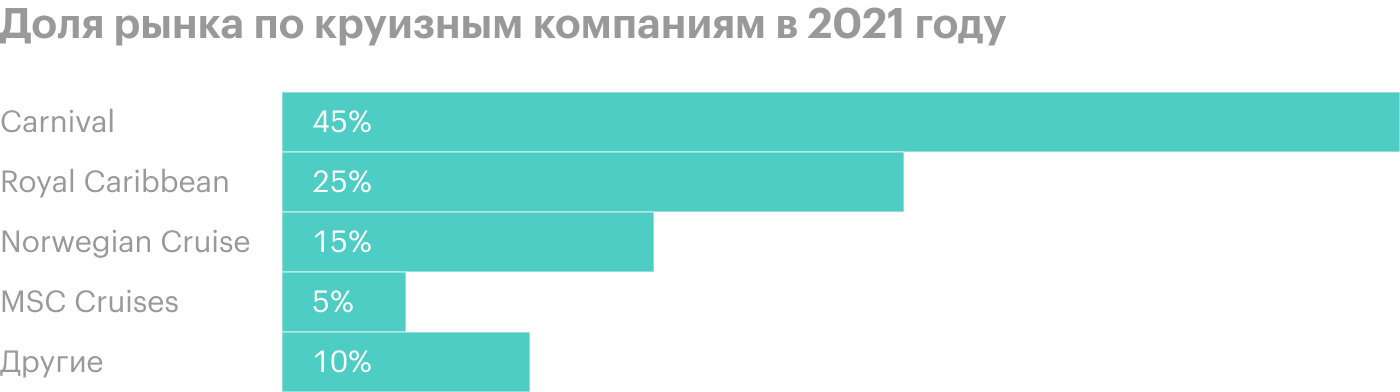

В 2021 году основными игроками круизной индустрии оставались Carnival, Royal Caribbean, Norwegian Cruise. Компания Carnival уже многие годы удерживает лидерство по доле рынка.

Carnival оказалась среди компаний, которые первыми почувствовали на себе удар пандемии COVID-19. В самом начале распространения коронавируса мировые средства информации широко освещали ситуацию на круизном лайнере Diamond Princess, принадлежавшем Carnival.

У компании идут судебные тяжбы, связанные с другим лайнером Grand Princess, где тоже был обнаружен коронавирус: истцы требуют от Carnival миллионных компенсаций. Это, в свою очередь, подрывает безопасность всех круизных путешествий, а также наносит вред репутации брендов Carnival.

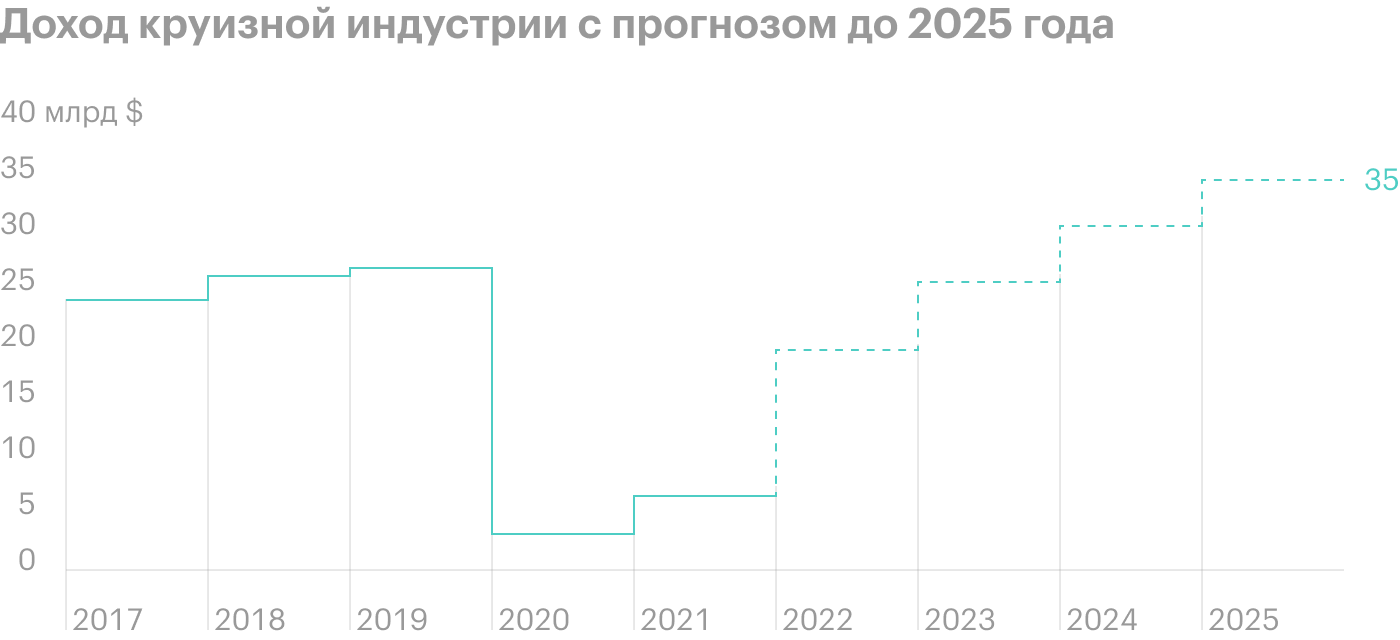

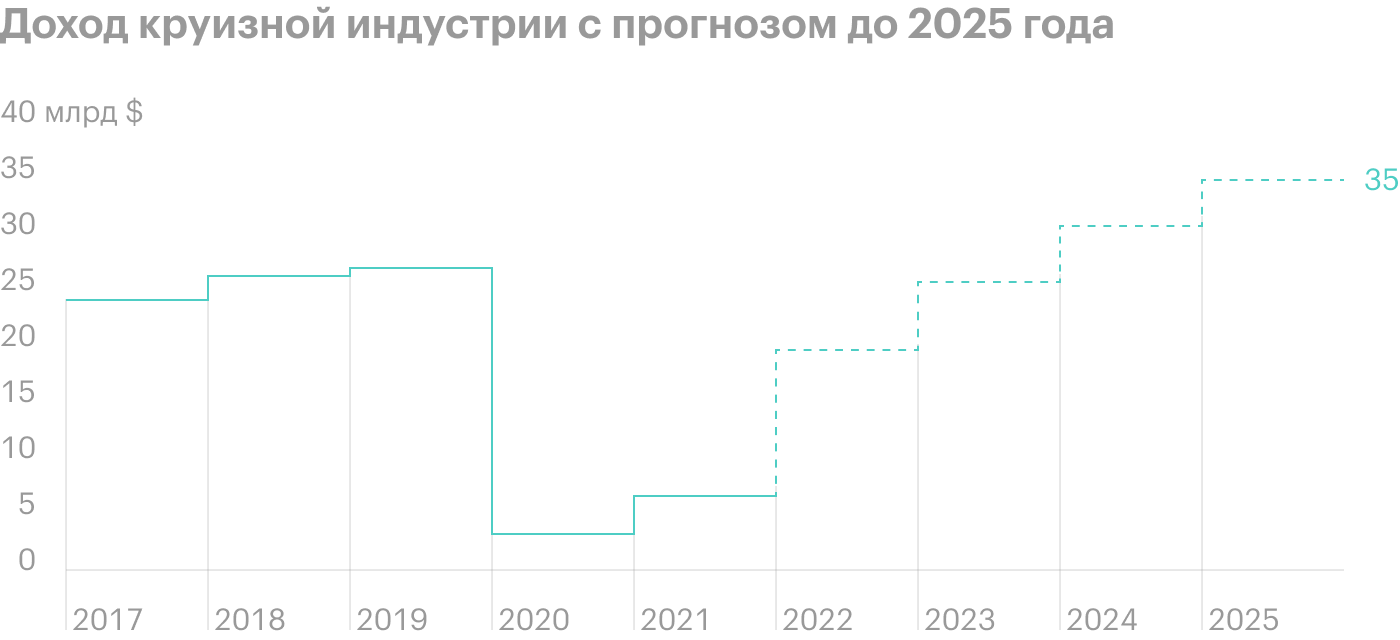

Выручка в сегменте круизов в 2020 году составила 3,3 млрд долларов, падение по сравнению с 2019 году составило 87,78%. Пандемия COVID-19 нанесла наибольший ущерб международным поездкам и индустрии круизных перевозок. Большинство аналитиков считают, что международный туризм полностью восстановится не раньше 2023 года.

По прогнозам круизных компаний, существенного восстановления стоит ожидать уже в 2022 году. По состоянию на начало августа бронирований Viking Cruises на 2022 год было на 42% больше, чем на тот же момент в 2019 году. Royal Caribbean, Carnival и Norwegian Cruise Line также заявили, что спрос на 2022 год вырос по сравнению с 2019 годом — даже с учетом более высоких цен.

Основные страны получения выручки — США, Германия, Англия, Китай, Италия. И, собственно, от восстановления экономик этих стран будет зависеть ситуация в круизной индустрии.

Высокие темпы вакцинации в странах, где есть основной спрос на круизные услуги, дают основание полагать, что в 2022 году стоит ожидать существенного восстановления рынка при условии отсутствия новых штаммов вируса или роста количества заболеваний.

Сравнение с аналогами

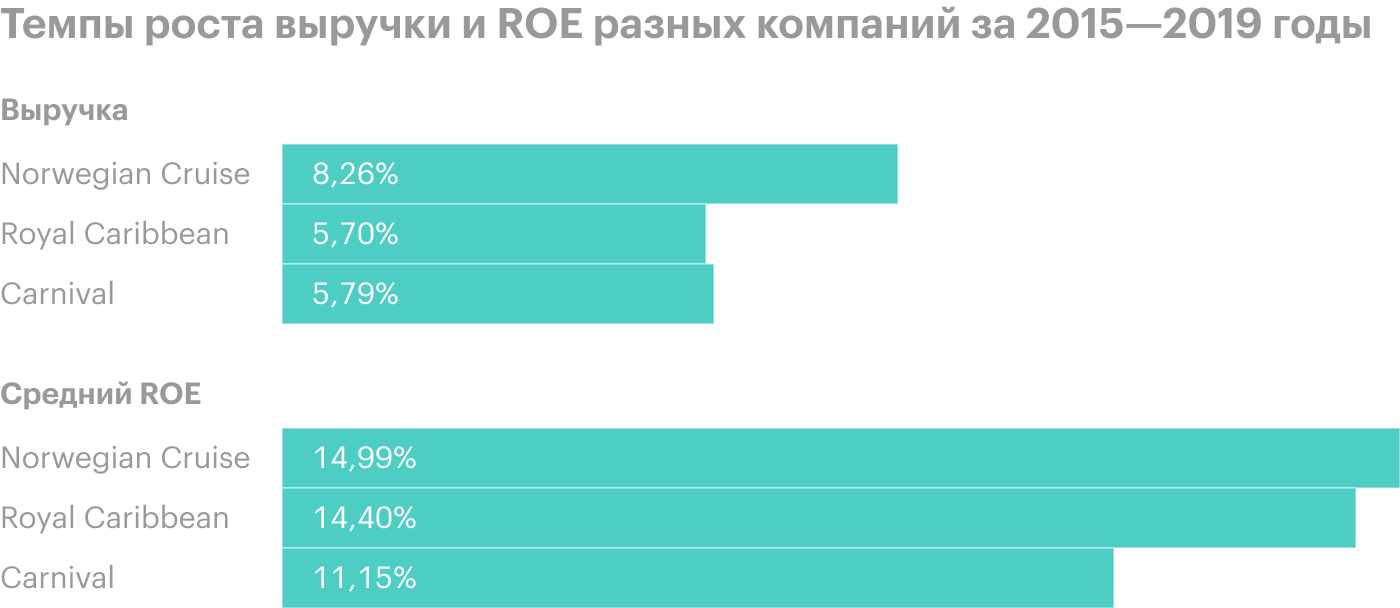

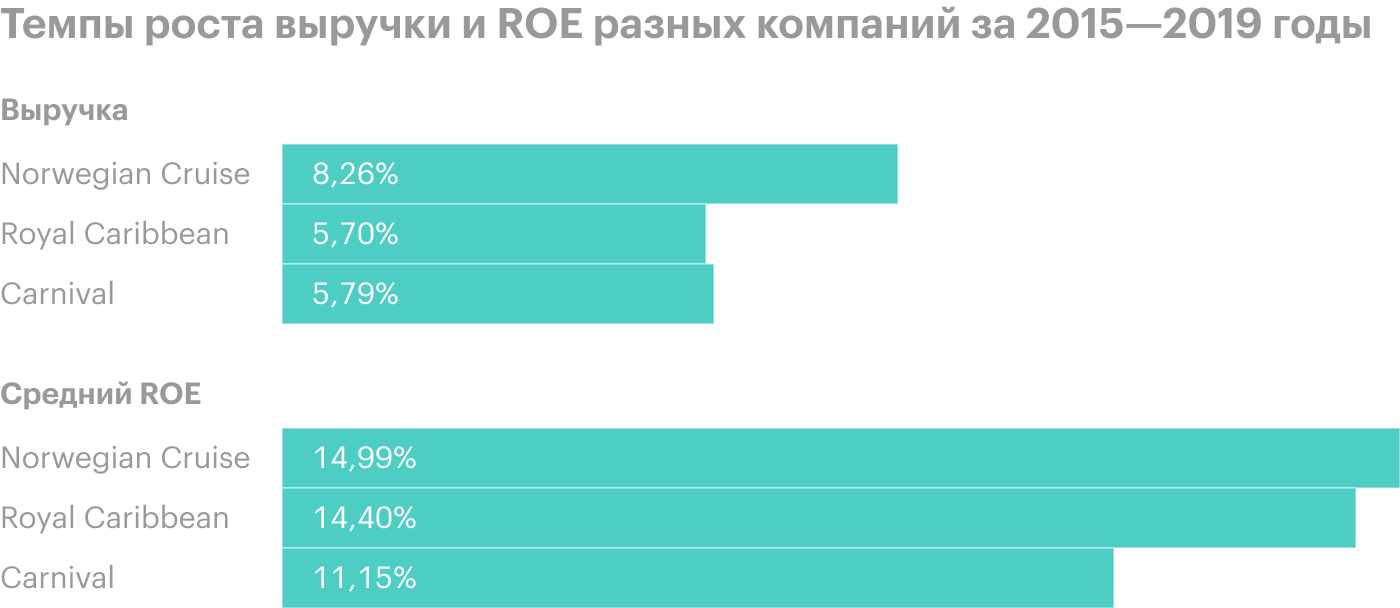

В качестве сравнения из аналогов были выбраны ранее упомянутые Royal Caribbean и Norwegian Cruise. Данные использовались до кризисного 2020 года.

Темп роста выручки покажет, насколько компания была успешна на своем рынке, пользовались ли спросом услуги компании. Коэффициент рентабельности собственного капитала (ROE) показывает финансовую отдачу от использования капитала компании, позволяет оценить качество работы финансовых менеджеров.

Norwegian Cruise демонстрировал лучшие темпы роста выручки, у Royal Caribbean средний ROE выше, а Carnival выглядел сбалансированным и не сильно уступающим лидерам.

Учитывая, что это прошлые данные и ситуация в круизной индустрии сейчас кризисная, ожидать высокой эффективности в краткосрочных и среднесрочных перспективах от Carnival не стоит.

Показатели ROE

Темпы роста выручки

Прогнозирование банкротства

Учитывая сложную ситуацию на рынке круизных путешествий, целесообразно узнать финансовое положение компании с точки зрения вероятности банкротства. Для анализа используем следующие показатели:

Коэффициент срочной ликвидности — отношение высоколиквидных текущих активов к краткосрочным обязательствам. Если показатель больше 1, то за счет имеющихся средств можно покрыть всю текущую задолженность, при этом часть из них еще останется в распоряжении предприятия. Если показатель меньше 1, то высоколиквидных активов недостаточно для полного погашения текущих долгов в течение непродолжительного времени. Нормальным считается значение коэффициента не менее 1.

Коэффициент текущей ликвидности характеризует платежеспособность организации, способность погашать текущие обязательства. Дает общую оценку ликвидности активов, показывая, сколько долларов текущих активов предприятия приходится на один доллар текущих обязательств. Чем выше значение коэффициента текущей ликвидности, тем выше ликвидность активов компании. Нормальным, а часто и оптимальным считается значение коэффициента 2 и более.

Коэффициент абсолютной ликвидности показывает отношение самых ликвидных активов организации — денежных средств и краткосрочных финансовых вложений — к краткосрочным обязательствам. Чаще всего в качестве ориентира нормального значения показателя используют значение 0,2 и более.

Чистый оборотный капитал — разность между величиной текущих активов и текущих обязательств. Чем выше значение, тем больше ликвидных активов, которые не нужно направлять на погашение заемных средств.

Коэффициент долгосрочной задолженности общей суммы к акционерному капиталу показывает уровень долговой нагрузки в процентах к акционерному капиталу. Чем значение ниже, тем ниже уровень долговой нагрузки, обеспеченный акционерным капиталом.

Piotroski F-Score — модель была предложена профессором Стэнфордского университета Д. Пиотроски в 2000 году для оценки финансового состояния компании. При значении 8—9 компанию можно отнести к финансово сильным. При значении 0—2 компанию можно отнести к финансово слабым.

Altman Z-Score — модель прогнозирования банкротства, впервые представленная экономистом Эдвардом Альтманом в 1968 году. Когда коэффициент меньше или равен 1,8, компания находится в зоне бедствия. Когда коэффициент больше или равен 3, компания находится в безопасной зоне. Значение между 1,8 и 3 указывает на зону неопределенности.

По результату расчетов составим итоговую балльную таблицу. Компания, у которой сравнительный коэффициент лучше, получает 1 балл, остальные — 0. В итоге лидером является компания Carnival — у данной компании риск банкротства самый низкий. Ситуация компании Royal Caribbean наихудшая.

Таблица сравнений

Итоговая балльная таблица

Подобные метрики прогнозирования банкротства используются в банках. Соответственно, для компании, чье положение хуже, риски банкротства еще существенно возрастают, так как получить кредит на приемлемых условиях становится проблематично.

Стоит также упомянуть, что у наиболее устойчивых компаний после преодоления кризиса появится потенциальный драйвер роста. В случае банкротства одной или нескольких компаний уцелевшим компаниям перейдет их доля рынка, и в перспективе данные компании смогут быстрее улучшить свои финансовые показатели.

Мультипликаторы компании

Большинство мультипликаторов Carnival показывают на недооценку цены акций по сравнению с аналогами, что позволяет рассматривать их для покупки на текущих уровнях.

Мультипликаторы компаний

Дивиденды и программа выкупа

Дивиденды в 2021 году компания не выплачивала. До кризиса компания выплачивала дивиденды ежеквартально с привязкой к прибыли. В марте 2020 года компания заявила о приостановке выплат дивидендов Carnival Corp и программы обратного выкупа акций, чтобы оставаться в рамках нормативных требований по ликвидности.

Аналогичным образом поступили и другие компании круизной индустрии. Учитывая текущую кризисную ситуацию компании, инвесторам не стоит ожидать возобновления выплат в ближайшее время. Средняя доходность за пятилетний период составила 4,96%, а темп роста дивиденда отрицательный из-за снижения в 2020 году.

Дивиденды на акцию, в долларах

Что в итоге

Carnival по итогам 9 месяцев ожидаемо показала убытки. Следует отметить существенное снижение издержек, что дает небольшое время пережить кризисную ситуацию. Компания по-прежнему наращивает долговую нагрузку и, вероятнее всего, продолжит это делать до конца текущего года.

Риск банкротства у компании ниже, чем у конкурентов Royal Caribbean и Norwegian Cruise. Несмотря на недооценку по мультипликаторам, на текущий момент стоимостным инвесторам и инвесторам, ориентированным на дивиденды, Carnival вряд ли будет интересна из-за высокой долговой нагрузки и риска банкротства.

«Лучше купить хорошую компанию по справедливой цене, чем посредственную — по отличной», как говаривает Уоррен Баффет. Оптимальным вариантом для инвесторов будет дождаться выхода компании в прибыльность и тогда принимать решение. На восстановление дивидендных выплат и прежней финансовой устойчивости у компании уйдут годы, что даст время для покупки в более предсказуемых условиях.

У компании 58 тысяч сотрудников и 20 дочерних круизных брендов, совокупный флот которых состоит из 91 судов. Carnival — единственная корпорация в круизном секторе, включенная сразу в два индекса: американский S&P 500 и британский FTSE 100.

О компании

Компания выделяет следующие основные сегменты выручки:

Пассажирские билеты. Выручка от продажи билетов на круизные лайнеры и трансфер. У компании 11 различных круизных направлений. В стоимость билетов также входит жилье, широкий выбор блюд и ежедневные развлечения. Доля данного сегмента по итогам 9 месяцев 2021 года составила 52%.

Мероприятия и удобства на борту. Ночные клубы, салоны, бары, театральные представления, фильмы, бассейны, библиотеки, клубы здоровья и различные виды спорта. Доля данного сегмента по итогам 9 месяцев 2021 составила 48%.

Структура выручки по направлениям, млн долларов

Структура выручки по регионам, млн долларов

Финансовые показатели

22 сентября Carnival опубликовала финансовую отчетность за 9 месяцев 2021 года.

Выручка компании упала почти в 9 раз с 5,5 млрд до 621 млн долларов по сравнению с аналогичным периодом прошлого года. Пандемия COVID-19 и ограничения на круизные путешествия продолжают оказывать давление на показатели компании.

По состоянию на 31 августа 2021 года восемь из девяти брендов компании возобновили круизы в рамках постепенного возвращения к обслуживанию, при этом 35% мощностей работают с гостями на борту. Операционные затраты и расходы снизились на 54,3% с 12,7 млрд до 5,8 млрд долларов по сравнению с аналогичным периодом прошлого года. Чистый убыток снизился на 14% с 8 млрд до 6,8 млрд. Операционная маржа и свободный денежный поток у компании по-прежнему отрицательные.

В компании провели оценку финансовой стабильности. Учли влияние COVID-19, денежные средства и краткосрочные инвестиции компании в размере 7,8 млрд долларов на конец третьего квартала 2021 года — и пришли к выводу, что компания обладает достаточной ликвидностью для выполнения своих обязательств, по крайней мере в течение следующих 12 месяцев.

Согласно прогнозам, Carnival ожидает получить чистый убыток по итогам четвертого квартала и за полный 2021 год. В компании принимают меры по улучшению ликвидности, включая завершение сделок на рынке капитала, сокращение расходов, ускорение вывода некоторых кораблей из состава своего флота. В компании также сообщили, что ожидают возобновления работы 50 кораблей к концу 2021 года и 71 судна к июню 2022 года.

Финансовые показатели компании, млн долларов

Балансовые показатели и долговая нагрузка

Стоимость активов c начала текущего года практически не изменилась и составила 53,5 млрд долларов. Капитал сократился с начала года на 27,6% до 14,8 млрд, что связано со снижением нераспределенной прибыли с 16,07 до 9,19 млрд долларов. Общий долг вырос с начала года на 19,9% до 31,9 млрд. Компания нарастила долгосрочный долг с 23,4 до 28,1 млрд. Чистый долг вырос с начала года на 43,8% до 24,6 млрд за счет роста общего долга и сокращения денежных средств и их эквивалентов с 9,5 до 7,1 млрд.

Большая часть долговых выплат компании приходится на 2021—2023 годы и после 2025 года. 49% долга имеют фиксированную ставку, а 20% — плавающую. Стоит также отметить, что, помимо роста долговой нагрузки, компания активно использует дополнительный выпуск акций. Так, в начале 2021 года в обращении находилось 1,086 млн акций, в августе этот показатель составил 1,131 млн акций.

Балансовые показатели и долговая нагрузка компании, млн долларов

Рынок

В 2021 году основными игроками круизной индустрии оставались Carnival, Royal Caribbean, Norwegian Cruise. Компания Carnival уже многие годы удерживает лидерство по доле рынка.

Carnival оказалась среди компаний, которые первыми почувствовали на себе удар пандемии COVID-19. В самом начале распространения коронавируса мировые средства информации широко освещали ситуацию на круизном лайнере Diamond Princess, принадлежавшем Carnival.

У компании идут судебные тяжбы, связанные с другим лайнером Grand Princess, где тоже был обнаружен коронавирус: истцы требуют от Carnival миллионных компенсаций. Это, в свою очередь, подрывает безопасность всех круизных путешествий, а также наносит вред репутации брендов Carnival.

Выручка в сегменте круизов в 2020 году составила 3,3 млрд долларов, падение по сравнению с 2019 году составило 87,78%. Пандемия COVID-19 нанесла наибольший ущерб международным поездкам и индустрии круизных перевозок. Большинство аналитиков считают, что международный туризм полностью восстановится не раньше 2023 года.

По прогнозам круизных компаний, существенного восстановления стоит ожидать уже в 2022 году. По состоянию на начало августа бронирований Viking Cruises на 2022 год было на 42% больше, чем на тот же момент в 2019 году. Royal Caribbean, Carnival и Norwegian Cruise Line также заявили, что спрос на 2022 год вырос по сравнению с 2019 годом — даже с учетом более высоких цен.

Основные страны получения выручки — США, Германия, Англия, Китай, Италия. И, собственно, от восстановления экономик этих стран будет зависеть ситуация в круизной индустрии.

Высокие темпы вакцинации в странах, где есть основной спрос на круизные услуги, дают основание полагать, что в 2022 году стоит ожидать существенного восстановления рынка при условии отсутствия новых штаммов вируса или роста количества заболеваний.

Сравнение с аналогами

В качестве сравнения из аналогов были выбраны ранее упомянутые Royal Caribbean и Norwegian Cruise. Данные использовались до кризисного 2020 года.

Темп роста выручки покажет, насколько компания была успешна на своем рынке, пользовались ли спросом услуги компании. Коэффициент рентабельности собственного капитала (ROE) показывает финансовую отдачу от использования капитала компании, позволяет оценить качество работы финансовых менеджеров.

Norwegian Cruise демонстрировал лучшие темпы роста выручки, у Royal Caribbean средний ROE выше, а Carnival выглядел сбалансированным и не сильно уступающим лидерам.

Учитывая, что это прошлые данные и ситуация в круизной индустрии сейчас кризисная, ожидать высокой эффективности в краткосрочных и среднесрочных перспективах от Carnival не стоит.

Показатели ROE

Темпы роста выручки

Прогнозирование банкротства

Учитывая сложную ситуацию на рынке круизных путешествий, целесообразно узнать финансовое положение компании с точки зрения вероятности банкротства. Для анализа используем следующие показатели:

Коэффициент срочной ликвидности — отношение высоколиквидных текущих активов к краткосрочным обязательствам. Если показатель больше 1, то за счет имеющихся средств можно покрыть всю текущую задолженность, при этом часть из них еще останется в распоряжении предприятия. Если показатель меньше 1, то высоколиквидных активов недостаточно для полного погашения текущих долгов в течение непродолжительного времени. Нормальным считается значение коэффициента не менее 1.

Коэффициент текущей ликвидности характеризует платежеспособность организации, способность погашать текущие обязательства. Дает общую оценку ликвидности активов, показывая, сколько долларов текущих активов предприятия приходится на один доллар текущих обязательств. Чем выше значение коэффициента текущей ликвидности, тем выше ликвидность активов компании. Нормальным, а часто и оптимальным считается значение коэффициента 2 и более.

Коэффициент абсолютной ликвидности показывает отношение самых ликвидных активов организации — денежных средств и краткосрочных финансовых вложений — к краткосрочным обязательствам. Чаще всего в качестве ориентира нормального значения показателя используют значение 0,2 и более.

Чистый оборотный капитал — разность между величиной текущих активов и текущих обязательств. Чем выше значение, тем больше ликвидных активов, которые не нужно направлять на погашение заемных средств.

Коэффициент долгосрочной задолженности общей суммы к акционерному капиталу показывает уровень долговой нагрузки в процентах к акционерному капиталу. Чем значение ниже, тем ниже уровень долговой нагрузки, обеспеченный акционерным капиталом.

Piotroski F-Score — модель была предложена профессором Стэнфордского университета Д. Пиотроски в 2000 году для оценки финансового состояния компании. При значении 8—9 компанию можно отнести к финансово сильным. При значении 0—2 компанию можно отнести к финансово слабым.

Altman Z-Score — модель прогнозирования банкротства, впервые представленная экономистом Эдвардом Альтманом в 1968 году. Когда коэффициент меньше или равен 1,8, компания находится в зоне бедствия. Когда коэффициент больше или равен 3, компания находится в безопасной зоне. Значение между 1,8 и 3 указывает на зону неопределенности.

По результату расчетов составим итоговую балльную таблицу. Компания, у которой сравнительный коэффициент лучше, получает 1 балл, остальные — 0. В итоге лидером является компания Carnival — у данной компании риск банкротства самый низкий. Ситуация компании Royal Caribbean наихудшая.

Таблица сравнений

Итоговая балльная таблица

Подобные метрики прогнозирования банкротства используются в банках. Соответственно, для компании, чье положение хуже, риски банкротства еще существенно возрастают, так как получить кредит на приемлемых условиях становится проблематично.

Стоит также упомянуть, что у наиболее устойчивых компаний после преодоления кризиса появится потенциальный драйвер роста. В случае банкротства одной или нескольких компаний уцелевшим компаниям перейдет их доля рынка, и в перспективе данные компании смогут быстрее улучшить свои финансовые показатели.

Мультипликаторы компании

Большинство мультипликаторов Carnival показывают на недооценку цены акций по сравнению с аналогами, что позволяет рассматривать их для покупки на текущих уровнях.

Мультипликаторы компаний

Дивиденды и программа выкупа

Дивиденды в 2021 году компания не выплачивала. До кризиса компания выплачивала дивиденды ежеквартально с привязкой к прибыли. В марте 2020 года компания заявила о приостановке выплат дивидендов Carnival Corp и программы обратного выкупа акций, чтобы оставаться в рамках нормативных требований по ликвидности.

Аналогичным образом поступили и другие компании круизной индустрии. Учитывая текущую кризисную ситуацию компании, инвесторам не стоит ожидать возобновления выплат в ближайшее время. Средняя доходность за пятилетний период составила 4,96%, а темп роста дивиденда отрицательный из-за снижения в 2020 году.

Дивиденды на акцию, в долларах

Что в итоге

Carnival по итогам 9 месяцев ожидаемо показала убытки. Следует отметить существенное снижение издержек, что дает небольшое время пережить кризисную ситуацию. Компания по-прежнему наращивает долговую нагрузку и, вероятнее всего, продолжит это делать до конца текущего года.

Риск банкротства у компании ниже, чем у конкурентов Royal Caribbean и Norwegian Cruise. Несмотря на недооценку по мультипликаторам, на текущий момент стоимостным инвесторам и инвесторам, ориентированным на дивиденды, Carnival вряд ли будет интересна из-за высокой долговой нагрузки и риска банкротства.

«Лучше купить хорошую компанию по справедливой цене, чем посредственную — по отличной», как говаривает Уоррен Баффет. Оптимальным вариантом для инвесторов будет дождаться выхода компании в прибыльность и тогда принимать решение. На восстановление дивидендных выплат и прежней финансовой устойчивости у компании уйдут годы, что даст время для покупки в более предсказуемых условиях.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба