В 2020 г. мир поразила пандемия коронавируса, и для её сдерживания многим правительствам пришлось пойти на беспрецедентные меры — приостановить экономику своих стран. Подобные действия привели к тому, что многие товары и услуги стали не нужны. Квинтэссенцией этого была «нефть по минус 37». По мере снятия ограничительных мер мировая экономика стала оживать, а спрос на товары и услуги начал восстанавливаться. Однако производители не успевали этот спрос удовлетворить. В итоге во второй половине 2021 г. в мировой экономике сложилась ситуация, которую можно коротко охарактеризовать как «дефицит всего».

Не хватает энергии. И тому подтверждение — газ в Европе по 2000 долл. за 1000 м3. Что весьма парадоксально, поскольку повсеместно активно внедряется дешёвая зелёная энергетика.

Точечные карантинные меры нарушают цепочки поставок, что приводит к повышенному спросу на транспортные услуги. Аварии наподобие перекрытия контейнеровозом Ever Given Суэцкого канала также создают транспортные коллапсы с соответствующими последствиями.

Некоторые производители микросхем заявляют о дефиците чипов. Львиная доля чипов в настоящее время производится на Тайване, а из-за перебоев в логистике продукция не доставляется потребителям вовремя.

Недостаток чипов также нарушает производственные планы автопроизводителей, производство автомобилей снижается.

Список можно продолжать. Основная суть, которую он отражает: если товар в дефиците, цена на него будет высокой. И производитель такого товара может получать повышенную прибыль. Проблема в том, что дефицит — не вечен и когда-нибудь он будет покрыт. При этом дефицит товаров разгоняет инфляцию.

Но отвлечёмся от размышлений о глобальном и перейдём к более приземлённым вещам — как, учитывая глобальный контекст, частный инвестор может заработать? Какие отрасли могут принести прибыль?

Курс доллара

Расчёты показывают, что ожидания по курсу доллара в настоящий момент — 74–75 руб. с тяготением к отметке 76 руб. Однако с самого начала 2022 г. стала необычно актуальной тема геополитики, и доллар уже сейчас находится на тех уровнях, где должен быть лишь к концу года. В связи с этим, вероятно, имеет смысл повременить с покупкой валюты. По крайней мере до тех пор, пока не спадёт накал геополитических страстей.

Экспортёры

Отечественные экспортёры, в свою очередь, выигрывают от высокого курса доллара. При неизменности цен на мировых рынках слабый рубль даёт дополнительную прибыль. А если учесть, что сейчас «дефицит всего», то и многие товары на мировых рынках дорожают. Отечественные экспортёры в итоге могут оказаться в двойном выигрыше.

Цветные металлы

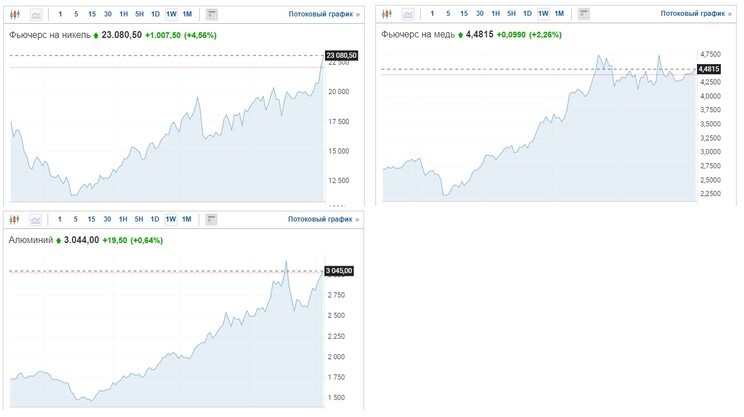

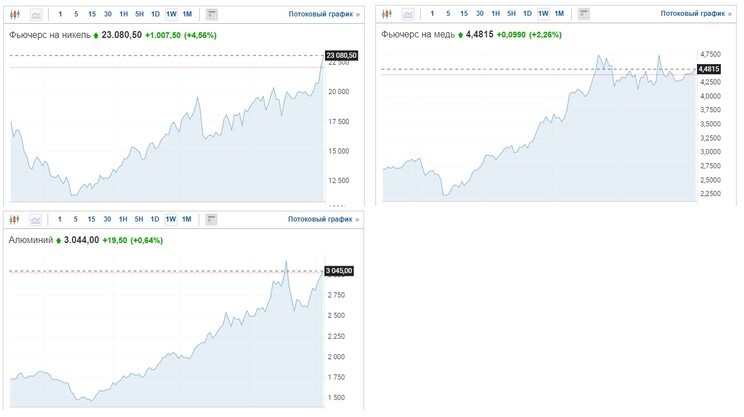

Энергопереход, о котором так много говорят, набирает обороты и создаёт спрос на цветные металлы. Речь о меди, никеле и алюминии. Производители этих металлов, вполне вероятно, будут «на коне» в ближайшие годы.

Рис. 1. Недельные графики цен на цветные металлы, январь 2022 г. Источник: investing.com

Нефть, газ и удобрения

Эти три товара связаны между собой, поскольку для производства удобрений используется и газ, и нефть. Удорожание нефти и газа приводит к росту цен на удобрения. Дорогие энергоресурсы уже провоцировали ситуации, когда некоторые европейские предприятия приостанавливали свою работу, потому что производить удобрения становилось невыгодно. Отечественные производители нефти, газа и удобрений пока не жалуются, а повышают свою маржу за счёт дороговизны товаров и думают, как покрыть дефицит из-за выбывающих мощностей европейских производителей за счёт своей продукции.

Ритейлеры

Речь, главным образом, об американских компаниях. Некоторые ритейлеры в своих последних отчётах и прогнозах снижают ожидания по прибылям на ближайшие кварталы. В качестве причин снижения прибылей отмечают сбои в поставках и дефицит товаров. Однако по мере восстановления стабильности поставок финансовые показатели ритейлеров станут выправляться, что станет драйвером роста для их акций.

Процентные ставки и облигации

Высокие процентные ставки обваливают котировки длинных облигаций. С другой стороны, здесь появляются возможности для заработка. Высокие процентные ставки не будут долгими в России, и по мере их снижения длинные облигации будут дорожать. Те инвесторы, которые купят дешёвые длинные облигации и будут ждать снижения ставок, в итоге заработают на положительной переоценке и всё это время будут повышать купонную доходность. Хотя данная схема и выглядит просто, стоит запастись терпением — на снижение ключевой ставки ЦБ РФ с нынешних 8,5% (январь 2021 г.), хотя бы, до 6% может потребоваться не менее года. А если кто-то рассчитывает, что ставка ЦБ снизится до 4%, ждать придётся ещё дольше — вполне вероятно, два-три года.

Не хватает энергии. И тому подтверждение — газ в Европе по 2000 долл. за 1000 м3. Что весьма парадоксально, поскольку повсеместно активно внедряется дешёвая зелёная энергетика.

Точечные карантинные меры нарушают цепочки поставок, что приводит к повышенному спросу на транспортные услуги. Аварии наподобие перекрытия контейнеровозом Ever Given Суэцкого канала также создают транспортные коллапсы с соответствующими последствиями.

Некоторые производители микросхем заявляют о дефиците чипов. Львиная доля чипов в настоящее время производится на Тайване, а из-за перебоев в логистике продукция не доставляется потребителям вовремя.

Недостаток чипов также нарушает производственные планы автопроизводителей, производство автомобилей снижается.

Список можно продолжать. Основная суть, которую он отражает: если товар в дефиците, цена на него будет высокой. И производитель такого товара может получать повышенную прибыль. Проблема в том, что дефицит — не вечен и когда-нибудь он будет покрыт. При этом дефицит товаров разгоняет инфляцию.

Но отвлечёмся от размышлений о глобальном и перейдём к более приземлённым вещам — как, учитывая глобальный контекст, частный инвестор может заработать? Какие отрасли могут принести прибыль?

Курс доллара

Расчёты показывают, что ожидания по курсу доллара в настоящий момент — 74–75 руб. с тяготением к отметке 76 руб. Однако с самого начала 2022 г. стала необычно актуальной тема геополитики, и доллар уже сейчас находится на тех уровнях, где должен быть лишь к концу года. В связи с этим, вероятно, имеет смысл повременить с покупкой валюты. По крайней мере до тех пор, пока не спадёт накал геополитических страстей.

Экспортёры

Отечественные экспортёры, в свою очередь, выигрывают от высокого курса доллара. При неизменности цен на мировых рынках слабый рубль даёт дополнительную прибыль. А если учесть, что сейчас «дефицит всего», то и многие товары на мировых рынках дорожают. Отечественные экспортёры в итоге могут оказаться в двойном выигрыше.

Цветные металлы

Энергопереход, о котором так много говорят, набирает обороты и создаёт спрос на цветные металлы. Речь о меди, никеле и алюминии. Производители этих металлов, вполне вероятно, будут «на коне» в ближайшие годы.

Рис. 1. Недельные графики цен на цветные металлы, январь 2022 г. Источник: investing.com

Нефть, газ и удобрения

Эти три товара связаны между собой, поскольку для производства удобрений используется и газ, и нефть. Удорожание нефти и газа приводит к росту цен на удобрения. Дорогие энергоресурсы уже провоцировали ситуации, когда некоторые европейские предприятия приостанавливали свою работу, потому что производить удобрения становилось невыгодно. Отечественные производители нефти, газа и удобрений пока не жалуются, а повышают свою маржу за счёт дороговизны товаров и думают, как покрыть дефицит из-за выбывающих мощностей европейских производителей за счёт своей продукции.

Ритейлеры

Речь, главным образом, об американских компаниях. Некоторые ритейлеры в своих последних отчётах и прогнозах снижают ожидания по прибылям на ближайшие кварталы. В качестве причин снижения прибылей отмечают сбои в поставках и дефицит товаров. Однако по мере восстановления стабильности поставок финансовые показатели ритейлеров станут выправляться, что станет драйвером роста для их акций.

Процентные ставки и облигации

Высокие процентные ставки обваливают котировки длинных облигаций. С другой стороны, здесь появляются возможности для заработка. Высокие процентные ставки не будут долгими в России, и по мере их снижения длинные облигации будут дорожать. Те инвесторы, которые купят дешёвые длинные облигации и будут ждать снижения ставок, в итоге заработают на положительной переоценке и всё это время будут повышать купонную доходность. Хотя данная схема и выглядит просто, стоит запастись терпением — на снижение ключевой ставки ЦБ РФ с нынешних 8,5% (январь 2021 г.), хотя бы, до 6% может потребоваться не менее года. А если кто-то рассчитывает, что ставка ЦБ снизится до 4%, ждать придётся ещё дольше — вполне вероятно, два-три года.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба