ЕЦБ вчера фактически капитулировал, поскольку рынки восприняли намерение регулятора пересмотреть свою политику в отношении инфляции на следующем заседании как признак того, что не за горами мощное количественное ужесточение с последующим повышением ставок уже в июле. Евро резко пошел вверх, но может не найти большого импульса для последующего развития успеха. Сегодня внимание переключается на отчет по занятости в США за январь, где доходы могут получить больше внимания, чем вероятный отрицательный рост заработной платы из-за временного ковид-эффекта.

Банк Англии не впечатлил на фоне «ястребиных» заголовков. ЕЦБ капитулирует

Банк Англии: «ястребиные» заголовки, менее «ястребиная» пресс-конференция. Банк Англии вчера едва не принял повышение ставки на 50 базисных пунктов, вместо этого приняв ожидаемое повышение ставки на 25 базисных пунктов до 0,50% при голосовании 5-4. В отношении баланса Банк сообщил, что он не будет замещать Гилты (государственные облигации) с истекающим сроком погашения и начнет продавать их сразу после того, как политическая ставка стабильными и предсказуемыми темпами достигнет 1%. Регулятор также заявил, что будет стремиться со временем избавиться корпоративных облигаций.

Гораздо менее «ястребиным», чем решение не повышать ставку на 50 б.п. на этом заседании, был новый набор экономических прогнозов Банка, который предполагает растущее стагфляционное давление, так как инфляция на следующий год была пересмотрена в сторону резкого повышения, а рост был пересмотрен в сторону понижения до 1,8% с 2,1% на 12 месяцев вперед. Прогноз политики на год вперед был повышен на 30 базисных пунктов по сравнению с ноябрьским уровнем.

На пресс-конференции глава Бейли звучал гораздо менее «ястребино», чем предполагали первые заголовки, поскольку его беспокоила неопределенность цен на энергоносители и их влияние на перспективы. Бейли допустил ужасный ляп, предположив, что рабочие, которые пострадали от одного из худших в современной истории падений реальных доходов из-за инфляции, не должны требовать значительного повышения заработной платы. Стерлинг первоначально вырос на «ястребиных» заголовках, и в Великобритании произошел сильный рост коротких доходностей, но ралли быстро выдохлось по отношению к доллару США и было жестоко перевернуто против стерлинга на событиях заседания ЕЦБ, о которых речь пойдет ниже. Вчерашний «ракетный пуск» EURGBP был особенно значимым с технической точки зрения, о чем речь пойдет ниже.

ЕЦБ начинает пересмотр политики и открывает дверь для короткого покрытия евро. Первоначальное заявление ЕЦБ о политике показало, что центральный банк твердо стоит на своем намерении сохранить текущую политическую ставку до конца этого года, поскольку он объявил о графике медленного сокращения покупок активов в этом году, а повышения ставки не произойдет до тех пор, пока расширение баланса не будет остановлено. Первоначально евро фактически продал свои позиции, но позже начал ралли, поскольку было отмечено, что в новом заявлении ЕЦБ отменен двусторонний потенциал для ставок, т.е. ссылка на сохранение ставок на текущем уровне «или ниже» была отменена. Но кульминация наступила на пресс-конференции, когда президент Лагард сообщила, что ЕЦБ будет использовать мартовское и июньское заседания для пересмотра своего прогноза по инфляции, что, по мнению рынка, должно было привести к капитуляции «голубиной» позиции и необходимости отложить повышение ставок.

Европейские краткосрочные ставки, уже находившиеся в движении, поскольку рынок оценивал возможность того, что ЕЦБ пойдет на уступки в вопросе инфляции, взлетели еще выше и резко подняли курс евро, поскольку рынок стал оценивать серию повышений ставок ЕЦБ, начиная уже с июньского или июльского заседания ЕЦБ. Для того чтобы оценить масштаб движения немного дальше по кривой, обратим внимание вот на что: вчера контракт Euribor на июнь 2023 года продался на 20 базисных пунктов ниже – просто чудовищное движение.

Действия в кросс-курсах евро были такими же резкими, евро резко вырос по всем направлениям. Особенно резким было движение в паре EURGBP, которая попыталась продавить себя до новых минимумов на первоначальном «ястребином» прочтении заседания Банка Англии. Действительно, были открыты шлюзы, поскольку это был почти бинарный ход. Отсюда я бы ожидал, что ценовое действие/потенциал роста евро резко замедлится, так как вряд ли можно ожидать, что ЕЦБ будет повышать ставки в ногу с другими центральными банками в глобальном цикле повышения ставок, особенно учитывая, что евро, который всегда был в центре внимания ЕЦБ после Драги, уже резко пошел вверх.

Будет очень важно отслеживать спреды доходности Core-Italy. Сможет ли он избежать значительного расширения после того, как ЕЦБ снимет свою ставку с рынка суверенных облигаций ЕС? Учитывая, что ЕЦБ хочет сократить объем покупок, прежде чем повышать ставки, потенциально его ждет жестокое сокращение, если на июльском заседании повысят ставку. Удачи с солидарностью ЕС, когда экономика превратилась в стагфляционное прозябание – вероятно, этот вопрос очень быстро появится на политическом радаре в ближайшие месяцы. Вчера спред Германия-Италия резко расширился до 150 б.п., достигнув максимума с месяцев, прошедших после вспышки пандемии в 2020 году. Как только доходность превысит определенный уровень, будь то в США или в Европе, ЕЦБ и ФРС будут вынуждены вмешаться, чтобы ограничить ставки, но для этого потребуется политическая воля. Хотя, возможно, мы и забегаем вперед.

График: EUR/USD

Вчера произошло огромное ралли евро по всем направлениям, и пара EUR/USD быстро ушла очень далеко. Как отмечалось выше, я подозреваю, что мы увидели здесь «бинарный момент» капитуляции ЕЦБ. Европейский регулятор будет медлить с повышением ставок по сравнению с другими центральными банками, если мы настроены на продолжительный цикл повышения ставок. Но это движение, независимо от этого, установило на графике выразительное дно. Сопротивлением для роста после локального разворотного максимума на 1.1482 являются предыдущие основные минимумы ниже 1.1700 и, возможно, 200-дневная скользящая средняя, падающая ниже этого уровня, с поддержкой, возможно, на уровне 1.1400.

Сегодня я сосредоточусь на том, как рынок отнесется к сегодняшнему отчету о занятости в США за январь, в частности, к долгосрочным казначейским облигациям США, которые снова выросли на фоне мощного подъема европейских доходностей. Доходность 10-летних казначейских облигаций США всего на восемь базисных пунктов ниже максимума цикла в 1,90%. Спишет ли рынок вероятный отрицательный результат по зарплате (из-за омикронных сбоев) и рассмотрит ли он версию о спирали роста цен на заработную плату, если средние почасовые доходы окажутся неожиданно высокими?

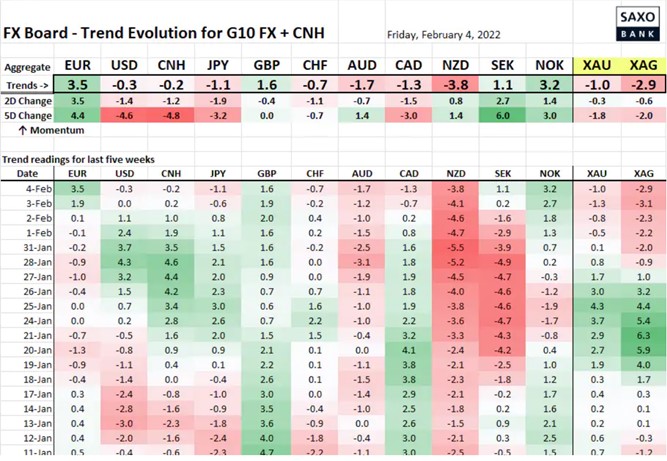

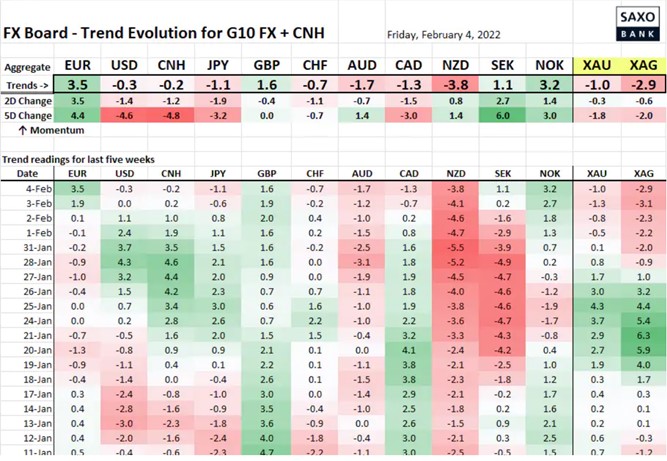

Таблица: Показатели силы и изменения трендов в валютах G10 и юане.

Масштабный рост в парах с евро четко прослеживается на фоне того, что NOK пытается держаться за хвост евро. Интересно посмотреть, сможет ли SEK поймать более значительную ставку на предстоящей неделе на фоне укрепления евро и заседания Риксбанка в следующий четверг.

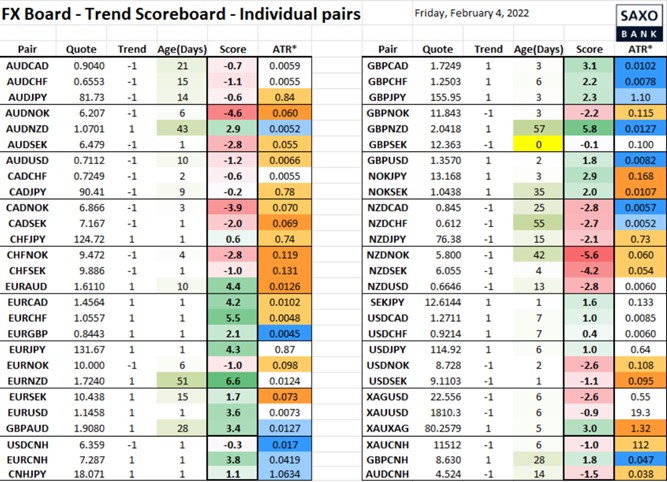

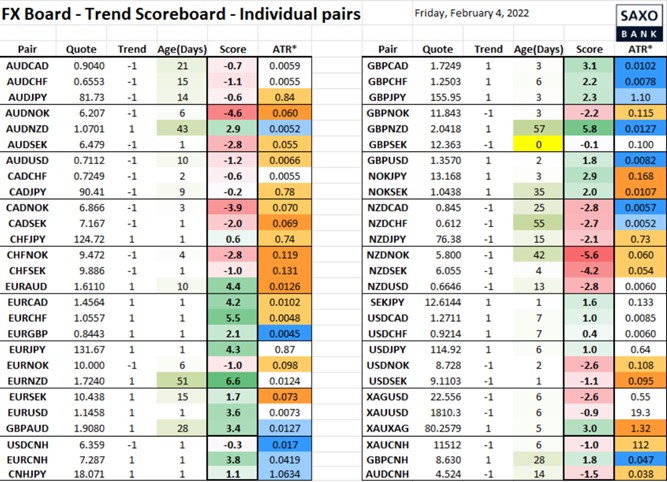

Таблица: Данные трендов

Действия ограничиваются парами евро, причем евро сейчас находится в позитивном тренде после вчерашних действий, за исключением пары NOK. В других местах следят за тем, сохранится ли восходящий тренд доллара США против австралийской валюты, канадского доллара и новозеландского доллара после недавнего разворота в силе доллара, в то время как пара GBPUSD выглядит ключевой, если в ближайшее время она не пойдет выше.

Банк Англии не впечатлил на фоне «ястребиных» заголовков. ЕЦБ капитулирует

Банк Англии: «ястребиные» заголовки, менее «ястребиная» пресс-конференция. Банк Англии вчера едва не принял повышение ставки на 50 базисных пунктов, вместо этого приняв ожидаемое повышение ставки на 25 базисных пунктов до 0,50% при голосовании 5-4. В отношении баланса Банк сообщил, что он не будет замещать Гилты (государственные облигации) с истекающим сроком погашения и начнет продавать их сразу после того, как политическая ставка стабильными и предсказуемыми темпами достигнет 1%. Регулятор также заявил, что будет стремиться со временем избавиться корпоративных облигаций.

Гораздо менее «ястребиным», чем решение не повышать ставку на 50 б.п. на этом заседании, был новый набор экономических прогнозов Банка, который предполагает растущее стагфляционное давление, так как инфляция на следующий год была пересмотрена в сторону резкого повышения, а рост был пересмотрен в сторону понижения до 1,8% с 2,1% на 12 месяцев вперед. Прогноз политики на год вперед был повышен на 30 базисных пунктов по сравнению с ноябрьским уровнем.

На пресс-конференции глава Бейли звучал гораздо менее «ястребино», чем предполагали первые заголовки, поскольку его беспокоила неопределенность цен на энергоносители и их влияние на перспективы. Бейли допустил ужасный ляп, предположив, что рабочие, которые пострадали от одного из худших в современной истории падений реальных доходов из-за инфляции, не должны требовать значительного повышения заработной платы. Стерлинг первоначально вырос на «ястребиных» заголовках, и в Великобритании произошел сильный рост коротких доходностей, но ралли быстро выдохлось по отношению к доллару США и было жестоко перевернуто против стерлинга на событиях заседания ЕЦБ, о которых речь пойдет ниже. Вчерашний «ракетный пуск» EURGBP был особенно значимым с технической точки зрения, о чем речь пойдет ниже.

ЕЦБ начинает пересмотр политики и открывает дверь для короткого покрытия евро. Первоначальное заявление ЕЦБ о политике показало, что центральный банк твердо стоит на своем намерении сохранить текущую политическую ставку до конца этого года, поскольку он объявил о графике медленного сокращения покупок активов в этом году, а повышения ставки не произойдет до тех пор, пока расширение баланса не будет остановлено. Первоначально евро фактически продал свои позиции, но позже начал ралли, поскольку было отмечено, что в новом заявлении ЕЦБ отменен двусторонний потенциал для ставок, т.е. ссылка на сохранение ставок на текущем уровне «или ниже» была отменена. Но кульминация наступила на пресс-конференции, когда президент Лагард сообщила, что ЕЦБ будет использовать мартовское и июньское заседания для пересмотра своего прогноза по инфляции, что, по мнению рынка, должно было привести к капитуляции «голубиной» позиции и необходимости отложить повышение ставок.

Европейские краткосрочные ставки, уже находившиеся в движении, поскольку рынок оценивал возможность того, что ЕЦБ пойдет на уступки в вопросе инфляции, взлетели еще выше и резко подняли курс евро, поскольку рынок стал оценивать серию повышений ставок ЕЦБ, начиная уже с июньского или июльского заседания ЕЦБ. Для того чтобы оценить масштаб движения немного дальше по кривой, обратим внимание вот на что: вчера контракт Euribor на июнь 2023 года продался на 20 базисных пунктов ниже – просто чудовищное движение.

Действия в кросс-курсах евро были такими же резкими, евро резко вырос по всем направлениям. Особенно резким было движение в паре EURGBP, которая попыталась продавить себя до новых минимумов на первоначальном «ястребином» прочтении заседания Банка Англии. Действительно, были открыты шлюзы, поскольку это был почти бинарный ход. Отсюда я бы ожидал, что ценовое действие/потенциал роста евро резко замедлится, так как вряд ли можно ожидать, что ЕЦБ будет повышать ставки в ногу с другими центральными банками в глобальном цикле повышения ставок, особенно учитывая, что евро, который всегда был в центре внимания ЕЦБ после Драги, уже резко пошел вверх.

Будет очень важно отслеживать спреды доходности Core-Italy. Сможет ли он избежать значительного расширения после того, как ЕЦБ снимет свою ставку с рынка суверенных облигаций ЕС? Учитывая, что ЕЦБ хочет сократить объем покупок, прежде чем повышать ставки, потенциально его ждет жестокое сокращение, если на июльском заседании повысят ставку. Удачи с солидарностью ЕС, когда экономика превратилась в стагфляционное прозябание – вероятно, этот вопрос очень быстро появится на политическом радаре в ближайшие месяцы. Вчера спред Германия-Италия резко расширился до 150 б.п., достигнув максимума с месяцев, прошедших после вспышки пандемии в 2020 году. Как только доходность превысит определенный уровень, будь то в США или в Европе, ЕЦБ и ФРС будут вынуждены вмешаться, чтобы ограничить ставки, но для этого потребуется политическая воля. Хотя, возможно, мы и забегаем вперед.

График: EUR/USD

Вчера произошло огромное ралли евро по всем направлениям, и пара EUR/USD быстро ушла очень далеко. Как отмечалось выше, я подозреваю, что мы увидели здесь «бинарный момент» капитуляции ЕЦБ. Европейский регулятор будет медлить с повышением ставок по сравнению с другими центральными банками, если мы настроены на продолжительный цикл повышения ставок. Но это движение, независимо от этого, установило на графике выразительное дно. Сопротивлением для роста после локального разворотного максимума на 1.1482 являются предыдущие основные минимумы ниже 1.1700 и, возможно, 200-дневная скользящая средняя, падающая ниже этого уровня, с поддержкой, возможно, на уровне 1.1400.

Сегодня я сосредоточусь на том, как рынок отнесется к сегодняшнему отчету о занятости в США за январь, в частности, к долгосрочным казначейским облигациям США, которые снова выросли на фоне мощного подъема европейских доходностей. Доходность 10-летних казначейских облигаций США всего на восемь базисных пунктов ниже максимума цикла в 1,90%. Спишет ли рынок вероятный отрицательный результат по зарплате (из-за омикронных сбоев) и рассмотрит ли он версию о спирали роста цен на заработную плату, если средние почасовые доходы окажутся неожиданно высокими?

Таблица: Показатели силы и изменения трендов в валютах G10 и юане.

Масштабный рост в парах с евро четко прослеживается на фоне того, что NOK пытается держаться за хвост евро. Интересно посмотреть, сможет ли SEK поймать более значительную ставку на предстоящей неделе на фоне укрепления евро и заседания Риксбанка в следующий четверг.

Таблица: Данные трендов

Действия ограничиваются парами евро, причем евро сейчас находится в позитивном тренде после вчерашних действий, за исключением пары NOK. В других местах следят за тем, сохранится ли восходящий тренд доллара США против австралийской валюты, канадского доллара и новозеландского доллара после недавнего разворота в силе доллара, в то время как пара GBPUSD выглядит ключевой, если в ближайшее время она не пойдет выше.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба