16 мая 2022 BITKOGAN Коган Евгений

Кризиса нам не миновать.

Друзья, всем привет!

Нелегкие дни выпали на долю всей мировой финансовой системы.

Американские горки мы наблюдаем практически во всех сегментах.

Невероятное по своей мощи укрепление доллара относительно большинства мировых валют. (Рубль – история отдельная). Пострадали и валюты развивающихся стран, и развитых. Все, что было ранее стабильно, зашаталось, и существенно.

Полеты американских UST в разные стороны.

Дефолты и обвалы на рынке junk bonds в Китае.

Взлеты и обвалы цен на рынках коммодитиз.

Настоящая катастрофа на фондовом рынке, где за четыре месяца американские индексы потеряли порядка 20%. И это индексы. А отдельные бумаги сдулись и на 40-80% от своих максимальных значений.

Наконец, крайне серьезные проблемы в криптоиндустрии. Похоже, спасительная гавань во времена бурь – это все же не про крипту.

А была ли вообще спасительная гавань? Да, была. Американский доллар. Просто депозит в банке. И российский рубль.

Невероятное, совершенно неслыханное по своим масштабам укрепление до 63. Другое дело, что рубль перестал быть свободно конвертируемой валютой. Но… это уже иная история.

Происходящему сегодня – масса причин. Вообще, задача нормального аналитика – найти 20 объяснений происходящему. Желательно постфактум.

Про будущее любой уважающий себя аналитик должен, по идее, сказать следующее.

Неопределенность возросла. Факторов риска много. Теперь можно говорить о разных вариантах развития событий. И после этого начать обсуждать как минимум три варианта того, что и как будет происходить дальше. При этом желательно еще и обложиться какой-нибудь цифровой моделью для убедительности и придать весовые значения тем или иным вариантам развития событий.

Например, вариант 1 – 45% вероятности. Вариант 2 – 30%, вариант 3 – 25%. Почему 45, а не, скажем, 51? А какая разница!

Главное, чтоб звучало очень убедительно и научно.

Явно же, что человек включил свой заветный арифмометр. Все просчитал. Значит, дико умный.

А инвестор… сидит, бедолага, погребённый такими убедительными цифрами, и думает.

– Нет, оно понятно. Раз уж такие светила считают, к примеру, что вероятность аж 45%. То… понятно. Что ничего не понятно. Так как 30% – это тоже немало.

Ладно. Заканчиваю утреннюю порцию желчи и стеба.

Чего ждем дальше? Мой опыт подсказывает – ночь наиболее темна перед рассветом. И тот момент, когда только ленивый не пишет о том, что «шеф, все пропало», это лучший момент для обратных действий.

Другое дело, что бывают ситуации, когда даже это безошибочное правило перестает действовать. Вот так вот оно бывает.

Но, полагаю, не сейчас.

1. Будет ли паритет евро с долларом? Обязательно. Более того, я полагаю, что это обязательно произойдет в течение ближайших нескольких месяцев.

Будет ли евро в какой-то момент стоить дешевле доллара? Очень вероятная ситуация. А в ближайшие несколько дней? Думаю, нет. Скорее, должно пройти коррекционное движение. Скажем, до уровня 1.065-1.070. И, одновременно с этим, жду возврата индекса DXY на уровень 101,5-102.

Мы с вами прекрасно понимаем, что с экономикой Еврозоны сегодня реальные проблемы. События в Украине – дополнительный нож в спину экономики Европы. Возможное нефтяное эмбарго. Энергетический кризис. Проблемы с миллионами беженцев. Рост доходностей по облигациям периферийных стран. Грядущий возможный раскол Еврозоны. Все это есть или, вполне возможно, будет очень скоро. Так что…Для 0,95, к примеру, вполне есть место. Да и ниже тоже. Но не в моменте. А вообще, все происходящее – это предтеча будущих валютных войн. Будем подробно и об этом говорить.

2. Доходности по UST. Они уже немного просели за последние дни. Как мы помним, еще на днях было 3,1. В моменте – 2,82. Причины: паника среди инвесторов и бегство многих из них в «защитную гавань». И… нормальная коррекция. Мой прогноз: вряд ли в ближайшее время мы увидим рост доходностей до уровня 3,5 и выше. Скорее, будет некая болтанка на текущих уровнях.

Почему? Долгий разговор. Обязательно это обсудим на выходных.

3. Китай. Это отдельная и очень большая история. Рискну предположить, что текущее резкое ослабление юаня – это мощнейший стимул для китайской экономики. Дефолтами китайцев не удивишь. А вот ослабление юаня аж на 5% – очень неплохой подарок китайским экспортерам. Жду дополнительных монетарных стимулов от китайских властей и… некоторой релаксации на фондовом рынке Китая.

4. Коммодитиз. Тут все очень разнонаправленное. Как мы видим за последнее время, золото ведет себя достаточно слабо. Инвесторы опасаются монетарного сжатия от ФРС и других мировых регуляторов. И, естественно, роста ставки. Все это достаточно сильно влияет на котировку золота. Мое мнение: сейчас увидим достаточно неплохое возвратное движение.

Кстати, нефть также может преподнести еще сюрпризы. Не удивлюсь, если достаточно скоро увидим Brent вновь на уровне 112-115.

Остальные товары. Мы видим, что за последнее время вполне душевно взлетели цены на:

Пшеницу – более чем на 40%

Кукурузу – на 25%

Пальмовое масло – более чем на 20%

Растительные иные масла – около 35% роста.

И так далее.

Продовольственный кризис в развивающихся и беднейших странах – не за горами. А значит, новые социальные и геополитические конфликты.

Одновременно с летящими вверх ценами на продовольствие падают цены на медь, сталь, алюминий и др. Причина: опасения на тему будущего замедления экономического роста.

Полагаю, свистопляска на рынках коммодитиз только начинается. Все будет достаточно жестко и волатильно. Кстати, цены на газ за последнее время в США взлетели на 95%. В Европе – более чем на 30%.

5. О фондовом рынке. Прежде всего, о рынке США. По моим оценкам, в настоящий момент произошло некоторое излишне жесткое движение. Коррекция вполне назрела. Я об этом говорю последние несколько дней.

В настоящий момент ожидаю возврата индекса S&P на уровень 4150-4200. Возможно, если пройдем эти уровни, можем и 4300 полюбоваться вновь. А пока жду достаточно сильного «выноса шортистов». Давайте честно: мы об этом предупреждаем все последние дни. Сбросили большинство защитных инструментов. Да… возможно чуть раньше, чем следовало бы. Но, знаете, лучше чуть поспешить, чем опоздать. Шортов на рынке крайне много. Все вдруг переквалифицировались в мишек. Так что полюбуемся и шорт сквизами по ряду позиций.

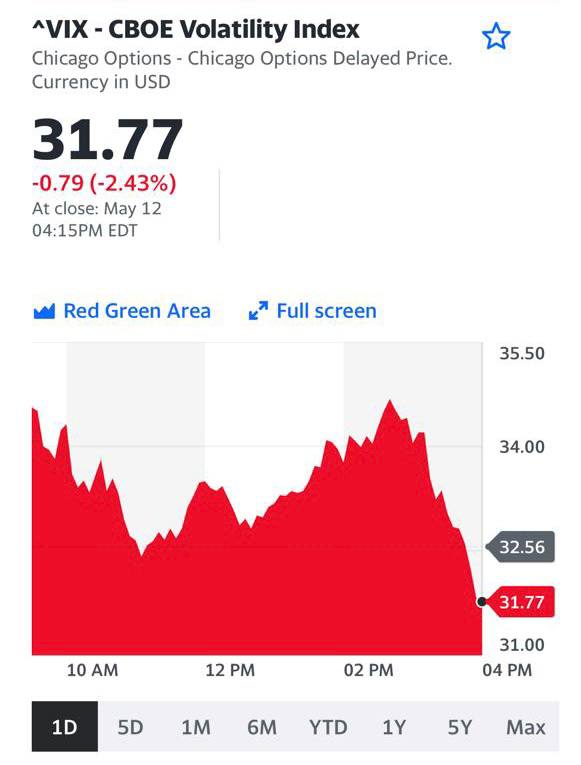

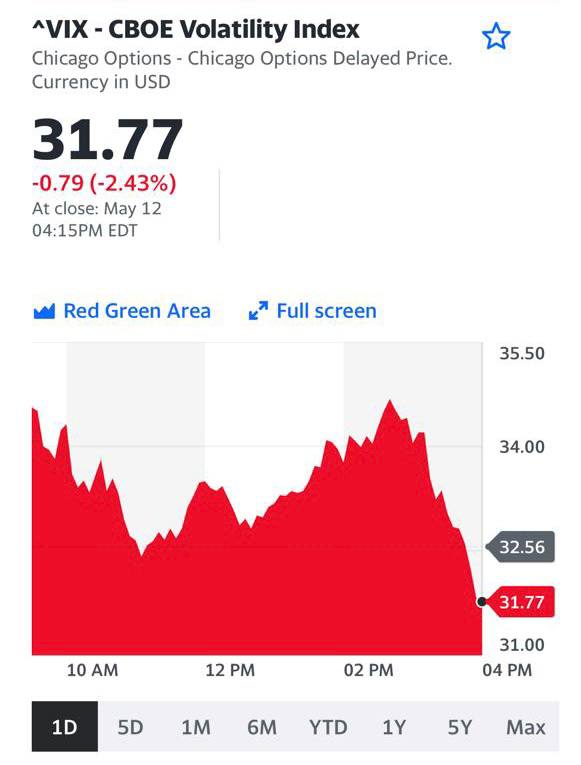

Кстати, обратите внимание, как резко вчера в конце торгов просел VIX. Это ли не прямой намек на скорую коррекцию рынка?

Друзья, все, что я думаю насчет рынков, валют и прочих активов – мое личное мнение. Может, верное. Возможно, в чем-то я ошибаюсь. На истину в последней инстанции уж точно не претендую.

Про мировой фондовый рынок и его перспективы мы будем много и часто говорить.

Мое мнение: глобально у рынка ещё есть вполне серьёзная перспектива и на 3600 (и, возможно, даже на 3200) прогуляться. Почему бы и нет? Причин хватает.

Но, по моему мнению, все это будет не сейчас.

Когда? Трудно сказать. Возможно, в июне. А, возможно, и осенью. Полагаю, что, скорее всего, осенью.

Все это может быть с высокой степенью вероятности. Но жизнь сегодня настолько непредсказуема, что в любой момент можно ожидать хорошую такую порцию сюрпризов.

6. О крипте. Тема очень и очень серьезная. Я думаю, в ближайшие дни мы с вами ее обсудим во всех подробностях. Однако, хотел бы сразу внести ясность. Рынок этот молодой. Он подвержен многим коллизиям. Ничего удивительного, если идет жесткий скам по каким-то темам. Так есть, так будет далее. Высокая норма прибыли рождает и высокие риски. И что, в этом есть что-то новое?

Что произошло и как это может повлиять на рынок крипты в целом, обсудим отдельно. Очень обстоятельно. Тем более, что в настоящий момент у нас полным ходом идет курс по крипте. Семинар не за горами. Там все эти вопросы обязательно затронем.

Пока хочу добавить лишь одно. Те, кто утверждал, что крипта всегда живет своей жизнью и ей дела нет до морового фондового и вообще финансового рынка, скажем так, несколько горячатся. Здесь все очень и очень взаимосвязано. В том числе через ликвидность.

Если ликвидности не хватает в одном месте, значит, будут начинаться проблемы и в другом. Вы думаете все может быть иначе?

Друзья. Мы видим, как на наших глазах весь этот огромный и переплетённый пасьянс событий, процессов ведет мир к душевному экономическому кризису. Судя по всему, этого кризиса нам НЕ МИНОВАТЬ.

Будем вместе думать о том, что делать. Как спасаться, и в чем.

Главное: как на всем этом еще и заработать.

Друзья, всем привет!

Нелегкие дни выпали на долю всей мировой финансовой системы.

Американские горки мы наблюдаем практически во всех сегментах.

Невероятное по своей мощи укрепление доллара относительно большинства мировых валют. (Рубль – история отдельная). Пострадали и валюты развивающихся стран, и развитых. Все, что было ранее стабильно, зашаталось, и существенно.

Полеты американских UST в разные стороны.

Дефолты и обвалы на рынке junk bonds в Китае.

Взлеты и обвалы цен на рынках коммодитиз.

Настоящая катастрофа на фондовом рынке, где за четыре месяца американские индексы потеряли порядка 20%. И это индексы. А отдельные бумаги сдулись и на 40-80% от своих максимальных значений.

Наконец, крайне серьезные проблемы в криптоиндустрии. Похоже, спасительная гавань во времена бурь – это все же не про крипту.

А была ли вообще спасительная гавань? Да, была. Американский доллар. Просто депозит в банке. И российский рубль.

Невероятное, совершенно неслыханное по своим масштабам укрепление до 63. Другое дело, что рубль перестал быть свободно конвертируемой валютой. Но… это уже иная история.

Происходящему сегодня – масса причин. Вообще, задача нормального аналитика – найти 20 объяснений происходящему. Желательно постфактум.

Про будущее любой уважающий себя аналитик должен, по идее, сказать следующее.

Неопределенность возросла. Факторов риска много. Теперь можно говорить о разных вариантах развития событий. И после этого начать обсуждать как минимум три варианта того, что и как будет происходить дальше. При этом желательно еще и обложиться какой-нибудь цифровой моделью для убедительности и придать весовые значения тем или иным вариантам развития событий.

Например, вариант 1 – 45% вероятности. Вариант 2 – 30%, вариант 3 – 25%. Почему 45, а не, скажем, 51? А какая разница!

Главное, чтоб звучало очень убедительно и научно.

Явно же, что человек включил свой заветный арифмометр. Все просчитал. Значит, дико умный.

А инвестор… сидит, бедолага, погребённый такими убедительными цифрами, и думает.

– Нет, оно понятно. Раз уж такие светила считают, к примеру, что вероятность аж 45%. То… понятно. Что ничего не понятно. Так как 30% – это тоже немало.

Ладно. Заканчиваю утреннюю порцию желчи и стеба.

Чего ждем дальше? Мой опыт подсказывает – ночь наиболее темна перед рассветом. И тот момент, когда только ленивый не пишет о том, что «шеф, все пропало», это лучший момент для обратных действий.

Другое дело, что бывают ситуации, когда даже это безошибочное правило перестает действовать. Вот так вот оно бывает.

Но, полагаю, не сейчас.

1. Будет ли паритет евро с долларом? Обязательно. Более того, я полагаю, что это обязательно произойдет в течение ближайших нескольких месяцев.

Будет ли евро в какой-то момент стоить дешевле доллара? Очень вероятная ситуация. А в ближайшие несколько дней? Думаю, нет. Скорее, должно пройти коррекционное движение. Скажем, до уровня 1.065-1.070. И, одновременно с этим, жду возврата индекса DXY на уровень 101,5-102.

Мы с вами прекрасно понимаем, что с экономикой Еврозоны сегодня реальные проблемы. События в Украине – дополнительный нож в спину экономики Европы. Возможное нефтяное эмбарго. Энергетический кризис. Проблемы с миллионами беженцев. Рост доходностей по облигациям периферийных стран. Грядущий возможный раскол Еврозоны. Все это есть или, вполне возможно, будет очень скоро. Так что…Для 0,95, к примеру, вполне есть место. Да и ниже тоже. Но не в моменте. А вообще, все происходящее – это предтеча будущих валютных войн. Будем подробно и об этом говорить.

2. Доходности по UST. Они уже немного просели за последние дни. Как мы помним, еще на днях было 3,1. В моменте – 2,82. Причины: паника среди инвесторов и бегство многих из них в «защитную гавань». И… нормальная коррекция. Мой прогноз: вряд ли в ближайшее время мы увидим рост доходностей до уровня 3,5 и выше. Скорее, будет некая болтанка на текущих уровнях.

Почему? Долгий разговор. Обязательно это обсудим на выходных.

3. Китай. Это отдельная и очень большая история. Рискну предположить, что текущее резкое ослабление юаня – это мощнейший стимул для китайской экономики. Дефолтами китайцев не удивишь. А вот ослабление юаня аж на 5% – очень неплохой подарок китайским экспортерам. Жду дополнительных монетарных стимулов от китайских властей и… некоторой релаксации на фондовом рынке Китая.

4. Коммодитиз. Тут все очень разнонаправленное. Как мы видим за последнее время, золото ведет себя достаточно слабо. Инвесторы опасаются монетарного сжатия от ФРС и других мировых регуляторов. И, естественно, роста ставки. Все это достаточно сильно влияет на котировку золота. Мое мнение: сейчас увидим достаточно неплохое возвратное движение.

Кстати, нефть также может преподнести еще сюрпризы. Не удивлюсь, если достаточно скоро увидим Brent вновь на уровне 112-115.

Остальные товары. Мы видим, что за последнее время вполне душевно взлетели цены на:

Пшеницу – более чем на 40%

Кукурузу – на 25%

Пальмовое масло – более чем на 20%

Растительные иные масла – около 35% роста.

И так далее.

Продовольственный кризис в развивающихся и беднейших странах – не за горами. А значит, новые социальные и геополитические конфликты.

Одновременно с летящими вверх ценами на продовольствие падают цены на медь, сталь, алюминий и др. Причина: опасения на тему будущего замедления экономического роста.

Полагаю, свистопляска на рынках коммодитиз только начинается. Все будет достаточно жестко и волатильно. Кстати, цены на газ за последнее время в США взлетели на 95%. В Европе – более чем на 30%.

5. О фондовом рынке. Прежде всего, о рынке США. По моим оценкам, в настоящий момент произошло некоторое излишне жесткое движение. Коррекция вполне назрела. Я об этом говорю последние несколько дней.

В настоящий момент ожидаю возврата индекса S&P на уровень 4150-4200. Возможно, если пройдем эти уровни, можем и 4300 полюбоваться вновь. А пока жду достаточно сильного «выноса шортистов». Давайте честно: мы об этом предупреждаем все последние дни. Сбросили большинство защитных инструментов. Да… возможно чуть раньше, чем следовало бы. Но, знаете, лучше чуть поспешить, чем опоздать. Шортов на рынке крайне много. Все вдруг переквалифицировались в мишек. Так что полюбуемся и шорт сквизами по ряду позиций.

Кстати, обратите внимание, как резко вчера в конце торгов просел VIX. Это ли не прямой намек на скорую коррекцию рынка?

Друзья, все, что я думаю насчет рынков, валют и прочих активов – мое личное мнение. Может, верное. Возможно, в чем-то я ошибаюсь. На истину в последней инстанции уж точно не претендую.

Про мировой фондовый рынок и его перспективы мы будем много и часто говорить.

Мое мнение: глобально у рынка ещё есть вполне серьёзная перспектива и на 3600 (и, возможно, даже на 3200) прогуляться. Почему бы и нет? Причин хватает.

Но, по моему мнению, все это будет не сейчас.

Когда? Трудно сказать. Возможно, в июне. А, возможно, и осенью. Полагаю, что, скорее всего, осенью.

Все это может быть с высокой степенью вероятности. Но жизнь сегодня настолько непредсказуема, что в любой момент можно ожидать хорошую такую порцию сюрпризов.

6. О крипте. Тема очень и очень серьезная. Я думаю, в ближайшие дни мы с вами ее обсудим во всех подробностях. Однако, хотел бы сразу внести ясность. Рынок этот молодой. Он подвержен многим коллизиям. Ничего удивительного, если идет жесткий скам по каким-то темам. Так есть, так будет далее. Высокая норма прибыли рождает и высокие риски. И что, в этом есть что-то новое?

Что произошло и как это может повлиять на рынок крипты в целом, обсудим отдельно. Очень обстоятельно. Тем более, что в настоящий момент у нас полным ходом идет курс по крипте. Семинар не за горами. Там все эти вопросы обязательно затронем.

Пока хочу добавить лишь одно. Те, кто утверждал, что крипта всегда живет своей жизнью и ей дела нет до морового фондового и вообще финансового рынка, скажем так, несколько горячатся. Здесь все очень и очень взаимосвязано. В том числе через ликвидность.

Если ликвидности не хватает в одном месте, значит, будут начинаться проблемы и в другом. Вы думаете все может быть иначе?

Друзья. Мы видим, как на наших глазах весь этот огромный и переплетённый пасьянс событий, процессов ведет мир к душевному экономическому кризису. Судя по всему, этого кризиса нам НЕ МИНОВАТЬ.

Будем вместе думать о том, что делать. Как спасаться, и в чем.

Главное: как на всем этом еще и заработать.

https://bitkogan.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба