Ehealth (NASDAQ: EHTH) — компания, предоставляющая услуги подбора информации об электронном страховании на своей онлайн-платформе. По сути, это брокер, который берет комиссию за покупку страхового полиса на своей площадке. В свою очередь, это помогает частным лицам и малым предприятиям быстро и удобно подобрать страховку по всем необходимым параметрам. Раньше процесс покупки был запутанным и непрозрачным, но Ehealth его существенно упростил.

О компании

Компания со штаб-квартирой в Санта-Кларе в Калифорнии была основана в 1997 году, а публичной стала в 2006 через IPO. Сейчас на платформе компании зарегистрировано более 180 страховых компаний из 50 штатов.

Среди страховых продуктов есть рецептурные лекарства, индивидуальное и семейное страхование и страхование малого бизнеса.

Компания предлагает на выбор несколько страховых планов Medicare: Medicare Advantage — частное страхование, Medicare Supplement и Medicare Part D — оплата лекарств.

Medicare — это национальная программа страхования в США для лиц от 65 лет. Она помогает клиентам оплачивать медицинское обслуживание за исключением некоторых расходов на длительный уход за больными.

Сейчас программа сталкивается с трудностями, поскольку доля людей пенсионного возраста продолжает значительно увеличиваться, а количество трудоспособного населения сокращается. Однако программу из-за этого не сворачивают, а, наоборот, стараются перераспределить расходы на медицину, внедряя в систему здравоохранения современные достижения и технологии.

Лидерами среди представителей в секторе Medicare являются компании UnitedHealthcare и Humana, на которые приходится 44% всех участников этой программы. Эти компании пользуются услугами брокеров типа Ehealth, которые привлекают клиентов для клиентов на своей онлайн-платформе за комиссии.

Сектор Medicare занимает львиную долю от всей выручки, однако его маржа неуклонно снижается. Это происходит потому, что компаниям приходится конкурировать с государственными биржами в этом насыщенном сегменте. Ehealth (EHTH) в большой степени продолжает расти за счет высокой популярности онлайн-услуг и сегмента IFP.

В 2021 году по сегменту Medicare был зафиксирован убыток из-за снижения числа участников этой программы на 14%.

Выручка по сегментам

Маржа по сегментам

Темпы роста бизнеса компании, млн долларов

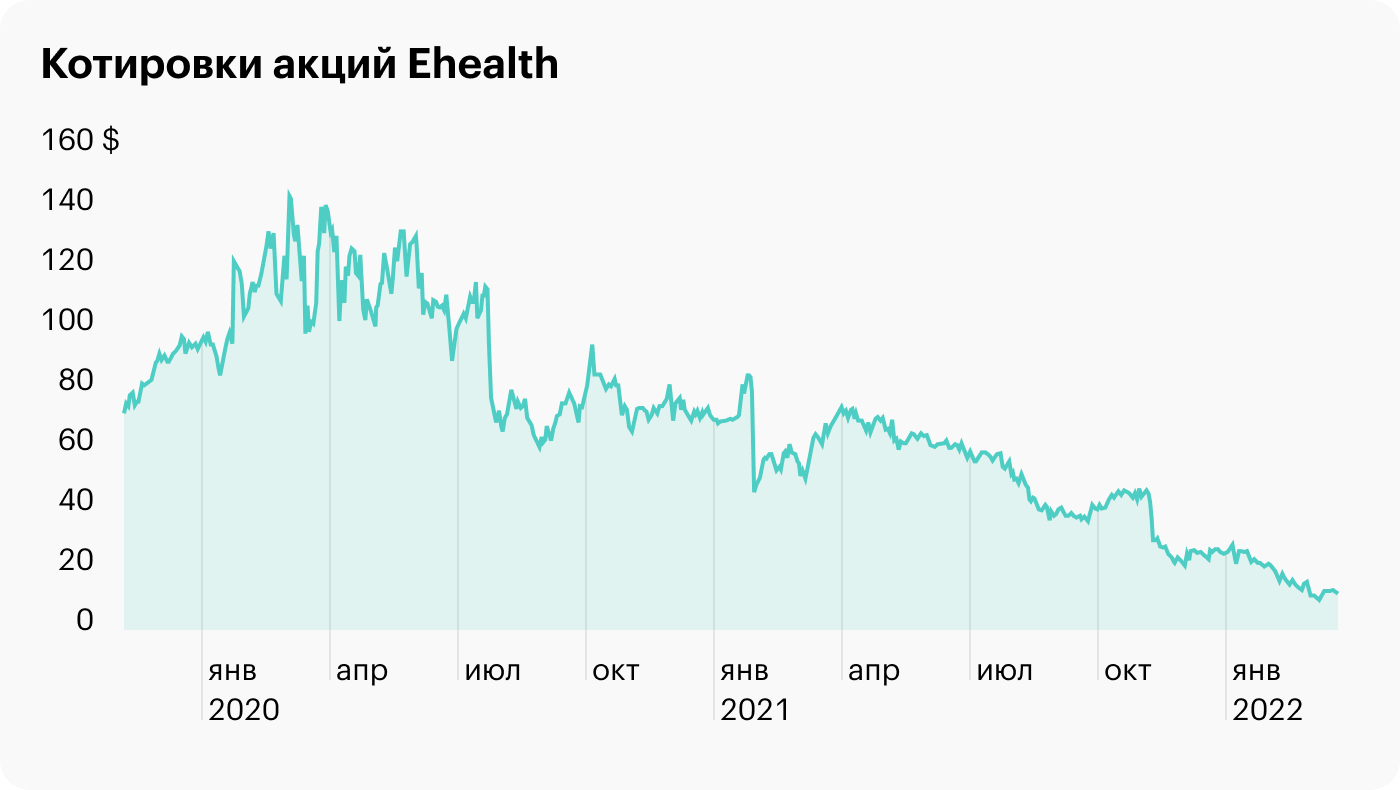

Несмотря на стабильно растущие финансовые показатели с 2018 по 2020 год, за последние два года котировки компании снизились на 88%. Это обусловлено рядом следующих причин.

За последнее время у всех цифровых платформ здравоохранения в этой отрасли возникли трудности с оценкой пожизненной стоимости клиентов (LTV). Это связано с устоявшейся практикой признания комиссионных доходов. Они в основном состоят из комиссионных от страховых компаний, которые рассчитываются с использованием оценочной LTV платежей, ожидаемых к получению, то есть комиссии привязаны к величине LTV.

В последние периоды Ehealth и ее конкурентам пришлось скорректировать величины LTV в сторону понижения из-за более высокого оттока клиентов. Инвесторы негативно отреагировали на эти изменения, что привело к значительному снижению цены акций.

Вторая причина связана с тем, что в предыдущие годы Ehealth предпочитала отдавать своих агентов на аутсорсинг, а не нанимать их штатными сотрудниками на полную ставку. Таких сотрудников они называли агентами-поставщиками. Считалось, что комиссия от привлеченного клиента не стимулировала агентов-поставщиков к удержанию клиентской базы и это вызывало отток клиентов.

На самом деле выходило наоборот — эти агенты побуждали клиентов ежегодно менять список используемых продуктов, так как им платили большую комиссию с нового продукта в первый год и снижали ее в следующие годы.

Высокому оттоку также способствовали некоторые тактики прямого маркетинга, например реклама на телевидении.

Чтобы решить эти проблемы, компания внесла важные изменения в структуру вознаграждения агентов, которые стали увязываться с удержанием клиентов. И выросла ставка дисконтирования, которую Ehealth использует для оценки дебиторской задолженности по комиссионным, — с 5 до 7%.

Темпы роста бизнеса

Ehealth показала убыток за 2021 год, поэтому мультипликатор P / E для нее не рассчитывается, но по показателю P / S компания оценена почти в два раза дешевле конкурентов.

При этом компания стоит меньше своей балансовой стоимости, о чем говорит мультипликатор P / B. Такая низкая оценка обусловлена неудачными результатами компании за 2021 год.

В 2021 году были инвестированы значительные средства в улучшение работы и привлечение клиентов на онлайн-площадку, что негативно отразилось на EBITDA. Всего с 2018 по 2021 год инвестиции на эти цели составили 228 млн долларов.

Ehealth инвестирует в маркетинг для того, чтобы в дальнейшем переориентировать привлечение клиентов без посторонней помощи агентов, сэкономив тем самым на комиссиях. Уже сейчас стоимость привлечения и удержания клиента в четыре раза ниже, чем если бы этим занимался агент.

При этом компания за это время не накопила долгов и поддерживает показатель «общий долг / капитал» на комфортном уровне гораздо ниже конкурентов.

Какие прогнозы у компании на ближайшее будущее

Ehealth ожидает, что все инвестиции за 2018—2021 благоприятно повлияют на финансовый результат уже к концу 2022 года, а выход на чистую прибыль прогнозируется в первом полугодии 2023 года.

Драйверы роста

Растущий рынок. Несмотря на то, что сегмент малого бизнеса и семейного страхования (IFP) растет опережающими темпами, основную выручку компания в ближайшем будущем будет получать от участников страховой программы Medicare.

Учитывая, что пожилое население является самой быстрорастущей демографической группой в США, ожидается, что каждый пятый человек в стране окажется в числе потенциальных участников этой программы возраста 65+. При этом Ehealth занимает только 5% от общего годового объема комиссионных возможностей на этом рынке, а значит, компании есть куда расти в этом направлении.

Инвестиции в маркетинг. Онлайн-платформа Ehealth становится более эффективной, благодаря инвестициям количество онлайн-обращений за 2021 год выросло на 11%.

Тенденция сохранится и в ближайшем будущем, поскольку так компания экономит на агентстких вознаграждениях, а клиентам, в свою очередь, удобно подбирать страхование из дома без посредников. Нынешнее пожилое население лучше разбирается в цифровых технологиях, чем предыдущее поколение.

Могут купить. С учетом своей низкой капитализации, всего 700 млн долларов, Ehealth — очевидный кандидат на выкуп каким-то более крупным предприятием. Тем более что в 2017 компания уже получала предложение о поглощении, но руководство решило развиваться самостоятельно.

Риски

Утечки. На таких онлайн-платформах всегда существует риск утечки персональных данных, что может нанести ущерб репутации компании.

Конкуренция. Этот сектор насыщен конкурентами, которые могут негативно повлиять на перспективы роста таких небольших компаний, как Ehealth.

Давление. Почти половина сектора Medicare занята крупными компаниями типа UnitedHealthcare, и они способны изменять условия работы с брокерами типа Ehealth практически в одностороннем порядке.

Сейчас крупные компании рассматривают участие брокеров как положительный фактор для бизнеса, так как создание и содержание собственных отделов продаж обходится гораздо дороже.

Вывод

В результате негативных финансовых результатов за 2021 год и оттока клиентов по программе Medicare компания потеряла 88% своей капитализации и оказалась перепроданной по всем финансовым мультипликаторам.

При этом у компании остается целый ряд преимуществ, таких как план на выход на чистую прибыль в 2023 году, снижение операционных затрат в 2022 и приток новых клиентов в растущих и развивающихся сегментах. Из-за своей низкой капитализации компания остается очевидным кандидатом на выкуп.

Инвестору, который решит инвестировать в Ehealth, необходимо внимательно следить за динамикой операционных затрат и ростом выручки. Чем лучше будут выглядеть эти показатели, тем скорее компания окажется прибыльной.

О компании

Компания со штаб-квартирой в Санта-Кларе в Калифорнии была основана в 1997 году, а публичной стала в 2006 через IPO. Сейчас на платформе компании зарегистрировано более 180 страховых компаний из 50 штатов.

Среди страховых продуктов есть рецептурные лекарства, индивидуальное и семейное страхование и страхование малого бизнеса.

Компания предлагает на выбор несколько страховых планов Medicare: Medicare Advantage — частное страхование, Medicare Supplement и Medicare Part D — оплата лекарств.

Medicare — это национальная программа страхования в США для лиц от 65 лет. Она помогает клиентам оплачивать медицинское обслуживание за исключением некоторых расходов на длительный уход за больными.

Сейчас программа сталкивается с трудностями, поскольку доля людей пенсионного возраста продолжает значительно увеличиваться, а количество трудоспособного населения сокращается. Однако программу из-за этого не сворачивают, а, наоборот, стараются перераспределить расходы на медицину, внедряя в систему здравоохранения современные достижения и технологии.

Лидерами среди представителей в секторе Medicare являются компании UnitedHealthcare и Humana, на которые приходится 44% всех участников этой программы. Эти компании пользуются услугами брокеров типа Ehealth, которые привлекают клиентов для клиентов на своей онлайн-платформе за комиссии.

Сектор Medicare занимает львиную долю от всей выручки, однако его маржа неуклонно снижается. Это происходит потому, что компаниям приходится конкурировать с государственными биржами в этом насыщенном сегменте. Ehealth (EHTH) в большой степени продолжает расти за счет высокой популярности онлайн-услуг и сегмента IFP.

В 2021 году по сегменту Medicare был зафиксирован убыток из-за снижения числа участников этой программы на 14%.

Выручка по сегментам

Маржа по сегментам

Темпы роста бизнеса компании, млн долларов

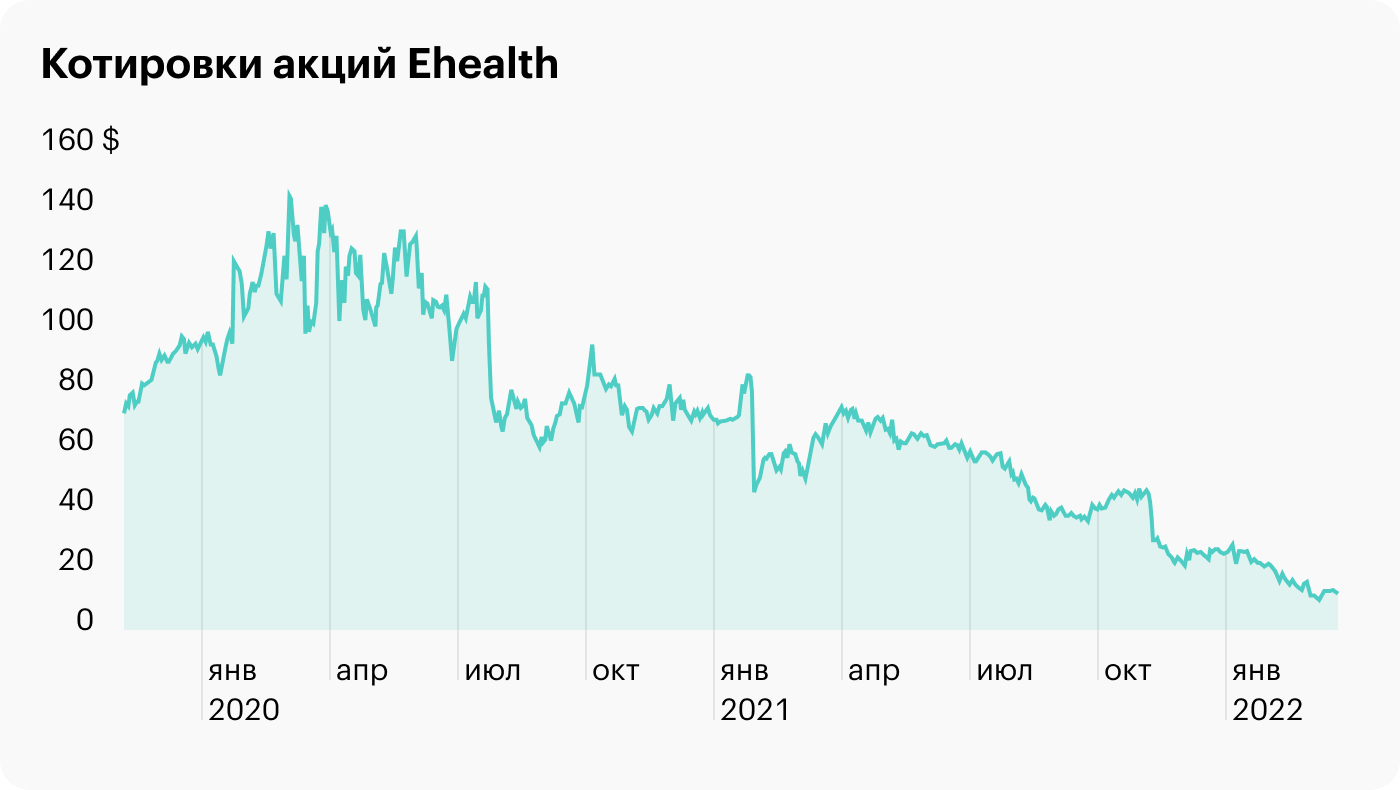

Несмотря на стабильно растущие финансовые показатели с 2018 по 2020 год, за последние два года котировки компании снизились на 88%. Это обусловлено рядом следующих причин.

За последнее время у всех цифровых платформ здравоохранения в этой отрасли возникли трудности с оценкой пожизненной стоимости клиентов (LTV). Это связано с устоявшейся практикой признания комиссионных доходов. Они в основном состоят из комиссионных от страховых компаний, которые рассчитываются с использованием оценочной LTV платежей, ожидаемых к получению, то есть комиссии привязаны к величине LTV.

В последние периоды Ehealth и ее конкурентам пришлось скорректировать величины LTV в сторону понижения из-за более высокого оттока клиентов. Инвесторы негативно отреагировали на эти изменения, что привело к значительному снижению цены акций.

Вторая причина связана с тем, что в предыдущие годы Ehealth предпочитала отдавать своих агентов на аутсорсинг, а не нанимать их штатными сотрудниками на полную ставку. Таких сотрудников они называли агентами-поставщиками. Считалось, что комиссия от привлеченного клиента не стимулировала агентов-поставщиков к удержанию клиентской базы и это вызывало отток клиентов.

На самом деле выходило наоборот — эти агенты побуждали клиентов ежегодно менять список используемых продуктов, так как им платили большую комиссию с нового продукта в первый год и снижали ее в следующие годы.

Высокому оттоку также способствовали некоторые тактики прямого маркетинга, например реклама на телевидении.

Чтобы решить эти проблемы, компания внесла важные изменения в структуру вознаграждения агентов, которые стали увязываться с удержанием клиентов. И выросла ставка дисконтирования, которую Ehealth использует для оценки дебиторской задолженности по комиссионным, — с 5 до 7%.

Темпы роста бизнеса

Ehealth показала убыток за 2021 год, поэтому мультипликатор P / E для нее не рассчитывается, но по показателю P / S компания оценена почти в два раза дешевле конкурентов.

При этом компания стоит меньше своей балансовой стоимости, о чем говорит мультипликатор P / B. Такая низкая оценка обусловлена неудачными результатами компании за 2021 год.

В 2021 году были инвестированы значительные средства в улучшение работы и привлечение клиентов на онлайн-площадку, что негативно отразилось на EBITDA. Всего с 2018 по 2021 год инвестиции на эти цели составили 228 млн долларов.

Ehealth инвестирует в маркетинг для того, чтобы в дальнейшем переориентировать привлечение клиентов без посторонней помощи агентов, сэкономив тем самым на комиссиях. Уже сейчас стоимость привлечения и удержания клиента в четыре раза ниже, чем если бы этим занимался агент.

При этом компания за это время не накопила долгов и поддерживает показатель «общий долг / капитал» на комфортном уровне гораздо ниже конкурентов.

Какие прогнозы у компании на ближайшее будущее

Ehealth ожидает, что все инвестиции за 2018—2021 благоприятно повлияют на финансовый результат уже к концу 2022 года, а выход на чистую прибыль прогнозируется в первом полугодии 2023 года.

Драйверы роста

Растущий рынок. Несмотря на то, что сегмент малого бизнеса и семейного страхования (IFP) растет опережающими темпами, основную выручку компания в ближайшем будущем будет получать от участников страховой программы Medicare.

Учитывая, что пожилое население является самой быстрорастущей демографической группой в США, ожидается, что каждый пятый человек в стране окажется в числе потенциальных участников этой программы возраста 65+. При этом Ehealth занимает только 5% от общего годового объема комиссионных возможностей на этом рынке, а значит, компании есть куда расти в этом направлении.

Инвестиции в маркетинг. Онлайн-платформа Ehealth становится более эффективной, благодаря инвестициям количество онлайн-обращений за 2021 год выросло на 11%.

Тенденция сохранится и в ближайшем будущем, поскольку так компания экономит на агентстких вознаграждениях, а клиентам, в свою очередь, удобно подбирать страхование из дома без посредников. Нынешнее пожилое население лучше разбирается в цифровых технологиях, чем предыдущее поколение.

Могут купить. С учетом своей низкой капитализации, всего 700 млн долларов, Ehealth — очевидный кандидат на выкуп каким-то более крупным предприятием. Тем более что в 2017 компания уже получала предложение о поглощении, но руководство решило развиваться самостоятельно.

Риски

Утечки. На таких онлайн-платформах всегда существует риск утечки персональных данных, что может нанести ущерб репутации компании.

Конкуренция. Этот сектор насыщен конкурентами, которые могут негативно повлиять на перспективы роста таких небольших компаний, как Ehealth.

Давление. Почти половина сектора Medicare занята крупными компаниями типа UnitedHealthcare, и они способны изменять условия работы с брокерами типа Ehealth практически в одностороннем порядке.

Сейчас крупные компании рассматривают участие брокеров как положительный фактор для бизнеса, так как создание и содержание собственных отделов продаж обходится гораздо дороже.

Вывод

В результате негативных финансовых результатов за 2021 год и оттока клиентов по программе Medicare компания потеряла 88% своей капитализации и оказалась перепроданной по всем финансовым мультипликаторам.

При этом у компании остается целый ряд преимуществ, таких как план на выход на чистую прибыль в 2023 году, снижение операционных затрат в 2022 и приток новых клиентов в растущих и развивающихся сегментах. Из-за своей низкой капитализации компания остается очевидным кандидатом на выкуп.

Инвестору, который решит инвестировать в Ehealth, необходимо внимательно следить за динамикой операционных затрат и ростом выручки. Чем лучше будут выглядеть эти показатели, тем скорее компания окажется прибыльной.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба