17 мая 2022 Открытие Лукичева Оксана

Рынки драгоценных металлов на прошедшей неделе продолжали снижаться под влиянием сокращения инвестиционного спроса. Курс доллара США относительно большинства мировых валют продолжал расти, а доходности казначейских облигаций держались на высоких уровнях, рынок акций в конце недели приостановил падение на фоне смягчения риторики ФРС США. Снижение темпов роста американской экономики и продолжающиеся локдауны в Китае укрепляли ожидания наступления рецессии, многие инвестиционные банки уже говорят о вероятности на горизонте ближайших нескольких лет на уровне в 30-40%. В Лондоне проходит традиционная Платиновая неделя, в ходе которой крупнейшие аналитические команды публикуют видение рынков МПГ.

Текущая неделя отметится публикацией экономической статистики по розничным продажам и промышленному производству в крупнейших экономиках мира, а ЕЦБ опубликует протокол последнего заседания. Многочисленные выступления представителей регуляторов могут повысить волатильность цен на драгоценные металлы.

Джером Пауэлл был официально утвержден на второй срок в качестве главы ФРС США. В интервью MarketPlace Radio он сообщил, что регулятор не считает «мягкую посадку» экономики основным сценарием. Возврат к инфляции в 2% будет болезненным процессом, но закрепление инфляции на высоких уровнях будет худшим вариантом развития событий.

Глава ФРБ Нью-Йорка Уильям Дадли считает, что ФРС придется повысить процентную ставку до 5% и выше, чтобы сдержать инфляцию. Это может привести к тяжелым экономическим последствиям.

Потребительская инфляция в США (индекс CPI) в апреле составила 8,3% г/г, базовая инфляция составила 6,2% г/г.

Глава ФРБ Кливленда Лоретта Местер сообщила, что ФРС стоит придерживаться заданных в мае темпов повышения ключевой процентной ставки на двух предстоящих заседаниях, а затем эти темпы могут быть скорректированы в зависимости от поведения инфляции. Это заявление снизило ожидания рынка относительно повышения процентной ставки в июне сразу на 0,75%. Замедление темпов роста инфляции к сентябрьскому заседанию может замедлить темпы повышения ставки, в обратном случае – их ускорить.

Экс-глава Goldman Sachs Group Inc. Ллойд Бланкфейн видит высокую вероятность рецессии в экономике США в связи с быстрым ужесточением денежно-кредитной политики ФРС. Он сообщил, что риск рецессии «очень и очень высок». Ускорению инфляции, с которой вынужден бороться Федрезерв, способствовали огромные объемы государственного стимулирования в период пандемии, а также проблемы в цепочках поставок, локдауны в Китае и российско-украинский конфликт. Эксперты банка оценивают в 30% вероятность рецессии в США в следующие несколько лет. Прогноз роста американского ВВП на текущий год понижен до 2,4% с 2,6%, на следующий - до 1,6% с 2,2%.

ЕЦБ, вероятно, завершит выкуп активов в начале 3 кв. 2022 г. и спустя «некоторое время» приступит к повышению процентных ставок, сообщила глава ЕЦБ Кристин Лагард. «Некоторое время» между завершением выкупа активов и повышением ставок «может означать период всего в пару недель», уточнила она. Это было расценено рынком как сигнал того, что ЕЦБ может поднять ставку уже в июле. Рынки уверены, что ЕЦБ повысит ставки в июле и сентябре и доведет ставку по депозитам до 1,5% в течение двух лет.

По данным Всемирного золотого совета (WGC), Резервный банк Индии (RBI) закупил 0,9 тонн золота в апреле, увеличив общие золотые резервы до 761,3 тонн (7,8% от общего объема ЗВР).

Спрос на физическое золото в азиатских хабах на прошедшей неделе оживился на фоне снижения цен. В Индии розничный спрос на золото улучшился в период фестиваля Акшая Тритья, что привело к возврату рынка к премиям в $2-3/унция при продаже металла. Ожидается, что розничный спрос в мае в Индии останется высоким из-за продолжающегося свадебного сезона и снижения цен на золото.

Импорт золота в Индию в апреле составил 27,1 тонны, что на 75% ниже, чем год назад. На объем импорта влияло несколько факторов: слабый розничный спрос в первой половине месяца на фоне роста цен, накопление ювелирами запасов в преддверии выставки Gems and Jewellery Show (GJS) в начале апреля, а также рост стоимости импорта во второй половине месяца из-за более высокой ставки таможенного тарифа с 14 апреля и до конца месяца ($631 против $623 на 10 г). В мае импорт может увеличиться из-за более низкой цены на золото и пополнения запасов в ходе свадебного сезона.

Индийские золотые ETF показали приток средств в размере 2,1 трлн рупий в апреле, в основном за счет роста цен на золото и спроса на активы-убежища в первой половине месяца; общий объем золотых ETF увеличился до 38,5 тонн. В мае наблюдался небольшой приток средств в золотые ETF, что обусловлено высокой инфляцией и волатильностью рынка.

В Китае среднедневные объемы торгов золотом на шанхайской бирже SGE немного подросли, составив в мае 9,3 тонн. Изъятие золота с биржи было самым низким с апреля 2012 г., что связано с продолжающимися локдаунами в крупных городах, отрицательно влиявшими на розничный спрос. Отток запасов золота в апреле из китайских ETF составил 3,3 тонны, общие запасы снизились до 58,5 тонн золота.

Импорт золота в страну в 1 кв. 2022 г. составил 229 тонн, благодаря высоким поставкам в январе и феврале 2022 г. В марте импорт золота составил 48 тонн. В мае потребление золота в Китае, вероятно, останется слабым на фоне карантина в различных городах. В более долгосрочной перспективе Китай может принять адаптивную политику, которая будет стимулировать экономический рост и соответственно потребление золота.

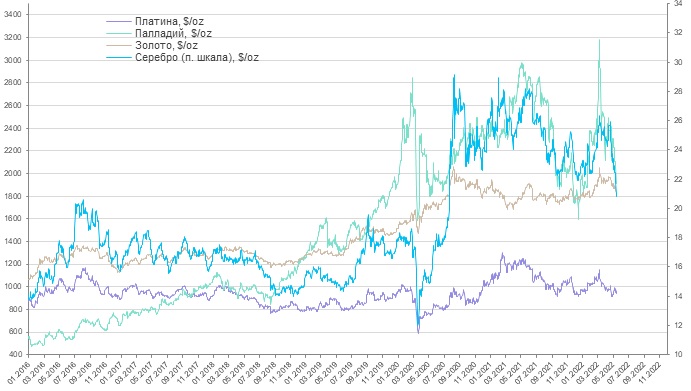

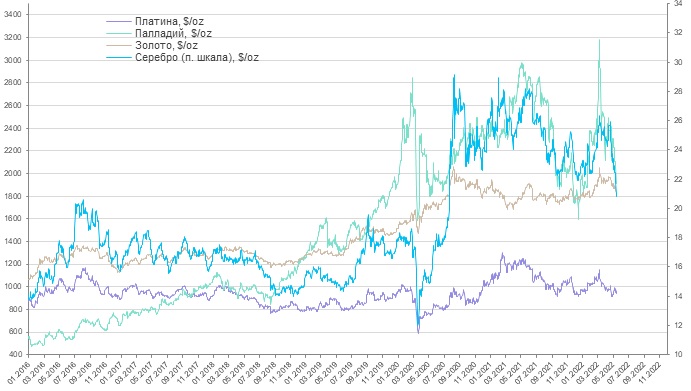

Цены на золото на прошедшей неделе опустились от $1 857/унц до $1 811/унц, протестировав $1 791/унц. Рост доходностей казначейских облигаций и укрепление курса доллара США привели к оттоку средств инвесторов из золотых ETF. По данным WGC, сокращение запасов в ETF, инвестирующих в золото, на 18-й неделе, закончившейся 6 мая, составило 13,8 тонн. Общий уровень запасов в ETF составляет 3 852,6 тонн золота. Снижение наблюдалось в азиатских и североамериканских ETF, в европейских ETF наблюдался приток средств.

Цены на серебро на прошедшей неделе в корреляции с рынком золота опускались от $21,90/унц до $20,61/унц. Рынок серебра выглядел перепроданным, что привело к довольно резкой коррекции цен вверх до $21,43/унц. Соотношение цен между золотом и серебром достигло 84,42 (среднее значение за 5 лет — 79,50), также сигнализируя о перепроданности актива. Соотношение платина/серебро составило 43,72 (среднее значение за 5 лет — 57).

Рынок платины на прошедшей неделе в корреляции с рынком золота упал от $989/унц до $923/унц. Цены на палладий в прошедший период понизились от $2 068/унц до $1 854/унц, после чего резко выросли до $1 966/унц на фоне публикации отчета компании Johnson Matthey. Спред между золотом и платиной составил $868/унц, между палладием и платиной – $989/унц.

Традиционная Платиновая неделя LME стартовала в Лондоне 16 мая. Крупные аналитические команды выпустили отчеты о видении рынков МПГ в 2021-22 гг.

Всемирный платиновый инвестиционный совет (WPIC) сообщил, что баланс мирового рынка платины в 1 кв. 2022 г. закрылся с избытком в 167 тыс. унций против избытка в 413 тыс. унций в 4 кв. 2021 г. Предложение платины в мире упало на 19,6% кв/кв за счет снижения рециклирования в автомобильной промышленности. Мировое потребление металла упало почти на 10% кв/кв вследствие падения ювелирного, промышленного и инвестиционного потребления.

WPIC ожидает избытка платины на мировом рынке по итогам 2022 г. в размере 627 млн унций. Мировое предложение снизится на 5% г/г, потребление подрастет на 2% г/г.

Отчет компании Johnson Matthey показал ожидаемый избыток на мировом рынке платины по итогам 2022 г. около 660 тыс. унций против избытка в 1,104 млн унций в 2021 г. Мировое предложение металла в 2022 г. снизится на 5,8% г/г вследствие падения производства в ЮАР и РФ. Потребление платины в мире подрастет на 1,6% г/г за счет прироста использования в автомобильной промышленности, в частности, при переключении с палладия на платину.

Дефицит на мировом рынке палладия в 2022 г. вырастет до 328 тыс. унций против избытка в 60 тыс. унций в 2021 г. Эта новость привела к коррекции цен на палладий вверх. Мировое предложение металла снизится на 2,8% г/г, а мировое потребление вырастет на 3% г/г. Прирост потребления будет наблюдаться в автомобильной промышленности, при этом вторичное предложение снизится.

Johnson Matthey не приводит в отчете оценку по предложению металла из РФ, что отражает сомнения в поступлении металла на мировой рынок.

Текущая неделя отметится публикацией экономической статистики по розничным продажам и промышленному производству в крупнейших экономиках мира, а ЕЦБ опубликует протокол последнего заседания. Многочисленные выступления представителей регуляторов могут повысить волатильность цен на драгоценные металлы.

Джером Пауэлл был официально утвержден на второй срок в качестве главы ФРС США. В интервью MarketPlace Radio он сообщил, что регулятор не считает «мягкую посадку» экономики основным сценарием. Возврат к инфляции в 2% будет болезненным процессом, но закрепление инфляции на высоких уровнях будет худшим вариантом развития событий.

Глава ФРБ Нью-Йорка Уильям Дадли считает, что ФРС придется повысить процентную ставку до 5% и выше, чтобы сдержать инфляцию. Это может привести к тяжелым экономическим последствиям.

Потребительская инфляция в США (индекс CPI) в апреле составила 8,3% г/г, базовая инфляция составила 6,2% г/г.

Глава ФРБ Кливленда Лоретта Местер сообщила, что ФРС стоит придерживаться заданных в мае темпов повышения ключевой процентной ставки на двух предстоящих заседаниях, а затем эти темпы могут быть скорректированы в зависимости от поведения инфляции. Это заявление снизило ожидания рынка относительно повышения процентной ставки в июне сразу на 0,75%. Замедление темпов роста инфляции к сентябрьскому заседанию может замедлить темпы повышения ставки, в обратном случае – их ускорить.

Экс-глава Goldman Sachs Group Inc. Ллойд Бланкфейн видит высокую вероятность рецессии в экономике США в связи с быстрым ужесточением денежно-кредитной политики ФРС. Он сообщил, что риск рецессии «очень и очень высок». Ускорению инфляции, с которой вынужден бороться Федрезерв, способствовали огромные объемы государственного стимулирования в период пандемии, а также проблемы в цепочках поставок, локдауны в Китае и российско-украинский конфликт. Эксперты банка оценивают в 30% вероятность рецессии в США в следующие несколько лет. Прогноз роста американского ВВП на текущий год понижен до 2,4% с 2,6%, на следующий - до 1,6% с 2,2%.

ЕЦБ, вероятно, завершит выкуп активов в начале 3 кв. 2022 г. и спустя «некоторое время» приступит к повышению процентных ставок, сообщила глава ЕЦБ Кристин Лагард. «Некоторое время» между завершением выкупа активов и повышением ставок «может означать период всего в пару недель», уточнила она. Это было расценено рынком как сигнал того, что ЕЦБ может поднять ставку уже в июле. Рынки уверены, что ЕЦБ повысит ставки в июле и сентябре и доведет ставку по депозитам до 1,5% в течение двух лет.

По данным Всемирного золотого совета (WGC), Резервный банк Индии (RBI) закупил 0,9 тонн золота в апреле, увеличив общие золотые резервы до 761,3 тонн (7,8% от общего объема ЗВР).

Спрос на физическое золото в азиатских хабах на прошедшей неделе оживился на фоне снижения цен. В Индии розничный спрос на золото улучшился в период фестиваля Акшая Тритья, что привело к возврату рынка к премиям в $2-3/унция при продаже металла. Ожидается, что розничный спрос в мае в Индии останется высоким из-за продолжающегося свадебного сезона и снижения цен на золото.

Импорт золота в Индию в апреле составил 27,1 тонны, что на 75% ниже, чем год назад. На объем импорта влияло несколько факторов: слабый розничный спрос в первой половине месяца на фоне роста цен, накопление ювелирами запасов в преддверии выставки Gems and Jewellery Show (GJS) в начале апреля, а также рост стоимости импорта во второй половине месяца из-за более высокой ставки таможенного тарифа с 14 апреля и до конца месяца ($631 против $623 на 10 г). В мае импорт может увеличиться из-за более низкой цены на золото и пополнения запасов в ходе свадебного сезона.

Индийские золотые ETF показали приток средств в размере 2,1 трлн рупий в апреле, в основном за счет роста цен на золото и спроса на активы-убежища в первой половине месяца; общий объем золотых ETF увеличился до 38,5 тонн. В мае наблюдался небольшой приток средств в золотые ETF, что обусловлено высокой инфляцией и волатильностью рынка.

В Китае среднедневные объемы торгов золотом на шанхайской бирже SGE немного подросли, составив в мае 9,3 тонн. Изъятие золота с биржи было самым низким с апреля 2012 г., что связано с продолжающимися локдаунами в крупных городах, отрицательно влиявшими на розничный спрос. Отток запасов золота в апреле из китайских ETF составил 3,3 тонны, общие запасы снизились до 58,5 тонн золота.

Импорт золота в страну в 1 кв. 2022 г. составил 229 тонн, благодаря высоким поставкам в январе и феврале 2022 г. В марте импорт золота составил 48 тонн. В мае потребление золота в Китае, вероятно, останется слабым на фоне карантина в различных городах. В более долгосрочной перспективе Китай может принять адаптивную политику, которая будет стимулировать экономический рост и соответственно потребление золота.

Цены на золото на прошедшей неделе опустились от $1 857/унц до $1 811/унц, протестировав $1 791/унц. Рост доходностей казначейских облигаций и укрепление курса доллара США привели к оттоку средств инвесторов из золотых ETF. По данным WGC, сокращение запасов в ETF, инвестирующих в золото, на 18-й неделе, закончившейся 6 мая, составило 13,8 тонн. Общий уровень запасов в ETF составляет 3 852,6 тонн золота. Снижение наблюдалось в азиатских и североамериканских ETF, в европейских ETF наблюдался приток средств.

Цены на серебро на прошедшей неделе в корреляции с рынком золота опускались от $21,90/унц до $20,61/унц. Рынок серебра выглядел перепроданным, что привело к довольно резкой коррекции цен вверх до $21,43/унц. Соотношение цен между золотом и серебром достигло 84,42 (среднее значение за 5 лет — 79,50), также сигнализируя о перепроданности актива. Соотношение платина/серебро составило 43,72 (среднее значение за 5 лет — 57).

Рынок платины на прошедшей неделе в корреляции с рынком золота упал от $989/унц до $923/унц. Цены на палладий в прошедший период понизились от $2 068/унц до $1 854/унц, после чего резко выросли до $1 966/унц на фоне публикации отчета компании Johnson Matthey. Спред между золотом и платиной составил $868/унц, между палладием и платиной – $989/унц.

Традиционная Платиновая неделя LME стартовала в Лондоне 16 мая. Крупные аналитические команды выпустили отчеты о видении рынков МПГ в 2021-22 гг.

Всемирный платиновый инвестиционный совет (WPIC) сообщил, что баланс мирового рынка платины в 1 кв. 2022 г. закрылся с избытком в 167 тыс. унций против избытка в 413 тыс. унций в 4 кв. 2021 г. Предложение платины в мире упало на 19,6% кв/кв за счет снижения рециклирования в автомобильной промышленности. Мировое потребление металла упало почти на 10% кв/кв вследствие падения ювелирного, промышленного и инвестиционного потребления.

WPIC ожидает избытка платины на мировом рынке по итогам 2022 г. в размере 627 млн унций. Мировое предложение снизится на 5% г/г, потребление подрастет на 2% г/г.

Отчет компании Johnson Matthey показал ожидаемый избыток на мировом рынке платины по итогам 2022 г. около 660 тыс. унций против избытка в 1,104 млн унций в 2021 г. Мировое предложение металла в 2022 г. снизится на 5,8% г/г вследствие падения производства в ЮАР и РФ. Потребление платины в мире подрастет на 1,6% г/г за счет прироста использования в автомобильной промышленности, в частности, при переключении с палладия на платину.

Дефицит на мировом рынке палладия в 2022 г. вырастет до 328 тыс. унций против избытка в 60 тыс. унций в 2021 г. Эта новость привела к коррекции цен на палладий вверх. Мировое предложение металла снизится на 2,8% г/г, а мировое потребление вырастет на 3% г/г. Прирост потребления будет наблюдаться в автомобильной промышленности, при этом вторичное предложение снизится.

Johnson Matthey не приводит в отчете оценку по предложению металла из РФ, что отражает сомнения в поступлении металла на мировой рынок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба