25 мая 2022 Conomy Курицин Даниил

Биржевые фонды в России представлены в двух видах:

ETF (Exchange Traded Fund) — биржевой фонд, выпущенный иностранным эмитентом. Они отличаются повышенным контролем со стороны независимых проверяющих. Благодаря этому ETF зачастую точнее следует за базовым индексом. Правила обязывают управляющую компании ежедневно отчитываться о составе фонда.

БПИФ — биржевой паевой инвестиционный фонд, тот же ETF, но в рамках российского законодательства. Не так жестко регулируется, как иностранный аналог, что позволяет бумагам БПИФ сильнее отклоняться от базового индекса. Управляющие компании не имеют четких сроков публикации информации о составе фонда, помимо тех, что сами прописали. Поэтому некоторые отчитываются ежедневно, некоторые ежеквартально.

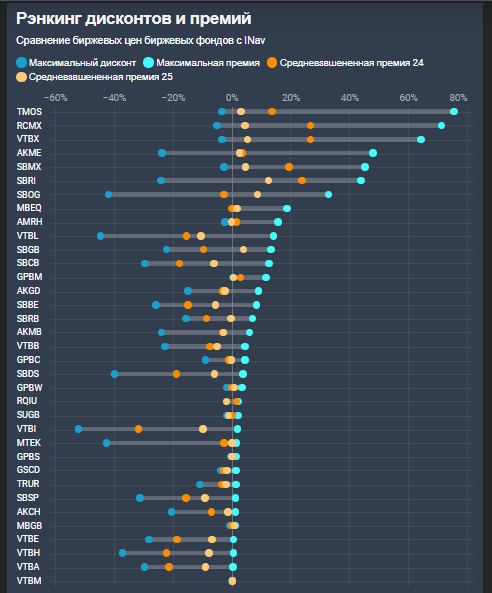

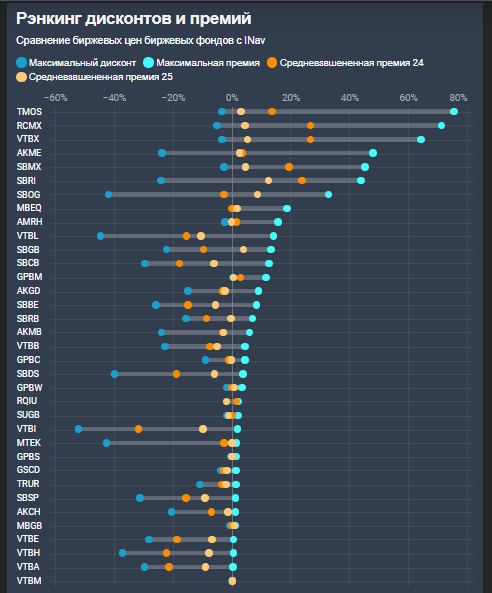

24 февраля на российском рынке происходили мощнейшие движения. Цены многих биржевых фондов отклонились от стоимости чистых активов из-за панических действий инвесторов и отсутствия маркет-мейкеров.

Сегодня ситуация на фондовом рынке РФ постепенно устаканилась, но пока не по всем инструментам возобновили торги. Так, иностранные акции, торгующиеся на Московской бирже, и часть биржевых фондов остаются недоступны.

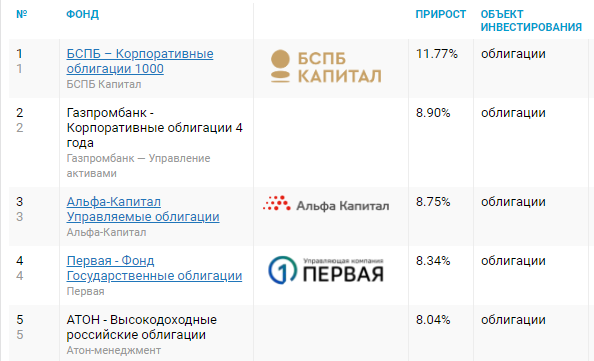

Сейчас торгуются чуть больше 50 фондов. С момента открытия биржи некоторые фонды, инвестирующие в российские активы, уже показали неплохую прибыль.

С 23 мая наконец-то возобновили торги по некоторым БПИФ, инвестирующим в иностранные акции. Пока это касается только 10 фондов от 3-х управляющих компаний (УК). Возобновление торгов связано с тем, что базовые активы фондов обращаются на российских торговых площадках, а именно на СПб бирже. То есть все операции будут проходить через СПб биржу, которой пока не коснулись ограничения. Тем не менее риски сохраняются.

Пока непонятно, сколько фондов смогут возобновить торги с помощью инфраструктуры СПб биржи, судя по сообщениям УК их количество будет расти.

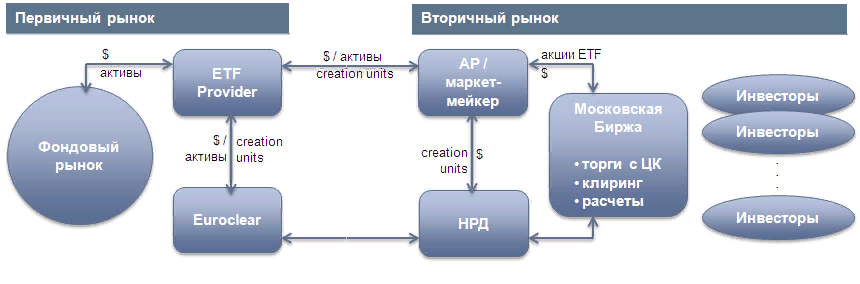

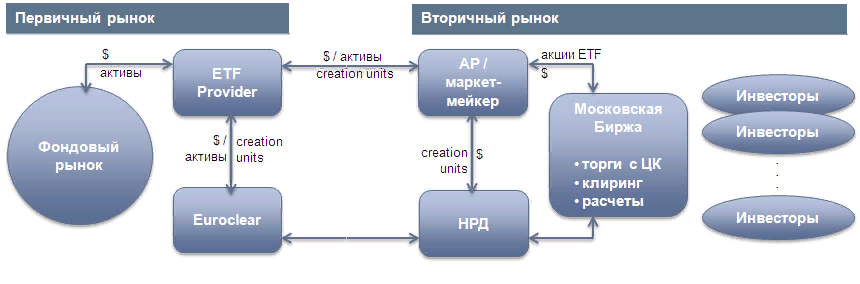

Напомним, по какой причине БПИФ и ETF на иностранные активы оказались заморожены. Для их полноценной работы необходима циркуляция активов между российским депозитарием (НРД) и европейским (Euroclear).

Из-за введения персональных санкций против некоторых российских граждан Euroclear заблокировал счет НРД. Это связано с тем, что депозитарий не знает конечных владельцев ценных бумаг, поэтому чтоб ненароком не нарушить закон, Euroclear заблокировал все операции. Сейчас Euroclear ждет разъяснений от регулирующих органов, как ему действовать дальше.

Самая сложная ситуация сейчас у «Финекс» — крупнейшего ETF провайдера в РФ. Мало того, что их фонды, инвестирующие в иностранные активы не торгуются, так еще и заморожены операции по фондам, инвестирующим в российские акции и облигации. Проблема заключается в том, что сама УК «Финекс» — иностранная, зарегистрирована в Ирландии.

Немного про механизм работы биржевых фондов. Чтобы инвесторы могли всегда купить или продать акции фонда по справедливой стоимости (исходя из стоимости чистых активов), на рынке присутствует маркет-мейкер (ММ). То есть его основная задача предоставлять ликвидность и удерживать цену акций в районе справедливой. Для этого маркет-мейкерам дают доступ к первичному рынку и они могут покупать и погашать паи напрямую у фонда.

24-25 февраля из-за ограничений у многих фондов отсутствовал маркет-мейкер и цены разошлись со справедливыми. По факту на рынке остались только инвесторы, которые на панике начали распродавать бумаги, несмотря на то, что стоимость активов фонда могла и не упасть.

Так вот, продолжим с механизмом работы. Когда вы покупаете акции фонда (чаще всего у ММ), фонд должен выпустить новые. Это нужно для того, чтобы у ММ всегда были акции для обеспечения ликвидности. В случае продажи инвестором акций, фонд должен погасить их и направить средства тому же ММ.

В текущей ситуации мост между НРД и Euroclear заморожен, соответственно ММ не может получать от фондов «Финекса» акции и деньги. Все усложняется тем, что «Финекс» — иностранная компания. Из-за этого недоступны даже фонды, инвестирующие в российские активы.

Сейчас компания ждет решение вопроса НРД с Euroclear, до этого момент торги по ETF не возобновятся.

Что сейчас могут сделать инвесторы? Только перевести бумаги к другому российскому брокеру, например, если прежний попал под санкции. Перевод к иностранному брокеру невозможен.

Непонятно также, сможет ли Finex проводить операции через СПБ биржу. Мне кажется, что нет, из-за иностранной регистрации. Да и сама УК пока молчит и не делает анонсов.

Как ни странно, та самая пресловутая диверсификация, которая должна была снизить риски, принесла много проблем инвесторам.

БПИФ или ETF по сути выступает, как полноценный портфель. А портфель, составленный из нескольких фондов, инвестирующих в разные активы и страны, вообще можно назвать идеальным в плане диверсификации. Такие портфели собирал Автопилот от Finex своим клиентам. Тогда это казалось грамотным решением, но сейчас на первое место вышли политические и инфраструктурные риски.

Инвестируя через биржевые фонды, инвестор берет на себя не только рыночные риски, но и риски управляющей компании. При инвестировании напрямую в акции или облигации этот риск нивелируется.

Робоэдвайзеры

Около года назад я сравнивал робоэдвайзеры на российском рынке. Самыми популярными и продуманными на тот момент были роботы от ВТБ, Finex, «Тинькофф» и Right. Как раз подобные кризисные моменты и показывают жизнеспособность сервиса.

Автопилот от Finex предлагал исключительно собственные фонды, в итоге активы клиентов остались заморожены на неопределенный срок из-за инвестирования в иностранные активы и страны регистрации УК.

Робот-Советник от ВТБ показывал хорошую историческую доходность при сравнении, там даже использовались технологии искусственного интеллекта. Но беда пришла откуда не ждали. Казалось, что инвестирование через брокера крупного государственного банка — самый надежный вариант. Банк попал под санкции, инвестирование в иностранные активы оказалось невозможным, большое количество клиентов перевели к другим брокерам. Управление биржевыми фондами ВТБ, которые инвестируют в иностранные акции и облигации передали другой УК. Робот работал на базе приложения «Мои инвестиции», которое уже не работает на IOS.

Пока непонятно, как будет дальше развиваться сервис на фоне оттока клиентов. Были даже разговоры о продаже брокерского подразделения ВТБ.

Тинькофф Инвестиции чуть в более выигрышной ситуации, на банк не наложили санкции. Но сервис использовал в своих рекомендациях биржевые фонды, инвестирующие в иностранные активы. Таком образом, часть средств клиентов все же осталась заморожена на определенное время.

Робоэдвайзер Right и год назад был среди лидеров, а сейчас можно объективно поставить его на первое место. Сервис предлагает инвестировать в российские акции и ОФЗ. Таким образом средства клиентов не оказались заморожены, сразу после возобновления торгов у всех была возможность либо вывести средства, либо пополнить счет и купить просевшие компании. Right сотрудничает с неподсанкционными брокерами — «Финам» и «Тинькофф».

ETF (Exchange Traded Fund) — биржевой фонд, выпущенный иностранным эмитентом. Они отличаются повышенным контролем со стороны независимых проверяющих. Благодаря этому ETF зачастую точнее следует за базовым индексом. Правила обязывают управляющую компании ежедневно отчитываться о составе фонда.

БПИФ — биржевой паевой инвестиционный фонд, тот же ETF, но в рамках российского законодательства. Не так жестко регулируется, как иностранный аналог, что позволяет бумагам БПИФ сильнее отклоняться от базового индекса. Управляющие компании не имеют четких сроков публикации информации о составе фонда, помимо тех, что сами прописали. Поэтому некоторые отчитываются ежедневно, некоторые ежеквартально.

24 февраля на российском рынке происходили мощнейшие движения. Цены многих биржевых фондов отклонились от стоимости чистых активов из-за панических действий инвесторов и отсутствия маркет-мейкеров.

Сегодня ситуация на фондовом рынке РФ постепенно устаканилась, но пока не по всем инструментам возобновили торги. Так, иностранные акции, торгующиеся на Московской бирже, и часть биржевых фондов остаются недоступны.

Сейчас торгуются чуть больше 50 фондов. С момента открытия биржи некоторые фонды, инвестирующие в российские активы, уже показали неплохую прибыль.

С 23 мая наконец-то возобновили торги по некоторым БПИФ, инвестирующим в иностранные акции. Пока это касается только 10 фондов от 3-х управляющих компаний (УК). Возобновление торгов связано с тем, что базовые активы фондов обращаются на российских торговых площадках, а именно на СПб бирже. То есть все операции будут проходить через СПб биржу, которой пока не коснулись ограничения. Тем не менее риски сохраняются.

Пока непонятно, сколько фондов смогут возобновить торги с помощью инфраструктуры СПб биржи, судя по сообщениям УК их количество будет расти.

Напомним, по какой причине БПИФ и ETF на иностранные активы оказались заморожены. Для их полноценной работы необходима циркуляция активов между российским депозитарием (НРД) и европейским (Euroclear).

Из-за введения персональных санкций против некоторых российских граждан Euroclear заблокировал счет НРД. Это связано с тем, что депозитарий не знает конечных владельцев ценных бумаг, поэтому чтоб ненароком не нарушить закон, Euroclear заблокировал все операции. Сейчас Euroclear ждет разъяснений от регулирующих органов, как ему действовать дальше.

Самая сложная ситуация сейчас у «Финекс» — крупнейшего ETF провайдера в РФ. Мало того, что их фонды, инвестирующие в иностранные активы не торгуются, так еще и заморожены операции по фондам, инвестирующим в российские акции и облигации. Проблема заключается в том, что сама УК «Финекс» — иностранная, зарегистрирована в Ирландии.

Немного про механизм работы биржевых фондов. Чтобы инвесторы могли всегда купить или продать акции фонда по справедливой стоимости (исходя из стоимости чистых активов), на рынке присутствует маркет-мейкер (ММ). То есть его основная задача предоставлять ликвидность и удерживать цену акций в районе справедливой. Для этого маркет-мейкерам дают доступ к первичному рынку и они могут покупать и погашать паи напрямую у фонда.

24-25 февраля из-за ограничений у многих фондов отсутствовал маркет-мейкер и цены разошлись со справедливыми. По факту на рынке остались только инвесторы, которые на панике начали распродавать бумаги, несмотря на то, что стоимость активов фонда могла и не упасть.

Так вот, продолжим с механизмом работы. Когда вы покупаете акции фонда (чаще всего у ММ), фонд должен выпустить новые. Это нужно для того, чтобы у ММ всегда были акции для обеспечения ликвидности. В случае продажи инвестором акций, фонд должен погасить их и направить средства тому же ММ.

В текущей ситуации мост между НРД и Euroclear заморожен, соответственно ММ не может получать от фондов «Финекса» акции и деньги. Все усложняется тем, что «Финекс» — иностранная компания. Из-за этого недоступны даже фонды, инвестирующие в российские активы.

Сейчас компания ждет решение вопроса НРД с Euroclear, до этого момент торги по ETF не возобновятся.

Что сейчас могут сделать инвесторы? Только перевести бумаги к другому российскому брокеру, например, если прежний попал под санкции. Перевод к иностранному брокеру невозможен.

Непонятно также, сможет ли Finex проводить операции через СПБ биржу. Мне кажется, что нет, из-за иностранной регистрации. Да и сама УК пока молчит и не делает анонсов.

Как ни странно, та самая пресловутая диверсификация, которая должна была снизить риски, принесла много проблем инвесторам.

БПИФ или ETF по сути выступает, как полноценный портфель. А портфель, составленный из нескольких фондов, инвестирующих в разные активы и страны, вообще можно назвать идеальным в плане диверсификации. Такие портфели собирал Автопилот от Finex своим клиентам. Тогда это казалось грамотным решением, но сейчас на первое место вышли политические и инфраструктурные риски.

Инвестируя через биржевые фонды, инвестор берет на себя не только рыночные риски, но и риски управляющей компании. При инвестировании напрямую в акции или облигации этот риск нивелируется.

Робоэдвайзеры

Около года назад я сравнивал робоэдвайзеры на российском рынке. Самыми популярными и продуманными на тот момент были роботы от ВТБ, Finex, «Тинькофф» и Right. Как раз подобные кризисные моменты и показывают жизнеспособность сервиса.

Автопилот от Finex предлагал исключительно собственные фонды, в итоге активы клиентов остались заморожены на неопределенный срок из-за инвестирования в иностранные активы и страны регистрации УК.

Робот-Советник от ВТБ показывал хорошую историческую доходность при сравнении, там даже использовались технологии искусственного интеллекта. Но беда пришла откуда не ждали. Казалось, что инвестирование через брокера крупного государственного банка — самый надежный вариант. Банк попал под санкции, инвестирование в иностранные активы оказалось невозможным, большое количество клиентов перевели к другим брокерам. Управление биржевыми фондами ВТБ, которые инвестируют в иностранные акции и облигации передали другой УК. Робот работал на базе приложения «Мои инвестиции», которое уже не работает на IOS.

Пока непонятно, как будет дальше развиваться сервис на фоне оттока клиентов. Были даже разговоры о продаже брокерского подразделения ВТБ.

Тинькофф Инвестиции чуть в более выигрышной ситуации, на банк не наложили санкции. Но сервис использовал в своих рекомендациях биржевые фонды, инвестирующие в иностранные активы. Таком образом, часть средств клиентов все же осталась заморожена на определенное время.

Робоэдвайзер Right и год назад был среди лидеров, а сейчас можно объективно поставить его на первое место. Сервис предлагает инвестировать в российские акции и ОФЗ. Таким образом средства клиентов не оказались заморожены, сразу после возобновления торгов у всех была возможность либо вывести средства, либо пополнить счет и купить просевшие компании. Right сотрудничает с неподсанкционными брокерами — «Финам» и «Тинькофф».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба