Сегодня у нас очень спекулятивная идея: взять акции создателя высокотехнологичного ПО Altair Engineering (NASDAQ: ALTR), чтобы заработать на отскоке этих акций после падения.

Потенциал роста и срок действия: 21,5% за 15 месяцев; 45% за 3 года; 13% годовых в течение 15 лет.

Почему акции могут вырасти: потому что бизнес компании перспективен.

Как действуем: берем сейчас по 55,09 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

К лидеру ордена ассасинов компания не имеет никакого отношения — она делает ПО, причем очень сложное: в сфере высокопроизводительных вычислений, симуляции физических процессов, искусственного интеллекта (ИИ) и аналитики данных. Пользуются ПО компании из самых разных секторов экономики.

Согласно годовому отчету компании, ее выручка делится следующим образом:

ПО — 85%. В основном это продажи подписок, но также и продажи постоянных лицензий. Валовая маржа сегмента — 85,06% от его выручки.

Услуги, связанные с ПО, — 7%. Консультационные услуги Altair. Валовая маржа сегмента — 27,09% от его выручки.

Проектировочные услуги для клиентов — 7%. Это работа над проектами клиентов с использованием сотрудников самой Altair. Валовая маржа сегмента — 19,28% от его выручки.

Другое — 1%. Диодный бизнес компании, а также выручка от лицензирования технологии компании. Валовая маржа сегмента — 5,03% от его выручки.

Выручка по странам и регионам:

США — 49,57%.

Другие страны в Америках — 2,34%.

Германия — 9,98%.

Франция — 3,76%.

Другие страны в Старом Свете и рядом с ним — 9,98%.

Япония — 8,08%

Неназванные страны Азиатско-Тихоокеанского региона — 16,29%.

Компания убыточна.

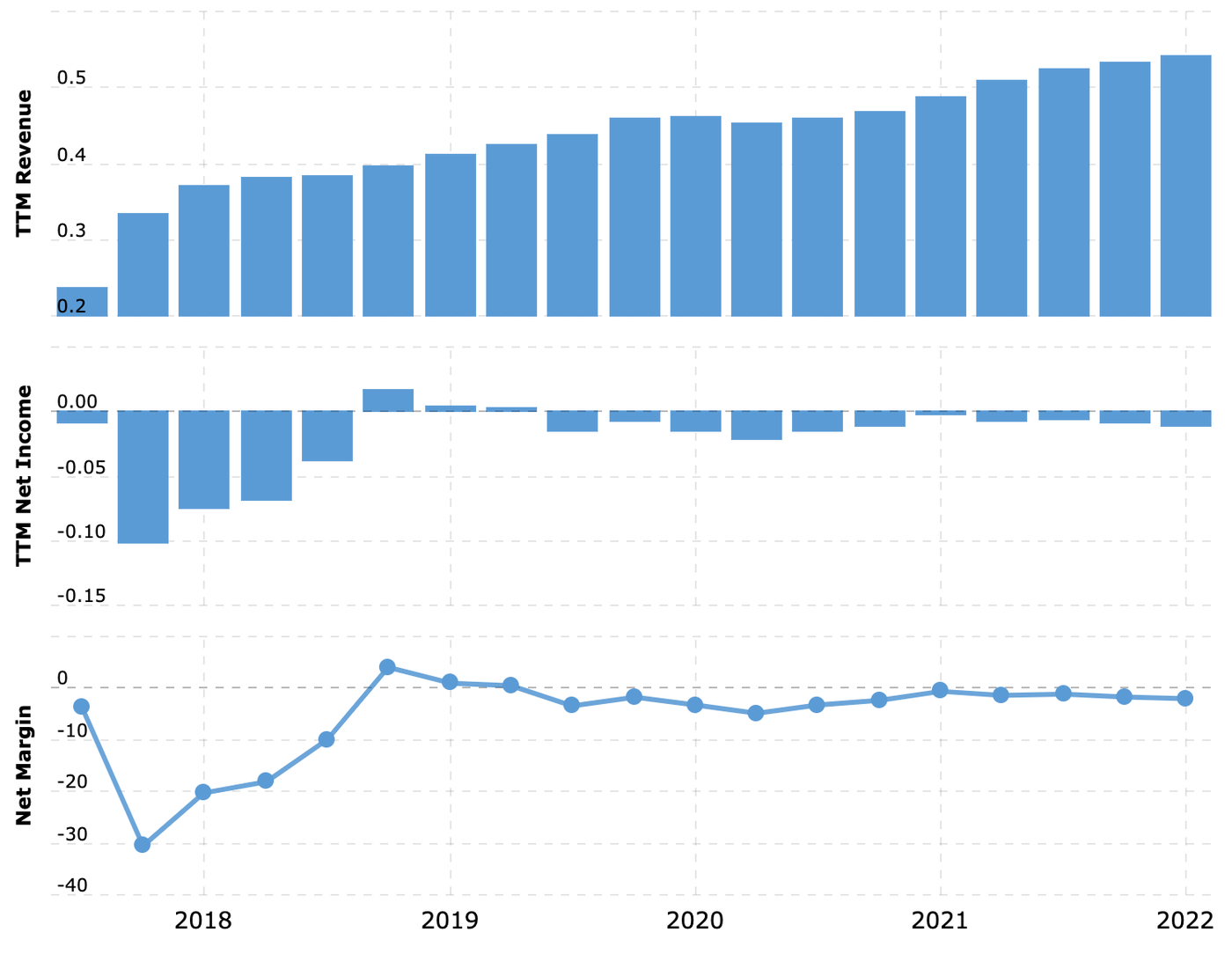

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. С ноября 2021 акции компании сильно подешевели: с 80 до 55,09 $. Главные причины падения — относительная дороговизна компании и замедление ее роста. Но я считаю, что акции компании могут отскочить.

Перспективно. ПО компании было, есть и будет востребованным — и чем дальше, тем более востребованным оно будет. И тут дело даже не во всяких завиральных технарских сказках про «сингулярность» и прочий 5G — просто такова экономическая конъюнктура: ПО Altair позволяет корпоративному сектору выжимать максимум из имеющихся у них ресурсов.

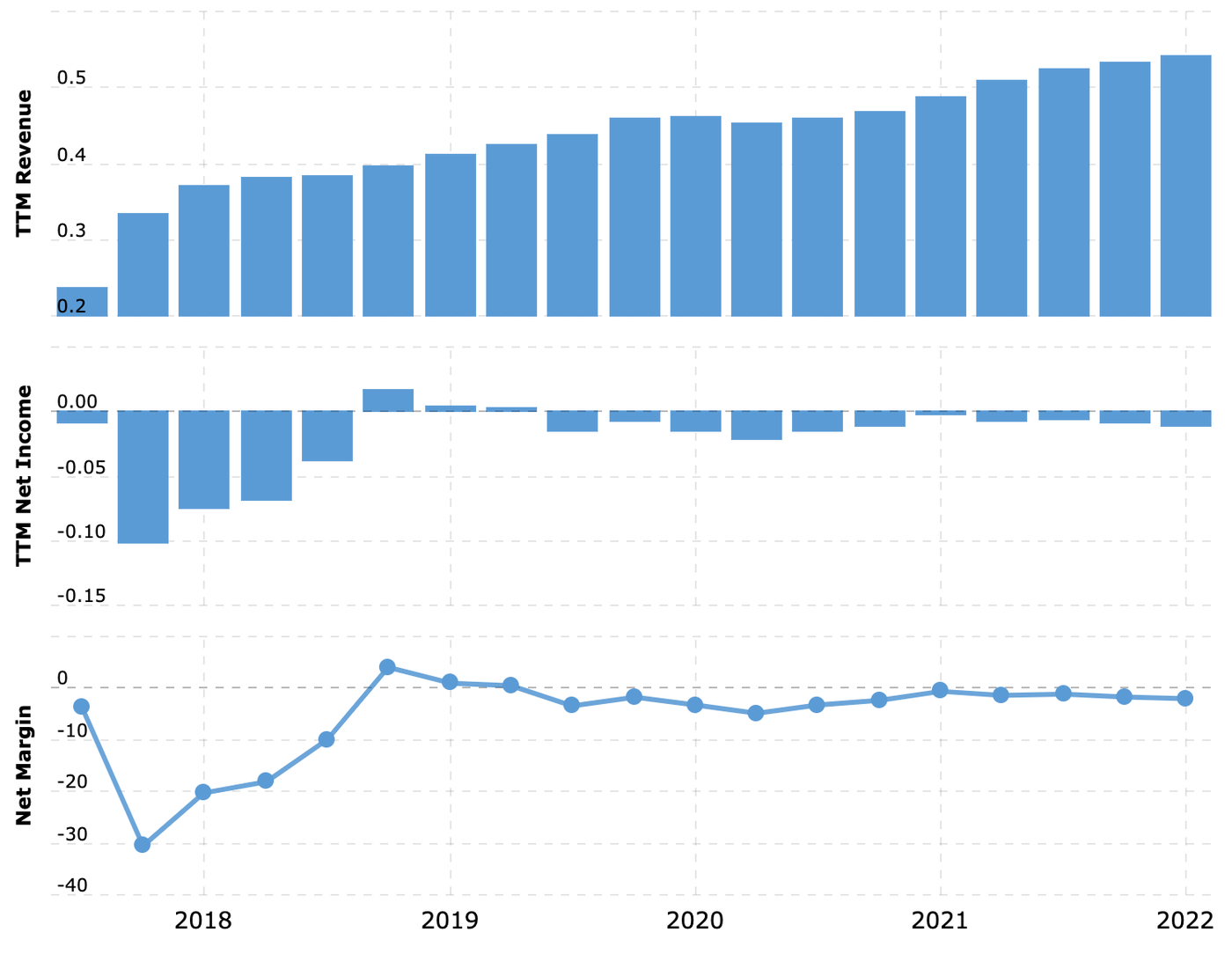

Не так уж убыточно. На операционном уровне компания прибыльная — и это очень хорошо, далеко не все «перспективные ИТ-компании» могут таким похвастать. И, что не менее важно, валовая маржа у компании, и без того очень высокая, медленно и неуклонно растет и уже превышает 75% от выручки. Так что путь к выходу компании на безубыточность уже не за горами.

Показатели маржинальности компании за последние 12 месяцев в процентах от выручки: валовая, операционная и итоговая маржа. Источник: Macrotrends

Меньше концентрации. Ни один из клиентов компании не дает ей больше 2% выручки — это усиливает ее переговорную позицию.

Достаточно предсказуемо. Примерно 92% подписчиков ПО компании продлевают подписку. Это не блестящий, но достойный показатель, показывающий, что бизнес компании получается плюс-минус устойчивый.

Размер. У компании капитализация около 4,39 млрд долларов, что немного. Это сделает ее котировки очень восприимчивыми к любым новостям — особенно хорошим.

Могут купить. Учитывая все вышесказанное, компанию вполне может купить какой-нибудь частный фонд или технологический гигант. Среди конкурентов компании такие гиганты, как IBM, Dassault Systèmes и Siemens, — руководители этих предприятий вполне могут рассудить, что им выгоднее купить Altair, чем соперничать с ней.

Что может помешать

Цена. У компании P / S — 8,55, что очень много. Особенно если учесть, что она убыточная.

Каинова GAAP-печать. Убыточность компании является тяжким грехом в годину повышения ставок — котировки компании инвесторы могут подвергать поруганию и осмеянию, отчего они будут падать.

Ну и банкротство у убыточной компании — это всегда не самый невероятный вариант развития событий. Хотя в случае Altair она, возможно, обойдется эмиссией новых акций. Впрочем, это может привести к ощутимому падению котировок.

Sententiam hanc memente — omnia fient, sed non abrupte! Акции Altair упали недавно, в том числе и по причине того, что темпы роста у компании начали замедляться. Я считаю, что желания аналитиков, берущих с потолка цифры «правильного роста» для компаний, не должны быть показателем, однако многие инвесторы на эти прогнозы ориентируются. Так что нужно быть морально готовыми к тому, что компания снова «не впишется в поворот» и акции упадут.

Что в итоге

Берем акции сейчас по 55,09 $. А дальше есть следующие варианты действий:

ждать роста до 67 $. Тут лучше ориентироваться на 15 месяцев;

дождаться возвращения акций к уровню 80 $. Тут лучше рассчитывать на 3 года ожидания;

держать акции 15 лет в горе и радости.

И помните, что идея волатильная и акции будет трясти.

Потенциал роста и срок действия: 21,5% за 15 месяцев; 45% за 3 года; 13% годовых в течение 15 лет.

Почему акции могут вырасти: потому что бизнес компании перспективен.

Как действуем: берем сейчас по 55,09 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

К лидеру ордена ассасинов компания не имеет никакого отношения — она делает ПО, причем очень сложное: в сфере высокопроизводительных вычислений, симуляции физических процессов, искусственного интеллекта (ИИ) и аналитики данных. Пользуются ПО компании из самых разных секторов экономики.

Согласно годовому отчету компании, ее выручка делится следующим образом:

ПО — 85%. В основном это продажи подписок, но также и продажи постоянных лицензий. Валовая маржа сегмента — 85,06% от его выручки.

Услуги, связанные с ПО, — 7%. Консультационные услуги Altair. Валовая маржа сегмента — 27,09% от его выручки.

Проектировочные услуги для клиентов — 7%. Это работа над проектами клиентов с использованием сотрудников самой Altair. Валовая маржа сегмента — 19,28% от его выручки.

Другое — 1%. Диодный бизнес компании, а также выручка от лицензирования технологии компании. Валовая маржа сегмента — 5,03% от его выручки.

Выручка по странам и регионам:

США — 49,57%.

Другие страны в Америках — 2,34%.

Германия — 9,98%.

Франция — 3,76%.

Другие страны в Старом Свете и рядом с ним — 9,98%.

Япония — 8,08%

Неназванные страны Азиатско-Тихоокеанского региона — 16,29%.

Компания убыточна.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. С ноября 2021 акции компании сильно подешевели: с 80 до 55,09 $. Главные причины падения — относительная дороговизна компании и замедление ее роста. Но я считаю, что акции компании могут отскочить.

Перспективно. ПО компании было, есть и будет востребованным — и чем дальше, тем более востребованным оно будет. И тут дело даже не во всяких завиральных технарских сказках про «сингулярность» и прочий 5G — просто такова экономическая конъюнктура: ПО Altair позволяет корпоративному сектору выжимать максимум из имеющихся у них ресурсов.

Не так уж убыточно. На операционном уровне компания прибыльная — и это очень хорошо, далеко не все «перспективные ИТ-компании» могут таким похвастать. И, что не менее важно, валовая маржа у компании, и без того очень высокая, медленно и неуклонно растет и уже превышает 75% от выручки. Так что путь к выходу компании на безубыточность уже не за горами.

Показатели маржинальности компании за последние 12 месяцев в процентах от выручки: валовая, операционная и итоговая маржа. Источник: Macrotrends

Меньше концентрации. Ни один из клиентов компании не дает ей больше 2% выручки — это усиливает ее переговорную позицию.

Достаточно предсказуемо. Примерно 92% подписчиков ПО компании продлевают подписку. Это не блестящий, но достойный показатель, показывающий, что бизнес компании получается плюс-минус устойчивый.

Размер. У компании капитализация около 4,39 млрд долларов, что немного. Это сделает ее котировки очень восприимчивыми к любым новостям — особенно хорошим.

Могут купить. Учитывая все вышесказанное, компанию вполне может купить какой-нибудь частный фонд или технологический гигант. Среди конкурентов компании такие гиганты, как IBM, Dassault Systèmes и Siemens, — руководители этих предприятий вполне могут рассудить, что им выгоднее купить Altair, чем соперничать с ней.

Что может помешать

Цена. У компании P / S — 8,55, что очень много. Особенно если учесть, что она убыточная.

Каинова GAAP-печать. Убыточность компании является тяжким грехом в годину повышения ставок — котировки компании инвесторы могут подвергать поруганию и осмеянию, отчего они будут падать.

Ну и банкротство у убыточной компании — это всегда не самый невероятный вариант развития событий. Хотя в случае Altair она, возможно, обойдется эмиссией новых акций. Впрочем, это может привести к ощутимому падению котировок.

Sententiam hanc memente — omnia fient, sed non abrupte! Акции Altair упали недавно, в том числе и по причине того, что темпы роста у компании начали замедляться. Я считаю, что желания аналитиков, берущих с потолка цифры «правильного роста» для компаний, не должны быть показателем, однако многие инвесторы на эти прогнозы ориентируются. Так что нужно быть морально готовыми к тому, что компания снова «не впишется в поворот» и акции упадут.

Что в итоге

Берем акции сейчас по 55,09 $. А дальше есть следующие варианты действий:

ждать роста до 67 $. Тут лучше ориентироваться на 15 месяцев;

дождаться возвращения акций к уровню 80 $. Тут лучше рассчитывать на 3 года ожидания;

держать акции 15 лет в горе и радости.

И помните, что идея волатильная и акции будет трясти.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба