Анализ потенциала прибыли золота требует понимания этого драгметалла и его фундаментальных характеристик. Проблема в том, что большинство людей не понимают ни само золото, ни его фундаментальных характеристик. Под «людьми» подразумеваются инвесторы, трейдеры, спекулянты, консультанты, аналитики, маркетологи и т.д.

Единственным фундаментальным показателем для драгметалла является то, что золото - это реальные деньги. Точка. Ценность золота заключается в его использовании в качестве денег. В то время как золото является реальными деньгами, доллар США и все бумажные валюты являются заменителями реальных денег, то есть золота. Соответственно, существует только одна причина, по которой стоимость драгметалла в долларах со временем растёт. Более высокая цена золота со временем отражает потерю покупательной способности доллара США, которая уже произошла.

Если бы инвесторы и другие люди, которые думают, что они так много знают о золоте, поняли этот факт, они бы перестали говорить о повышении цен на золото в ожидании потенциального краха доллара. Другими словами, цена золота никогда не превысит совокупного воздействия инфляции. Это означает, что повышение цены на золото будет компенсировано фактической потерей покупательной способности доллара.

Цена и ценность

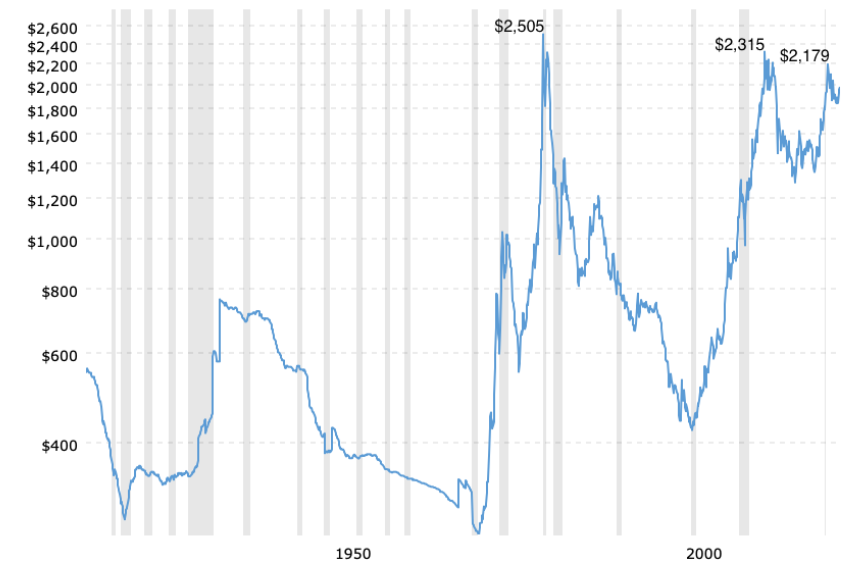

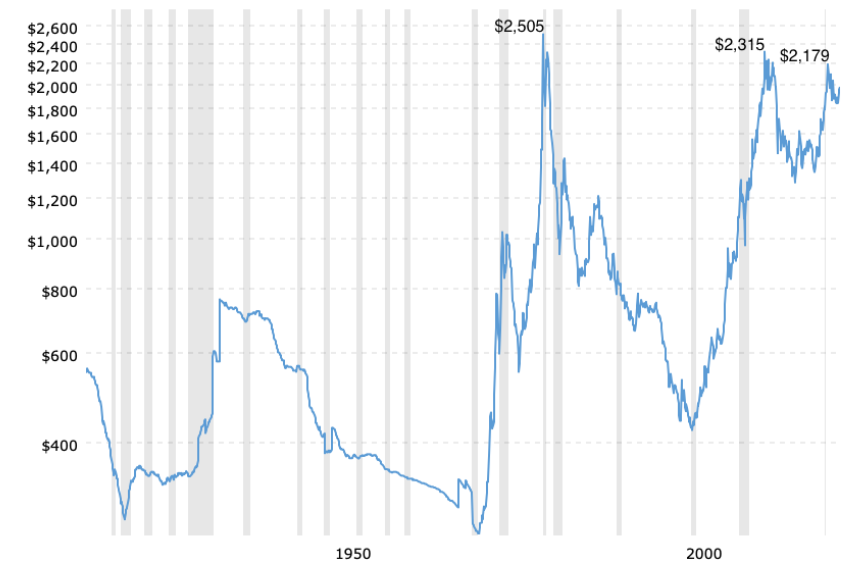

Цена золота продолжает расти с течением времени, отражая снижение и потерю покупательной способности доллара США. Однако с поправкой на инфляцию цена золота никогда не превышала пика 1980 года и не достигала его ни в 2011, ни в 2020 годах. Более того, каждый последующий пик немного ниже предыдущего:

В январе 1980 года средняя цена закрытия торгов на золото составляла 678$ за унцию. Соответствующая цена в долларах с поправкой на инфляцию сегодня составляет 2505$ за унцию. Поскольку доллар продолжает терять покупательную способность, цены на графике продолжают меняться.

С помощью этой информации мы можем проиллюстрировать разницу между ценой и стоимостью. При цене в 2000$ цена золота в сто раз выше, чем сто лет назад при цене 20$ за унцию. Но унция золота по цене 2000$ сегодня стоит не больше, чем сто лет назад. Это связано с тем, что цена золота в 2000$ отражает совокупную потерю покупательной способности доллара США. Другими словами, то, что одна унция золота может купить за 2000$, сравнимо с тем, что одна унция золота могла купить за 20$ сто лет назад. Цена на золото продолжает расти, но его ценность постоянна и неизменна. Это особенно важно, если мы хотим понять потенциал прибыли золота - или его отсутствие.

Потенциал прибыли

У золота действительно есть потенциал прибыли, но только в ограниченной степени. И существуют пределы этого потенциала прибыли, которые можно определить заранее. Если снова взглянуть на график выше, то можно выделить два десятилетних периода (1970-80 и 2000-11), когда тенденция изменения цен на золото позволила значительно вырасти, и третий, более короткий период (2016-2020), когда стоимость золота почти удвоилась. Когда в январе 1980 года цена золота достигла уровня 850$, казалось, что ничто не сможет остановить рост до 1000$. Но рост был остановлен, и цена начала быстро падать.

Через два с половиной года, в июне 1982 года, цена на золото упала на 65%. При цене 300$ за унцию это было самое подходящее время для покупки драгметалла. И это было так - если вы ориентировались на краткосрочную перспективу. Семь месяцев спустя, в январе 1983 года, цена на золото достигла максимума - 511$ за унцию. Это было оптимальное время для фиксации прибыли. После этого цена золота быстро вернулась к отметке 300$ и достигла дна на уровне 250$ в 1999 году, через семнадцать лет после первоначального падения до 300$.

Что касается потенциала роста, то только в декабре 2005 года - 23 года спустя - цена на золото превысила отметку в 511$. Золото достигло 1000$ только в сентябре 2009 года, почти через 30 лет после пика в 850$ в январе 1980 года. Есть и другие случаи, когда краткосрочные сделки с золотом давали ограниченный потенциал прибыли, если признать их таковыми и не поддаваться нереалистичным ожиданиям.

Пределы роста появляются, когда золото приближается к своей стоимости, скорректированной на инфляцию. Потенциал роста золота в определённый момент времени можно определить, сравнив текущую цену золота с предыдущим пиком с поправкой на инфляцию. Например, если цена золота в настоящее время составляет 1849$, то она находится на расстоянии 330$ от своего предыдущего пика в 2179$ с поправкой на инфляцию.

Любая комбинация снижения цен на золото и кумулятивной непрерывной потери покупательной способности доллара США увеличивает этот разрыв. Именно это и произошло между 1980 и 2000 годами. Разрыв и потенциал для роста были наибольшими в 1999-2000 годах, больше, чем в любое другое время с 1980 года.

Крах доллара

Что если доллар США рухнет, а цена золота поднимется до 10.000$? Не будет ли это выгодно для тех, кто владеет золотом, и может ли это свести на нет или аннулировать вышеприведённый анализ? Нет, конечно, не будет. Для того чтобы золото достигло 10.000$, доллар США должен потерять 80% своей текущей покупательной способности - прежде чем цена на золото отразит это. В этом случае большинство товаров и услуг подорожают в пять раз. Независимо от сбоев в цепи поставок и так далее, вы будете платить за бензин 20$ за галлон. Один гамбургер будет стоить не менее 15$. Любой прирост золота вам понадобится для поддержания текущего образа жизни.

Вывод

Существуют возможности для краткосрочных прибыльных сделок с золотом. Кроме того, золото - это оригинальные деньги и долгосрочное хранилище стоимости, не более того. Золото - это не инвестиция. Его цена определяется исключительно динамикой курса доллара США. Вместо того чтобы искать выгоду в золоте и подвергать себя разочарованию, лучше сосредоточиться на накоплении этого драгметалла. Количество золота, которым вы владеете, важнее, чем его цена или предполагаемый потенциал прибыли.

Единственным фундаментальным показателем для драгметалла является то, что золото - это реальные деньги. Точка. Ценность золота заключается в его использовании в качестве денег. В то время как золото является реальными деньгами, доллар США и все бумажные валюты являются заменителями реальных денег, то есть золота. Соответственно, существует только одна причина, по которой стоимость драгметалла в долларах со временем растёт. Более высокая цена золота со временем отражает потерю покупательной способности доллара США, которая уже произошла.

Если бы инвесторы и другие люди, которые думают, что они так много знают о золоте, поняли этот факт, они бы перестали говорить о повышении цен на золото в ожидании потенциального краха доллара. Другими словами, цена золота никогда не превысит совокупного воздействия инфляции. Это означает, что повышение цены на золото будет компенсировано фактической потерей покупательной способности доллара.

Цена и ценность

Цена золота продолжает расти с течением времени, отражая снижение и потерю покупательной способности доллара США. Однако с поправкой на инфляцию цена золота никогда не превышала пика 1980 года и не достигала его ни в 2011, ни в 2020 годах. Более того, каждый последующий пик немного ниже предыдущего:

В январе 1980 года средняя цена закрытия торгов на золото составляла 678$ за унцию. Соответствующая цена в долларах с поправкой на инфляцию сегодня составляет 2505$ за унцию. Поскольку доллар продолжает терять покупательную способность, цены на графике продолжают меняться.

С помощью этой информации мы можем проиллюстрировать разницу между ценой и стоимостью. При цене в 2000$ цена золота в сто раз выше, чем сто лет назад при цене 20$ за унцию. Но унция золота по цене 2000$ сегодня стоит не больше, чем сто лет назад. Это связано с тем, что цена золота в 2000$ отражает совокупную потерю покупательной способности доллара США. Другими словами, то, что одна унция золота может купить за 2000$, сравнимо с тем, что одна унция золота могла купить за 20$ сто лет назад. Цена на золото продолжает расти, но его ценность постоянна и неизменна. Это особенно важно, если мы хотим понять потенциал прибыли золота - или его отсутствие.

Потенциал прибыли

У золота действительно есть потенциал прибыли, но только в ограниченной степени. И существуют пределы этого потенциала прибыли, которые можно определить заранее. Если снова взглянуть на график выше, то можно выделить два десятилетних периода (1970-80 и 2000-11), когда тенденция изменения цен на золото позволила значительно вырасти, и третий, более короткий период (2016-2020), когда стоимость золота почти удвоилась. Когда в январе 1980 года цена золота достигла уровня 850$, казалось, что ничто не сможет остановить рост до 1000$. Но рост был остановлен, и цена начала быстро падать.

Через два с половиной года, в июне 1982 года, цена на золото упала на 65%. При цене 300$ за унцию это было самое подходящее время для покупки драгметалла. И это было так - если вы ориентировались на краткосрочную перспективу. Семь месяцев спустя, в январе 1983 года, цена на золото достигла максимума - 511$ за унцию. Это было оптимальное время для фиксации прибыли. После этого цена золота быстро вернулась к отметке 300$ и достигла дна на уровне 250$ в 1999 году, через семнадцать лет после первоначального падения до 300$.

Что касается потенциала роста, то только в декабре 2005 года - 23 года спустя - цена на золото превысила отметку в 511$. Золото достигло 1000$ только в сентябре 2009 года, почти через 30 лет после пика в 850$ в январе 1980 года. Есть и другие случаи, когда краткосрочные сделки с золотом давали ограниченный потенциал прибыли, если признать их таковыми и не поддаваться нереалистичным ожиданиям.

Пределы роста появляются, когда золото приближается к своей стоимости, скорректированной на инфляцию. Потенциал роста золота в определённый момент времени можно определить, сравнив текущую цену золота с предыдущим пиком с поправкой на инфляцию. Например, если цена золота в настоящее время составляет 1849$, то она находится на расстоянии 330$ от своего предыдущего пика в 2179$ с поправкой на инфляцию.

Любая комбинация снижения цен на золото и кумулятивной непрерывной потери покупательной способности доллара США увеличивает этот разрыв. Именно это и произошло между 1980 и 2000 годами. Разрыв и потенциал для роста были наибольшими в 1999-2000 годах, больше, чем в любое другое время с 1980 года.

Крах доллара

Что если доллар США рухнет, а цена золота поднимется до 10.000$? Не будет ли это выгодно для тех, кто владеет золотом, и может ли это свести на нет или аннулировать вышеприведённый анализ? Нет, конечно, не будет. Для того чтобы золото достигло 10.000$, доллар США должен потерять 80% своей текущей покупательной способности - прежде чем цена на золото отразит это. В этом случае большинство товаров и услуг подорожают в пять раз. Независимо от сбоев в цепи поставок и так далее, вы будете платить за бензин 20$ за галлон. Один гамбургер будет стоить не менее 15$. Любой прирост золота вам понадобится для поддержания текущего образа жизни.

Вывод

Существуют возможности для краткосрочных прибыльных сделок с золотом. Кроме того, золото - это оригинальные деньги и долгосрочное хранилище стоимости, не более того. Золото - это не инвестиция. Его цена определяется исключительно динамикой курса доллара США. Вместо того чтобы искать выгоду в золоте и подвергать себя разочарованию, лучше сосредоточиться на накоплении этого драгметалла. Количество золота, которым вы владеете, важнее, чем его цена или предполагаемый потенциал прибыли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба