10 июня 2022 T-Investments Городилов Михаил

Аналитика по массовой стрельбе, аудиторы избавляются от своих отделений, изменение регулирования торгов на американской бирже.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Данные о массовой стрельбе в США: что нужно знать

Американское правительство поделилось с градом и миром данными о массовой стрельбе в школах. Последние случаи кровопролития в них интенсифицировали дебаты об ограничениях на покупку оружия в США.

Парадоксальным образом усиление дискуссий об ограничениях на покупку оружия провоцирует вал скупки оружия: энтузиасты и обычные покупатели начинают скупать оружие в большом количестве, готовясь к запретам.

И это обычно приводит к росту котировок оружейных компаний. Но вот последний момент уже не гарантирован на 100%: ESG-идеология в инвестиционном мире будет тормозить рост котировок.

Обособление аудита: Ernst & Young и Deloitte избавляются от своих отделений

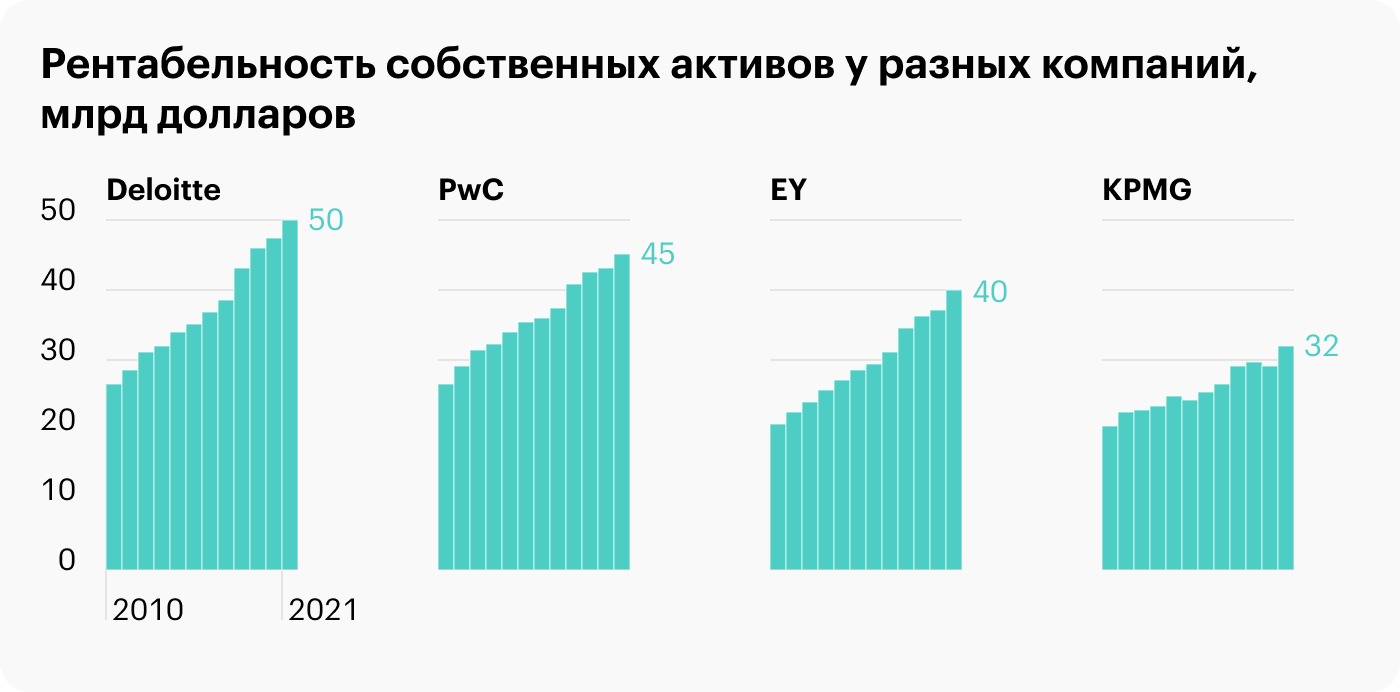

За эти две недели целых два гиганта аудиторского мира, Ernst & Young (EY) и Deloitte, заговорили о том, чтобы сделать свои аудиторские подразделения отдельными компаниями.

Первой тему подняла EY, у которой из 40 млрд долларов годовой выручки 13,6 млрд приходится на аудит. Следом подтянулась Deloitte, у которой из примерно 50,5 млрд выручки аудит дает чуть меньше денег — 10,5 млрд.

В обсуждениях вокруг судьбы EY участвуют инвестбанки Goldman Sachs и J. P. Morgan Chase, и одним из возможных вариантов видится IPO подразделения.

Вся эта история происходит на фоне глобальных претензий к качеству работы EY, блистательно пропустившей через свой аудит мошеннические компании Wirecard и Luckin Coffee, и расследования американской Комиссии по ценным бумагам (SEC) в отношении крупнейших компаний-аудиторов. В связи с этим напрашивается два вывода: тактический и глобальный.

Тактический заключается в том, что в случае IPO аудиторской части EY и, возможно, Deloitte получится хорошо заработать. Нет сомнений, что сильный, известный бренд и стабильный бизнес привлекут толпы инвесторов.

А вот глобальный вывод уже не такой хороший. Создается впечатление, что обе компании хотят избавиться от потенциально опасного актива и разрубить с ним все связи: может быть, рынок ожидает шквал историй типа Wirecard и Deloitte с EY готовятся умыть руки. Надеюсь, я ошибаюсь.

Я запрещаю вам поток данных: SEC готовится изменить правила работы фондового рынка США

Председатель SEC Гэри Генслер на этой неделе предложил изменить структуру регулирования торгов на американской бирже.

Одно из главных изменений: направлять заявки розничных инвесторов на специальную аукционную площадку, где торговые платформы будут предлагать лучшие цены на акции и сделки клиентов будут исполняться, соответственно, по более выгодным ценам.

Пока все обстоит иначе: свыше 90% сделок и заявок отправляется на площадки крупных компаний типа Virtu (NASDAQ: VIRT), которые покупают данные об этих заявках у брокеров — так называемая плата за поток заказов — и, по сути, предоставляют клиентам акции по более высокой цене, зарабатывая на разнице.

По сути, это предложение в случае его реализации поделит участников рынка на победителей и проигравших.

Среди победителей биржевые операторы Nasdaq (NASDAQ: NDAQ) и Intercontinental Exchange (NYSE: ICE) выиграют от притока на свои платформы розничных инвесторов. Розничным инвесторам по понятным причинам тоже станет хорошо: брокеры, работающие без платы за поток заказов, действительно предоставляют клиентам лучшие цены.

А вот брокерам и высокочастотным трейдерским конторам типа Virtu будет не так хорошо: для них это важная часть бизнеса. И обычные брокеры типа Charles Schwab (NYSE: SCHW) и Robinhood Markets (NASDAQ: HOOD) зарабатывают кучу денег, продавая данные компаниям типа Virtu.

Кроме бизнес-потерь там еще будут регуляционные риски: речи о запрете на плату за поток заказов не идет, но брокерам надо будет раскрывать информацию о ценах и в случае чего доказывать регуляторам, что «мы честно предложили клиентам лучшие цены, правда-правда». Я уже предвижу вытекающие из этого судебные иски и крупные штрафы за нарушения.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Данные о массовой стрельбе в США: что нужно знать

Американское правительство поделилось с градом и миром данными о массовой стрельбе в школах. Последние случаи кровопролития в них интенсифицировали дебаты об ограничениях на покупку оружия в США.

Парадоксальным образом усиление дискуссий об ограничениях на покупку оружия провоцирует вал скупки оружия: энтузиасты и обычные покупатели начинают скупать оружие в большом количестве, готовясь к запретам.

И это обычно приводит к росту котировок оружейных компаний. Но вот последний момент уже не гарантирован на 100%: ESG-идеология в инвестиционном мире будет тормозить рост котировок.

Обособление аудита: Ernst & Young и Deloitte избавляются от своих отделений

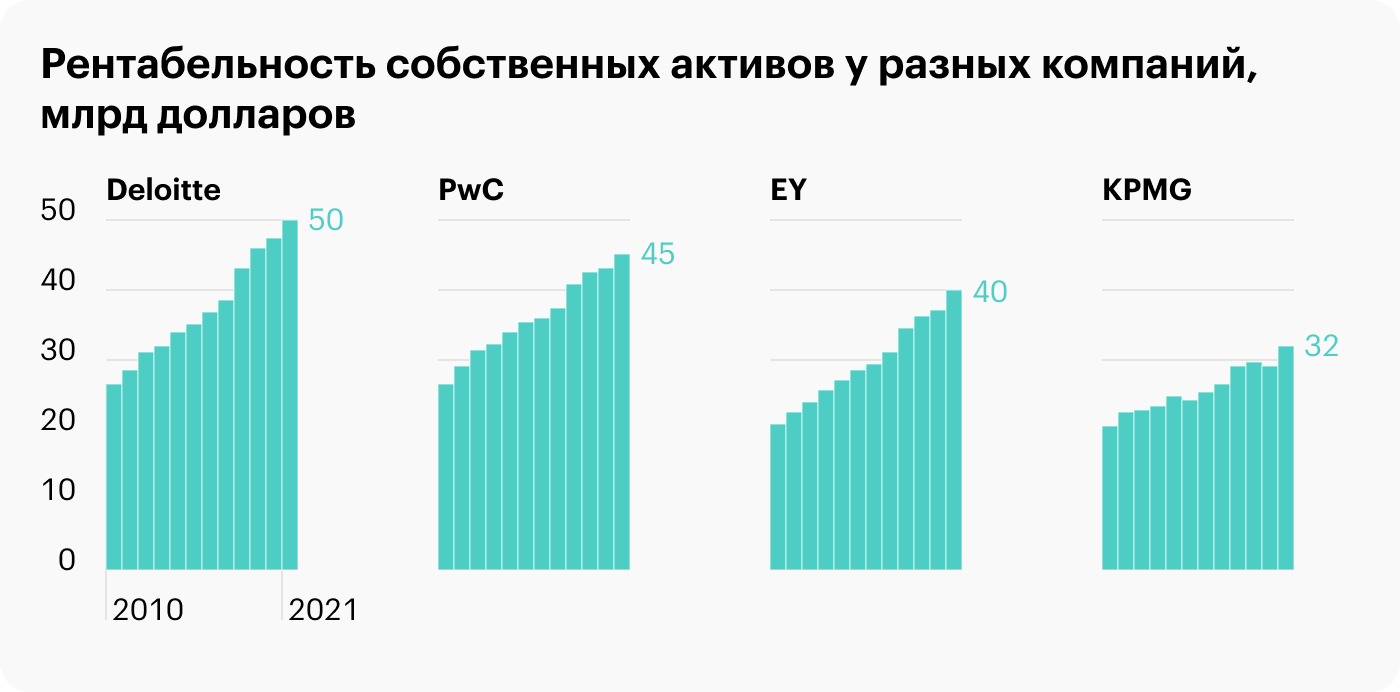

За эти две недели целых два гиганта аудиторского мира, Ernst & Young (EY) и Deloitte, заговорили о том, чтобы сделать свои аудиторские подразделения отдельными компаниями.

Первой тему подняла EY, у которой из 40 млрд долларов годовой выручки 13,6 млрд приходится на аудит. Следом подтянулась Deloitte, у которой из примерно 50,5 млрд выручки аудит дает чуть меньше денег — 10,5 млрд.

В обсуждениях вокруг судьбы EY участвуют инвестбанки Goldman Sachs и J. P. Morgan Chase, и одним из возможных вариантов видится IPO подразделения.

Вся эта история происходит на фоне глобальных претензий к качеству работы EY, блистательно пропустившей через свой аудит мошеннические компании Wirecard и Luckin Coffee, и расследования американской Комиссии по ценным бумагам (SEC) в отношении крупнейших компаний-аудиторов. В связи с этим напрашивается два вывода: тактический и глобальный.

Тактический заключается в том, что в случае IPO аудиторской части EY и, возможно, Deloitte получится хорошо заработать. Нет сомнений, что сильный, известный бренд и стабильный бизнес привлекут толпы инвесторов.

А вот глобальный вывод уже не такой хороший. Создается впечатление, что обе компании хотят избавиться от потенциально опасного актива и разрубить с ним все связи: может быть, рынок ожидает шквал историй типа Wirecard и Deloitte с EY готовятся умыть руки. Надеюсь, я ошибаюсь.

Я запрещаю вам поток данных: SEC готовится изменить правила работы фондового рынка США

Председатель SEC Гэри Генслер на этой неделе предложил изменить структуру регулирования торгов на американской бирже.

Одно из главных изменений: направлять заявки розничных инвесторов на специальную аукционную площадку, где торговые платформы будут предлагать лучшие цены на акции и сделки клиентов будут исполняться, соответственно, по более выгодным ценам.

Пока все обстоит иначе: свыше 90% сделок и заявок отправляется на площадки крупных компаний типа Virtu (NASDAQ: VIRT), которые покупают данные об этих заявках у брокеров — так называемая плата за поток заказов — и, по сути, предоставляют клиентам акции по более высокой цене, зарабатывая на разнице.

По сути, это предложение в случае его реализации поделит участников рынка на победителей и проигравших.

Среди победителей биржевые операторы Nasdaq (NASDAQ: NDAQ) и Intercontinental Exchange (NYSE: ICE) выиграют от притока на свои платформы розничных инвесторов. Розничным инвесторам по понятным причинам тоже станет хорошо: брокеры, работающие без платы за поток заказов, действительно предоставляют клиентам лучшие цены.

А вот брокерам и высокочастотным трейдерским конторам типа Virtu будет не так хорошо: для них это важная часть бизнеса. И обычные брокеры типа Charles Schwab (NYSE: SCHW) и Robinhood Markets (NASDAQ: HOOD) зарабатывают кучу денег, продавая данные компаниям типа Virtu.

Кроме бизнес-потерь там еще будут регуляционные риски: речи о запрете на плату за поток заказов не идет, но брокерам надо будет раскрывать информацию о ценах и в случае чего доказывать регуляторам, что «мы честно предложили клиентам лучшие цены, правда-правда». Я уже предвижу вытекающие из этого судебные иски и крупные штрафы за нарушения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба