Сегодня у нас умеренно спекулятивная идея: взять акции поставщика финтех-ПО SS&C Technologies Holdings (NASDAQ: SSNC), дабы заработать на позитивной для компании экономической конъюнктуре.

Потенциал роста и срок действия: 12% за 13 месяцев без учета дивидендов; 10% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: бизнес у компании неплохой и возможна трансформация в лучшую сторону.

Как действуем: берем акции сейчас по 55,82 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

SSNC — поставщик ПО-услуг для инвестиционных фондов и финансовых организаций, а еще — для околомедицинских организаций. Ее программы решают самый широкий спектр задач: от учета ценных бумаг и работы клиентской зоны до внутренней офисной работы, аналитики, ведения учета в соответствии с регуляционными предписаниями и медицинскими данными.

Фактически компания предоставляет услуги аутсорса ИТ для финансового сектора.

Согласно годовому отчету SSNC, ее выручка делится следующим образом:

ПО-услуги — 84,3%.

Лицензирование, техобслуживание и смежные услуги — 15,7%. Продажи права вечного использования ПО компании и указанные виды работ.

Выручка компании по странам и регионам:

США — 71,83%.

Великобритания — 11,79%.

Европа без Великобритании, Ближний Восток и Африка — 6,49%.

Азиатско-Тихоокеанский регион — 4,51%.

Канада — 3,77%.

Другие страны в Америках — 1,61%.

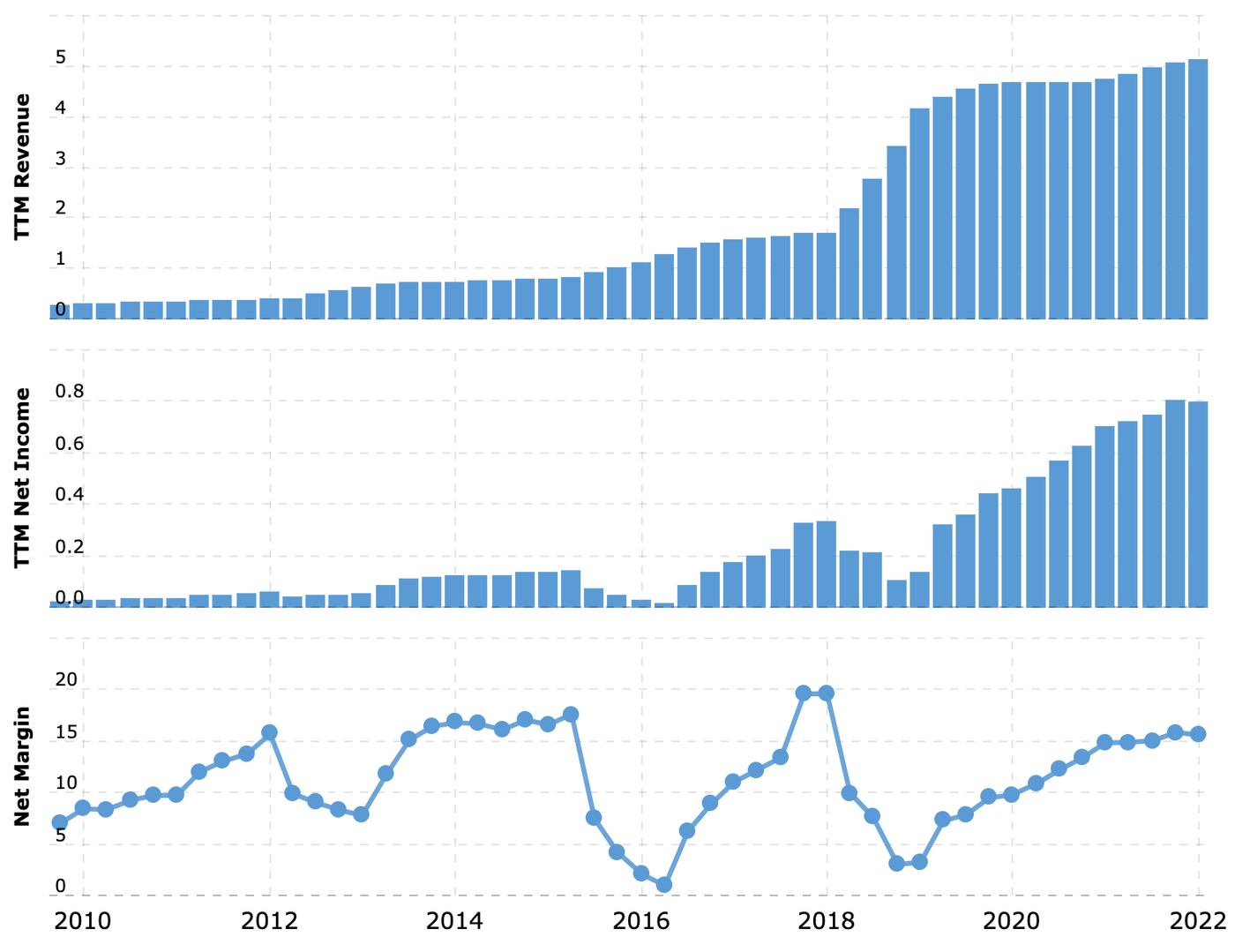

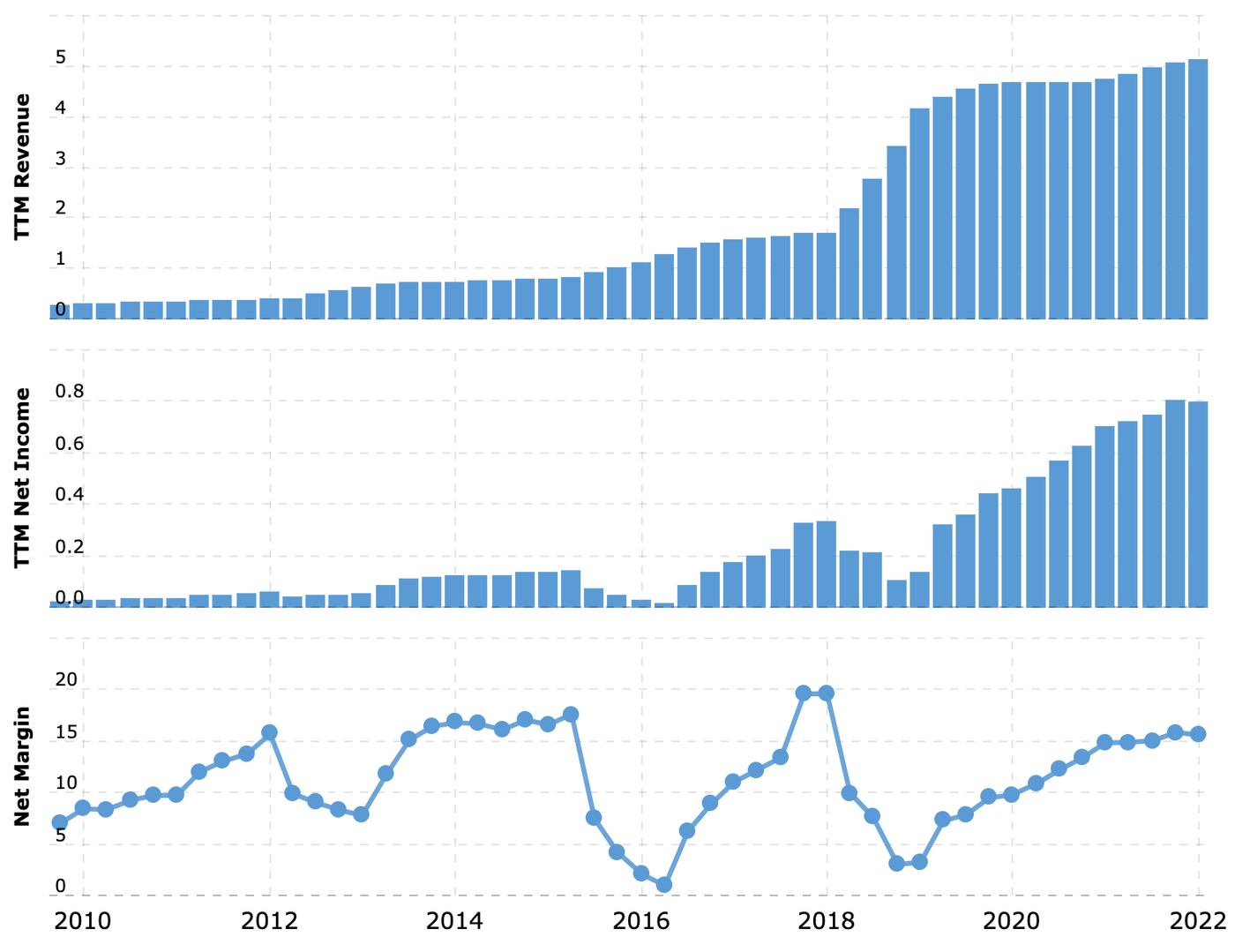

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Диверсификация. Самый крупный из клиентов компании дает ей меньше 5% выручки, а крупнейшие 10 клиентов дают примерно 15% выручки.

Стабильно. У компании достаточно высокий уровень удержания выручки — почти 95,8%. Это не идеал, но все же достаточно неплохо и позволяет рассчитывать на достаточно устойчивые показатели бизнеса. Это может привлечь в акции компании немало инвесторов.

Нужно. Список достижений компании внушает уважение:

9 из 10 крупнейших брокеров используют ее ПО;

75 из 100 крупнейших хедж-фондов работают с SSNC;

через нее проходит информация о 48,1 млн обладателей медицинской страховки;

ПО компании обрабатывает каждый год платежей на 34,7 трлн долларов;

ее ПО обрабатывает информацию о 95% муниципальных облигаций и 99% краткосрочных долговых обязательств в США.

Принимая во внимание все эти моменты, я бы сказал, что компания если не незаменима, то хотя бы очень востребованна и полезна.

Стремительного роста я бы тут не ожидал, но то, чем компания занимается, очень важно, и потому денег на хлеб с маслом, икрой и трюфелями ей хватит.

Время поскандалить. Акции компании сейчас стоят 55,82 $, что даже ниже их цены на момент начала пандемии — 64 $. При этом ее бизнес, очевидно, находится в лучшей форме, чем ранее. Как мне кажется, это способствует появлению среди акционеров компании инвестора-активиста, который потребует от нее каких-либо действий: увеличить дивиденды, выставить компанию на продажу или выпустить на биржу в качестве отдельного эмитента одно из подразделений SSNC.

Компания платит 80 центов на акцию в год, что дает 1,41% годовых. В силах компании увеличить выплаты в 2, а то и в 3 раза: дивиденды сейчас отнимают только четверть от прибыли SSNC. Это наиболее вероятный вариант.

Выставить компанию на продажу — это очень разумный ход, о котором наверняка задумывается и менеджмент SSNC. Вариант с биржей мне представляется наименее вероятным, поскольку мы очень мало знаем о том, какое ПО сколько денег компании дает.

Реализация хотя бы одного из перечисленных вариантов должна будет привести к росту котировок.

Но купить-то и вправду могут. Компания стоит очень умеренно: P / S у нее 2,93, P / E — 18,8, а капитализация — 14,43 млрд долларов. Учитывая это, а также все вышеперечисленное, покупатель к SSNC может прийти и без дополнительных призывов.

Что может помешать

Бухгалтерия. Если не считать приобретений, то бизнес компании за год вырос чуть больше чем на 4% — и потому SSNC активно тратится на приобретения. В связи с этим у нее образовалась гора задолженностей: долгосрочный долг у нее превышает 7,37 млрд.

Денег непосредственно в распоряжении SSNC раз так в 6 меньше этой суммы. Это создает для нас следующие проблемы:

Гора долгов будет отпугивать часть инвесторов в связи с ростом ставок.

Ее наличие будет снижать вероятность значимого увеличения дивидендов.

Большие долги также будут отпугивать возможных покупателей.

Обслуживание этой горы долгов будет стоить дороже в скором времени из-за роста ставок.

Компания будет мотивирована продолжать расширяться за счет эмиссии новых акций — это может привести к падению цены существующих акций, если спроса на новые бумаги будет мало.

Что в итоге

Берем акции сейчас по 55,82 $. А дальше есть следующие варианты действий:

ждать возвращения акций к уровню 63 $. Здесь лучше ориентироваться на 13 месяцев;

держать акции 10 лет, пока компания, смею надеяться, будет наращивать дивиденды.

Потенциал роста и срок действия: 12% за 13 месяцев без учета дивидендов; 10% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: бизнес у компании неплохой и возможна трансформация в лучшую сторону.

Как действуем: берем акции сейчас по 55,82 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

SSNC — поставщик ПО-услуг для инвестиционных фондов и финансовых организаций, а еще — для околомедицинских организаций. Ее программы решают самый широкий спектр задач: от учета ценных бумаг и работы клиентской зоны до внутренней офисной работы, аналитики, ведения учета в соответствии с регуляционными предписаниями и медицинскими данными.

Фактически компания предоставляет услуги аутсорса ИТ для финансового сектора.

Согласно годовому отчету SSNC, ее выручка делится следующим образом:

ПО-услуги — 84,3%.

Лицензирование, техобслуживание и смежные услуги — 15,7%. Продажи права вечного использования ПО компании и указанные виды работ.

Выручка компании по странам и регионам:

США — 71,83%.

Великобритания — 11,79%.

Европа без Великобритании, Ближний Восток и Африка — 6,49%.

Азиатско-Тихоокеанский регион — 4,51%.

Канада — 3,77%.

Другие страны в Америках — 1,61%.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Диверсификация. Самый крупный из клиентов компании дает ей меньше 5% выручки, а крупнейшие 10 клиентов дают примерно 15% выручки.

Стабильно. У компании достаточно высокий уровень удержания выручки — почти 95,8%. Это не идеал, но все же достаточно неплохо и позволяет рассчитывать на достаточно устойчивые показатели бизнеса. Это может привлечь в акции компании немало инвесторов.

Нужно. Список достижений компании внушает уважение:

9 из 10 крупнейших брокеров используют ее ПО;

75 из 100 крупнейших хедж-фондов работают с SSNC;

через нее проходит информация о 48,1 млн обладателей медицинской страховки;

ПО компании обрабатывает каждый год платежей на 34,7 трлн долларов;

ее ПО обрабатывает информацию о 95% муниципальных облигаций и 99% краткосрочных долговых обязательств в США.

Принимая во внимание все эти моменты, я бы сказал, что компания если не незаменима, то хотя бы очень востребованна и полезна.

Стремительного роста я бы тут не ожидал, но то, чем компания занимается, очень важно, и потому денег на хлеб с маслом, икрой и трюфелями ей хватит.

Время поскандалить. Акции компании сейчас стоят 55,82 $, что даже ниже их цены на момент начала пандемии — 64 $. При этом ее бизнес, очевидно, находится в лучшей форме, чем ранее. Как мне кажется, это способствует появлению среди акционеров компании инвестора-активиста, который потребует от нее каких-либо действий: увеличить дивиденды, выставить компанию на продажу или выпустить на биржу в качестве отдельного эмитента одно из подразделений SSNC.

Компания платит 80 центов на акцию в год, что дает 1,41% годовых. В силах компании увеличить выплаты в 2, а то и в 3 раза: дивиденды сейчас отнимают только четверть от прибыли SSNC. Это наиболее вероятный вариант.

Выставить компанию на продажу — это очень разумный ход, о котором наверняка задумывается и менеджмент SSNC. Вариант с биржей мне представляется наименее вероятным, поскольку мы очень мало знаем о том, какое ПО сколько денег компании дает.

Реализация хотя бы одного из перечисленных вариантов должна будет привести к росту котировок.

Но купить-то и вправду могут. Компания стоит очень умеренно: P / S у нее 2,93, P / E — 18,8, а капитализация — 14,43 млрд долларов. Учитывая это, а также все вышеперечисленное, покупатель к SSNC может прийти и без дополнительных призывов.

Что может помешать

Бухгалтерия. Если не считать приобретений, то бизнес компании за год вырос чуть больше чем на 4% — и потому SSNC активно тратится на приобретения. В связи с этим у нее образовалась гора задолженностей: долгосрочный долг у нее превышает 7,37 млрд.

Денег непосредственно в распоряжении SSNC раз так в 6 меньше этой суммы. Это создает для нас следующие проблемы:

Гора долгов будет отпугивать часть инвесторов в связи с ростом ставок.

Ее наличие будет снижать вероятность значимого увеличения дивидендов.

Большие долги также будут отпугивать возможных покупателей.

Обслуживание этой горы долгов будет стоить дороже в скором времени из-за роста ставок.

Компания будет мотивирована продолжать расширяться за счет эмиссии новых акций — это может привести к падению цены существующих акций, если спроса на новые бумаги будет мало.

Что в итоге

Берем акции сейчас по 55,82 $. А дальше есть следующие варианты действий:

ждать возвращения акций к уровню 63 $. Здесь лучше ориентироваться на 13 месяцев;

держать акции 10 лет, пока компания, смею надеяться, будет наращивать дивиденды.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба