28 июня 2022 investing.com Царьков Дмитрий

Внимание практически всех участников рынка приковано к показателю потребительской инфляции в США. Глава ФРС Джером Пауэлл на каждом своём выступлении делает сильный акцент именно на этом показателе экономики.

В связи с сильным повышением инфляции ключевая ставка была беспрецедентно повышена на последнем заседании ФРС. Всё это создаёт в умах людей довольно пессимистичную картину будущего и полное отсутствие перспективы для рынков. Все напуганы грядущей рецессией, о которой нам говорит спред доходности между 10- и 2-летними казначейскими облигациями.

Так ли всё на самом деле?

Да, инфляция сейчас и правда высока, так же, как 40 лет назад при Поле Уолкере (глава ФРС тех лет). Этот показатель всегда исторически зависел от товарных рынков. Чем выше спрос, тем выше товарооборот, цены и инфляция. Но снижение цен на товарном рынке свидетельствует о спаде спроса и, соответственно, о замедлении инфляции.

Что мы видим сегодня?

Сегодня мы видим, как медь, после довольно долгого накопления длинною в год, остановила свой восходящий тренд, перейдя к медвежьему рынку. Также мы наблюдаем сильную перекупленность на рынке нефти, которая росла без остановки с апреля 2020 года. Уже сегодня видна сильная слабость в стане покупателей. Та же картина у нас и на рынке пшеницы, и на рынке соевых бобов. Все текущие риски давно учтены ценой, кризисная ситуация, видимо, уже преодолена.

К чему всё это?

ФРС, конечно же, очень хорошо понимает данный аспект такого показателя как инфляция. И, учитывая всё вышеперечисленное, они с высокой вероятностью будут смягчать денежно-кредитную политику в ближайшем будущем. И озвученная Пауэллом ключевая ставка в 3,75% не будет достигнута. Более мягкая монетарная политика, основанная на таких серьёзных фундаментальных причинах, вызовет волну серьёзного позитива на рынках, что даст начало новой волне роста.

Что могу добавить?

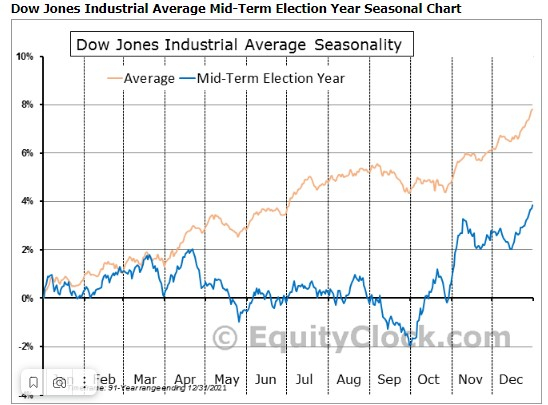

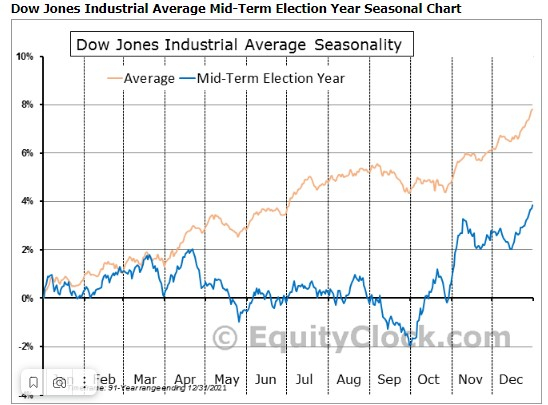

В дополнение к всему написанному остаётся добавить фактор сезонной статистики за предвыборный цикл в США. Сейчас у нас mid-term election year, и рынки, на удивление, двигаются согласно сезонной статистике. Поэтому, опираясь на всю эту картину, можно смело заявить о росте начиная с октября месяца.

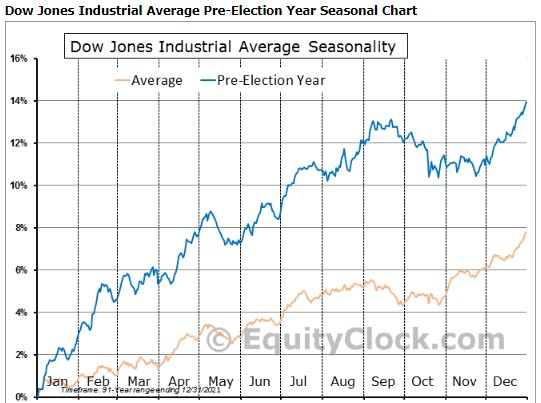

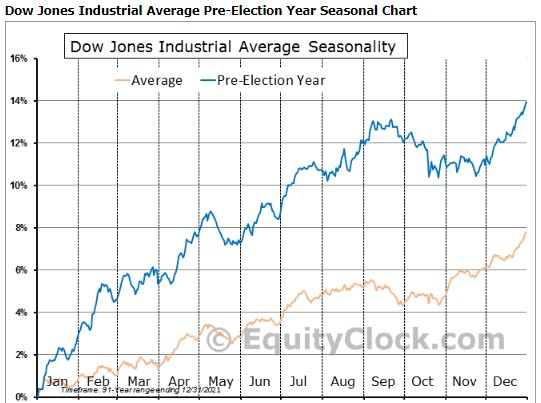

Следующий предвыборный год по этой же статистике является бычьим – рынки активно растут на протяжении всего года.

Остаётся упомянуть про экстремальный уровень страха на рынках, который создаёт полноценное ощущение полной бесперспективности текущей ситуации. Всё это в комплексе с уже достигнутыми 24% снижениями индекса широкого рынка S&P 500 может говорить о достижении минимальных значений, поход ниже с текущих маловероятен.

Что предлагаю?

С такими перспективами роста нужно покупать акции недооценённых компаний уже сегодня. Я обратил своё внимание на хэдж-фонд Рэя Далио – Bridgewater Associates. У них в портфеле, судя по отчётам CH13 за первый квартал 2022 года, появилось много новых позиций. Рассмотрев все 172 новые акции из этого списка, составил свой рейтинг из 7 компаний, которые могут быть интересны для частного инвестора. Столь широкая диверсификация в 172 позиции рядовому инвестору слишком вредна, и в ней нет никакого смысла, ведь фонды управляют миллиардами долларов, а у некоторых частных инвесторов не наберётся и $100.000.

Каждая компания, которую я рассмотрел для этого обзора, обладает хорошими для покупки фундаментальными показателями, является недооценённой по коэффициенту Грэмма, а также интересна с технической точки зрения. Все они из разных рыночных секторов, что позволяет учесть системный риск, и это как value-компании, так и growth-компании.

Итак, начнём наш обзор с Fresh Del Monte Produce (NYSE:FDP). Это компания из сектора потребительских товаров недлительного пользования. Цена претерпела коррекцию в 68% от своего ATH и сейчас находится в районе сильного уровня объёмной поддержки. Также, текущие ценовые значения ниже справедливой цены на 43%, что даёт нам приличный потенциал роста. Fwd P/E = 14.08; P/B = 0.71, что довольно неплохо. И, акции этой компании обладают дивидендной доходностью в 2,19%, что может стать приятным дополнением ко всему прочему.

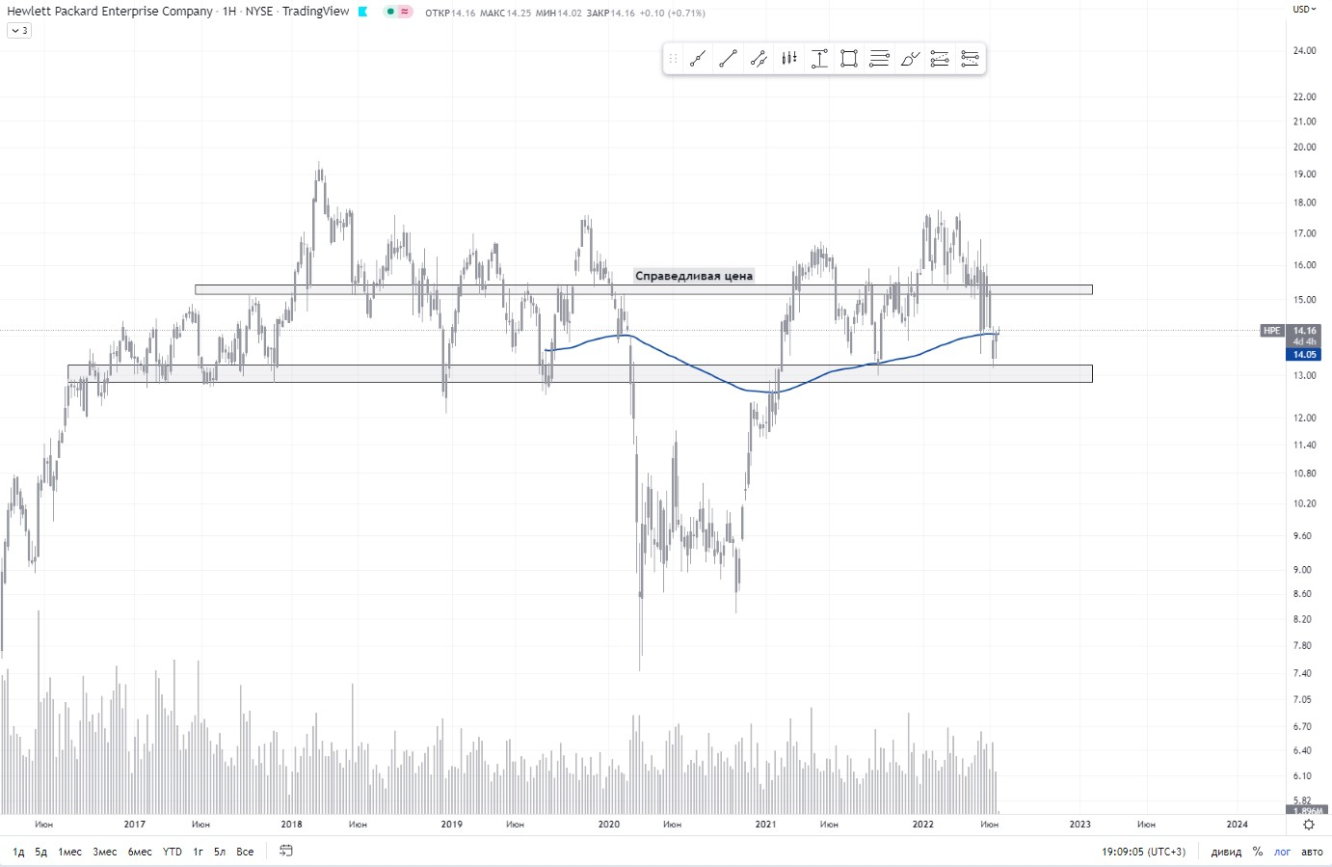

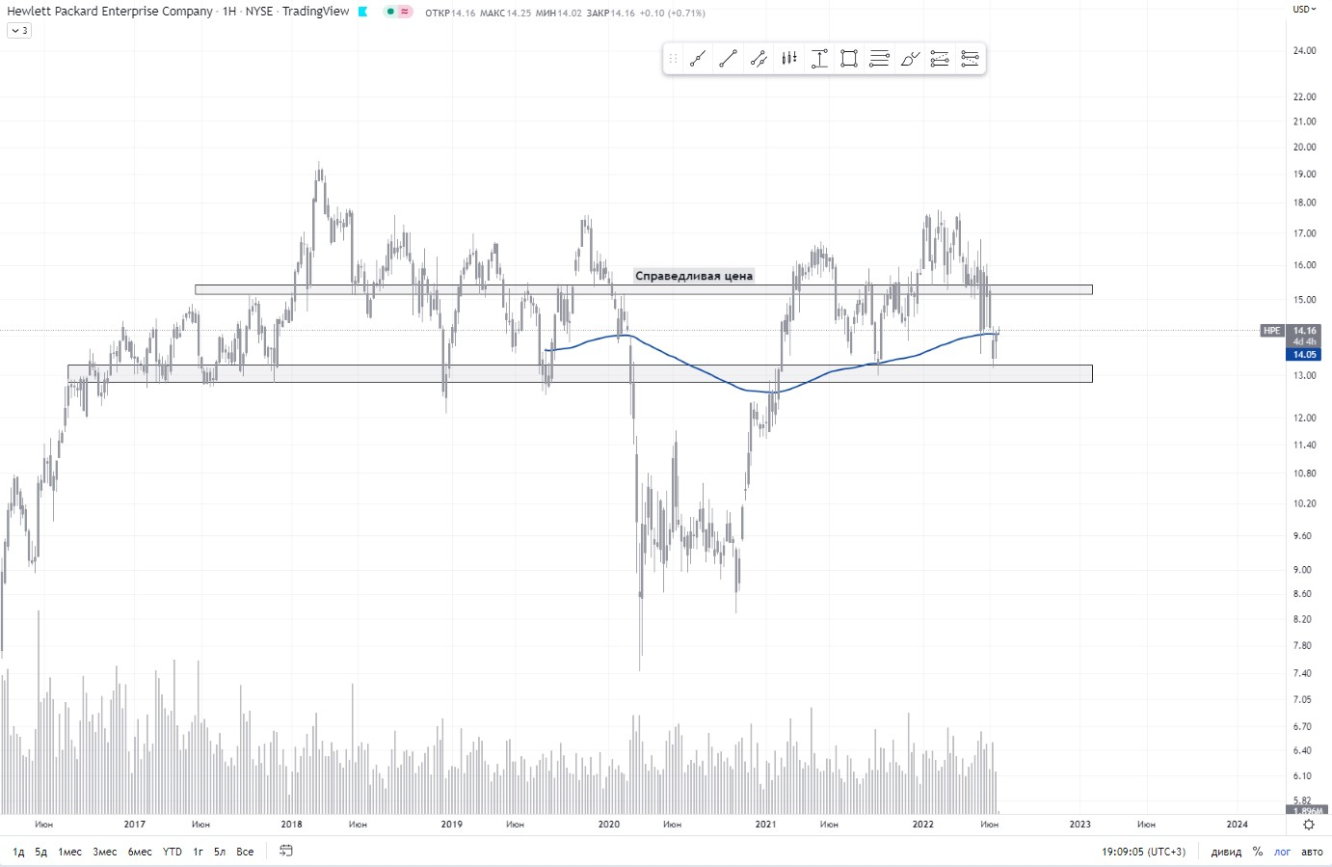

Далее рассмотрим Hewlett Packard Enterprise Co (NYSE:HPE). Все мы знаем оргтехнику этой компании, многие её пользуются. Цена стоит на сильном уровне объёмной поддержке в районе EMA200, ниже своей справедливой цены на 7%. P/E = 5.06; P/B = 0.89, что вполне отлично для такой крупной компании. Дивидендная доходность компании составляет 3,41%.

Теперь рассмотрим относительно молодую компанию Zillow Group (NASDAQ:Z). Это компания из технологического сектора, занимаются информационными технологиями. Цена компании стоит в районе своего справедливого значения, что является исторически сильным уровнем поддержки. Fwd P/E = 16.05; P/B = 1.57, что является неплохими показателями. Дивиденды держателям акций не выплачиваются.

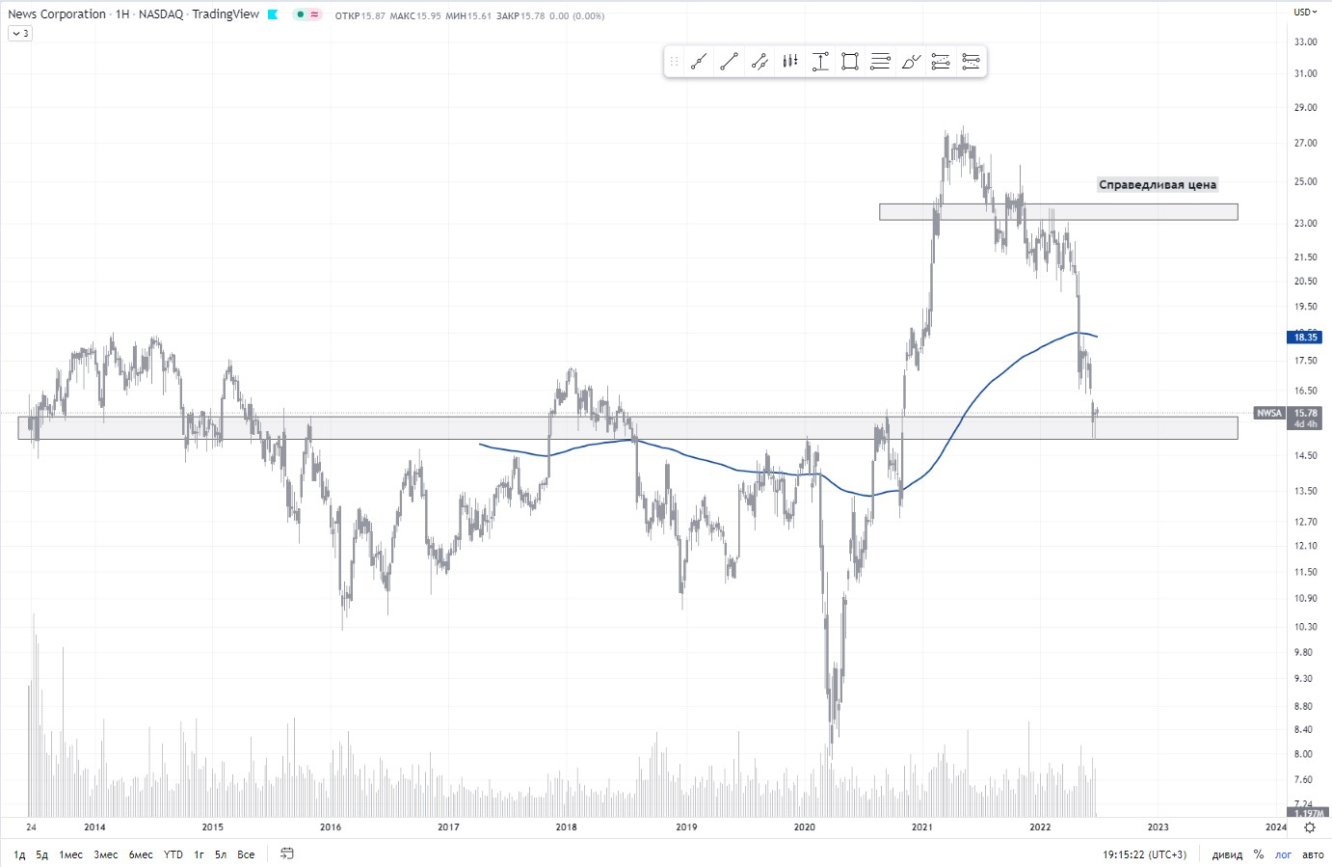

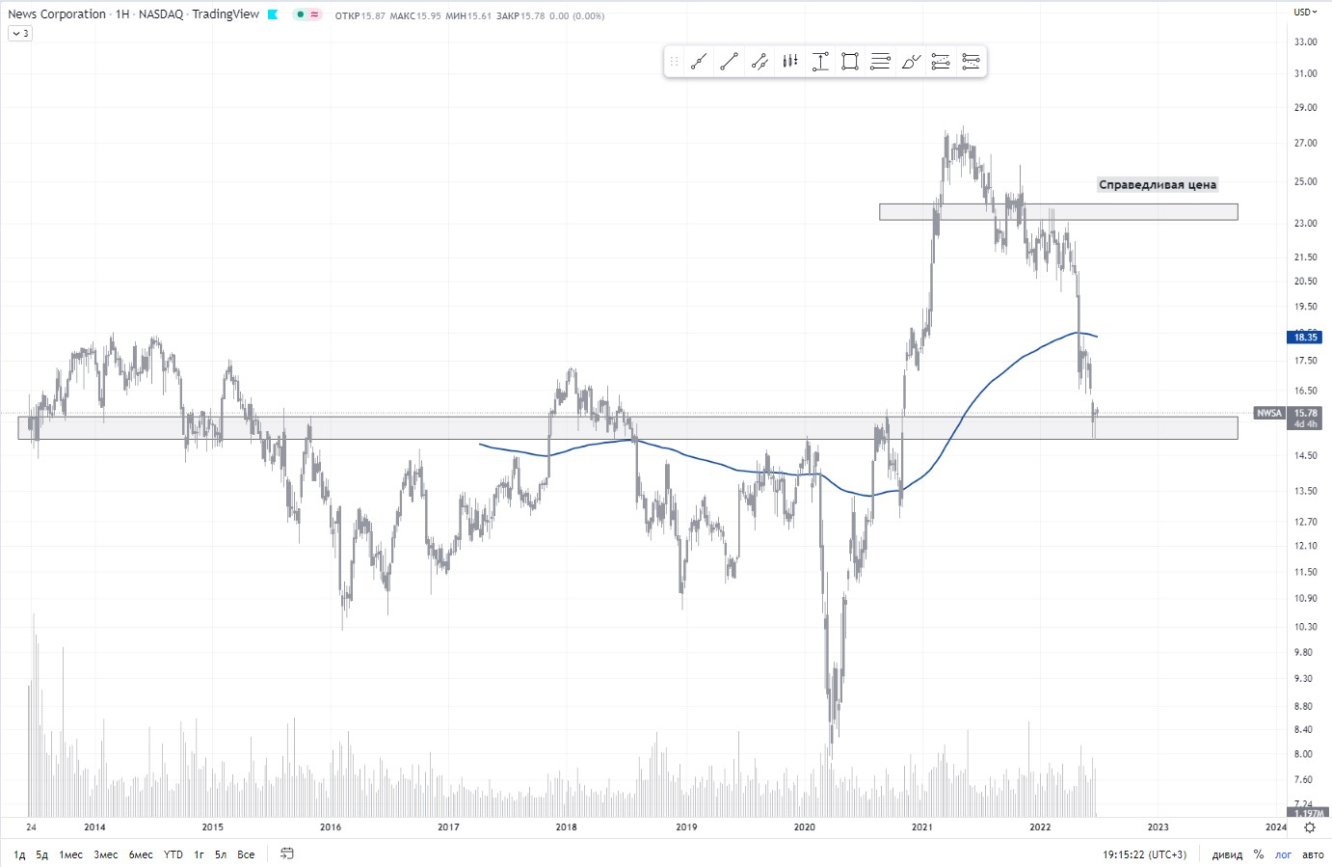

Следующей по списку идёт News Corporation (NASDAQ:NWSA). Это компания из потребительского сектора, и занимаются они, как вы поняли, издательством газет. Цена скорректировавшись от своего ATH на 44%, пришла в район исторического уровня поддержки, что ниже справедливой цены на 33%. Fwd P/E = 15.97; P/B = 1.1, что приемлемо для покупки. Также, они выплачивают дивиденды в 1,27%. Немного, но приятно.

Далее идёт Ballard Power Systems (NASDAQ:BLDP). Промышленное производство, электротовары. Цена компании прошла коррекцию в 85% от своего локального максимума, и находится в районе справедливой цены. Данных по P/E нет, P/B = 1.59. Дивиденды не выплачивают.

Молодая, но классная компания Contextlogic Inc (NASDAQ:WISH), тикер WISH. Это сектор розничной торговли, интернет-магазин. После IPO в 2020 году цена скорректировалась на 95% и сейчас находится районе своего справедливого значения. Дивиденды они не платят, данных по P/E нет, зато P/B = 1.71 выглядит нормально.

И напоследок рассмотрим Liberty Broadband (NASDAQ:LBRDA). Это сектор связи, услуги беспроводной телекоммуникации. Цена компании скорректировалась на 43% от своего недавно достигнутого ATH. Также она находится ниже своей справедливой цены на 78%, что даёт колоссальный потенциал для роста. Fwd P/E = 15.4; P/B = 1.97, что приемлемо для покупки. Дивиденды они не выплачивают.

Вот такой интересный обзор у меня получился. Конечно же, список возможных вариантов для добавления в инвестиционный портфель огромен и не ограничен интересами одного лишь хэдж-фонда Рэя Далио. Впереди нас ждут интересные времена и хорошие прибыли. Главное — всегда сохраняйте трезвый взгляд на инструменты, которые добавляете себе в портфель, и соблюдайте мани- и риск-менеджмент. Всем профита и удачи!

В связи с сильным повышением инфляции ключевая ставка была беспрецедентно повышена на последнем заседании ФРС. Всё это создаёт в умах людей довольно пессимистичную картину будущего и полное отсутствие перспективы для рынков. Все напуганы грядущей рецессией, о которой нам говорит спред доходности между 10- и 2-летними казначейскими облигациями.

Так ли всё на самом деле?

Да, инфляция сейчас и правда высока, так же, как 40 лет назад при Поле Уолкере (глава ФРС тех лет). Этот показатель всегда исторически зависел от товарных рынков. Чем выше спрос, тем выше товарооборот, цены и инфляция. Но снижение цен на товарном рынке свидетельствует о спаде спроса и, соответственно, о замедлении инфляции.

Что мы видим сегодня?

Сегодня мы видим, как медь, после довольно долгого накопления длинною в год, остановила свой восходящий тренд, перейдя к медвежьему рынку. Также мы наблюдаем сильную перекупленность на рынке нефти, которая росла без остановки с апреля 2020 года. Уже сегодня видна сильная слабость в стане покупателей. Та же картина у нас и на рынке пшеницы, и на рынке соевых бобов. Все текущие риски давно учтены ценой, кризисная ситуация, видимо, уже преодолена.

К чему всё это?

ФРС, конечно же, очень хорошо понимает данный аспект такого показателя как инфляция. И, учитывая всё вышеперечисленное, они с высокой вероятностью будут смягчать денежно-кредитную политику в ближайшем будущем. И озвученная Пауэллом ключевая ставка в 3,75% не будет достигнута. Более мягкая монетарная политика, основанная на таких серьёзных фундаментальных причинах, вызовет волну серьёзного позитива на рынках, что даст начало новой волне роста.

Что могу добавить?

В дополнение к всему написанному остаётся добавить фактор сезонной статистики за предвыборный цикл в США. Сейчас у нас mid-term election year, и рынки, на удивление, двигаются согласно сезонной статистике. Поэтому, опираясь на всю эту картину, можно смело заявить о росте начиная с октября месяца.

Следующий предвыборный год по этой же статистике является бычьим – рынки активно растут на протяжении всего года.

Остаётся упомянуть про экстремальный уровень страха на рынках, который создаёт полноценное ощущение полной бесперспективности текущей ситуации. Всё это в комплексе с уже достигнутыми 24% снижениями индекса широкого рынка S&P 500 может говорить о достижении минимальных значений, поход ниже с текущих маловероятен.

Что предлагаю?

С такими перспективами роста нужно покупать акции недооценённых компаний уже сегодня. Я обратил своё внимание на хэдж-фонд Рэя Далио – Bridgewater Associates. У них в портфеле, судя по отчётам CH13 за первый квартал 2022 года, появилось много новых позиций. Рассмотрев все 172 новые акции из этого списка, составил свой рейтинг из 7 компаний, которые могут быть интересны для частного инвестора. Столь широкая диверсификация в 172 позиции рядовому инвестору слишком вредна, и в ней нет никакого смысла, ведь фонды управляют миллиардами долларов, а у некоторых частных инвесторов не наберётся и $100.000.

Каждая компания, которую я рассмотрел для этого обзора, обладает хорошими для покупки фундаментальными показателями, является недооценённой по коэффициенту Грэмма, а также интересна с технической точки зрения. Все они из разных рыночных секторов, что позволяет учесть системный риск, и это как value-компании, так и growth-компании.

Итак, начнём наш обзор с Fresh Del Monte Produce (NYSE:FDP). Это компания из сектора потребительских товаров недлительного пользования. Цена претерпела коррекцию в 68% от своего ATH и сейчас находится в районе сильного уровня объёмной поддержки. Также, текущие ценовые значения ниже справедливой цены на 43%, что даёт нам приличный потенциал роста. Fwd P/E = 14.08; P/B = 0.71, что довольно неплохо. И, акции этой компании обладают дивидендной доходностью в 2,19%, что может стать приятным дополнением ко всему прочему.

Далее рассмотрим Hewlett Packard Enterprise Co (NYSE:HPE). Все мы знаем оргтехнику этой компании, многие её пользуются. Цена стоит на сильном уровне объёмной поддержке в районе EMA200, ниже своей справедливой цены на 7%. P/E = 5.06; P/B = 0.89, что вполне отлично для такой крупной компании. Дивидендная доходность компании составляет 3,41%.

Теперь рассмотрим относительно молодую компанию Zillow Group (NASDAQ:Z). Это компания из технологического сектора, занимаются информационными технологиями. Цена компании стоит в районе своего справедливого значения, что является исторически сильным уровнем поддержки. Fwd P/E = 16.05; P/B = 1.57, что является неплохими показателями. Дивиденды держателям акций не выплачиваются.

Следующей по списку идёт News Corporation (NASDAQ:NWSA). Это компания из потребительского сектора, и занимаются они, как вы поняли, издательством газет. Цена скорректировавшись от своего ATH на 44%, пришла в район исторического уровня поддержки, что ниже справедливой цены на 33%. Fwd P/E = 15.97; P/B = 1.1, что приемлемо для покупки. Также, они выплачивают дивиденды в 1,27%. Немного, но приятно.

Далее идёт Ballard Power Systems (NASDAQ:BLDP). Промышленное производство, электротовары. Цена компании прошла коррекцию в 85% от своего локального максимума, и находится в районе справедливой цены. Данных по P/E нет, P/B = 1.59. Дивиденды не выплачивают.

Молодая, но классная компания Contextlogic Inc (NASDAQ:WISH), тикер WISH. Это сектор розничной торговли, интернет-магазин. После IPO в 2020 году цена скорректировалась на 95% и сейчас находится районе своего справедливого значения. Дивиденды они не платят, данных по P/E нет, зато P/B = 1.71 выглядит нормально.

И напоследок рассмотрим Liberty Broadband (NASDAQ:LBRDA). Это сектор связи, услуги беспроводной телекоммуникации. Цена компании скорректировалась на 43% от своего недавно достигнутого ATH. Также она находится ниже своей справедливой цены на 78%, что даёт колоссальный потенциал для роста. Fwd P/E = 15.4; P/B = 1.97, что приемлемо для покупки. Дивиденды они не выплачивают.

Вот такой интересный обзор у меня получился. Конечно же, список возможных вариантов для добавления в инвестиционный портфель огромен и не ограничен интересами одного лишь хэдж-фонда Рэя Далио. Впереди нас ждут интересные времена и хорошие прибыли. Главное — всегда сохраняйте трезвый взгляд на инструменты, которые добавляете себе в портфель, и соблюдайте мани- и риск-менеджмент. Всем профита и удачи!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба