26 июля 2022 ITI Capital

Рынки пытаются восстановиться, несмотря на слабую финансовую отчетность

На прошлой неделе (18-22 июля) мировые фондовые рынки продолжали восстанавливаться. В лидеры роста вышли американские акции: акции фармкомпаний (+16,2%), онлайн-ретейлеров (+8%) вопреки слабым финансовым результатам второго квартала и прогнозам на последующие кварталы. Рост рынка также отражает тот факт, что инвесторы уже заложили в цены опасения по поводу самых острых кризисов, поэтому их будет сложно удивить. В череде компаний со слабой отчетностью были и исключения –результаты Snap оказались хуже самых пессимистичных прогнозов.

Мировой фондовый индекс прибавил 3,2%, S&P 500 – 2,5%, а Dow Jones вместе с европейскими бенчмарками – 2%. Отскок акций также обусловлен техническими причинами – ранее их доля в портфелях управляющих достигла критического минимума и в число «коротких позиций» рекордно выросло.

Никель и алюминий подорожали на 6%, несмотря на риски рецессии, а стоимость российских суверенных облигаций продолжает расти в условиях недостаточной ликвидности.

В лидеры роста на прошлой неделе также вошли провайдеры второстепенных товаров и услуг (+6,8%), компании малой капитализации (+4,2%), производители металлов и удобрений, промышленные компании, а также американские нефтегазовые компании (+4%). IT-сектор S&P 500 вырос на 3,6%, несмотря на пятничную распродажу бумаг Meta (-8%) и других акций FAANG после выхода разочаровывающих финансовых результатов Snapchat (-40%). Выручка от рекламы и другие финансовые показатели компании снизились второй квартал подряд. Компания отказалась дать прогноз на третий квартал из-за высокой макроэкономической неопределенности.

В число аутсайдеров вошли акции компаний Китая (-1%) ввиду распродажи бумаг NIO, Alibaba на фоне геополитической напряженности из-за Тайваня и неопределённости по поводу делистинга. Гонконг вероятно станет главной площадкой, а Нью-Йорк - второстепенной, что приведёт к перетоку ликвидности и привлечению новых ликвидных средств.

К позитивным новостям можно отнести решение Госсовета Китая одобрить план создания фонда объемом до 300 млрд юаней для поддержки 12 местных девелоперов, а также проблемных региональных застройщиков. В китайском секторе недвижимости наблюдается множество дефолтов, спад продаж и набирающий силу бойкот банковского кредитования. Если планы властей будут реализованы, они войдут в число самых прямых мер поддержки сектора.

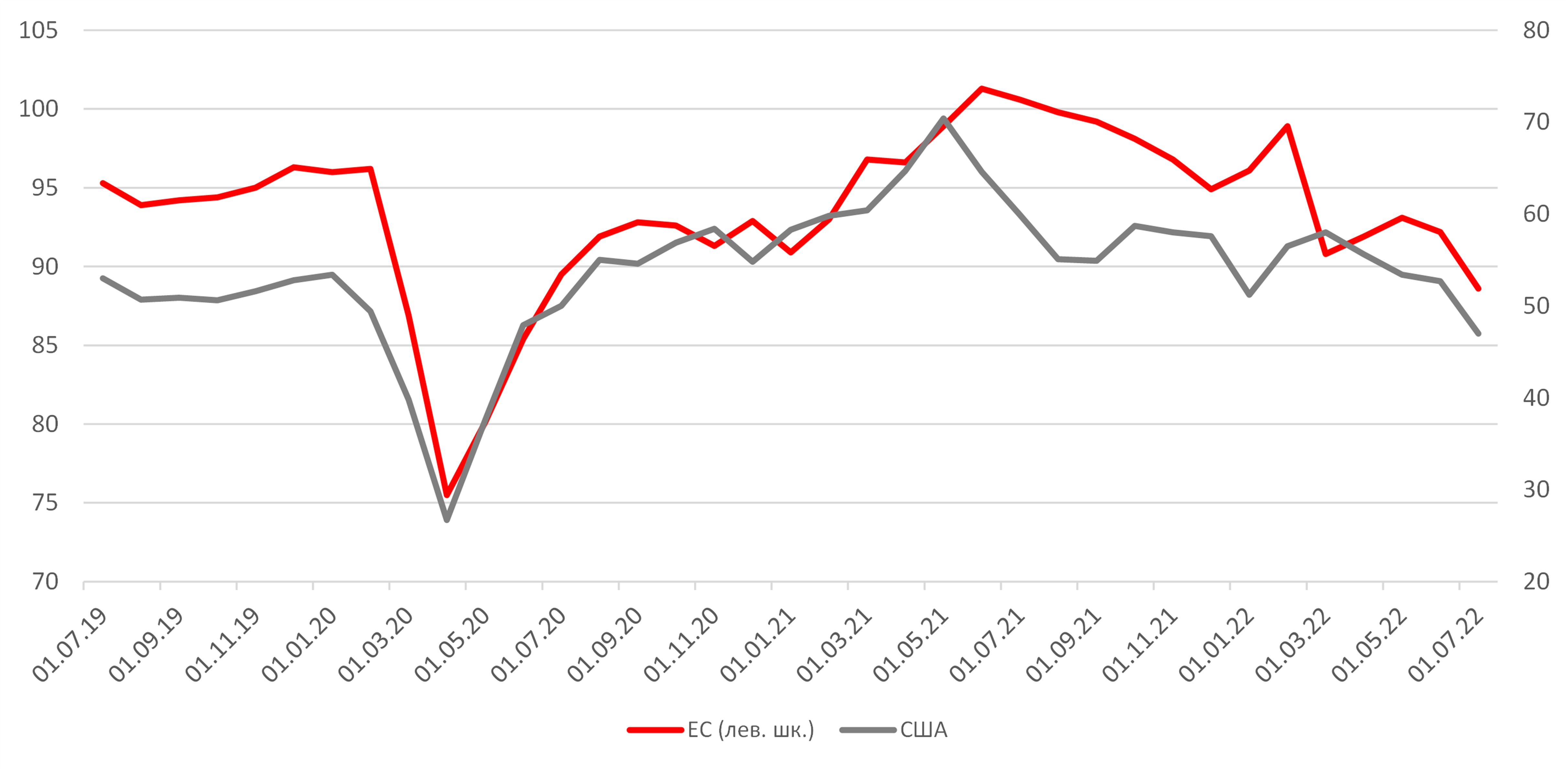

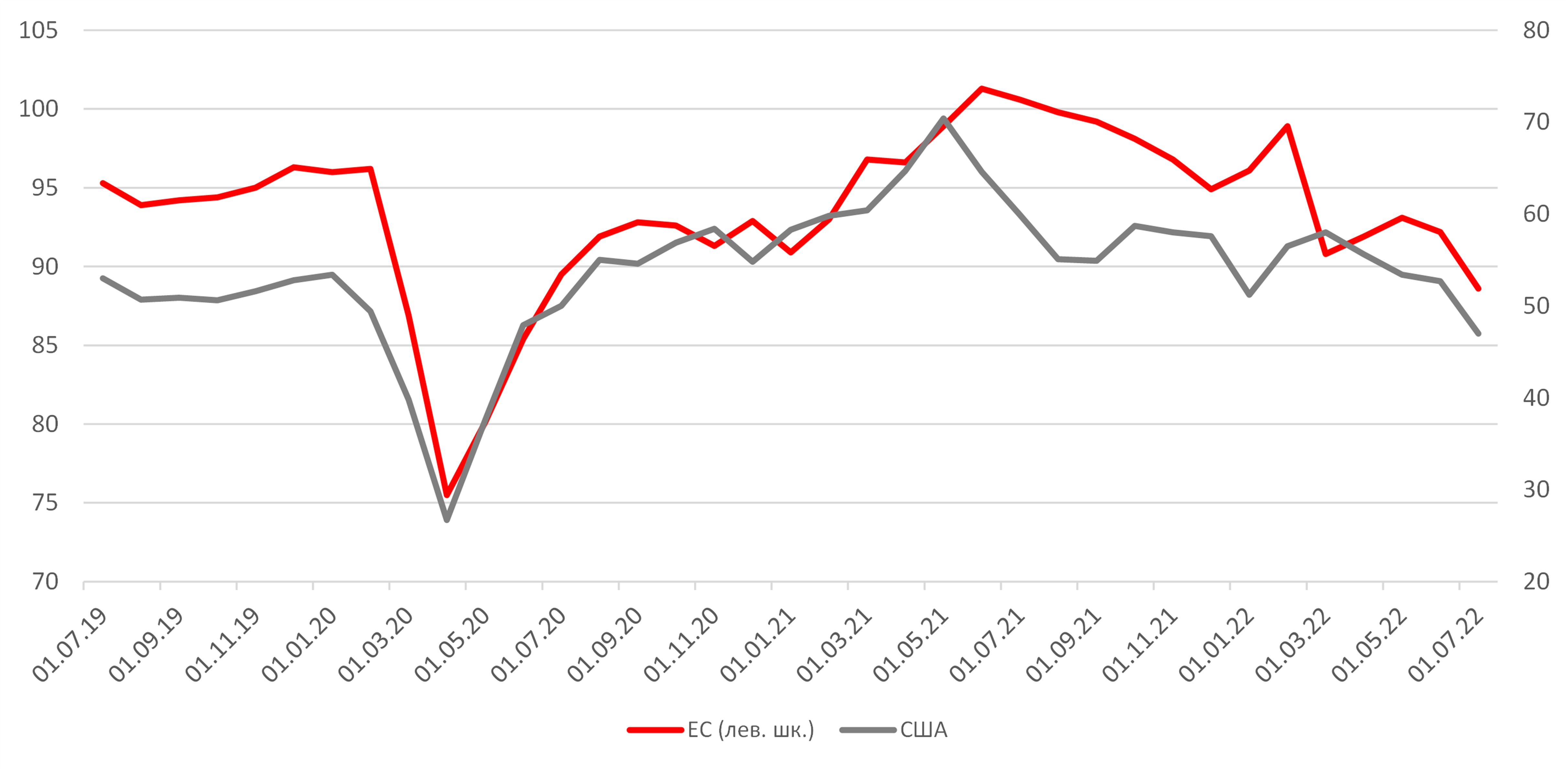

В число аутсайдеров вошел газ (-14%) после того, как Россия пообещала возобновить поставки в Европу, коксующийся уголь (-4%), нефть Brent, пшеница (-4%) и российские акции (-2%). Индекс PMI в сфере услуг США упал до двухлетнего минимума в 47 п. (что указывает на сокращение ВВП), близкого к уровню, предшествующему пандемии.

Индекс деловой активности в США и ЕС

Инвесторы ждут отчетности за второй квартал

Большинство экспертов, в том числе из Deutsche Bank, Goldman Sachs и JPMorgan, считает, что опасения по поводу катастрофического замедления роста финансовых показателей во многом оправданы и заложены в цены, а рост потребительских расходов остается устойчивым, что стало видно по июньским данным, несмотря на рекордную инфляцию в США, превышающую 9% г/г. По оценкам Deutsche Bank, в 75% случаев рынок рос во время публикации финансовой отчетности, если до этого он снижался, как это происходит сейчас. В то же время аналитики Morgan Stanley считают, что инвесторы пытаются принятие желаемое за действительное и на самом деле рынок продолжит снижаться, финансовые показатели будут ухудшаться и пик роста ставок будет пройден, когда ключевая ставка в США (2,5% с учетом повышения в среду, 27 июля) приблизится к нынешнему значению индекса цен личных потребительских расходов (PCE) (4,7% г/г в мае).

Рост прибыли компаний S&P 500 достиг минимума с четвертого квартала 2020 г. Замедление роста прибыли во втором квартале 2022 г. по сравнению с предыдущими кварталами можно объяснить как высокой сравнительной базой второго квартала 2021 г., так и сохраняющимися макроэкономическими препятствиями для ускорение роста.

По состоянию на конец прошлой недели 21% компаний S&P 500 отчитались за 2К22. Число компаний, прибыль на акцию которых превзошла ожидания рынка, составило 68%, что ниже пятилетнего среднего (77%). Прибыль компаний на 3,6% превысила прогнозы, что ниже среднего пятилетнего показателя в 8,8%. Тем не менее, неделя за неделей ситуация улучшается.

Комбинированная прибыль компаний S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) выросла на 4,8% по состоянию на конец прошлой недели (18–22 июля) по сравнению с ростом на 4,1% неделей ранее. Между тем, снижение прибыли, вероятно, будет ограниченным, поскольку номинальный ВВП остается положительным (способствуя росту выручки), а рост заработной платы опережает показатели корпоративного ценообразования (способствуя росту рентабельности).

Очевидно, что для американских и мировых компаний роста третий и четвертый кварталы 2021 г. были пиковыми с точки зрения увеличения выручки, которое в среднем замедлилось с 50% до 20%, что привело к значительному снижению чистой прибыли и денежного потока. При этом рентабельность прибыли остается выше 50% у медиа-компаний и провайдеров развлекательных онлайн-услуг благодаря высокому розничному спросу и чистой стоимости активов домохозяйств, которая взлетела на рекордные 800% в первом квартале 2022 г.

Например, выручка Bank of America, Wells Fargo и Citibank выросла благодаря высоким потребительским расходам и займам, о чем сообщалось в финансовых отчетах за второй квартал. На этой неделе Apple, Amazon, Meta, Google представят свои финансовые результаты, поэтому эта неделя крайне важна. По общему мнению, результаты будут соответствовать ожиданиям, т.е. рост в квартальном выражении незначительно замедлится, а Apple и Amazon вряд ли объявят о сокращении персонала. Microsoft ожидает умеренного роста продаж во 2К22.

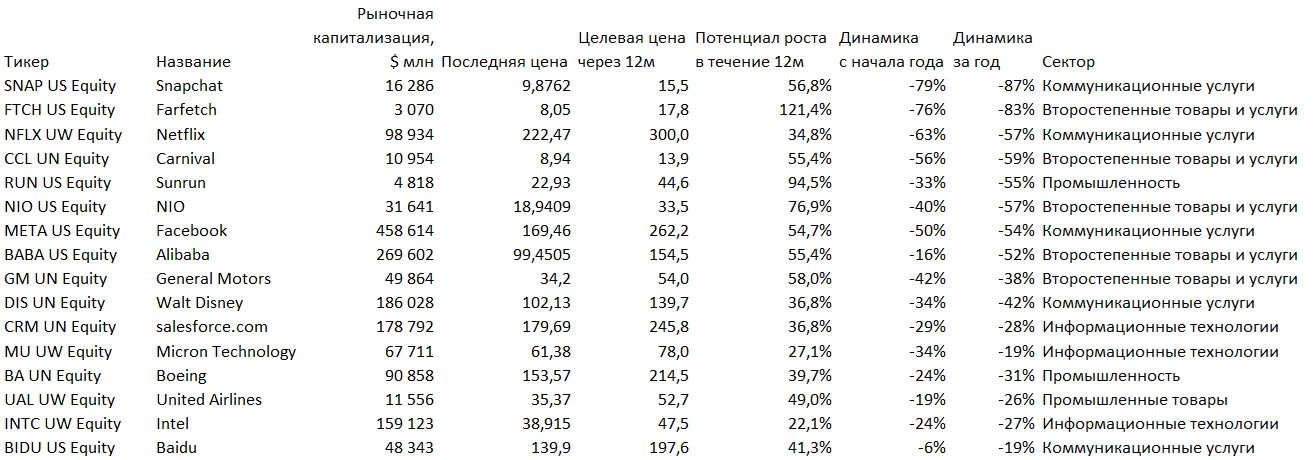

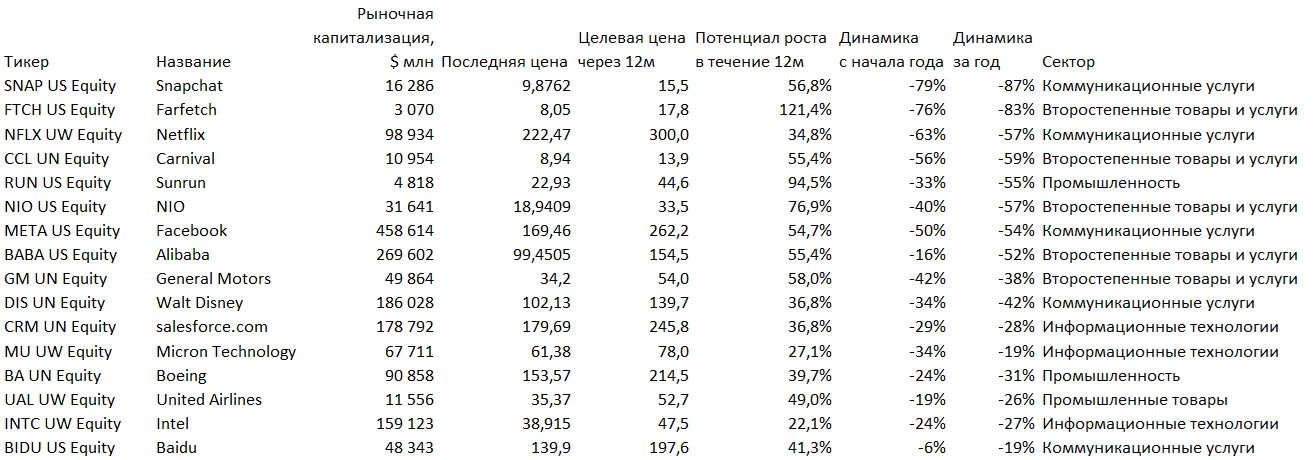

Что покупать? Самые перепроданные акции*

Главное на неделе: ФРС и финансовые отчеты мировых мейджоров

Как ожидается, в среду, как и на предыдущем заседании, ФРС повысит ставку на 75 б.п. В течение последних четырех циклов денежно-кредитной политики центральный банк США прекращал ужесточать свою политику в преддверии экономического спада, посылая «бычий» сигнал рынку акций. Нынешняя инфляция означает, что регулятор, скорее всего, при наступлении рецессии продолжит ужесточать политику, так как в приоритете борьба с инфляций.

Стоимость процентных свопов Overnight Index Swap указывает на то, что ФРС начнет оперативно снижать ставки к середине следующего года, что означает постепенное снижение доходности казначейских облигаций до текущего уровня. ФРС, как ожидается, поднимет ставку по верхней границе диапазона, до 3,3% к концу года. Но инвесторы не ожидают повышения ставки впоследствии. Они рассчитывают на то, что ФРС снизит ставки к июню 2023 г., доведя краткосрочные ставки примерно до 2,5% к середине 2024 г.

Согласно последним опросам, опасения по поводу инфляции снизились до уровня февраля 2022 г. благодаря спаду цен с пиковых значений на критически важное для экономики сырье (никель, медь, алюминий и прочие) и изменению модели спроса, поскольку все больше потребителей переходят на менее качественные товары.

В четверг, 28 июля, США представят предварительные данные по ВВП за второй квартал, который, как ожидается, незначительно вырастет. ВВП в первом квартале упал впервые с 2020 г., что отражает скачок импорта, связанный с высоким потребительским спросом. В ЕС в пятницу выйдут данные по инфляции и ВВП.

На неделе отчетность представят крупные технологические компании, в т.ч. Alphabet, Apple, Amazon, Microsoft и Meta Platforms. На акции FAANG приходится не менее 25% капитализации фондового рынка США. Отчетность также представят 3M, AbbVie, Airbus, AstraZeneca, Barclays, BNP Paribas, Boeing, Bristol-Myers Squibb, Charter Communications, Chevron, Chipotle Mexican Grill, Chubb, Coca-Cola, Comcast, Danone, Deutsche Boerse, Ford Motor, General Electric, General Motors, Hess, Hilton Worldwide, Keurig Dr Pepper, Kraft Heinz, L’Oréal, LVMH Moet Hennessy Louis Vuitton, Mastercard, McDonald’s, Mercedes- Benz Group, Merck, Mondelez International, Nestle, NXP Semiconductors, Pfizer, Procter & Gamble, Rio Tinto, Samsung Electronics, Shell, Shopify, Stellantis, UBS Group, United Parcel Service, Vale, Visa и Volkswagen.

Вторник, 26 июля

MLIV Pulse Q&A

Alphabet: отчетность за 2К

GM, GE, UPS, 3M, Raytheon: отчетность

США: продажи новостроек, индекс доверия потребителей CB

Япония: протокол июньского заседания ЦБ

США: заседание по ставке ФРС, день первый

МВФ представит обновленный прогноз роста мировой экономики

ЕС: экстренное совещание глав Минэнерго блока, в повестке - оптимизация планов на случай непредвиденных обстоятельств.

Среда, 27 июля

США: данные по запасам нефти от Минэнерго (EIA)

США: ставка ФРС, пресс-конференция председателя Джерома Пауэлла

Meta Platforms: отчетность за 2К

Samsung: отчетность за 2К

Китай: отчетность промышленных компаний

Россия: промышленное производство, безработица

США: объём товарных запасов на оптовых складах, ставка Федерального комитета по операциям на открытом рынке ФРС

США: ставка и экономические прогнозы ФРС

Четверг, 28 июля

США: ВВП за 2К

Amazon: отчетность за 2К

Apple: отчетность за 3К

Еврозона: индекс делового доверия, индекс доверия потребителей

Германия: ИПЦ

США: число первичных заявок на получение пособия по безработице, ВВП

Пятница, 29 июля

Exxon Mobil и Chevron: отчетность за 2К

ИПЦ: Еврозона, Франция, Италия, Польша, Шри-Ланка

ВВП: Чехия, Еврозона, Франция, Германия, Италия, Мексика, Испания Тайвань

Промышленное производство: Чили, Япония, Южная Корея

Безработица: Бразилия, Колумбия, Япония, Германия

Япония: индекс потребительских цен (ИПЦ) в Токио, розничные продажи

США: доходы потребителей, индекс потребительских настроений от Мичиганского университета

Российский рынок за неделю

На прошлой недели рубль почти не изменился к доллару и к евро, составив 57,29 руб. и 58,3 руб., соответственно. Индекс Мосбиржи снизился на 0,6%, РТС - на 0,01%.

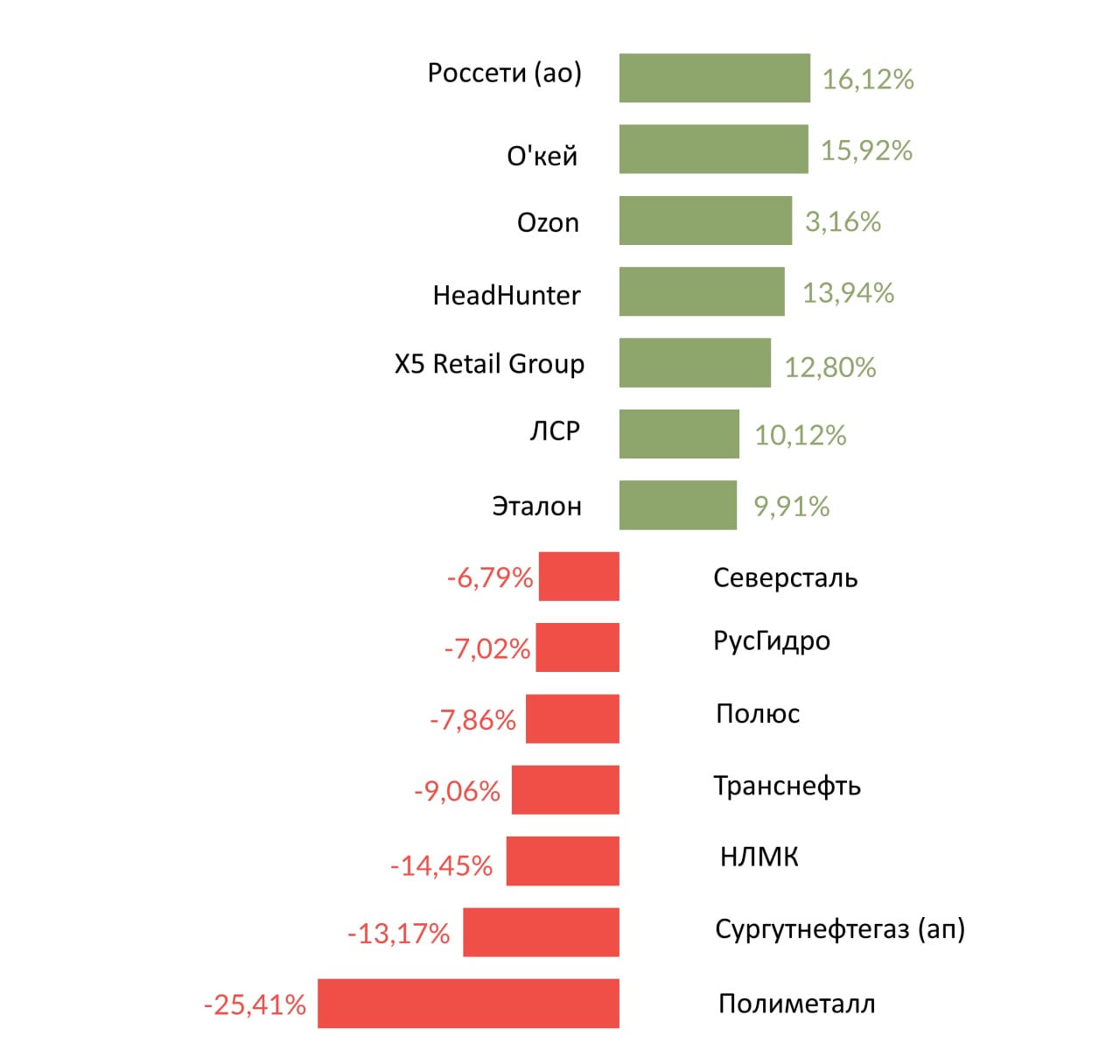

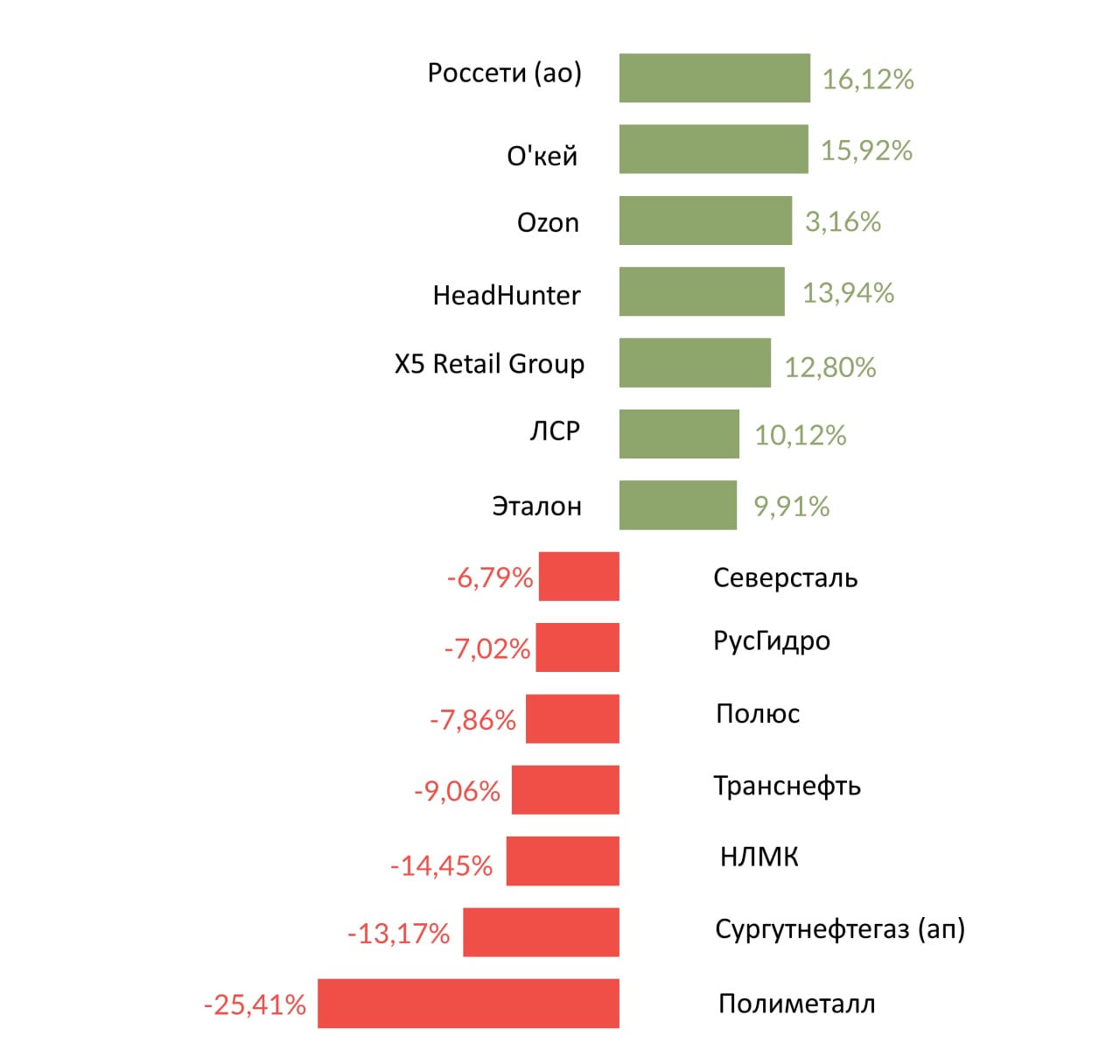

Лидеры и аутсайдеры

Лидерами роста стали Россети (+16,2%), O’кей (+15,9%), Ozon (+3,2),

В число аутсайдеров вошли Полиметалл (-25,4%), привилегированные акции Сургутнефтегаза (-13,2)

Долговой рынок

Банк России неожиданно для большинства участников рынка вновь понизил ключевую ставку на 150 б.п., до 8%. Консенсус-прогноз был более консервативен и предполагал снижение не более чем до 8,5%. Наш базовый прогноз был также аналогичным.

К ускорению снижения бенчмарка, по словам регулятора, привели возросшие риски дефляции в краткосрочной перспективе (что подтверждается оперативной еженедельной статистикой, а также опустившимися на уровень весны прошлого года инфляционными ожиданиями) и замедление снижения экономической активности (прогноз по сокращению ВВП в 2022 г. пересмотрен до 4-6% с 8-10%).

При этом решение сопровождено сдержанной риторикой, не претерпевшей заметных изменений с прошлого заседания, в рамках которой Банк России будет рассматривать целесообразность снижения ставки во втором полугодии 2022 г. Иными словами, регулятор на этот раз принял решение снизить ключевую ставку «с запасом», в том числе чтобы улучшить условия финансирования экономики, которые все еще оцениваются как «жесткие».

Дальнейшая настройка ДКП будет производиться с учетом фактической и ожидаемой динамики инфляции относительно цели, а также структурной перестройки экономики. Прошедшее заседание Банка России носило опорный характер, а следовательно, сопровождалось обновленным среднесрочным макроэкономическим прогнозом.

В рамках свежего базового сценария ожидается, что годовая инфляция к концу текущего года замедлится до 12-15% (предыдущий диапазон: 14-17%). В зависимости от актуальной статистики по росту потребительских цен среднее значение ключевой ставки в ближайшие пять месяцев может оказаться в диапазоне 7,4-8%. Данный прогноз предполагает как неизменность ключевой ставки в наиболее консервативном сценарии, так и доведение ее значения до 6,5% в случае, если дезинфляционные факторы по-прежнему будут преобладать.

Мы также вынуждены вновь пересмотреть наш базовый прогноз до конца 2022 г. По нашим обновленным расчетам, стоимость кредитования к концу декабря опустится до 6,5-7%. Более скорому замедлению инфляции помимо прочего способствует динамика обменного курса рубля, а также сохраняющаяся высокая склонность населения к формированию сбережений.

Реакция рынка

Рынок ОФЗ с большим оптимизмом воспринял решение Банка России, поскольку ожидал более сдержанных действий. Преимущество покупателей отмечалось еще в четверг, когда инвесторы отыгрывали обновленный дезинфляционный принт (в годовом выражении инфляция опустилась до нового минимума в 15,3%).

В пятницу покупки продолжились в условиях повышенных цен, в результате чего «длинные» бумаги подорожали почти на 2%. Доходность короткого сегмента кривой опустилась примерно до 7,4%, то есть рынок проводит переоценку своих ожиданий значения ключевой ставки в ближайшие месяцы. Мы ожидаем, что импульс роста цен бумаг сохранится в ближайшее время.

Объявленные в пятницу планы Минфина по возвращению к практике первичных аукционов ОФЗ в конце сентября едва ли смогут оказать заметное давление на цены. Прежде всего министерство не намерено расширять предложение больше, чем 20-30 млрд руб. за один аукционный день. Также с технической точки зрения рынок продолжит сокращаться в абсолютном выражении из-за погашения серии 26220 в начале декабря.

Новости

Softline 20 июля объявила о работе над разделением группы на два независимых и самостоятельных бизнеса. Российский бизнес выделяется в Softline Россия. Все остальные подразделения группы образуют Softline Global. Технические детали будут объявлены позже после получения всех требуемых регуляторных одобрений.

Реорганизация должна быть одобрена акционерами компании. Деление на две компании призвано разрешить патовую ситуацию с ликвидностью депозитарных расписок, особенно в Лондоне. Менеджмент рассматривает реорганизацию как возможность для получения более адекватной оценки рынком обоих сегментов бизнеса группы. Компания намерена сохранить публичный статус на Лондонской бирже для Softline Global.

X5 Retail Group Продажи в 2К22 увеличились на 18,6% г/г (рост почти не замедлился по отношению к динамике в 1К21), до 647 млрд руб. Рост продаж Х5 составил 18,5% г/г в апреле, затем ускорился до 19,3% г/г в мае и замедлился до 18,2% г/г в июне.

Рост сопоставимых продаж (LfL) Х5 во 2К22 был двузначным: 11,7% (складывается из роста среднего чека на 11% г/г и трафика –на 0,6%), оставшись на уровне 1К22, хотя рост в 2К22 в большей степени был завязан на способность компании транслировать инфляцию в цену товара на полке (в 1К22 рост среднего чека был +7,8%, а трафика +3,7%).

Крепкий рубль, риски экспортных отраслей повышают относительную привлекательность акций секторов, связанных с внутренней экономикой (ретейл, телеком).

Детский мир объявил операционные результаты 2К22:

Общий объем продаж увеличился на 11,6% г/г (рост ускорился с 7,6% г/г в 1К22, до 46,7 млрд руб.

Чистая выручка группы увеличилась на 10,5% г/г (6,1% г/г в 1К22), до 41,3 млрд руб.

Месячное количество активных пользователей приложения увеличилось на 29% г/г, до 4 млн.

Общее количество магазинов составило 1123 (+194 магазина г/г, но сократившись к/к с 1125 магазинов в 1К22) в 442 городах СНГ.

Продажи маркетплейса в России увеличились на 140,5% г/г, до 1,4 млрд руб. и охватили 902 тыс. уникальных товарных позиций.

Менеджмент выделяет общее умеренное восстановление потребительской уверенности в 2К22. Детскому миру удалось перестроить логистические цепочки, работы по оптимизации бизнес-процессов, выбору новых поставщиков продолжаются. В компании отметили, что несмотря на высокий уровень неопределенности в секторе розничной торговли, компания ожидает увеличение операционной прибыли по итогам периода. Реализуются стратегические инициативы по увеличению доли продаж собственных торговых марок и прямого импорта в России – по итогам 2К22 показатель достиг 56,7% (+8,8 п.п. г/г, +11,7 п.п. к/к).

Крепкий рубль, умение переносить инфляцию в стоимость товаров повышают относительную привлекательность акций секторов,связанных с внутренней экономикой (ретейл, телеком), на наш взгляд.

Детский мир В России закроются около 120 магазинов детских товаров Mothercare, при этом товары нельзя будет купить и онлайн. Новость косвенно положительна и ощутима и для Детского мира, у которого 1123 магазина в 442 городах СНГ, преимущественно в России. По итогам 2020 г. доля Mothercare в структуре рынка детских товаров в России составляла около 3% (на уровне сети Дочки и Сыночки, больше 2% доли сети Кораблик) по сравнению с 22% у Детского мира. Увеличение доли рынка на счет вытеснения конкурентов, неорганизованной торговли – один из факторов роста Детского мира.

Возможность увеличить долю рынка в кризис, крепкий рубль, умение транслировать «инфляцию на полку» повышают привлекательность акций Детского мира и других ретейлеров, связанных с внутренней экономикой по сравнению с экспортоориентированными компаниями.

О'Кей Совет директоров утвердил промежуточные дивиденды €0,03159/ акция (€0,028/акция в 2020 г.), что при курсе ₽55,83/€ и цене ₽17,79/ГДР (одна ГДР равна одной акции).

На фоне крепкого рубля, вероятного сокращения объемов экспорта во 2П22 в натуральном выражении мы предпочитаем акции, ориентированные на внутреннюю экономику (ретейл, телеком).

Лента объявила результаты за 2К22. Рост выручки замедлился, но остался высоким( +17% г/г во 2К22, +23% г/г в 1К22), отразив способность ретейлера «ставить инфляцию на полку». Тем не менее, EBITDA упала (-21% г/г в 2К22, +14% г/г в 1К21) на фоне увеличения операционных расходов и ухудшения макроэкономической ситуации. При этом EBITDA упала на фоне роста валовой прибыли на 25% г/г. Коммерческие, общехозяйственные и административные расходы повысились в связи с увеличением доли магазинов на этапе выхода на целевые параметры, роста доли собственных онлайн-продаж Ленты, приобретения Утконоса.

Рост показателей LFL г/г оказался слабее чем у X5: 2,6% г/г по сравнению с 11,7% г/г у X5. Рост сопоставимых продаж замедлился из-за снижения LFL-трафика до -5,5% г/г, однако средний сопоставимый чек вырос на 8,6% г/г, компенсируя это снижение. У X5 рост показателя был обусловлен увеличением LFL-среднего чека на 11% г/г и LFL-трафика на – 0,6% г/г.

Основные результаты 2К22.

Продажи выросли: +17,4% г/г, до 130,1 млрд руб., чуть меньше, чем у X5 (+18,6% г/г).

LFL-продажи увеличились: +2,6% г/г, при этом средний чек вырос на 8,6%, LFL-трафик снизился: -5,5%.

Онлайн-продажи выросли на 135,4% г/г, до 9,6 млрд руб.

Валовая прибыль выросла: +17,4% г/г, до 32,8 млрд руб.

EBITDA упала: -21,2% г/г, до 8,5 млрд руб.

Чистая прибыль снизилась: -35,2% г/г, до 2,6 млрд руб.

Во 2К22 Лента завершила процесс интеграции «Биллы»: все магазины сети уже работают под брендом «Лента», они полностью интегрированы в платформы компании, матрицы и IT-решения. Во 2П22 Лента продолжит интеграцию сети «Семья» и онлайн-бизнеса «Утконос». Также в планах компании в 2022 г. увеличить количество магазинов не менее чем на 100 единиц.

Ozon Онлайн-ретейлер Wildberries в 1П22 увеличил оборот на 94% г/г, до 628,7 млрд руб. что , на наш взгляд, должно способствовать росту акций Ozon. Многие иностранные ретейл-сети уходят из России, идея с «параллельным импортом» может положительно повлиять на долю рынка онлайн-ретейлеров. Так, в 1П22 на онлайн-площадку вышло 335,5 тыс. предпринимателей, в результате чего их совокупное число превзошло 840 тыс., что соответствует четырехкратному росту г/г.

Возможность увеличить долю рынка в кризис, крепкий рубль (позитивно для импорта), умение транслировать «инфляцию на полку» повышают привлекательность акций ретейлеров, связанных с внутренней экономикой по сравнению с бумагами экспортоориентированных компаний.

Число заказов Wildberries увеличилось на 101% г/г, до 603,9 млн, аудитория достигла 120 млн пользователей (MAU), сообщал Интерфакс. Доля российских брендов выросла до 72% от общего оборота. Востребованной российской продукцией стали футболки, книги, платья, кремы, постельное белье, сумки и конфеты.

Наибольшие объемы продаж были зафиксированы в категориях «одежда, обувь и аксессуары» (233,2 млрд руб., +72% год к году), «товары для дома и дачи» (96,6 млрд руб., +132%), «детские товары» (69,8 млрд руб., +68%).

В лидеры по темпам роста продаж вышла сантехника (+378% год к году), товары для садоводства (+276%), оборудование для умного дома и безопасности (+239%), строительные материалы (+212%), фото- и видеотехника (+197%).

Полиметалл опубликовал производственные результаты за 2К22, оказавшиеся слабее по сравнению с аналогичным периодом прошлого года ввиду сокращения объемов реализации продукта на фоне международных санкций:

Квартальное производство снизилось на 9% г/г, до 326 тыс. унций в золотом эквиваленте.

Выручка упала на 36% г/г, до $436 млн.

Значительное падение выручки в том числе объяснимо тем, что во 2К22 на российских предприятиях компании было накоплено 130 тыс. унций запасов золота и серебра в слитках в золотом эквиваленте. Ожидается, что разрыв между продажами и производством будет устранен в 3К22, так как Полиметалл наращивает экспорт на азиатские рынки.

Компания подтверждает прогноз производства на 2022 г. в объеме 1,7 млн унций в золотом эквиваленте (1,2 млн унций в России и 500 тыс. унций в Казахстане), однако отмечает, что ввиду карантинных и логистических сложностей в морских и железнодорожных перевозках в Китае, есть риск невыполнения прогнозных показателей.

Во 2К22 компании удалось достигнуть целевых показателей производства, что позволяет сохранить производственный план на год. Однако, международные санкции против России продолжают оказывать существенное влияние на продажи, закупку и логистику.

Чистый долг на конец 2К22 составил $2,8 млрд. Увеличение показателя на $0,8 млрд за квартал вызвано накоплением запасов слитков и концентратов, ускорением закупок оборудования и запчастей, авансированием критически важных подрядчиков и поставщиков, а также положительной долларовой переоценкой задолженности, деноминированной в рублях, в связи с укреплением рубля в течение квартала.

Полиметалл рассматривает продажу российских активов и планирует сфокусироваться на деятельности в Казахстане (30% бизнеса по объемам производства), что позволит нивелировать негативные тенденции, проявившиеся во 2К22.

Полиметалл, скорее всего, не будет выплачивать дивиденды, в 2022 г., заявил гендиректор Александр Несис. Решение будет принимать совет директоров на основании результатов за 1П22. Полиметалл ранее перенес решение о выплате финальных дивидендов 2021 г. на период, когда будут рассматриваться промежуточные дивиденды.

Алроса На наш взгляд, результаты De Beers (Anglo American) за 1П22 положительно скажутся на показателях Алросы в контексте роста цен на алмазы. Замещение же якутских алмазов, на наш взгляд, маловероятно, учитывая дефицит мощностей в мире и то, что что Россия контролирует 30% добычи алмазов, а 90% рынка сбыта (сегмент огранки) приходится на «дружественную» Индию.

De Beers повысила производственный прогноз на 2022 г. на 5%, до 32-34 млн карат алмазов с 30-33 млн карат.

В 1П22 добыча De Beers выросла на 10% г/г, до 16,9 млн карат, однако во 2К22 производство упало на 4% г/г, до 7,9 млн карат, отражая более низкое содержание алмазов в руде в Канаде и Ботсване.

Во 2К22 De Beers реализовала 9,4 млн карат (в течение трех торговых циклов) по сравнению с 7,3 млн карат в 1К22 и 7,9 млн карат во 2К21.

Средний индекс цены на алмазы вырос на 28% г/г в 1П22, отражая высокий спрос и ухудшение ситуации с запасами.

ММК После резкого роста 18 июля цены на железную руду (ЖРС) в Китае вновь упали на фоне низкой рентабельности производителей стали, слабого спроса. Австралийская железорудная руда 62% Fe за день подешевела на 5 $/т, до 96 $/т CFR, нивелировав предшествующий рост.

Прогнозы цен на ЖРС негативные, так как повышение спроса на сталь до осени маловероятно. При этом негативное воздействие на ЖРС может оказать и стремление к монопсонии со стороны Китая, пытающегося исправить ошибки 2020-2021 гг., когда высокий спрос на сталь внутри страны вызвал стремительный рост цен на импортируемую Китаем руду.

Ожидается, что Китай создаст новую контролируемую государством структуру Sinomine Resource Group, которая будет работать над координацией закупок ЖРС сталелитейными заводами Китая и управлением железорудными активами за границей.

В целом инициатива окажет давление на цены на сталь и особенно - на ЖРС, что может, при прочих равных, стать позитивным фактором для ММК, который не является в полной мере вертикально-интегрированной компанией и зависит от закупок ЖРС.

ММК объявил операционные результаты за 2K22, которые подтверждают начало реализации негативных трендов в индустрии:

Объем выплавки стали снизился на 7,9% к/к, до 2892 тыс. т.

Выплавка чугуна сократилась на 8,1% к/к, до 2065 тыс. т, в связи с отсутствием потребности в чугуне на фоне низкого спроса на металлопродукцию.

Продажи металлопродукции по группе ММК уменьшились на 18,1% к/к, до 2362 тыс. т, вследствие снижения спроса на металлопродукцию на рынке России, неблагоприятной конъюнктуры экспорта.

Объем производства угольного концентрата вырос на 9,5% к/к, до 923 тыс. т, в связи с увеличением переработки собственных углей.

Средние цены реализации 2К22 выросли на 15,7% к/к, до 1023 $/т, отражая укрепление российского рубля. Рублевые цены на металлопродукцию при этом сократились на 10,1% к/к в связи со снижением спроса на российском рынке.

Себестоимость сляба выросла на 29% к/к, до $528 за т во 2К22 с $410 в 1К21.

В итоге, согласно комментариям компании, прибыльность во 2К22 находилась под давлением на фоне низкого спроса на рынке России, конъюнктуры экспортного рынка, снижения рублевых цен на металлопродукцию и сохранения высоких цен на основные сырьевые ресурсы, от которых зависит ММК.

Падение производства в черной металлургии, вероятно, ускорится в 3К22: в июне производство стали отечественных металлургов сократилось на 20–50% г/г, писали СМИ.

Северсталь вечером 21 июля опубликовала производственные результаты за 2К22. Как и ММК, Северсталь сообщил о снижение производства и продаж на фоне сильного рубля и международных санкций, которые ограничили экспорт продукции компании в Европу (32% выручки компании):

Производство чугуна снизилось на 16% к/к, до 2,4 млн т. Производство жидкой стали уменьшилось на 18% к/к, до 2,4 млн т, в связи с переносом сроков ремонта на 2К22, чтобы сбалансировать фактические мощности и сокращение спроса на сталь.

Продажи стали сократились на 17% к/к, до 2,2 млн т, на фоне ограниченного доступа на экспортные рынки и сокращающегося спроса на локальном рынке. Продажи продукции с высокой добавленной стоимостью (ВДС) достигли 1,1 млн т (-15% к/к) вследствие снижения продаж холоднокатаного и оцинкованного проката, а также труб, кроме ТБД.

Доля продукции (ВДС) не изменилась и составила 47%.

Продажи сырья: продажи железной руды третьим сторонам выросли до 0,7 млн т из-за низкого спроса Череповецкого металлургического комбината на сырье. Продажи угля составили всего 6 тыс. т в результате продажи актива Воркутауголь в конце апреля 2022 г.

Менеджмент компании отметил, что после полного закрытия экспорта стали в страны ЕС Северстали пришлось переориентировать продажи на другие, менее маржинальные рынки, а также перестроить цепочку поставок. Компании приняла решение не раскрывать финансовые результаты за 1П22, но вернуться к этой практике в будущем.

В компании заявили, что затрудненному доступу к экспорту сопутствовало значительное снижение внутреннего спроса и цен, резкое укрепление рубля, что также оказало давление на результаты. При этом выросла себестоимость продукции, в основном из-за инфляционного давления со стороны транспортных расходов и тарифов естественных монополий.

До конца текущего года менеджмент Северстали планирует сократить административные расходы, расходы на персонал и аутсорсинг в общей сложности на 10%.

В целом данные результаты были прогнозируемы и уже нашли отражение в цене акции, так как компания до этого давала прогнозы о снижении объемов производства продукции и ее реализации, а конкурент ММК уже публиковал операционные данные. Хотя продажи у компаний упали примерно одинаково, производство у ММК снизилось гораздо меньше, чем у Северстали.

Стоит отметить, что одни из самых «жестких» санкционных ограничений были введены в начале июня – Северсталь попала в «черный список» США (SDN). Контрагентам компании был дан срок до 31 августа на сворачивание всех сделок. Результаты Северстали в третьем и четвертом квартале года, вероятно, останутся под давлением.

Северсталь направила в Управление по финансовому регулированию и надзору Великобритании (FCA) и на Лондонскую фондовую биржу (LSE) уведомление об отмене листинга глобальных депозитарных расписок (ГДР). Северсталь также направила уведомление в адрес Citibank NA о прекращении действия программы ГДР и поручила Citibank расторгнуть депозитарные соглашения не позднее 31 августа.

Операции с ГДР невозможны на LSE сейчас, а с внесением компании в список SDN – де-факто и на других площадках за рубежом, поэтому новость лишь подтверждает текущее положение вещей и ожидаема.

НЛМК опубликовал положительную относительно конкурентов операционную статистику за 2К22:

Производство стали: -4% г/г, -2% к/к, до 4,4 млн т, ср. -16% к/к у Северстали и -8% к/к у ММК;

Продажи: -7% г/г, -12% к/к до 4 млн т, ср. -17% к/к у Северстали и -18% к/к у ММК;

На динамику повлиял рост внутригрупповых продаж слябов и падение продаж на ключевых рынках:

Объем продаж полуфабрикатов: +8 п.п. г/г, 0% к/к;

Объем реализации готовой продукции: -19% г/г, -13% к/к, до 2,2 млн т;

Разбивка продаж по рынкам выглядит следующим образом:

Продажи на «домашних» рынках: -7% г/г, -3% к/к, до 2,6 млн т;

Продажи на экспортных рынках составили:-17% г/г, -33% к/к, до 1,2 млн т.

По данным НЛМК в России цены на металлопродукцию в долларах выросли на 16% к/к на фоне укрепления курса рубля, тогда как в рублях цены на металлопродукцию снизились на 10% к/к (аналогичную динамику указывал ММК) из-за избыточного предложения, возникшего в результате санкционных экспортных ограничений.

Электроэнергетика Производство электроэнергии Мосэнерго в 1П22: +1,4% г/г, до 32,03 млрд кВт⋅ч. Для сравнения, ТГК-1 за 1П22 увеличило производство электроэнергии на 3% г/г, до 16,68 млн кВт⋅ч, при этом выработка электроэнергии на тепловых электростанциях выросла на 5,1% г/г. Производство электроэнергии ОГК-2 в 1П22 выросло на 1,6% г/г. Производство электроэнергии Русгидро за 1П22 снизилось на 1% г/г. В целом по России за 1П22 производство электроэнергии выросло на 1,9% г/г, сообщил Интерфакс.

Русагро объявила результаты за 2К22. Рост цен на продукты, разгон инфляции и высокий спрос на сахар помогли компании увеличить выручку на 17% г/г/, до 66,9 млрд руб. Такому росту выручки не помешало даже значительное уменьшение объемов продаж зерновых и масличных культур, которые сократились на 45% г/г/ и 72% г/г, соответственно, ввиду введения правительством России квот на их экспорт для защиты от глобальной инфляции. Сахарный бизнес вышел в лидеры роста: объем производства увеличился на 66% г/г, а продажи – на 62% г/г, до 260 тыс. т. Объемы продаж продукции свиноводства выросли на 16% г/г, до 73 тыс. т.

На прошлой неделе (18-22 июля) мировые фондовые рынки продолжали восстанавливаться. В лидеры роста вышли американские акции: акции фармкомпаний (+16,2%), онлайн-ретейлеров (+8%) вопреки слабым финансовым результатам второго квартала и прогнозам на последующие кварталы. Рост рынка также отражает тот факт, что инвесторы уже заложили в цены опасения по поводу самых острых кризисов, поэтому их будет сложно удивить. В череде компаний со слабой отчетностью были и исключения –результаты Snap оказались хуже самых пессимистичных прогнозов.

Мировой фондовый индекс прибавил 3,2%, S&P 500 – 2,5%, а Dow Jones вместе с европейскими бенчмарками – 2%. Отскок акций также обусловлен техническими причинами – ранее их доля в портфелях управляющих достигла критического минимума и в число «коротких позиций» рекордно выросло.

Никель и алюминий подорожали на 6%, несмотря на риски рецессии, а стоимость российских суверенных облигаций продолжает расти в условиях недостаточной ликвидности.

В лидеры роста на прошлой неделе также вошли провайдеры второстепенных товаров и услуг (+6,8%), компании малой капитализации (+4,2%), производители металлов и удобрений, промышленные компании, а также американские нефтегазовые компании (+4%). IT-сектор S&P 500 вырос на 3,6%, несмотря на пятничную распродажу бумаг Meta (-8%) и других акций FAANG после выхода разочаровывающих финансовых результатов Snapchat (-40%). Выручка от рекламы и другие финансовые показатели компании снизились второй квартал подряд. Компания отказалась дать прогноз на третий квартал из-за высокой макроэкономической неопределенности.

В число аутсайдеров вошли акции компаний Китая (-1%) ввиду распродажи бумаг NIO, Alibaba на фоне геополитической напряженности из-за Тайваня и неопределённости по поводу делистинга. Гонконг вероятно станет главной площадкой, а Нью-Йорк - второстепенной, что приведёт к перетоку ликвидности и привлечению новых ликвидных средств.

К позитивным новостям можно отнести решение Госсовета Китая одобрить план создания фонда объемом до 300 млрд юаней для поддержки 12 местных девелоперов, а также проблемных региональных застройщиков. В китайском секторе недвижимости наблюдается множество дефолтов, спад продаж и набирающий силу бойкот банковского кредитования. Если планы властей будут реализованы, они войдут в число самых прямых мер поддержки сектора.

В число аутсайдеров вошел газ (-14%) после того, как Россия пообещала возобновить поставки в Европу, коксующийся уголь (-4%), нефть Brent, пшеница (-4%) и российские акции (-2%). Индекс PMI в сфере услуг США упал до двухлетнего минимума в 47 п. (что указывает на сокращение ВВП), близкого к уровню, предшествующему пандемии.

Индекс деловой активности в США и ЕС

Инвесторы ждут отчетности за второй квартал

Большинство экспертов, в том числе из Deutsche Bank, Goldman Sachs и JPMorgan, считает, что опасения по поводу катастрофического замедления роста финансовых показателей во многом оправданы и заложены в цены, а рост потребительских расходов остается устойчивым, что стало видно по июньским данным, несмотря на рекордную инфляцию в США, превышающую 9% г/г. По оценкам Deutsche Bank, в 75% случаев рынок рос во время публикации финансовой отчетности, если до этого он снижался, как это происходит сейчас. В то же время аналитики Morgan Stanley считают, что инвесторы пытаются принятие желаемое за действительное и на самом деле рынок продолжит снижаться, финансовые показатели будут ухудшаться и пик роста ставок будет пройден, когда ключевая ставка в США (2,5% с учетом повышения в среду, 27 июля) приблизится к нынешнему значению индекса цен личных потребительских расходов (PCE) (4,7% г/г в мае).

Рост прибыли компаний S&P 500 достиг минимума с четвертого квартала 2020 г. Замедление роста прибыли во втором квартале 2022 г. по сравнению с предыдущими кварталами можно объяснить как высокой сравнительной базой второго квартала 2021 г., так и сохраняющимися макроэкономическими препятствиями для ускорение роста.

По состоянию на конец прошлой недели 21% компаний S&P 500 отчитались за 2К22. Число компаний, прибыль на акцию которых превзошла ожидания рынка, составило 68%, что ниже пятилетнего среднего (77%). Прибыль компаний на 3,6% превысила прогнозы, что ниже среднего пятилетнего показателя в 8,8%. Тем не менее, неделя за неделей ситуация улучшается.

Комбинированная прибыль компаний S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) выросла на 4,8% по состоянию на конец прошлой недели (18–22 июля) по сравнению с ростом на 4,1% неделей ранее. Между тем, снижение прибыли, вероятно, будет ограниченным, поскольку номинальный ВВП остается положительным (способствуя росту выручки), а рост заработной платы опережает показатели корпоративного ценообразования (способствуя росту рентабельности).

Очевидно, что для американских и мировых компаний роста третий и четвертый кварталы 2021 г. были пиковыми с точки зрения увеличения выручки, которое в среднем замедлилось с 50% до 20%, что привело к значительному снижению чистой прибыли и денежного потока. При этом рентабельность прибыли остается выше 50% у медиа-компаний и провайдеров развлекательных онлайн-услуг благодаря высокому розничному спросу и чистой стоимости активов домохозяйств, которая взлетела на рекордные 800% в первом квартале 2022 г.

Например, выручка Bank of America, Wells Fargo и Citibank выросла благодаря высоким потребительским расходам и займам, о чем сообщалось в финансовых отчетах за второй квартал. На этой неделе Apple, Amazon, Meta, Google представят свои финансовые результаты, поэтому эта неделя крайне важна. По общему мнению, результаты будут соответствовать ожиданиям, т.е. рост в квартальном выражении незначительно замедлится, а Apple и Amazon вряд ли объявят о сокращении персонала. Microsoft ожидает умеренного роста продаж во 2К22.

Что покупать? Самые перепроданные акции*

Главное на неделе: ФРС и финансовые отчеты мировых мейджоров

Как ожидается, в среду, как и на предыдущем заседании, ФРС повысит ставку на 75 б.п. В течение последних четырех циклов денежно-кредитной политики центральный банк США прекращал ужесточать свою политику в преддверии экономического спада, посылая «бычий» сигнал рынку акций. Нынешняя инфляция означает, что регулятор, скорее всего, при наступлении рецессии продолжит ужесточать политику, так как в приоритете борьба с инфляций.

Стоимость процентных свопов Overnight Index Swap указывает на то, что ФРС начнет оперативно снижать ставки к середине следующего года, что означает постепенное снижение доходности казначейских облигаций до текущего уровня. ФРС, как ожидается, поднимет ставку по верхней границе диапазона, до 3,3% к концу года. Но инвесторы не ожидают повышения ставки впоследствии. Они рассчитывают на то, что ФРС снизит ставки к июню 2023 г., доведя краткосрочные ставки примерно до 2,5% к середине 2024 г.

Согласно последним опросам, опасения по поводу инфляции снизились до уровня февраля 2022 г. благодаря спаду цен с пиковых значений на критически важное для экономики сырье (никель, медь, алюминий и прочие) и изменению модели спроса, поскольку все больше потребителей переходят на менее качественные товары.

В четверг, 28 июля, США представят предварительные данные по ВВП за второй квартал, который, как ожидается, незначительно вырастет. ВВП в первом квартале упал впервые с 2020 г., что отражает скачок импорта, связанный с высоким потребительским спросом. В ЕС в пятницу выйдут данные по инфляции и ВВП.

На неделе отчетность представят крупные технологические компании, в т.ч. Alphabet, Apple, Amazon, Microsoft и Meta Platforms. На акции FAANG приходится не менее 25% капитализации фондового рынка США. Отчетность также представят 3M, AbbVie, Airbus, AstraZeneca, Barclays, BNP Paribas, Boeing, Bristol-Myers Squibb, Charter Communications, Chevron, Chipotle Mexican Grill, Chubb, Coca-Cola, Comcast, Danone, Deutsche Boerse, Ford Motor, General Electric, General Motors, Hess, Hilton Worldwide, Keurig Dr Pepper, Kraft Heinz, L’Oréal, LVMH Moet Hennessy Louis Vuitton, Mastercard, McDonald’s, Mercedes- Benz Group, Merck, Mondelez International, Nestle, NXP Semiconductors, Pfizer, Procter & Gamble, Rio Tinto, Samsung Electronics, Shell, Shopify, Stellantis, UBS Group, United Parcel Service, Vale, Visa и Volkswagen.

Вторник, 26 июля

MLIV Pulse Q&A

Alphabet: отчетность за 2К

GM, GE, UPS, 3M, Raytheon: отчетность

США: продажи новостроек, индекс доверия потребителей CB

Япония: протокол июньского заседания ЦБ

США: заседание по ставке ФРС, день первый

МВФ представит обновленный прогноз роста мировой экономики

ЕС: экстренное совещание глав Минэнерго блока, в повестке - оптимизация планов на случай непредвиденных обстоятельств.

Среда, 27 июля

США: данные по запасам нефти от Минэнерго (EIA)

США: ставка ФРС, пресс-конференция председателя Джерома Пауэлла

Meta Platforms: отчетность за 2К

Samsung: отчетность за 2К

Китай: отчетность промышленных компаний

Россия: промышленное производство, безработица

США: объём товарных запасов на оптовых складах, ставка Федерального комитета по операциям на открытом рынке ФРС

США: ставка и экономические прогнозы ФРС

Четверг, 28 июля

США: ВВП за 2К

Amazon: отчетность за 2К

Apple: отчетность за 3К

Еврозона: индекс делового доверия, индекс доверия потребителей

Германия: ИПЦ

США: число первичных заявок на получение пособия по безработице, ВВП

Пятница, 29 июля

Exxon Mobil и Chevron: отчетность за 2К

ИПЦ: Еврозона, Франция, Италия, Польша, Шри-Ланка

ВВП: Чехия, Еврозона, Франция, Германия, Италия, Мексика, Испания Тайвань

Промышленное производство: Чили, Япония, Южная Корея

Безработица: Бразилия, Колумбия, Япония, Германия

Япония: индекс потребительских цен (ИПЦ) в Токио, розничные продажи

США: доходы потребителей, индекс потребительских настроений от Мичиганского университета

Российский рынок за неделю

На прошлой недели рубль почти не изменился к доллару и к евро, составив 57,29 руб. и 58,3 руб., соответственно. Индекс Мосбиржи снизился на 0,6%, РТС - на 0,01%.

Лидеры и аутсайдеры

Лидерами роста стали Россети (+16,2%), O’кей (+15,9%), Ozon (+3,2),

В число аутсайдеров вошли Полиметалл (-25,4%), привилегированные акции Сургутнефтегаза (-13,2)

Долговой рынок

Банк России неожиданно для большинства участников рынка вновь понизил ключевую ставку на 150 б.п., до 8%. Консенсус-прогноз был более консервативен и предполагал снижение не более чем до 8,5%. Наш базовый прогноз был также аналогичным.

К ускорению снижения бенчмарка, по словам регулятора, привели возросшие риски дефляции в краткосрочной перспективе (что подтверждается оперативной еженедельной статистикой, а также опустившимися на уровень весны прошлого года инфляционными ожиданиями) и замедление снижения экономической активности (прогноз по сокращению ВВП в 2022 г. пересмотрен до 4-6% с 8-10%).

При этом решение сопровождено сдержанной риторикой, не претерпевшей заметных изменений с прошлого заседания, в рамках которой Банк России будет рассматривать целесообразность снижения ставки во втором полугодии 2022 г. Иными словами, регулятор на этот раз принял решение снизить ключевую ставку «с запасом», в том числе чтобы улучшить условия финансирования экономики, которые все еще оцениваются как «жесткие».

Дальнейшая настройка ДКП будет производиться с учетом фактической и ожидаемой динамики инфляции относительно цели, а также структурной перестройки экономики. Прошедшее заседание Банка России носило опорный характер, а следовательно, сопровождалось обновленным среднесрочным макроэкономическим прогнозом.

В рамках свежего базового сценария ожидается, что годовая инфляция к концу текущего года замедлится до 12-15% (предыдущий диапазон: 14-17%). В зависимости от актуальной статистики по росту потребительских цен среднее значение ключевой ставки в ближайшие пять месяцев может оказаться в диапазоне 7,4-8%. Данный прогноз предполагает как неизменность ключевой ставки в наиболее консервативном сценарии, так и доведение ее значения до 6,5% в случае, если дезинфляционные факторы по-прежнему будут преобладать.

Мы также вынуждены вновь пересмотреть наш базовый прогноз до конца 2022 г. По нашим обновленным расчетам, стоимость кредитования к концу декабря опустится до 6,5-7%. Более скорому замедлению инфляции помимо прочего способствует динамика обменного курса рубля, а также сохраняющаяся высокая склонность населения к формированию сбережений.

Реакция рынка

Рынок ОФЗ с большим оптимизмом воспринял решение Банка России, поскольку ожидал более сдержанных действий. Преимущество покупателей отмечалось еще в четверг, когда инвесторы отыгрывали обновленный дезинфляционный принт (в годовом выражении инфляция опустилась до нового минимума в 15,3%).

В пятницу покупки продолжились в условиях повышенных цен, в результате чего «длинные» бумаги подорожали почти на 2%. Доходность короткого сегмента кривой опустилась примерно до 7,4%, то есть рынок проводит переоценку своих ожиданий значения ключевой ставки в ближайшие месяцы. Мы ожидаем, что импульс роста цен бумаг сохранится в ближайшее время.

Объявленные в пятницу планы Минфина по возвращению к практике первичных аукционов ОФЗ в конце сентября едва ли смогут оказать заметное давление на цены. Прежде всего министерство не намерено расширять предложение больше, чем 20-30 млрд руб. за один аукционный день. Также с технической точки зрения рынок продолжит сокращаться в абсолютном выражении из-за погашения серии 26220 в начале декабря.

Новости

Softline 20 июля объявила о работе над разделением группы на два независимых и самостоятельных бизнеса. Российский бизнес выделяется в Softline Россия. Все остальные подразделения группы образуют Softline Global. Технические детали будут объявлены позже после получения всех требуемых регуляторных одобрений.

Реорганизация должна быть одобрена акционерами компании. Деление на две компании призвано разрешить патовую ситуацию с ликвидностью депозитарных расписок, особенно в Лондоне. Менеджмент рассматривает реорганизацию как возможность для получения более адекватной оценки рынком обоих сегментов бизнеса группы. Компания намерена сохранить публичный статус на Лондонской бирже для Softline Global.

X5 Retail Group Продажи в 2К22 увеличились на 18,6% г/г (рост почти не замедлился по отношению к динамике в 1К21), до 647 млрд руб. Рост продаж Х5 составил 18,5% г/г в апреле, затем ускорился до 19,3% г/г в мае и замедлился до 18,2% г/г в июне.

Рост сопоставимых продаж (LfL) Х5 во 2К22 был двузначным: 11,7% (складывается из роста среднего чека на 11% г/г и трафика –на 0,6%), оставшись на уровне 1К22, хотя рост в 2К22 в большей степени был завязан на способность компании транслировать инфляцию в цену товара на полке (в 1К22 рост среднего чека был +7,8%, а трафика +3,7%).

Крепкий рубль, риски экспортных отраслей повышают относительную привлекательность акций секторов, связанных с внутренней экономикой (ретейл, телеком).

Детский мир объявил операционные результаты 2К22:

Общий объем продаж увеличился на 11,6% г/г (рост ускорился с 7,6% г/г в 1К22, до 46,7 млрд руб.

Чистая выручка группы увеличилась на 10,5% г/г (6,1% г/г в 1К22), до 41,3 млрд руб.

Месячное количество активных пользователей приложения увеличилось на 29% г/г, до 4 млн.

Общее количество магазинов составило 1123 (+194 магазина г/г, но сократившись к/к с 1125 магазинов в 1К22) в 442 городах СНГ.

Продажи маркетплейса в России увеличились на 140,5% г/г, до 1,4 млрд руб. и охватили 902 тыс. уникальных товарных позиций.

Менеджмент выделяет общее умеренное восстановление потребительской уверенности в 2К22. Детскому миру удалось перестроить логистические цепочки, работы по оптимизации бизнес-процессов, выбору новых поставщиков продолжаются. В компании отметили, что несмотря на высокий уровень неопределенности в секторе розничной торговли, компания ожидает увеличение операционной прибыли по итогам периода. Реализуются стратегические инициативы по увеличению доли продаж собственных торговых марок и прямого импорта в России – по итогам 2К22 показатель достиг 56,7% (+8,8 п.п. г/г, +11,7 п.п. к/к).

Крепкий рубль, умение переносить инфляцию в стоимость товаров повышают относительную привлекательность акций секторов,связанных с внутренней экономикой (ретейл, телеком), на наш взгляд.

Детский мир В России закроются около 120 магазинов детских товаров Mothercare, при этом товары нельзя будет купить и онлайн. Новость косвенно положительна и ощутима и для Детского мира, у которого 1123 магазина в 442 городах СНГ, преимущественно в России. По итогам 2020 г. доля Mothercare в структуре рынка детских товаров в России составляла около 3% (на уровне сети Дочки и Сыночки, больше 2% доли сети Кораблик) по сравнению с 22% у Детского мира. Увеличение доли рынка на счет вытеснения конкурентов, неорганизованной торговли – один из факторов роста Детского мира.

Возможность увеличить долю рынка в кризис, крепкий рубль, умение транслировать «инфляцию на полку» повышают привлекательность акций Детского мира и других ретейлеров, связанных с внутренней экономикой по сравнению с экспортоориентированными компаниями.

О'Кей Совет директоров утвердил промежуточные дивиденды €0,03159/ акция (€0,028/акция в 2020 г.), что при курсе ₽55,83/€ и цене ₽17,79/ГДР (одна ГДР равна одной акции).

На фоне крепкого рубля, вероятного сокращения объемов экспорта во 2П22 в натуральном выражении мы предпочитаем акции, ориентированные на внутреннюю экономику (ретейл, телеком).

Лента объявила результаты за 2К22. Рост выручки замедлился, но остался высоким( +17% г/г во 2К22, +23% г/г в 1К22), отразив способность ретейлера «ставить инфляцию на полку». Тем не менее, EBITDA упала (-21% г/г в 2К22, +14% г/г в 1К21) на фоне увеличения операционных расходов и ухудшения макроэкономической ситуации. При этом EBITDA упала на фоне роста валовой прибыли на 25% г/г. Коммерческие, общехозяйственные и административные расходы повысились в связи с увеличением доли магазинов на этапе выхода на целевые параметры, роста доли собственных онлайн-продаж Ленты, приобретения Утконоса.

Рост показателей LFL г/г оказался слабее чем у X5: 2,6% г/г по сравнению с 11,7% г/г у X5. Рост сопоставимых продаж замедлился из-за снижения LFL-трафика до -5,5% г/г, однако средний сопоставимый чек вырос на 8,6% г/г, компенсируя это снижение. У X5 рост показателя был обусловлен увеличением LFL-среднего чека на 11% г/г и LFL-трафика на – 0,6% г/г.

Основные результаты 2К22.

Продажи выросли: +17,4% г/г, до 130,1 млрд руб., чуть меньше, чем у X5 (+18,6% г/г).

LFL-продажи увеличились: +2,6% г/г, при этом средний чек вырос на 8,6%, LFL-трафик снизился: -5,5%.

Онлайн-продажи выросли на 135,4% г/г, до 9,6 млрд руб.

Валовая прибыль выросла: +17,4% г/г, до 32,8 млрд руб.

EBITDA упала: -21,2% г/г, до 8,5 млрд руб.

Чистая прибыль снизилась: -35,2% г/г, до 2,6 млрд руб.

Во 2К22 Лента завершила процесс интеграции «Биллы»: все магазины сети уже работают под брендом «Лента», они полностью интегрированы в платформы компании, матрицы и IT-решения. Во 2П22 Лента продолжит интеграцию сети «Семья» и онлайн-бизнеса «Утконос». Также в планах компании в 2022 г. увеличить количество магазинов не менее чем на 100 единиц.

Ozon Онлайн-ретейлер Wildberries в 1П22 увеличил оборот на 94% г/г, до 628,7 млрд руб. что , на наш взгляд, должно способствовать росту акций Ozon. Многие иностранные ретейл-сети уходят из России, идея с «параллельным импортом» может положительно повлиять на долю рынка онлайн-ретейлеров. Так, в 1П22 на онлайн-площадку вышло 335,5 тыс. предпринимателей, в результате чего их совокупное число превзошло 840 тыс., что соответствует четырехкратному росту г/г.

Возможность увеличить долю рынка в кризис, крепкий рубль (позитивно для импорта), умение транслировать «инфляцию на полку» повышают привлекательность акций ретейлеров, связанных с внутренней экономикой по сравнению с бумагами экспортоориентированных компаний.

Число заказов Wildberries увеличилось на 101% г/г, до 603,9 млн, аудитория достигла 120 млн пользователей (MAU), сообщал Интерфакс. Доля российских брендов выросла до 72% от общего оборота. Востребованной российской продукцией стали футболки, книги, платья, кремы, постельное белье, сумки и конфеты.

Наибольшие объемы продаж были зафиксированы в категориях «одежда, обувь и аксессуары» (233,2 млрд руб., +72% год к году), «товары для дома и дачи» (96,6 млрд руб., +132%), «детские товары» (69,8 млрд руб., +68%).

В лидеры по темпам роста продаж вышла сантехника (+378% год к году), товары для садоводства (+276%), оборудование для умного дома и безопасности (+239%), строительные материалы (+212%), фото- и видеотехника (+197%).

Полиметалл опубликовал производственные результаты за 2К22, оказавшиеся слабее по сравнению с аналогичным периодом прошлого года ввиду сокращения объемов реализации продукта на фоне международных санкций:

Квартальное производство снизилось на 9% г/г, до 326 тыс. унций в золотом эквиваленте.

Выручка упала на 36% г/г, до $436 млн.

Значительное падение выручки в том числе объяснимо тем, что во 2К22 на российских предприятиях компании было накоплено 130 тыс. унций запасов золота и серебра в слитках в золотом эквиваленте. Ожидается, что разрыв между продажами и производством будет устранен в 3К22, так как Полиметалл наращивает экспорт на азиатские рынки.

Компания подтверждает прогноз производства на 2022 г. в объеме 1,7 млн унций в золотом эквиваленте (1,2 млн унций в России и 500 тыс. унций в Казахстане), однако отмечает, что ввиду карантинных и логистических сложностей в морских и железнодорожных перевозках в Китае, есть риск невыполнения прогнозных показателей.

Во 2К22 компании удалось достигнуть целевых показателей производства, что позволяет сохранить производственный план на год. Однако, международные санкции против России продолжают оказывать существенное влияние на продажи, закупку и логистику.

Чистый долг на конец 2К22 составил $2,8 млрд. Увеличение показателя на $0,8 млрд за квартал вызвано накоплением запасов слитков и концентратов, ускорением закупок оборудования и запчастей, авансированием критически важных подрядчиков и поставщиков, а также положительной долларовой переоценкой задолженности, деноминированной в рублях, в связи с укреплением рубля в течение квартала.

Полиметалл рассматривает продажу российских активов и планирует сфокусироваться на деятельности в Казахстане (30% бизнеса по объемам производства), что позволит нивелировать негативные тенденции, проявившиеся во 2К22.

Полиметалл, скорее всего, не будет выплачивать дивиденды, в 2022 г., заявил гендиректор Александр Несис. Решение будет принимать совет директоров на основании результатов за 1П22. Полиметалл ранее перенес решение о выплате финальных дивидендов 2021 г. на период, когда будут рассматриваться промежуточные дивиденды.

Алроса На наш взгляд, результаты De Beers (Anglo American) за 1П22 положительно скажутся на показателях Алросы в контексте роста цен на алмазы. Замещение же якутских алмазов, на наш взгляд, маловероятно, учитывая дефицит мощностей в мире и то, что что Россия контролирует 30% добычи алмазов, а 90% рынка сбыта (сегмент огранки) приходится на «дружественную» Индию.

De Beers повысила производственный прогноз на 2022 г. на 5%, до 32-34 млн карат алмазов с 30-33 млн карат.

В 1П22 добыча De Beers выросла на 10% г/г, до 16,9 млн карат, однако во 2К22 производство упало на 4% г/г, до 7,9 млн карат, отражая более низкое содержание алмазов в руде в Канаде и Ботсване.

Во 2К22 De Beers реализовала 9,4 млн карат (в течение трех торговых циклов) по сравнению с 7,3 млн карат в 1К22 и 7,9 млн карат во 2К21.

Средний индекс цены на алмазы вырос на 28% г/г в 1П22, отражая высокий спрос и ухудшение ситуации с запасами.

ММК После резкого роста 18 июля цены на железную руду (ЖРС) в Китае вновь упали на фоне низкой рентабельности производителей стали, слабого спроса. Австралийская железорудная руда 62% Fe за день подешевела на 5 $/т, до 96 $/т CFR, нивелировав предшествующий рост.

Прогнозы цен на ЖРС негативные, так как повышение спроса на сталь до осени маловероятно. При этом негативное воздействие на ЖРС может оказать и стремление к монопсонии со стороны Китая, пытающегося исправить ошибки 2020-2021 гг., когда высокий спрос на сталь внутри страны вызвал стремительный рост цен на импортируемую Китаем руду.

Ожидается, что Китай создаст новую контролируемую государством структуру Sinomine Resource Group, которая будет работать над координацией закупок ЖРС сталелитейными заводами Китая и управлением железорудными активами за границей.

В целом инициатива окажет давление на цены на сталь и особенно - на ЖРС, что может, при прочих равных, стать позитивным фактором для ММК, который не является в полной мере вертикально-интегрированной компанией и зависит от закупок ЖРС.

ММК объявил операционные результаты за 2K22, которые подтверждают начало реализации негативных трендов в индустрии:

Объем выплавки стали снизился на 7,9% к/к, до 2892 тыс. т.

Выплавка чугуна сократилась на 8,1% к/к, до 2065 тыс. т, в связи с отсутствием потребности в чугуне на фоне низкого спроса на металлопродукцию.

Продажи металлопродукции по группе ММК уменьшились на 18,1% к/к, до 2362 тыс. т, вследствие снижения спроса на металлопродукцию на рынке России, неблагоприятной конъюнктуры экспорта.

Объем производства угольного концентрата вырос на 9,5% к/к, до 923 тыс. т, в связи с увеличением переработки собственных углей.

Средние цены реализации 2К22 выросли на 15,7% к/к, до 1023 $/т, отражая укрепление российского рубля. Рублевые цены на металлопродукцию при этом сократились на 10,1% к/к в связи со снижением спроса на российском рынке.

Себестоимость сляба выросла на 29% к/к, до $528 за т во 2К22 с $410 в 1К21.

В итоге, согласно комментариям компании, прибыльность во 2К22 находилась под давлением на фоне низкого спроса на рынке России, конъюнктуры экспортного рынка, снижения рублевых цен на металлопродукцию и сохранения высоких цен на основные сырьевые ресурсы, от которых зависит ММК.

Падение производства в черной металлургии, вероятно, ускорится в 3К22: в июне производство стали отечественных металлургов сократилось на 20–50% г/г, писали СМИ.

Северсталь вечером 21 июля опубликовала производственные результаты за 2К22. Как и ММК, Северсталь сообщил о снижение производства и продаж на фоне сильного рубля и международных санкций, которые ограничили экспорт продукции компании в Европу (32% выручки компании):

Производство чугуна снизилось на 16% к/к, до 2,4 млн т. Производство жидкой стали уменьшилось на 18% к/к, до 2,4 млн т, в связи с переносом сроков ремонта на 2К22, чтобы сбалансировать фактические мощности и сокращение спроса на сталь.

Продажи стали сократились на 17% к/к, до 2,2 млн т, на фоне ограниченного доступа на экспортные рынки и сокращающегося спроса на локальном рынке. Продажи продукции с высокой добавленной стоимостью (ВДС) достигли 1,1 млн т (-15% к/к) вследствие снижения продаж холоднокатаного и оцинкованного проката, а также труб, кроме ТБД.

Доля продукции (ВДС) не изменилась и составила 47%.

Продажи сырья: продажи железной руды третьим сторонам выросли до 0,7 млн т из-за низкого спроса Череповецкого металлургического комбината на сырье. Продажи угля составили всего 6 тыс. т в результате продажи актива Воркутауголь в конце апреля 2022 г.

Менеджмент компании отметил, что после полного закрытия экспорта стали в страны ЕС Северстали пришлось переориентировать продажи на другие, менее маржинальные рынки, а также перестроить цепочку поставок. Компании приняла решение не раскрывать финансовые результаты за 1П22, но вернуться к этой практике в будущем.

В компании заявили, что затрудненному доступу к экспорту сопутствовало значительное снижение внутреннего спроса и цен, резкое укрепление рубля, что также оказало давление на результаты. При этом выросла себестоимость продукции, в основном из-за инфляционного давления со стороны транспортных расходов и тарифов естественных монополий.

До конца текущего года менеджмент Северстали планирует сократить административные расходы, расходы на персонал и аутсорсинг в общей сложности на 10%.

В целом данные результаты были прогнозируемы и уже нашли отражение в цене акции, так как компания до этого давала прогнозы о снижении объемов производства продукции и ее реализации, а конкурент ММК уже публиковал операционные данные. Хотя продажи у компаний упали примерно одинаково, производство у ММК снизилось гораздо меньше, чем у Северстали.

Стоит отметить, что одни из самых «жестких» санкционных ограничений были введены в начале июня – Северсталь попала в «черный список» США (SDN). Контрагентам компании был дан срок до 31 августа на сворачивание всех сделок. Результаты Северстали в третьем и четвертом квартале года, вероятно, останутся под давлением.

Северсталь направила в Управление по финансовому регулированию и надзору Великобритании (FCA) и на Лондонскую фондовую биржу (LSE) уведомление об отмене листинга глобальных депозитарных расписок (ГДР). Северсталь также направила уведомление в адрес Citibank NA о прекращении действия программы ГДР и поручила Citibank расторгнуть депозитарные соглашения не позднее 31 августа.

Операции с ГДР невозможны на LSE сейчас, а с внесением компании в список SDN – де-факто и на других площадках за рубежом, поэтому новость лишь подтверждает текущее положение вещей и ожидаема.

НЛМК опубликовал положительную относительно конкурентов операционную статистику за 2К22:

Производство стали: -4% г/г, -2% к/к, до 4,4 млн т, ср. -16% к/к у Северстали и -8% к/к у ММК;

Продажи: -7% г/г, -12% к/к до 4 млн т, ср. -17% к/к у Северстали и -18% к/к у ММК;

На динамику повлиял рост внутригрупповых продаж слябов и падение продаж на ключевых рынках:

Объем продаж полуфабрикатов: +8 п.п. г/г, 0% к/к;

Объем реализации готовой продукции: -19% г/г, -13% к/к, до 2,2 млн т;

Разбивка продаж по рынкам выглядит следующим образом:

Продажи на «домашних» рынках: -7% г/г, -3% к/к, до 2,6 млн т;

Продажи на экспортных рынках составили:-17% г/г, -33% к/к, до 1,2 млн т.

По данным НЛМК в России цены на металлопродукцию в долларах выросли на 16% к/к на фоне укрепления курса рубля, тогда как в рублях цены на металлопродукцию снизились на 10% к/к (аналогичную динамику указывал ММК) из-за избыточного предложения, возникшего в результате санкционных экспортных ограничений.

Электроэнергетика Производство электроэнергии Мосэнерго в 1П22: +1,4% г/г, до 32,03 млрд кВт⋅ч. Для сравнения, ТГК-1 за 1П22 увеличило производство электроэнергии на 3% г/г, до 16,68 млн кВт⋅ч, при этом выработка электроэнергии на тепловых электростанциях выросла на 5,1% г/г. Производство электроэнергии ОГК-2 в 1П22 выросло на 1,6% г/г. Производство электроэнергии Русгидро за 1П22 снизилось на 1% г/г. В целом по России за 1П22 производство электроэнергии выросло на 1,9% г/г, сообщил Интерфакс.

Русагро объявила результаты за 2К22. Рост цен на продукты, разгон инфляции и высокий спрос на сахар помогли компании увеличить выручку на 17% г/г/, до 66,9 млрд руб. Такому росту выручки не помешало даже значительное уменьшение объемов продаж зерновых и масличных культур, которые сократились на 45% г/г/ и 72% г/г, соответственно, ввиду введения правительством России квот на их экспорт для защиты от глобальной инфляции. Сахарный бизнес вышел в лидеры роста: объем производства увеличился на 66% г/г, а продажи – на 62% г/г, до 260 тыс. т. Объемы продаж продукции свиноводства выросли на 16% г/г, до 73 тыс. т.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба