Verizon Communications (NYSE: VZ) — один из мировых лидеров в области коммуникаций и технологий, работающий в беспроводных сетях 4G и 5G, широкополосной и волоконной оптике, видео- и рекламных платформах, а также в интернете вещей.

О компании

История Verizon берет начало от компании Bell Atlantic, которая образовалась в результате разделения монополиста AT&T в 1983 году. Компания ведет деятельность в основном в США. Штаб-квартира компании находится в Нью-Йорке, штат сотрудников насчитывает более 118 тысяч человек.

Verizon — крупнейший оператор беспроводной связи в США, с 142,8 млн абонентов на конец 2021 года. Компания входит в список крупнейших мировых компаний Fortune 500.

Деятельность компании осуществляется в двух направлениях:

Потребительский сегмент — услуги и продукты беспроводной и проводной связи, ориентированные на потребителя под брендом Verizon, а также другими соглашениями. Включает в себя такие направления: сервисы, беспроводное оборудование. Доля сегмента по итогам 2021 года составила 71,1%.

Бизнес-сегмент — услуги и продукты беспроводной и проводной связи, включая услуги передачи данных, видео- и конференц-связи, корпоративные сетевые решения, услуги безопасности и управляемые сетевые услуги, услуги местной и междугородной голосовой связи и доступ к сети интернета вещей.

Включает в себя такие направления, как малый и средний бизнес, глобальные предприятия, государственный сектор, опт. Доля сегмента по итогам 2021 года составила 23,2%.

Выручка, млн долларов

EBITDA по сегментам за 2021 год

Финансовые показатели

По итогам 2021 года выручка Verizon выросла за счет роста потребительского сегмента на 7,6% и бизнес-сегмента на 0,3%. По причине роста операционных доходов выросла операционная прибыль и маржа. По итогу чистая прибыль выросла на 23,27%, а FCF упал на 18,33% за счет снижения операционных денежных потоков на 5,33%, а также увеличения капитальных затрат на 11,51%. В целом можно констатировать восстановление показателей компании после кризисного 2020 года.

По итогам 2022 года компания ожидает рост выручки от сервисов на 1—1,5%, рост скорректированной EBITDA на 2—3%. Прибыль на акцию — 5,40—5,55 $ по сравнению с 5,32 $ за 2021 год. Капитальные затраты — 16,5—17,5 млрд долларов по сравнению с 20,3 млрд за 2021 год.

Финансовые показатели, млн долларов

Балансовые показатели

Активы Verizon выросли в основном из-за лицензии на беспроводную связь с 96 до 147,6 млрд долларов. Капитал вырос за счет дополнительно оплаченного капитала с 60,4 до 71,9 млрд. Компания увеличила количество акций с 4,14 до 4,15 млрд штук. Общий долг вырос за счет роста долгосрочного долга с 123,1 до 143,4 млрд. Чистый долг вырос по причине роста общего долга и сокращения денежных средств и их эквивалентов с 22,1 до 2,9 млрд долларов.

Стоит отметить, что несмотря на существенный рост долга за последние годы компания не испытывает проблем с обслуживанием своих долговых обязательств. Коэффициент покрытия процентов — interest coverage ratio — в 2021 году увеличился до 9,3× по сравнению с 5,8× в 2017 году. Большая часть долговых выплат компании приходится на период после 2026 года.

На конец 2021 года эффективная процентная ставка составляла 3,6%. Значительная часть долгового портфеля состоит из задолженности с фиксированной процентной ставкой, поэтому изменения процентных ставок не оказывают существенного влияния на процентные платежи компании. Также в планах компании на ближайшие годы снижение долга.

Балансовые показатели компании, млн долларов

Рынок

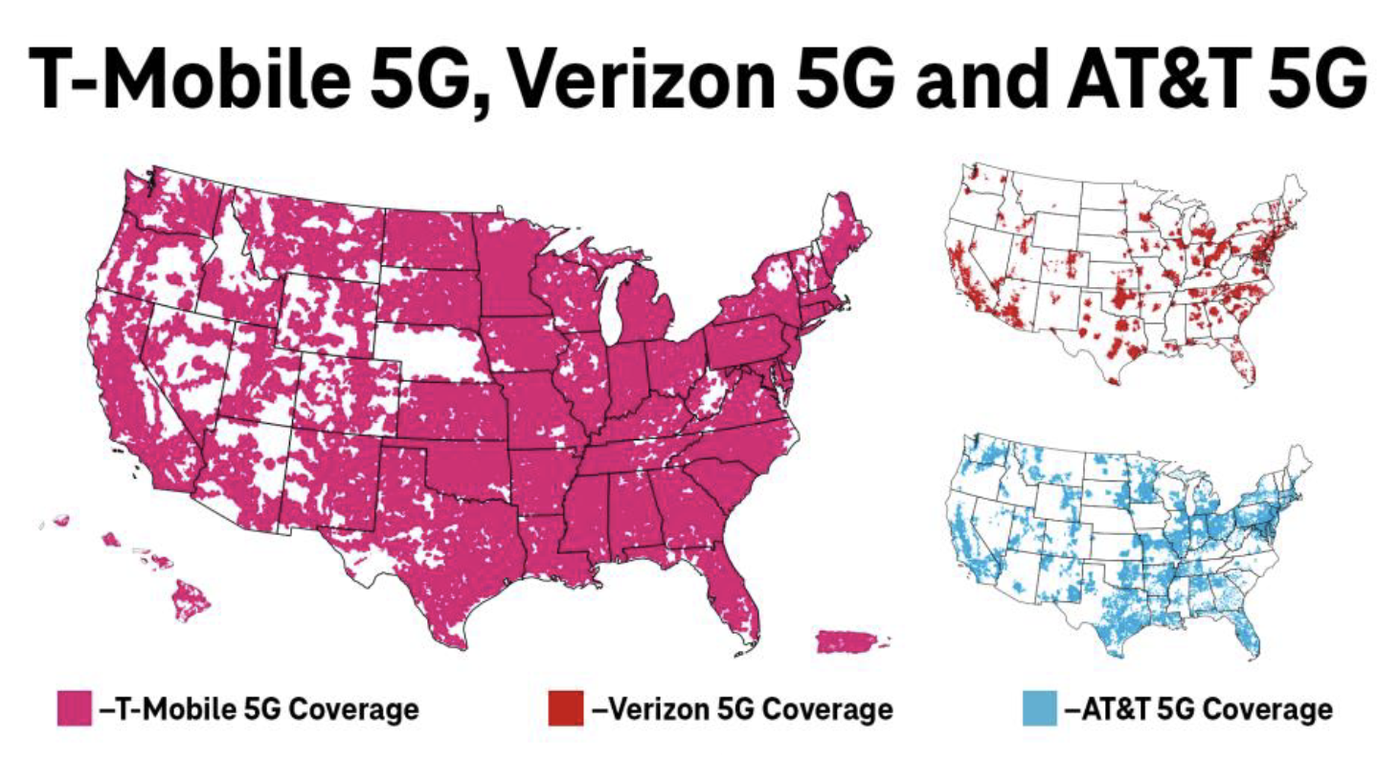

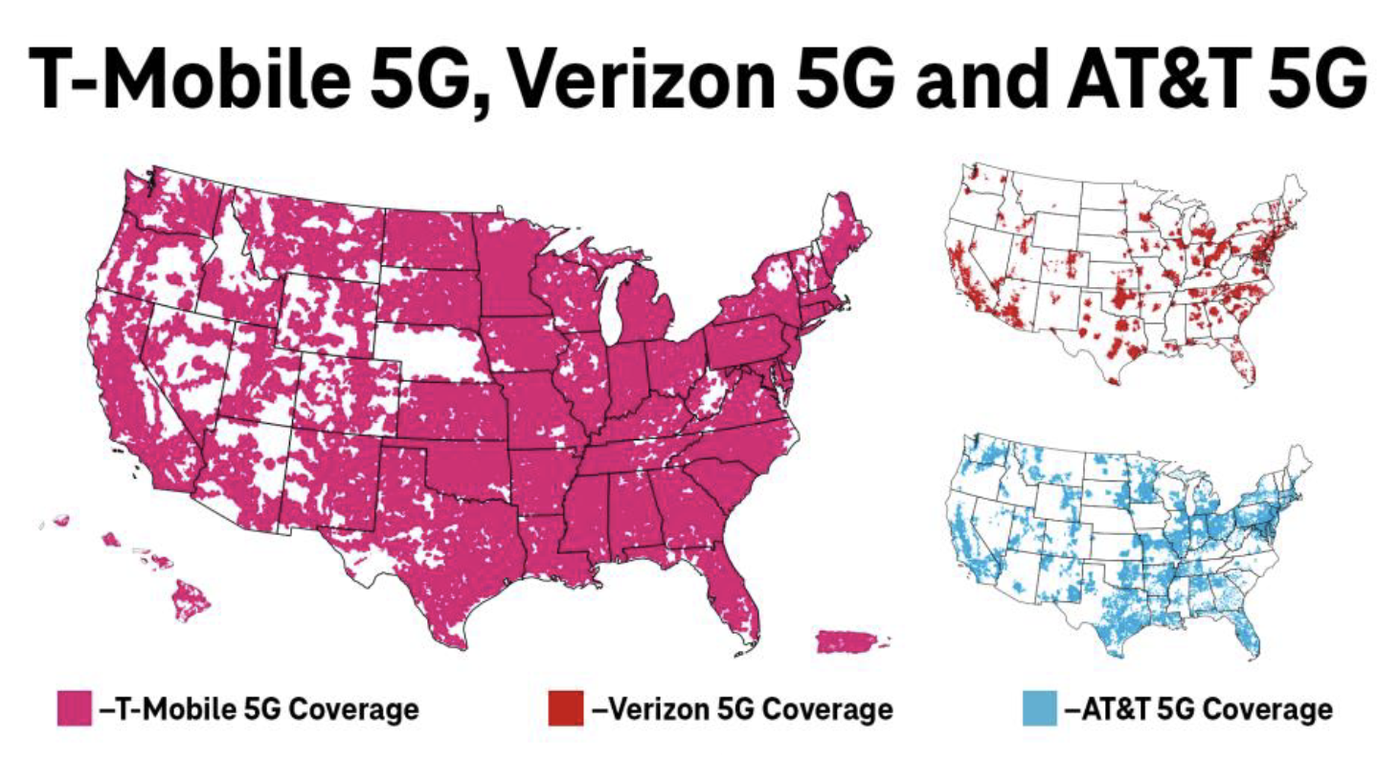

На рынке мобильной связи в США ключевым моментом является борьба за рынок 5G. Сегодня Verizon, AT&T, T-Mobile — национальные операторы беспроводной связи первого уровня, и в совокупности они контролируют примерно 90% рынка беспроводной связи в США. И на текущий момент, исходя из площади покрытия, оператор T-Mobile выигрывает гонку.

С другой стороны, площадь покрытия еще не гарантирует рост финансовых показателей компании. Исходя из показателя средней выручки на пользователя (ARPU) T-Mobile имеет наименьшее значение, AT&T — самый высокий показатель, а Verizon отличается историей роста данного показателя.

По прогнозам, сети 5G будут приносить 26% дохода от услуг беспроводной связи в 2024 году. За счет фиксированного беспроводного доступа Verizon ожидает, что рост выручки от этого сегмента составит не менее 3% в 2022 году, а начиная с 2024 — не менее 4%.

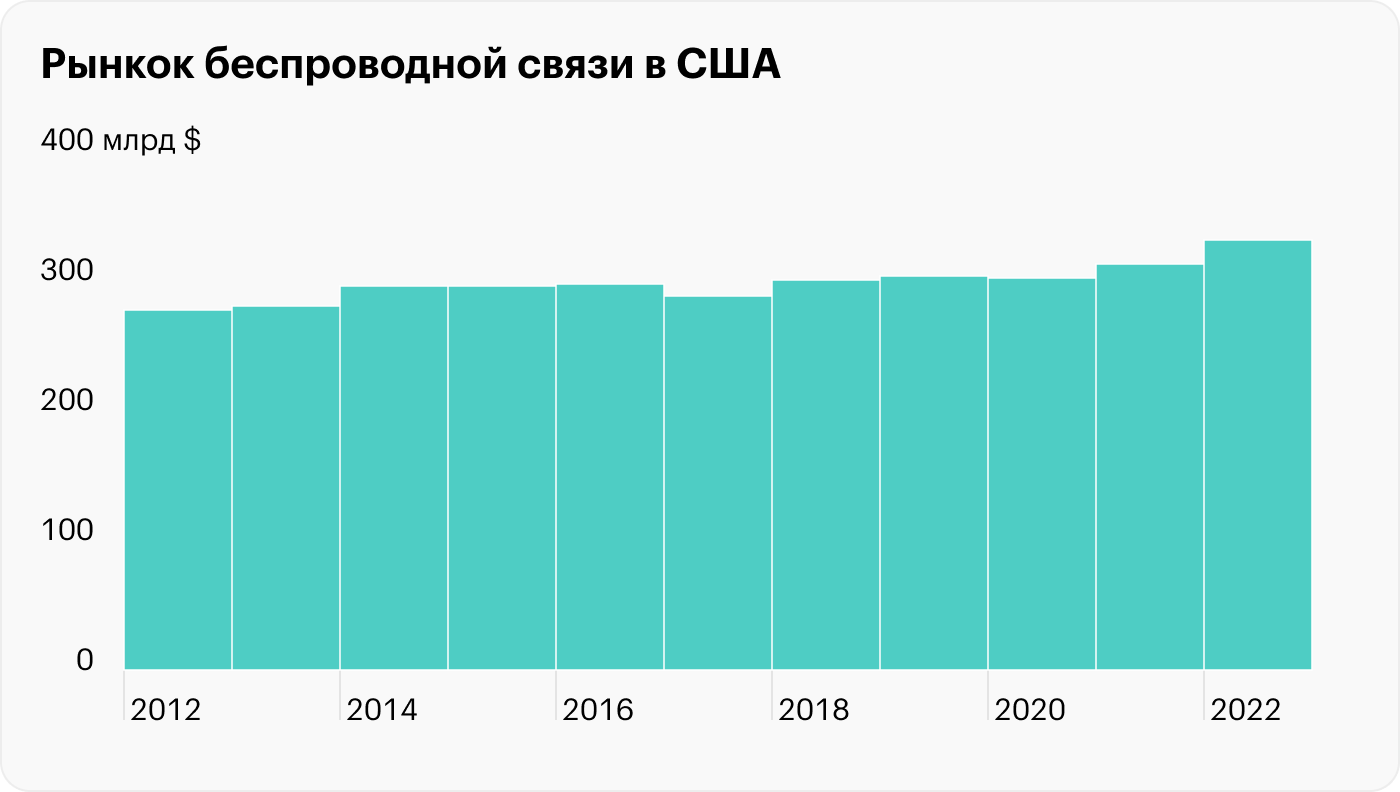

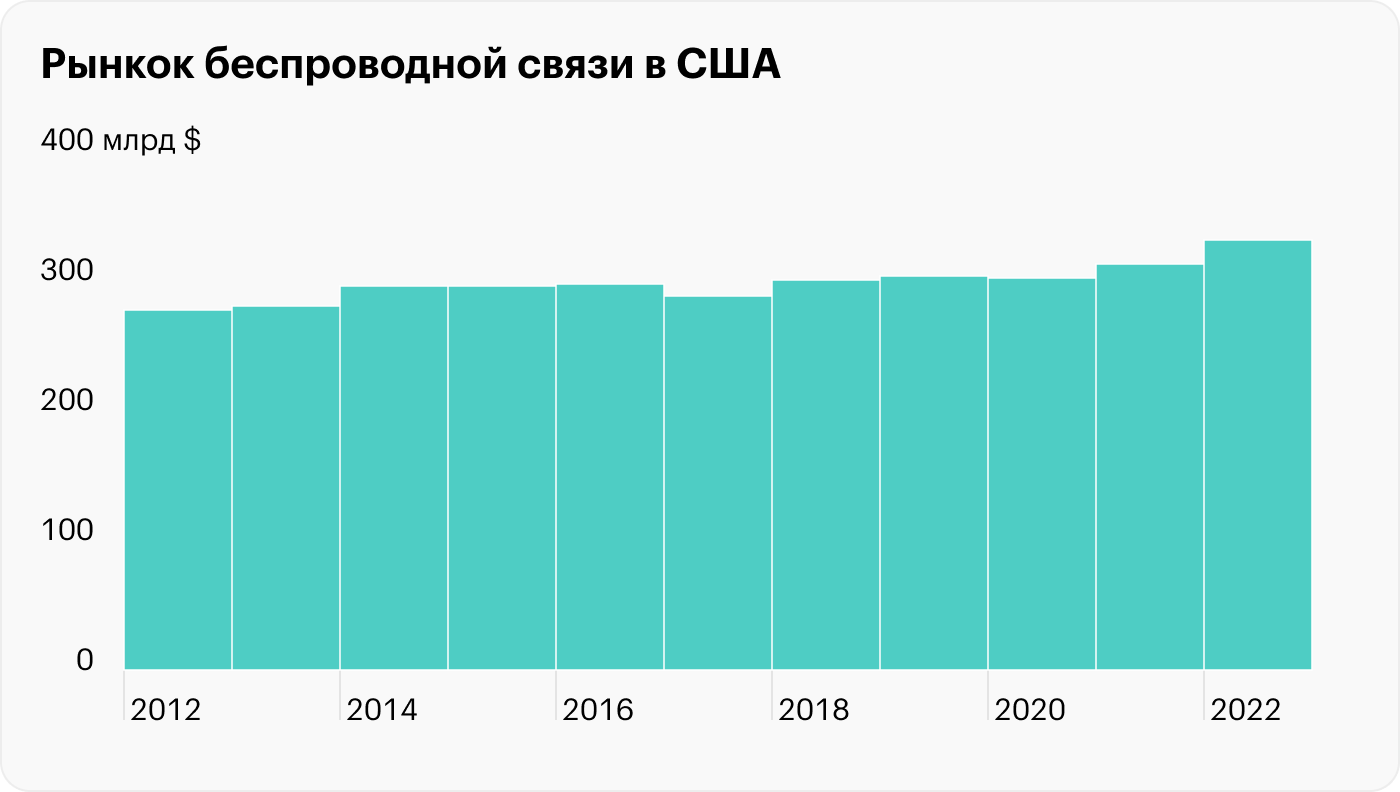

Несмотря на рост в направлении 5G глобальный рынок беспроводной связи, скорее всего, будет находиться в стагнирующем состоянии — об этом говорит опыт внедрения 4G. В период с 2012 по 2018 год, когда покрытие 4G выросло с 4 до 61% по всему миру, размер рынка беспроводной связи в США вырос менее чем на 1%.

Учитывая, что потенциал рынка связи ограничен, Verizon делает ставку на сделки M&A. И последняя сделка — компания Tracfone, провайдер мобильной связи с предоплатой, приобретенный за 6,25 млрд долларов в ноябре 2021 года.

Менеджмент Verizon рассчитывает получить дополнительный доход в размере миллиарда долларов, а также приблизительно миллиард за счет синергии затрат к 2025 году.

Также компания проводит реструктуризацию бизнеса. В сентябре Verizon закрыла продажу Verizon Media Group компании Apollo Global Management за 5 млрд, сохранив при этом миноритарный пакет акций.

По итогу в ближайшие годы не стоит ждать от Verizon высоких темпов роста финансовых показателей: можно ожидать усиления конкуренции за пользователей, построения экосистемы, оптимизации расходов.

Сравнение с конкурентами

Учитывая ситуацию на рынке компании, разумно узнать, насколько эффективной является компания по сравнению с ближайшими конкурентами.

Для сравнения были выбраны AT&T, T-Mobile, United States Cellular, Comcast Corp.

Темп роста выручки покажет нам, насколько компания успешна на своем рынке, пользуются ли спросом ее услуги. Коэффициент рентабельности ROE показывает финансовую отдачу от использования капитала компании, позволяет оценить качество работы финансовых менеджеров.

Что касается мультипликаторов Verizon, то по сравнению с ближайшими аналогами компания выглядит переоцененной, а по сравнению с медианными значениями индустрии телекоммуникационных сервисов — нейтрально.

Сравнение показателей компаний

Мультипликаторы компаний

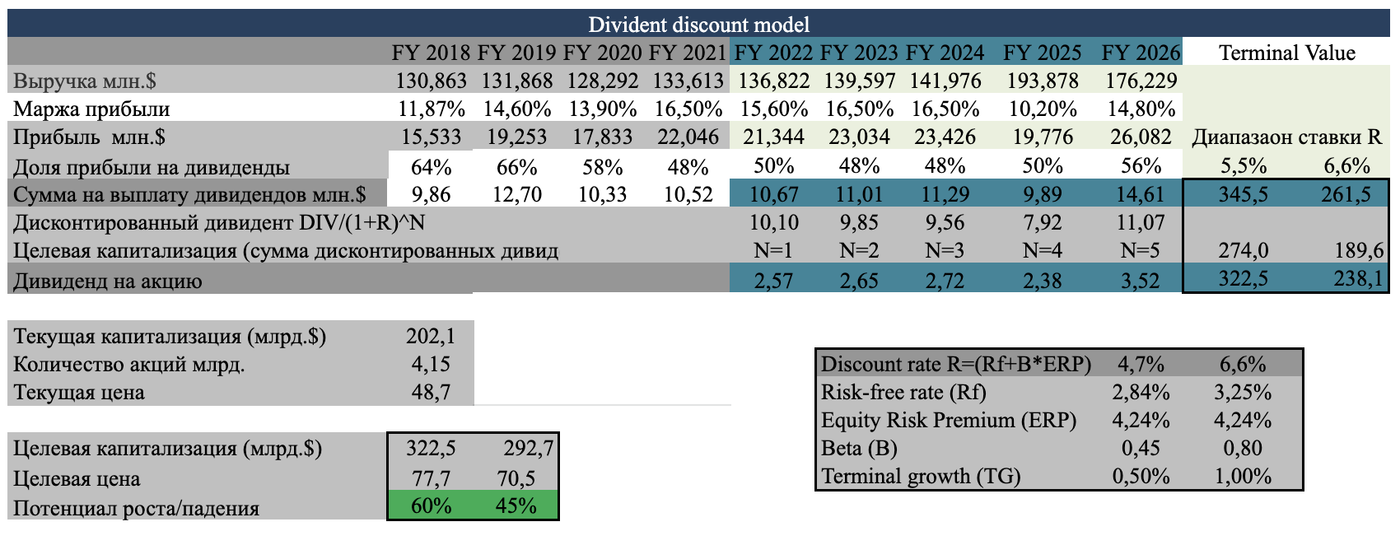

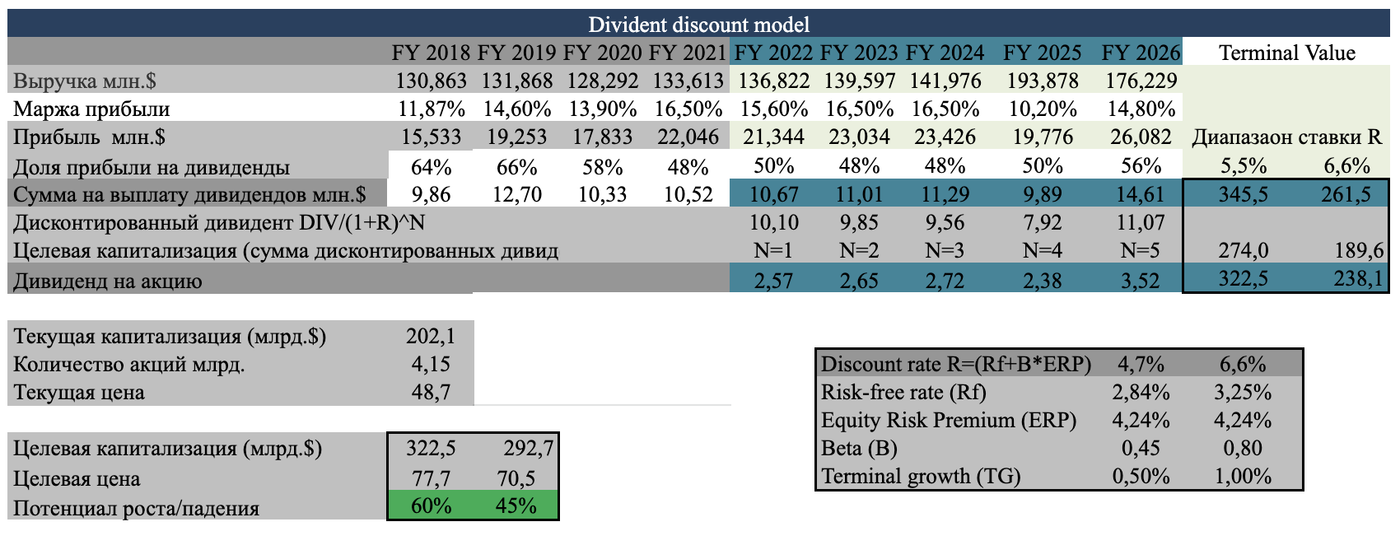

DDM-модель

Учитывая, что анализ мультипликаторов не дал однозначного ответа по целесообразности покупки данных акций, решено составить простую DDM-модель на основе дисконтирования будущих дивидендов на 5 лет для определения справедливой цены акции. За основу данных по безрисковой ставке использовались данные по среднемесячной доходности индекса пяти- и десятилетних государственных облигаций США.

Стоит отметить, что Beta Verizon ниже 1, — это указывает, что акции компании менее подвержены общей тенденции рынка.

При построении прогноза финансовых показателей принимались во внимание прогнозы аналитиков, средние темпы роста показателей, данные о премии за риск. Модель рассчитана с двумя ставками дисконтирования и прогнозными ценами для повышения надежности.

По итогу целевая цена акции, рассчитанная данным методом, составляет 70,5—77,7 $, потенциал роста к текущим уровням — 45—60%. Для принятия решения о покупке акций с использованием моделей дисконтирования обычно используется потенциал роста от 20%. Соответственно, акции Verizon входят в этот диапазон и могут рассматриваться для покупок на текущих уровнях.

Дивиденды и программа обратного выкупа

По итогам 2021 года компания направила 10,4 млрд долларов на выплату дивидендов, что принесло потенциальную доходность 4,85%. Акции VZ — это классическая дивидендная история: компания 22 года непрерывно выплачивает дивиденды. Темп роста дивидендов за 5 лет составил 1,67%, а коэффициент выплат не превышал 55%.

Компания не проводит программ обратного выкупа. Однако менеджмент сообщил, что рассмотрит эту возможность, когда будет достигнуто отношение чистого необеспеченного долга к скорректированной EBITDA 2,25×. По итогам четвертого квартала 2021 года соотношение составило 2,8×.

Показатели доходности

Что в итоге

По итогам 2021 года Verizon показала рост прибыли и выручки и восстановилась после коронакризиса. Компания увеличила долговую нагрузку до рекордного уровня, но несмотря на это уровень долга не вызывает опасений.

Компания выглядит более эффективной в управлении, чем ближайшие конкуренты. Основной рынок компании — беспроводная связь, которая, по прогнозам, будет демонстрировать минимальный рост: инвесторам не стоит рассчитывать на бурный рост котировок акций.

В условиях неопределенности на рынке безопасны компании, производящие товары и услуги первой необходимости, к которым можно отнести и компании из сектора телекомов, которые обладают низкой волатильностью.

В какой-то степени акции VZ можно воспринимать как квазиоблигацию. Учитывая DDM-модель, можно добавить эту акцию в портфель, чтобы получать дивиденды.

О компании

История Verizon берет начало от компании Bell Atlantic, которая образовалась в результате разделения монополиста AT&T в 1983 году. Компания ведет деятельность в основном в США. Штаб-квартира компании находится в Нью-Йорке, штат сотрудников насчитывает более 118 тысяч человек.

Verizon — крупнейший оператор беспроводной связи в США, с 142,8 млн абонентов на конец 2021 года. Компания входит в список крупнейших мировых компаний Fortune 500.

Деятельность компании осуществляется в двух направлениях:

Потребительский сегмент — услуги и продукты беспроводной и проводной связи, ориентированные на потребителя под брендом Verizon, а также другими соглашениями. Включает в себя такие направления: сервисы, беспроводное оборудование. Доля сегмента по итогам 2021 года составила 71,1%.

Бизнес-сегмент — услуги и продукты беспроводной и проводной связи, включая услуги передачи данных, видео- и конференц-связи, корпоративные сетевые решения, услуги безопасности и управляемые сетевые услуги, услуги местной и междугородной голосовой связи и доступ к сети интернета вещей.

Включает в себя такие направления, как малый и средний бизнес, глобальные предприятия, государственный сектор, опт. Доля сегмента по итогам 2021 года составила 23,2%.

Выручка, млн долларов

EBITDA по сегментам за 2021 год

Финансовые показатели

По итогам 2021 года выручка Verizon выросла за счет роста потребительского сегмента на 7,6% и бизнес-сегмента на 0,3%. По причине роста операционных доходов выросла операционная прибыль и маржа. По итогу чистая прибыль выросла на 23,27%, а FCF упал на 18,33% за счет снижения операционных денежных потоков на 5,33%, а также увеличения капитальных затрат на 11,51%. В целом можно констатировать восстановление показателей компании после кризисного 2020 года.

По итогам 2022 года компания ожидает рост выручки от сервисов на 1—1,5%, рост скорректированной EBITDA на 2—3%. Прибыль на акцию — 5,40—5,55 $ по сравнению с 5,32 $ за 2021 год. Капитальные затраты — 16,5—17,5 млрд долларов по сравнению с 20,3 млрд за 2021 год.

Финансовые показатели, млн долларов

Балансовые показатели

Активы Verizon выросли в основном из-за лицензии на беспроводную связь с 96 до 147,6 млрд долларов. Капитал вырос за счет дополнительно оплаченного капитала с 60,4 до 71,9 млрд. Компания увеличила количество акций с 4,14 до 4,15 млрд штук. Общий долг вырос за счет роста долгосрочного долга с 123,1 до 143,4 млрд. Чистый долг вырос по причине роста общего долга и сокращения денежных средств и их эквивалентов с 22,1 до 2,9 млрд долларов.

Стоит отметить, что несмотря на существенный рост долга за последние годы компания не испытывает проблем с обслуживанием своих долговых обязательств. Коэффициент покрытия процентов — interest coverage ratio — в 2021 году увеличился до 9,3× по сравнению с 5,8× в 2017 году. Большая часть долговых выплат компании приходится на период после 2026 года.

На конец 2021 года эффективная процентная ставка составляла 3,6%. Значительная часть долгового портфеля состоит из задолженности с фиксированной процентной ставкой, поэтому изменения процентных ставок не оказывают существенного влияния на процентные платежи компании. Также в планах компании на ближайшие годы снижение долга.

Балансовые показатели компании, млн долларов

Рынок

На рынке мобильной связи в США ключевым моментом является борьба за рынок 5G. Сегодня Verizon, AT&T, T-Mobile — национальные операторы беспроводной связи первого уровня, и в совокупности они контролируют примерно 90% рынка беспроводной связи в США. И на текущий момент, исходя из площади покрытия, оператор T-Mobile выигрывает гонку.

С другой стороны, площадь покрытия еще не гарантирует рост финансовых показателей компании. Исходя из показателя средней выручки на пользователя (ARPU) T-Mobile имеет наименьшее значение, AT&T — самый высокий показатель, а Verizon отличается историей роста данного показателя.

По прогнозам, сети 5G будут приносить 26% дохода от услуг беспроводной связи в 2024 году. За счет фиксированного беспроводного доступа Verizon ожидает, что рост выручки от этого сегмента составит не менее 3% в 2022 году, а начиная с 2024 — не менее 4%.

Несмотря на рост в направлении 5G глобальный рынок беспроводной связи, скорее всего, будет находиться в стагнирующем состоянии — об этом говорит опыт внедрения 4G. В период с 2012 по 2018 год, когда покрытие 4G выросло с 4 до 61% по всему миру, размер рынка беспроводной связи в США вырос менее чем на 1%.

Учитывая, что потенциал рынка связи ограничен, Verizon делает ставку на сделки M&A. И последняя сделка — компания Tracfone, провайдер мобильной связи с предоплатой, приобретенный за 6,25 млрд долларов в ноябре 2021 года.

Менеджмент Verizon рассчитывает получить дополнительный доход в размере миллиарда долларов, а также приблизительно миллиард за счет синергии затрат к 2025 году.

Также компания проводит реструктуризацию бизнеса. В сентябре Verizon закрыла продажу Verizon Media Group компании Apollo Global Management за 5 млрд, сохранив при этом миноритарный пакет акций.

По итогу в ближайшие годы не стоит ждать от Verizon высоких темпов роста финансовых показателей: можно ожидать усиления конкуренции за пользователей, построения экосистемы, оптимизации расходов.

Сравнение с конкурентами

Учитывая ситуацию на рынке компании, разумно узнать, насколько эффективной является компания по сравнению с ближайшими конкурентами.

Для сравнения были выбраны AT&T, T-Mobile, United States Cellular, Comcast Corp.

Темп роста выручки покажет нам, насколько компания успешна на своем рынке, пользуются ли спросом ее услуги. Коэффициент рентабельности ROE показывает финансовую отдачу от использования капитала компании, позволяет оценить качество работы финансовых менеджеров.

Что касается мультипликаторов Verizon, то по сравнению с ближайшими аналогами компания выглядит переоцененной, а по сравнению с медианными значениями индустрии телекоммуникационных сервисов — нейтрально.

Сравнение показателей компаний

Мультипликаторы компаний

DDM-модель

Учитывая, что анализ мультипликаторов не дал однозначного ответа по целесообразности покупки данных акций, решено составить простую DDM-модель на основе дисконтирования будущих дивидендов на 5 лет для определения справедливой цены акции. За основу данных по безрисковой ставке использовались данные по среднемесячной доходности индекса пяти- и десятилетних государственных облигаций США.

Стоит отметить, что Beta Verizon ниже 1, — это указывает, что акции компании менее подвержены общей тенденции рынка.

При построении прогноза финансовых показателей принимались во внимание прогнозы аналитиков, средние темпы роста показателей, данные о премии за риск. Модель рассчитана с двумя ставками дисконтирования и прогнозными ценами для повышения надежности.

По итогу целевая цена акции, рассчитанная данным методом, составляет 70,5—77,7 $, потенциал роста к текущим уровням — 45—60%. Для принятия решения о покупке акций с использованием моделей дисконтирования обычно используется потенциал роста от 20%. Соответственно, акции Verizon входят в этот диапазон и могут рассматриваться для покупок на текущих уровнях.

Дивиденды и программа обратного выкупа

По итогам 2021 года компания направила 10,4 млрд долларов на выплату дивидендов, что принесло потенциальную доходность 4,85%. Акции VZ — это классическая дивидендная история: компания 22 года непрерывно выплачивает дивиденды. Темп роста дивидендов за 5 лет составил 1,67%, а коэффициент выплат не превышал 55%.

Компания не проводит программ обратного выкупа. Однако менеджмент сообщил, что рассмотрит эту возможность, когда будет достигнуто отношение чистого необеспеченного долга к скорректированной EBITDA 2,25×. По итогам четвертого квартала 2021 года соотношение составило 2,8×.

Показатели доходности

Что в итоге

По итогам 2021 года Verizon показала рост прибыли и выручки и восстановилась после коронакризиса. Компания увеличила долговую нагрузку до рекордного уровня, но несмотря на это уровень долга не вызывает опасений.

Компания выглядит более эффективной в управлении, чем ближайшие конкуренты. Основной рынок компании — беспроводная связь, которая, по прогнозам, будет демонстрировать минимальный рост: инвесторам не стоит рассчитывать на бурный рост котировок акций.

В условиях неопределенности на рынке безопасны компании, производящие товары и услуги первой необходимости, к которым можно отнести и компании из сектора телекомов, которые обладают низкой волатильностью.

В какой-то степени акции VZ можно воспринимать как квазиоблигацию. Учитывая DDM-модель, можно добавить эту акцию в портфель, чтобы получать дивиденды.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба