11 августа 2022 investing.com Крамер Майкл

Федеральный резервный банк (ФРБ) Кливленда меня подставил со своей оценкой индекса потребительских цен (ИПЦ). Я следил за этим индикатором месяцами, и, стоило мне единственный раз его публично упомянуть, как все пошло не так. Видимо, я его сглазил.

Долговые и валютные рынки совершенно точно не придали большого значения ИПЦ «мимо» прогнозов. «Мимо» я говорю потому, что на самом деле не так важно, как сильно вырос общий ИПЦ — на 9,1% или 8,5%. Он все равно более чем на 6% выше цели ФРС.

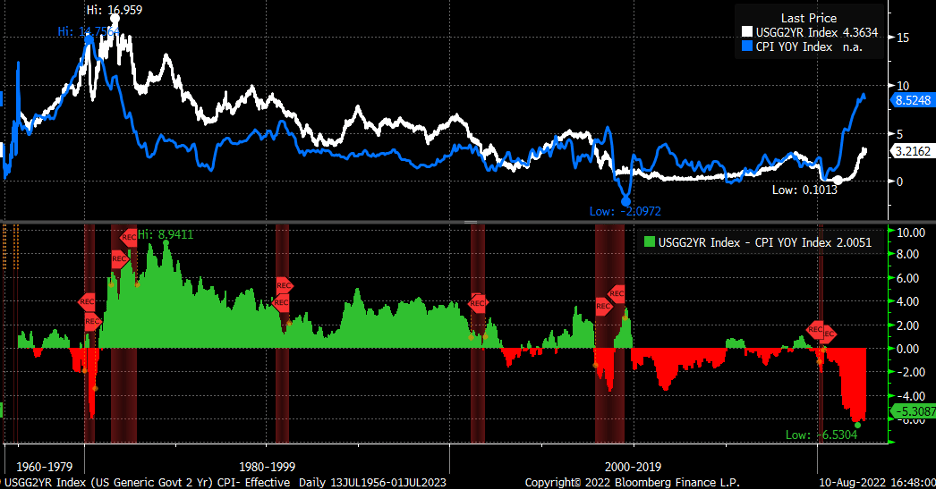

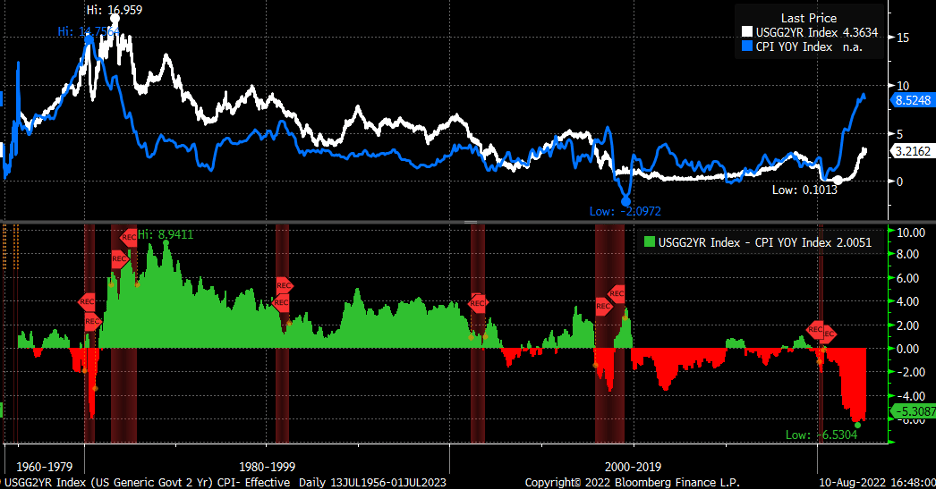

Или можно также сказать, что доходность 2-летних облигаций сейчас на 5,3% ниже темпов инфляции. Так было в 1980 году, и, чтобы инфляция снизилась, рост доходности 2-летних трежерис должен продолжиться. Именно он помог снизить инфляцию в 80-е.

Более серьезная проблема сейчас, пожалуй, заключается в том, что надежды на смягчение позиции ФРС были серьезно подорваны публикацией индикатора GDPNow ФРБ Атланты, свидетельствовавшего о росте ВВП в третьем квартале почти на 2,5%. Эта цифра, как правило, со временем снижается, однако изменение все же значительное по сравнению с первым и вторым кварталами.

Получается, что причин для менее «ястребиной» позиции ФРС нет, поскольку о слабости экономики говорить не приходится. Возможно, это даже означает, что нейтральная ставка ФРС гораздо выше, чем считает центробанк, и процентные ставки придется поднять даже сильнее. Это важный индикатор, за которым нужно следить.

Доходность 2-летних трежерис

При всем при этом фондовый рынок, который сейчас вообще не излучает оптимизм, подскочил на 2,1%. И этому можно дать объяснение: ИПЦ оказался ниже прогноза, а значит, пик инфляции пройден. Ну, или что-то в этом роде. Так что, даже если следующие три месяца инфляция будет оставаться на уровне 8%, это будет не так важно, поскольку пик уже пройден. В принципе, вполне понятное объяснение.

И не важно, что 12-месячный так называемый «липкий» ИПЦ ФРБ Атланты достиг нового максимума цикла 5,8%

Данные ФРБ Атланты по ИПЦ

S&P 500

Для меня плохой новостью стал вчерашний провал моей фигуры разворота «2B». «Растущий клин» сохраняется на графике, и теперь к списку «медвежьих» паттернов я могу добавить еще «растущий флаг» (RED). Да, именно так я называю паттерн на графике, похожий на флаг, но с подъемом вместо наклона. Так что я все еще жду отката в район 3950. И случится он не сегодня, а в следующую пару недель.

S&P 500 – часовой таймфрейм

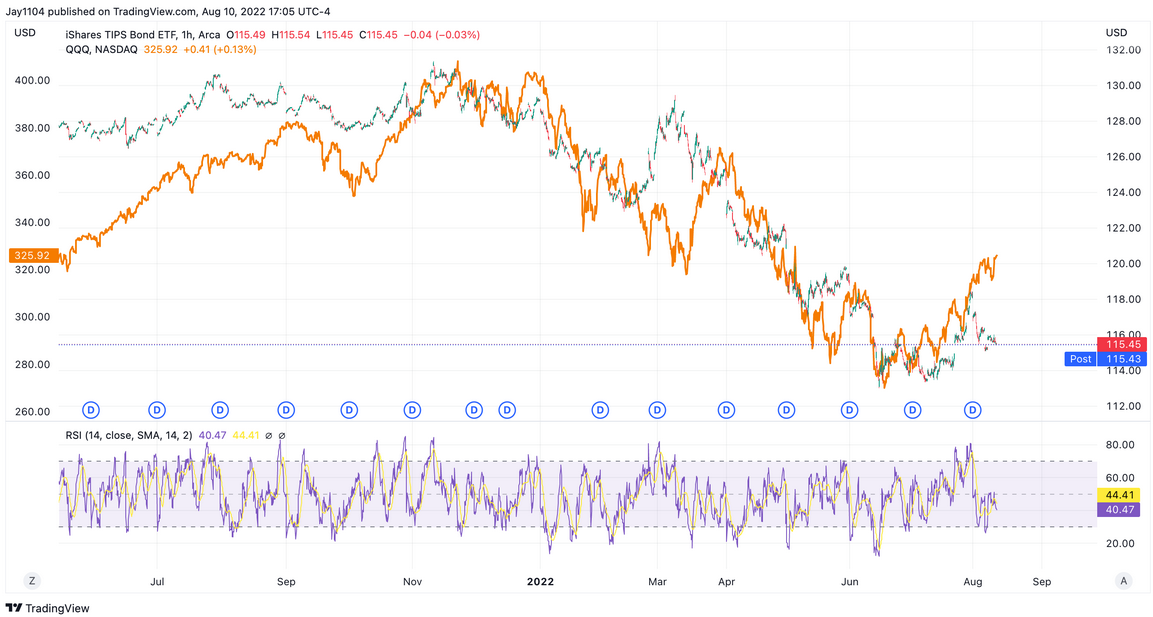

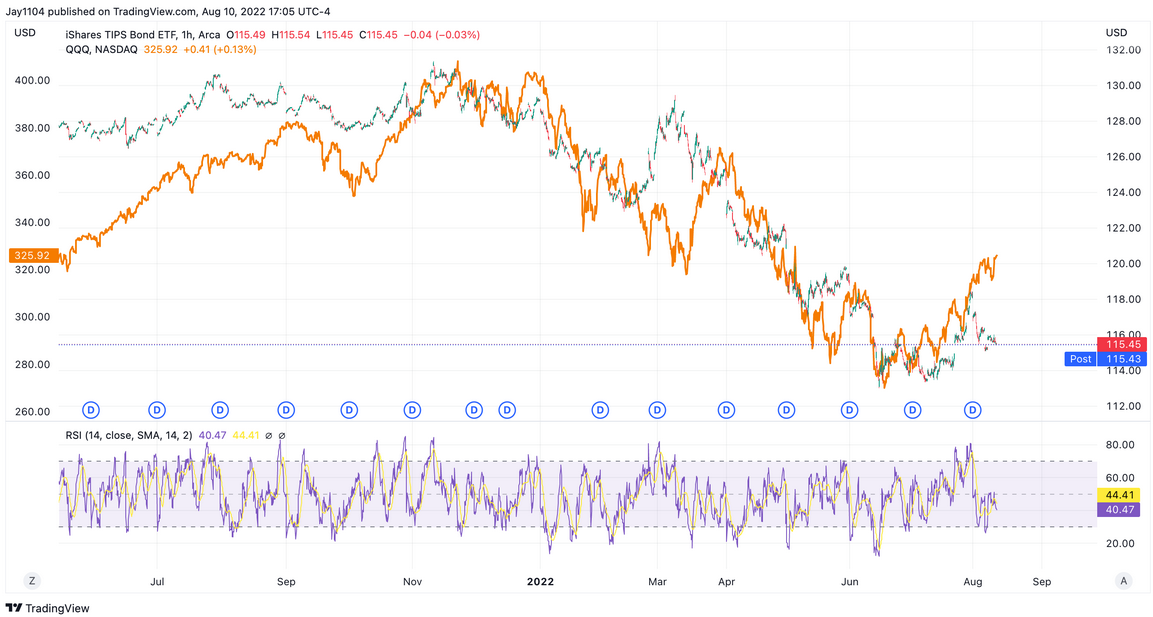

TIP

Между тем, ставки TIP вчера выросли, при этом расхождение биржевого фонда TIP с QQQ становится очень тревожным. Важно помнить, что QQQ следует за TIP, поскольку TIP отражает реальную доходность, и, когда фонд TIP падает, реальная доходность растет, и, чем сильнее падает TIP, тем дороже становится QQQ относительно ставок. Помните, как NASDAQ рос в старые добрые времена, и все называли акции дешевыми из-за отрицательной реальной доходности? Теперь же мы наблюдаем обратное.

Все это предвещает беду, когда QQQ догонит TIP на пути вниз.

ETF TIP – часовой таймфрейм

VIX

Индекс волатильности VIX вчера упал ниже 20, а VVIX закрылся выше 90. Индикатор VVIX отражает ожидаемую волатильность 30-дневной форвардной цены VIX. Иными словами, подразумеваемая волатильность VIX повышается. С учетом роста VVIX, рынок, похоже, начинает медленно и спокойно закладывать в котировках более высокую волатильность, и это хорошо.

Индекс VVIX – часовой таймфрейм

Долговые и валютные рынки совершенно точно не придали большого значения ИПЦ «мимо» прогнозов. «Мимо» я говорю потому, что на самом деле не так важно, как сильно вырос общий ИПЦ — на 9,1% или 8,5%. Он все равно более чем на 6% выше цели ФРС.

Или можно также сказать, что доходность 2-летних облигаций сейчас на 5,3% ниже темпов инфляции. Так было в 1980 году, и, чтобы инфляция снизилась, рост доходности 2-летних трежерис должен продолжиться. Именно он помог снизить инфляцию в 80-е.

Более серьезная проблема сейчас, пожалуй, заключается в том, что надежды на смягчение позиции ФРС были серьезно подорваны публикацией индикатора GDPNow ФРБ Атланты, свидетельствовавшего о росте ВВП в третьем квартале почти на 2,5%. Эта цифра, как правило, со временем снижается, однако изменение все же значительное по сравнению с первым и вторым кварталами.

Получается, что причин для менее «ястребиной» позиции ФРС нет, поскольку о слабости экономики говорить не приходится. Возможно, это даже означает, что нейтральная ставка ФРС гораздо выше, чем считает центробанк, и процентные ставки придется поднять даже сильнее. Это важный индикатор, за которым нужно следить.

Доходность 2-летних трежерис

При всем при этом фондовый рынок, который сейчас вообще не излучает оптимизм, подскочил на 2,1%. И этому можно дать объяснение: ИПЦ оказался ниже прогноза, а значит, пик инфляции пройден. Ну, или что-то в этом роде. Так что, даже если следующие три месяца инфляция будет оставаться на уровне 8%, это будет не так важно, поскольку пик уже пройден. В принципе, вполне понятное объяснение.

И не важно, что 12-месячный так называемый «липкий» ИПЦ ФРБ Атланты достиг нового максимума цикла 5,8%

Данные ФРБ Атланты по ИПЦ

S&P 500

Для меня плохой новостью стал вчерашний провал моей фигуры разворота «2B». «Растущий клин» сохраняется на графике, и теперь к списку «медвежьих» паттернов я могу добавить еще «растущий флаг» (RED). Да, именно так я называю паттерн на графике, похожий на флаг, но с подъемом вместо наклона. Так что я все еще жду отката в район 3950. И случится он не сегодня, а в следующую пару недель.

S&P 500 – часовой таймфрейм

TIP

Между тем, ставки TIP вчера выросли, при этом расхождение биржевого фонда TIP с QQQ становится очень тревожным. Важно помнить, что QQQ следует за TIP, поскольку TIP отражает реальную доходность, и, когда фонд TIP падает, реальная доходность растет, и, чем сильнее падает TIP, тем дороже становится QQQ относительно ставок. Помните, как NASDAQ рос в старые добрые времена, и все называли акции дешевыми из-за отрицательной реальной доходности? Теперь же мы наблюдаем обратное.

Все это предвещает беду, когда QQQ догонит TIP на пути вниз.

ETF TIP – часовой таймфрейм

VIX

Индекс волатильности VIX вчера упал ниже 20, а VVIX закрылся выше 90. Индикатор VVIX отражает ожидаемую волатильность 30-дневной форвардной цены VIX. Иными словами, подразумеваемая волатильность VIX повышается. С учетом роста VVIX, рынок, похоже, начинает медленно и спокойно закладывать в котировках более высокую волатильность, и это хорошо.

Индекс VVIX – часовой таймфрейм

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба