Так как, первичный листинг Русала в Гонконге, то компания публикует свою отчетность в долларах и очень рано по московскому времени

В результате, мы имеем возможность увидеть как отрегировал азиатский рынок на отчет и "покопаться" в отчете еще до открытия торгов на ММВБ

Торги открылись спокойно

Акция торгуется в небольшом минусе на уровне 3 гонконгских $ за акцию

Это почти в 5 раз меньше пиков 2011 года после IPO и в 2.5 раза меньше уровней начала 2022 года

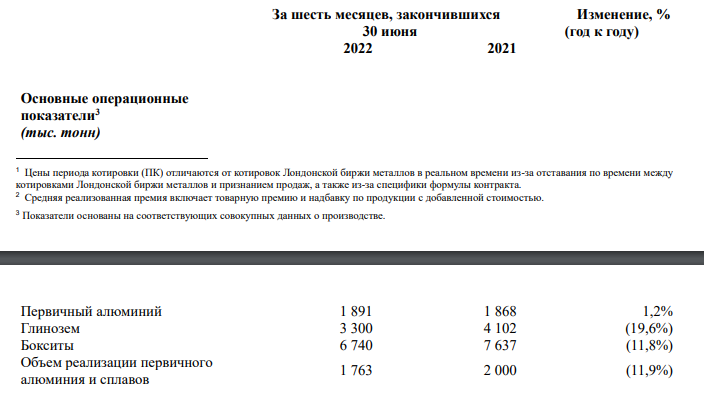

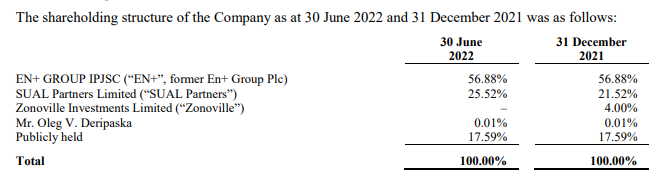

Операционные данные за 1 полугодие

Производство +1%, продажи -12%

Становится тревожно...

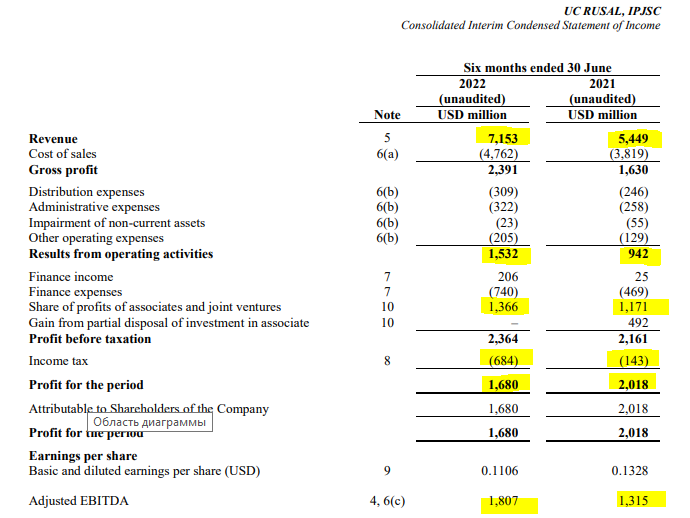

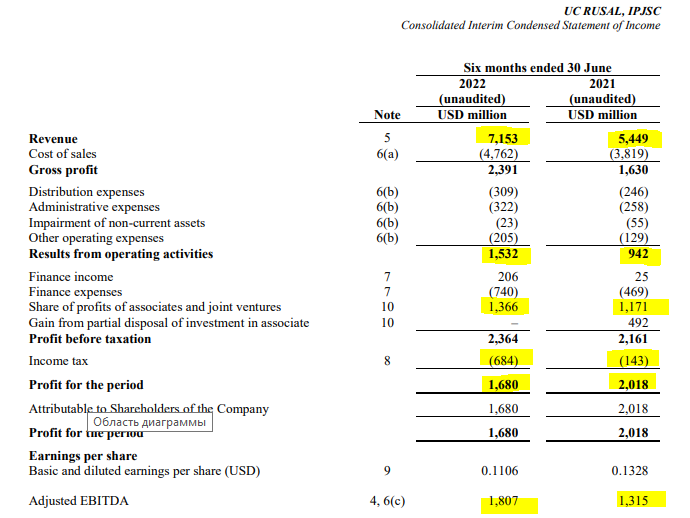

Перейдем к фин. отчету

Сразу бросается в глаза, что почти все показатели выросли!

Кроме одного - чистой прибыли. Прибыль упала на 0.3 млрд $ или 17%

За счет чего снижение? Налоги -0.5 млрд $ и еще -0.3 млрд $ в финансовые расходы

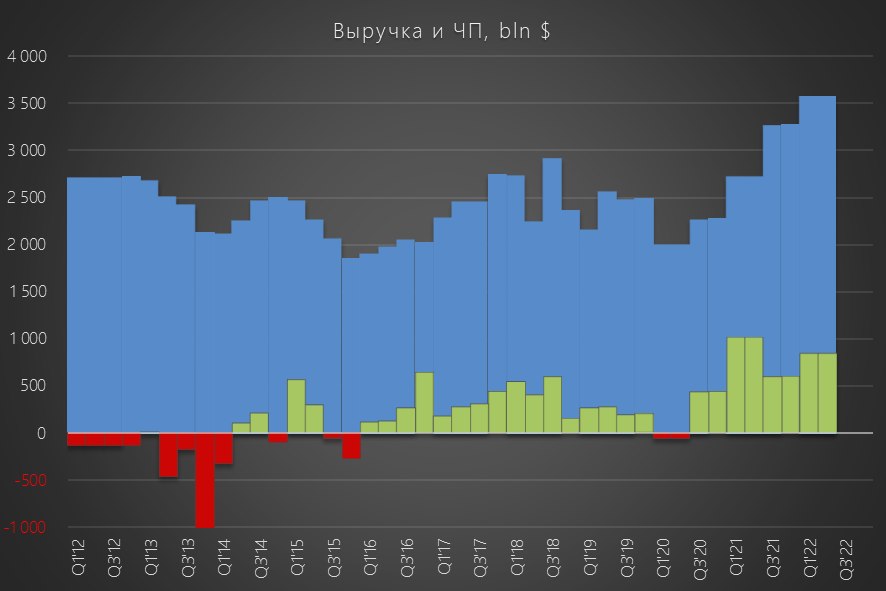

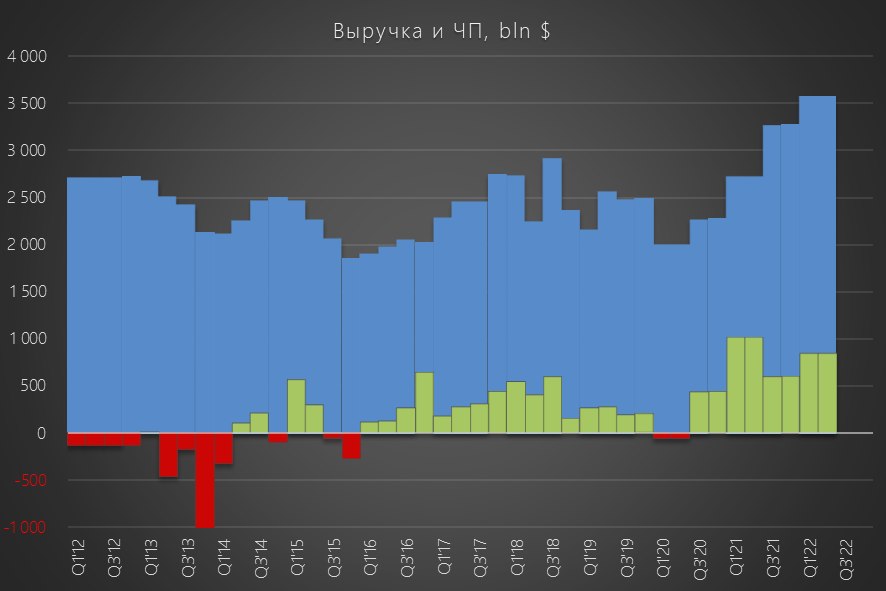

Однако, глядя на график выручки и прибыли и не скажешь, что у компании остановлен завод в Николаеве на Украине из-за СВО, и глинозем из Австралии не поступает из-за санкций

Все из-за того, что цены на аллюминий в начале года были на исторических максимумах

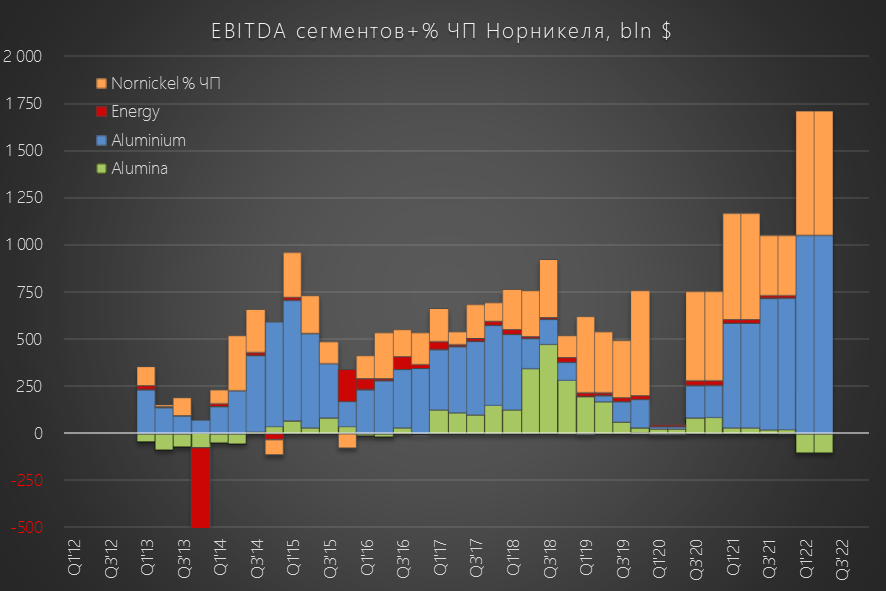

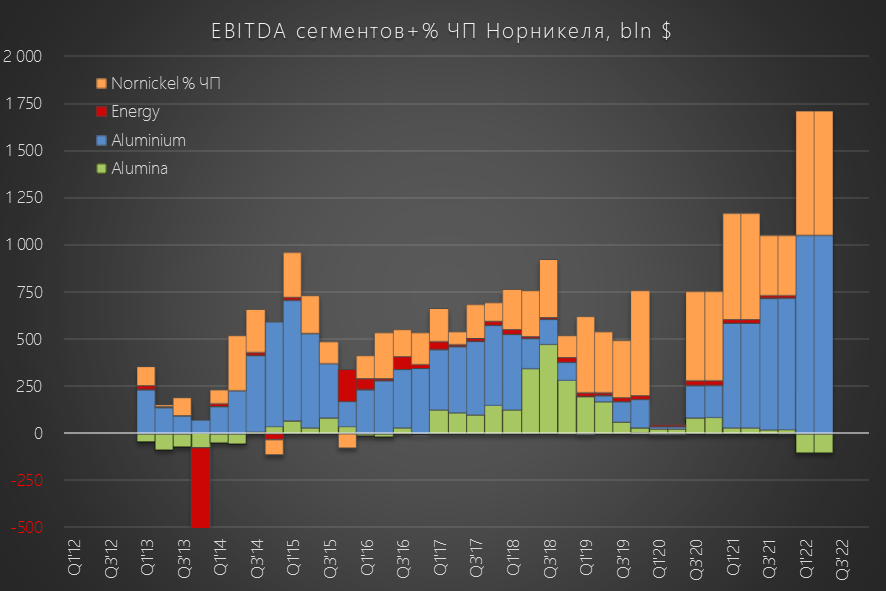

В результате, EBITDA аллюминиевого сегмента выросла на 62% до 2.1 млрд $

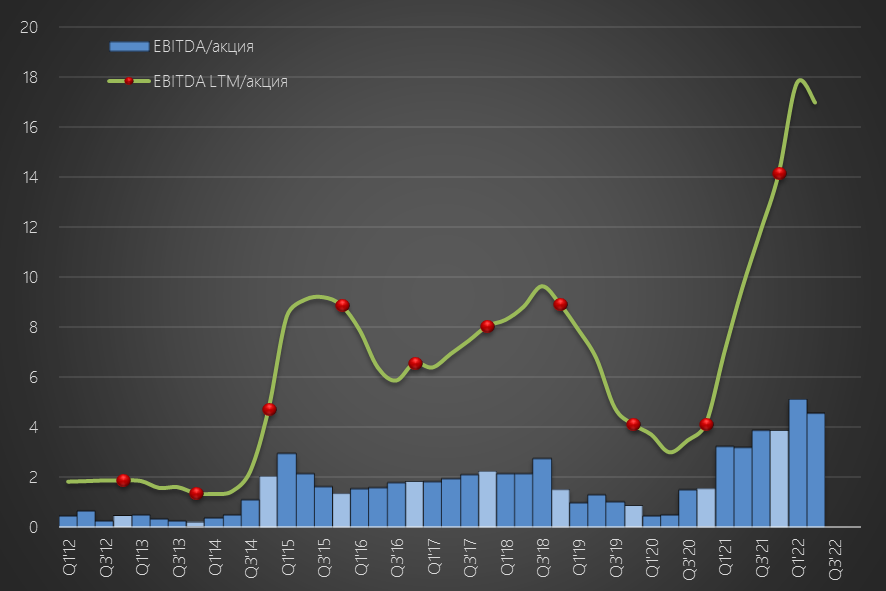

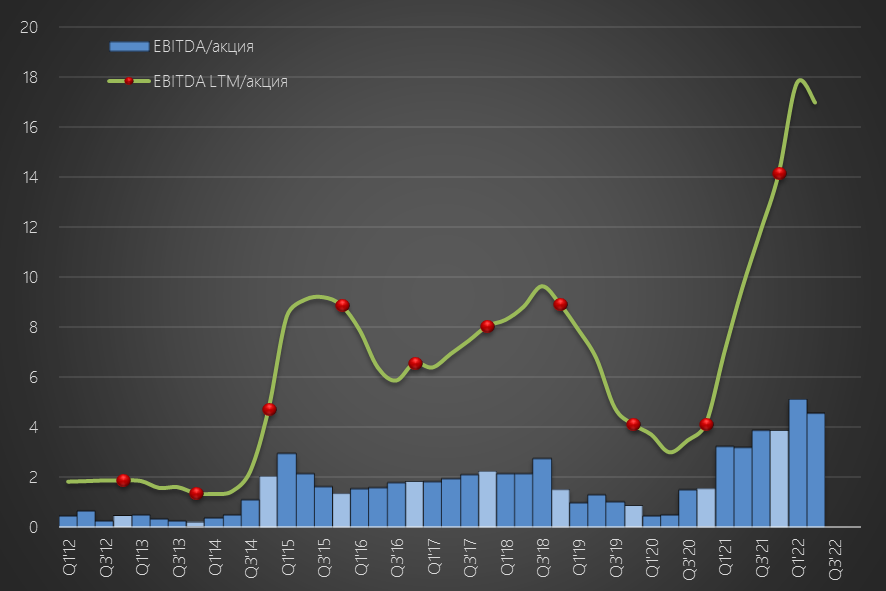

Мне не удобно смотреть на бизнес компании в $, по этому я перевожу все показатели в рубли по среднему курсу ЦБ

А так же, взвешиваю на количество акций

На мой взгляд, 9 руб EBITDA/акция, заработанные Русалом за 1 полугодие, более понятны, чем 1.86 млрд $ или 137 млрд руб

Я не очень люблю показатель EBITDA, особенно у компаний с большим долгом и большими основными средствами

Амортизацию основных средств и уплаченные % по долгу "на хлеб" акционера не намажешь

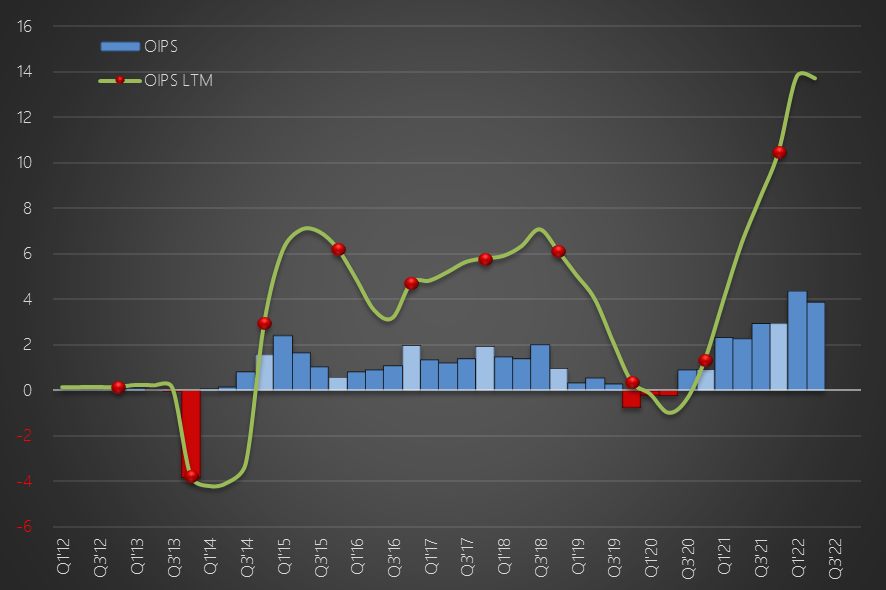

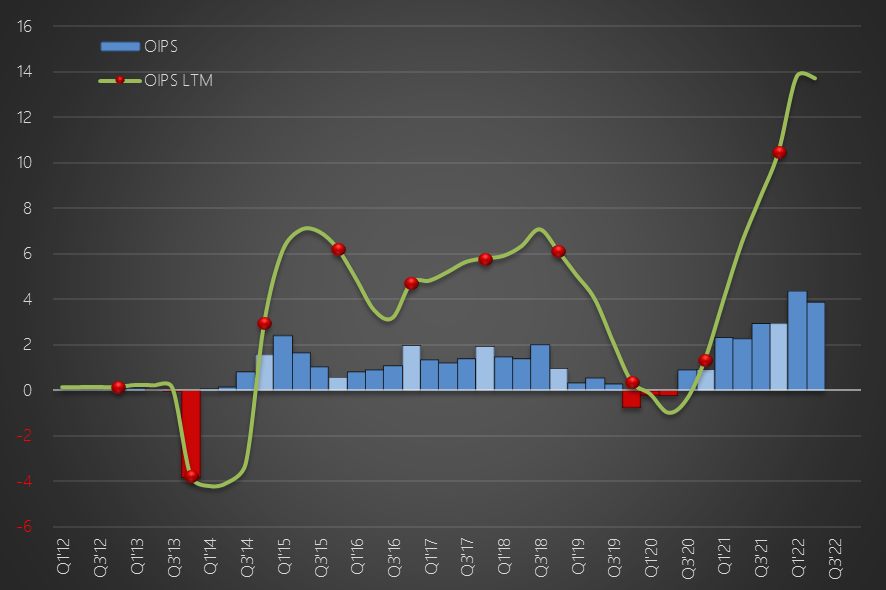

Более показательна операционная прибыль, за 1 полугодие Русал заработал 8 руб

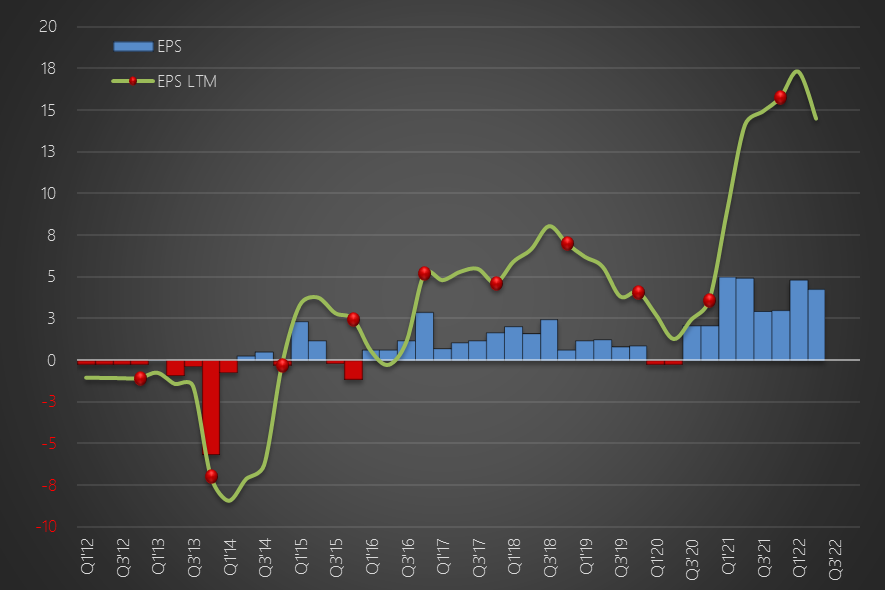

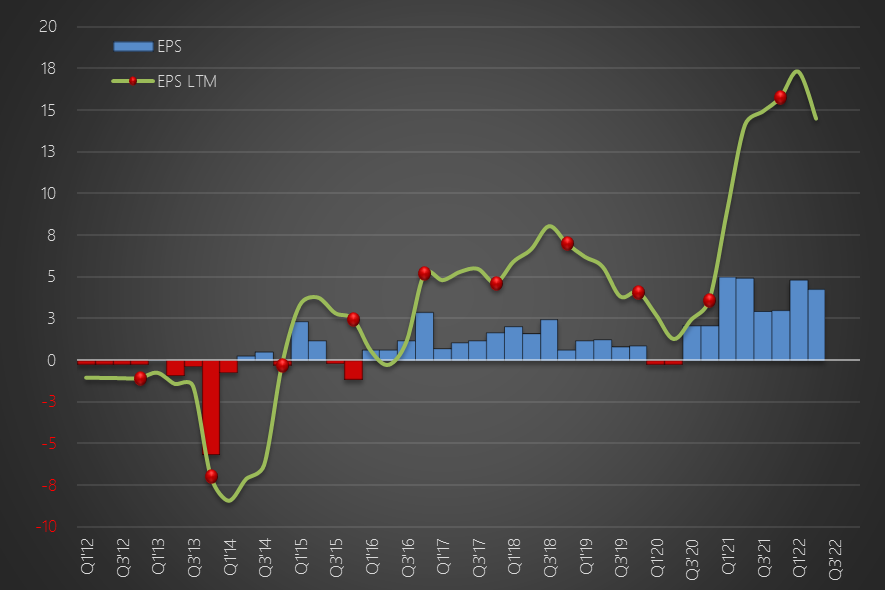

Чистая прибыль составила 9 руб

Как может чистая прибыль быть больше операционной?

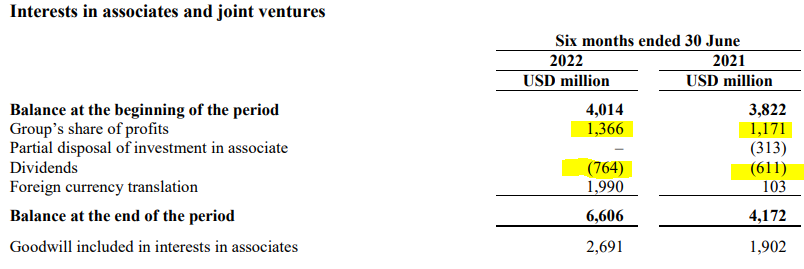

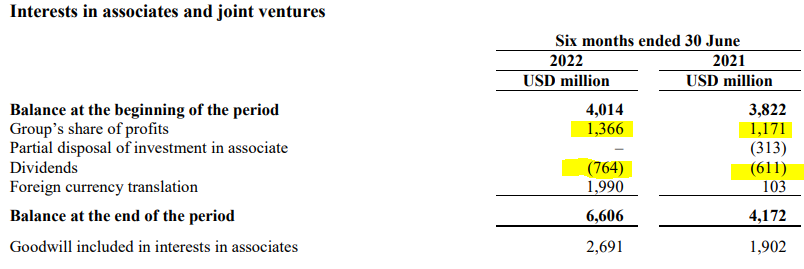

Тут надо вспомнить, что Русал владеет 26.4% Норникеля и "приписывает" себе соответственно 26.4% его чистой прибыли

На сколько это корректно? На мой взгляд, не очень

Ни каких 1.366 млрд $ прибыли Норникеля за 1 полугодие не поступало в кассу Русала

А если вычесть эту сумму из ЧП за 1 полугодие, то вместо 1.68 млрд $ Русал заработал всего 0.3 млрд $

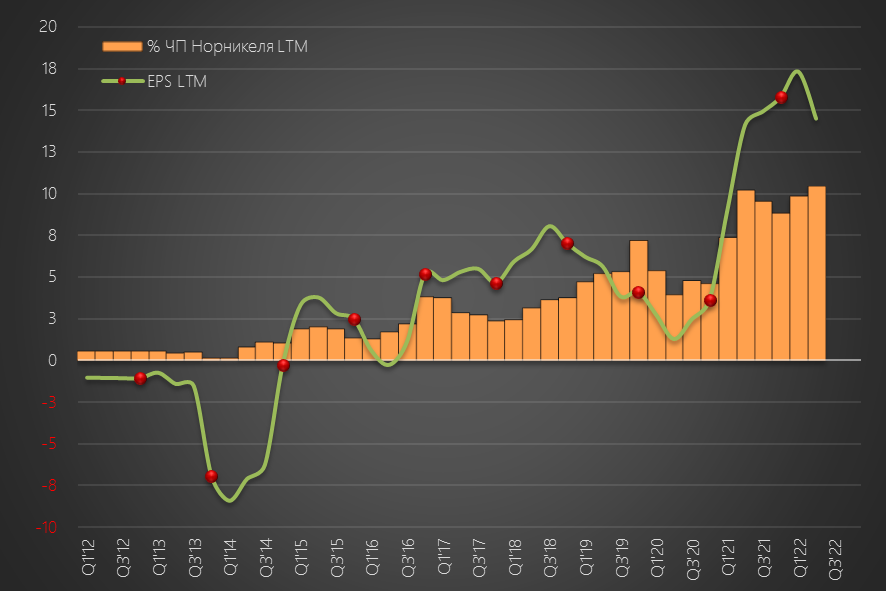

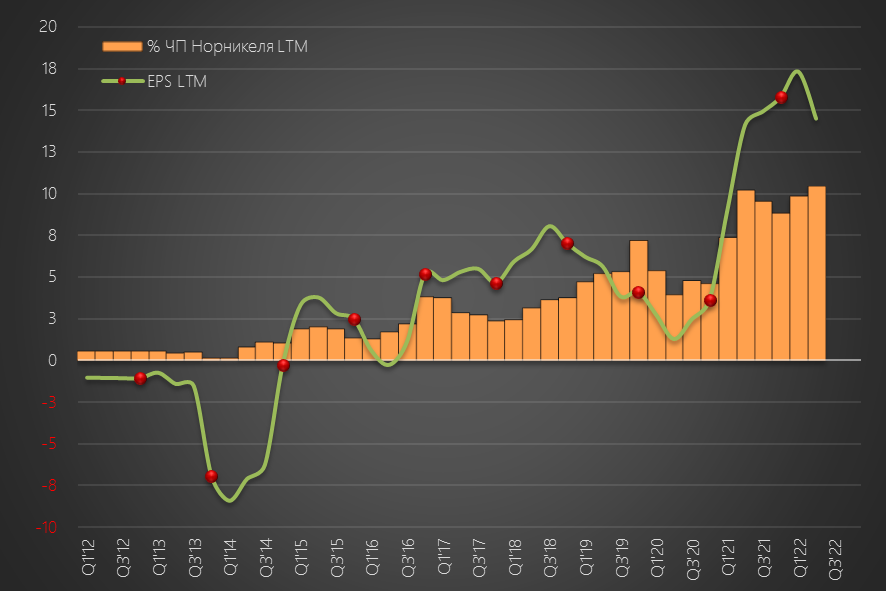

Вот как выглядит сравнение LTM прибыли Русала по МСФО и его доли в ЧП Норникеля

Более корректно было бы отразить 764 млн $ дивидендов Норникеля за 2 полугодие 2021, полученные в 1 полугодии 2022

Вот эти деньги реально поступили в кассу Русала

Как и дивиденды за 9 месяцев 2021 года, выплаченные в январе 2022

В результате такой особенности отчетности Русала, я смотрю только на операционную прибыль и денежные потоки

Вообще денежные потоки, на мой взгляд, наверное самое главное в жизни компании

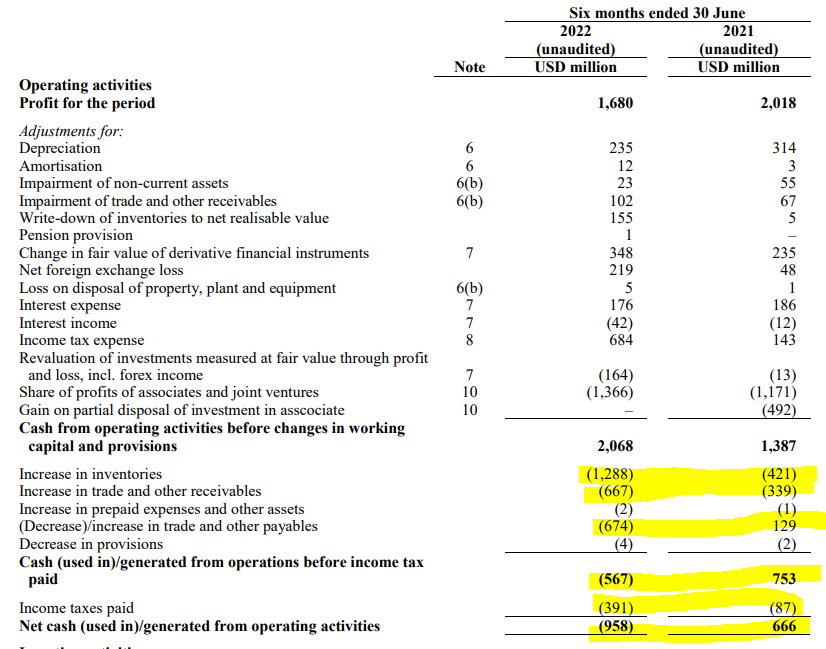

И вот тут начинается печальная история о реальном положений дел

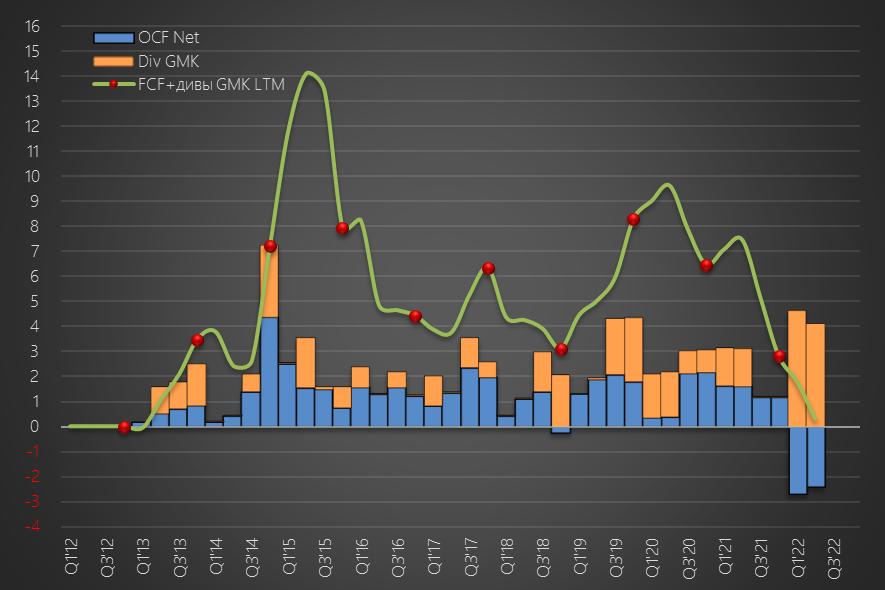

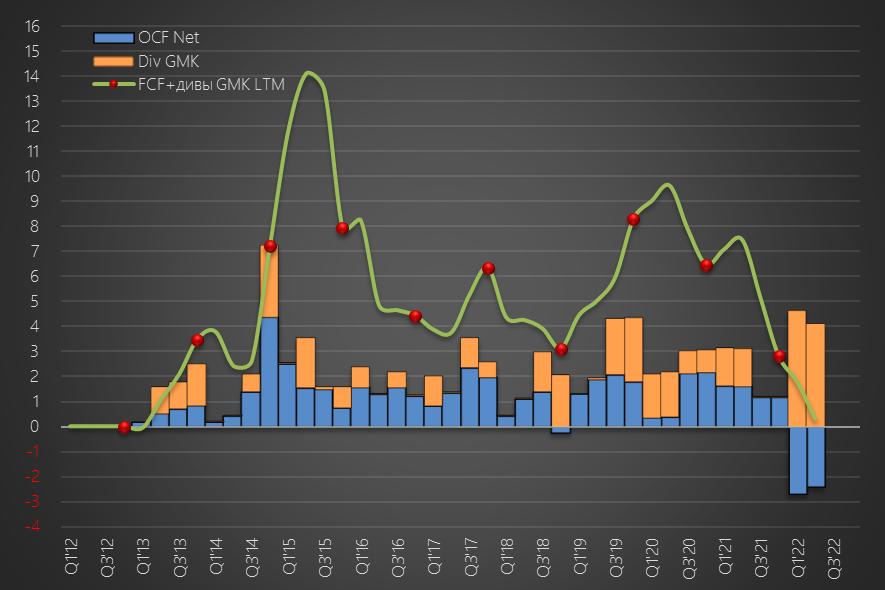

ОCF Net впервые за 10 лет стал отрицательным!

FCF даже с учетом дивидендов Норникеля снизился до 0

Если бы не дивиденды Норникеля, то у компании случился бы кассовый разрыв и ей пришлось бы увеличивать долг

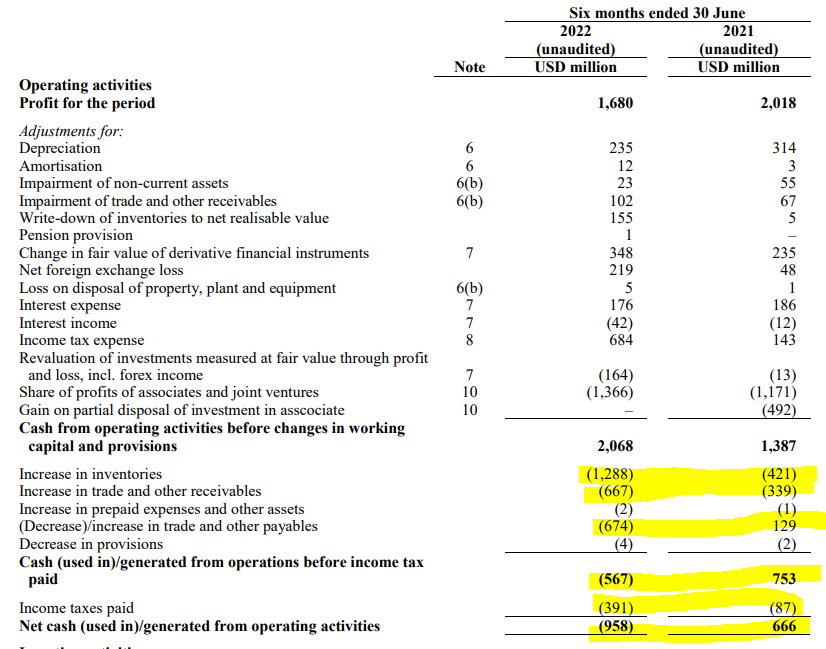

Как такое могло пройзойти, что при огромной EBITDA, операционной и чистой прибыли у компании не осталось свободных денег?

Тут надо вспомнить, что OCF Net это денежный поток компании за вычетом рабочего капитала, процентов и налогов

Сложно сказать, на сколько на цифры повлияло падение продаж на 12% и на сколько повлияло изменение курса $

Курс $ с 74 руб на 31.12.21 снизился до 51 руб на 30.06.22

Вот как я понимаю упрощенно эту ситуацию:

Представим что у нас в Декабре было запасов товара на 1000 руб, они стоили при курсе $ 74 руб около 13.5 $

Даже если, наши запасы на конец Июня составляли те же 1000 руб, то по курсу $ 51 руб, наши запасы в $ выросли на 69% до 19.6$

Соответственно, наш рабочий капитал в разделе Inventories забрал из денежного потока -6$

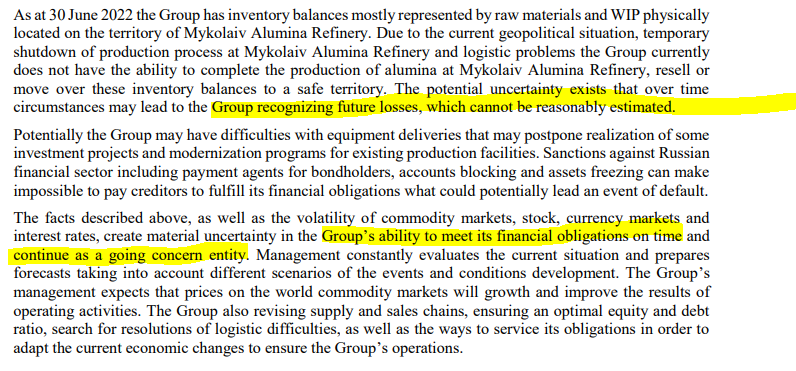

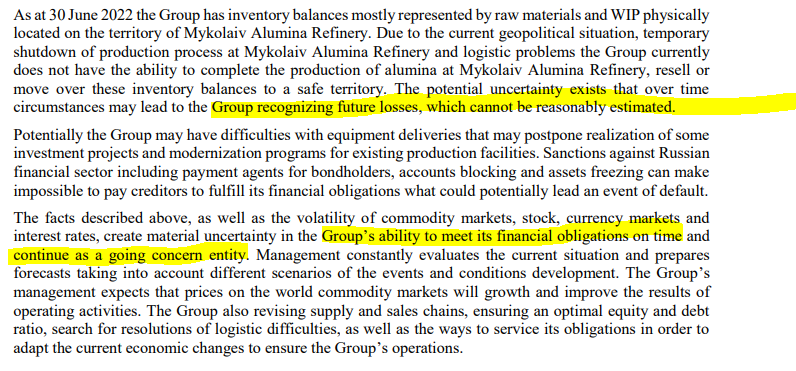

В отчете компания описывает свою озабоченность текущей ситуацией и указывает на риски будущих убытков от списаний и возможность ситуации не выполнения своих обязательств по долгам

В такой ситуации, конечно компании не до выплаты дивидендов

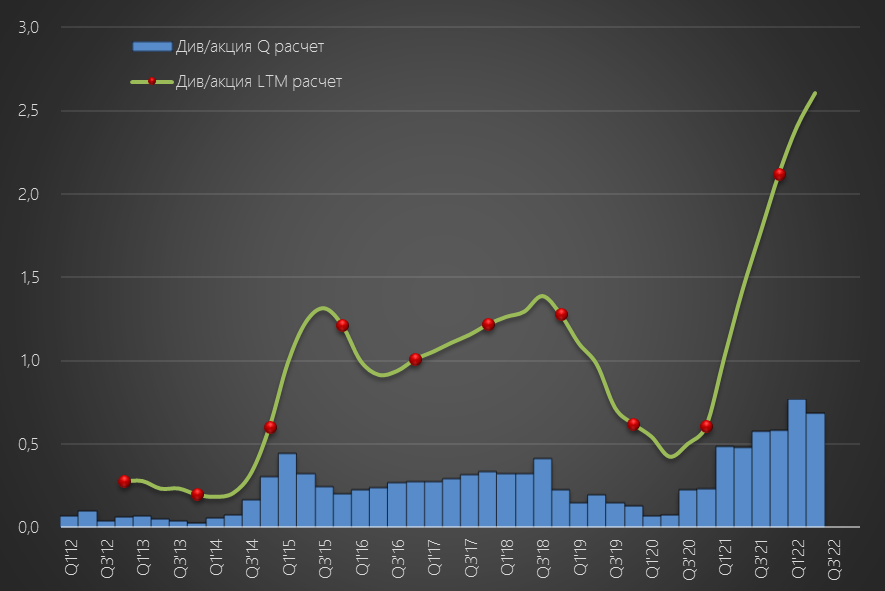

Но все-таки, давайте посмотрим какой мог бы быть дивиденд на хаях сырьевого цикла

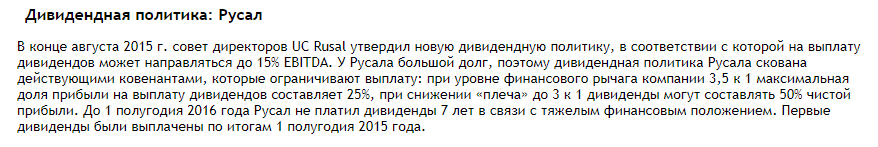

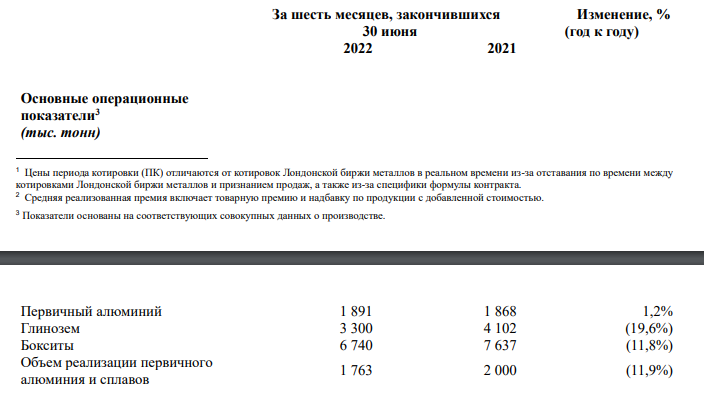

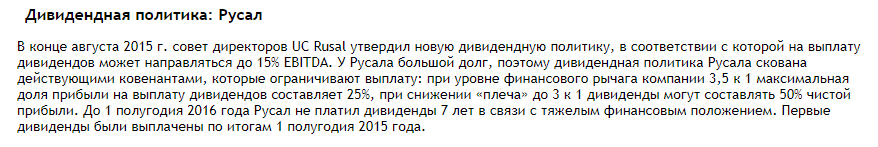

Дивидендная политика РУСАЛа предполагает выплату 15% EBITDA

Отмечу, что компания по разным причинам не следует своей див.политике

Но мы можем посчитать, что должна была платить компания

2.6 руб/акция по итогам последних 12 месяцев

Не так уж и много при текущей цене 44 руб/акция

А учитывая риски, упомянутые выше, я бы сказал что это откровенно мало

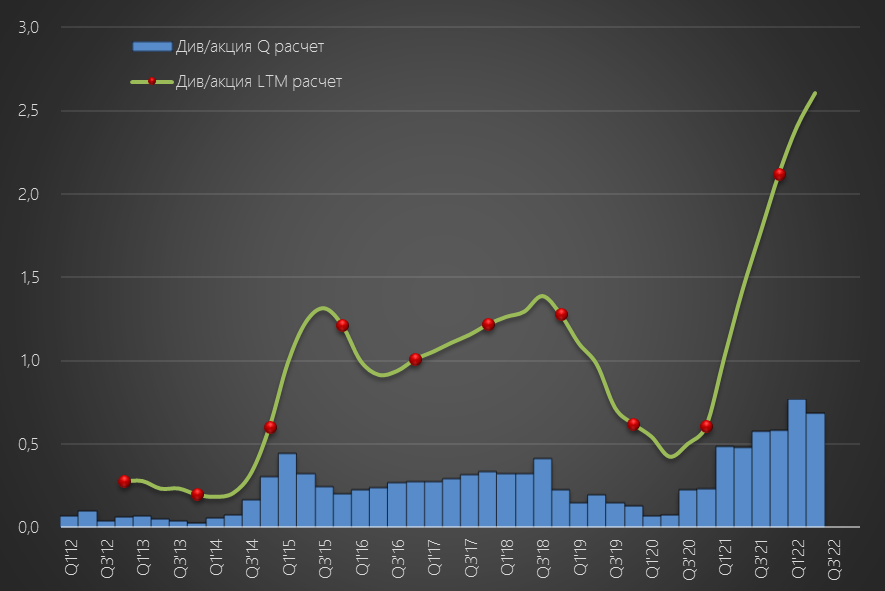

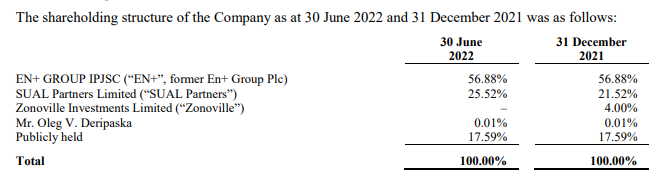

Что еще бросилось в глаза, это перевод пакета Вексельберга с Zonoville и его консолидация на SUAL partners на Багамах

Все выводы, как всегда вы делаете сами

В результате, мы имеем возможность увидеть как отрегировал азиатский рынок на отчет и "покопаться" в отчете еще до открытия торгов на ММВБ

Торги открылись спокойно

Акция торгуется в небольшом минусе на уровне 3 гонконгских $ за акцию

Это почти в 5 раз меньше пиков 2011 года после IPO и в 2.5 раза меньше уровней начала 2022 года

Операционные данные за 1 полугодие

Производство +1%, продажи -12%

Становится тревожно...

Перейдем к фин. отчету

Сразу бросается в глаза, что почти все показатели выросли!

Кроме одного - чистой прибыли. Прибыль упала на 0.3 млрд $ или 17%

За счет чего снижение? Налоги -0.5 млрд $ и еще -0.3 млрд $ в финансовые расходы

Однако, глядя на график выручки и прибыли и не скажешь, что у компании остановлен завод в Николаеве на Украине из-за СВО, и глинозем из Австралии не поступает из-за санкций

Все из-за того, что цены на аллюминий в начале года были на исторических максимумах

В результате, EBITDA аллюминиевого сегмента выросла на 62% до 2.1 млрд $

Мне не удобно смотреть на бизнес компании в $, по этому я перевожу все показатели в рубли по среднему курсу ЦБ

А так же, взвешиваю на количество акций

На мой взгляд, 9 руб EBITDA/акция, заработанные Русалом за 1 полугодие, более понятны, чем 1.86 млрд $ или 137 млрд руб

Я не очень люблю показатель EBITDA, особенно у компаний с большим долгом и большими основными средствами

Амортизацию основных средств и уплаченные % по долгу "на хлеб" акционера не намажешь

Более показательна операционная прибыль, за 1 полугодие Русал заработал 8 руб

Чистая прибыль составила 9 руб

Как может чистая прибыль быть больше операционной?

Тут надо вспомнить, что Русал владеет 26.4% Норникеля и "приписывает" себе соответственно 26.4% его чистой прибыли

На сколько это корректно? На мой взгляд, не очень

Ни каких 1.366 млрд $ прибыли Норникеля за 1 полугодие не поступало в кассу Русала

А если вычесть эту сумму из ЧП за 1 полугодие, то вместо 1.68 млрд $ Русал заработал всего 0.3 млрд $

Вот как выглядит сравнение LTM прибыли Русала по МСФО и его доли в ЧП Норникеля

Более корректно было бы отразить 764 млн $ дивидендов Норникеля за 2 полугодие 2021, полученные в 1 полугодии 2022

Вот эти деньги реально поступили в кассу Русала

Как и дивиденды за 9 месяцев 2021 года, выплаченные в январе 2022

В результате такой особенности отчетности Русала, я смотрю только на операционную прибыль и денежные потоки

Вообще денежные потоки, на мой взгляд, наверное самое главное в жизни компании

И вот тут начинается печальная история о реальном положений дел

ОCF Net впервые за 10 лет стал отрицательным!

FCF даже с учетом дивидендов Норникеля снизился до 0

Если бы не дивиденды Норникеля, то у компании случился бы кассовый разрыв и ей пришлось бы увеличивать долг

Как такое могло пройзойти, что при огромной EBITDA, операционной и чистой прибыли у компании не осталось свободных денег?

Тут надо вспомнить, что OCF Net это денежный поток компании за вычетом рабочего капитала, процентов и налогов

Сложно сказать, на сколько на цифры повлияло падение продаж на 12% и на сколько повлияло изменение курса $

Курс $ с 74 руб на 31.12.21 снизился до 51 руб на 30.06.22

Вот как я понимаю упрощенно эту ситуацию:

Представим что у нас в Декабре было запасов товара на 1000 руб, они стоили при курсе $ 74 руб около 13.5 $

Даже если, наши запасы на конец Июня составляли те же 1000 руб, то по курсу $ 51 руб, наши запасы в $ выросли на 69% до 19.6$

Соответственно, наш рабочий капитал в разделе Inventories забрал из денежного потока -6$

В отчете компания описывает свою озабоченность текущей ситуацией и указывает на риски будущих убытков от списаний и возможность ситуации не выполнения своих обязательств по долгам

В такой ситуации, конечно компании не до выплаты дивидендов

Но все-таки, давайте посмотрим какой мог бы быть дивиденд на хаях сырьевого цикла

Дивидендная политика РУСАЛа предполагает выплату 15% EBITDA

Отмечу, что компания по разным причинам не следует своей див.политике

Но мы можем посчитать, что должна была платить компания

2.6 руб/акция по итогам последних 12 месяцев

Не так уж и много при текущей цене 44 руб/акция

А учитывая риски, упомянутые выше, я бы сказал что это откровенно мало

Что еще бросилось в глаза, это перевод пакета Вексельберга с Zonoville и его консолидация на SUAL partners на Багамах

Все выводы, как всегда вы делаете сами

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба