Positive Technologies (MCX:POSI) — российская компания, которая специализируется на разработке решений в сфере информационной безопасности.

Уверен, многим она интересна.

Компания имеет колоссальные темпы роста. Имеет перспективы. Но всё ли так радужно — давайте разбираться.

Бизнес компании

Одна из крупнейших компаний РФ в сфере защиты информации.

Основные направления бизнеса:

- Разработка программных продуктов в области информационной безопасности;

- Исследования в области информационной безопасности;

- Консалтинговые и сервисные услуги в области информационной безопасности.

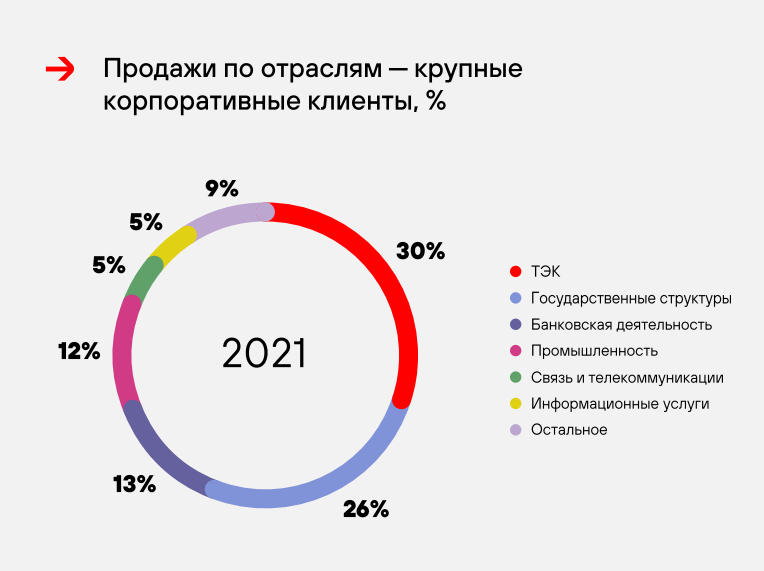

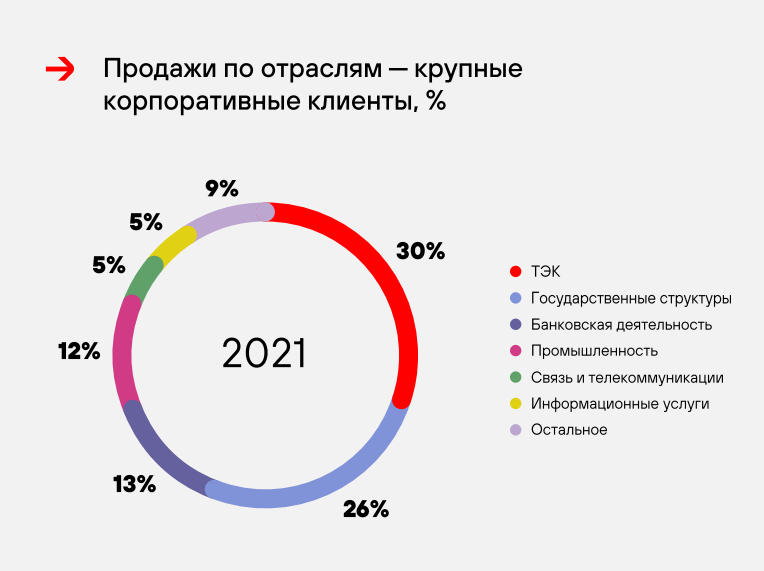

Основные клиенты — крупные корпоративные клиенты.

Клиенты

Сразу стоит обратить внимание на то, что компания работает с государством, хоть и является частной по структуре капитала.

Структура капитала

Основным акционером является Юрий Максимов.

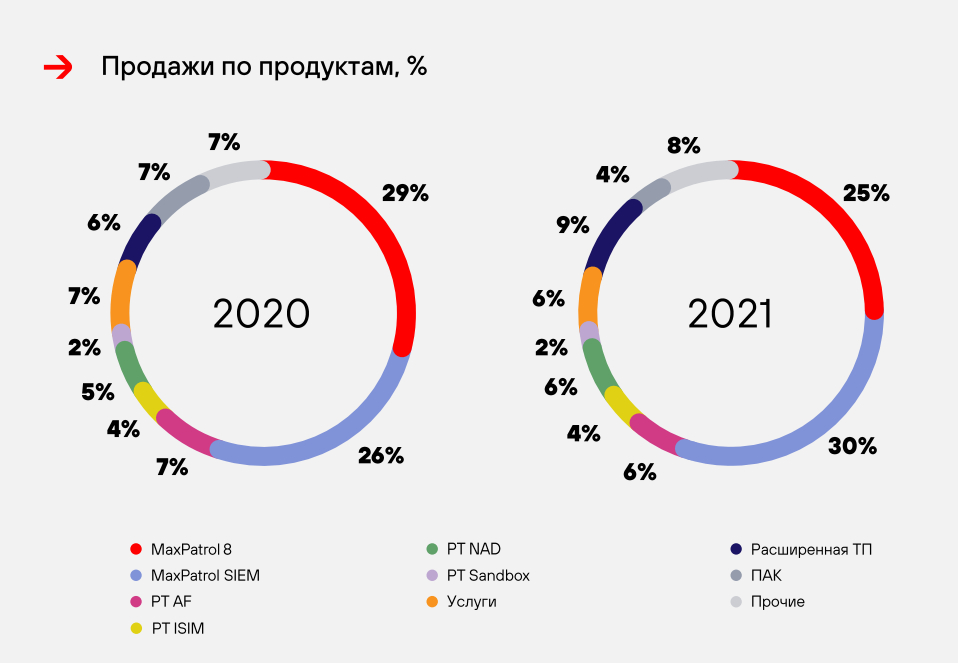

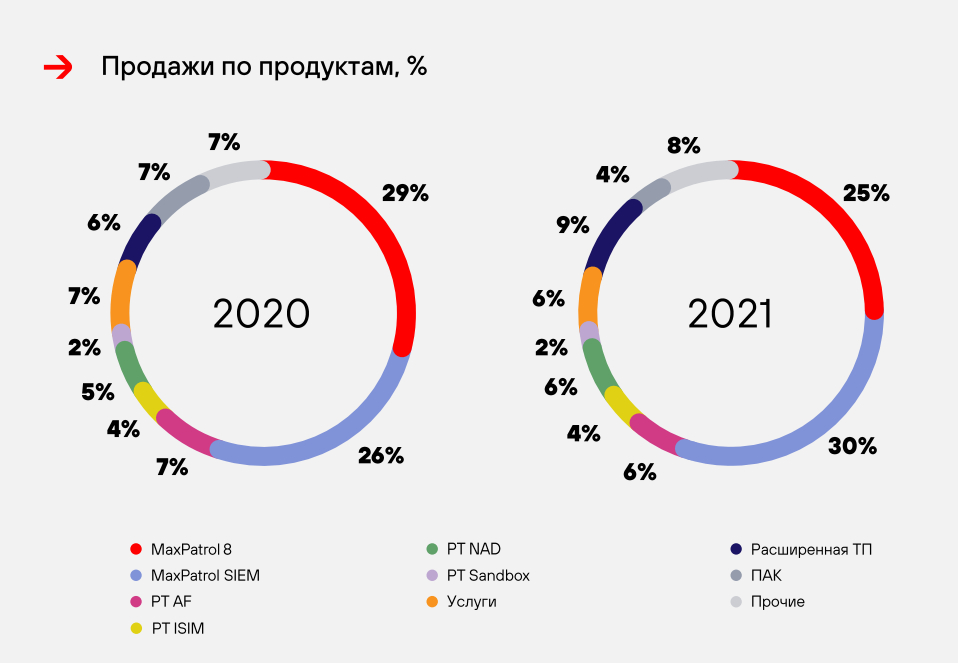

По продуктам бизнес тоже неплохо диверсифицирован.

Основные продукты:

- MaxPatrol 8 - предназначена для обеспечения контроля защищенности и соответствия стандартам безопасности информационных систем.

- MaxPatrol SIEM - позволяет построение полной модели инфраструктуры, сбор и анализ всей доступной информации об активах и событиях.

- PT AF - обеспечивает непрерывную защиту приложений, пользователей и инфраструктуры и помогает соответствовать стандартам безопасности.

- PT ISIM - обеспечивает поиск следов нарушений информационной безопасности в сетях АСУ ТП, помогает на ранней стадии выявлять кибератаки, активность вредоносного ПО, неавторизованные действия персонала.

- PT NAD - система глубокого анализа сетевого трафика для выявления атак на периметре и внутри сети.

- PT Sandbox - защищает компанию от целевых и массовых атак с применением современного вредоносного ПО.

В общем, вся компания заточена на то, чтобы ни один хакер не пробился. И спрос на её услуги высок и регулярно растет.

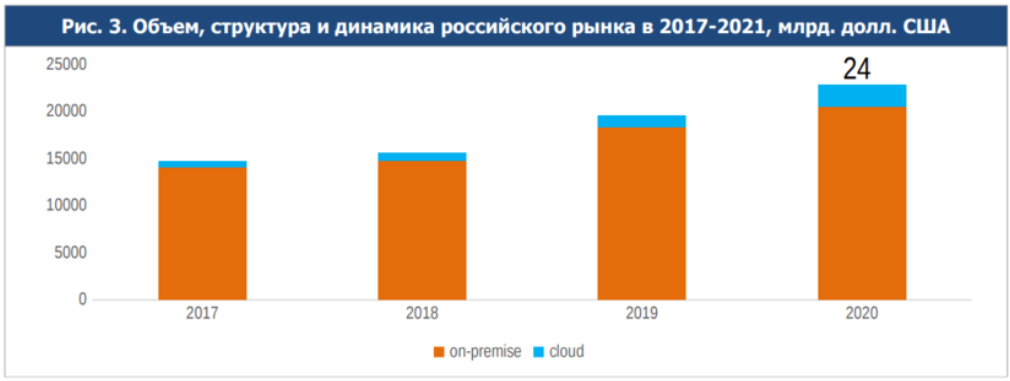

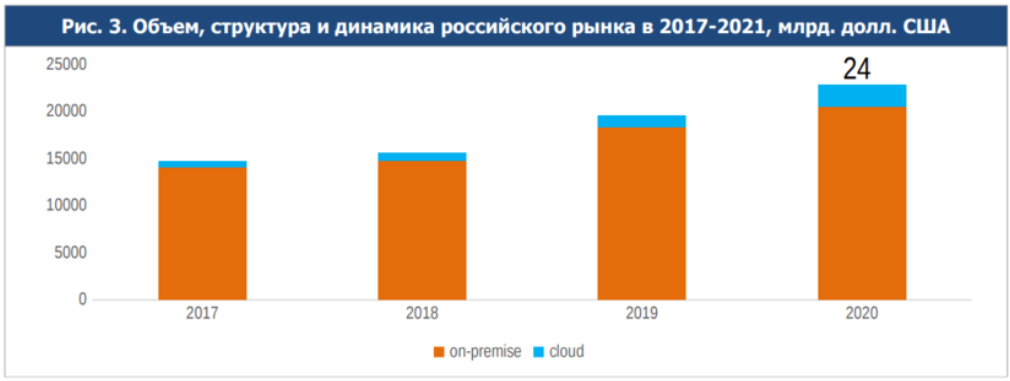

Аналитическая компания J’son & Partners Consulting подсчитала рост рынка информационной безопасности в РФ.

В 2020 году рынок вырос на 7%, в 2021 году — на 8%.

Замедление очевидно. Однако всё ещё сохраняются драйверы роста — повышение зависимости государства и бизнеса от цифровых технологий, рост числа инцидентов ИБ, наносящих критический урон деятельности организаций, а также сильная государственная поддержка.

Кроме того, на руку рассматриваемой компании — уход иностранных компаний-конкурентов. Accenture (NYSE:ACN), Microsoft (NASDAQ:MSFT), IBM (NYSE:IBM), Cisco Systems (NASDAQ:CSCO) и других.

На текущий момент невозможно спрогнозировать, что будет дальше. Не вернутся ли эти компании. И как долго на продукцию компании будет повышенный спрос.

Давайте разберемся с рисками и с тем, стоит ли она своих денег.

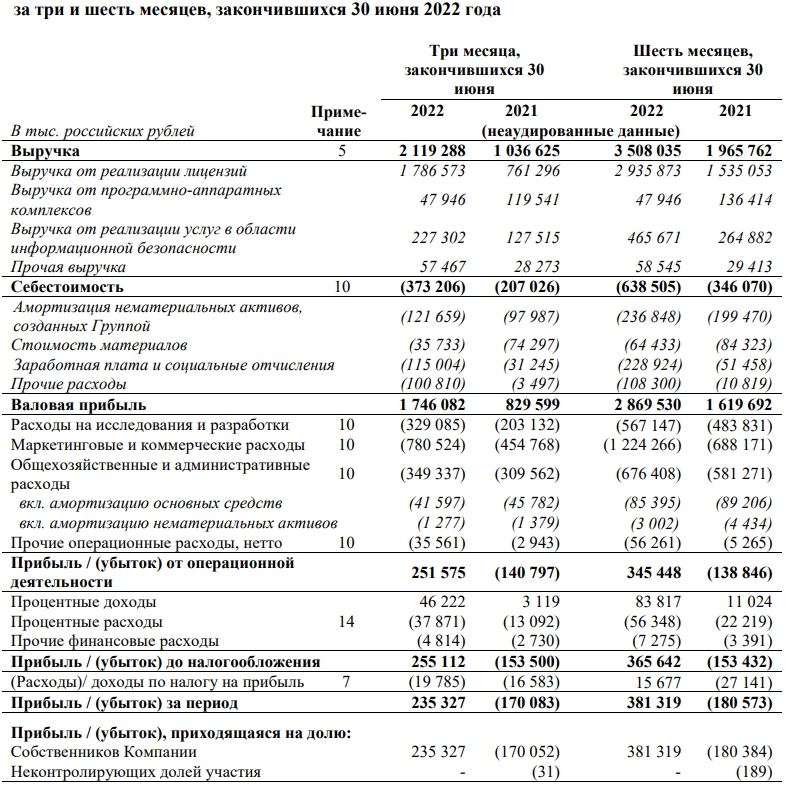

Анализ отчётности

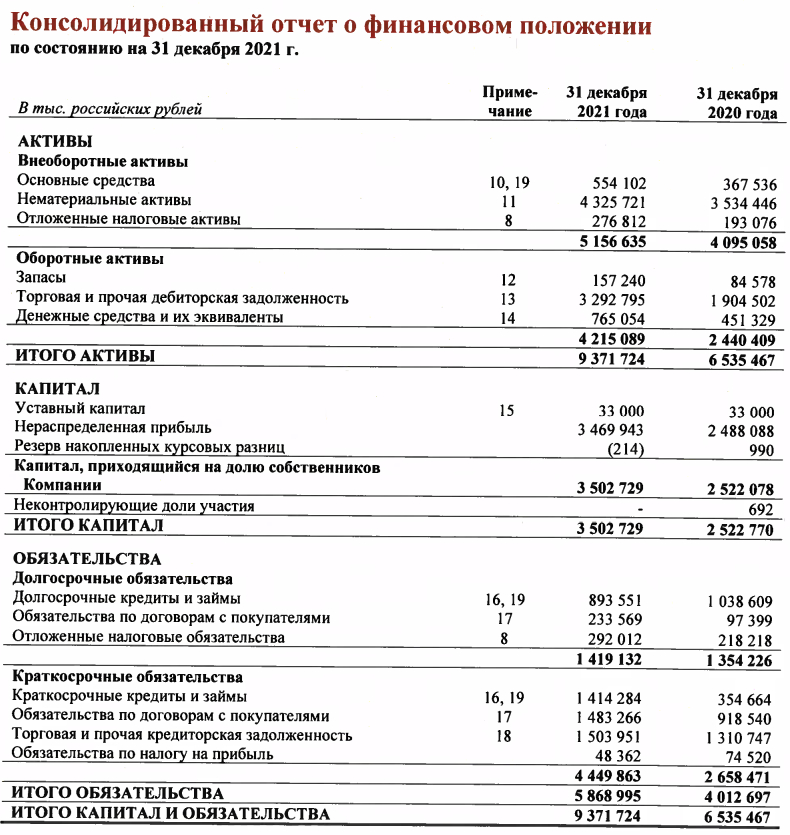

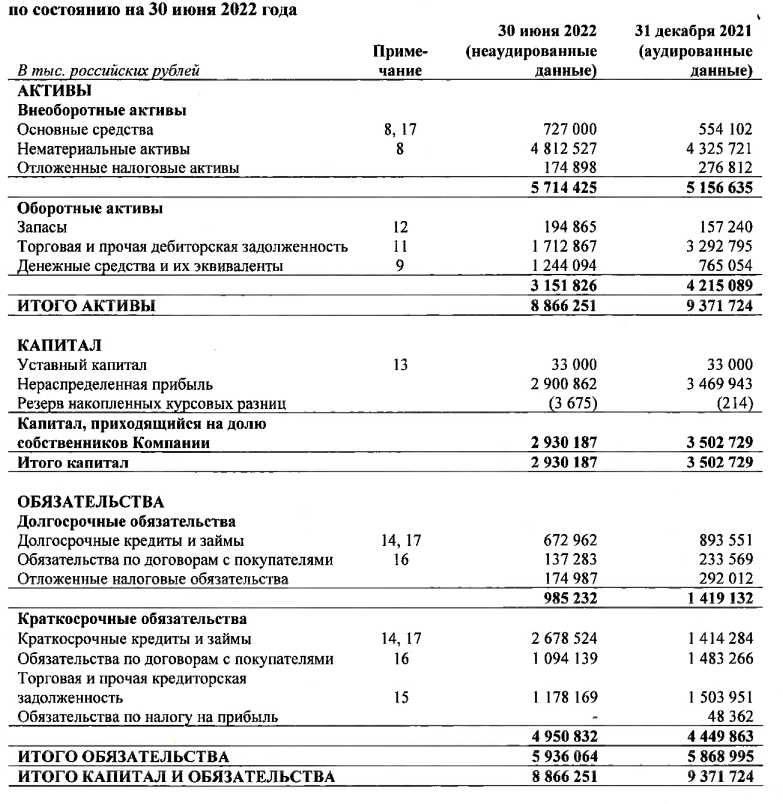

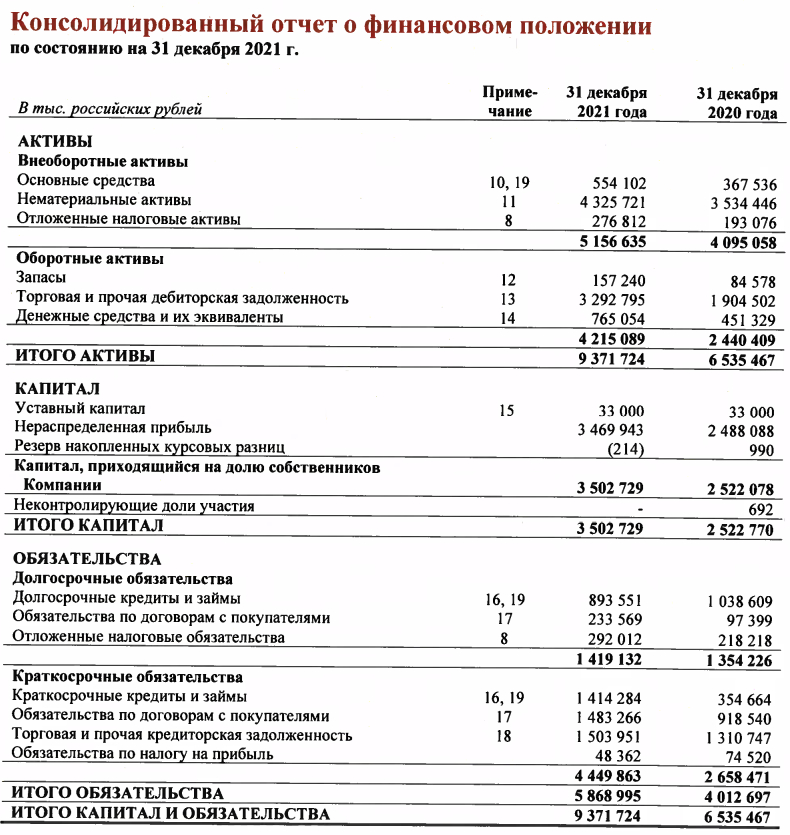

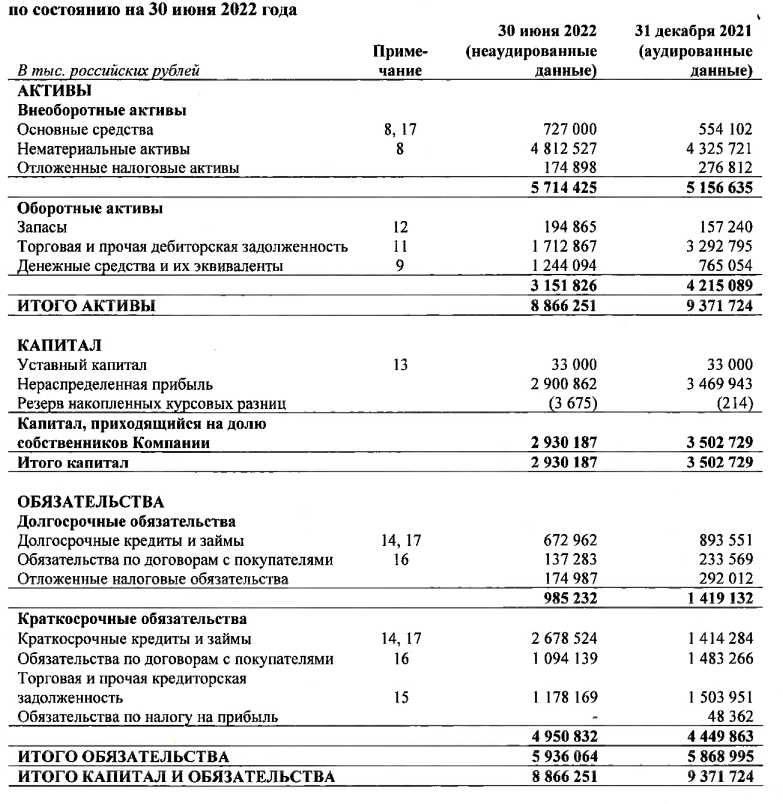

И по традиции начнем с баланса. Тем более, у этой компании он несложный.

баланс

Первое и самое важное — соотношение оборотных активов и текущих обязательств.

Текущие обязательства превышают оборотные активы. Это создает проблемы в обслуживании текущих обязательств. Возможные проблемы — разрывы контрактов и рост долговой нагрузки.

Подобная проблема была у компании Netflix (NASDAQ:NFLX). О ней я рассказывал тут.

В остальном проблем нет. Долг небольшой. Капитал и нераспределенная прибыль растут.

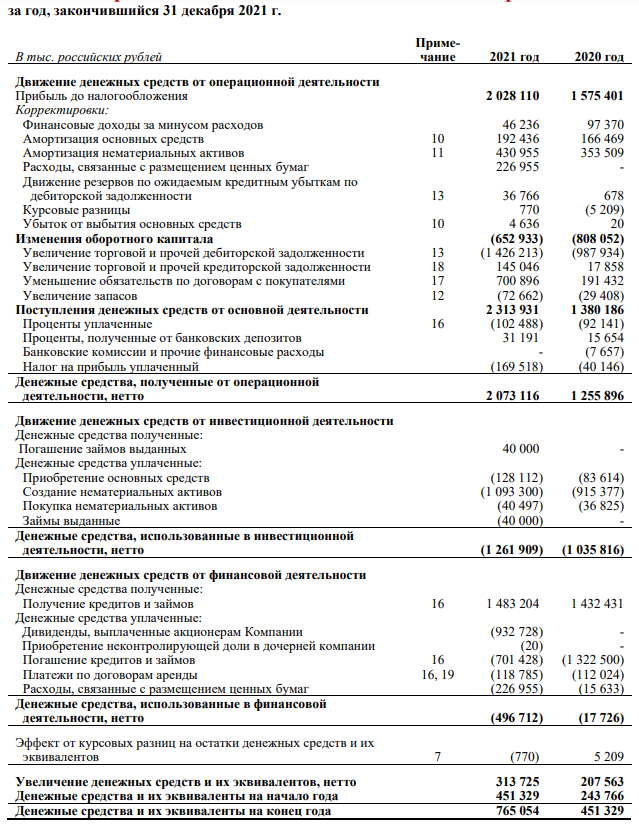

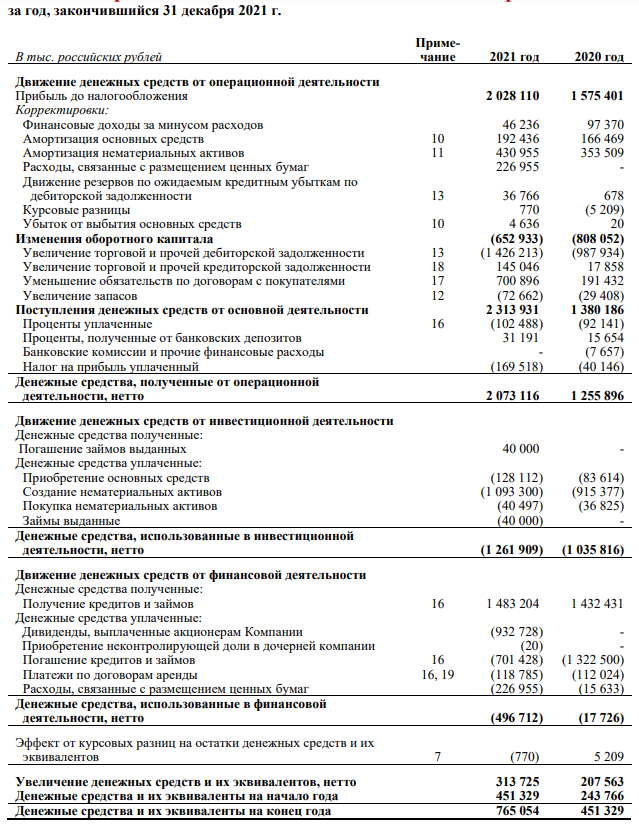

Отчёт о движении денежных средств

Преимущественно компания развивается за счёт собственных средств.

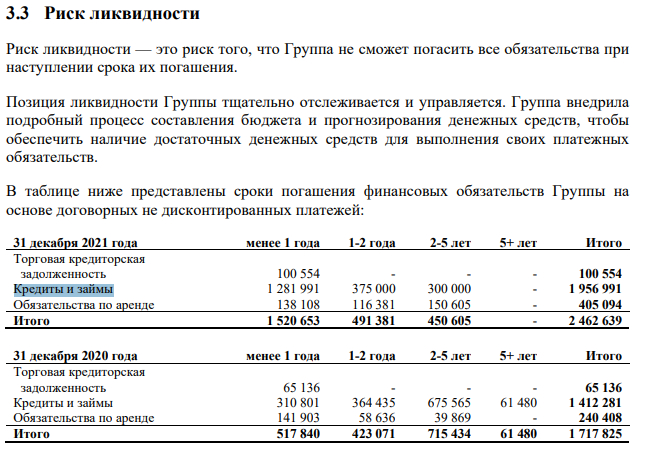

Регулярно использует краткосрочные кредиты (проблема недостатка оборотного капитала).

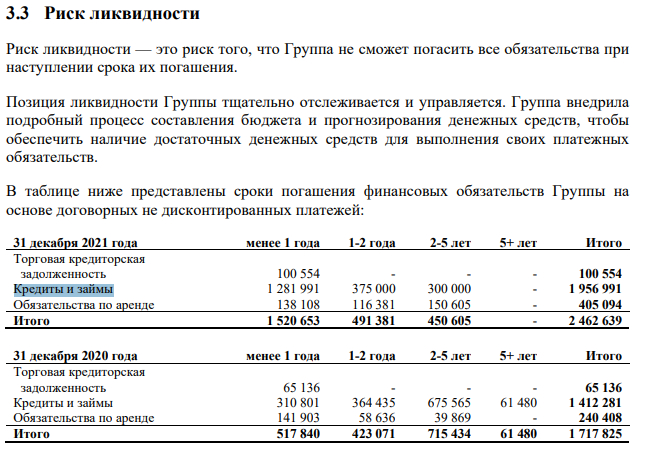

кредиты и займы

Вот вырезка из отчёта компании.

Дефицит оборотного капитала нивелируется краткосрочными кредитами.

Ну и, возвращаясь к отчёту о ДДС, свободный денежный поток стабильно положительный. Хотя компания инвестирует огромные деньги в нематериальные активы (её основные продукты).

Также, за 2021 год компания выплатила дивиденды. Доходность получилась около 1,5%.

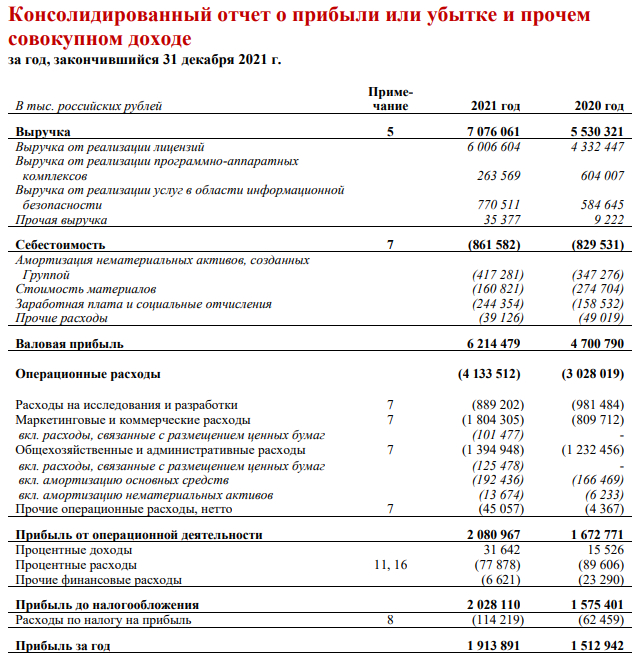

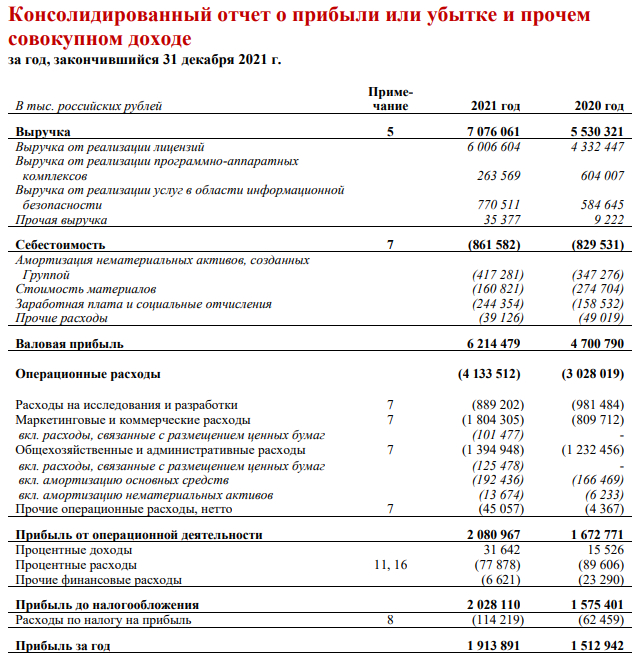

отчёт о прибылях и убытках

Про темпы роста я написал в самом начале. В 2021 году выручка выросла на 27%. Прибыль выросла на 26%.

Операционная прибыль выросла на 24,4%.

Операционная маржинальность составляет 29%. И она значительно выросла за последние годы.

Основной рост произошел в 2020 году. В основном из-за роста выручки. Основное предположение — рост спроса на услуги во время пандемии и рост удаленной работы. Затраты на обеспечение деятельности остались на прежнем уровне, что и привело к росту маржинальности.

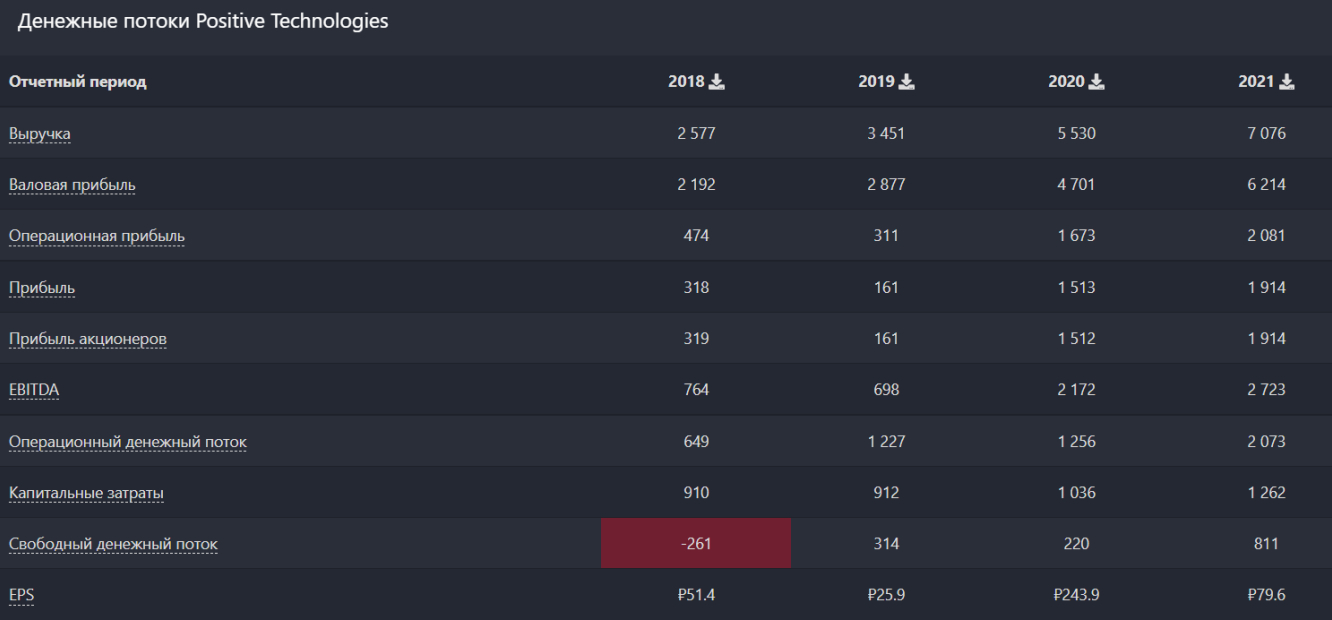

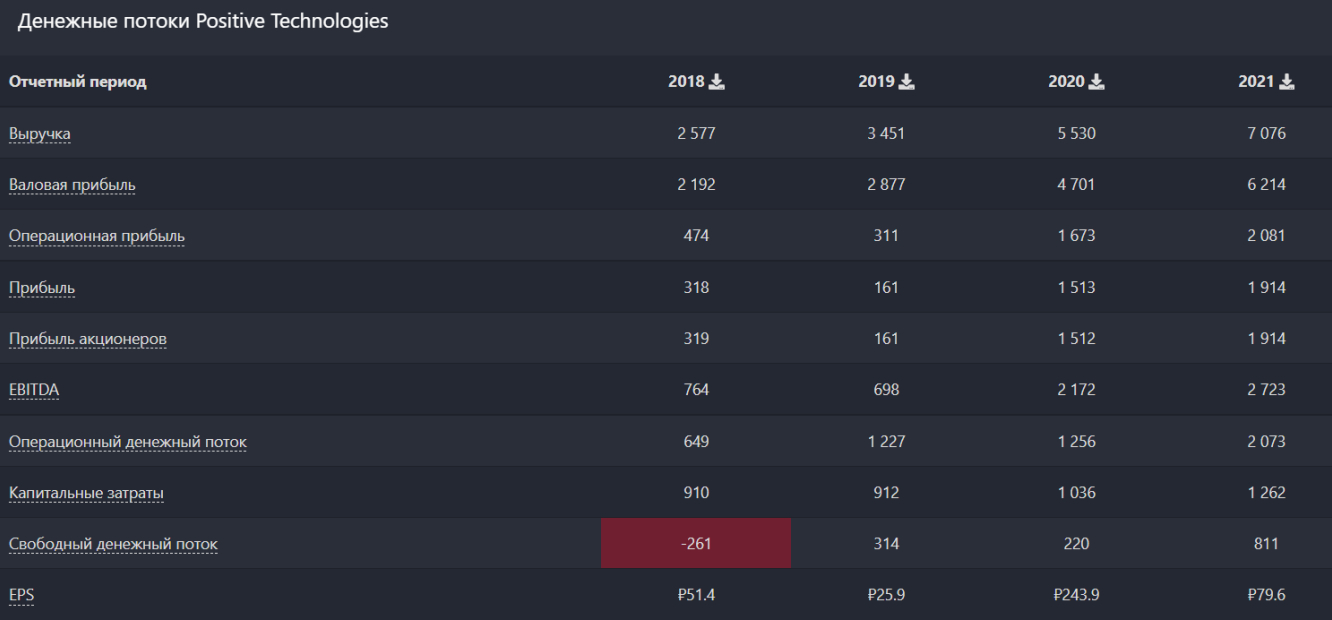

Денежные потоки

Если же мы посмотрим на денежные потоки в динамике, то тут всё отлично.

С 2018:

- Выручка выросла почти в 3 раза;

- Операционная прибыль выросла в 5 раз;

- Чистая прибыль выросла в 6 раз.

Вроде, всё невероятно круто. Но в этом же и проблема — самый древний отчёт от 2018 года.

Компания вышла на IPO только в прошлом году. До IPO никто не обязан отчитываться, тем более по международным стандартам.

Во время IPO обязательна публикация отчётности за последние 3 года.

Поэтому, по сути, мы имеем крайне молодую компанию, историю которой мы не можем проверить документально. Ещё один факт-камень в огород кибер-безопасности.

Оценка стоимости

Вот здесь самое интересное.

Текущая капитализация компании — 80 миллиардов рублей.

За эти деньги мы покупаем компанию, выручка которой составляет 7 миллиардов, а чистая прибыль — 2 миллиарда.

Активы компании — 9,9 миллиардов, из которых 3 миллиарда — акционерный капитал.

Уже тут мы видим непомерно высокую стоимость компании, в которую входят невероятно высокие темпы роста. Но ранее мы с вами обсудили, что темпы роста самого рынка не столь высокие. Да, компания, может захватывать часть рынка, которая принадлежит конкуртентам, но обеспечит ли это ей постоянный рост, учитывая отсутствие оборотного капитала?

Мультипликаторы:

Средневзвешенный P/E за 5 лет — 100 (ну ничего себе окупаемость для рынка РФ!)

P/B — 23

Да, на P/B можно не смотреть, ведь это технологическая компания. Но, тем не менее, окупаемость находится где-то за гранью.

Netdebt/EBITDA — 0,56

Рентабельность прибыли на акцию — 2,3%. Невероятно низкий показатель для рынка РФ.

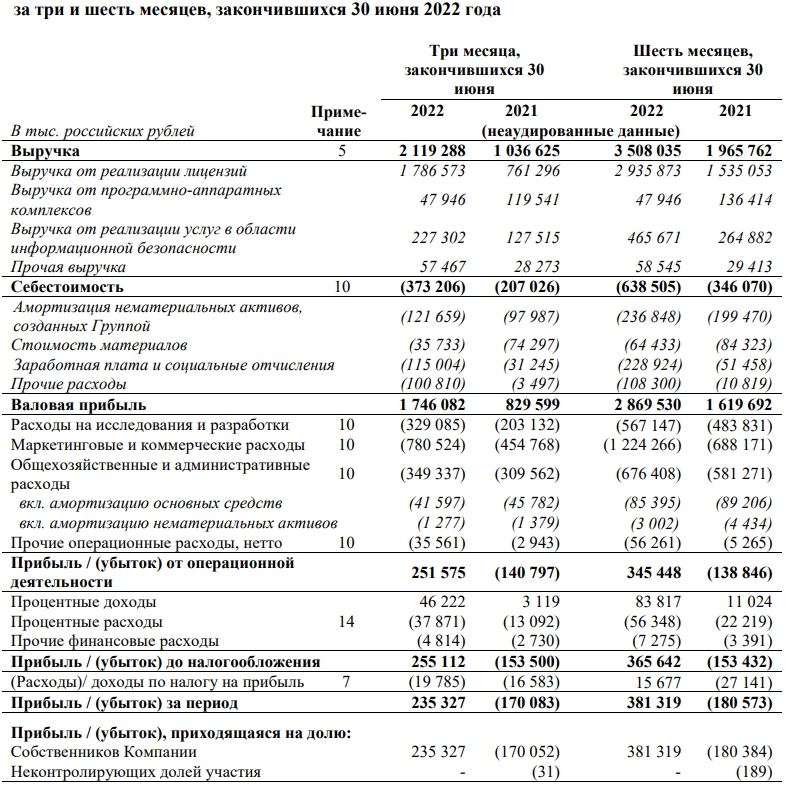

Квартальная отчётность

Прежде чем делать выводы, давайте посмотрим на отчёт компании за первое полугодие 2022 года.

прибыли и убытки квартал

Выручка продолжает расти колоссальными темпами.

Сказывается уход иностранных компаний и рост спроса на продукцию со стороны государственных компаний из-за увеличившихся атак.

Безусловно, это отлично.

баланс квартал

А вот в балансе произошли печальные изменения.

Коэффициент краткосрочной ликвидности скатился. Текущие обязательства в 1,5 раза превышают оборотные активы.

Вырос краткосрочный долг. Компания всеми силами пытается занять рынок, используя внешнее финансирование.

Выводы

Однозначных выводов на рынке фактически не бывает. И этот не исключение.

Компания, безусловно, интересная. Имеет колоссальные темпы роста.

Есть только одна проблема — темпы роста рынка уступают самой компании. И неизвестно просчитать, что будет дальше. Насколько сильно будет развита конкуренция в сегменте, и как долго и много государство будет повышать спрос на продукцию.

Потенциальное снижение экспортных доходов от снижения цен снизит поступление в бюджет, что приведет к сокращению трат.

Более того, неизвестно, вернутся ли в будущем иностранные компании. Если это произойдет, то конкуренция вырастет в разы.

Более того, у компании есть проблемы с ликвидностью. Постоянно отрицательный оборотный капитал ведет к тому, что компания сидит на краткосрочных кредитах как на игле.

И вишенка на торте — непомерно высокая цена, которая ожидает колоссальных темпов роста в будущем.

акции компании

Вот что происходит с акциями этой компании.

Как и любой другой бизнес, эта компания была продана по максимально завышеной цене в конце прошлого года.

После чего акции сильно снизились в цене.

СВО стала катализатором роста, потому что после нее увеличилось количество атак и потребность в защите. А уход иностранных компаний освободил рынок.

Тем не менее, мы видим, что всё это уже в цене. И те, кому нравится эта компания, конечно, можете покупать и держать долгосрочно.

Но я думаю, что доходность этой компании в ближайшие 5 лет будет не столь высокой. Потому что доходность зависит от цены покупки. Более того, из-за проблем с оборотным капиталом и низких темпов роста рынка мы можем в ближайшие годы увидеть снижение темпов роста. Что негативно скажется на котировках акций.

А учитывая всё то, о чем мы говорили выше, эта компания является рискованной. И под мои правила безопасных инвестиций точно не попадает. Поэтому я рисковать не буду.

Уверен, многим она интересна.

Компания имеет колоссальные темпы роста. Имеет перспективы. Но всё ли так радужно — давайте разбираться.

Бизнес компании

Одна из крупнейших компаний РФ в сфере защиты информации.

Основные направления бизнеса:

- Разработка программных продуктов в области информационной безопасности;

- Исследования в области информационной безопасности;

- Консалтинговые и сервисные услуги в области информационной безопасности.

Основные клиенты — крупные корпоративные клиенты.

Клиенты

Сразу стоит обратить внимание на то, что компания работает с государством, хоть и является частной по структуре капитала.

Структура капитала

Основным акционером является Юрий Максимов.

По продуктам бизнес тоже неплохо диверсифицирован.

Основные продукты:

- MaxPatrol 8 - предназначена для обеспечения контроля защищенности и соответствия стандартам безопасности информационных систем.

- MaxPatrol SIEM - позволяет построение полной модели инфраструктуры, сбор и анализ всей доступной информации об активах и событиях.

- PT AF - обеспечивает непрерывную защиту приложений, пользователей и инфраструктуры и помогает соответствовать стандартам безопасности.

- PT ISIM - обеспечивает поиск следов нарушений информационной безопасности в сетях АСУ ТП, помогает на ранней стадии выявлять кибератаки, активность вредоносного ПО, неавторизованные действия персонала.

- PT NAD - система глубокого анализа сетевого трафика для выявления атак на периметре и внутри сети.

- PT Sandbox - защищает компанию от целевых и массовых атак с применением современного вредоносного ПО.

В общем, вся компания заточена на то, чтобы ни один хакер не пробился. И спрос на её услуги высок и регулярно растет.

Аналитическая компания J’son & Partners Consulting подсчитала рост рынка информационной безопасности в РФ.

В 2020 году рынок вырос на 7%, в 2021 году — на 8%.

Замедление очевидно. Однако всё ещё сохраняются драйверы роста — повышение зависимости государства и бизнеса от цифровых технологий, рост числа инцидентов ИБ, наносящих критический урон деятельности организаций, а также сильная государственная поддержка.

Кроме того, на руку рассматриваемой компании — уход иностранных компаний-конкурентов. Accenture (NYSE:ACN), Microsoft (NASDAQ:MSFT), IBM (NYSE:IBM), Cisco Systems (NASDAQ:CSCO) и других.

На текущий момент невозможно спрогнозировать, что будет дальше. Не вернутся ли эти компании. И как долго на продукцию компании будет повышенный спрос.

Давайте разберемся с рисками и с тем, стоит ли она своих денег.

Анализ отчётности

И по традиции начнем с баланса. Тем более, у этой компании он несложный.

баланс

Первое и самое важное — соотношение оборотных активов и текущих обязательств.

Текущие обязательства превышают оборотные активы. Это создает проблемы в обслуживании текущих обязательств. Возможные проблемы — разрывы контрактов и рост долговой нагрузки.

Подобная проблема была у компании Netflix (NASDAQ:NFLX). О ней я рассказывал тут.

В остальном проблем нет. Долг небольшой. Капитал и нераспределенная прибыль растут.

Отчёт о движении денежных средств

Преимущественно компания развивается за счёт собственных средств.

Регулярно использует краткосрочные кредиты (проблема недостатка оборотного капитала).

кредиты и займы

Вот вырезка из отчёта компании.

Дефицит оборотного капитала нивелируется краткосрочными кредитами.

Ну и, возвращаясь к отчёту о ДДС, свободный денежный поток стабильно положительный. Хотя компания инвестирует огромные деньги в нематериальные активы (её основные продукты).

Также, за 2021 год компания выплатила дивиденды. Доходность получилась около 1,5%.

отчёт о прибылях и убытках

Про темпы роста я написал в самом начале. В 2021 году выручка выросла на 27%. Прибыль выросла на 26%.

Операционная прибыль выросла на 24,4%.

Операционная маржинальность составляет 29%. И она значительно выросла за последние годы.

Основной рост произошел в 2020 году. В основном из-за роста выручки. Основное предположение — рост спроса на услуги во время пандемии и рост удаленной работы. Затраты на обеспечение деятельности остались на прежнем уровне, что и привело к росту маржинальности.

Денежные потоки

Если же мы посмотрим на денежные потоки в динамике, то тут всё отлично.

С 2018:

- Выручка выросла почти в 3 раза;

- Операционная прибыль выросла в 5 раз;

- Чистая прибыль выросла в 6 раз.

Вроде, всё невероятно круто. Но в этом же и проблема — самый древний отчёт от 2018 года.

Компания вышла на IPO только в прошлом году. До IPO никто не обязан отчитываться, тем более по международным стандартам.

Во время IPO обязательна публикация отчётности за последние 3 года.

Поэтому, по сути, мы имеем крайне молодую компанию, историю которой мы не можем проверить документально. Ещё один факт-камень в огород кибер-безопасности.

Оценка стоимости

Вот здесь самое интересное.

Текущая капитализация компании — 80 миллиардов рублей.

За эти деньги мы покупаем компанию, выручка которой составляет 7 миллиардов, а чистая прибыль — 2 миллиарда.

Активы компании — 9,9 миллиардов, из которых 3 миллиарда — акционерный капитал.

Уже тут мы видим непомерно высокую стоимость компании, в которую входят невероятно высокие темпы роста. Но ранее мы с вами обсудили, что темпы роста самого рынка не столь высокие. Да, компания, может захватывать часть рынка, которая принадлежит конкуртентам, но обеспечит ли это ей постоянный рост, учитывая отсутствие оборотного капитала?

Мультипликаторы:

Средневзвешенный P/E за 5 лет — 100 (ну ничего себе окупаемость для рынка РФ!)

P/B — 23

Да, на P/B можно не смотреть, ведь это технологическая компания. Но, тем не менее, окупаемость находится где-то за гранью.

Netdebt/EBITDA — 0,56

Рентабельность прибыли на акцию — 2,3%. Невероятно низкий показатель для рынка РФ.

Квартальная отчётность

Прежде чем делать выводы, давайте посмотрим на отчёт компании за первое полугодие 2022 года.

прибыли и убытки квартал

Выручка продолжает расти колоссальными темпами.

Сказывается уход иностранных компаний и рост спроса на продукцию со стороны государственных компаний из-за увеличившихся атак.

Безусловно, это отлично.

баланс квартал

А вот в балансе произошли печальные изменения.

Коэффициент краткосрочной ликвидности скатился. Текущие обязательства в 1,5 раза превышают оборотные активы.

Вырос краткосрочный долг. Компания всеми силами пытается занять рынок, используя внешнее финансирование.

Выводы

Однозначных выводов на рынке фактически не бывает. И этот не исключение.

Компания, безусловно, интересная. Имеет колоссальные темпы роста.

Есть только одна проблема — темпы роста рынка уступают самой компании. И неизвестно просчитать, что будет дальше. Насколько сильно будет развита конкуренция в сегменте, и как долго и много государство будет повышать спрос на продукцию.

Потенциальное снижение экспортных доходов от снижения цен снизит поступление в бюджет, что приведет к сокращению трат.

Более того, неизвестно, вернутся ли в будущем иностранные компании. Если это произойдет, то конкуренция вырастет в разы.

Более того, у компании есть проблемы с ликвидностью. Постоянно отрицательный оборотный капитал ведет к тому, что компания сидит на краткосрочных кредитах как на игле.

И вишенка на торте — непомерно высокая цена, которая ожидает колоссальных темпов роста в будущем.

акции компании

Вот что происходит с акциями этой компании.

Как и любой другой бизнес, эта компания была продана по максимально завышеной цене в конце прошлого года.

После чего акции сильно снизились в цене.

СВО стала катализатором роста, потому что после нее увеличилось количество атак и потребность в защите. А уход иностранных компаний освободил рынок.

Тем не менее, мы видим, что всё это уже в цене. И те, кому нравится эта компания, конечно, можете покупать и держать долгосрочно.

Но я думаю, что доходность этой компании в ближайшие 5 лет будет не столь высокой. Потому что доходность зависит от цены покупки. Более того, из-за проблем с оборотным капиталом и низких темпов роста рынка мы можем в ближайшие годы увидеть снижение темпов роста. Что негативно скажется на котировках акций.

А учитывая всё то, о чем мы говорили выше, эта компания является рискованной. И под мои правила безопасных инвестиций точно не попадает. Поэтому я рисковать не буду.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба