Экспортеров, не пострадавших от санкций и кризиса в стране осталось крайне мало. Можно ли отнести к ним золотодобытчиков? С одной стороны, прямых санкций на компании из РФ не было. С другой стороны, добытчики сталкиваются с теми же проблемами, что и другие экспортеры:

Страны G7 ввели запрет на импорт российского золота;

дисконты на внутреннем и внешнем рынках;

снижение цен на сырьевом рынке;

проблемы с поиском новых поставщиков оборудования и техники;

отказ контрагентов от российских товаров;

и т.д.

«Полюс» наконец то выпустил отчетность за 1 полугодие 2021 года. С момента СВО про компанию было мало новостей, чаще негативные. Производственные отчеты не выпускали, финансовые тем более, дивиденды отменили, собственник сменился. В этой статье попробуем разобраться, что происходит в компании и в секторе золотодобычи.

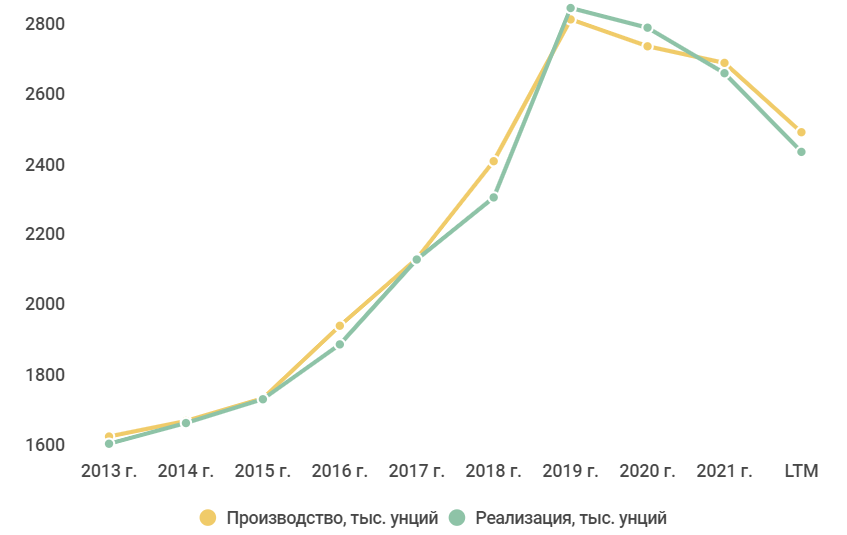

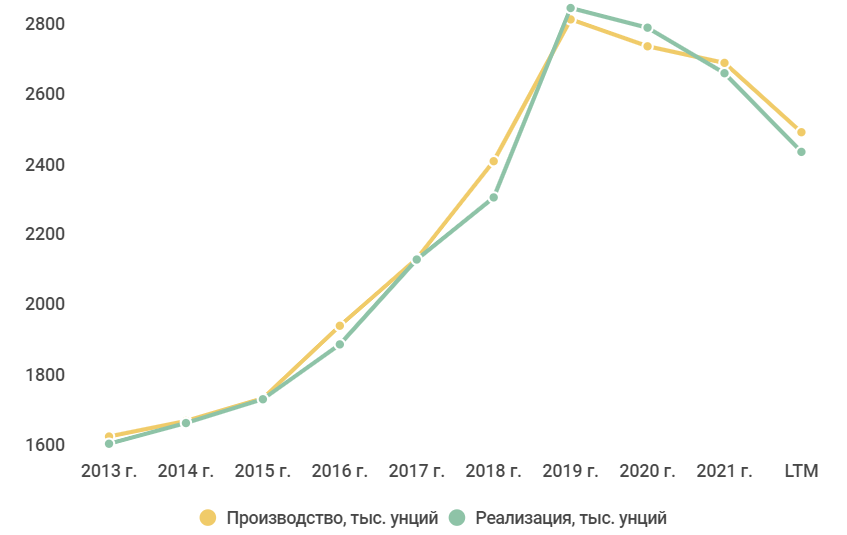

Производство в первом полугодии просело на 15% год к году, а реализация на 19%. Снижение плановое, уменьшилось количество руды в горной массе и количество золота в этой руде. Часть добытого золота еще на переработке, так что во втором полугодии результаты должны быть лучше.

Из позитивного — реализация упала примерно на такую же величину, как добыча, разрыв в рамках статистической погрешности. То есть «Полюс» продолжает успешно сбывать свои слитки.

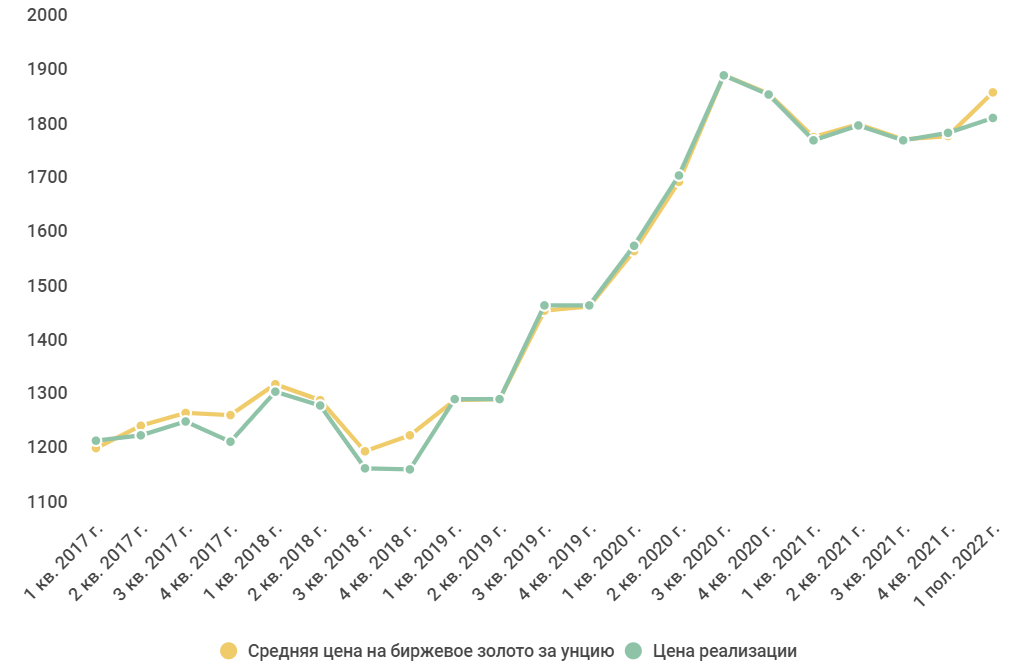

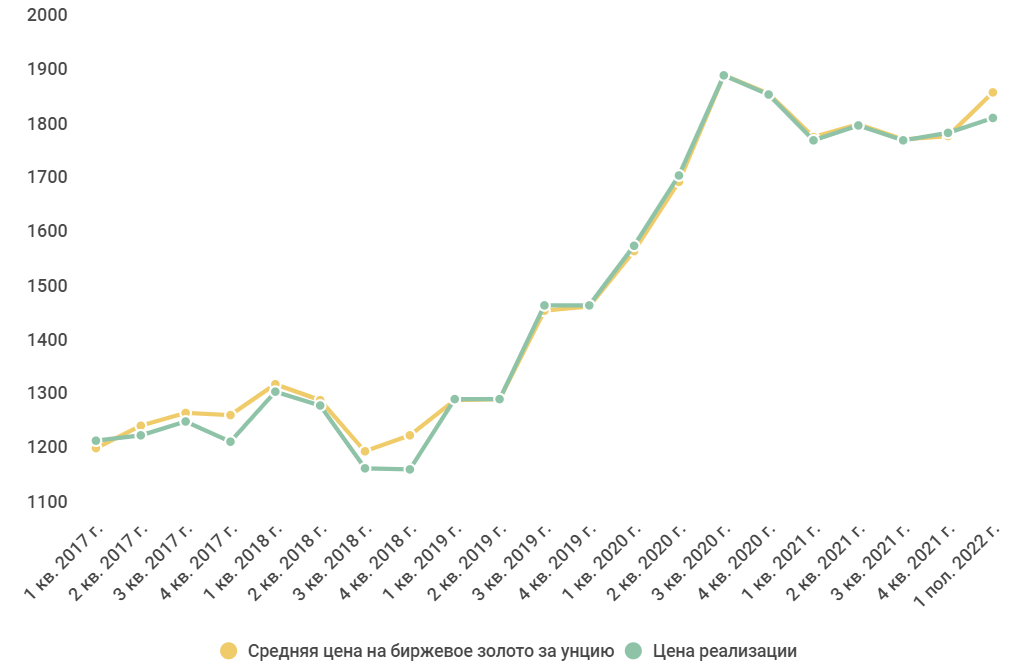

Компания не раскрыла никакой дополнительной информации о продажах: кому, куда, за сколько. Путем несложных расчетов определяем цену реализации в 1 полугодии 2022 года. Обычно цена реализации отличается от биржевой в пределах 1%, сейчас есть дисконт в 2,6%. Это не существенно. Были новости о том, что банки и ЦБ согласны покупать золото только с дисконтом в 10-15%. В связи с этим золотодобытчики начали искать новые каналы сбыта.

Исторически производители золота продавали слитки российским банкам, которые экспортировали их. В 2021 году Россия экспортировала практически все произведенные слитки, а основным получателем была Великобритания, где происходила дальнейшая перепродажа и хранение металла. До 2020 года большую часть произведенного в РФ золота скупал ЦБ.

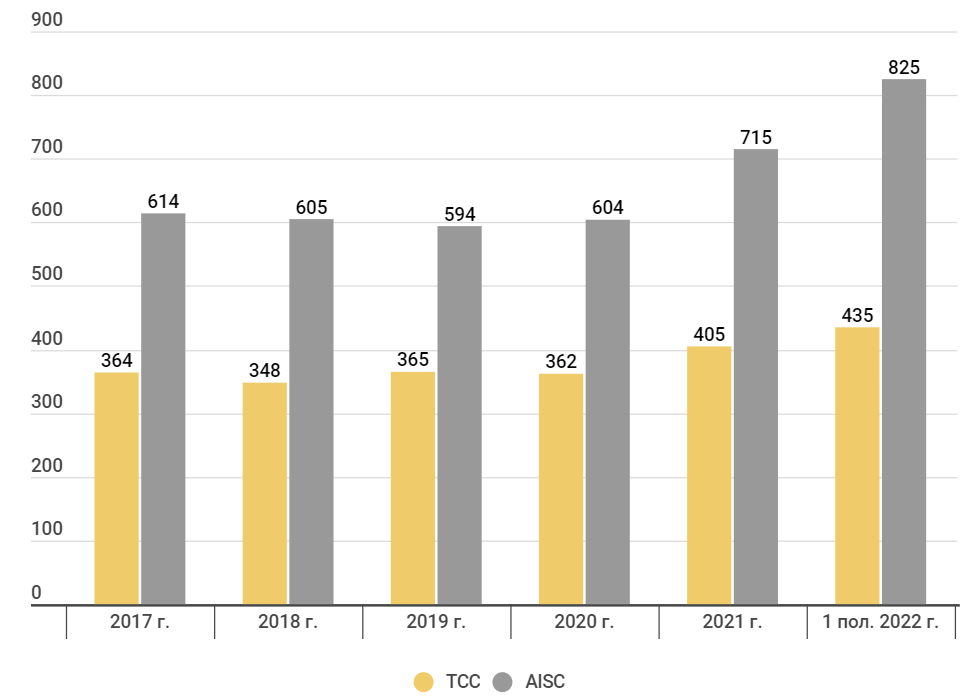

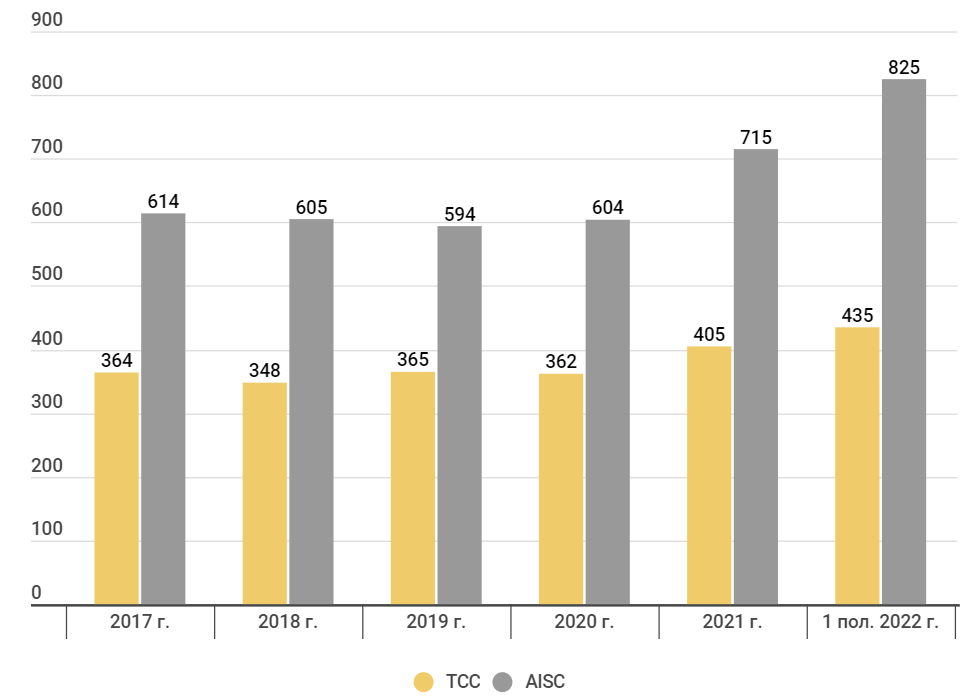

В первом полугодии выросли затраты на производство: TCC на 12%, AISC на 26%.

AISC — общие затраты на добычу 1 тройской унции золота.

TTC — операционные затраты на добычу 1 тройской унции золота.

По словам менеджмента затраты выросли на фоне сниженного содержания золота в руде, роста стоимости материалов и зарплаты.

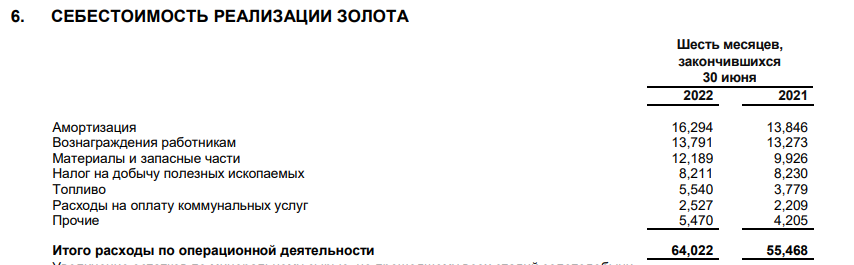

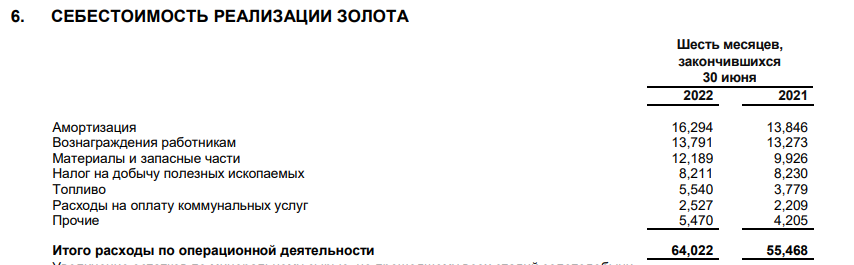

По разбивке себестоимости видно, что повышение зарплат повлияло на нее не так сильно. Основные статьи рост расходов — амортизация, материалы и топливо. Последние два логично связать с высокой инфляцией и закупкой впрок.

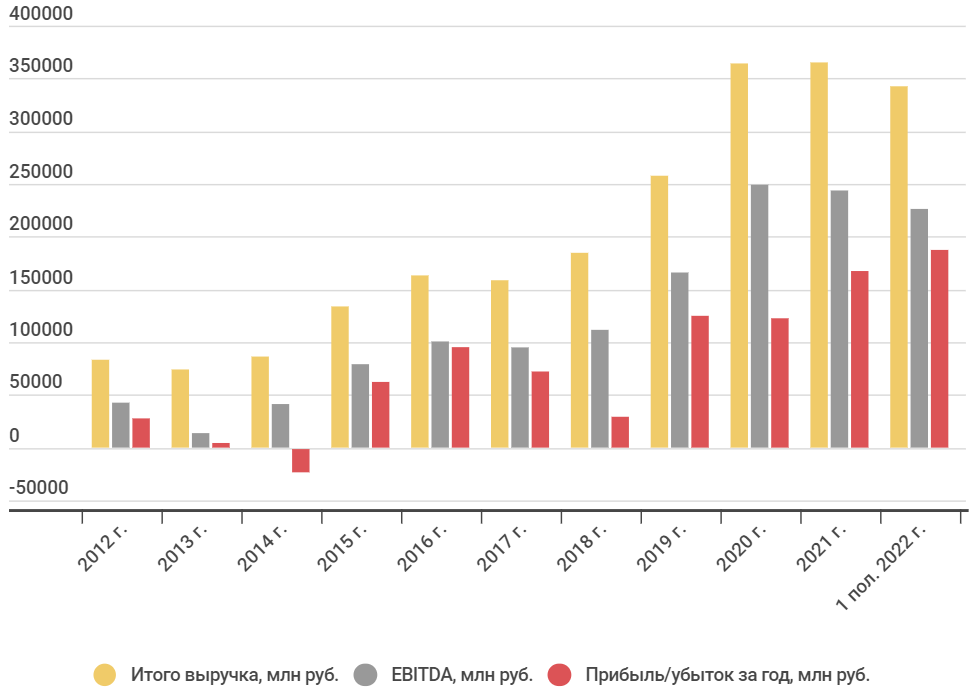

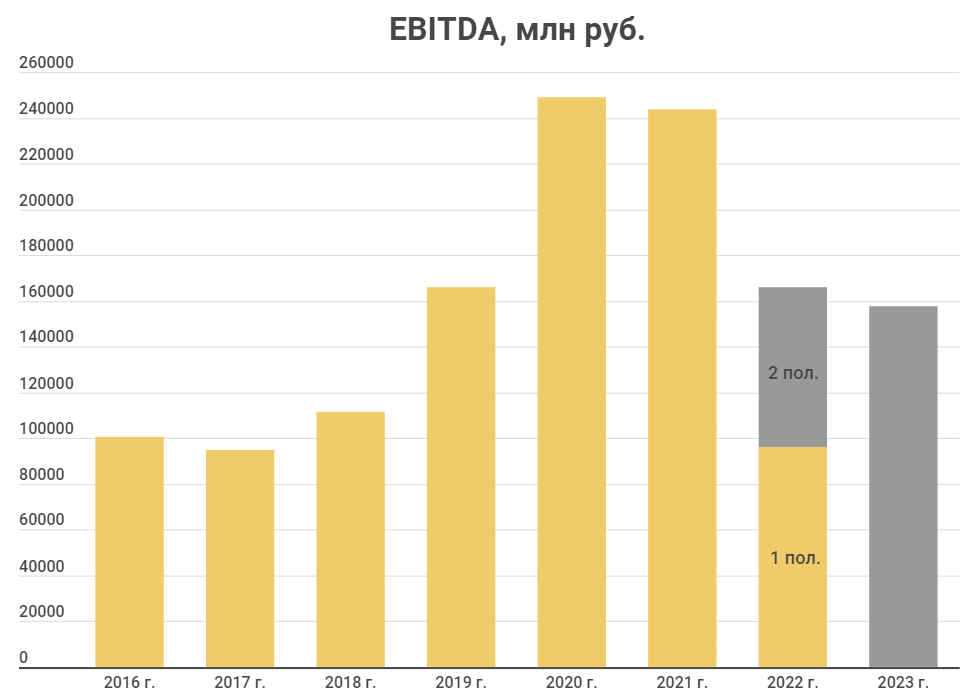

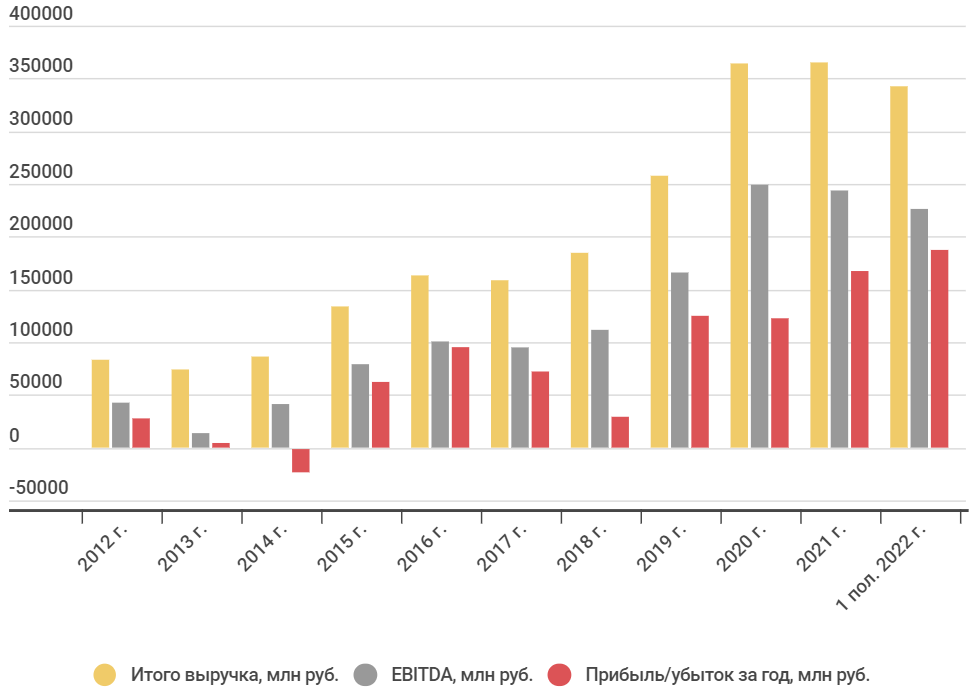

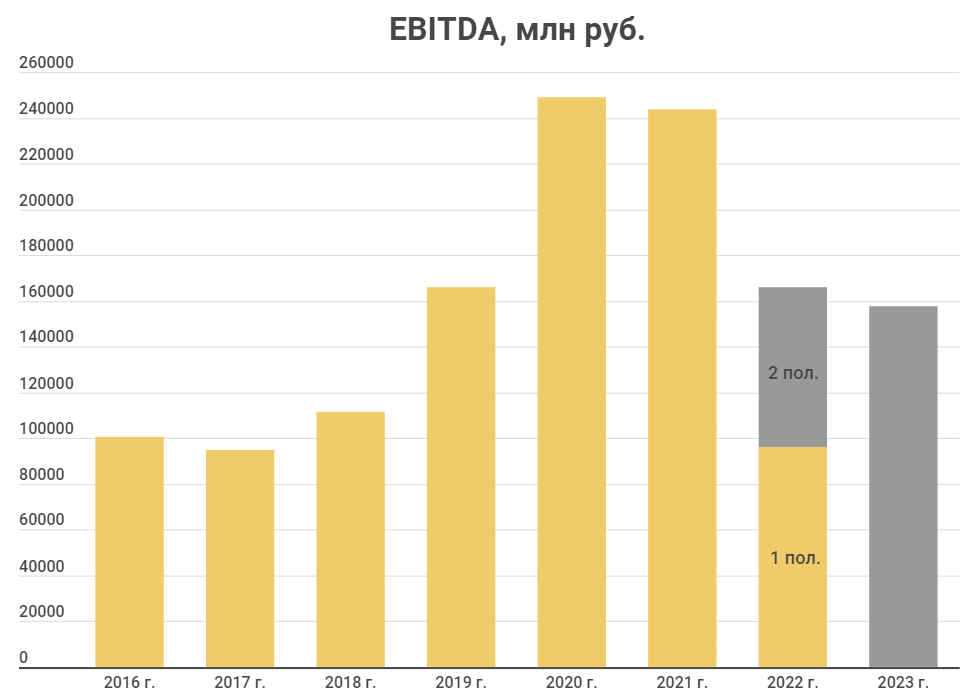

Финансовые результаты после рекордного 2021 года стагнируют. В основном это связано со снижением цены на золото и ростом затрат. В 1 пол. 2022 года чистая прибыль выросла на 27% из-за переоценки долга и финансовых инструментов. Скорректированная прибыль снизилась на 25%.

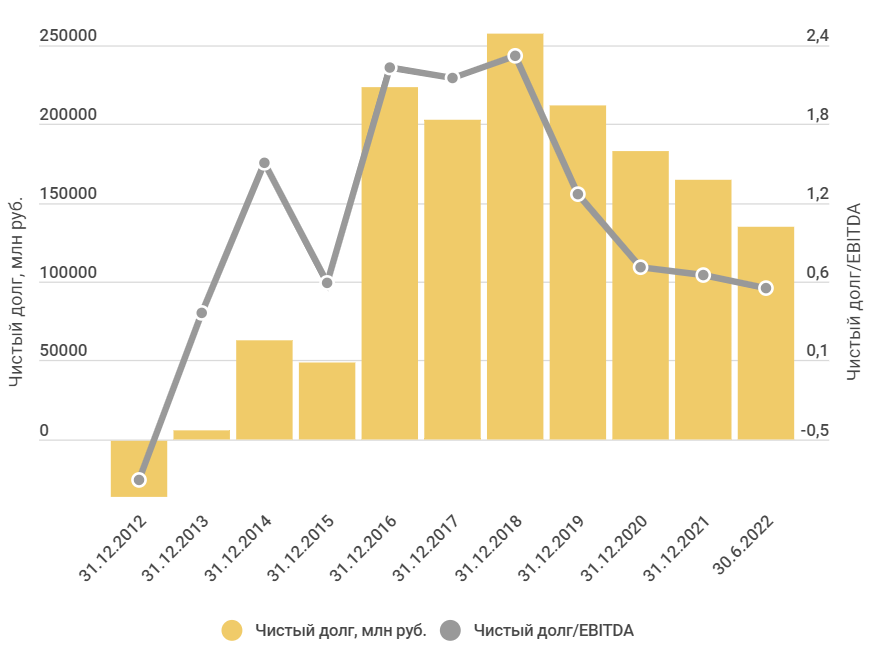

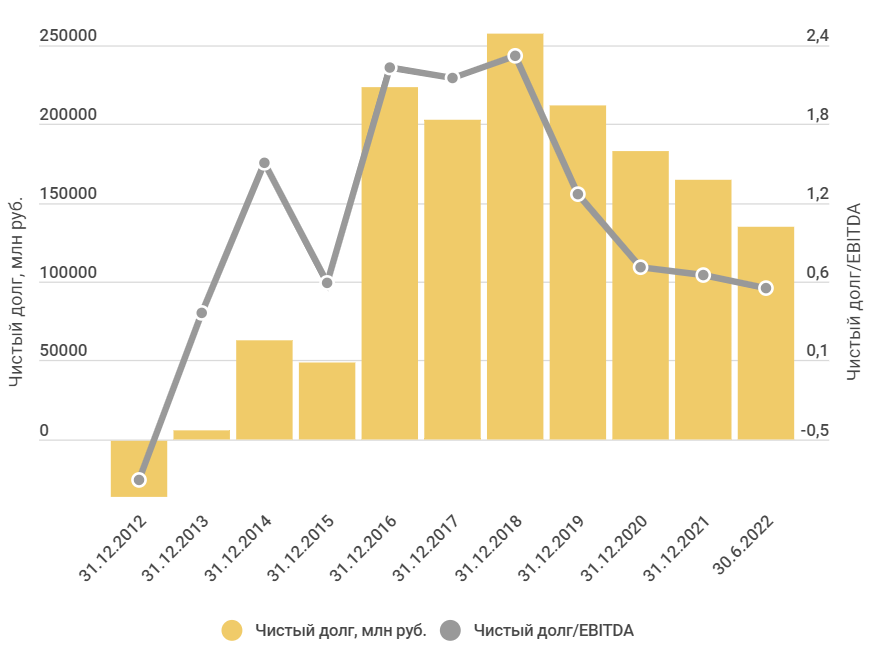

Чистый долг в долларах немного вырос, но в рублях снизился из-за укрепления рубля. Долговая нагрузка в целом пока на хорошем уровне.

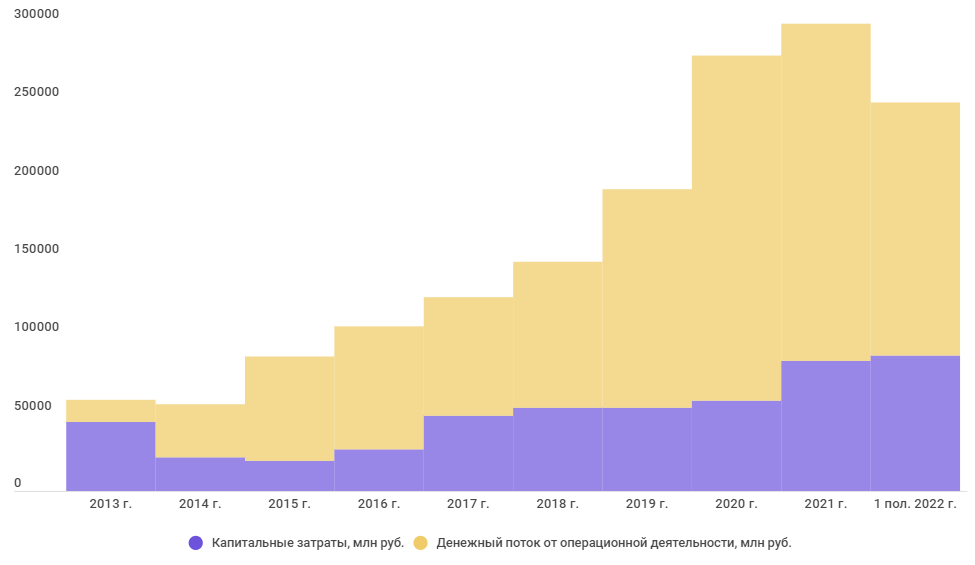

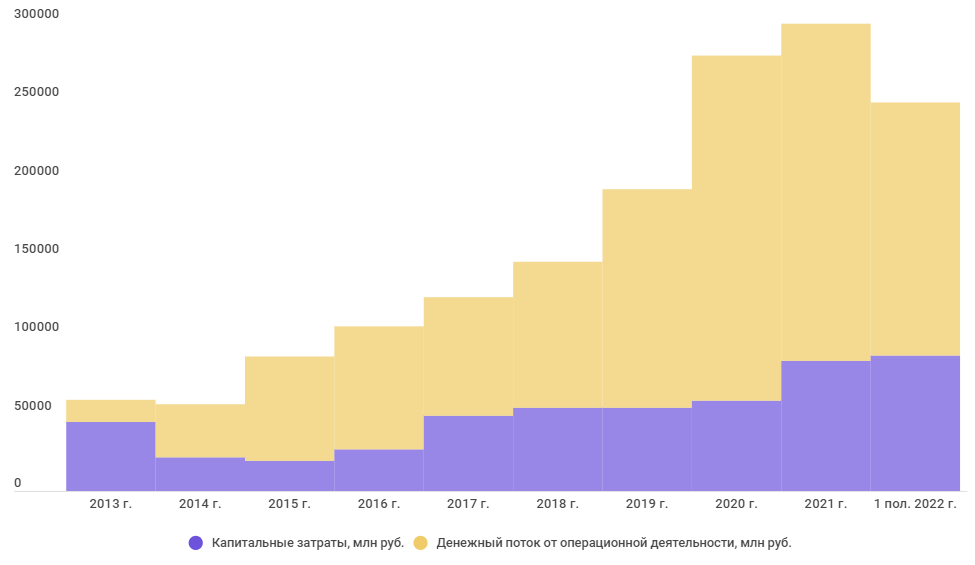

«Полюс» продолжает наращивать капитальные затраты, идет поиск альтернативных поставщиков оборудования. Основные проекты: увеличение производственных мощностей на Благодатном и Куранахе и разведка Сухого Лога.

Свободный денежный поток остается в положительной зоне. За 1 полугодие была просадка из-за снижения EBITDA и роста запасов, что характерно для многих экспортеров.

Ситуация в золотодобывающей отрасли РФ

Руководство «Полюса» было скромно на комментарии относительно спроса на золото, цен и альтернативных рынков.

В июне страны G7 ввели запрет на импорт российского золота. Эмбарго было вполне ожидаемым. Ранее российские заводы лишились статуса надёжных поставщиков, и потеряли возможность продавать свои слитки на мировых биржах.

В то же время в России приняли меры поддержки золотодобытчиков и банков: отмена НДС и временная отмена НДФЛ на золотые слитки. Это сделало инвестирование в слитки значительно выгоднее, чем раньше. Остался правда высокий спред между ценой покупки и продажи у банков.

За счет этих мер в России в 4 раза вырос спрос на золотые монеты и слитки по итогам 2 кв. 2022 года. При этом спрос на ювелирные изделия упал в 2 раза.

Роста спроса на внутреннем рынке недостаточно, чтобы покрыть все предложение. Золотодобытчикам пришлось самостоятельно выходить на внешние рынки, так как в определенный момент российские банки и ЦБ покупали золото с дисконтом 10-15%.

Так, «Полиметалл» снизил продажи заметно сильнее, чем производство, но при этом средняя цена реализации выросла. Тут все зависит от позиции руководства. В «Полиметалле» заявили, что не собираются продавать золото с дисконтом.

У «Полюса» продажи тоже снизились, но в рамках снижения производства. Цены реализации меньше, чем год назад. Видимо «Полюс» продолжал продавать слитки российским банкам, возможно, с небольшим дисконтом. Переориентировать поставки на внешние рынки такому крупному производителю, как «Полюс», сложно.

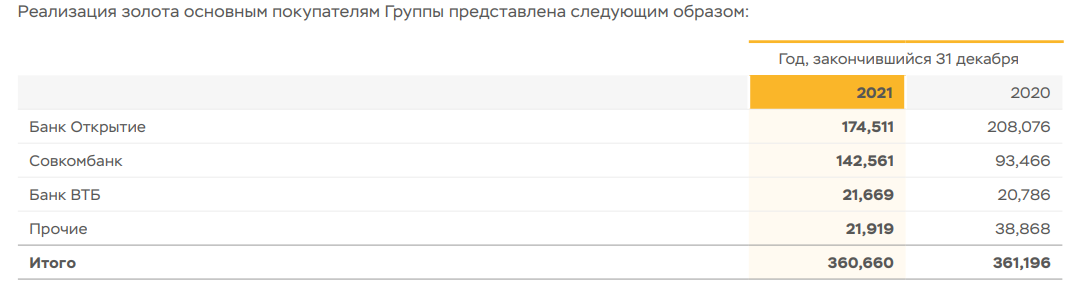

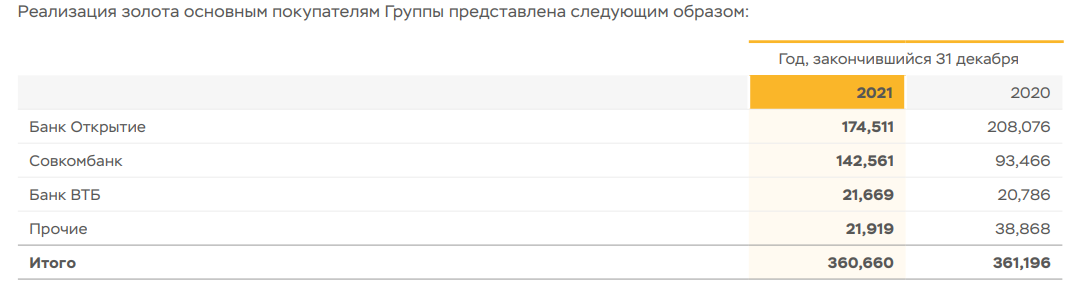

В 2021 году основной объем продаж приходился на три крупных банка, которые сейчас находятся под санкциями.

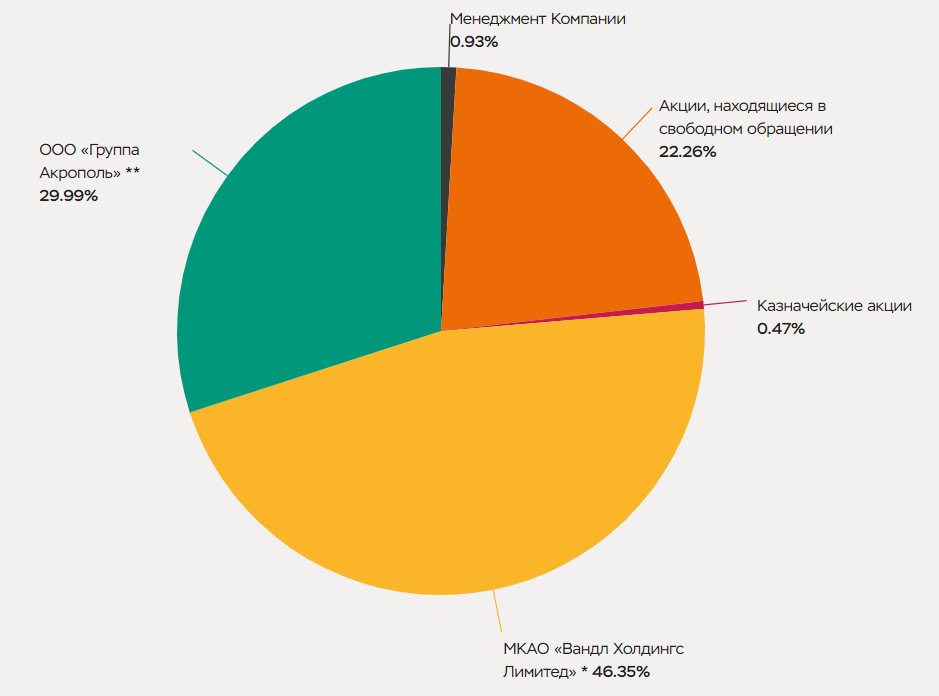

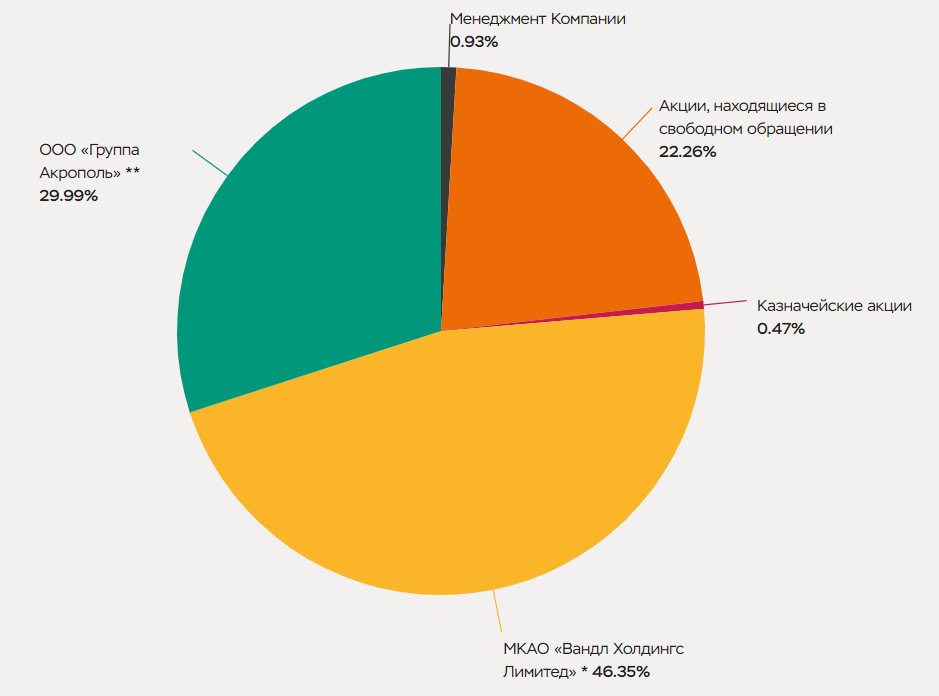

Смена собственника

В апреле в структуре акционерного капитала «Полюса» начались первые изменения. С 2015 года компания контролировал Саид Керимов, сын Сулеймана Керимова. На начало апреля у него было 76,34% акций через кипрский фонд. 6 апреле Саид Керимов передал 30% акций Ахмеду Паланкоеву («Группа Акрополь»), бизнес-партнеру его отца. Таким образом, Саид перестал быть контролирующим акционером.

8 апреля на него наложил санкции Евросоюз. В мае Керимов передал свой фонд (у которого регистрация уже в РФ) «Фонду поддержки исламских организаций». На данный момент Саид Керимов не имеет доли в «Полюсе».

Про «Фонд поддержки исламских организаций» информации в интернете нет. Связанных лиц у фонда много, в основном это некоммерческие компании и представители мусульманских сообществ. Представители фонда заявили, что не будут влиять на деятельность «Полюса» и полностью доверяют управление менеджменту.

Понятно, что главная причина передачи «Полюса» — снижение санкционных рисков. Саид Керимов сам находился под санкциями, поэтому компания была под угрозой. Надолго ли задержится «Полюс» в руках некоммерческого фонда, неизвестно.

Совет директоров компании отменил дивиденды по итогам 2021 года. По поводу дивидендов за 2022 год надо порассуждать. С одной стороны структура акционеров устаканилась. «Фонд поддержки исламских организаций» заявил, что будущие дивиденды будет направлять на благотворительность, то есть вроде как заинтересован в их получении.

С другой стороны, скорее всего основная инициатива должна исходить от менеджмента компании. Он вполне может решить, что сейчас не время выплачивать дивиденды, лучше сделать запас и инвестировать в развитие.

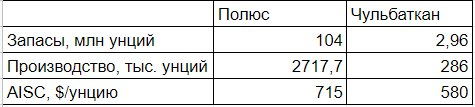

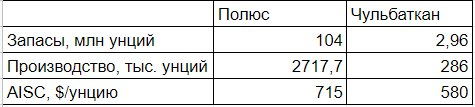

Недавнее приобретение

«Полюс» решил воспользоваться кризисной ситуацией для того, чтобы купить хороший актив недорого.

Месторождение Чульбаткан находится в Хабаровском крае и предполагает разработку открытым способом. Ранее месторождение принадлежало иностранной компании Kinross Gold. Недавно все российские активы канадского золотодобытчика выкупил Highland Gold.

Чульбаткан перспективное месторождение, но как часто бывает в таких случаях, оно требует больших вложений. В итоге Highland Gold решил продать Чульбаткан «Полюсу», у которого есть достаточно ресурсов и опыта.

По условиям сделки «Полюс» заплатил 140 млн $. Kinross три года назад приобрел Чульбаткан за 283 млн $.

Новое месторождение предполагает разработку на протяжении 7 лет, оно должно увеличить производство «Полюса» на 10%. AISC (2021 год) ниже, чем в среднем по другим месторождениям «Полюса».

Пока компания не представила план разработки и капитальных затрат на проект.

Оценка акций

Для прогноза финансовых результатов компании я буду использовать базовый сценарий со следующими переменными:

ФРС продолжит повышать ставку, пик будет в 2023 году в районе 4,6%;

инфляция в мире постепенно будет снижаться;

средний курс рубля в 2023 году будет 70 руб.;

не будет дополнительных санкций на золотодобывающую отрасль РФ;

не будет всеобщей мобилизации.

Переменных очень много, сейчас как никогда сложно прогнозировать что-либо, особенно если компания связана с сырьевым рынком.

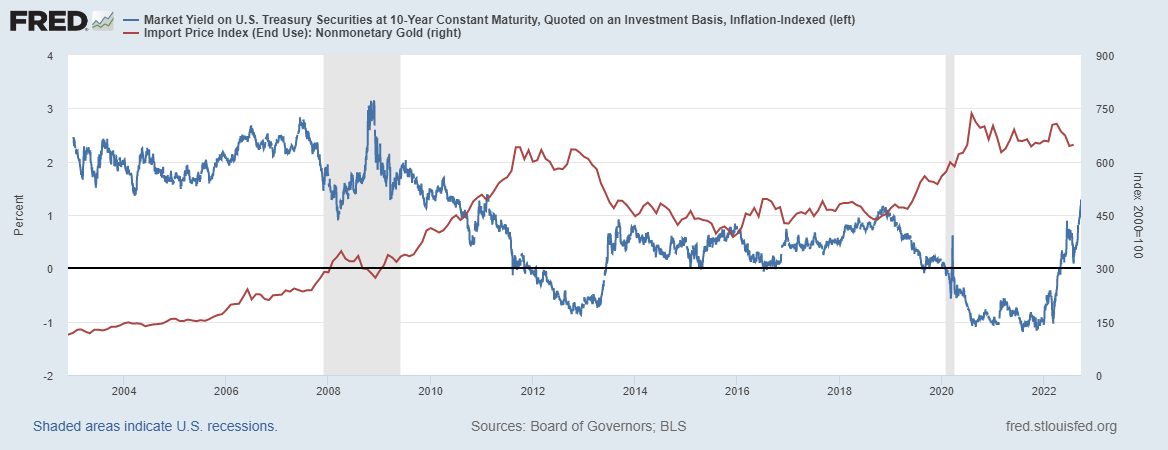

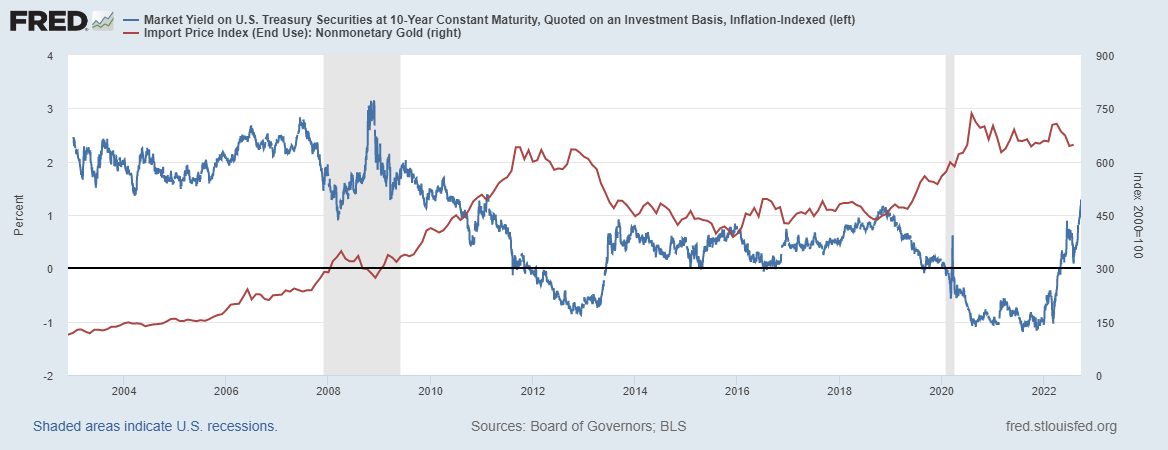

Цена на золото в первую очередь зависит от реальной доходности (очищенной от инфляции) государственных облигаций США. Учитывая, что инфляция скорее всего начнет замедляться, а ФРС намерен и дальше повышать ставку, вплоть до 2024 года, средняя цена на золото может достичь 1500 долл. за унцию к 2023 году.

В 1 пол. 2022 года цена на золото оставалась на достаточно высоком уровне, курс доллара к рублю был в среднем 77 руб. Пока все идет к тому, что во 2-м полугодии курс будет в среднем 60 руб. за доллар. Цена на золото также снизилась. Соответственно, финансовые результаты будут хуже.

В 2023 году я заложил курс в 70 руб. за доллар, так как иначе дефицит бюджета может разрастись еще сильнее.

Ожидаю, что соотношение производства и реализации золота у «Полюса» остается на том же уровне. Во втором квартале мы увидим рост добычи на фоне окончания переработки концентрата, добытого в 1 пол. и увеличения содержания золота в руде. В 2023 году я заложил производство на уровне 2400 тыс. унций, среднее за 2021-2022 годы.

Рентабельность должна снизиться на фоне удорожания оборудования и материалов. В первом полугодии был хороший первый квартал, который благоприятно сказался на общей рентабельности. Во 2 полугодии 2022 года и в 2023 году я ожидаю рентабельность EBITDA в районе 62%.

Если посмотреть на текущие мультипликаторы, то «Полюс» стоит дешево. Но если учесть будущие результаты, то дисконт становится уже меньше.

Акции Полюса можно оценить в 7855 руб.

Важный фактор для роста акций — ослабление рубля. Это положительно скажется на финансовых результатах. Также пока непонятно, что будет с дивидендами. Есть подозрение, что по итогам 2022 года ничего не заплатят.

Вывод

«Полюс» — компания с уникальными месторождениями и высокой рентабельностью, находится на 4 месте в мире по производству золота.

Будущее золотодобытчика зависит от месторождения Сухой Лог, которое является крупнейшим в мире, среди неразработанных. В перспективе Сухой Лог может удвоить производство «Полюса» к 2030 году.

В ближайшее время я не ожиданию выплат дивидендов. Возврат возможен в 2023 году.

В текущей ситуации сложно делать прогнозы. В базовом сценарии ожидаю снижение цен на золото, но результаты поддержит ослабление рубля.

Сейчас на российском рынке есть смысл держать и покупать только действительно качественные компании. К таким можно отнести «Полюс». Сейчас комфортные цены для постепенного наращивания позиции на долгосрочную перспективу. Даже если цена на золото упадет, «Полюс» будет чувствовать себя лучше среди российских золотодобытчиков.

Конечно, многое зависит от вашего видения российского рынка. Мы не знаем, что произойдет в стране даже через пару месяцев. Каждый должен сам для себя решить, как будет действовать: продавать все акции, подкупать, пока цены низкие и т.д.

Страны G7 ввели запрет на импорт российского золота;

дисконты на внутреннем и внешнем рынках;

снижение цен на сырьевом рынке;

проблемы с поиском новых поставщиков оборудования и техники;

отказ контрагентов от российских товаров;

и т.д.

«Полюс» наконец то выпустил отчетность за 1 полугодие 2021 года. С момента СВО про компанию было мало новостей, чаще негативные. Производственные отчеты не выпускали, финансовые тем более, дивиденды отменили, собственник сменился. В этой статье попробуем разобраться, что происходит в компании и в секторе золотодобычи.

Производство в первом полугодии просело на 15% год к году, а реализация на 19%. Снижение плановое, уменьшилось количество руды в горной массе и количество золота в этой руде. Часть добытого золота еще на переработке, так что во втором полугодии результаты должны быть лучше.

Из позитивного — реализация упала примерно на такую же величину, как добыча, разрыв в рамках статистической погрешности. То есть «Полюс» продолжает успешно сбывать свои слитки.

Компания не раскрыла никакой дополнительной информации о продажах: кому, куда, за сколько. Путем несложных расчетов определяем цену реализации в 1 полугодии 2022 года. Обычно цена реализации отличается от биржевой в пределах 1%, сейчас есть дисконт в 2,6%. Это не существенно. Были новости о том, что банки и ЦБ согласны покупать золото только с дисконтом в 10-15%. В связи с этим золотодобытчики начали искать новые каналы сбыта.

Исторически производители золота продавали слитки российским банкам, которые экспортировали их. В 2021 году Россия экспортировала практически все произведенные слитки, а основным получателем была Великобритания, где происходила дальнейшая перепродажа и хранение металла. До 2020 года большую часть произведенного в РФ золота скупал ЦБ.

В первом полугодии выросли затраты на производство: TCC на 12%, AISC на 26%.

AISC — общие затраты на добычу 1 тройской унции золота.

TTC — операционные затраты на добычу 1 тройской унции золота.

По словам менеджмента затраты выросли на фоне сниженного содержания золота в руде, роста стоимости материалов и зарплаты.

По разбивке себестоимости видно, что повышение зарплат повлияло на нее не так сильно. Основные статьи рост расходов — амортизация, материалы и топливо. Последние два логично связать с высокой инфляцией и закупкой впрок.

Финансовые результаты после рекордного 2021 года стагнируют. В основном это связано со снижением цены на золото и ростом затрат. В 1 пол. 2022 года чистая прибыль выросла на 27% из-за переоценки долга и финансовых инструментов. Скорректированная прибыль снизилась на 25%.

Чистый долг в долларах немного вырос, но в рублях снизился из-за укрепления рубля. Долговая нагрузка в целом пока на хорошем уровне.

«Полюс» продолжает наращивать капитальные затраты, идет поиск альтернативных поставщиков оборудования. Основные проекты: увеличение производственных мощностей на Благодатном и Куранахе и разведка Сухого Лога.

Свободный денежный поток остается в положительной зоне. За 1 полугодие была просадка из-за снижения EBITDA и роста запасов, что характерно для многих экспортеров.

Ситуация в золотодобывающей отрасли РФ

Руководство «Полюса» было скромно на комментарии относительно спроса на золото, цен и альтернативных рынков.

В июне страны G7 ввели запрет на импорт российского золота. Эмбарго было вполне ожидаемым. Ранее российские заводы лишились статуса надёжных поставщиков, и потеряли возможность продавать свои слитки на мировых биржах.

В то же время в России приняли меры поддержки золотодобытчиков и банков: отмена НДС и временная отмена НДФЛ на золотые слитки. Это сделало инвестирование в слитки значительно выгоднее, чем раньше. Остался правда высокий спред между ценой покупки и продажи у банков.

За счет этих мер в России в 4 раза вырос спрос на золотые монеты и слитки по итогам 2 кв. 2022 года. При этом спрос на ювелирные изделия упал в 2 раза.

Роста спроса на внутреннем рынке недостаточно, чтобы покрыть все предложение. Золотодобытчикам пришлось самостоятельно выходить на внешние рынки, так как в определенный момент российские банки и ЦБ покупали золото с дисконтом 10-15%.

Так, «Полиметалл» снизил продажи заметно сильнее, чем производство, но при этом средняя цена реализации выросла. Тут все зависит от позиции руководства. В «Полиметалле» заявили, что не собираются продавать золото с дисконтом.

У «Полюса» продажи тоже снизились, но в рамках снижения производства. Цены реализации меньше, чем год назад. Видимо «Полюс» продолжал продавать слитки российским банкам, возможно, с небольшим дисконтом. Переориентировать поставки на внешние рынки такому крупному производителю, как «Полюс», сложно.

В 2021 году основной объем продаж приходился на три крупных банка, которые сейчас находятся под санкциями.

Смена собственника

В апреле в структуре акционерного капитала «Полюса» начались первые изменения. С 2015 года компания контролировал Саид Керимов, сын Сулеймана Керимова. На начало апреля у него было 76,34% акций через кипрский фонд. 6 апреле Саид Керимов передал 30% акций Ахмеду Паланкоеву («Группа Акрополь»), бизнес-партнеру его отца. Таким образом, Саид перестал быть контролирующим акционером.

8 апреля на него наложил санкции Евросоюз. В мае Керимов передал свой фонд (у которого регистрация уже в РФ) «Фонду поддержки исламских организаций». На данный момент Саид Керимов не имеет доли в «Полюсе».

Про «Фонд поддержки исламских организаций» информации в интернете нет. Связанных лиц у фонда много, в основном это некоммерческие компании и представители мусульманских сообществ. Представители фонда заявили, что не будут влиять на деятельность «Полюса» и полностью доверяют управление менеджменту.

Понятно, что главная причина передачи «Полюса» — снижение санкционных рисков. Саид Керимов сам находился под санкциями, поэтому компания была под угрозой. Надолго ли задержится «Полюс» в руках некоммерческого фонда, неизвестно.

Совет директоров компании отменил дивиденды по итогам 2021 года. По поводу дивидендов за 2022 год надо порассуждать. С одной стороны структура акционеров устаканилась. «Фонд поддержки исламских организаций» заявил, что будущие дивиденды будет направлять на благотворительность, то есть вроде как заинтересован в их получении.

С другой стороны, скорее всего основная инициатива должна исходить от менеджмента компании. Он вполне может решить, что сейчас не время выплачивать дивиденды, лучше сделать запас и инвестировать в развитие.

Недавнее приобретение

«Полюс» решил воспользоваться кризисной ситуацией для того, чтобы купить хороший актив недорого.

Месторождение Чульбаткан находится в Хабаровском крае и предполагает разработку открытым способом. Ранее месторождение принадлежало иностранной компании Kinross Gold. Недавно все российские активы канадского золотодобытчика выкупил Highland Gold.

Чульбаткан перспективное месторождение, но как часто бывает в таких случаях, оно требует больших вложений. В итоге Highland Gold решил продать Чульбаткан «Полюсу», у которого есть достаточно ресурсов и опыта.

По условиям сделки «Полюс» заплатил 140 млн $. Kinross три года назад приобрел Чульбаткан за 283 млн $.

Новое месторождение предполагает разработку на протяжении 7 лет, оно должно увеличить производство «Полюса» на 10%. AISC (2021 год) ниже, чем в среднем по другим месторождениям «Полюса».

Пока компания не представила план разработки и капитальных затрат на проект.

Оценка акций

Для прогноза финансовых результатов компании я буду использовать базовый сценарий со следующими переменными:

ФРС продолжит повышать ставку, пик будет в 2023 году в районе 4,6%;

инфляция в мире постепенно будет снижаться;

средний курс рубля в 2023 году будет 70 руб.;

не будет дополнительных санкций на золотодобывающую отрасль РФ;

не будет всеобщей мобилизации.

Переменных очень много, сейчас как никогда сложно прогнозировать что-либо, особенно если компания связана с сырьевым рынком.

Цена на золото в первую очередь зависит от реальной доходности (очищенной от инфляции) государственных облигаций США. Учитывая, что инфляция скорее всего начнет замедляться, а ФРС намерен и дальше повышать ставку, вплоть до 2024 года, средняя цена на золото может достичь 1500 долл. за унцию к 2023 году.

В 1 пол. 2022 года цена на золото оставалась на достаточно высоком уровне, курс доллара к рублю был в среднем 77 руб. Пока все идет к тому, что во 2-м полугодии курс будет в среднем 60 руб. за доллар. Цена на золото также снизилась. Соответственно, финансовые результаты будут хуже.

В 2023 году я заложил курс в 70 руб. за доллар, так как иначе дефицит бюджета может разрастись еще сильнее.

Ожидаю, что соотношение производства и реализации золота у «Полюса» остается на том же уровне. Во втором квартале мы увидим рост добычи на фоне окончания переработки концентрата, добытого в 1 пол. и увеличения содержания золота в руде. В 2023 году я заложил производство на уровне 2400 тыс. унций, среднее за 2021-2022 годы.

Рентабельность должна снизиться на фоне удорожания оборудования и материалов. В первом полугодии был хороший первый квартал, который благоприятно сказался на общей рентабельности. Во 2 полугодии 2022 года и в 2023 году я ожидаю рентабельность EBITDA в районе 62%.

Если посмотреть на текущие мультипликаторы, то «Полюс» стоит дешево. Но если учесть будущие результаты, то дисконт становится уже меньше.

Акции Полюса можно оценить в 7855 руб.

Важный фактор для роста акций — ослабление рубля. Это положительно скажется на финансовых результатах. Также пока непонятно, что будет с дивидендами. Есть подозрение, что по итогам 2022 года ничего не заплатят.

Вывод

«Полюс» — компания с уникальными месторождениями и высокой рентабельностью, находится на 4 месте в мире по производству золота.

Будущее золотодобытчика зависит от месторождения Сухой Лог, которое является крупнейшим в мире, среди неразработанных. В перспективе Сухой Лог может удвоить производство «Полюса» к 2030 году.

В ближайшее время я не ожиданию выплат дивидендов. Возврат возможен в 2023 году.

В текущей ситуации сложно делать прогнозы. В базовом сценарии ожидаю снижение цен на золото, но результаты поддержит ослабление рубля.

Сейчас на российском рынке есть смысл держать и покупать только действительно качественные компании. К таким можно отнести «Полюс». Сейчас комфортные цены для постепенного наращивания позиции на долгосрочную перспективу. Даже если цена на золото упадет, «Полюс» будет чувствовать себя лучше среди российских золотодобытчиков.

Конечно, многое зависит от вашего видения российского рынка. Мы не знаем, что произойдет в стране даже через пару месяцев. Каждый должен сам для себя решить, как будет действовать: продавать все акции, подкупать, пока цены низкие и т.д.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба