30 сентября 2022 investing.com Ковалев Александр

В пятницу, 30 сентября, на мировых фондовых рынках наблюдаются смешанные настроения. После технического отскока в среду американские фондовые индексы в четверг продолжили падение, обновив минимумы 2022 года.

Утренние настроения в Азии после этого ожидаемо оказались негативными, а европейский рынок открылся ростом после публикации макроэкономической статистики.

Главным опасением инвесторов остается возможная рецессия в мировой экономике, вероятность которой растет на фоне жесткой денежно-кредитной политики большинства центробанков.

Из компаний, которые сегодня представят свои финансовые результаты, можно выделить лишь оператора круизных линий Carnival Corporation (NYSE:CCL) (до начала основной торговой сессии). В то же время день будет крайне богатым на корпоративные события на российском рынке.

В центре внимания инвесторов окажутся заседания акционеров Газпрома (MCX:GAZP) и Русала (MCX:RUAL), на которых будут приняты решения по промежуточным дивидендным выплатам. Кроме того, сегодня также пройдут встречи акционеров Полюса (MCX:PLZL), РуссНефти (MCX:RNFT), Энел Россия (MCX:ENRU) и ряда других компаний.

Но центральное место займет церемония подписания договоров о присоединении к России ДНР и ЛНР, Херсонской и Запорожской областей. Старт мероприятия запланирован на 15:00, в рамках него также ожидается выступление президента РФ.

Среди наиболее важных макроэкономических данных, запланированных к выходу сегодня – предварительный сентябрьский индекс потребительских цен в еврозоне, а также августовский базовый ценовой индекс расходов на личное потребление (PCE) в США, который ФРС предпочитает для измерения инфляции в стране.

Аналитики, опрошенные Refinitiv, ожидают, что темпы роста ИПЦ в еврозоне достигнут 9,6% в годовом выражении при 9,1% (г/г), зафиксированных в августе. По базовому PCE в США экономисты прогнозируют увеличение на 0,4% (м/м).

Индекс Nasdaq Composite по итогам торгов четверга снизился на 2,84%, Dow Jones Industrial Average полегчал на 1,54%, а индекс широкого рынка S&P 500 понизился на 2,11%.

По состоянию на 11:20 мск, европейский индекс STOXX 600 на открытии торгов фиксирует рост в пределах 1,10% до 387,07 пункта. Гонконгский индекс Hang Seng по итогам торгов подрос на 0,33% до 17 222,83 пункта, а китайский индекс CSI 300 потерял 0,58% до 3 804,89 пункта.

Фьючерс на индекс S&P 500 с утра подрастает на 0,89%. Доходность 10-летних казначейских облигаций США падает на 3,9 б. п. и находится на уровне 3,708%. Декабрьские фьючерсы на Brent растут на 1,49% до $88,49 за баррель.

На американском рынке в четверг снова прошли масштабные распродажи. Выступление главы ФРБ Кливленда Лоретты Местер не добавило оптимизма инвесторам: член FOMC заявила, что на данный момент процентные ставки в США еще не достигли ограничивающих уровней, что необходимо для стабилизации инфляции в стране.

При этом зафиксированное по итогам прошедшей недели резкое снижение числа первичных заявок на пособия по безработице на 16 тыс. единиц до 193 тыс. убедило инвесторов в сохраняющейся устойчивости рынка труда, что лишь открывает дорогу к новому витку цикла увеличения процентных ставок.

На таком фоне лишь 40 акций в составе индекса S&P 500 завершили сессию в плюсе. На рынке облигаций превалировала похожая динамика, и по итогам торгов доходность 10-летних казначейских облигаций выросла на 3,9 б. п. до 3,786%.

Главным разочарованием на широком рынке в четверг стали акции продавца поддержанных автомобилей CarMax Inc (NYSE:KMX) (-24,60%), который представил неудачный отчет по результатам II квартала.

Скорректированная чистая прибыль компании на акцию рухнула на 54% (г/г) до $0,79 при ожидаемых аналитиками $1,39. После слов менеджмента компании о том, что инфляция «съедает» потребительский спрос на авторынке, акции крупнейших автопроизводителей также показали значительное снижение: Ford Motor (NYSE:F) (-5,82%), General Motors (NYSE:GM) (-5,83%), Tesla (NASDAQ:TSLA) (-6,81%), Rivian (NASDAQ:RIVN) (-7,90%).

Наилучшие результаты в ходе торгов четверга в США показали страховые компании Everest Re (NYSE:RE) (+3,11%) и W. R. Berkley (NYSE:WRB) (+2,73%), причиной чему могло стать временное отступление урагана «Иэн» с территории штата Флорида.

Уже после закрытия торговой сессии четверга свой отчет за I квартал 2023 финансового года представила Nike (NYSE:NKE). Скорректированный EPS за период снизился на 20% (г/г) до $0,93, что соответствовало ожиданиям аналитиков.

Однако руководство компании предупредило, что показатели маржинальности окажутся под давлением в 2023 финансовом году, а укрепляющийся доллар, по предварительным оценкам, сократит годовую выручку на $4 млрд. Акции Nike снижаются на 9,36% на премаркете.

Акции материкового Китая и Гонконга завершили сессию с более умеренными потерями. Местные рынки немного воодушевились после выхода сентябрьского индекса деловой активности в производственном секторе страны, который впервые с июня текущего года оказался в зоне роста и составил 50,1 п. Однако в то же время аналогичный показатель от частной фирмы Caixin, которая покрывает небольшие экспортно-ориентированные компании Китая, снизился до 48,1 п. при ожидаемых аналитиками 49,5 п. В связи с этим настроения инвесторов в пятницу выглядят крайне смешанными.

В четверг Народный банк Китая сообщил, что нижняя граница ставок по ипотеке для покупателей своей первой жилой недвижимости может быть снижена по инициативе руководства отдельных провинций страны. На этом фоне акции девелоперов в пятницу выглядят лучше рынка: CSI 300 Real Estate прибавил 3,78% по итогам торгов.

В лидеры роста на Гонконгской фондовой бирже также вырвался представитель сектора Country Garden Holdings (HK:2007), акции которого прибавили 8,98%.

Неплохо торги завершил крупный производитель алюминия China Hongqiao Group (HK:1378) (+4,01%). Акции компании реагируют на возможные санкции в адрес российских металлургов (в частности, Русала) со стороны Лондонской биржи, а также на новые обвинения прокуратуры Нью-Йорка в адрес Олега Дерипаски, которые накануне привели к заметному росту цен на алюминий.

Торговая сессия в Европе стартовала в зеленой зоне. Британский ВВП, согласно последнему чтению, вырос на 0,2% (к/к) во II квартале против первоначальной оценки -0,1% (к/к), что несколько отодвигает перспективу рецессии на Туманном Альбионе.

Кроме того, сентимент инвесторов улучшился после утренней публикации предварительного ИПЦ во Франции за сентябрь. Показатель снизился на 0,5% (м/м) при консенсусе -0,1% (м/м), что принесло позитив в преддверии публикации ИПЦ еврозоны. Немецкий индекс DAX растет на 1,13%, французский индекс CAC 40 тяжелеет на 1,14%, а британский индекс FTSE 100 увеличивается на 0,97%.

Среди европейских голубых фишек в лидеры вырвались акции CRH (LON:CRH) (+3,40%), Adyen (AS:ADYEN) (+2,43%), ING (BA:ING) (+2,45%), BNP Paribas (EPA:BNPP) (+2,12%). Одними из главных неудачников сессии стали Adidas (ETR:ADSGN) (-3,35%) и Puma (ETR:PUMG) (- 3,32%), акции которых снижаются после комментариев менеджмента Nike о перспективах отрасли.

Российский фондовый рынок в пятницу открылся умеренным снижением, находясь под давлением запланированного на вторую половину дня подписания договоров о вступление в состав РФ ряда территорий. Кроме того, прослеживается эффект отдельных корпоративных новостей, которые также окажут значительное влияние на ход торгов сегодня. Индекс МосБиржи снижается на 0,14% до 1950,97, а индекс РТС увеличивается на 3,32% до 1108,64 на фоне очередного витка укрепления рубля.

Лидерами падения стали акции ФосАгро (MCX:PHOR) (-8,64%) после дивидендной отсечки, а также акции Русала (-3,73%), продолжающие снижение после вчерашних обвинений в адрес конечного бенефициара компании Олега Дерипаски. Кроме того, на отрицательной территории находятся акции Газпрома (-3,21%): помимо неочевидного исхода сегодняшнего заседания акционеров компании по промежуточным дивидендам, на акции давит неопределенность по авариям на «Северном потоке». Напомним, что в июне совет акционеров компании не утвердил дивиденды за 2021 год даже после позитивной рекомендации от совета директоров компании.

Техническая картина

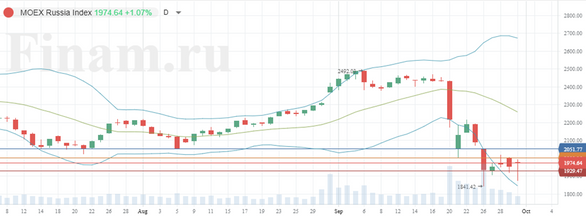

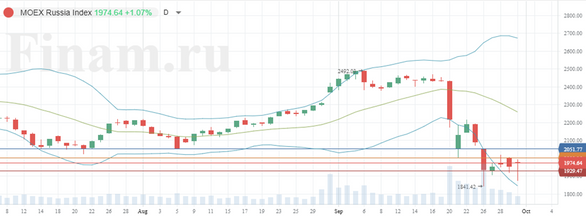

Индекс МосБиржи

Индекс продолжает показывать сильную волатильность в пятницу, и пока значительного потенциала для движения котировок выше 2000 пунктов не наблюдается. В связи с этим вероятным направлением движения для инструмента в ближайшие сессии станет консолидация в коридоре 1930-2000 пунктов.

Индекс S&P 500

На дневном графике S&P 500 потерял все сильные уровни поддержки, а индекс относительной силы оставляет немного пространства для дальнейшего снижения. В связи с этим не исключен технический отскок инструмента в пятницу, однако дальнейшие перспективы остаются туманными.

Индекс STOXX 600

Несмотря на наблюдаемый в пятницу отскок, технически позиции индекса не выглядят сильными. Инструмент остается под снижающимся трендом и, не имея сильных уровней поддержки, рискует продолжить падение на следующей неделе

Индекс CSI 300

На дневном графике CSI 300 остается под среднесрочным нисходящим трендом, но близость сильной поддержки в районе 3750 пунктов, а также переход индекса относительной силы в зону перепроданности могут поспособствовать стабилизации котировок на следующей неделе.

Утренние настроения в Азии после этого ожидаемо оказались негативными, а европейский рынок открылся ростом после публикации макроэкономической статистики.

Главным опасением инвесторов остается возможная рецессия в мировой экономике, вероятность которой растет на фоне жесткой денежно-кредитной политики большинства центробанков.

Из компаний, которые сегодня представят свои финансовые результаты, можно выделить лишь оператора круизных линий Carnival Corporation (NYSE:CCL) (до начала основной торговой сессии). В то же время день будет крайне богатым на корпоративные события на российском рынке.

В центре внимания инвесторов окажутся заседания акционеров Газпрома (MCX:GAZP) и Русала (MCX:RUAL), на которых будут приняты решения по промежуточным дивидендным выплатам. Кроме того, сегодня также пройдут встречи акционеров Полюса (MCX:PLZL), РуссНефти (MCX:RNFT), Энел Россия (MCX:ENRU) и ряда других компаний.

Но центральное место займет церемония подписания договоров о присоединении к России ДНР и ЛНР, Херсонской и Запорожской областей. Старт мероприятия запланирован на 15:00, в рамках него также ожидается выступление президента РФ.

Среди наиболее важных макроэкономических данных, запланированных к выходу сегодня – предварительный сентябрьский индекс потребительских цен в еврозоне, а также августовский базовый ценовой индекс расходов на личное потребление (PCE) в США, который ФРС предпочитает для измерения инфляции в стране.

Аналитики, опрошенные Refinitiv, ожидают, что темпы роста ИПЦ в еврозоне достигнут 9,6% в годовом выражении при 9,1% (г/г), зафиксированных в августе. По базовому PCE в США экономисты прогнозируют увеличение на 0,4% (м/м).

Индекс Nasdaq Composite по итогам торгов четверга снизился на 2,84%, Dow Jones Industrial Average полегчал на 1,54%, а индекс широкого рынка S&P 500 понизился на 2,11%.

По состоянию на 11:20 мск, европейский индекс STOXX 600 на открытии торгов фиксирует рост в пределах 1,10% до 387,07 пункта. Гонконгский индекс Hang Seng по итогам торгов подрос на 0,33% до 17 222,83 пункта, а китайский индекс CSI 300 потерял 0,58% до 3 804,89 пункта.

Фьючерс на индекс S&P 500 с утра подрастает на 0,89%. Доходность 10-летних казначейских облигаций США падает на 3,9 б. п. и находится на уровне 3,708%. Декабрьские фьючерсы на Brent растут на 1,49% до $88,49 за баррель.

На американском рынке в четверг снова прошли масштабные распродажи. Выступление главы ФРБ Кливленда Лоретты Местер не добавило оптимизма инвесторам: член FOMC заявила, что на данный момент процентные ставки в США еще не достигли ограничивающих уровней, что необходимо для стабилизации инфляции в стране.

При этом зафиксированное по итогам прошедшей недели резкое снижение числа первичных заявок на пособия по безработице на 16 тыс. единиц до 193 тыс. убедило инвесторов в сохраняющейся устойчивости рынка труда, что лишь открывает дорогу к новому витку цикла увеличения процентных ставок.

На таком фоне лишь 40 акций в составе индекса S&P 500 завершили сессию в плюсе. На рынке облигаций превалировала похожая динамика, и по итогам торгов доходность 10-летних казначейских облигаций выросла на 3,9 б. п. до 3,786%.

Главным разочарованием на широком рынке в четверг стали акции продавца поддержанных автомобилей CarMax Inc (NYSE:KMX) (-24,60%), который представил неудачный отчет по результатам II квартала.

Скорректированная чистая прибыль компании на акцию рухнула на 54% (г/г) до $0,79 при ожидаемых аналитиками $1,39. После слов менеджмента компании о том, что инфляция «съедает» потребительский спрос на авторынке, акции крупнейших автопроизводителей также показали значительное снижение: Ford Motor (NYSE:F) (-5,82%), General Motors (NYSE:GM) (-5,83%), Tesla (NASDAQ:TSLA) (-6,81%), Rivian (NASDAQ:RIVN) (-7,90%).

Наилучшие результаты в ходе торгов четверга в США показали страховые компании Everest Re (NYSE:RE) (+3,11%) и W. R. Berkley (NYSE:WRB) (+2,73%), причиной чему могло стать временное отступление урагана «Иэн» с территории штата Флорида.

Уже после закрытия торговой сессии четверга свой отчет за I квартал 2023 финансового года представила Nike (NYSE:NKE). Скорректированный EPS за период снизился на 20% (г/г) до $0,93, что соответствовало ожиданиям аналитиков.

Однако руководство компании предупредило, что показатели маржинальности окажутся под давлением в 2023 финансовом году, а укрепляющийся доллар, по предварительным оценкам, сократит годовую выручку на $4 млрд. Акции Nike снижаются на 9,36% на премаркете.

Акции материкового Китая и Гонконга завершили сессию с более умеренными потерями. Местные рынки немного воодушевились после выхода сентябрьского индекса деловой активности в производственном секторе страны, который впервые с июня текущего года оказался в зоне роста и составил 50,1 п. Однако в то же время аналогичный показатель от частной фирмы Caixin, которая покрывает небольшие экспортно-ориентированные компании Китая, снизился до 48,1 п. при ожидаемых аналитиками 49,5 п. В связи с этим настроения инвесторов в пятницу выглядят крайне смешанными.

В четверг Народный банк Китая сообщил, что нижняя граница ставок по ипотеке для покупателей своей первой жилой недвижимости может быть снижена по инициативе руководства отдельных провинций страны. На этом фоне акции девелоперов в пятницу выглядят лучше рынка: CSI 300 Real Estate прибавил 3,78% по итогам торгов.

В лидеры роста на Гонконгской фондовой бирже также вырвался представитель сектора Country Garden Holdings (HK:2007), акции которого прибавили 8,98%.

Неплохо торги завершил крупный производитель алюминия China Hongqiao Group (HK:1378) (+4,01%). Акции компании реагируют на возможные санкции в адрес российских металлургов (в частности, Русала) со стороны Лондонской биржи, а также на новые обвинения прокуратуры Нью-Йорка в адрес Олега Дерипаски, которые накануне привели к заметному росту цен на алюминий.

Торговая сессия в Европе стартовала в зеленой зоне. Британский ВВП, согласно последнему чтению, вырос на 0,2% (к/к) во II квартале против первоначальной оценки -0,1% (к/к), что несколько отодвигает перспективу рецессии на Туманном Альбионе.

Кроме того, сентимент инвесторов улучшился после утренней публикации предварительного ИПЦ во Франции за сентябрь. Показатель снизился на 0,5% (м/м) при консенсусе -0,1% (м/м), что принесло позитив в преддверии публикации ИПЦ еврозоны. Немецкий индекс DAX растет на 1,13%, французский индекс CAC 40 тяжелеет на 1,14%, а британский индекс FTSE 100 увеличивается на 0,97%.

Среди европейских голубых фишек в лидеры вырвались акции CRH (LON:CRH) (+3,40%), Adyen (AS:ADYEN) (+2,43%), ING (BA:ING) (+2,45%), BNP Paribas (EPA:BNPP) (+2,12%). Одними из главных неудачников сессии стали Adidas (ETR:ADSGN) (-3,35%) и Puma (ETR:PUMG) (- 3,32%), акции которых снижаются после комментариев менеджмента Nike о перспективах отрасли.

Российский фондовый рынок в пятницу открылся умеренным снижением, находясь под давлением запланированного на вторую половину дня подписания договоров о вступление в состав РФ ряда территорий. Кроме того, прослеживается эффект отдельных корпоративных новостей, которые также окажут значительное влияние на ход торгов сегодня. Индекс МосБиржи снижается на 0,14% до 1950,97, а индекс РТС увеличивается на 3,32% до 1108,64 на фоне очередного витка укрепления рубля.

Лидерами падения стали акции ФосАгро (MCX:PHOR) (-8,64%) после дивидендной отсечки, а также акции Русала (-3,73%), продолжающие снижение после вчерашних обвинений в адрес конечного бенефициара компании Олега Дерипаски. Кроме того, на отрицательной территории находятся акции Газпрома (-3,21%): помимо неочевидного исхода сегодняшнего заседания акционеров компании по промежуточным дивидендам, на акции давит неопределенность по авариям на «Северном потоке». Напомним, что в июне совет акционеров компании не утвердил дивиденды за 2021 год даже после позитивной рекомендации от совета директоров компании.

Техническая картина

Индекс МосБиржи

Индекс продолжает показывать сильную волатильность в пятницу, и пока значительного потенциала для движения котировок выше 2000 пунктов не наблюдается. В связи с этим вероятным направлением движения для инструмента в ближайшие сессии станет консолидация в коридоре 1930-2000 пунктов.

Индекс S&P 500

На дневном графике S&P 500 потерял все сильные уровни поддержки, а индекс относительной силы оставляет немного пространства для дальнейшего снижения. В связи с этим не исключен технический отскок инструмента в пятницу, однако дальнейшие перспективы остаются туманными.

Индекс STOXX 600

Несмотря на наблюдаемый в пятницу отскок, технически позиции индекса не выглядят сильными. Инструмент остается под снижающимся трендом и, не имея сильных уровней поддержки, рискует продолжить падение на следующей неделе

Индекс CSI 300

На дневном графике CSI 300 остается под среднесрочным нисходящим трендом, но близость сильной поддержки в районе 3750 пунктов, а также переход индекса относительной силы в зону перепроданности могут поспособствовать стабилизации котировок на следующей неделе.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба