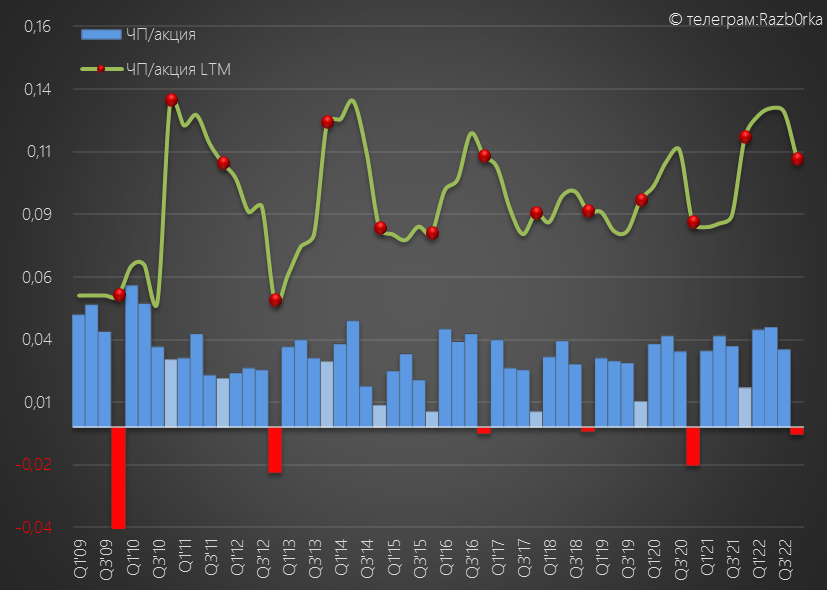

На прошлой неделе разбирал отчет МСФО РУСГИДРО за 3кв'22

А на этой неделе мне попался на глаза бизнес-план компании на 2022-2027 годы

Отмечу, что это бизнес-план гидросегмента, то есть все цифры приведенные ниже это планы по РСБУ без учета сбытового и дальневосточного сегмента

Но если вы читали разборку МСФО, то знаете что в текущих регулятивных условиях именно гидросегмент генерирует ВСЮ прибыль группы РУСГИДРО по МСФО

И пока не видно факторов, которые могли бы сделать тепловую генерацию в неценовых зонах прибыльной

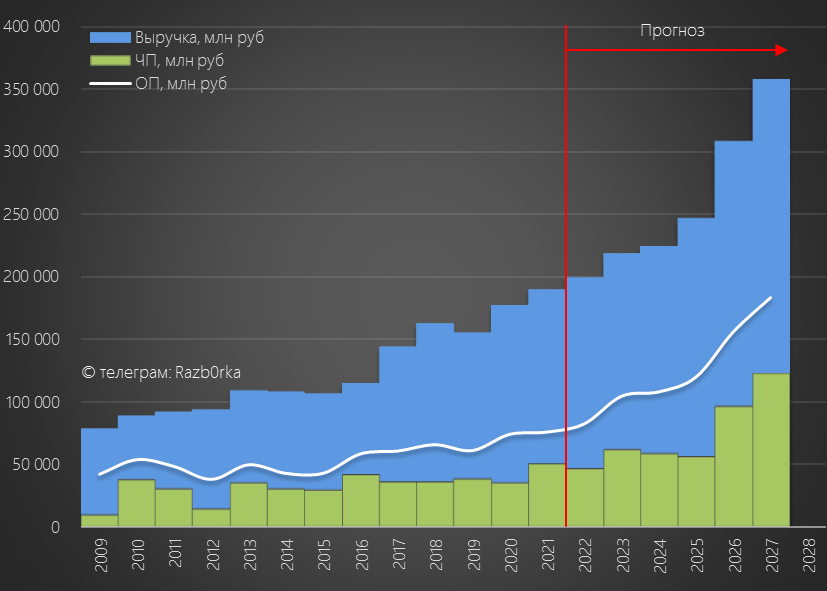

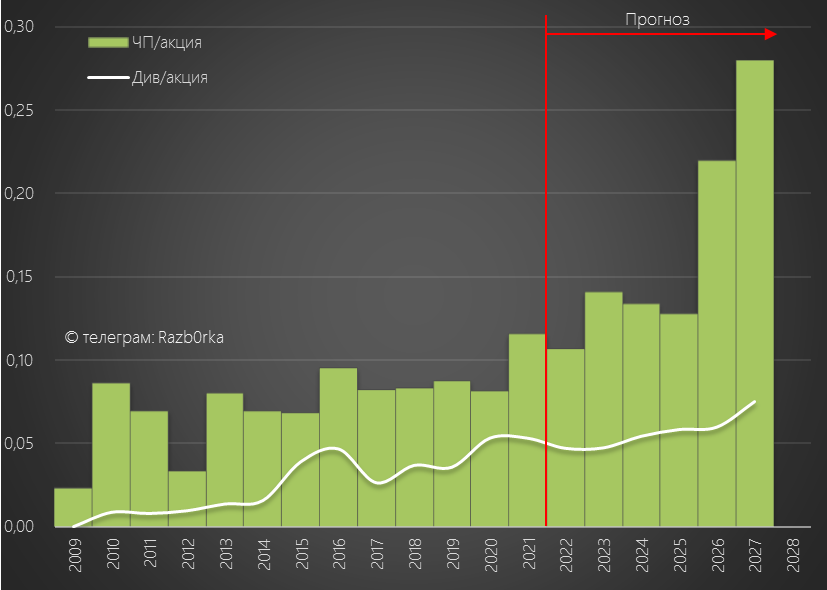

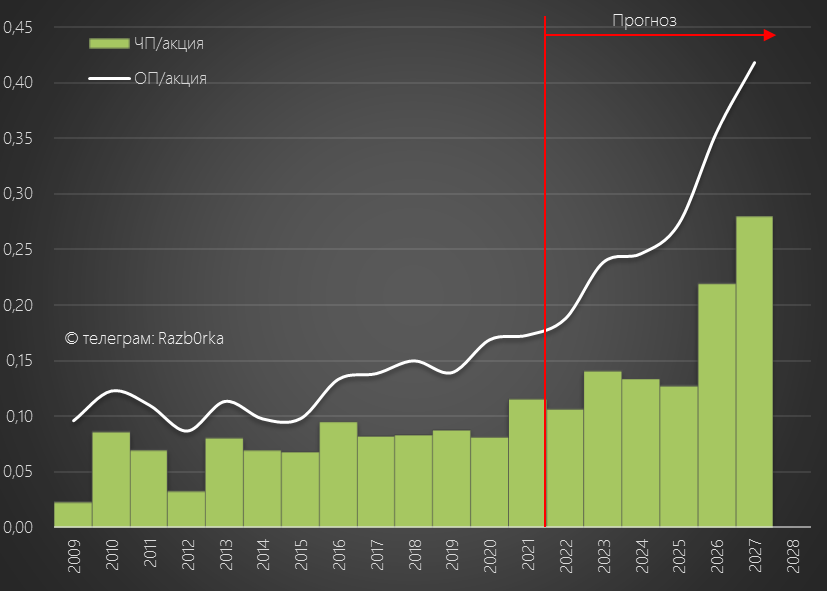

Начнем с планов компании по выручке, операционной и чистой прибыли

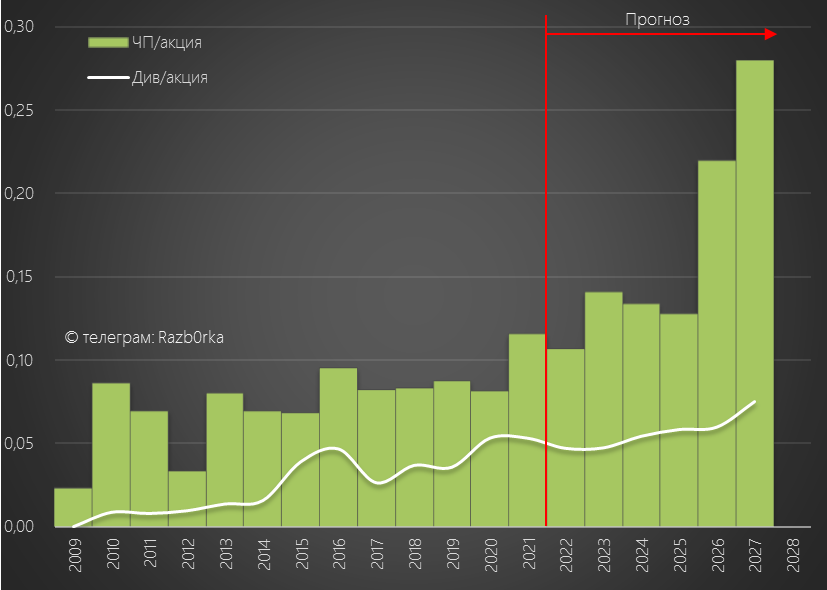

На 2022 год план по прибыли 47 млрд руб, против 51 млрд в 2021 году

Согласно отчета за 9м'22, прибыль уже составила 48 млрд руб это означает, что в 4кв компания ожидает убыток в 1 млрд руб

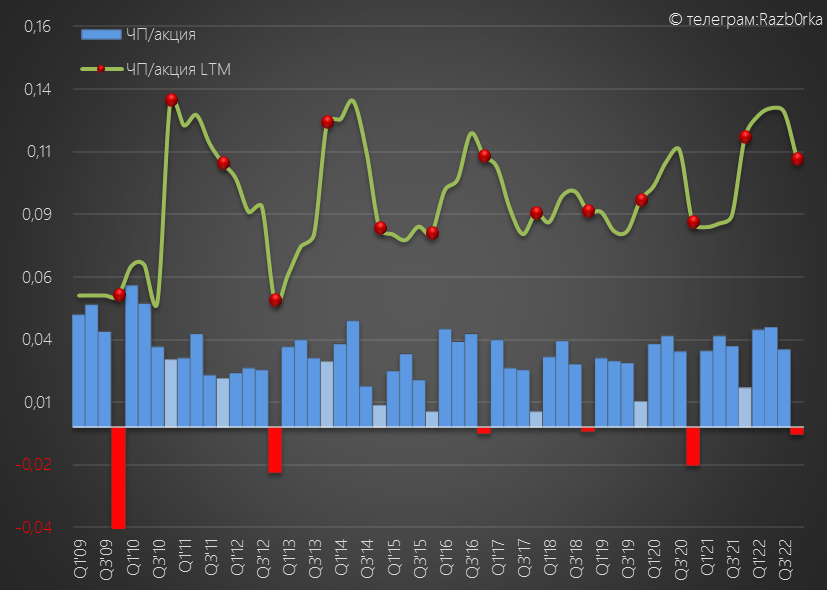

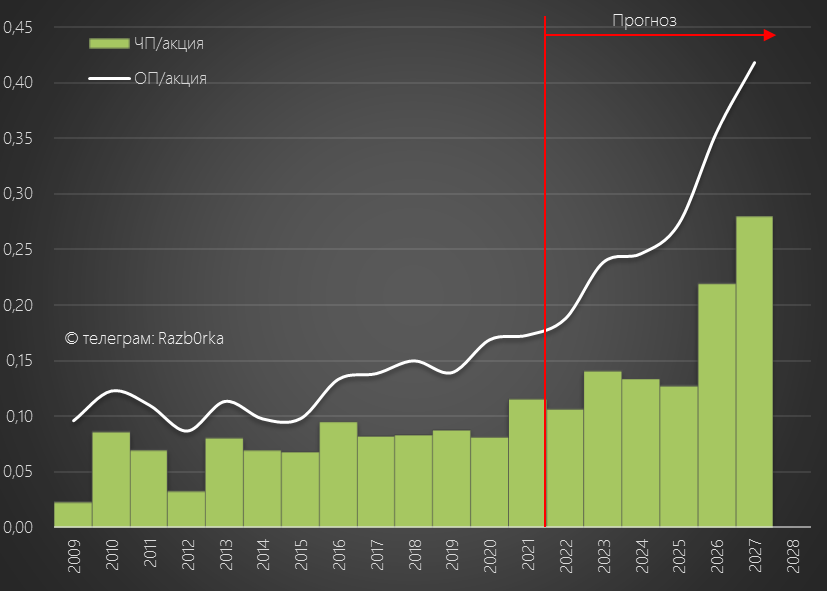

В пересчете на акцию прибыль 2022 года составит 0.107 руб/акция

Совсем не плохо для тяжелого года

На 2023-2025 года компания закладывает прибыль 0.13-0.14 руб/акция

А вот с 2026 года прибыль вырастает в 2 раза до 0.22-0.28 руб/акция

Интересное совпадение, что в 2025 году заканчивается срок действия опциона ВТБ

Предполагается, что банк должен будет продать свой пакет РУСГИДРО стратегическому инвестору

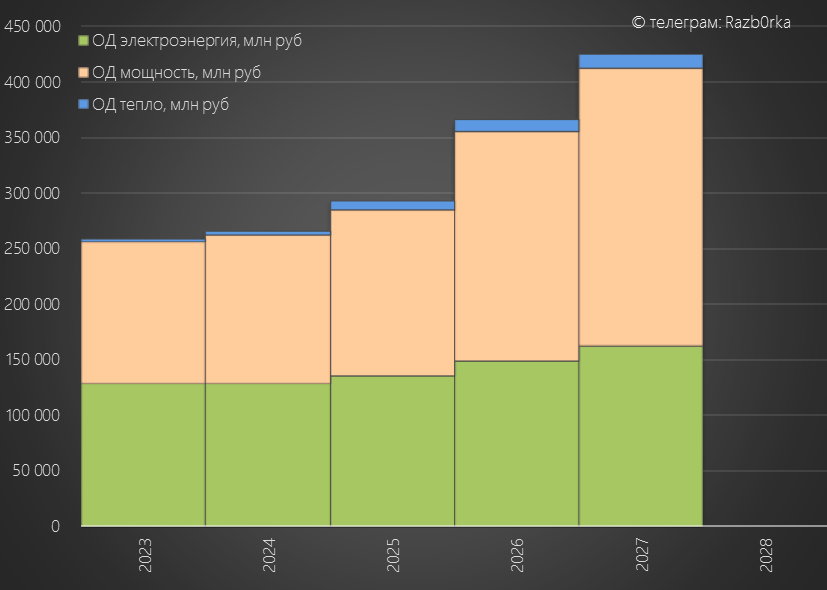

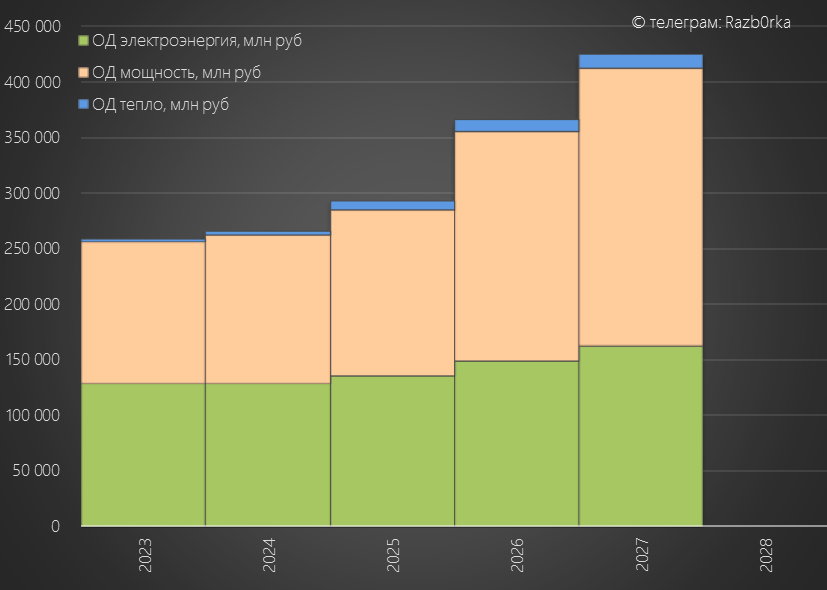

За счет чего ожидается такой скачок в выручке и прибыли?

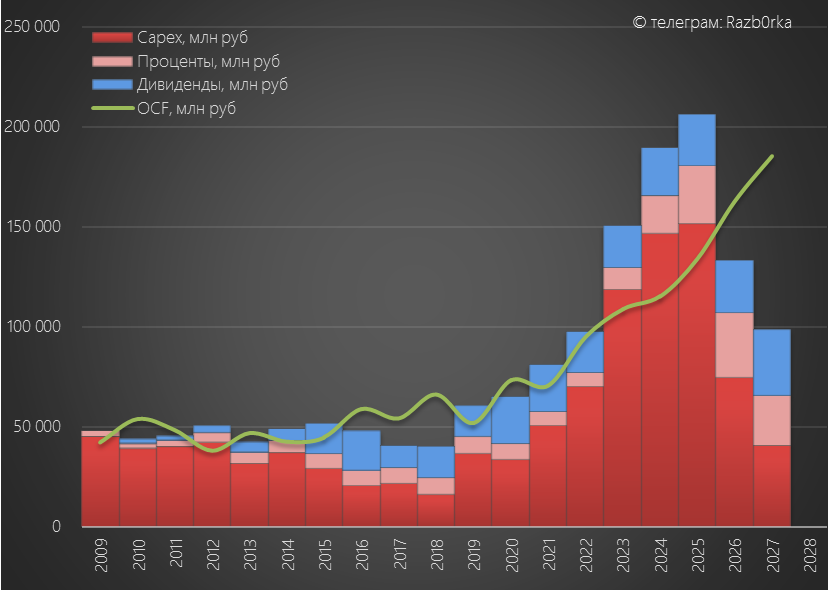

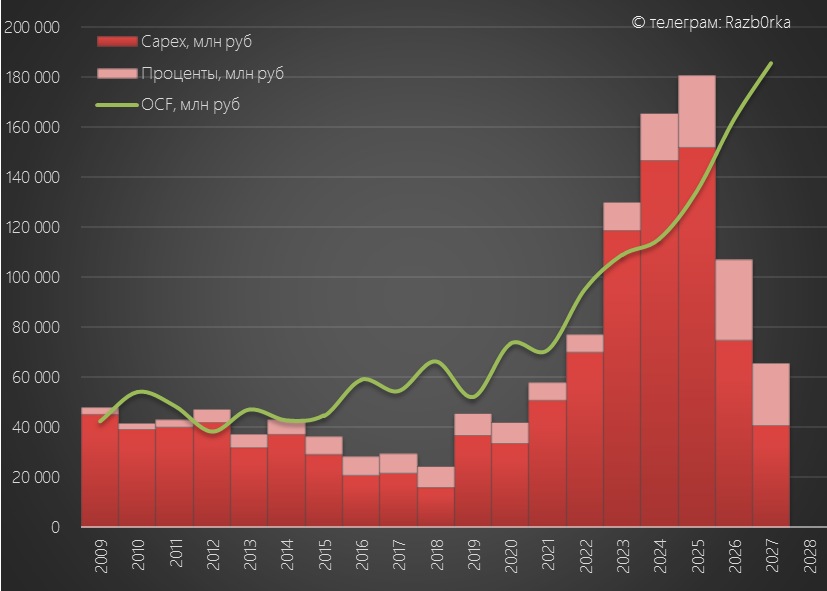

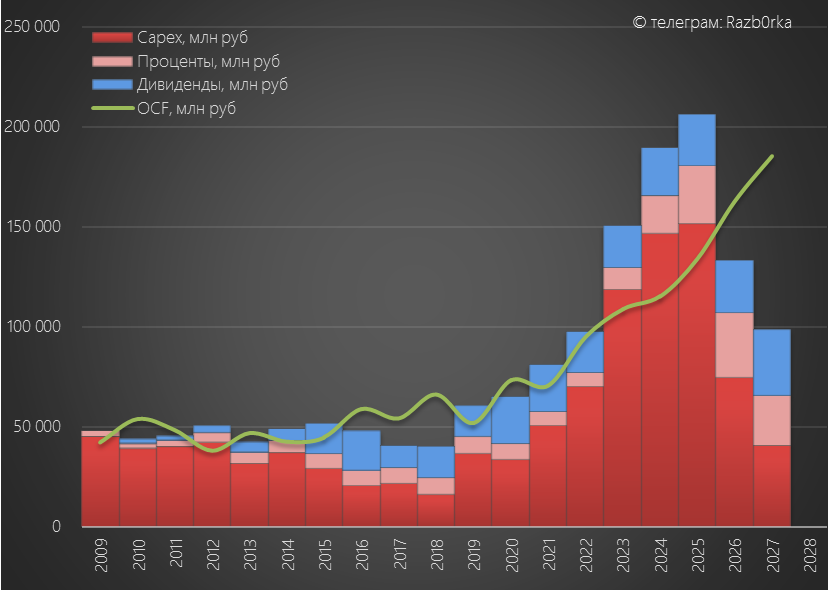

Чтобы понять причины, давайте посмотрим планы по денежным потокам

Как видно на графике, почти весь рост операционных доходов в 2026-2027 годах должен произойти за счет роста платежей за мощность по программе ДПМ

И почти весь этот рост должен произойти в неценовой зоне

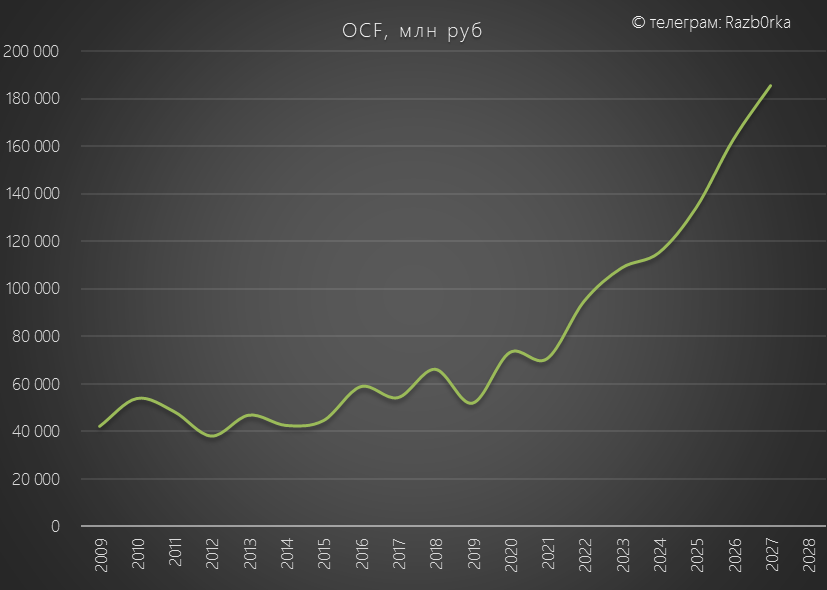

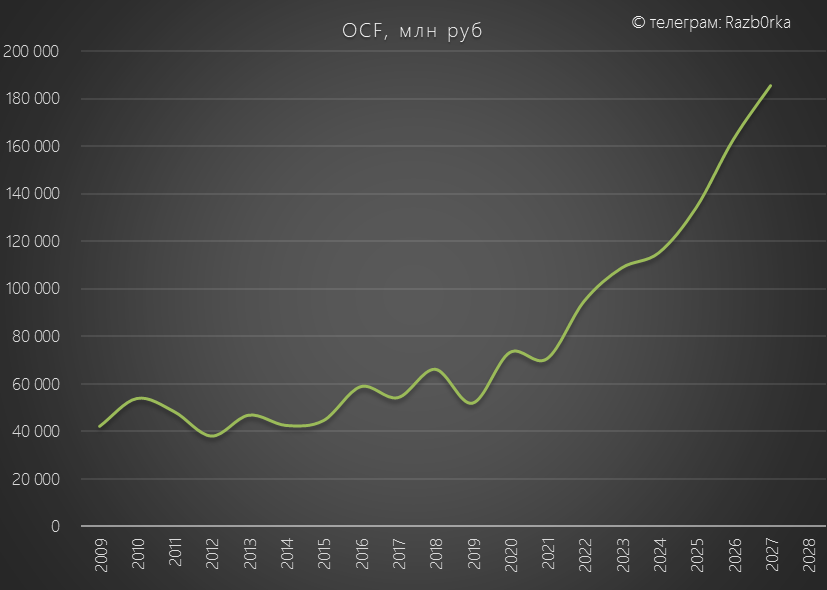

В результате роста доходов, чистый операционный денежный поток (OCF) должен так же вырасти до рекордных значений

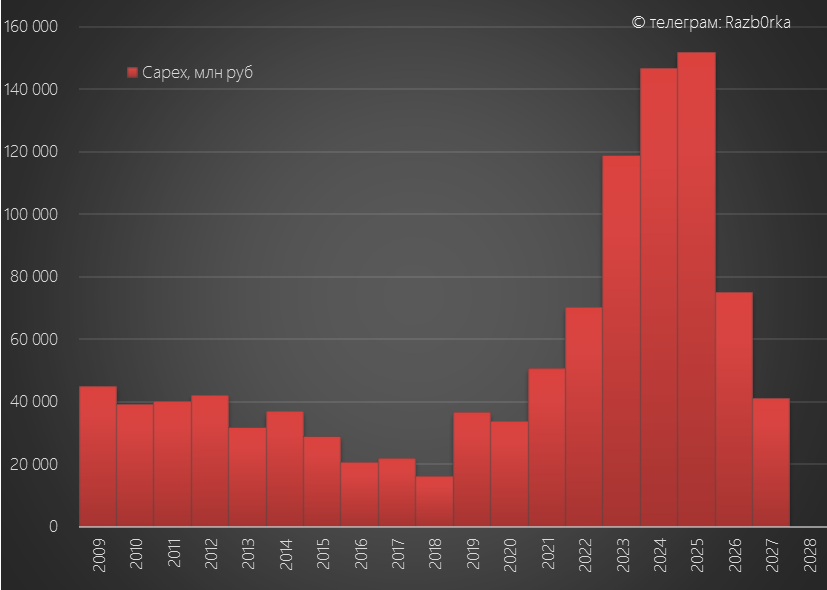

Но не спешите бежать покупать акции, давайте посмотрим на расходную часть

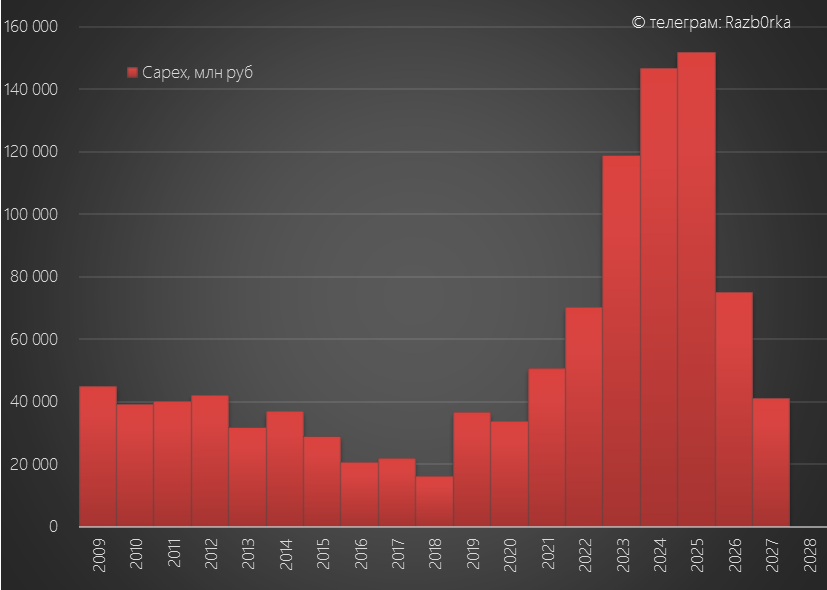

В планах компании на 2023-2025 год рекордные капитальные затраты

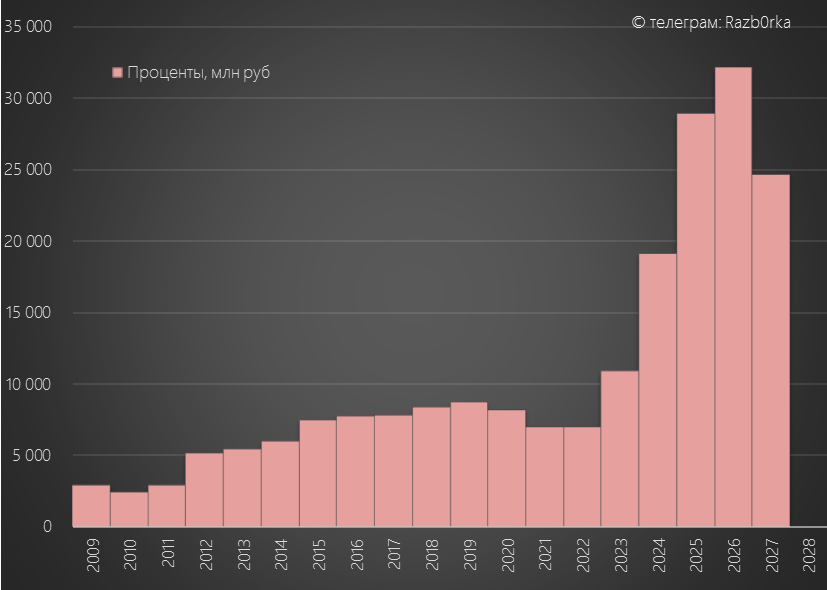

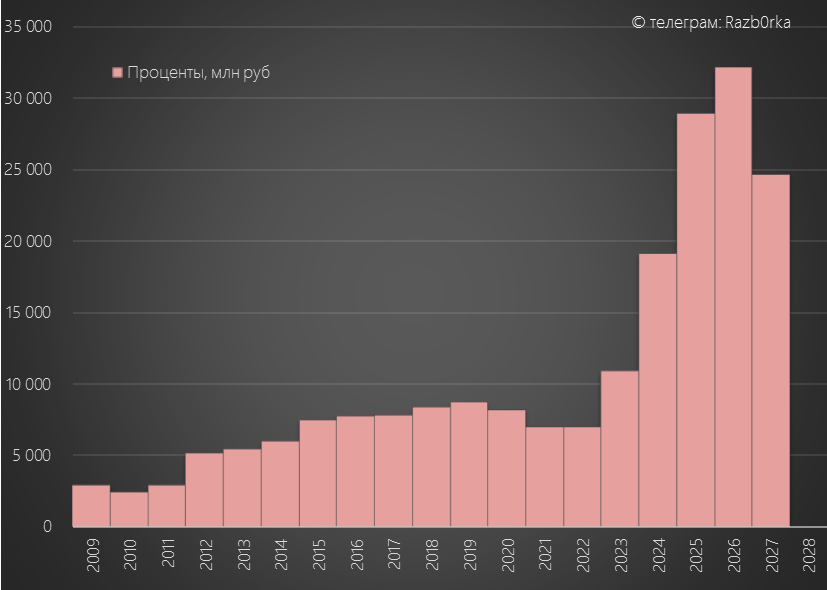

Кроме Capex запланирован резкий рост расходов на проценты

Почему растут расходы на проценты?

Потому что расходы на Capex опережают рост денежного потока

На графике видно на сколько расходы в период 2023-2025 больше чем доходы

Недостаток денежных средств компания планирует финансировать за счет значительного роста долга

Рост долга ведет к росту процентных расходов

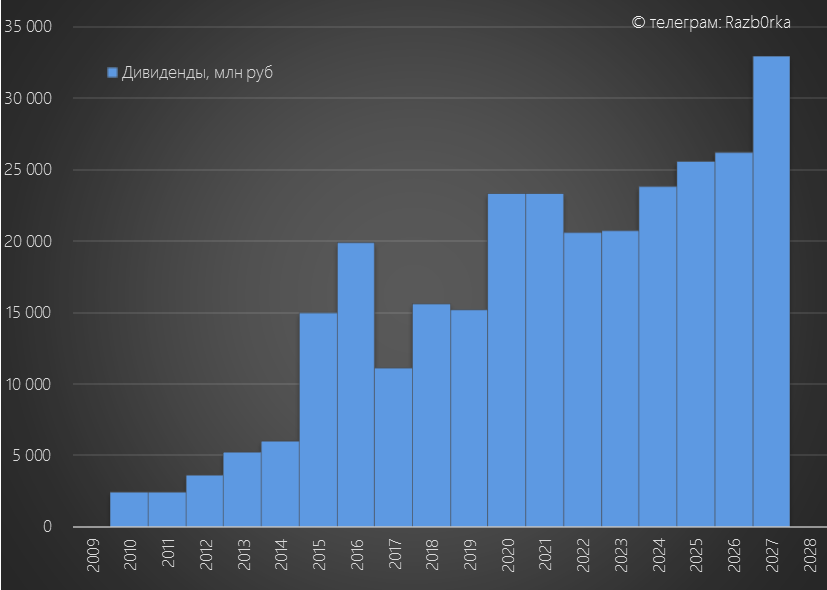

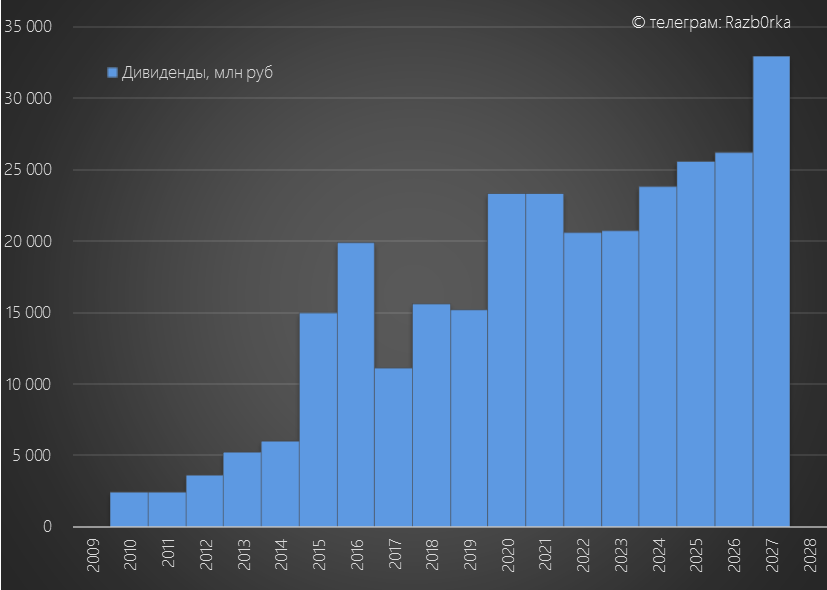

Вроде бы в таких условиях компании должно быть не до дивидендов

Удивительно, но компания планирует стабильные выплаты акционерам на горизонте 2023-2027 годов

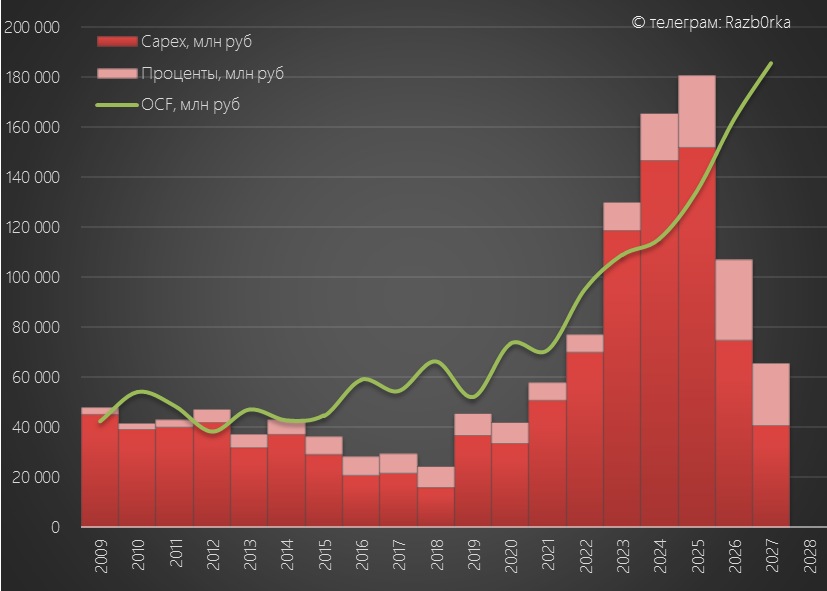

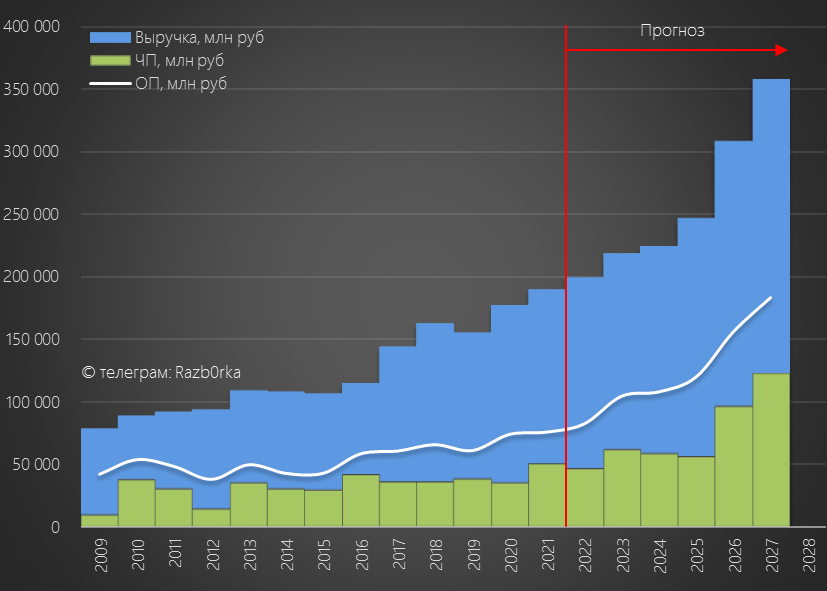

Давайте соберем 4 графика денежных потоков в один

Стройка в долг и дивиденды в долг - такой план выглядит очень агрессивно

Похоже компания уверена в будущей мощной отдаче своих кап.вложений, что позволит быстро загасить долг в 2027-2030 годах

В пересчете на акцию, дивиденд в 2023-2025 годах заложен на уровне 0.05-0.06 руб/акция

Дивиденд за 2026-2027 на уровне 0.06-0.075 руб/акция

Текущая цена акций РУСГИДРО 0.74 руб

Потенциальная дивидендная доходность 7% на горизонте 2023-2025 годов

И опцион на получение +10% доходности с 2027 года

А на этой неделе мне попался на глаза бизнес-план компании на 2022-2027 годы

Отмечу, что это бизнес-план гидросегмента, то есть все цифры приведенные ниже это планы по РСБУ без учета сбытового и дальневосточного сегмента

Но если вы читали разборку МСФО, то знаете что в текущих регулятивных условиях именно гидросегмент генерирует ВСЮ прибыль группы РУСГИДРО по МСФО

И пока не видно факторов, которые могли бы сделать тепловую генерацию в неценовых зонах прибыльной

Начнем с планов компании по выручке, операционной и чистой прибыли

На 2022 год план по прибыли 47 млрд руб, против 51 млрд в 2021 году

Согласно отчета за 9м'22, прибыль уже составила 48 млрд руб это означает, что в 4кв компания ожидает убыток в 1 млрд руб

В пересчете на акцию прибыль 2022 года составит 0.107 руб/акция

Совсем не плохо для тяжелого года

На 2023-2025 года компания закладывает прибыль 0.13-0.14 руб/акция

А вот с 2026 года прибыль вырастает в 2 раза до 0.22-0.28 руб/акция

Интересное совпадение, что в 2025 году заканчивается срок действия опциона ВТБ

Предполагается, что банк должен будет продать свой пакет РУСГИДРО стратегическому инвестору

За счет чего ожидается такой скачок в выручке и прибыли?

Чтобы понять причины, давайте посмотрим планы по денежным потокам

Как видно на графике, почти весь рост операционных доходов в 2026-2027 годах должен произойти за счет роста платежей за мощность по программе ДПМ

И почти весь этот рост должен произойти в неценовой зоне

В результате роста доходов, чистый операционный денежный поток (OCF) должен так же вырасти до рекордных значений

Но не спешите бежать покупать акции, давайте посмотрим на расходную часть

В планах компании на 2023-2025 год рекордные капитальные затраты

Кроме Capex запланирован резкий рост расходов на проценты

Почему растут расходы на проценты?

Потому что расходы на Capex опережают рост денежного потока

На графике видно на сколько расходы в период 2023-2025 больше чем доходы

Недостаток денежных средств компания планирует финансировать за счет значительного роста долга

Рост долга ведет к росту процентных расходов

Вроде бы в таких условиях компании должно быть не до дивидендов

Удивительно, но компания планирует стабильные выплаты акционерам на горизонте 2023-2027 годов

Давайте соберем 4 графика денежных потоков в один

Стройка в долг и дивиденды в долг - такой план выглядит очень агрессивно

Похоже компания уверена в будущей мощной отдаче своих кап.вложений, что позволит быстро загасить долг в 2027-2030 годах

В пересчете на акцию, дивиденд в 2023-2025 годах заложен на уровне 0.05-0.06 руб/акция

Дивиденд за 2026-2027 на уровне 0.06-0.075 руб/акция

Текущая цена акций РУСГИДРО 0.74 руб

Потенциальная дивидендная доходность 7% на горизонте 2023-2025 годов

И опцион на получение +10% доходности с 2027 года

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба