Для «Аэрофлота» 2020 и 2021 годы были сложными. Пандемия COVID-19 ограничила возможности передвижения между государствами. Наиболее пострадала отрасль гражданских авиаперевозок. Но «Аэрофлот» прошёл испытание 2020-м. С вызовами пандемии компания справилась благодаря ёмкому и сильному внутреннему рынку, переориентации на грузовые перевозки, а также тесной работе с государством. «Аэрофлот» выполняет одну из важных социально-стратегических задач, поэтому компания добилась от государства субсидий и финансирования дополнительной эмиссии.

В 2021 г. «Аэрофлот» восстановил часть операционных показателей и превзошёл результаты 2020 г. Компания продолжила работу в области грузовых перевозок и увеличила внутреннюю маршрутную сеть. Состоялось запланированное открытие Красноярского хаба. Из-за сложной эпидемиологической ситуации в мире россияне проводили отпуска и выбирали туры выходного дня внутри страны.

В 2022 г. «Аэрофлот» мог надеяться на улучшение результатов, но, как и другие авиакомпании, столкнулся с новыми сложностями — с отзывом самолётов из лизинга и лётных сертификатов, с угрозами ареста судов, ростом цен на авиационный керосин и неопределённостью пассажиропотоков.

Компания перестала публиковать финансовую отчётность, поэтому инвесторам сложно спрогнозировать её показатели. Попробуем предположить, каким мог оказаться 2022 год для «Аэрофлота».

Выручка «Аэрофлота»

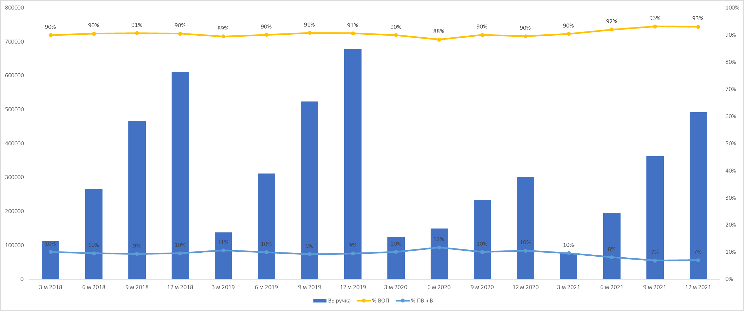

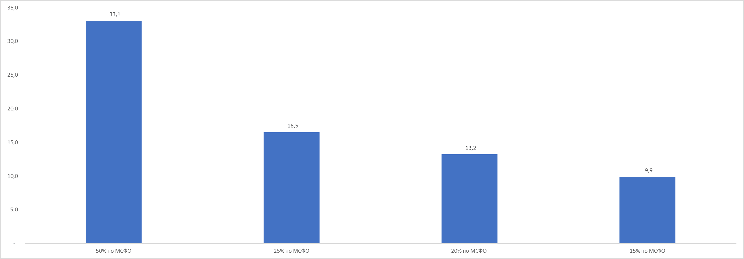

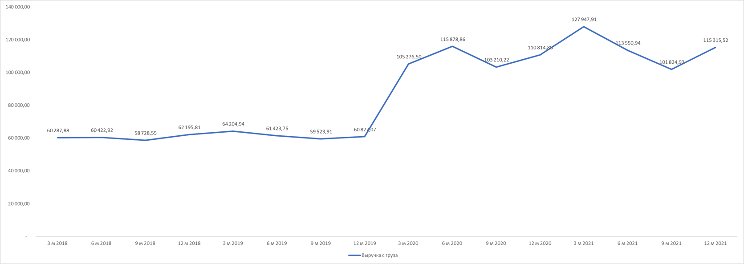

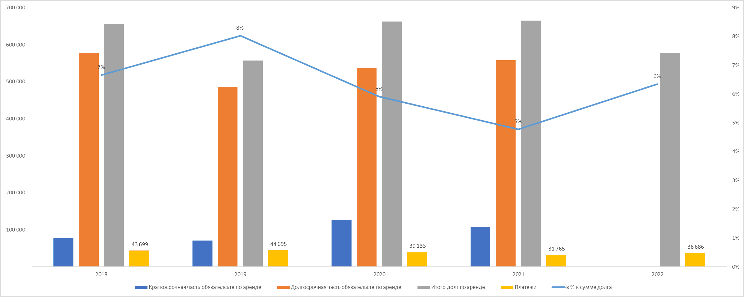

Прибыль компании состоит из двух основных категорий — выручка от перевозок и прочая выручка. На финансовые результаты повлияла пандемия COVID-19 и её последствия в виде ограничений на передвижение. Несмотря на волатильность прибыли, доля перевозок и прочей выручки остаётся стабильной.

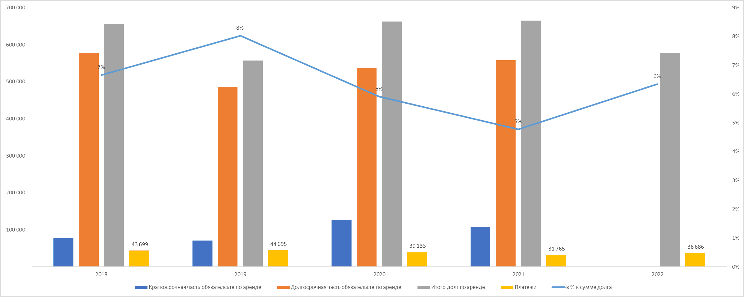

Динамика общей выручки, доли выручки от перевозок и прочей выручки к абсолютному показателю

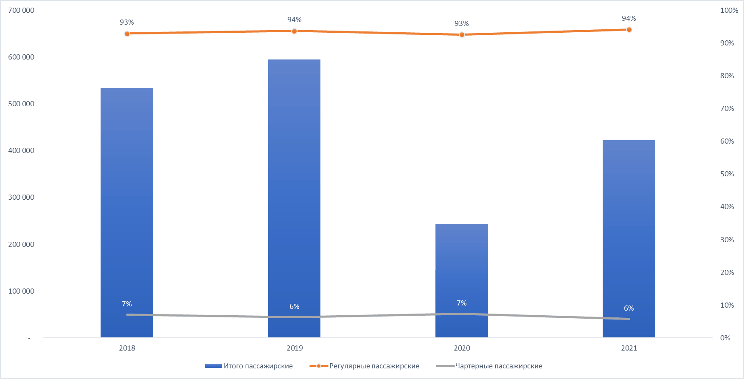

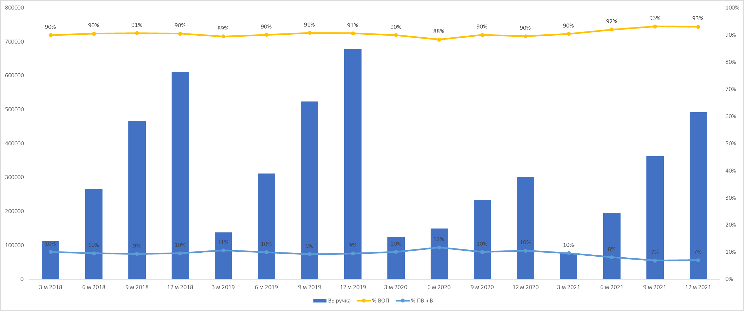

Прибыль от перевозок состоит из выручки от выполнения регулярных и чартерных пассажирских рейсов и выручки от перевозки грузов. В этом сегменте доля перевозки грузов незначительно увеличилась в годы пандемии.

Динамика выручки от перевозок и доля выручки от регулярных и чартерных рейсов, а также от перевозок грузов

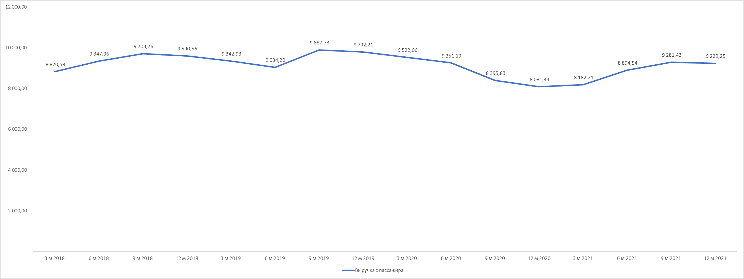

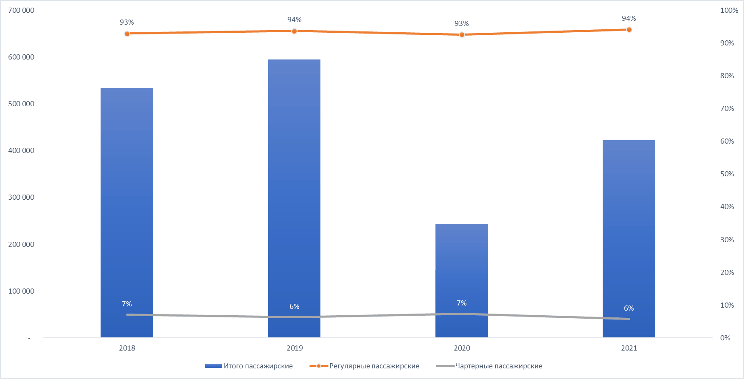

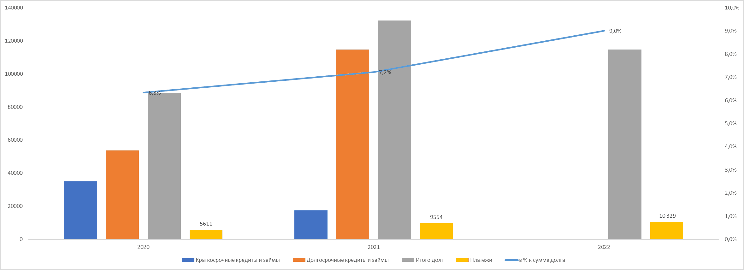

По выручке от перевозок регулярных и чартерных рейсов, а также пассажиропотоку можно рассчитать среднюю цену, которую получает «Аэрофлот» за перевозку пассажира. Она составляет 9150 руб.

Динамика стоимости выручки от перевозки пассажиров в рублях

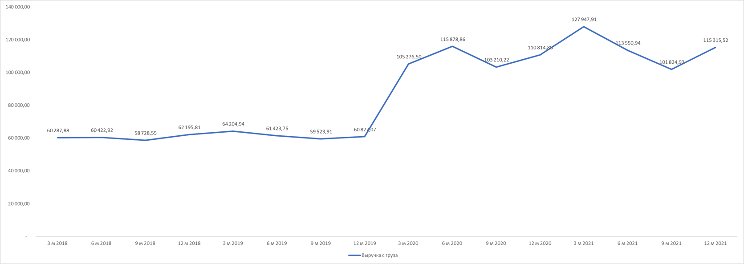

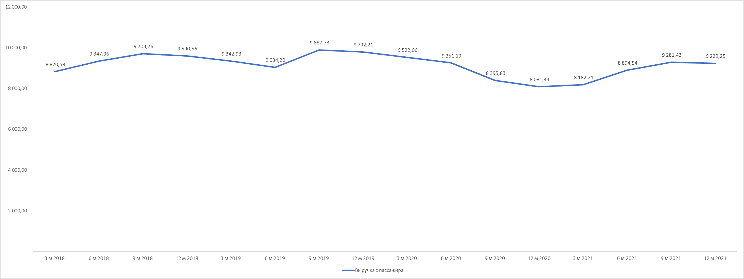

По объёму перевезённых грузов и выручке от их перевозки можно рассчитать среднюю ставку за перевозку тонны груза для компании. Основной рост стоимости перевозки грузов произошёл с 2020 г. Это связано с логистическими проблемами. Средняя цена за перевезённую тонну груза с I квартала 2020 г. составила 111 тыс. руб.

Динамика стоимости тонны перевезённого груза в рублях

«Аэрофлот» не объявлял финансовые результаты в 2022 г., но публиковал операционные показатели. По итогам 9 месяцев 2022 г. пассажиропоток составил 31 264 200 человек. Это на 8,4% меньше результатов 2021 г. На внутренних линиях обычно самый большой пассажиропоток, и этот показатель снизился всего на 4,4%. Если заложить общее снижение пассажиропотока в год на 8,5–9%, то группа способна перевезти 42 млн человек. Таким образом, выручка от перевозки пассажиров может составить 385 млрд руб.

Компания ещё не опубликовала данные о перевозке грузов за 9 месяцев, но итогам I полугодия перевезла 89 026 т грузов. Это на 30% меньше показателя 2021 г. Основное снижение произошло из-за сокращения международных авиаперевозок. Если «Аэрофлот» закончит 2022 г. с показателями ниже прошлогодних на 30%, то выручка от перевозки грузов может составить 23 млрд руб.

Прибыль от перевозок предположительно составляет 400–410 млрд руб. С учётом доли прочей выручки итоговый результат компании в 2022 г. — около 443 млрд руб. Это на 10% ниже, чем итоговый результат 2022 г.

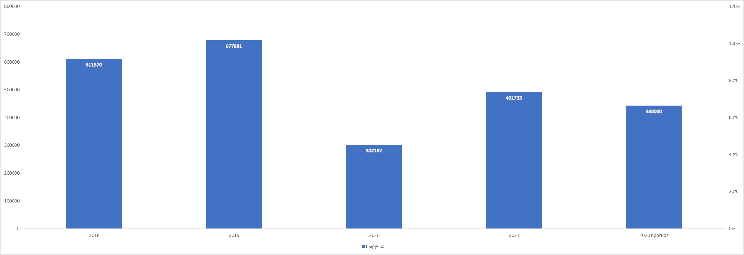

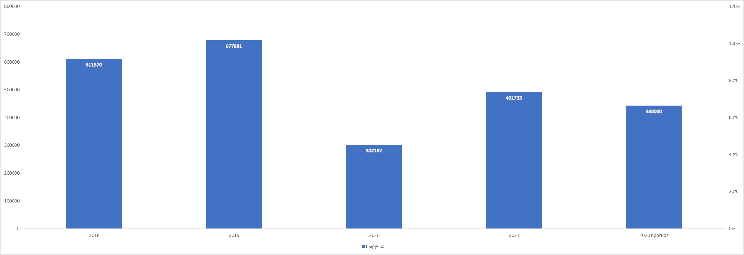

Динамика выручки 2018–2021 и прогноз на 2022, млн руб.

Операционные расходы и доходы «Аэрофлота»

Операционные расходы ПАО «Аэрофлот» можно разделить на четыре группы:

авиационное топливо,

фонд оплаты труда,

амортизация,

иные расходы.

Расходы всех групп, кроме амортизации, легко спрогнозировать. Сложность в прогнозировании амортизации связана с приобретением каких-либо активов в 2022 г. и оставшимся сроком использования имеющихся. Поэтому прогнозное значение амортизации рассчитано исходя из имеющихся основных средств и активов.

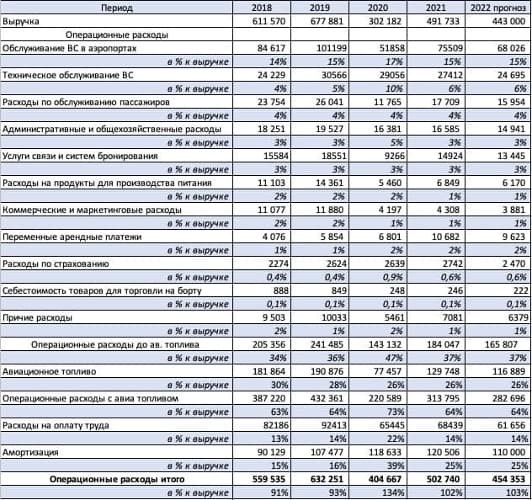

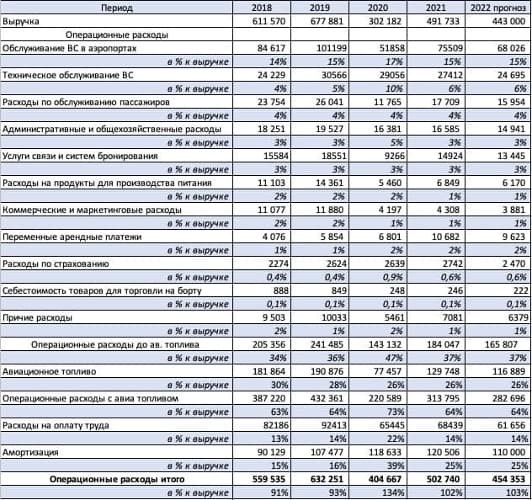

Операционные расходы 2018–2021 и прогноз на 2022, млн руб.

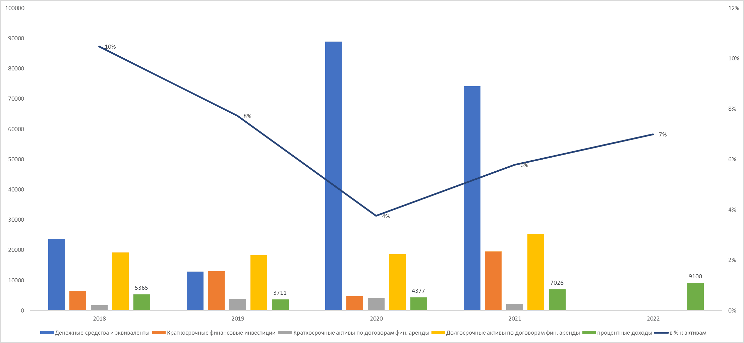

По итогам 2022 г. операционные расходы «Аэрофлота» могут превысить выручку. Однако в операционной деятельности есть и прочие доходы, которые состоят из возвратных акцизов за авиационное топливо.

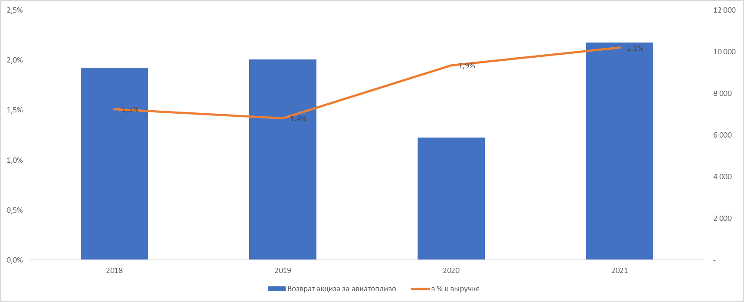

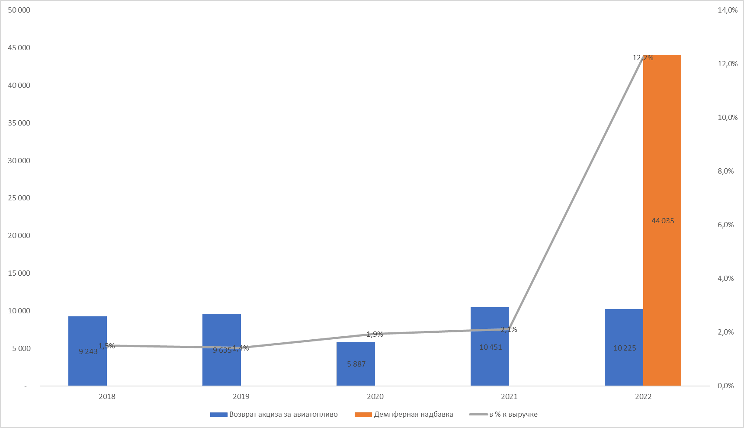

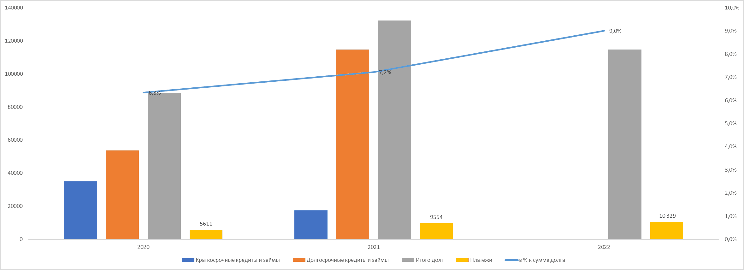

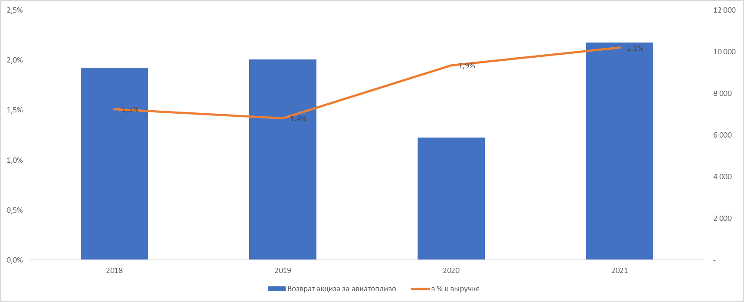

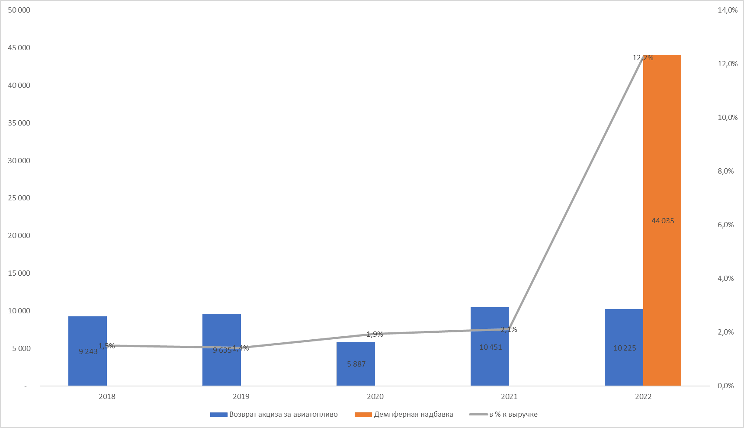

Динамика размера возвратного акциза за авиатопливо и % к выручке

Возврат акциза регулируется положениями Налогового кодекса РФ (п. 21 и п. 27 ст. 200). Вычетам подлежат суммы акциза, умноженные на установленный п. 21 ст. 200 коэффициент, начисленные при получении авиационного керосина налогоплательщиком, который включён в Реестр эксплуатантов гражданской авиации Российской Федерации и имеет сертификат эксплуатанта, и увеличенные на величину ВАВИА.

По итогам 2021 г. выплаты по возвратному акцизу увеличились, хотя расходы авиакомпании на авиационный керосин и выручка оказались меньше, чем в 2018 и 2019 гг. Это связано с использованием вшитого в формулу демпфера — надбавки к налоговому вычету за акциз на керосин.

Впервые демпферную надбавку к обратному акцизу авиакомпании получили в сентябре 2021 г. Тогда экспортные цены на авиационное топливо превысили уровень «отсечки». Демпферный механизм начинает работать, когда экспортная цена топлива превышает условный уровень внутренних цен на керосин в России. В отличие от автомобильного топлива, демпферную надбавку получают не переработчики нефти, а авиакомпании.

Если в 2021 г. экспортная цена превышала уровень «отсечки» незначительно, то в 2022 г. стоимость авиационного топлива увеличилась существенно.

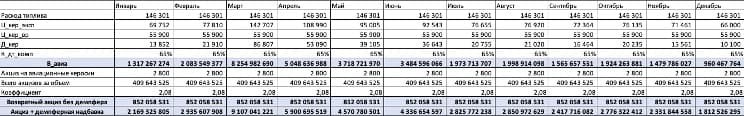

Демпферная надбавка и обратный акциз

Посчитаем возвратный акциз и демпферную надбавку, которую может получить компания. Для этого нужно знать объём фактически потреблённого топлива, индикативные и экспортные цены, а также коэффициент.

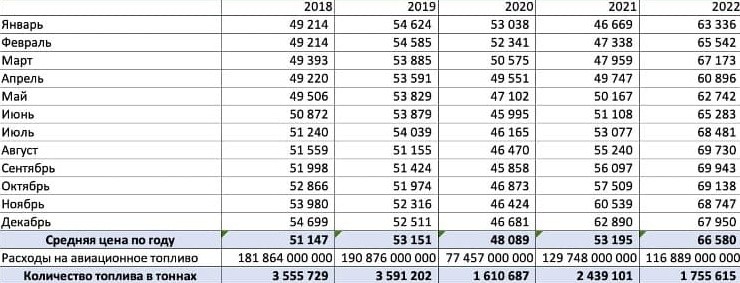

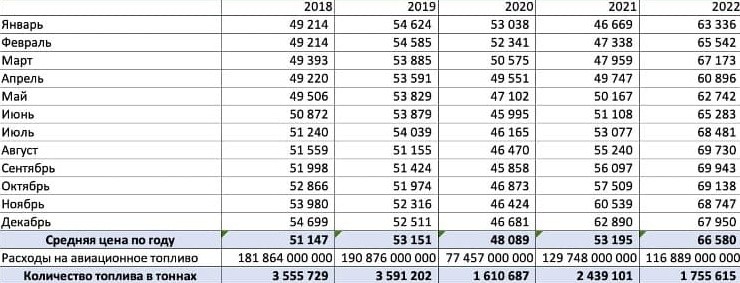

Фактические цены на горюче-смазочные материалы (ГСМ) в аэропортах России ранее публиковала Росавиация. Зная цены на ГСМ и расходы «Аэрофлота» на авиатопливо, можно рассчитать примерный объём потребляемого топлива в тоннах за 2018–2021 гг.

Однако Росавиация не публикует данные о стоимости ГСМ после марта 2022 г. При этом биржевые внутренние цены опубликованы на сайте Санкт-Петербуржской товарно-сырьевой биржи. Скорее всего, цены на 2022 г. будут отличаться незначительно.

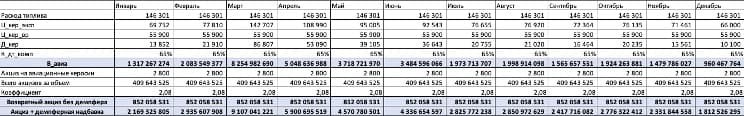

Помесячное количество авиатоплива в тоннах

По примерному объёму потребляемого топлива получится вычислить сумму возвратного акциза и демпферной надбавки. Экспортные цены публикует Федеральная антимонопольная служба (ФАС). Цена «отсечки», коэффициент компенсации демпфера, коэффициент для акциза и его величина указаны в Налоговом кодексе РФ.

Возвратный акциз и демпферная надбавка в 2022

Таким образом, сумма обратного акциза и демпферной надбавки для «Аэрофлота» может составить около 55 млрд руб. Это эквивалентно компенсации 47% затрат на авиационное топливо. Сумма дополнительного дохода превысит 12% выручки.

Динамика суммы возвратного акциза 2018–2022 и демпферной надбавки по итогам 2022

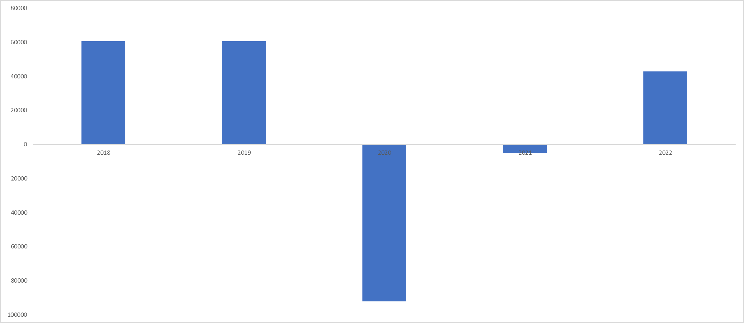

По итогам 2022 г. операционная прибыль ПАО «Аэрофлот» приблизительно может составить 45 млрд руб. Прочий доход от операционной деятельности, помимо возвратного акциза и демпферной надбавки, включает в себя восстановление резервов, переоценку по договорам аренды, доход от продажи основных средств и так далее. Но основную часть показателя составляет акциз и демпфер.

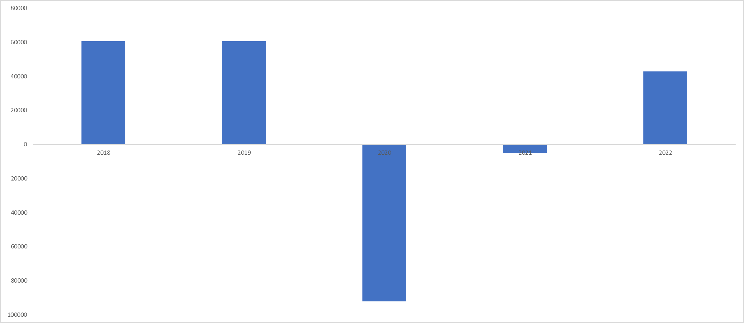

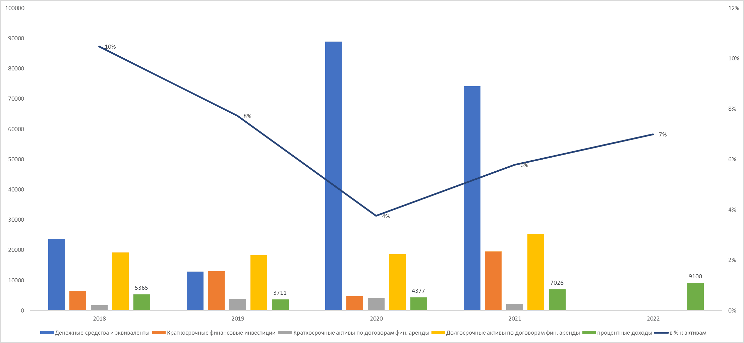

Динамика операционной прибыли 2018–2021 и прогноз на 2022, млн руб.

Финансовые расходы и доходы «Аэрофлота»

Даже при высоких операционных результатах показатели компании за год могут оказаться слабыми. Авиационные перевозки — капиталоёмкая отрасль. Компании тратят много средств на аренду воздушных судов по договорам лизинга. В 2022 г. авиакомпании получили право расплачиваться с лизингодателями рублями через специальные счета типа «С», открытые на имя иностранного кредитора. При этом деньги перечисляются по курсу Банка России.

Большая доля процентных расходов «Аэрофлота» связана с выплатой лизинговых платежей. Сумма лизинга номинирована в долларах США, а значит, подвержена влиянию курсовых разниц.

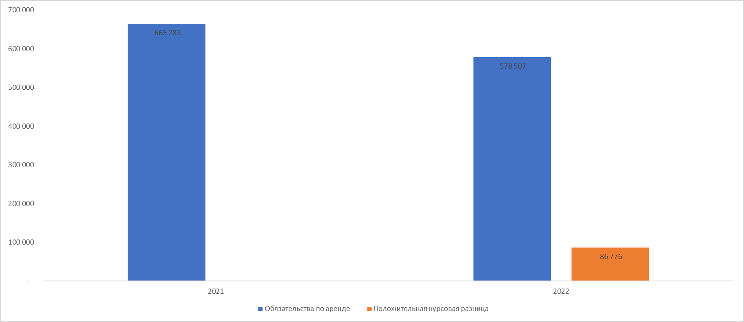

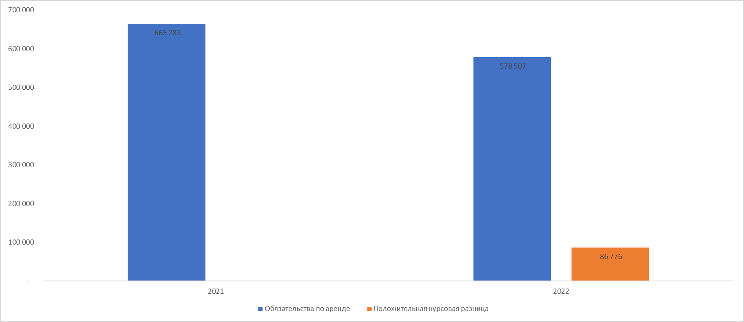

Курс доллара США ослаб по сравнению с 2021 г. Это может привести к положительной курсовой переоценке долга. При курсе доллара США в 74,29 руб. на конец 2021 г. совокупный долг по финансовой аренде ПАО «Аэрофлот» оценивался в 665,28 млрд руб. Укрепление курса национальной валюты до 64,6 руб. за доллар приведёт к положительной курсовой разнице, которая превышает 80 млрд руб. Совокупный долг по финансовой аренде может снизиться до 578 млрд руб.

Влияние курса валюты на переоценку курсовой стоимости обязательств по финансовой аренде, млн руб.

С учётом ожиданий по совокупным лизинговым обязательствам можно спрогнозировать платежи по финансовой аренде. По итогам 2022 г. они могут составить 36,5 млрд руб.

Платежи по финансовой аренде 2018–2021 и прогноз на 2022, млн руб.

Ожидания по процентным расходам находятся на уровне 10,5 млрд руб.

Процентные расходы 2020–2021 и прогноз на 2022, млн руб.

Ожидания по процентным доходам — 9 млрд руб.

Процентные доходы 2018–2021 и прогноз на 2022, млн руб.

Что это значит для инвесторов

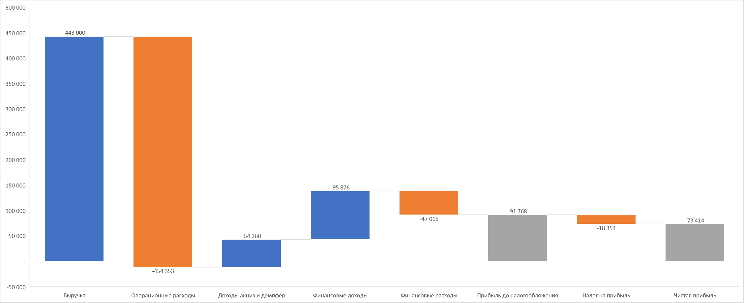

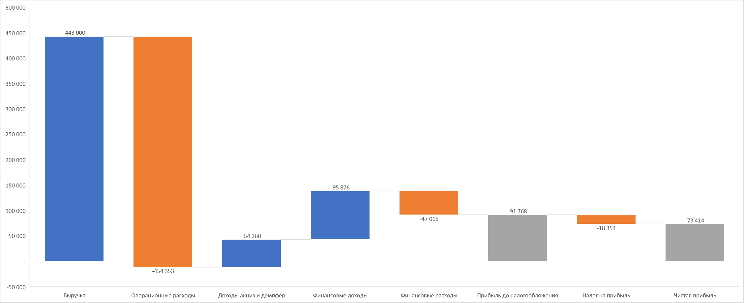

Определим будущий ориентир прибыли ПАО «Аэрофлот» по итогам 2022 г. Некоторые данные в финансовой отчётности трудно спрогнозировать — например, обесценение, выбытие, результаты хеджирования. Но основные показатели, которые влияют на финансовый результат группы, определены.

Предполагаемая чистая прибыль ПАО «Аэрофлот» — около 70 млрд руб. Несмотря на внушительные операционные затраты компании, показатель чистой прибыли может увеличиться благодаря возвратному акцизу с демпферной надбавкой, а также положительным курсовым разницам и подросшим процентным доходам.

Прогнозные финансовые показатели по итогам 2022, млн руб.

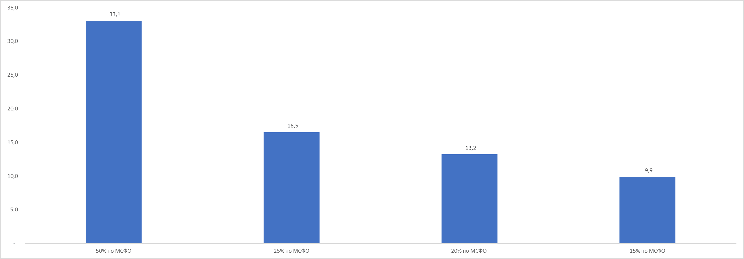

От показателя чистой прибыли зависят дивиденды. Дивидендная политика ПАО «Аэрофлот» ориентирует инвесторов на выплаты в 25% чистой прибыли. Но в зависимости от различных условий процент может быть снижен до 20–15%. Кроме того, существуют требования к госкомпаниям о выплатах в размере 50%. Поэтому прогнозные дивиденды «Аэрофлота» трудно предсказать. Если ожидания по выручке компании сбудутся, то можно рассчитывать на определённые суммы.

Прогнозные дивиденды по итогам 2022

В 2021 г. «Аэрофлот» восстановил часть операционных показателей и превзошёл результаты 2020 г. Компания продолжила работу в области грузовых перевозок и увеличила внутреннюю маршрутную сеть. Состоялось запланированное открытие Красноярского хаба. Из-за сложной эпидемиологической ситуации в мире россияне проводили отпуска и выбирали туры выходного дня внутри страны.

В 2022 г. «Аэрофлот» мог надеяться на улучшение результатов, но, как и другие авиакомпании, столкнулся с новыми сложностями — с отзывом самолётов из лизинга и лётных сертификатов, с угрозами ареста судов, ростом цен на авиационный керосин и неопределённостью пассажиропотоков.

Компания перестала публиковать финансовую отчётность, поэтому инвесторам сложно спрогнозировать её показатели. Попробуем предположить, каким мог оказаться 2022 год для «Аэрофлота».

Выручка «Аэрофлота»

Прибыль компании состоит из двух основных категорий — выручка от перевозок и прочая выручка. На финансовые результаты повлияла пандемия COVID-19 и её последствия в виде ограничений на передвижение. Несмотря на волатильность прибыли, доля перевозок и прочей выручки остаётся стабильной.

Динамика общей выручки, доли выручки от перевозок и прочей выручки к абсолютному показателю

Прибыль от перевозок состоит из выручки от выполнения регулярных и чартерных пассажирских рейсов и выручки от перевозки грузов. В этом сегменте доля перевозки грузов незначительно увеличилась в годы пандемии.

Динамика выручки от перевозок и доля выручки от регулярных и чартерных рейсов, а также от перевозок грузов

По выручке от перевозок регулярных и чартерных рейсов, а также пассажиропотоку можно рассчитать среднюю цену, которую получает «Аэрофлот» за перевозку пассажира. Она составляет 9150 руб.

Динамика стоимости выручки от перевозки пассажиров в рублях

По объёму перевезённых грузов и выручке от их перевозки можно рассчитать среднюю ставку за перевозку тонны груза для компании. Основной рост стоимости перевозки грузов произошёл с 2020 г. Это связано с логистическими проблемами. Средняя цена за перевезённую тонну груза с I квартала 2020 г. составила 111 тыс. руб.

Динамика стоимости тонны перевезённого груза в рублях

«Аэрофлот» не объявлял финансовые результаты в 2022 г., но публиковал операционные показатели. По итогам 9 месяцев 2022 г. пассажиропоток составил 31 264 200 человек. Это на 8,4% меньше результатов 2021 г. На внутренних линиях обычно самый большой пассажиропоток, и этот показатель снизился всего на 4,4%. Если заложить общее снижение пассажиропотока в год на 8,5–9%, то группа способна перевезти 42 млн человек. Таким образом, выручка от перевозки пассажиров может составить 385 млрд руб.

Компания ещё не опубликовала данные о перевозке грузов за 9 месяцев, но итогам I полугодия перевезла 89 026 т грузов. Это на 30% меньше показателя 2021 г. Основное снижение произошло из-за сокращения международных авиаперевозок. Если «Аэрофлот» закончит 2022 г. с показателями ниже прошлогодних на 30%, то выручка от перевозки грузов может составить 23 млрд руб.

Прибыль от перевозок предположительно составляет 400–410 млрд руб. С учётом доли прочей выручки итоговый результат компании в 2022 г. — около 443 млрд руб. Это на 10% ниже, чем итоговый результат 2022 г.

Динамика выручки 2018–2021 и прогноз на 2022, млн руб.

Операционные расходы и доходы «Аэрофлота»

Операционные расходы ПАО «Аэрофлот» можно разделить на четыре группы:

авиационное топливо,

фонд оплаты труда,

амортизация,

иные расходы.

Расходы всех групп, кроме амортизации, легко спрогнозировать. Сложность в прогнозировании амортизации связана с приобретением каких-либо активов в 2022 г. и оставшимся сроком использования имеющихся. Поэтому прогнозное значение амортизации рассчитано исходя из имеющихся основных средств и активов.

Операционные расходы 2018–2021 и прогноз на 2022, млн руб.

По итогам 2022 г. операционные расходы «Аэрофлота» могут превысить выручку. Однако в операционной деятельности есть и прочие доходы, которые состоят из возвратных акцизов за авиационное топливо.

Динамика размера возвратного акциза за авиатопливо и % к выручке

Возврат акциза регулируется положениями Налогового кодекса РФ (п. 21 и п. 27 ст. 200). Вычетам подлежат суммы акциза, умноженные на установленный п. 21 ст. 200 коэффициент, начисленные при получении авиационного керосина налогоплательщиком, который включён в Реестр эксплуатантов гражданской авиации Российской Федерации и имеет сертификат эксплуатанта, и увеличенные на величину ВАВИА.

По итогам 2021 г. выплаты по возвратному акцизу увеличились, хотя расходы авиакомпании на авиационный керосин и выручка оказались меньше, чем в 2018 и 2019 гг. Это связано с использованием вшитого в формулу демпфера — надбавки к налоговому вычету за акциз на керосин.

Впервые демпферную надбавку к обратному акцизу авиакомпании получили в сентябре 2021 г. Тогда экспортные цены на авиационное топливо превысили уровень «отсечки». Демпферный механизм начинает работать, когда экспортная цена топлива превышает условный уровень внутренних цен на керосин в России. В отличие от автомобильного топлива, демпферную надбавку получают не переработчики нефти, а авиакомпании.

Если в 2021 г. экспортная цена превышала уровень «отсечки» незначительно, то в 2022 г. стоимость авиационного топлива увеличилась существенно.

Демпферная надбавка и обратный акциз

Посчитаем возвратный акциз и демпферную надбавку, которую может получить компания. Для этого нужно знать объём фактически потреблённого топлива, индикативные и экспортные цены, а также коэффициент.

Фактические цены на горюче-смазочные материалы (ГСМ) в аэропортах России ранее публиковала Росавиация. Зная цены на ГСМ и расходы «Аэрофлота» на авиатопливо, можно рассчитать примерный объём потребляемого топлива в тоннах за 2018–2021 гг.

Однако Росавиация не публикует данные о стоимости ГСМ после марта 2022 г. При этом биржевые внутренние цены опубликованы на сайте Санкт-Петербуржской товарно-сырьевой биржи. Скорее всего, цены на 2022 г. будут отличаться незначительно.

Помесячное количество авиатоплива в тоннах

По примерному объёму потребляемого топлива получится вычислить сумму возвратного акциза и демпферной надбавки. Экспортные цены публикует Федеральная антимонопольная служба (ФАС). Цена «отсечки», коэффициент компенсации демпфера, коэффициент для акциза и его величина указаны в Налоговом кодексе РФ.

Возвратный акциз и демпферная надбавка в 2022

Таким образом, сумма обратного акциза и демпферной надбавки для «Аэрофлота» может составить около 55 млрд руб. Это эквивалентно компенсации 47% затрат на авиационное топливо. Сумма дополнительного дохода превысит 12% выручки.

Динамика суммы возвратного акциза 2018–2022 и демпферной надбавки по итогам 2022

По итогам 2022 г. операционная прибыль ПАО «Аэрофлот» приблизительно может составить 45 млрд руб. Прочий доход от операционной деятельности, помимо возвратного акциза и демпферной надбавки, включает в себя восстановление резервов, переоценку по договорам аренды, доход от продажи основных средств и так далее. Но основную часть показателя составляет акциз и демпфер.

Динамика операционной прибыли 2018–2021 и прогноз на 2022, млн руб.

Финансовые расходы и доходы «Аэрофлота»

Даже при высоких операционных результатах показатели компании за год могут оказаться слабыми. Авиационные перевозки — капиталоёмкая отрасль. Компании тратят много средств на аренду воздушных судов по договорам лизинга. В 2022 г. авиакомпании получили право расплачиваться с лизингодателями рублями через специальные счета типа «С», открытые на имя иностранного кредитора. При этом деньги перечисляются по курсу Банка России.

Большая доля процентных расходов «Аэрофлота» связана с выплатой лизинговых платежей. Сумма лизинга номинирована в долларах США, а значит, подвержена влиянию курсовых разниц.

Курс доллара США ослаб по сравнению с 2021 г. Это может привести к положительной курсовой переоценке долга. При курсе доллара США в 74,29 руб. на конец 2021 г. совокупный долг по финансовой аренде ПАО «Аэрофлот» оценивался в 665,28 млрд руб. Укрепление курса национальной валюты до 64,6 руб. за доллар приведёт к положительной курсовой разнице, которая превышает 80 млрд руб. Совокупный долг по финансовой аренде может снизиться до 578 млрд руб.

Влияние курса валюты на переоценку курсовой стоимости обязательств по финансовой аренде, млн руб.

С учётом ожиданий по совокупным лизинговым обязательствам можно спрогнозировать платежи по финансовой аренде. По итогам 2022 г. они могут составить 36,5 млрд руб.

Платежи по финансовой аренде 2018–2021 и прогноз на 2022, млн руб.

Ожидания по процентным расходам находятся на уровне 10,5 млрд руб.

Процентные расходы 2020–2021 и прогноз на 2022, млн руб.

Ожидания по процентным доходам — 9 млрд руб.

Процентные доходы 2018–2021 и прогноз на 2022, млн руб.

Что это значит для инвесторов

Определим будущий ориентир прибыли ПАО «Аэрофлот» по итогам 2022 г. Некоторые данные в финансовой отчётности трудно спрогнозировать — например, обесценение, выбытие, результаты хеджирования. Но основные показатели, которые влияют на финансовый результат группы, определены.

Предполагаемая чистая прибыль ПАО «Аэрофлот» — около 70 млрд руб. Несмотря на внушительные операционные затраты компании, показатель чистой прибыли может увеличиться благодаря возвратному акцизу с демпферной надбавкой, а также положительным курсовым разницам и подросшим процентным доходам.

Прогнозные финансовые показатели по итогам 2022, млн руб.

От показателя чистой прибыли зависят дивиденды. Дивидендная политика ПАО «Аэрофлот» ориентирует инвесторов на выплаты в 25% чистой прибыли. Но в зависимости от различных условий процент может быть снижен до 20–15%. Кроме того, существуют требования к госкомпаниям о выплатах в размере 50%. Поэтому прогнозные дивиденды «Аэрофлота» трудно предсказать. Если ожидания по выручке компании сбудутся, то можно рассчитывать на определённые суммы.

Прогнозные дивиденды по итогам 2022

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба