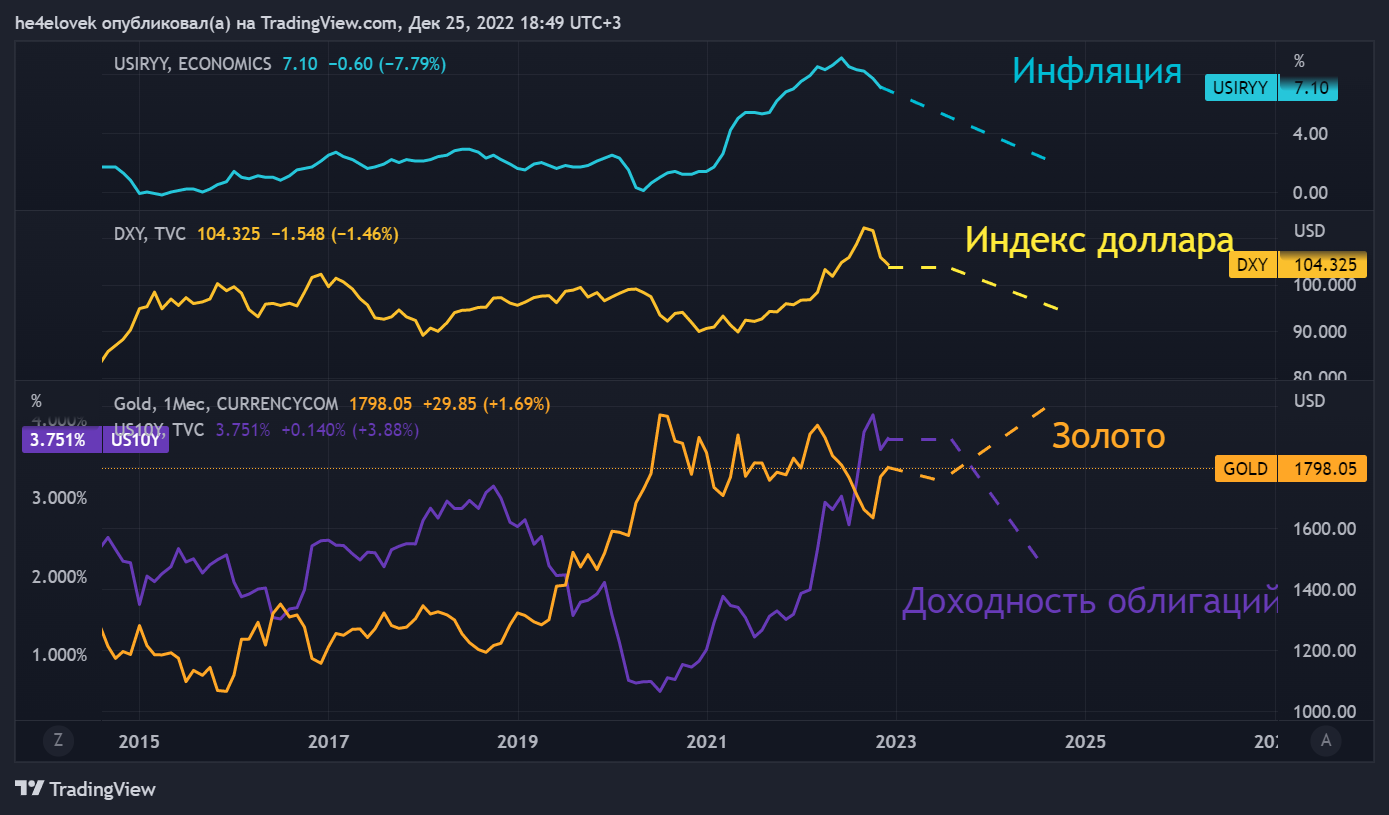

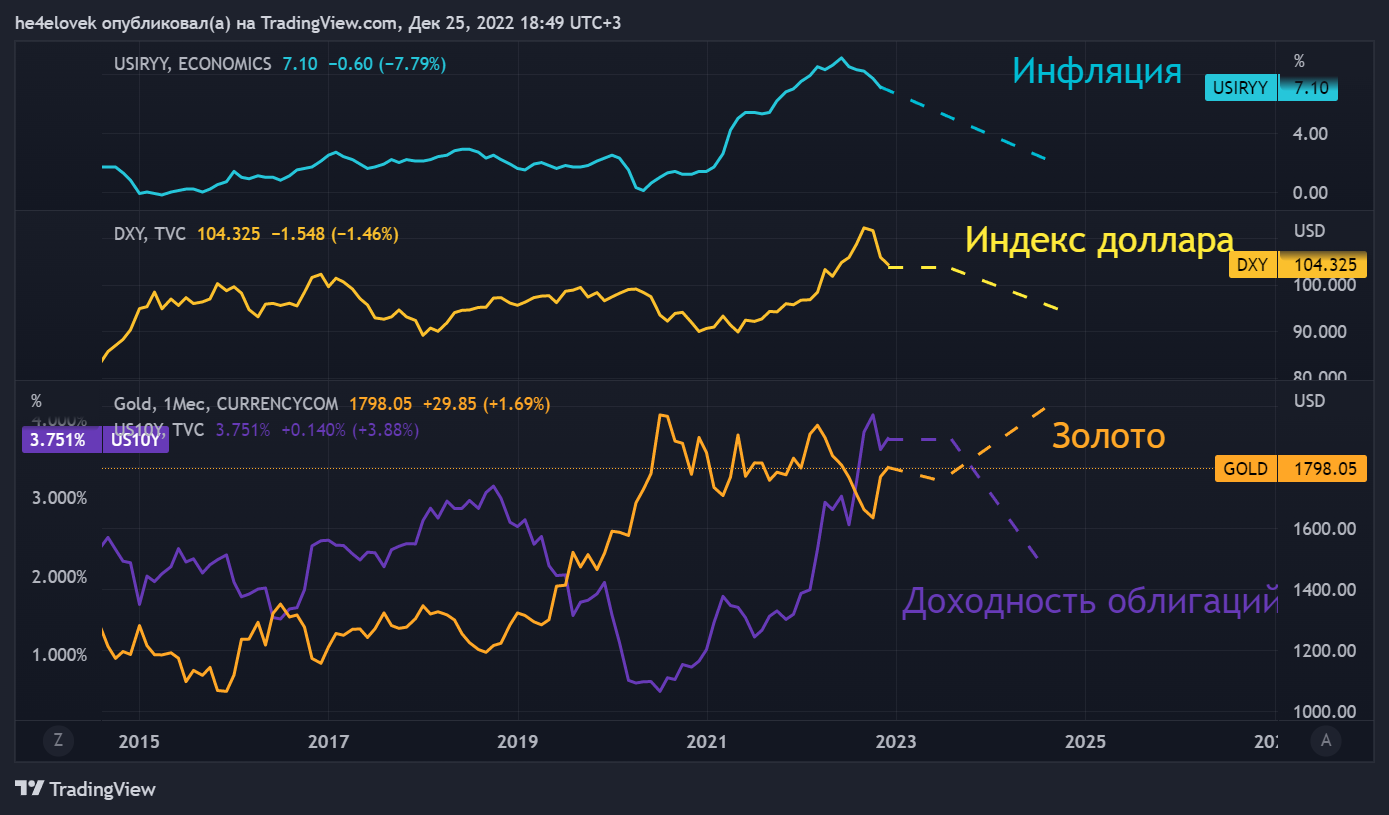

Золото уже три года торгуется в широком диапазоне. Сейчас цена находится на среднем уровне в 1800 $/унция. Исторически интерес к золоту зависел от денежно-кредитной политики, в частности от величины ставки ФРС. Когда ставка высокая, инвесторам выгоднее купить государственные облигации с хорошей доходностью, чем золото. И наоборот.

Сейчас это правило нарушено: ставки растут, а золото пока не стремится к своим минимумам. Давайте разберемся, что происходит на этом рынке и чего ждать в 2023 году.

Дополнительное давление на золото оказывал сильный доллар. В сентябре индекс доллара достиг 20-летнего максимума, а золото торговалось на минимумах с 2020 года.

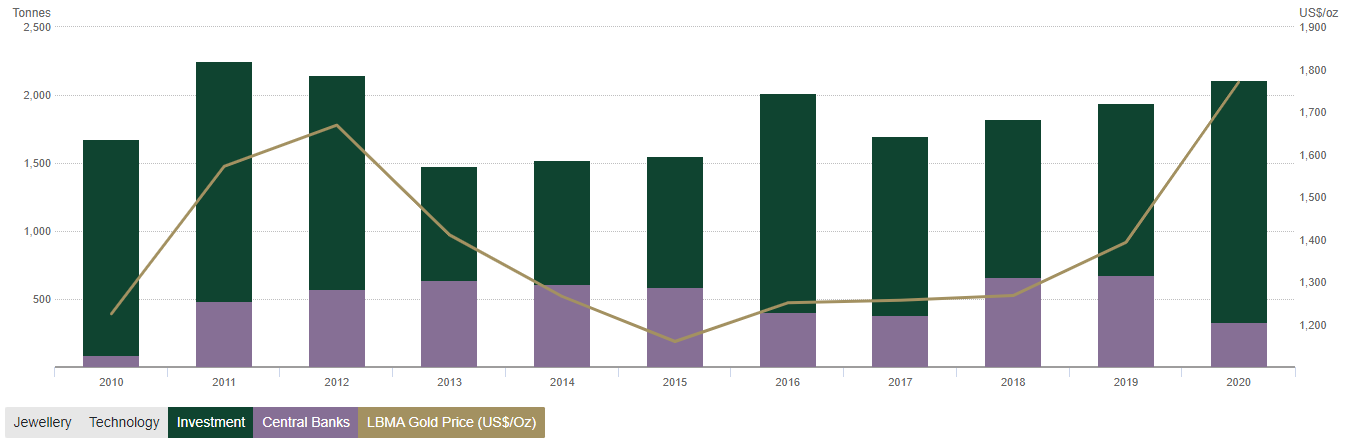

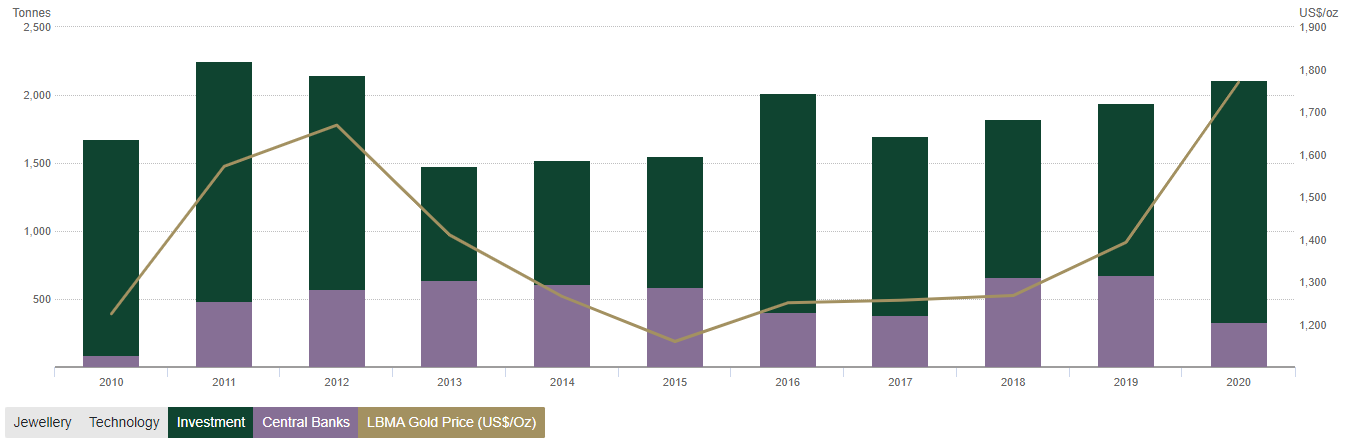

Мы уже разбирали, от чего зависит цена золота. Пришли к выводу, что наибольшее влияние оказывают притоки/оттоки в биржевые фонды и закупки ЦБ.

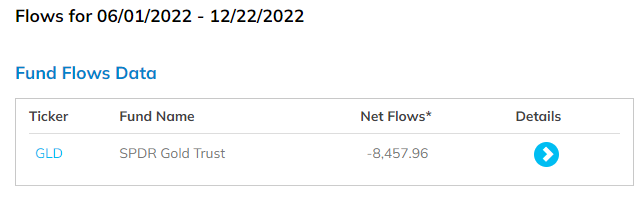

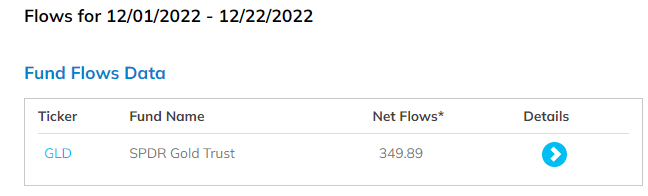

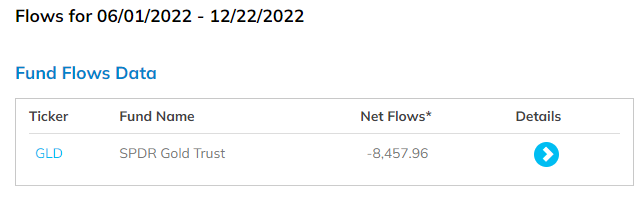

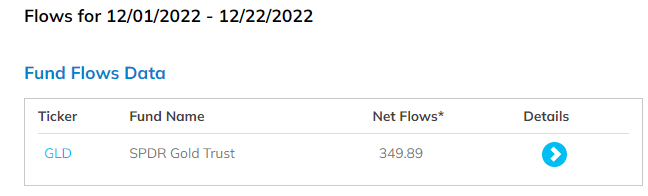

С июля 2022 года в крупнейших золотых ETF наблюдался рекордных оток средств. Цена в это время время как раз снижалась с мартовских максимумов.

Только в декабре инвесторы стали наращивать потоки в золотые ETF.

При таких оттоках из ETF золото могло упасть и ниже, но ему оказывают поддержку несколько факторов.

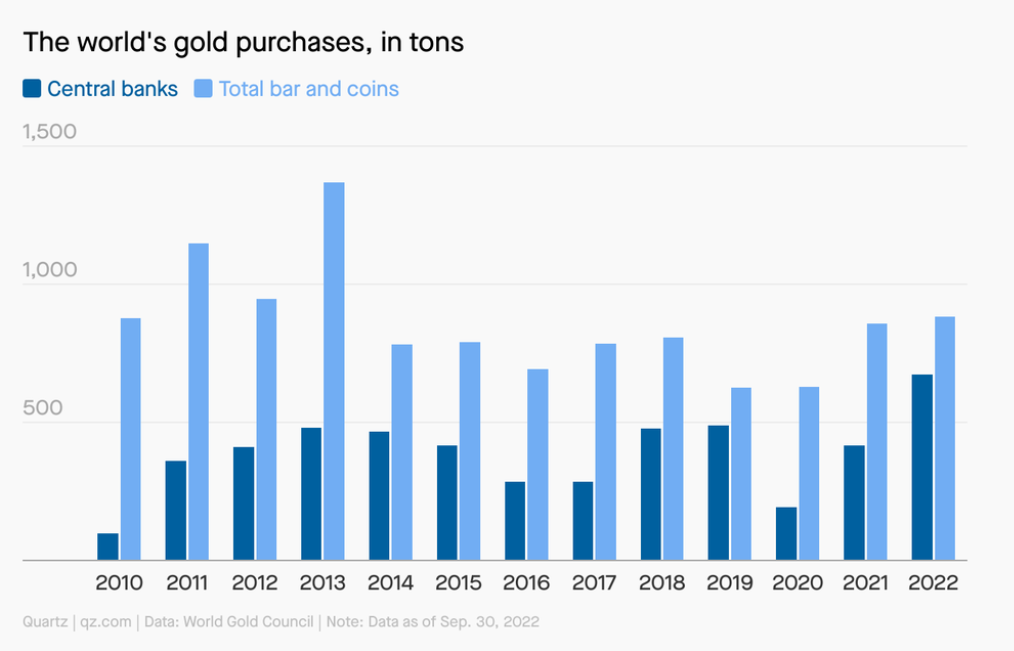

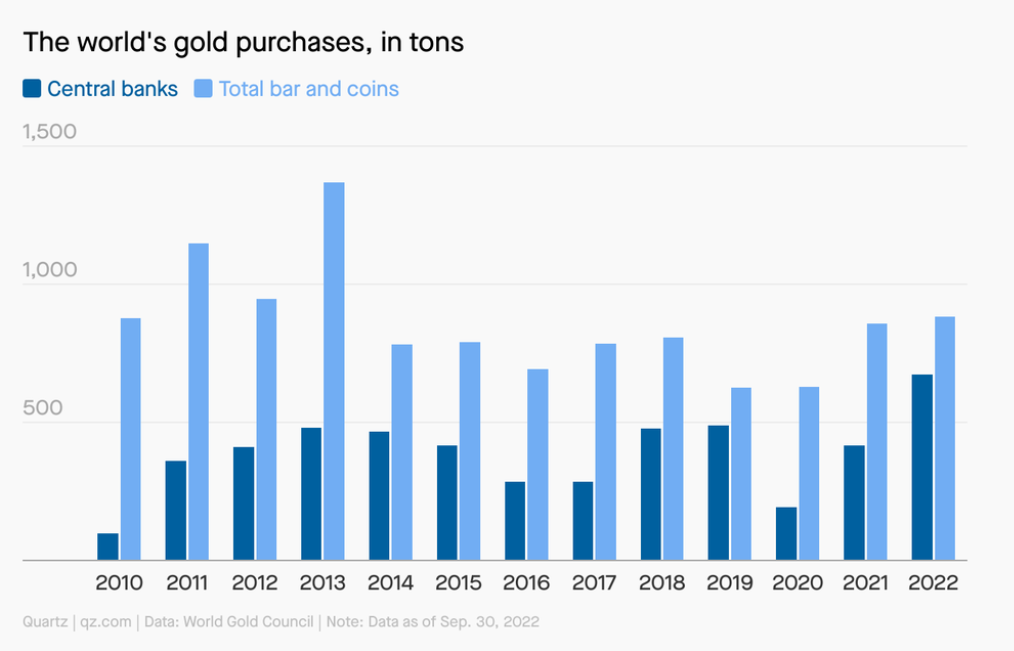

Первый — рекордная покупка золота со стороны центральных банков. Самый большой объем закупили в 3-м квартале.

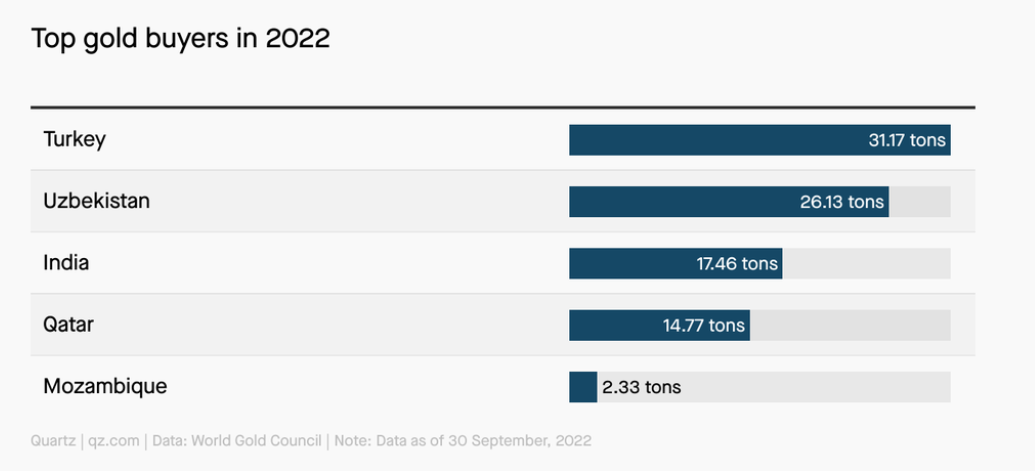

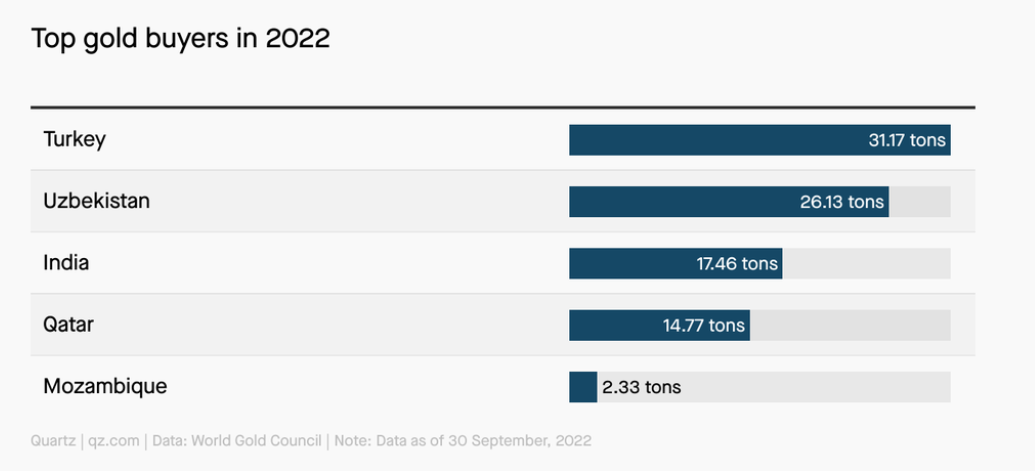

Рекордсмен по покупкам — Турция, на втором месте Узбекистан. В целом, золото интересует именно развивающиеся страны.

Важный нюанс — более половины закупок прошло непублично, то есть покупатель неизвестен. Недавно Народный банк Китая раскрыл информацию о том, что он увеличил свои золотые резервы в ноябре. Аналитики считают, что эти таинственные покупатели как раз Китай и ЦБ России.

Учитывая набор стран в топе, складывается впечатления, что наращивание позиций в золоте для их резервов — способ дедолларизации.

Второй фактор, который поддержал золото — высокая инфляция. В какой-то момент на рынке была паника, никто не знал, когда инфляция перестанет расти. Инвесторы в первой половине года активно заходили в золотые ETF, стараясь спасти свой капитал. Но, когда стало понятно, что инфляция замедляется, начались оттоки.

Получается, сначала золото поддерживала высокая инфляция, а затем центральные банки.

Что же будет в 2023 году?

Для того, чтобы понять, что будет с золотом, надо учесть несколько моментов:

Инфляция продолжит снижаться. Не ожидаю нового всплеска, так как экономика замедляется.

Ставка ФРС еще подрастет и регулятор возьмет паузу. На последнем заседании ФРС дало понять, что в 2023 году рынок должен ждать еще несколько повышений, прогнозируется итоговый уровень в 5%. Затем ФРС хочет понаблюдать за эффектом от высоких ставок.

Доллар останется сильным, но без новых максимумов. Ранее закладывалась максимальное значение ставки в 5,5 пунктов, сейчас ориентиры ниже.

Учитывая прогнозную динамику ставки, доходность американских гос. облигаций какие-то время будет в боковике. После приостановки повышения ставки, начнутся разговоры о смягчении ДКП. На этом доходность облигаций начнет снижаться. Рынок всегда «обгоняет» экономику.

Инфляция также будет снижаться в 2023 году. В итоге я предполагаю, что золото будет в боковике как минимум первую половину года, в диапазоне 1730-1830 $.

Во второй половине 2023 года золото возобновит рост. К этому моменту должны пойти сигналы о снижении ставки. Доходность облигаций начнет снижаться, доллар также будет слабеть, это заставит инвесторов обратить внимание на золото. В 2024 году возможны тестирования новых максимумов.

Данный анализ основан на исторической взаимосвязи показателей и учитывает текущий прогноз ФРС по ставке. Это базовый сценарий. Конечно, могут появиться новые вводные, как очередной всплеск инфляции, слишком мягкая или жесткая политика ФРС. В таком случае будут отклонения от прогноза.

Сейчас это правило нарушено: ставки растут, а золото пока не стремится к своим минимумам. Давайте разберемся, что происходит на этом рынке и чего ждать в 2023 году.

Дополнительное давление на золото оказывал сильный доллар. В сентябре индекс доллара достиг 20-летнего максимума, а золото торговалось на минимумах с 2020 года.

Мы уже разбирали, от чего зависит цена золота. Пришли к выводу, что наибольшее влияние оказывают притоки/оттоки в биржевые фонды и закупки ЦБ.

С июля 2022 года в крупнейших золотых ETF наблюдался рекордных оток средств. Цена в это время время как раз снижалась с мартовских максимумов.

Только в декабре инвесторы стали наращивать потоки в золотые ETF.

При таких оттоках из ETF золото могло упасть и ниже, но ему оказывают поддержку несколько факторов.

Первый — рекордная покупка золота со стороны центральных банков. Самый большой объем закупили в 3-м квартале.

Рекордсмен по покупкам — Турция, на втором месте Узбекистан. В целом, золото интересует именно развивающиеся страны.

Важный нюанс — более половины закупок прошло непублично, то есть покупатель неизвестен. Недавно Народный банк Китая раскрыл информацию о том, что он увеличил свои золотые резервы в ноябре. Аналитики считают, что эти таинственные покупатели как раз Китай и ЦБ России.

Учитывая набор стран в топе, складывается впечатления, что наращивание позиций в золоте для их резервов — способ дедолларизации.

Второй фактор, который поддержал золото — высокая инфляция. В какой-то момент на рынке была паника, никто не знал, когда инфляция перестанет расти. Инвесторы в первой половине года активно заходили в золотые ETF, стараясь спасти свой капитал. Но, когда стало понятно, что инфляция замедляется, начались оттоки.

Получается, сначала золото поддерживала высокая инфляция, а затем центральные банки.

Что же будет в 2023 году?

Для того, чтобы понять, что будет с золотом, надо учесть несколько моментов:

Инфляция продолжит снижаться. Не ожидаю нового всплеска, так как экономика замедляется.

Ставка ФРС еще подрастет и регулятор возьмет паузу. На последнем заседании ФРС дало понять, что в 2023 году рынок должен ждать еще несколько повышений, прогнозируется итоговый уровень в 5%. Затем ФРС хочет понаблюдать за эффектом от высоких ставок.

Доллар останется сильным, но без новых максимумов. Ранее закладывалась максимальное значение ставки в 5,5 пунктов, сейчас ориентиры ниже.

Учитывая прогнозную динамику ставки, доходность американских гос. облигаций какие-то время будет в боковике. После приостановки повышения ставки, начнутся разговоры о смягчении ДКП. На этом доходность облигаций начнет снижаться. Рынок всегда «обгоняет» экономику.

Инфляция также будет снижаться в 2023 году. В итоге я предполагаю, что золото будет в боковике как минимум первую половину года, в диапазоне 1730-1830 $.

Во второй половине 2023 года золото возобновит рост. К этому моменту должны пойти сигналы о снижении ставки. Доходность облигаций начнет снижаться, доллар также будет слабеть, это заставит инвесторов обратить внимание на золото. В 2024 году возможны тестирования новых максимумов.

Данный анализ основан на исторической взаимосвязи показателей и учитывает текущий прогноз ФРС по ставке. Это базовый сценарий. Конечно, могут появиться новые вводные, как очередной всплеск инфляции, слишком мягкая или жесткая политика ФРС. В таком случае будут отклонения от прогноза.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба