ОГК-2 — одна из крупнейших российских энергетических компаний. Входит в периметр подконтрольного «Газпрому» ООО «Газпром энергохолдинг».

Дивидендная политика компании предусматривает ежегодную выплату как минимум половины скорректированной прибыли акционерам, что, по нашим оценкам, предполагает очень солидную форвардную доходность по акциям ОГК-2 на горизонте как минимум ближайшей пары лет.

Тикер: OGKB

Рекомендация: «Покупать»

Риск: Умеренный

Целевая цена: 0,67 руб.

Потенциал роста: 17%

Инвестиционный горизонт: 12 месяцев

Главное о компании

ПАО «ОГК-2» (ОГК-2) — одна из крупнейших российских энергетических компаний, основными видами деятельности которой являются производство и продажа электрической и тепловой энергии. ОГК-2 была создана в 2005 г. как одна из «дочек» РАО ЕЭС, а в 2011 г. к ней была присоединена ОГК-6. В результате на сегодняшний день в состав генерирующей компании входят Сургутская ГРЭС-1, Рязанская ГРЭС, Киришская ГРЭС, Ставропольская ГРЭС, Новочеркасская ГРЭС, Троицкая ГРЭС, Череповецкая ГРЭС, Серовской ГРЭС, Псковская ГРЭС, Адлерская ТЭС, Грозненская ТЭС и Свободненская ТЭС. Совокупная установленная электрическая и тепловая мощности составляют 16,5 ГВт и 2788 Гкал/ч соответственно. В 2021 г. компания выработала 49,8 млрд кВт?ч электроэнергии (4,5% от общероссийской выработки электроэнергии).

В структуре топливного баланса ОГК-2 преобладает газ (по итогам 2021 г. на уголь пришлось 18,4% топливного баланса, на газ — 81,4%). В частности, на газ в качестве основного топлива ориентированы Сургутская ГРЭС-1, вторая и третья очереди Рязанской ГРЭС, Ставропольская ГРЭС, Киришская ГРЭС, Псковская ГРЭС, Адлерская ТЭС, Грозненская ТЭС и Свободненская ТЭС, а также ПГУ-450 Череповецкой ГРЭС и Серовской ГРЭС. Уголь является основным топливом для первой очереди Рязанской ГРЭС, Троицкой ГРЭС, Красноярской ГРЭС-2. Новочеркасская ГРЭС и первая очередь Череповецкой ГРЭС имеют возможность использовать в качестве основного топлива для производства тепла и электроэнергии как газ, так и уголь, что даёт им высокую вариативность.

ОГК-2 входит в периметр ООО «Газпром энергохолдинг» (ГЭХ), которое представляет из себя холдинговую вертикально интегрированную компанию, являющуюся 100-процентным дочерним обществом ПАО «Газпром», и управляющую генерирующими активами последней. ГЭХ вместе с аффилированными лицами контролирует 81% акций ОГК-2, тогда как оставшиеся 19% находятся в свободном обращении на Московской бирже.

Финансовые и операционные показатели

Одной из главных задач реформы российской электроэнергетики 2000-х гг. являлось привлечение в отрасль значительного объёма инвестиций для строительства новых и модернизации действующих объектов генерации. Основным механизмом реализации поставленной задачи стало заключение договоров о предоставлении мощности (ДПМ). Именно ОГК2 получила «в нагрузку» самую масштабную обязательную инвестиционную программу, которая была завершена только в конце 2019 г. с запуском второго энергоблока Грозненской ТЭС. Всего же в рамках ДПМ с 2010 г. компанией было введено в эксплуатацию 4,2 ГВт новых электрических и 110,5 Гкал/ч новых тепловых мощностей.

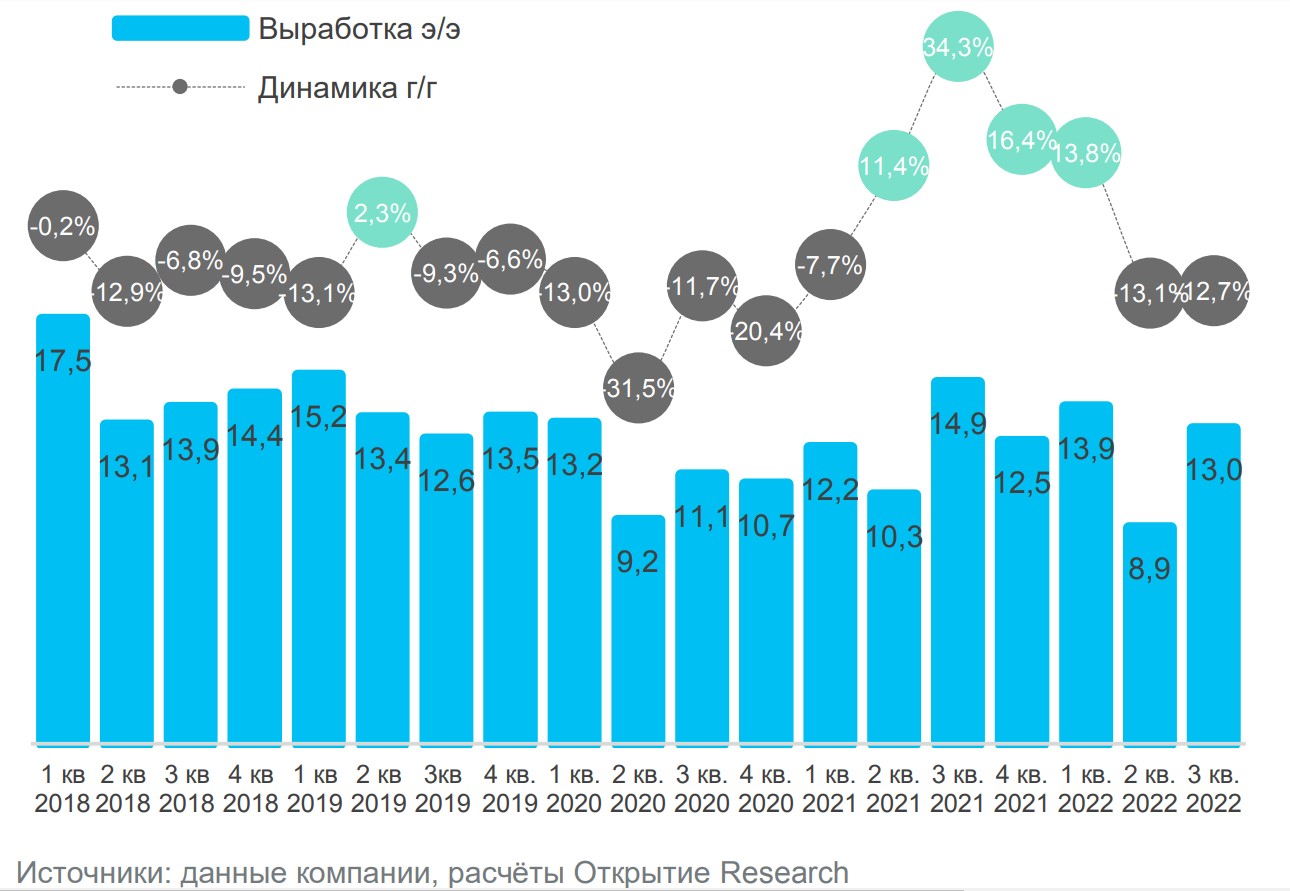

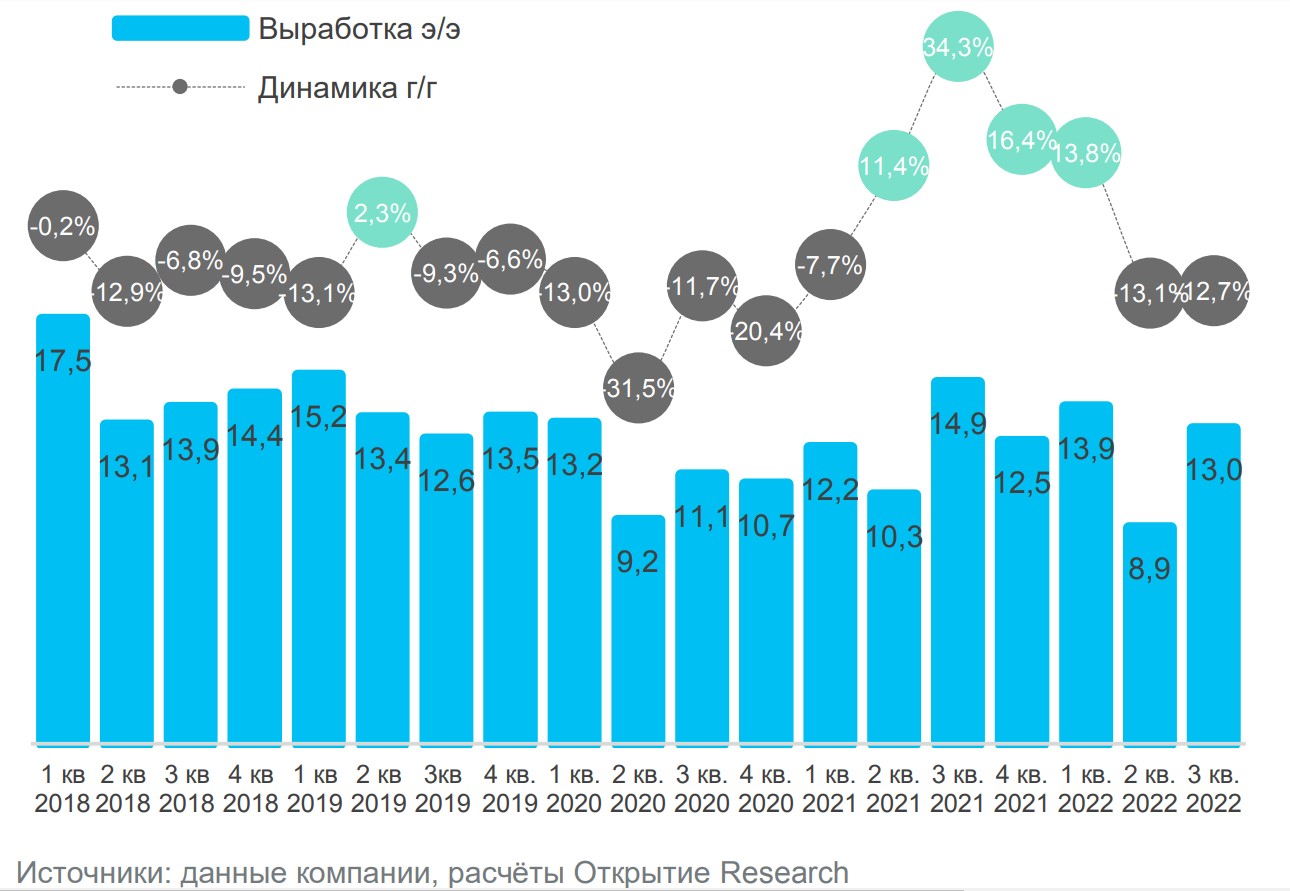

Производство электроэнергии ОГК-2 (млрд кВт?ч)

Изначально крупные стройки были головной болью компании, поскольку она была вынуждена существенно наращивать долговую нагрузку для их финансирования, но потом ситуация кардинально изменилась. Напомним, что мощности объектов, введённые в рамках механизма ДПМ, оплачиваются по отдельному тарифу, кратно превышающему стандартные цены на конкурентный отбор мощности (КОМ). Причём изначально указанный тариф рассчитывался исходя из пятнадцатилетнего срока окупаемости проекта с гарантированной доходностью.

Однако позже Правительством РФ был утверждён ускоренный возврат инвестиций по ДПМ в течение 10 лет. В результате нововведения с седьмого года исполнения обязательств по поставке мощности энергокомпании начали получать дополнительные платежи, которые изначально должны были приходиться на годы с 11-го по 15-й. Как следствие, непосредственно пик совокупных выплат за поставку мощности в рамках ДПМ у ОГК-2 придётся на 2021–2022 гг., а существенный спад начнётся только за пределами 2024 года. Впрочем, данную просадку может с одной стороны демпфировать увеличение стоимости мощности, реализуемой в рамках КОМ, а с другой — опережающий рост ставок на мощность, оплачиваемую в рамках ДПМ, на фоне увеличения доходностей среднесрочных ОФЗ (чем выше доходность, тем выше темпы индексации). Ну, а в 2025 году уже будет заметен эффект от участия ОГК-2 в ДПМ-2 (КОММод), в рамках которого планируется масштабная модернизация действующих генерирующих мощностей ЕЭС России.

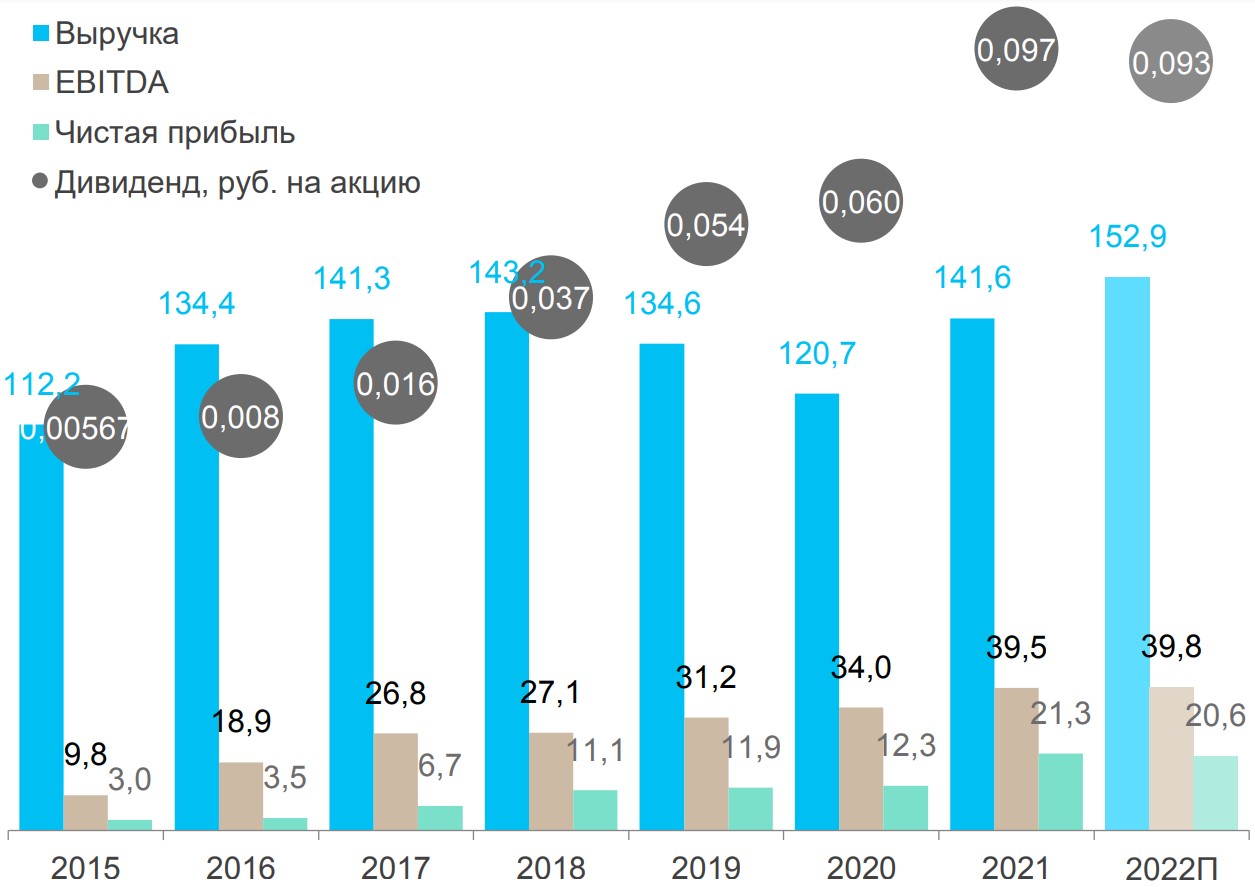

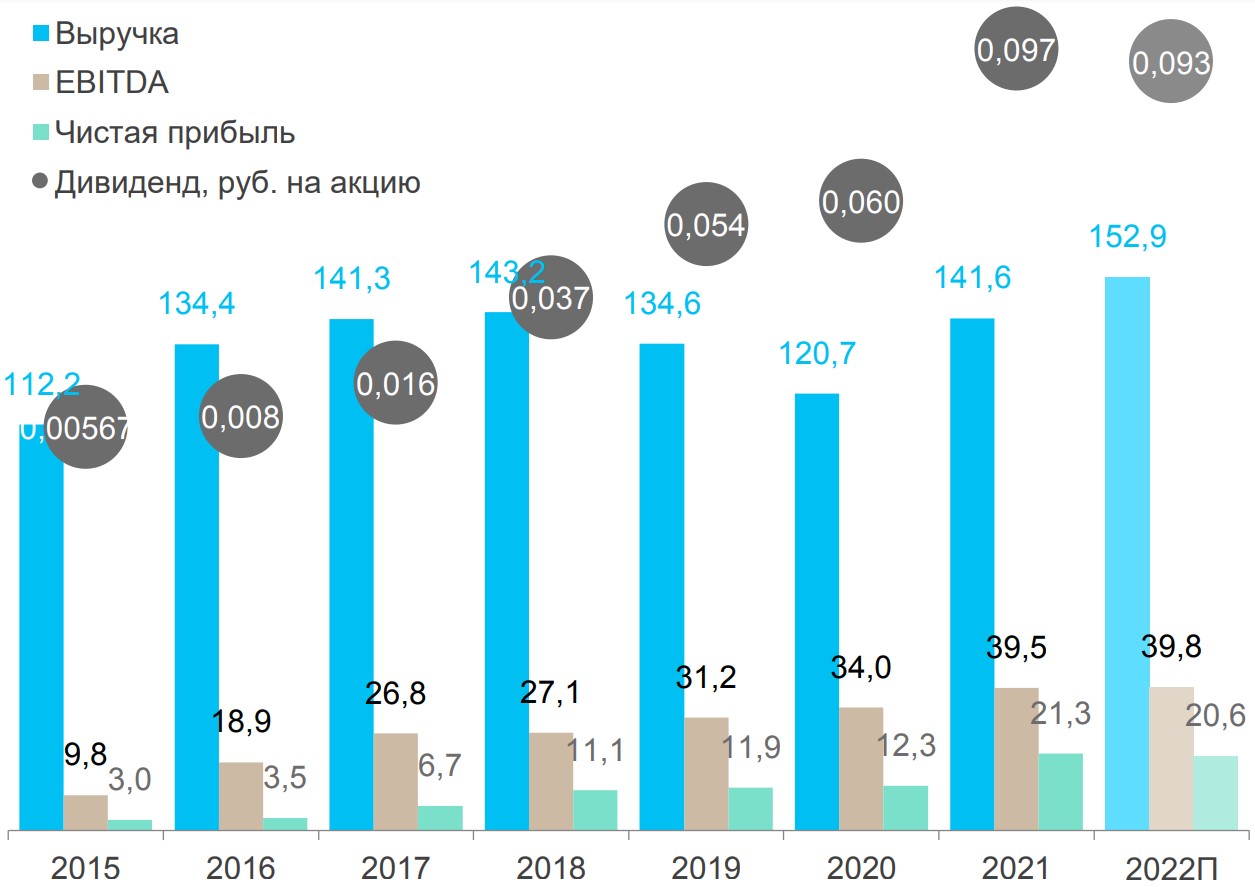

Отметим, что в последние годы ОГК-2 стабильно наращивала маржинальность, даже несмотря на перманентное снижение объёмов выработки электрической и тепловой энергии. Это стало возможным в первую очередь благодаря сокращению выработки на неэффективном оборудовании, а также за счёт опережающей индексации тарифов на мощность, плата за которую формирует порядка 44% консолидированной выручки ОГК-2. К примеру, по итогам I квартала 2022 г. средняя цена на новую мощность (ДПМ) для компании увеличилась на 7,2% (к среднему значению в 2021 г.), тогда как средняя цена на старую мощность (КОМ) подскочила почти на 30%. В результате, даже несмотря на резкое увеличение операционных расходов в январе-марте 2022 г. ОГК-2 продемонстрировала финансовые результаты, в целом сопоставимые с цифрами аналогичного периода 2021 года.

Впрочем, в дальнейшем компания отказалась от публикации промежуточных финансовых показателей, однако мы полагаем, что по итогам всего 2022 года они даже в худшем сценарии будут на уровне показателей 2021 года. В то же время напомним, что дивидендная политика ОГК-2 предусматривает выплаты акционерам не менее 50% скорректированной чистой прибыли (среди корректировок в основном неденежные статьи вроде убытков по курсовым разницам, убытка от обесценения активов и пр.). В результате форвардная дивидендная доходность акций компании обещает быть очень солидной, причём на горизонте как минимум ближайшей пары лет.

Инвестиционные тезисы

Низкая зависимость объёмов генерации электроэнергии от колебаний ВВП. Динамика спроса на электроэнергию традиционно малоэластична относительно темпов изменения ВВП. То есть в периоды сильного экономического роста потребление электроэнергии увеличивается меньшими темпами, тогда как во время рецессии спад также не столь существенен.

Значительный финансовый эффект от оплаты мощности в рамках ДПМ. Масштабная программа обновления мощностей в рамках ДПМ ещё как минимум два года позволит ОГК-2 демонстрировать солидные финансовые результаты. Да и дальнейший спад может быть сглажен как ростом стоимости платы за мощность в рамках КОМ, так эффектом от участия в ДПМ-2.

Финансовая устойчивость и дивиденды. Компания имеет невысокую долговую нагрузку и щедрую дивидендную политику, в рамках которой акционеры получают не менее 50% от скорректированной чистой прибыли. С учётом ожидаемых нами сильных финансовых результатов форвардная доходность акций ОГК-2 может быть очень значительной на горизонте как минимум ближайших нескольких лет.

Оценка стоимости акций

Учитывая тот факт, что акции «ОГК-2» являются ярко выраженной дивидендной историей, мы оценили их стоимость с помощью модели дисконтирования дивидендов. В её рамках мы закладываем рост будущих выплат на довольно консервативном уровне в 2,0%. Учитывая сегодняшний уровень процентных ставок в РФ и их ожидаемую динамику, средневзвешенная стоимость капитала «ОГК-2» на уровне 16,1% представляется нам адекватной для задачи дисконтирования дивидендного потока

С учётом таких вводных, а также форвардных выплат в размере 0,95 руб., справедливая стоимость акций компании получается равной 0,67 руб., что подразумевает потенциал роста на уровне 17% с текущих уровней и соответствует рекомендации «ПОКУПАТЬ».

Риски

Усугубление геополитических рисков в среднесрочной перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом, и акции ОГК-2» в частности.

Возможное снижение денежных потоков ОГК-2 за горизонтом 2024 года по мере истечения периода оплаты поставок мощности по ДПМ по ряду энергообъектов, и, как следствие, сокращение прибыли и дивидендов.

Отказ от ежеквартальной публикации отчётности снижает прозрачность убизнеса, что может не позволить инвесторам оперативно отреагировать на происходящие в бизнесе компании изменения.

Дивидендная политика компании предусматривает ежегодную выплату как минимум половины скорректированной прибыли акционерам, что, по нашим оценкам, предполагает очень солидную форвардную доходность по акциям ОГК-2 на горизонте как минимум ближайшей пары лет.

Тикер: OGKB

Рекомендация: «Покупать»

Риск: Умеренный

Целевая цена: 0,67 руб.

Потенциал роста: 17%

Инвестиционный горизонт: 12 месяцев

Главное о компании

ПАО «ОГК-2» (ОГК-2) — одна из крупнейших российских энергетических компаний, основными видами деятельности которой являются производство и продажа электрической и тепловой энергии. ОГК-2 была создана в 2005 г. как одна из «дочек» РАО ЕЭС, а в 2011 г. к ней была присоединена ОГК-6. В результате на сегодняшний день в состав генерирующей компании входят Сургутская ГРЭС-1, Рязанская ГРЭС, Киришская ГРЭС, Ставропольская ГРЭС, Новочеркасская ГРЭС, Троицкая ГРЭС, Череповецкая ГРЭС, Серовской ГРЭС, Псковская ГРЭС, Адлерская ТЭС, Грозненская ТЭС и Свободненская ТЭС. Совокупная установленная электрическая и тепловая мощности составляют 16,5 ГВт и 2788 Гкал/ч соответственно. В 2021 г. компания выработала 49,8 млрд кВт?ч электроэнергии (4,5% от общероссийской выработки электроэнергии).

В структуре топливного баланса ОГК-2 преобладает газ (по итогам 2021 г. на уголь пришлось 18,4% топливного баланса, на газ — 81,4%). В частности, на газ в качестве основного топлива ориентированы Сургутская ГРЭС-1, вторая и третья очереди Рязанской ГРЭС, Ставропольская ГРЭС, Киришская ГРЭС, Псковская ГРЭС, Адлерская ТЭС, Грозненская ТЭС и Свободненская ТЭС, а также ПГУ-450 Череповецкой ГРЭС и Серовской ГРЭС. Уголь является основным топливом для первой очереди Рязанской ГРЭС, Троицкой ГРЭС, Красноярской ГРЭС-2. Новочеркасская ГРЭС и первая очередь Череповецкой ГРЭС имеют возможность использовать в качестве основного топлива для производства тепла и электроэнергии как газ, так и уголь, что даёт им высокую вариативность.

ОГК-2 входит в периметр ООО «Газпром энергохолдинг» (ГЭХ), которое представляет из себя холдинговую вертикально интегрированную компанию, являющуюся 100-процентным дочерним обществом ПАО «Газпром», и управляющую генерирующими активами последней. ГЭХ вместе с аффилированными лицами контролирует 81% акций ОГК-2, тогда как оставшиеся 19% находятся в свободном обращении на Московской бирже.

Финансовые и операционные показатели

Одной из главных задач реформы российской электроэнергетики 2000-х гг. являлось привлечение в отрасль значительного объёма инвестиций для строительства новых и модернизации действующих объектов генерации. Основным механизмом реализации поставленной задачи стало заключение договоров о предоставлении мощности (ДПМ). Именно ОГК2 получила «в нагрузку» самую масштабную обязательную инвестиционную программу, которая была завершена только в конце 2019 г. с запуском второго энергоблока Грозненской ТЭС. Всего же в рамках ДПМ с 2010 г. компанией было введено в эксплуатацию 4,2 ГВт новых электрических и 110,5 Гкал/ч новых тепловых мощностей.

Производство электроэнергии ОГК-2 (млрд кВт?ч)

Изначально крупные стройки были головной болью компании, поскольку она была вынуждена существенно наращивать долговую нагрузку для их финансирования, но потом ситуация кардинально изменилась. Напомним, что мощности объектов, введённые в рамках механизма ДПМ, оплачиваются по отдельному тарифу, кратно превышающему стандартные цены на конкурентный отбор мощности (КОМ). Причём изначально указанный тариф рассчитывался исходя из пятнадцатилетнего срока окупаемости проекта с гарантированной доходностью.

Однако позже Правительством РФ был утверждён ускоренный возврат инвестиций по ДПМ в течение 10 лет. В результате нововведения с седьмого года исполнения обязательств по поставке мощности энергокомпании начали получать дополнительные платежи, которые изначально должны были приходиться на годы с 11-го по 15-й. Как следствие, непосредственно пик совокупных выплат за поставку мощности в рамках ДПМ у ОГК-2 придётся на 2021–2022 гг., а существенный спад начнётся только за пределами 2024 года. Впрочем, данную просадку может с одной стороны демпфировать увеличение стоимости мощности, реализуемой в рамках КОМ, а с другой — опережающий рост ставок на мощность, оплачиваемую в рамках ДПМ, на фоне увеличения доходностей среднесрочных ОФЗ (чем выше доходность, тем выше темпы индексации). Ну, а в 2025 году уже будет заметен эффект от участия ОГК-2 в ДПМ-2 (КОММод), в рамках которого планируется масштабная модернизация действующих генерирующих мощностей ЕЭС России.

Отметим, что в последние годы ОГК-2 стабильно наращивала маржинальность, даже несмотря на перманентное снижение объёмов выработки электрической и тепловой энергии. Это стало возможным в первую очередь благодаря сокращению выработки на неэффективном оборудовании, а также за счёт опережающей индексации тарифов на мощность, плата за которую формирует порядка 44% консолидированной выручки ОГК-2. К примеру, по итогам I квартала 2022 г. средняя цена на новую мощность (ДПМ) для компании увеличилась на 7,2% (к среднему значению в 2021 г.), тогда как средняя цена на старую мощность (КОМ) подскочила почти на 30%. В результате, даже несмотря на резкое увеличение операционных расходов в январе-марте 2022 г. ОГК-2 продемонстрировала финансовые результаты, в целом сопоставимые с цифрами аналогичного периода 2021 года.

Впрочем, в дальнейшем компания отказалась от публикации промежуточных финансовых показателей, однако мы полагаем, что по итогам всего 2022 года они даже в худшем сценарии будут на уровне показателей 2021 года. В то же время напомним, что дивидендная политика ОГК-2 предусматривает выплаты акционерам не менее 50% скорректированной чистой прибыли (среди корректировок в основном неденежные статьи вроде убытков по курсовым разницам, убытка от обесценения активов и пр.). В результате форвардная дивидендная доходность акций компании обещает быть очень солидной, причём на горизонте как минимум ближайшей пары лет.

Инвестиционные тезисы

Низкая зависимость объёмов генерации электроэнергии от колебаний ВВП. Динамика спроса на электроэнергию традиционно малоэластична относительно темпов изменения ВВП. То есть в периоды сильного экономического роста потребление электроэнергии увеличивается меньшими темпами, тогда как во время рецессии спад также не столь существенен.

Значительный финансовый эффект от оплаты мощности в рамках ДПМ. Масштабная программа обновления мощностей в рамках ДПМ ещё как минимум два года позволит ОГК-2 демонстрировать солидные финансовые результаты. Да и дальнейший спад может быть сглажен как ростом стоимости платы за мощность в рамках КОМ, так эффектом от участия в ДПМ-2.

Финансовая устойчивость и дивиденды. Компания имеет невысокую долговую нагрузку и щедрую дивидендную политику, в рамках которой акционеры получают не менее 50% от скорректированной чистой прибыли. С учётом ожидаемых нами сильных финансовых результатов форвардная доходность акций ОГК-2 может быть очень значительной на горизонте как минимум ближайших нескольких лет.

Оценка стоимости акций

Учитывая тот факт, что акции «ОГК-2» являются ярко выраженной дивидендной историей, мы оценили их стоимость с помощью модели дисконтирования дивидендов. В её рамках мы закладываем рост будущих выплат на довольно консервативном уровне в 2,0%. Учитывая сегодняшний уровень процентных ставок в РФ и их ожидаемую динамику, средневзвешенная стоимость капитала «ОГК-2» на уровне 16,1% представляется нам адекватной для задачи дисконтирования дивидендного потока

С учётом таких вводных, а также форвардных выплат в размере 0,95 руб., справедливая стоимость акций компании получается равной 0,67 руб., что подразумевает потенциал роста на уровне 17% с текущих уровней и соответствует рекомендации «ПОКУПАТЬ».

Риски

Усугубление геополитических рисков в среднесрочной перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом, и акции ОГК-2» в частности.

Возможное снижение денежных потоков ОГК-2 за горизонтом 2024 года по мере истечения периода оплаты поставок мощности по ДПМ по ряду энергообъектов, и, как следствие, сокращение прибыли и дивидендов.

Отказ от ежеквартальной публикации отчётности снижает прозрачность убизнеса, что может не позволить инвесторам оперативно отреагировать на происходящие в бизнесе компании изменения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба