13 января 2023 БКС Экспресс Галактионов Игорь

После приостановки в начале 2022 бюджетное правило было перезапущено в январе 2023, но уже с новыми параметрами. Что это за правило, зачем оно нужно и что означает для инвесторов — рассказываем простыми словами.

Зачем нужно

Цель бюджетного правила — снизить зависимость госбюджета и курса рубля от колебаний цен на нефть.

При высоких ценах на нефть доходы от экспорта большие, денег в бюджете много — и курс рубля укрепляется. При низких доходах все наоборот — бюджет становится дефицитным, а рубль слабеет. Такие колебания плохо прогнозируются, что мешает государству и бизнесу планировать свои расходы и инвестиции.

Чтобы устранить этот эффект, было придумано бюджетное правило. По нему выбирается целевой уровень, сколько денег должен получать бюджет в виде налогов от продажи нефти и газа (нефтегазовые доходы, НГД).

Если заработано больше, излишки не тратят, а откладывают в Фонд национального благосостояния (ФНБ). Если заработано меньше, то недостачу восполняют из накоплений в ФНБ.

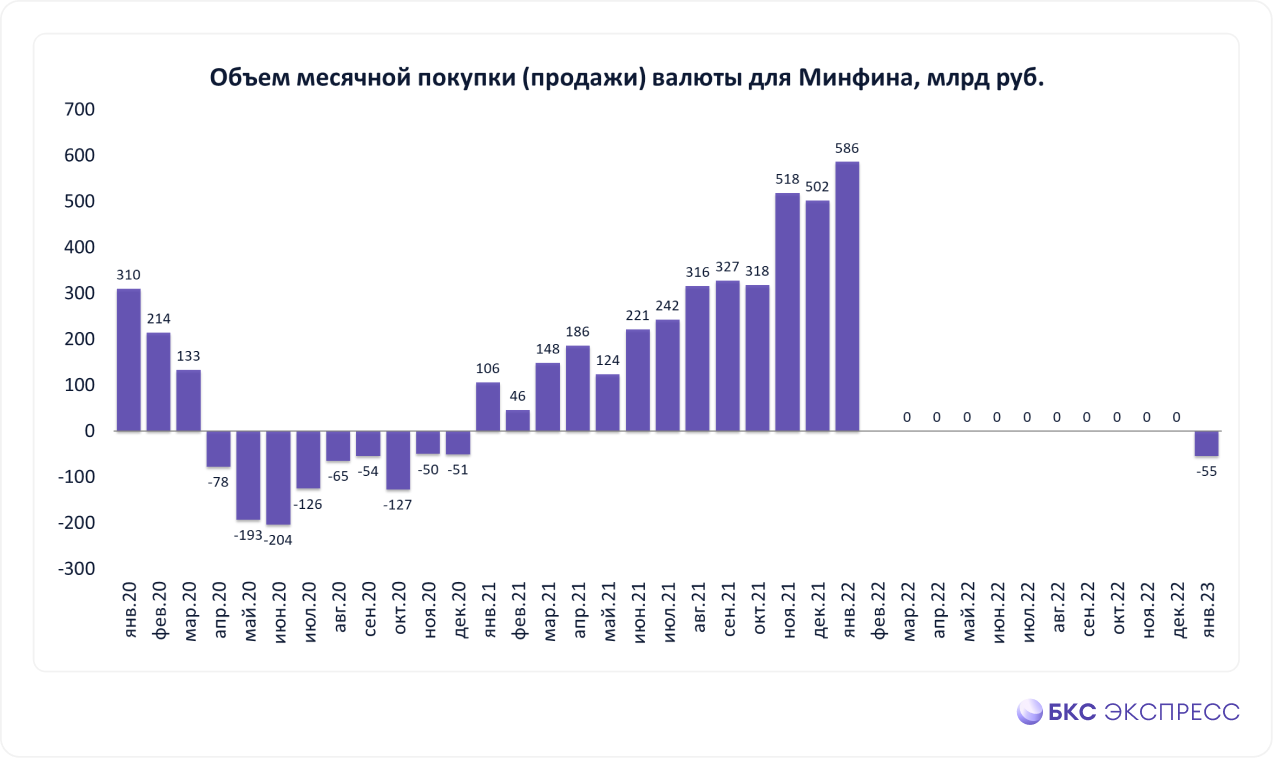

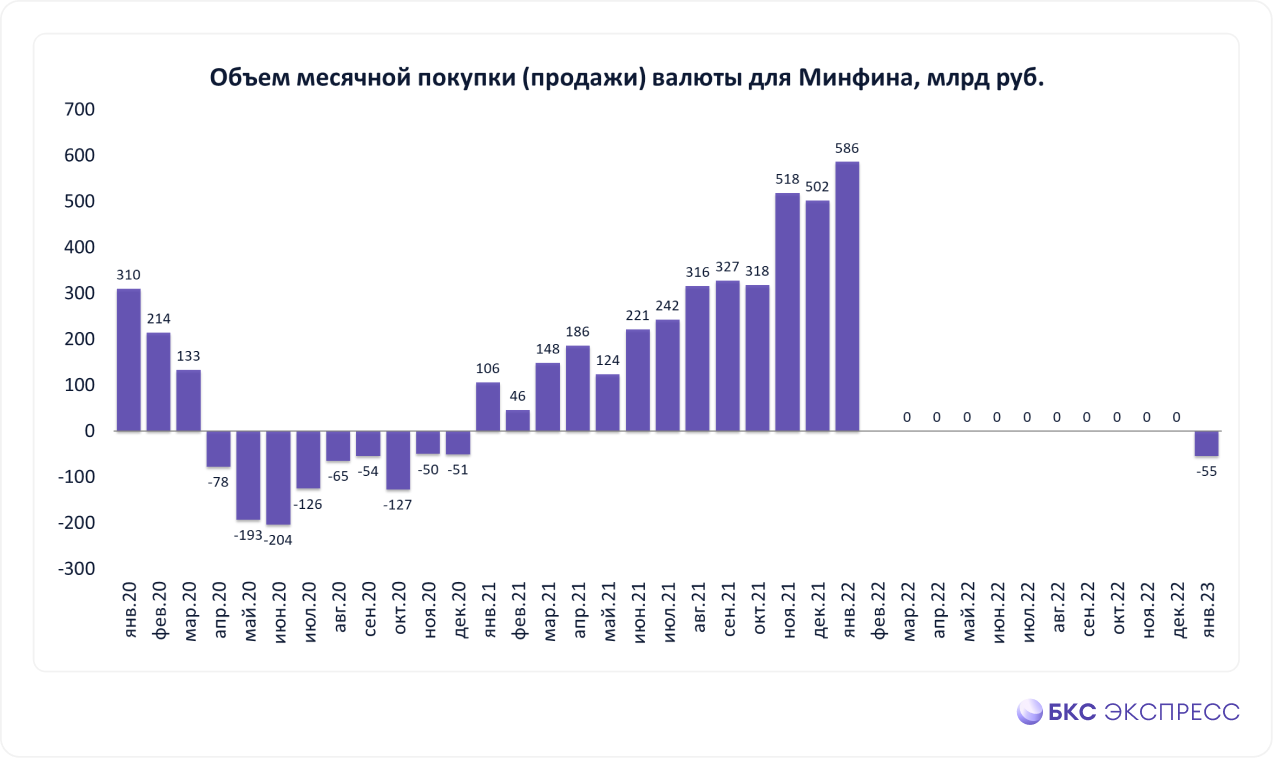

Средства в ФНБ хранятся в разных активах, но для целей бюджетного правила используется иностранная валюта. При сверхдоходах ЦБ покупает валюту для размещения в ФНБ, а при дефиците — вынимает ее из фонда и продает. Раньше все операции проводились в долларах, но с 2023 г. основной валютой стал китайский юань.

Целевой объем покупок или продаж валюты определяется ежемесячно. Это позволяет производить операции с валютой небольшими частями в течение года, чтобы сглаживать эффект и в моменте не оказывать сильного влияния на рынок.

История бюджетного правила

В России бюджетные правила в разных вариациях действуют с 2004 г. с перерывом на 2015–2017 гг., когда резкое падение цен на нефть и девальвация рубля привели к пересмотру всех механизмов в экономике.

В 2018 г. бюджетное правило было перезапущено. Целевой уровень доходов определялся исключительно ценой на нефть. Изначально базовый уровень был на отметке $40 за баррель Urals в ценах 2017 г. с ежегодной индексацией на 2%. Если цена была выше, ЦБ покупал доллары для ФНБ, если цена ниже — продавал.

Это помогло снизить зависимость рубля от нефти. При избытке валютной выручки от экспорта нефти ЦБ скупал с рынка лишнюю валюту, а при недостатке — продавал ее обратно в рынок. За счет этого колебания нефтяных цен перестали оказывать такое сильное влияние на рубль.

На графике ниже хорошо видно, что в период действия бюджетного правила курс рубля к доллару стал более стабильным, несмотря на скачки по нефти.

При этом многие экономисты критиковали бюджетное правило за то, что оно вынуждало замораживать нефтегазовые сверхдоходы, которые могли бы пойти на развитие экономики. Дискуссии о том, что важнее — макростабильность или экономический рост, и где между ними золотая середина, продолжаются до сих пор.

Но в Минфине, кажется, необходимость бюджетного правила сомнению не подвергается. По крайней мере до 2025 г. его параметры четко определены и планов отказываться от него с 2026 г. озвучено не было. Поэтому важно понимать, как оно будет работать и влиять на рынок.

Что изменилось в 2022–2023

С февраля 2022 г. операции с валютой в рамках бюджетного правила не проводились. Сначала это было сделано, чтобы не оказывать давление на слабеющий из-за геополитики рубль, а потом началась резкая перестройка экономики, которой бюджетное правило могло помешать.

К тому же доллары и евро стали «токсичными», а торги юанем обладали низкой ликвидностью, так что подходящей валюты для операций в арсенале не было.

Постепенно экономика стабилизировалась, а Минфин утвердил проект бюджета на 2023–2025 гг. Параллельно объемы торгов юанем на Московской бирже сильно выросли и стали сопоставимы с оборотами в долларах и евро. Это позволило в 2023 г. вновь вернуться к бюджетному правилу.

Теперь вместо долларов ЦБ будет покупать и продавать китайские юани. Кросс-курс юаня к доллару низковолатилен, поэтому через него эти операции будут влиять на курс доллара к рублю и ограничивать колебания последнего.

В качестве целевого уровня теперь используется не цена на нефть, а уровень нефтегазовых доходов. В 2023–2025 гг. Минфин планирует получать от нефтегаза 8 трлн руб. ежегодно. Помесячная разбивка плана на 2023 г. выглядит следующим образом:

Ежемесячно Минфин будет проводить оценку фактических доходов, которые поступят в бюджет в текущем месяце. Если ожидаемые доходы за месяц ниже плана, то будет объявлен размер недостачи и ЦБ продаст валюту (юани) из ФНБ на эту сумму. Вырученные от продажи рубли пойдут на бюджетные расходы.

Именно так получилось в январе 2023 г. Минфин сообщил, что может недополучить 54,5 млрд руб. В результате с 13 января по 6 февраля ЦБ будет продавать для ведомства юани, чтобы получить соответствующую сумму.

В дальнейшем, не позднее 12:00 МСК третьего рабочего дня месяца, Минфин будет объявлять ожидаемую недостачу или избыток на соответствующий месяц. Формула расчета достаточно сложная и учитывает налоговые ставки, цены на нефть и газ, объемы добычи, обменный курс и прочие нюансы. Подробнее можно прочесть на сайте Минфина.

Данные о фактическом ежедневном объеме покупок можно будет отслеживать на сайте ЦБ в столбце: «Операции Минфина России по покупке (продаже) иностранной валюты на внутреннем валютном рынке».

Как происходят покупки/продажи

ЦБ будет проводить операции в инструменте «китайский юань — рубль» со сроком расчетов «завтра» (CNYRUB_TOM) в торговые дни Московской биржи. Покупки планируется осуществлять равномерно в течение обозначенного срока, то есть ожидаемый ежедневный объем операций можно получить, поделив озвученную сумму покупок на число торговых дней.

Например, с 13 января по 6 февраля ЦБ продаст юаней на 54,5 млрд руб. На этот период приходится 17 торговых дней. Это значит, что ежедневно ЦБ может продавать юаней на 3,2 млрд руб.

Что это значит для инвестора

Действие бюджетного правила должно снизить волатильность рубля не только к юаню, но и относительно других валют. Это значит, что вероятность скачков, таких как в 2022 г., снизится. Разумеется, это не отменяет влияния на валюту других факторов, так что курсовые колебания все-таки будут, но с чуть меньшей амплитудой.

Обороты торгов юанем на Московской бирже продолжат расти. В качестве альтернативы долларам и евро юань будет и дальше наращивать присутствие в самых разных сферах российских финансов.

Зачем нужно

Цель бюджетного правила — снизить зависимость госбюджета и курса рубля от колебаний цен на нефть.

При высоких ценах на нефть доходы от экспорта большие, денег в бюджете много — и курс рубля укрепляется. При низких доходах все наоборот — бюджет становится дефицитным, а рубль слабеет. Такие колебания плохо прогнозируются, что мешает государству и бизнесу планировать свои расходы и инвестиции.

Чтобы устранить этот эффект, было придумано бюджетное правило. По нему выбирается целевой уровень, сколько денег должен получать бюджет в виде налогов от продажи нефти и газа (нефтегазовые доходы, НГД).

Если заработано больше, излишки не тратят, а откладывают в Фонд национального благосостояния (ФНБ). Если заработано меньше, то недостачу восполняют из накоплений в ФНБ.

Средства в ФНБ хранятся в разных активах, но для целей бюджетного правила используется иностранная валюта. При сверхдоходах ЦБ покупает валюту для размещения в ФНБ, а при дефиците — вынимает ее из фонда и продает. Раньше все операции проводились в долларах, но с 2023 г. основной валютой стал китайский юань.

Целевой объем покупок или продаж валюты определяется ежемесячно. Это позволяет производить операции с валютой небольшими частями в течение года, чтобы сглаживать эффект и в моменте не оказывать сильного влияния на рынок.

История бюджетного правила

В России бюджетные правила в разных вариациях действуют с 2004 г. с перерывом на 2015–2017 гг., когда резкое падение цен на нефть и девальвация рубля привели к пересмотру всех механизмов в экономике.

В 2018 г. бюджетное правило было перезапущено. Целевой уровень доходов определялся исключительно ценой на нефть. Изначально базовый уровень был на отметке $40 за баррель Urals в ценах 2017 г. с ежегодной индексацией на 2%. Если цена была выше, ЦБ покупал доллары для ФНБ, если цена ниже — продавал.

Это помогло снизить зависимость рубля от нефти. При избытке валютной выручки от экспорта нефти ЦБ скупал с рынка лишнюю валюту, а при недостатке — продавал ее обратно в рынок. За счет этого колебания нефтяных цен перестали оказывать такое сильное влияние на рубль.

На графике ниже хорошо видно, что в период действия бюджетного правила курс рубля к доллару стал более стабильным, несмотря на скачки по нефти.

При этом многие экономисты критиковали бюджетное правило за то, что оно вынуждало замораживать нефтегазовые сверхдоходы, которые могли бы пойти на развитие экономики. Дискуссии о том, что важнее — макростабильность или экономический рост, и где между ними золотая середина, продолжаются до сих пор.

Но в Минфине, кажется, необходимость бюджетного правила сомнению не подвергается. По крайней мере до 2025 г. его параметры четко определены и планов отказываться от него с 2026 г. озвучено не было. Поэтому важно понимать, как оно будет работать и влиять на рынок.

Что изменилось в 2022–2023

С февраля 2022 г. операции с валютой в рамках бюджетного правила не проводились. Сначала это было сделано, чтобы не оказывать давление на слабеющий из-за геополитики рубль, а потом началась резкая перестройка экономики, которой бюджетное правило могло помешать.

К тому же доллары и евро стали «токсичными», а торги юанем обладали низкой ликвидностью, так что подходящей валюты для операций в арсенале не было.

Постепенно экономика стабилизировалась, а Минфин утвердил проект бюджета на 2023–2025 гг. Параллельно объемы торгов юанем на Московской бирже сильно выросли и стали сопоставимы с оборотами в долларах и евро. Это позволило в 2023 г. вновь вернуться к бюджетному правилу.

Теперь вместо долларов ЦБ будет покупать и продавать китайские юани. Кросс-курс юаня к доллару низковолатилен, поэтому через него эти операции будут влиять на курс доллара к рублю и ограничивать колебания последнего.

В качестве целевого уровня теперь используется не цена на нефть, а уровень нефтегазовых доходов. В 2023–2025 гг. Минфин планирует получать от нефтегаза 8 трлн руб. ежегодно. Помесячная разбивка плана на 2023 г. выглядит следующим образом:

Ежемесячно Минфин будет проводить оценку фактических доходов, которые поступят в бюджет в текущем месяце. Если ожидаемые доходы за месяц ниже плана, то будет объявлен размер недостачи и ЦБ продаст валюту (юани) из ФНБ на эту сумму. Вырученные от продажи рубли пойдут на бюджетные расходы.

Именно так получилось в январе 2023 г. Минфин сообщил, что может недополучить 54,5 млрд руб. В результате с 13 января по 6 февраля ЦБ будет продавать для ведомства юани, чтобы получить соответствующую сумму.

В дальнейшем, не позднее 12:00 МСК третьего рабочего дня месяца, Минфин будет объявлять ожидаемую недостачу или избыток на соответствующий месяц. Формула расчета достаточно сложная и учитывает налоговые ставки, цены на нефть и газ, объемы добычи, обменный курс и прочие нюансы. Подробнее можно прочесть на сайте Минфина.

Данные о фактическом ежедневном объеме покупок можно будет отслеживать на сайте ЦБ в столбце: «Операции Минфина России по покупке (продаже) иностранной валюты на внутреннем валютном рынке».

Как происходят покупки/продажи

ЦБ будет проводить операции в инструменте «китайский юань — рубль» со сроком расчетов «завтра» (CNYRUB_TOM) в торговые дни Московской биржи. Покупки планируется осуществлять равномерно в течение обозначенного срока, то есть ожидаемый ежедневный объем операций можно получить, поделив озвученную сумму покупок на число торговых дней.

Например, с 13 января по 6 февраля ЦБ продаст юаней на 54,5 млрд руб. На этот период приходится 17 торговых дней. Это значит, что ежедневно ЦБ может продавать юаней на 3,2 млрд руб.

Что это значит для инвестора

Действие бюджетного правила должно снизить волатильность рубля не только к юаню, но и относительно других валют. Это значит, что вероятность скачков, таких как в 2022 г., снизится. Разумеется, это не отменяет влияния на валюту других факторов, так что курсовые колебания все-таки будут, но с чуть меньшей амплитудой.

Обороты торгов юанем на Московской бирже продолжат расти. В качестве альтернативы долларам и евро юань будет и дальше наращивать присутствие в самых разных сферах российских финансов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба