В 2022 г. сектор химии и нефтехимии, как и другие отрасли российской экономики, оказался под давлением из-за геополитической напряжённости и санкций. Ограничения затруднили экспорт российской продукции на зарубежные рынки, кроме того, снизились поставки импортного оборудования для нефтехимических и химических производств.

Однако значительный спрос на мировом рынке поддержал цены на химическую и нефтехимическую продукцию, что позволило отечественным компаниям сохранить высокий уровень доходов по итогам года. Химическая продукция из России даже была частично выведена из-под действия санкций со стороны США и ЕС, чтобы не допустить дефицита в стратегически значимых отраслях. Так, ограничения были сняты с российских минеральных удобрений, которые требуются для сельскохозяйственной отрасли.

Санкции хоть и не действуют напрямую, но затрудняют работу отечественных производителей на международном рынке, так как компаниям сложнее проводить банковские платежи, страховать и перевозить свою продукцию. На этом фоне многие представители сектора были вынуждены переориентировать продажи на внутренний рынок, а также искать альтернативные пути поставок в дружественные страны.

В данной статье рассмотрим результаты эмитентов, входящих в отраслевой индекс* химии и нефтехимии по итогам 2022 г.: их доходность, динамику котировок, объём торгов, а также лидеров роста и падения.

Отраслевой индекс — это взвешенный по рыночной капитализации ценовой индекс наиболее ликвидных акций российских эмитентов из соответствующей отрасли, которые включены в базу расчёта Индекса широкого рынка Московской биржи.

Ключевые показатели индекса химии и нефтехимии в 2022 году

Значение индекса на начало года: 29 788,3 пункта.

Значение индекса на конец года: 30 983,3 пункта.

Динамика индекса с начала года: +4%.

Доходность за 2022 г. с учётом дивидендов: +17,5%.

Минимальное значение индекса за 2022 г.: 19 459,88 пункта.

Максимальное значение индекса за 2022 г.: 43 841,25 пункта.

Лидер роста в индексе: обыкновенные акции ПАО «Акрон».

Лидер падения в индексе: привилегированные акции ПАО «НКНХ».

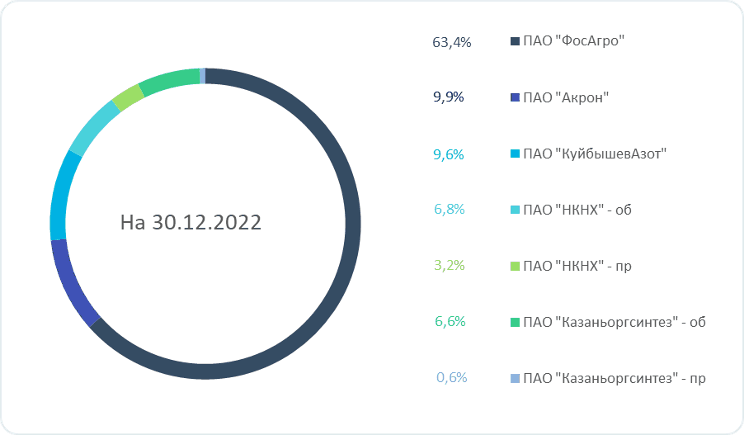

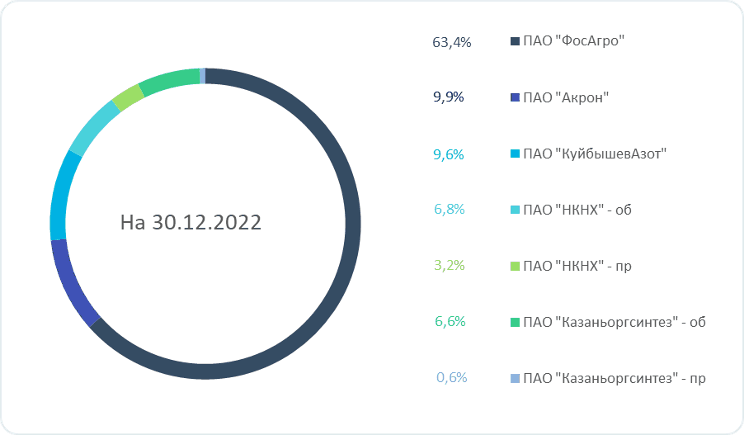

Состав индекса

В состав индекса входит семь ценных бумаг пяти эмитентов, которые занимаются производством и реализацией химической и нефтехимической продукции: «ФосАгро», «Акрон», «КуйбышевАзот» (KAZT), «НКНХ» (NKNC) и «Казаньоргсинтез» (KZOS).

Самую большую долю в индексе занимают обыкновенные акции производителя удобрений «ФосАгро» (PHOR). По итогам 2022 г. вес этих бумаг в индексе составил 63,4%. Наименьшая доля приходится на привилегированные акции «Казаньоргсинтеза» (KZOSP) — 0,6%.

Состав индекса химии и нефтехимии на Мосбирже, %

Лучшую динамику в индексе по итогам 2022 г. продемонстрировали обыкновенные акции «Акрона» (AKRN), они выросли на 45,6%. Благоприятная ценовая конъюнктура на рынке удобрений и широкая диверсификация по рынкам сбыта позволили котировкам акций «Акрона» оказаться в лидерах роста среди всех компаний на Московской бирже. По итогам прошедшего года объём производства минеральных удобрений группой «Акрон» вырос на 3% и достиг 7 млн т.

Худшую динамику в секторе продемонстрировали привилегированные акции крупного нефтехимического предприятия «Нижнекамскнефтехим» (NKNCP), упав почти на 27%. Компания выпускает широкую линейку нефтехимической продукции (более 120 наименований), и значительная доля продаж приходилась на экспорт, в том числе на рынки недружественных стран. Введённые в 2022 г. санкции, затруднили для компании доступ к зарубежным технологиям и оборудованию, а также ограничили выход на премиальные рынки ЕС и США. Кроме того, динамика привилегированных акций «НКНХ» в последние годы зависит от объёма дивидендов. В 2022 г. компания распределила прибыль в размере 0,744 руб. на одну привилегированную акцию (в 2021 г. выплата составила 9,538 руб.), что отразилось на динамике котировок.

Объём торгов и динамика индекса

Индекс химического и нефтехимического сектора — единственный среди отраслевых индексов, который продемонстрировал положительную динамику по итогам 2022 г., прибавив за 12 месяцев 4%. Более того, с учётом выплаченных дивидендов индекс полной доходности увеличился на 17,5%. Основная причина такой динамики — большая доля в индексе акций производителей удобрений, котировки которых оказались в лидерах роста на фоне высоких цен на продукты.

В феврале 2022 г. на фоне обострения геополитической ситуации индекс снижался на 30% и 24 февраля достиг локального минимума в 22 176 пунктов. Однако уже в конце марта, после возобновления торгов на фондовой секции Московской биржи, индекс химии и нефтехимии продемонстрировал резкий рост: 29 марта котировки находились на рекордной отметке в 41 396 пунктов. Тем не менее общий негативный фон заставил инвесторов умерить оптимизм. К апрелю котировки скорректировались и до сентября торговались в коридоре 31 000–36 000 пунктов. В сентябре последовал очередной этап снижения индекса вместе с широким рынком. Год индекс химии и нефтехимии завершил на отметке 30 983,3 пункта.

Динамика индекса химии и нефтехимии в 2022 году, в пунктах

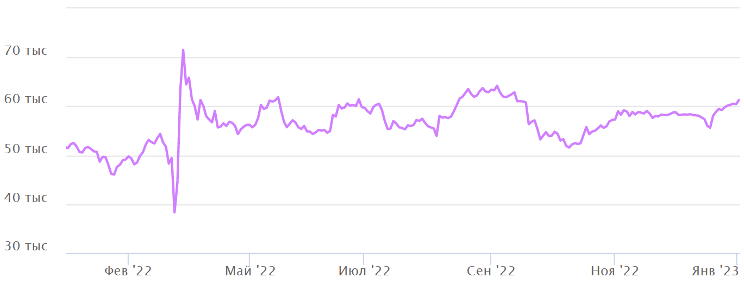

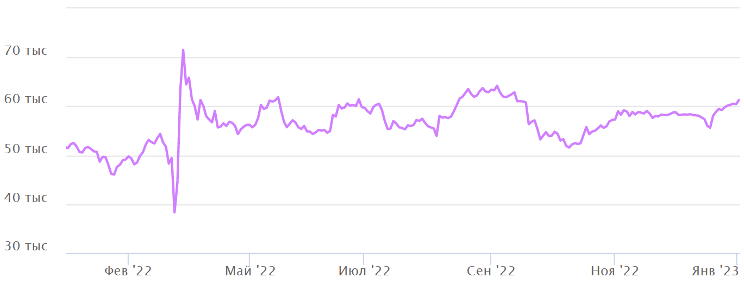

С учётом выплаченных дивидендов можно говорить о стагнации котировок индекса химии и нефтехимии полной доходности около 55 000–60 000 пунктов начиная с II квартала 2022 г.

Динамика индекса в 2022 году с учётом выплаченных дивидендов, в пунктах

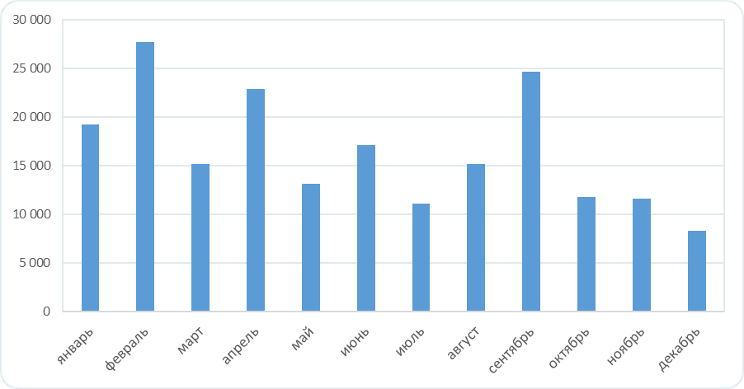

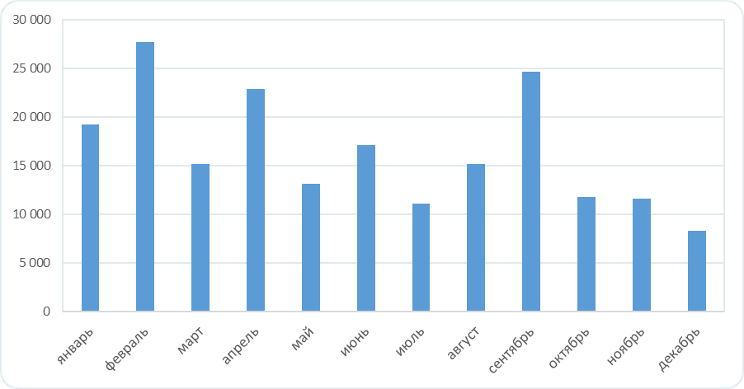

Динамика торгового оборота в индексе химии и нефтехимии в 2022 г. оказалась нетипичной для отраслевых индексов. В январе (то есть до массового исхода нерезидентов с российского рынка) объём торгов оказался меньше, чем в апреле (после возобновления работы фондовой секции на Московской бирже) и сентябре. А худшим с точки зрения торгов оказался не март, бо́льшую часть которого работа биржи была приостановлена, а декабрь, когда торговый оборот составил лишь 8,32 млрд руб. за месяц. В целом торговая активность в IV квартале снизилась.

Объём торгов в 2022 году по месяцам, млн руб.

Что это значит для инвесторов

Динамика индекса химии и нефтехимии в значительной степени зависит от положения и перспектив компаний, которые занимаются производством удобрений, поскольку им принадлежит бо́льшая доля в индексе. Кроме внешнего давления российские производители сталкиваются с внутренними ограничениями — правительство России решило продлить квоты на вывоз минеральных удобрений до конца мая 2023 г. Общий объём квот на экспорт удобрений составил чуть больше 11,8 млн т.

Минэнерго прогнозирует, что на горизонте 15 лет средний темп роста нефтехимической отрасли будет превышать 4%. Однако в условиях внутренних и внешних ограничений структура потребления химической и нефтехимической продукции изменится в пользу российского рынка в рамках стратегии импортозамещения. Так, в 2021 г. объём импорта химической и нефтехимической продукции в Россию составил 29,4 млрд долл., а экспорта из страны — 31,4 млрд долл.

Однако значительный спрос на мировом рынке поддержал цены на химическую и нефтехимическую продукцию, что позволило отечественным компаниям сохранить высокий уровень доходов по итогам года. Химическая продукция из России даже была частично выведена из-под действия санкций со стороны США и ЕС, чтобы не допустить дефицита в стратегически значимых отраслях. Так, ограничения были сняты с российских минеральных удобрений, которые требуются для сельскохозяйственной отрасли.

Санкции хоть и не действуют напрямую, но затрудняют работу отечественных производителей на международном рынке, так как компаниям сложнее проводить банковские платежи, страховать и перевозить свою продукцию. На этом фоне многие представители сектора были вынуждены переориентировать продажи на внутренний рынок, а также искать альтернативные пути поставок в дружественные страны.

В данной статье рассмотрим результаты эмитентов, входящих в отраслевой индекс* химии и нефтехимии по итогам 2022 г.: их доходность, динамику котировок, объём торгов, а также лидеров роста и падения.

Отраслевой индекс — это взвешенный по рыночной капитализации ценовой индекс наиболее ликвидных акций российских эмитентов из соответствующей отрасли, которые включены в базу расчёта Индекса широкого рынка Московской биржи.

Ключевые показатели индекса химии и нефтехимии в 2022 году

Значение индекса на начало года: 29 788,3 пункта.

Значение индекса на конец года: 30 983,3 пункта.

Динамика индекса с начала года: +4%.

Доходность за 2022 г. с учётом дивидендов: +17,5%.

Минимальное значение индекса за 2022 г.: 19 459,88 пункта.

Максимальное значение индекса за 2022 г.: 43 841,25 пункта.

Лидер роста в индексе: обыкновенные акции ПАО «Акрон».

Лидер падения в индексе: привилегированные акции ПАО «НКНХ».

Состав индекса

В состав индекса входит семь ценных бумаг пяти эмитентов, которые занимаются производством и реализацией химической и нефтехимической продукции: «ФосАгро», «Акрон», «КуйбышевАзот» (KAZT), «НКНХ» (NKNC) и «Казаньоргсинтез» (KZOS).

Самую большую долю в индексе занимают обыкновенные акции производителя удобрений «ФосАгро» (PHOR). По итогам 2022 г. вес этих бумаг в индексе составил 63,4%. Наименьшая доля приходится на привилегированные акции «Казаньоргсинтеза» (KZOSP) — 0,6%.

Состав индекса химии и нефтехимии на Мосбирже, %

Лучшую динамику в индексе по итогам 2022 г. продемонстрировали обыкновенные акции «Акрона» (AKRN), они выросли на 45,6%. Благоприятная ценовая конъюнктура на рынке удобрений и широкая диверсификация по рынкам сбыта позволили котировкам акций «Акрона» оказаться в лидерах роста среди всех компаний на Московской бирже. По итогам прошедшего года объём производства минеральных удобрений группой «Акрон» вырос на 3% и достиг 7 млн т.

Худшую динамику в секторе продемонстрировали привилегированные акции крупного нефтехимического предприятия «Нижнекамскнефтехим» (NKNCP), упав почти на 27%. Компания выпускает широкую линейку нефтехимической продукции (более 120 наименований), и значительная доля продаж приходилась на экспорт, в том числе на рынки недружественных стран. Введённые в 2022 г. санкции, затруднили для компании доступ к зарубежным технологиям и оборудованию, а также ограничили выход на премиальные рынки ЕС и США. Кроме того, динамика привилегированных акций «НКНХ» в последние годы зависит от объёма дивидендов. В 2022 г. компания распределила прибыль в размере 0,744 руб. на одну привилегированную акцию (в 2021 г. выплата составила 9,538 руб.), что отразилось на динамике котировок.

Объём торгов и динамика индекса

Индекс химического и нефтехимического сектора — единственный среди отраслевых индексов, который продемонстрировал положительную динамику по итогам 2022 г., прибавив за 12 месяцев 4%. Более того, с учётом выплаченных дивидендов индекс полной доходности увеличился на 17,5%. Основная причина такой динамики — большая доля в индексе акций производителей удобрений, котировки которых оказались в лидерах роста на фоне высоких цен на продукты.

В феврале 2022 г. на фоне обострения геополитической ситуации индекс снижался на 30% и 24 февраля достиг локального минимума в 22 176 пунктов. Однако уже в конце марта, после возобновления торгов на фондовой секции Московской биржи, индекс химии и нефтехимии продемонстрировал резкий рост: 29 марта котировки находились на рекордной отметке в 41 396 пунктов. Тем не менее общий негативный фон заставил инвесторов умерить оптимизм. К апрелю котировки скорректировались и до сентября торговались в коридоре 31 000–36 000 пунктов. В сентябре последовал очередной этап снижения индекса вместе с широким рынком. Год индекс химии и нефтехимии завершил на отметке 30 983,3 пункта.

Динамика индекса химии и нефтехимии в 2022 году, в пунктах

С учётом выплаченных дивидендов можно говорить о стагнации котировок индекса химии и нефтехимии полной доходности около 55 000–60 000 пунктов начиная с II квартала 2022 г.

Динамика индекса в 2022 году с учётом выплаченных дивидендов, в пунктах

Динамика торгового оборота в индексе химии и нефтехимии в 2022 г. оказалась нетипичной для отраслевых индексов. В январе (то есть до массового исхода нерезидентов с российского рынка) объём торгов оказался меньше, чем в апреле (после возобновления работы фондовой секции на Московской бирже) и сентябре. А худшим с точки зрения торгов оказался не март, бо́льшую часть которого работа биржи была приостановлена, а декабрь, когда торговый оборот составил лишь 8,32 млрд руб. за месяц. В целом торговая активность в IV квартале снизилась.

Объём торгов в 2022 году по месяцам, млн руб.

Что это значит для инвесторов

Динамика индекса химии и нефтехимии в значительной степени зависит от положения и перспектив компаний, которые занимаются производством удобрений, поскольку им принадлежит бо́льшая доля в индексе. Кроме внешнего давления российские производители сталкиваются с внутренними ограничениями — правительство России решило продлить квоты на вывоз минеральных удобрений до конца мая 2023 г. Общий объём квот на экспорт удобрений составил чуть больше 11,8 млн т.

Минэнерго прогнозирует, что на горизонте 15 лет средний темп роста нефтехимической отрасли будет превышать 4%. Однако в условиях внутренних и внешних ограничений структура потребления химической и нефтехимической продукции изменится в пользу российского рынка в рамках стратегии импортозамещения. Так, в 2021 г. объём импорта химической и нефтехимической продукции в Россию составил 29,4 млрд долл., а экспорта из страны — 31,4 млрд долл.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба