8 мая 2023 T-Investments Жулькин Игорь

На этой неделе американский, европейский и даже австралийский центробанки снова подняли ставки — а ЦБ РФ неделей ранее в очередной раз ее сохранил.

Нынешнее значение ключевой ставки — 7,5% годовых — Банк России установил еще 16 сентября 2022 года. С тех пор совет директоров регулятора еще 5 раз собирался на заседания, чтобы решить ее судьбу, и каждый раз оставлял ставку неизменной.

Очередное решение примут 9 июня — к этому времени ставка будет недвижимой уже почти 9 месяцев. И если ее снова не тронут, то это будет самая долгая монетарная пауза за 10 лет, с тех пор как этот инструмент ввели для управления инфляцией.

От чего зависят эти решения и что означает затянувшаяся пауза в действиях российского регулятора?

Как с помощью ключевой ставки управляют инфляцией

Ключевая ставка — это индикатор, который показывает стоимость денег в стране. Если она высокая, значит, кредиты и прочие заимствования дорогие.

В России ставка традиционно выше, чем в развитых странах. Это связано с тем, что у нас более высокая инфляция. Именно на этот показатель ориентируется ЦБ, определяя уровень ставки.

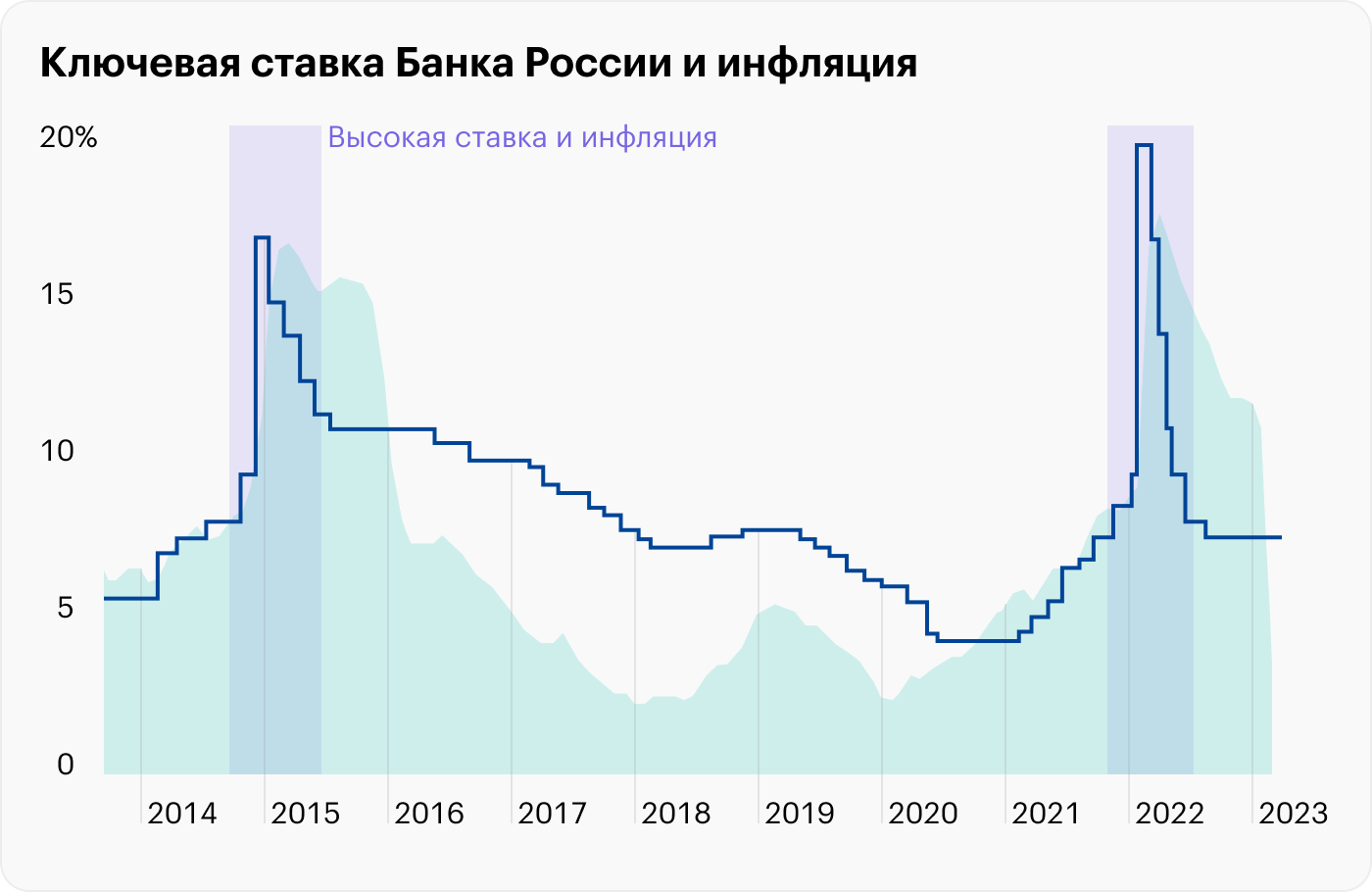

Российский финансовый регулятор стремится привести инфляцию в стране к 4%. Этот уровень считается оптимальным для нашей экономики. Если темп роста цен сильно выше, то ставку поднимают. Самые резкие колебания ключевой ставки в РФ за последнее десятилетие были как раз в периоды максимального разгона инфляции: в 2015 и 2022 годах.

Ключевая ставка действует на инфляцию опосредованно — через рыночный спрос. Если ЦБ поднимает ставку, то растет и стоимость кредитов в коммерческих банках. Из-за этого люди позволяют себе меньше заимствований, а значит, и меньше трат. Когда сокращается спрос, цены перестают расти.

При росте ставки также растет доходность вкладов и облигаций. Это стимулирует людей больше копить, что тоже снижает траты и замедляет рост цен.

В обратную сторону это тоже работает: снижение ставки увеличивает приток денег в экономику и стимулирует потребление, что ведет к росту цен. На графике выше видно, что самой низкой ключевая ставка в России была в 2020 году, когда в пандемию нужно было поддержать спрос дешевыми кредитами. После этого начала ускоряться инфляция.

Когда ключевую ставку делают слишком высокой, она тормозит экономику: предприятия не могут развиваться из-за дорогого финансирования и низкого спроса. Но если ставку чрезмерно опустить, то это приведет к необузданному росту цен. Так случилось, например, в Турции, где в прошлом году из-за слишком мягкой монетарной политики инфляция разогналась до 85%.

От чего зависят решения ЦБ по ставке

Каждое решение ЦБ по ключевой ставке — это поиск баланса, при котором цены должны оставаться стабильными, а деньги — доступными.

Совет директоров анализирует и взвешивает факторы, которые влияют на рост инфляции и на ее снижение — их называют проинфляционными и дезинфляционными. Первые склоняют чашу весов в пользу повышения ставки, вторые — в пользу ее снижения. Ничейный исход приводит к тому, что ставку оставляют без изменений.

Во время последнего, апрельского заседания ЦБ проинфляционных факторов было очевидно больше, поэтому вариант снижения ставки не рассматривался. Выбирали между тем, чтобы ее повысить или оставить как есть.

Вот какие риски роста инфляции учитывал российский Центробанк.

Люди тратят больше денег. Потребительская активность пусть и медленно, но оживает: россияне берут больше кредитов и хранят много денег на текущих счетах вместо депозитов, а значит, готовы их тратить. Рост спроса приведет к росту инфляции.

Рубль ослабел. Чем дороже валюта, тем выше цены на импорт, которого все еще очень много в потребительской корзине россиян.

Доходы от экспорта снизились. Чем меньше денег поступает в страну от продажи нефти, газа, металлов и прочих ресурсов и товаров, тем хуже себя чувствует рубль.

Импорт стал менее доступным. Санкции усложняют логистику: если путь товаров в Россию становится длиннее, растет и их цена.

Кадровый голод подогревает зарплаты. Из-за дефицита рабочей силы компании вынуждены платить людям больше при той же производительности. Это разгоняет инфляцию.

Расходы бюджета могут расти. Государство в этом году тратит больше, чем зарабатывает. Если дефицит увеличится, правительству придется больше занимать, что может сказаться на валютном курсе и ценах.

Факторов, которые замедляют инфляцию в России, сейчас меньше, но их влияние тоже ощутимо.

В непродовольственной рознице большие запасы. Российские импортеры и ретейлеры накопили на складах товары, купленные по старому курсу. Поэтому ослабление рубля пока еще не слишком отразилось на ценах.

Аграрии собрали рекордный урожай. Прошлый год отмечен максимальным в истории страны урожаем зерна и масличных культур. Сборы сахарной свеклы, сои, рапса, картофеля, овощей и фруктов тоже превысили результаты предыдущего года. Это сдерживает продовольственную инфляцию.

Люди все еще склонны к сбережениям. Несмотря на некоторое оживление потребительской активности, люди пока не спешат тратить много денег из заначек. Пока сохраняется неопределенность, россияне остаются бережливыми.

Почему инфляция снижается, а ставка — нет

За неполные 8 месяцев, что в России сохраняется ключевая ставка, ситуация с годовой инфляцией изменилась кардинально. Если в сентябре 2022, когда ставку установили на текущем уровне, 7,5%, инфляция превышала ее почти вдвое и была около 14%, то к последнему заседанию ЦБ в апреле годовой темп роста цен сократился до 2,5%, то есть был уже втрое ниже действующей ставки.

В обычной ситуации столь резкое улучшение условий привело бы к смягчению денежно-кредитной политики. Но сейчас ЦБ его во внимание не берет и расценивает снижение годовой инфляции как временное явление.

Низкой ее делает сравнение с прошлым годом, когда в марте и апреле цены взлетели на фоне дорогого доллара и ажиотажного спроса. Экономисты называют это эффектом высокой базы. Такое улучшение показателей — во многом формальность, не отражающая реального положения дел.

Во втором полугодии регулятор ждет, что рост цен снова ускорится — теперь уже на фоне низкой базы прошлого года. Тогда из-за резкого укрепления рубля и бережливости напуганных геополитикой людей цены перестали расти и даже в некоторые месяцы снижались. Поэтому за техническим спадом инфляции начнется ее технический подъем.

Чтобы понимать объективный уровень инфляции, лучше ориентироваться на ее текущее значение: за месяц к предыдущему месяцу или за неделю к неделе. Так, в марте и апреле цены в среднем росли со скоростью менее 0,1% в неделю, что в пересчете на год не превышает целевого уровня ЦБ в 4%.

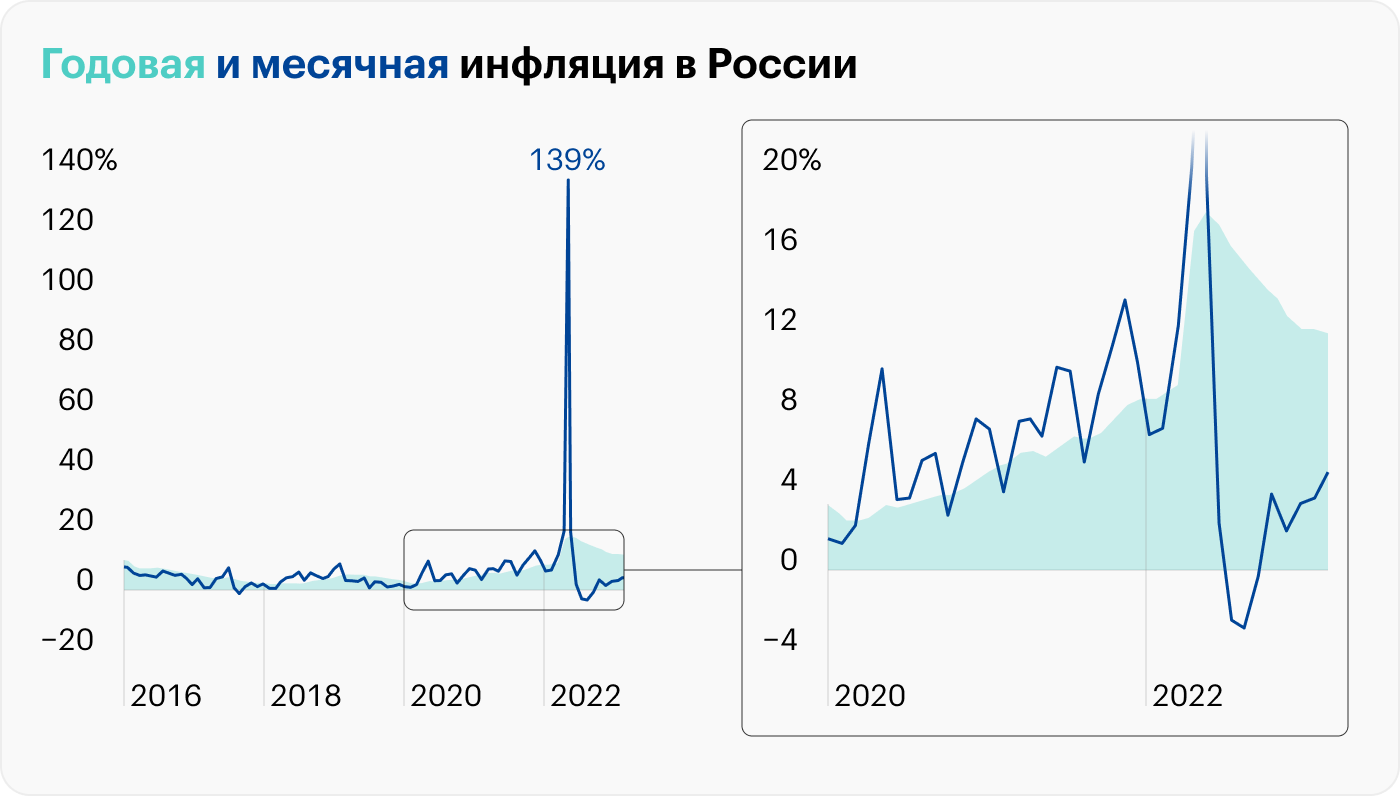

На графике ниже видно, как отличается текущая инфляция от годовой. Для удобства сравнения месячные результаты приведены к годовому выражению. Так, в марте прошлого года рост цен к февралю составил 7,6%, и если бы они продолжили расти с той же скоростью, то за 12 месяцев инфляция достигла бы почти 140%.

А уже летом 2022 года впервые за 11 лет в России в течение трех месяцев подряд была дефляция, то есть снижение цен. При этом годовая инфляция все еще оставалась высокой. То есть в сравнении с прошлым годом цены выросли, а к весенним месяцам — упали.

Месячная инфляция приведена в годовом выражении, то есть это условное значение: какой была бы инфляция за 12 месяцев при текущих темпах роста цен. Источник: Банк России

Раз ЦБ оставляет ставку высокой, значит, не верит, что текущие низкие темпы роста цен сохранятся в будущем. То есть будет расти не только формальная годовая инфляция, но и реальная недельная.

Опасения будущего роста цен разделяет и российский бизнес. Регулятор ежемесячно опрашивает граждан и предприятия во всех регионах страны, чтобы измерить их ожидания по инфляции. В апреле они изменились разнонаправленно: люди стали меньше опасаться роста цен, а вот тревога бизнеса по этому поводу выросла.

Эти результаты также ложатся в основу решения ЦБ по ставке. Повышение ценовых ожиданий означает, что большая доля предприятий планирует рост цен уже в ближайшие 3 месяца. Характерно, что в апреле особенно заметный рост таких ожиданий был у предприятий розничной торговли, которые и определяют окончательные цены товаров на полках магазинов.

С учетом всех этих факторов и рисков ЦБ не просто оставил ставку неизменной, а дал понять, что в ближайшем будущем готов ее скорее поднимать, чем опускать.

Какие сигналы дает ЦБ при неизменной ставке

Банк России влияет на рынки не только фактическим изменением ключевой ставки, но и своей риторикой. При одном и том же решении он может послать разные сигналы, которые будут проливать свет на дальнейшие сценарии монетарной политики и вероятную траекторию ставки.

Если определенности с этим нет совсем, то сигнал в пресс-релизе звучит нейтрально. Такой была, например, формулировка после заседания совета директоров в октябре прошлого года: «Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков».

Это означает примерно следующее: ясности нет, ориентироваться будем по ситуации, а ставка может качнуться как в одну, так и в другую сторону.

Но уже в феврале этого года ЦБ значительножесточил свою риторику, заявив, что «при усилении проинфляционных рисков будет оценивать целесообразность повышения ключевой ставки на ближайших заседаниях».

В апреле формулировка стала еще более «ястребиной»: «В условиях постепенного увеличения текущего инфляционного давления Банк России на ближайших заседаниях будет оценивать целесообразность повышения ключевой ставки». То есть рост инфляционного давления отмечен уже как факт, а не вероятность.

Такой сигнал может означать, что повышение ставки совсем не за горами, но оно может и не случиться, если давление на цены окажется не столь значимым.

Ну а если в июне мы увидим в релизе, что «Банк России допускает возможность дальнейшего повышения ключевой ставки», то это будет говорить уже о максимальной вероятности такого сценария в ближайшем будущем.

Чем более жестким выглядит сигнал регулятора, тем активнее на него реагируют финансовые рынки. Видя неизбежность роста ключевой ставки ЦБ, банки могут поднять свои ставки по кредитам и депозитам заранее.

Это тот случай, когда слова имеют не меньший вес, чем реальные дела.

Как текущая ставка влияет на экономику и курс рубля

Решение оставить ставку как есть направлено на сохранение денежно-кредитных условий в экономике. То есть ЦБ ждет, что ставки по кредитам и депозитам не будут сильно меняться. Поэтому для заемщиков и вкладчиков банков серьезных перемен не предвидится.

При этом некоторые аналитики допускают умеренный рост ставок кредитования из-за повышенных рисков на фоне снижения платежеспособности людей. Так, уже в начале мая несколько крупных российских банков ужесточили условия по ипотеке. В числе причин называется как раз сигнал ЦБ о том, что ключевая ставка понижаться не будет.

К росту ставок по ипотеке банки подталкивает и другой фактор: в мае регулятор начал ужесточать требования к жилищным кредитам с экстремально низкими ставками из-за злоупотреблений такими программами со стороны застройщиков.

В целом влияние на экономику законсервированной еще на полтора месяца ставки можно назвать нейтральным. В первую очередь благодаря тому, что рынок ждал этого решения и учитывал в условиях финансовых услуг.

Например, депозитные ставки окончательно впали в спячку еще с конца февраля и демонстрируют нулевую динамику. Два месяца кряду максимальная процентная ставка по рублевым вкладам в крупнейших банках РФ держится на неизменной отметке 7,676% годовых.

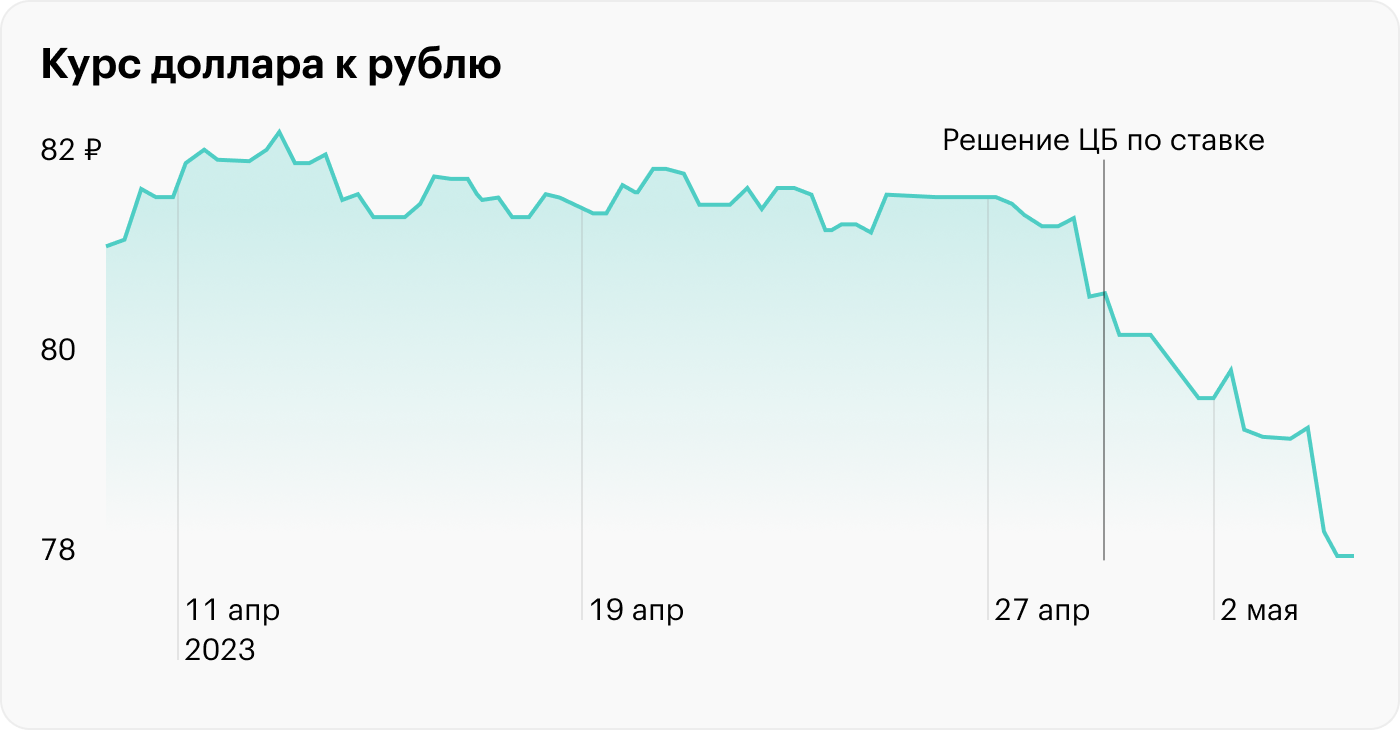

При этом на курс рубля сигнал ЦБ подействовал отрезвляюще. 28 апреля, в день принятия решения по ставке, он укрепился по отношению к доллару с отметки 81,4 до 80 Р за доллар — вероятно, инвесторы рассчитывали на более мягкую риторику. В дальнейшем укрепление национальной валюты продолжилось, но уже в силу других факторов: 5 мая доллар торговался ниже 77 Р.

Так что в текущих условиях можно считать, что сохранение ставки работает на поддержание стабильности российской экономики. В обновленном прогнозе ЦБ сообщил, что ждет по итогам года роста ВВП на 0,5—2%, и это лучше прежних оценок регулятора.

Что дальше: какой будет ставка к концу года

ЦБ определил прогноз среднего значения ключевой ставки на остаток 2023 года в диапазоне от 7,1 до 8,6%. По оценке телеграм-канала «Твердые цифры», это означает, что ставка может как опуститься до 7% ближе к концу года, так и вырасти до 9%.

Если ориентироваться на медианную траекторию, то есть посередине указанного в прогнозе коридора, то ставка во втором полугодии должна составить 8%, а значит, вырастет на 0,5 п. п. относительно нынешнего уровня.

Таким образом, вероятность повышения ключевой ставки до конца 2023 года выше вероятности ее снижения.

На более резкие шаги как в одну, так и в другую сторону регулятора могут сподвигнуть разве что какие-то сильные потрясения. Риск ускорения инфляции точно никуда не уйдет, поэтому значительно снизить ставку не получится. А необходимость поддерживать экономику в условиях беспрецедентного внешнего давления не позволит и сильно закручивать гайки.

Главным раздражителем при этом будут даже не санкции — их потенциал во многом считают исчерпанным, — а замедление темпов роста мировой экономики. Если развитые страны столкнутся с рецессией, то станут потреблять меньше энергетических и прочих ресурсов, которые играют ключевую роль в российском экспорте.

В этом году мы еще раз убедились, насколько чувствителен рубль к динамике экспортной выручки. Последствия скачков курса ЦБ еще предстоит оценить. Следующее заседание по ставке регулятор проведет 9 июня.

Нынешнее значение ключевой ставки — 7,5% годовых — Банк России установил еще 16 сентября 2022 года. С тех пор совет директоров регулятора еще 5 раз собирался на заседания, чтобы решить ее судьбу, и каждый раз оставлял ставку неизменной.

Очередное решение примут 9 июня — к этому времени ставка будет недвижимой уже почти 9 месяцев. И если ее снова не тронут, то это будет самая долгая монетарная пауза за 10 лет, с тех пор как этот инструмент ввели для управления инфляцией.

От чего зависят эти решения и что означает затянувшаяся пауза в действиях российского регулятора?

Как с помощью ключевой ставки управляют инфляцией

Ключевая ставка — это индикатор, который показывает стоимость денег в стране. Если она высокая, значит, кредиты и прочие заимствования дорогие.

В России ставка традиционно выше, чем в развитых странах. Это связано с тем, что у нас более высокая инфляция. Именно на этот показатель ориентируется ЦБ, определяя уровень ставки.

Российский финансовый регулятор стремится привести инфляцию в стране к 4%. Этот уровень считается оптимальным для нашей экономики. Если темп роста цен сильно выше, то ставку поднимают. Самые резкие колебания ключевой ставки в РФ за последнее десятилетие были как раз в периоды максимального разгона инфляции: в 2015 и 2022 годах.

Ключевая ставка действует на инфляцию опосредованно — через рыночный спрос. Если ЦБ поднимает ставку, то растет и стоимость кредитов в коммерческих банках. Из-за этого люди позволяют себе меньше заимствований, а значит, и меньше трат. Когда сокращается спрос, цены перестают расти.

При росте ставки также растет доходность вкладов и облигаций. Это стимулирует людей больше копить, что тоже снижает траты и замедляет рост цен.

В обратную сторону это тоже работает: снижение ставки увеличивает приток денег в экономику и стимулирует потребление, что ведет к росту цен. На графике выше видно, что самой низкой ключевая ставка в России была в 2020 году, когда в пандемию нужно было поддержать спрос дешевыми кредитами. После этого начала ускоряться инфляция.

Когда ключевую ставку делают слишком высокой, она тормозит экономику: предприятия не могут развиваться из-за дорогого финансирования и низкого спроса. Но если ставку чрезмерно опустить, то это приведет к необузданному росту цен. Так случилось, например, в Турции, где в прошлом году из-за слишком мягкой монетарной политики инфляция разогналась до 85%.

От чего зависят решения ЦБ по ставке

Каждое решение ЦБ по ключевой ставке — это поиск баланса, при котором цены должны оставаться стабильными, а деньги — доступными.

Совет директоров анализирует и взвешивает факторы, которые влияют на рост инфляции и на ее снижение — их называют проинфляционными и дезинфляционными. Первые склоняют чашу весов в пользу повышения ставки, вторые — в пользу ее снижения. Ничейный исход приводит к тому, что ставку оставляют без изменений.

Во время последнего, апрельского заседания ЦБ проинфляционных факторов было очевидно больше, поэтому вариант снижения ставки не рассматривался. Выбирали между тем, чтобы ее повысить или оставить как есть.

Вот какие риски роста инфляции учитывал российский Центробанк.

Люди тратят больше денег. Потребительская активность пусть и медленно, но оживает: россияне берут больше кредитов и хранят много денег на текущих счетах вместо депозитов, а значит, готовы их тратить. Рост спроса приведет к росту инфляции.

Рубль ослабел. Чем дороже валюта, тем выше цены на импорт, которого все еще очень много в потребительской корзине россиян.

Доходы от экспорта снизились. Чем меньше денег поступает в страну от продажи нефти, газа, металлов и прочих ресурсов и товаров, тем хуже себя чувствует рубль.

Импорт стал менее доступным. Санкции усложняют логистику: если путь товаров в Россию становится длиннее, растет и их цена.

Кадровый голод подогревает зарплаты. Из-за дефицита рабочей силы компании вынуждены платить людям больше при той же производительности. Это разгоняет инфляцию.

Расходы бюджета могут расти. Государство в этом году тратит больше, чем зарабатывает. Если дефицит увеличится, правительству придется больше занимать, что может сказаться на валютном курсе и ценах.

Факторов, которые замедляют инфляцию в России, сейчас меньше, но их влияние тоже ощутимо.

В непродовольственной рознице большие запасы. Российские импортеры и ретейлеры накопили на складах товары, купленные по старому курсу. Поэтому ослабление рубля пока еще не слишком отразилось на ценах.

Аграрии собрали рекордный урожай. Прошлый год отмечен максимальным в истории страны урожаем зерна и масличных культур. Сборы сахарной свеклы, сои, рапса, картофеля, овощей и фруктов тоже превысили результаты предыдущего года. Это сдерживает продовольственную инфляцию.

Люди все еще склонны к сбережениям. Несмотря на некоторое оживление потребительской активности, люди пока не спешат тратить много денег из заначек. Пока сохраняется неопределенность, россияне остаются бережливыми.

Почему инфляция снижается, а ставка — нет

За неполные 8 месяцев, что в России сохраняется ключевая ставка, ситуация с годовой инфляцией изменилась кардинально. Если в сентябре 2022, когда ставку установили на текущем уровне, 7,5%, инфляция превышала ее почти вдвое и была около 14%, то к последнему заседанию ЦБ в апреле годовой темп роста цен сократился до 2,5%, то есть был уже втрое ниже действующей ставки.

В обычной ситуации столь резкое улучшение условий привело бы к смягчению денежно-кредитной политики. Но сейчас ЦБ его во внимание не берет и расценивает снижение годовой инфляции как временное явление.

Низкой ее делает сравнение с прошлым годом, когда в марте и апреле цены взлетели на фоне дорогого доллара и ажиотажного спроса. Экономисты называют это эффектом высокой базы. Такое улучшение показателей — во многом формальность, не отражающая реального положения дел.

Во втором полугодии регулятор ждет, что рост цен снова ускорится — теперь уже на фоне низкой базы прошлого года. Тогда из-за резкого укрепления рубля и бережливости напуганных геополитикой людей цены перестали расти и даже в некоторые месяцы снижались. Поэтому за техническим спадом инфляции начнется ее технический подъем.

Чтобы понимать объективный уровень инфляции, лучше ориентироваться на ее текущее значение: за месяц к предыдущему месяцу или за неделю к неделе. Так, в марте и апреле цены в среднем росли со скоростью менее 0,1% в неделю, что в пересчете на год не превышает целевого уровня ЦБ в 4%.

На графике ниже видно, как отличается текущая инфляция от годовой. Для удобства сравнения месячные результаты приведены к годовому выражению. Так, в марте прошлого года рост цен к февралю составил 7,6%, и если бы они продолжили расти с той же скоростью, то за 12 месяцев инфляция достигла бы почти 140%.

А уже летом 2022 года впервые за 11 лет в России в течение трех месяцев подряд была дефляция, то есть снижение цен. При этом годовая инфляция все еще оставалась высокой. То есть в сравнении с прошлым годом цены выросли, а к весенним месяцам — упали.

Месячная инфляция приведена в годовом выражении, то есть это условное значение: какой была бы инфляция за 12 месяцев при текущих темпах роста цен. Источник: Банк России

Раз ЦБ оставляет ставку высокой, значит, не верит, что текущие низкие темпы роста цен сохранятся в будущем. То есть будет расти не только формальная годовая инфляция, но и реальная недельная.

Опасения будущего роста цен разделяет и российский бизнес. Регулятор ежемесячно опрашивает граждан и предприятия во всех регионах страны, чтобы измерить их ожидания по инфляции. В апреле они изменились разнонаправленно: люди стали меньше опасаться роста цен, а вот тревога бизнеса по этому поводу выросла.

Эти результаты также ложатся в основу решения ЦБ по ставке. Повышение ценовых ожиданий означает, что большая доля предприятий планирует рост цен уже в ближайшие 3 месяца. Характерно, что в апреле особенно заметный рост таких ожиданий был у предприятий розничной торговли, которые и определяют окончательные цены товаров на полках магазинов.

С учетом всех этих факторов и рисков ЦБ не просто оставил ставку неизменной, а дал понять, что в ближайшем будущем готов ее скорее поднимать, чем опускать.

Какие сигналы дает ЦБ при неизменной ставке

Банк России влияет на рынки не только фактическим изменением ключевой ставки, но и своей риторикой. При одном и том же решении он может послать разные сигналы, которые будут проливать свет на дальнейшие сценарии монетарной политики и вероятную траекторию ставки.

Если определенности с этим нет совсем, то сигнал в пресс-релизе звучит нейтрально. Такой была, например, формулировка после заседания совета директоров в октябре прошлого года: «Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков».

Это означает примерно следующее: ясности нет, ориентироваться будем по ситуации, а ставка может качнуться как в одну, так и в другую сторону.

Но уже в феврале этого года ЦБ значительножесточил свою риторику, заявив, что «при усилении проинфляционных рисков будет оценивать целесообразность повышения ключевой ставки на ближайших заседаниях».

В апреле формулировка стала еще более «ястребиной»: «В условиях постепенного увеличения текущего инфляционного давления Банк России на ближайших заседаниях будет оценивать целесообразность повышения ключевой ставки». То есть рост инфляционного давления отмечен уже как факт, а не вероятность.

Такой сигнал может означать, что повышение ставки совсем не за горами, но оно может и не случиться, если давление на цены окажется не столь значимым.

Ну а если в июне мы увидим в релизе, что «Банк России допускает возможность дальнейшего повышения ключевой ставки», то это будет говорить уже о максимальной вероятности такого сценария в ближайшем будущем.

Чем более жестким выглядит сигнал регулятора, тем активнее на него реагируют финансовые рынки. Видя неизбежность роста ключевой ставки ЦБ, банки могут поднять свои ставки по кредитам и депозитам заранее.

Это тот случай, когда слова имеют не меньший вес, чем реальные дела.

Как текущая ставка влияет на экономику и курс рубля

Решение оставить ставку как есть направлено на сохранение денежно-кредитных условий в экономике. То есть ЦБ ждет, что ставки по кредитам и депозитам не будут сильно меняться. Поэтому для заемщиков и вкладчиков банков серьезных перемен не предвидится.

При этом некоторые аналитики допускают умеренный рост ставок кредитования из-за повышенных рисков на фоне снижения платежеспособности людей. Так, уже в начале мая несколько крупных российских банков ужесточили условия по ипотеке. В числе причин называется как раз сигнал ЦБ о том, что ключевая ставка понижаться не будет.

К росту ставок по ипотеке банки подталкивает и другой фактор: в мае регулятор начал ужесточать требования к жилищным кредитам с экстремально низкими ставками из-за злоупотреблений такими программами со стороны застройщиков.

В целом влияние на экономику законсервированной еще на полтора месяца ставки можно назвать нейтральным. В первую очередь благодаря тому, что рынок ждал этого решения и учитывал в условиях финансовых услуг.

Например, депозитные ставки окончательно впали в спячку еще с конца февраля и демонстрируют нулевую динамику. Два месяца кряду максимальная процентная ставка по рублевым вкладам в крупнейших банках РФ держится на неизменной отметке 7,676% годовых.

При этом на курс рубля сигнал ЦБ подействовал отрезвляюще. 28 апреля, в день принятия решения по ставке, он укрепился по отношению к доллару с отметки 81,4 до 80 Р за доллар — вероятно, инвесторы рассчитывали на более мягкую риторику. В дальнейшем укрепление национальной валюты продолжилось, но уже в силу других факторов: 5 мая доллар торговался ниже 77 Р.

Так что в текущих условиях можно считать, что сохранение ставки работает на поддержание стабильности российской экономики. В обновленном прогнозе ЦБ сообщил, что ждет по итогам года роста ВВП на 0,5—2%, и это лучше прежних оценок регулятора.

Что дальше: какой будет ставка к концу года

ЦБ определил прогноз среднего значения ключевой ставки на остаток 2023 года в диапазоне от 7,1 до 8,6%. По оценке телеграм-канала «Твердые цифры», это означает, что ставка может как опуститься до 7% ближе к концу года, так и вырасти до 9%.

Если ориентироваться на медианную траекторию, то есть посередине указанного в прогнозе коридора, то ставка во втором полугодии должна составить 8%, а значит, вырастет на 0,5 п. п. относительно нынешнего уровня.

Таким образом, вероятность повышения ключевой ставки до конца 2023 года выше вероятности ее снижения.

На более резкие шаги как в одну, так и в другую сторону регулятора могут сподвигнуть разве что какие-то сильные потрясения. Риск ускорения инфляции точно никуда не уйдет, поэтому значительно снизить ставку не получится. А необходимость поддерживать экономику в условиях беспрецедентного внешнего давления не позволит и сильно закручивать гайки.

Главным раздражителем при этом будут даже не санкции — их потенциал во многом считают исчерпанным, — а замедление темпов роста мировой экономики. Если развитые страны столкнутся с рецессией, то станут потреблять меньше энергетических и прочих ресурсов, которые играют ключевую роль в российском экспорте.

В этом году мы еще раз убедились, насколько чувствителен рубль к динамике экспортной выручки. Последствия скачков курса ЦБ еще предстоит оценить. Следующее заседание по ставке регулятор проведет 9 июня.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба