Компания Polymetal International (POLY) опубликовала в среду, 10 мая, производственные результаты за I квартал 2023 года. Polymetal входит в топ-10 мировых производителей золота и в топ-5 производителей серебра.

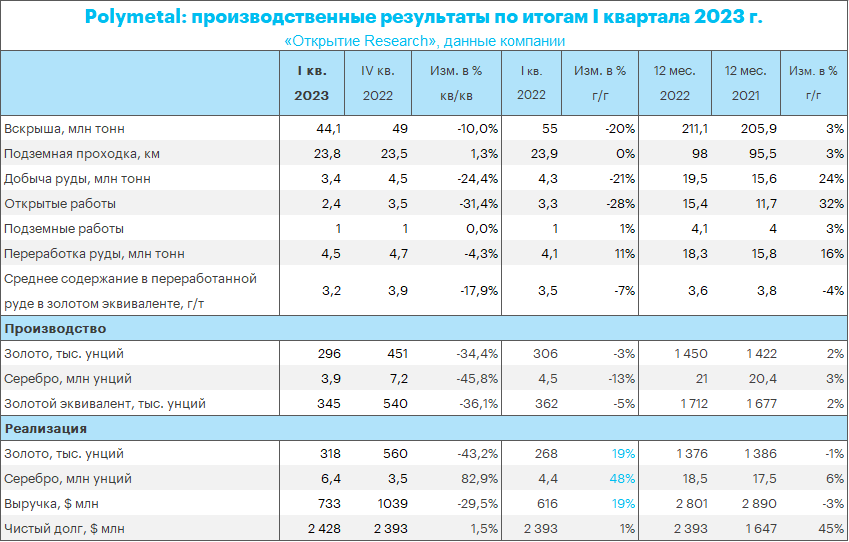

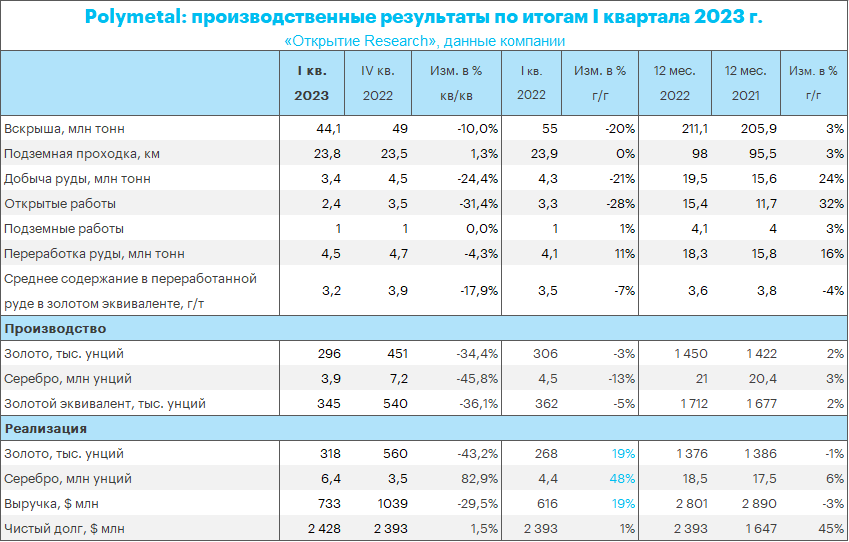

Квартальное производство составило 345 тыс. унций золотого эквивалента, снизившись на 5% по сравнению с аналогичным периодом 2022 года.

Выручка в I квартале выросла на 19% в сравнении год к году до $733 млн.

Чистый долг немного вырос, но остался приблизительно на уровне начала года.

Прогнозы компании

Во II квартале 2023 года будет запущена флотационная фабрика Краснотурьинск-Полиметал на Воронцовском и начнется добыча руды на Прогнозе. Компания планирует запустить АГМК-2 во второй половине 2024 года (ранее запуск ожидался во II квартале 2024 года).

Полиметалл подтверждает:

годовой производственный план на 2023 год в объеме 1,7 млн унций золотого эквивалента,

денежные затраты (TCC) на уровне US$ 950 — 1 000,

совокупные денежные затраты (AISC) на уровне US$ 1 300 — 1 400 на унцию золотого эквивалента.

Руководство компании считает, что реализация накопленных запасов готовой продукции будет в значительной степени завершена к концу II квартала 2023 года.

Наш взгляд

Производственные результаты оцениваем нейтрально. В основном из-за ухудшения динамики основных показателей по сравнению с предыдущей квартальной четвертью. Напомним, в 2022 г. компания сформировала значительный объем запасов. Большая часть пришлась на II квартал 2022 года. В II квартале компания производила золото на 43% больше, чем реализовывала, в III квартале производила на 19% больше, чем реализовывала. В IV квартале ситуация изменилась кардинально: уже реализация на 24% превысила производство. По итогам I квартала 2023 г. реализация на 7,4% превысила производство. Таким образом, компания продолжает распродавать запасы, что позитивно сказалось на выручке, но темпы значительно замедлились. В итоге 3 месяца назад менеджмент прогнозировал, что оставшийся разрыв между производством и сбытом планируется нивелировать в первой половине 2023 года. Теперь же руководство указывает, что запасы будут нивелированы в значительной степени, то есть не полностью. При этом вырос уровень чистого долга на 1,5% кв/кв и 1% г/г до 2,43 млрд руб. Как минимум за последние 8 лет чистый долг компании был выше только по итогам II квартала 2022 г.

Конъюнктура

В I квартале внешняя конъюнктура для золотодобытчиков улучшилась. Средняя за квартал биржевая цена золота (спот) составила $1890/унц. по сравнению с IV кварталом ($1730/унц.) цена на 9% выше. По данным компании, средняя цена реализации золота во II полугодии 2022 г. была $1715/унц. (близко к средней рыночной за полугодие $1730/унц.).

Средний биржевой курс рубля за I квартал составил 73,09 за доллар. Это на 16,3% выше, чем по итогам 4 квартала 2022 г. (62,86 за доллар).

Изменение корпоративной структуры

Появились подробности относительно редомициляции головной структуры. 30 мая состоится собрание акционеров, на котором будет рассмотрен вопрос о редомициляции в Казахстан на площадку AIX. В случае успешного голосования (75% голосов), приблизительно в середине 2023 г. компания отправит запрос на приостановку торгов бумагами на бирже в Лондоне. Затем местом первичного листинга будет AIX, вторичный листинг на Мосбирже сохранится.

Компания предполагает выделить казахстанский бизнес в отдельный бизнес и в будущем вернуть листинг этого бизнеса на лондонскую площадку. Если компания пойдет по пути разделения активов на российские и казахстанские, этот вопрос может быть вынесен на голосование акционеров в I квартале 2024 года. Юридическое разделение и выход казахстанского дивизиона на LSE будут возможны во втором полугодии 2024 года.

Наш взгляд

Как неоднократно отмечали ранее, редомициляция — ключевой момент с точки зрения инвестиционной привлекательности Polymetal. Редомициляция в Казахстан позволит и акционерам в периметре НРД получать дивиденды. Однако, если судить по срокам, вопрос возвращения к дивидендам лежит не в плоскости 2023 года.

Пока сохраняем нейтральный взгляд на компании. Инвестидеи по POLY у нас нет, но долгосрочный инвестиционный кейс стал выглядеть заметно привлекательнее.

Динамика акций

Акции Polymetal 10 мая по состоянию на 17:25 мск дорожали на 7,4%, до 682,2 руб. Индекс Мосбиржи в тот же момент рос на 0,8%, а отраслевой индекс «Металлов и добычи» прибавлял 2,5%. Поэтому акции компании смотрелись однозначно лучше рынка и лучше сектора.

Квартальное производство составило 345 тыс. унций золотого эквивалента, снизившись на 5% по сравнению с аналогичным периодом 2022 года.

Выручка в I квартале выросла на 19% в сравнении год к году до $733 млн.

Чистый долг немного вырос, но остался приблизительно на уровне начала года.

Прогнозы компании

Во II квартале 2023 года будет запущена флотационная фабрика Краснотурьинск-Полиметал на Воронцовском и начнется добыча руды на Прогнозе. Компания планирует запустить АГМК-2 во второй половине 2024 года (ранее запуск ожидался во II квартале 2024 года).

Полиметалл подтверждает:

годовой производственный план на 2023 год в объеме 1,7 млн унций золотого эквивалента,

денежные затраты (TCC) на уровне US$ 950 — 1 000,

совокупные денежные затраты (AISC) на уровне US$ 1 300 — 1 400 на унцию золотого эквивалента.

Руководство компании считает, что реализация накопленных запасов готовой продукции будет в значительной степени завершена к концу II квартала 2023 года.

Наш взгляд

Производственные результаты оцениваем нейтрально. В основном из-за ухудшения динамики основных показателей по сравнению с предыдущей квартальной четвертью. Напомним, в 2022 г. компания сформировала значительный объем запасов. Большая часть пришлась на II квартал 2022 года. В II квартале компания производила золото на 43% больше, чем реализовывала, в III квартале производила на 19% больше, чем реализовывала. В IV квартале ситуация изменилась кардинально: уже реализация на 24% превысила производство. По итогам I квартала 2023 г. реализация на 7,4% превысила производство. Таким образом, компания продолжает распродавать запасы, что позитивно сказалось на выручке, но темпы значительно замедлились. В итоге 3 месяца назад менеджмент прогнозировал, что оставшийся разрыв между производством и сбытом планируется нивелировать в первой половине 2023 года. Теперь же руководство указывает, что запасы будут нивелированы в значительной степени, то есть не полностью. При этом вырос уровень чистого долга на 1,5% кв/кв и 1% г/г до 2,43 млрд руб. Как минимум за последние 8 лет чистый долг компании был выше только по итогам II квартала 2022 г.

Конъюнктура

В I квартале внешняя конъюнктура для золотодобытчиков улучшилась. Средняя за квартал биржевая цена золота (спот) составила $1890/унц. по сравнению с IV кварталом ($1730/унц.) цена на 9% выше. По данным компании, средняя цена реализации золота во II полугодии 2022 г. была $1715/унц. (близко к средней рыночной за полугодие $1730/унц.).

Средний биржевой курс рубля за I квартал составил 73,09 за доллар. Это на 16,3% выше, чем по итогам 4 квартала 2022 г. (62,86 за доллар).

Изменение корпоративной структуры

Появились подробности относительно редомициляции головной структуры. 30 мая состоится собрание акционеров, на котором будет рассмотрен вопрос о редомициляции в Казахстан на площадку AIX. В случае успешного голосования (75% голосов), приблизительно в середине 2023 г. компания отправит запрос на приостановку торгов бумагами на бирже в Лондоне. Затем местом первичного листинга будет AIX, вторичный листинг на Мосбирже сохранится.

Компания предполагает выделить казахстанский бизнес в отдельный бизнес и в будущем вернуть листинг этого бизнеса на лондонскую площадку. Если компания пойдет по пути разделения активов на российские и казахстанские, этот вопрос может быть вынесен на голосование акционеров в I квартале 2024 года. Юридическое разделение и выход казахстанского дивизиона на LSE будут возможны во втором полугодии 2024 года.

Наш взгляд

Как неоднократно отмечали ранее, редомициляция — ключевой момент с точки зрения инвестиционной привлекательности Polymetal. Редомициляция в Казахстан позволит и акционерам в периметре НРД получать дивиденды. Однако, если судить по срокам, вопрос возвращения к дивидендам лежит не в плоскости 2023 года.

Пока сохраняем нейтральный взгляд на компании. Инвестидеи по POLY у нас нет, но долгосрочный инвестиционный кейс стал выглядеть заметно привлекательнее.

Динамика акций

Акции Polymetal 10 мая по состоянию на 17:25 мск дорожали на 7,4%, до 682,2 руб. Индекс Мосбиржи в тот же момент рос на 0,8%, а отраслевой индекс «Металлов и добычи» прибавлял 2,5%. Поэтому акции компании смотрелись однозначно лучше рынка и лучше сектора.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба