24 мая 2023 investing.com Робертс Лэнс

Гонка искусственного интеллекта (ИИ) происходит на очень узком рынке. Как однажды отметил Боб Фаррелл:

«Рынки максимально сильны тогда, когда есть широта. Наиболее слабы они, когда выбор сужается до небольшого числа “голубых фишек”».

Широта важна. Ралли при узкой широте означает ограниченное участие с более высокой, чем в среднем, вероятностью неудач. Ралли рынка не может продолжаться, когда в нем участвует лишь небольшое число компаний с крупной капитализацией (условно назовем их «генералами»). Для убедительности к нему должны присоединиться «рядовые» — компании малой и средней капитализации. Всеобщее ралли говорит об общей силе и увеличивает шансы на дальнейший успех.

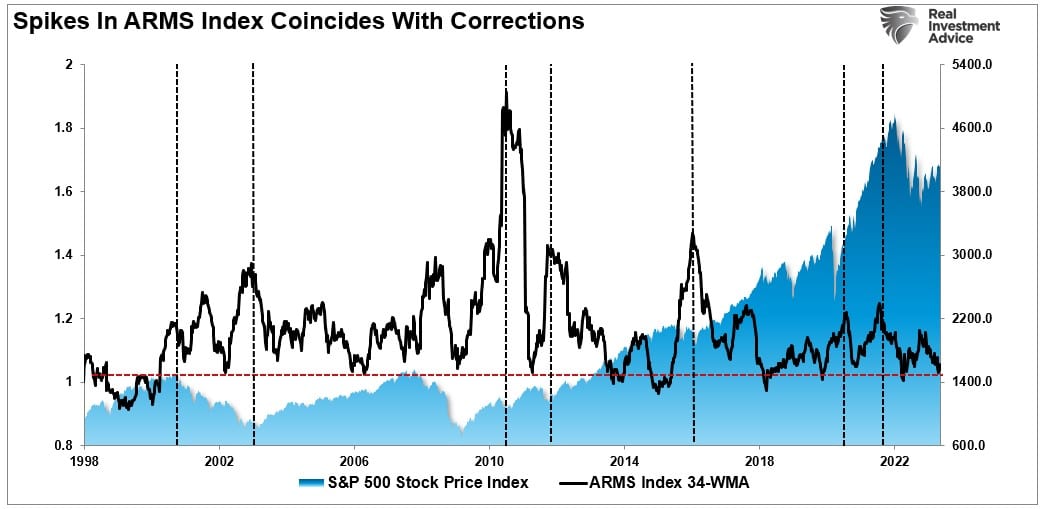

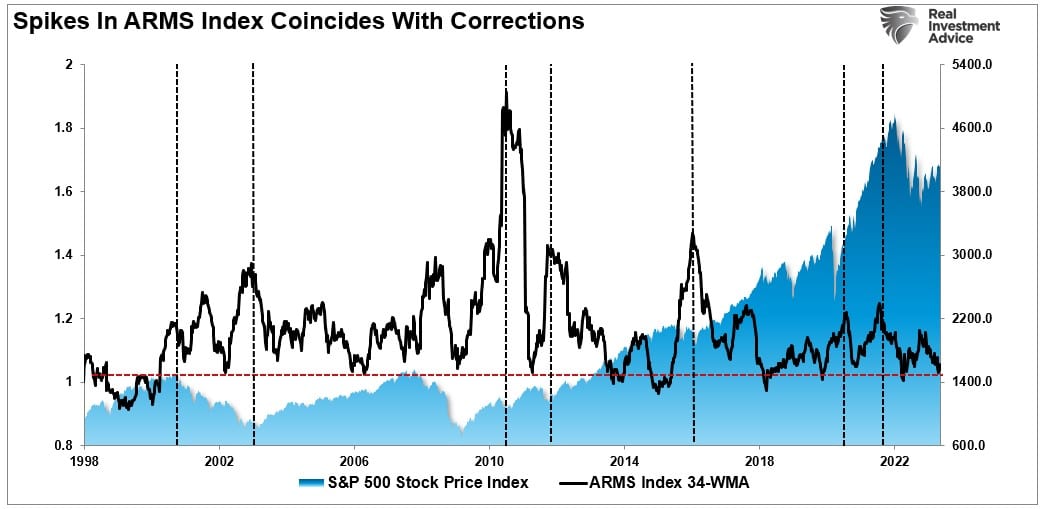

Вслед за Бобом давайте посмотрим на следующий график индекса ARMS. Этот основанный на объеме индикатор, созданный Ричардом В. Армсом в 1967 году, определяет силу и широту рынка, анализируя связь между растущими и снижающимися активами и соответствующими объемами. Его принято использовать в качестве краткосрочного торгового индикатора силы рынка. Однако если посмотреть на среднюю индекса за 34 недели, мы увидим, что его чрезвычайно низкие значения нередко совпадают с краткосрочными рыночными пиками. Именно это мы сейчас и наблюдаем.

Индекс ARMS и S&P 500

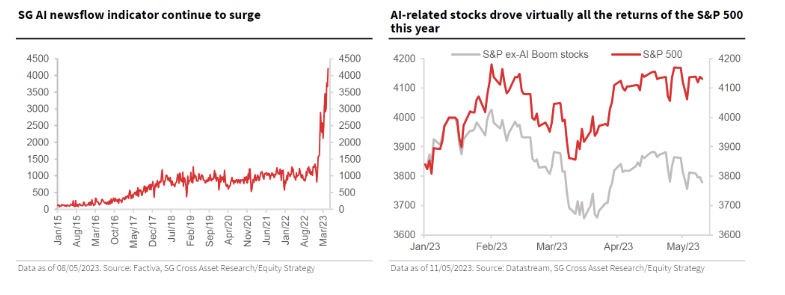

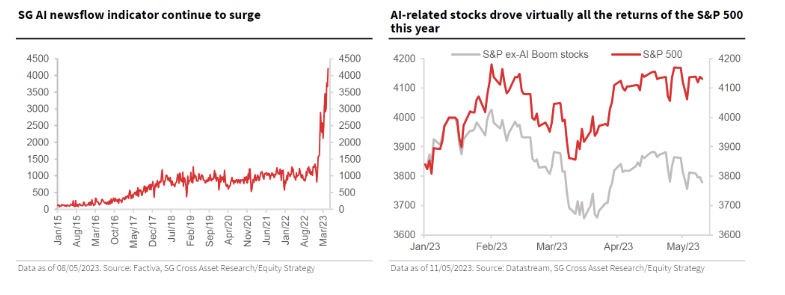

Ралли этого года чрезвычайно узкое. Приведу еще раз цитату из своей статьи A.I. Revolution, опубликованной на прошлой неделе:

«Бум и хайп вокруг ИИ очень сильные. Настолько сильные, что без популярных акций из сектора ИИ индекс S&P 500 показывал бы снижение за этот год на 2%, а не рост на 8%», — Societe Generale

SG AI Newsflow Indicator

Еще четче эту аномалию можно продемонстрировать с помощью тепловой карты S&P 500 за последние три месяца. Как мы можем видеть, ведущие акции индекса по размеру рыночной капитализации помогают ему удерживаться на положительной территории.

Тепловая карта за три месяца

К сожалению, скупаемые сейчас акции также самые дорогие согласно коэффициенту P/S, причем с большим отрывом.

Тепловая карта коэффициентов P/E

В связи с этим возникает два вопроса:

• Почему это происходит?

• Что нас ждет дальше?

Новая T.I.N.A. — это не старая T.I.N.A.

Что такое TINA? Это аббревиатура, которая расшифровывается как ‘There is no alternative’ («Альтернативы нет»).

Управляющие инвестициями должны генерировать доходность, чтобы ограничить свой «карьерный риск». Если менеджер очень долго отстает по доходности от соответствующего бенчмарка, у него, скорее всего, не получится построить «карьеру» в сфере управления инвестициями.

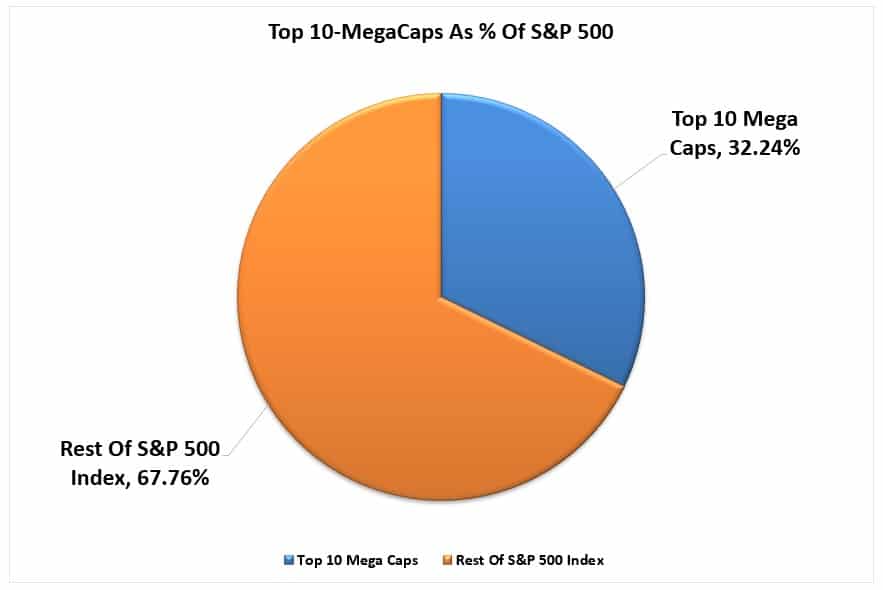

В настоящее время за спросом на акции компаний с крупной капитализацией стоят два драйвера. Во-первых, эти акции отличаются высокой ликвидностью, и управляющие могут их быстро покупать и продавать без существенных ценовых колебаний. Второй драйвер — это эффект пассивного индексирования. Когда инвесторы начинают возвращаться на рынок, диспропорциональная доля их средств оказывается инвестированной в акции индекса с самой большой капитализацией.

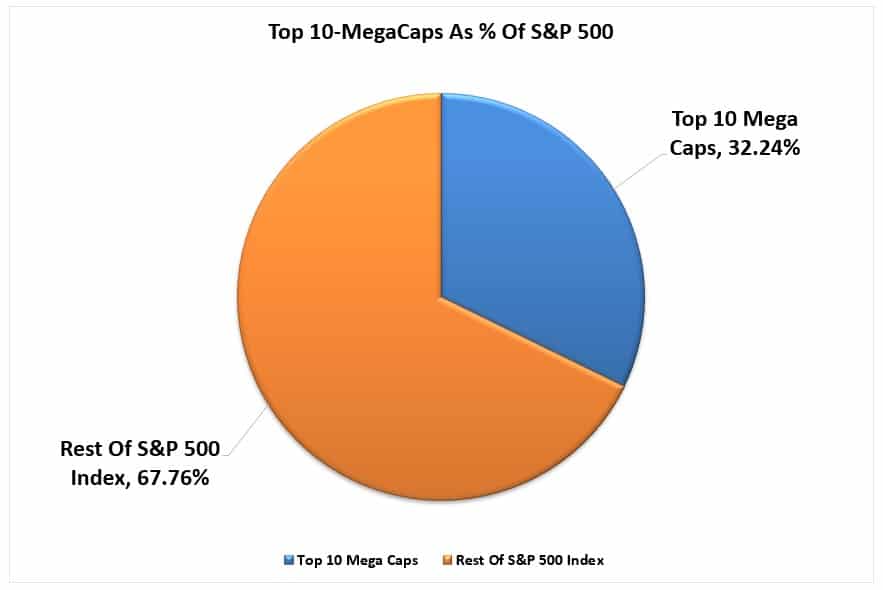

Как можно видеть, из каждого инвестированного в S&P 500 доллара $0,32 напрямую вкладывается в 10 крупнейших компонентов. Оставшиеся $0,68 распределяются среди остальных 490 акций. Этот эффект пассивного индексирования изменил рынок за последнее десятилетие.

Доля 10 ведущих акций по капитализации в расчетной базе S&P 500 (%)

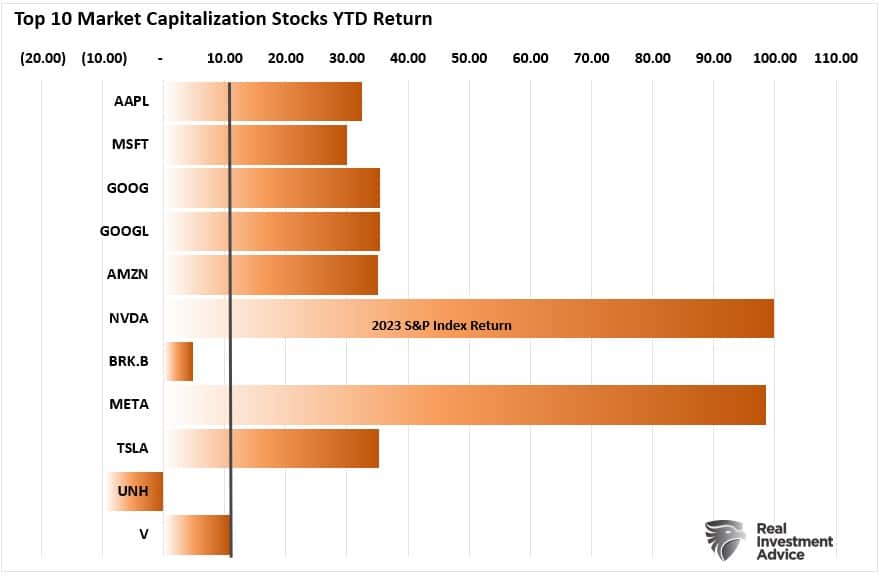

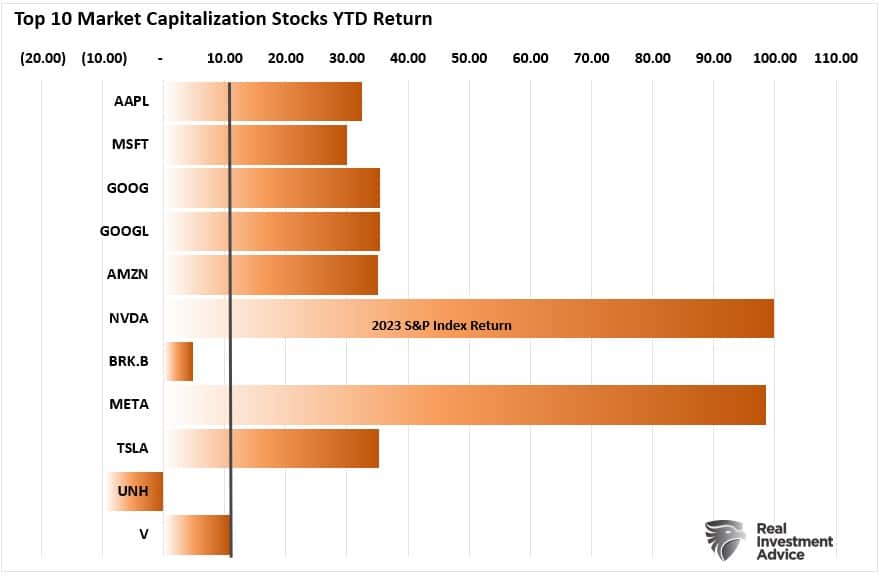

Если мы посмотрим на динамику этих 10 акций за истекший период года, мы сразу же сможем объяснить общий результат индекса.

Динамика ведущих 10 акций за истекший период года

Как недавно отметил мой коллега Даг Касс в своем великолепном ежедневном дайджесте:

«Сегодня TINA, пожалуй, можно связать с небольшой группой техкомпаний с крупной капитализацией – Microsoft (NASDAQ:MSFT), Meta* (NASDAQ:META), Apple (NASDAQ:AAPL), Alphabet (NASDAQ:GOOGL), Nvidia (NASDAQ:NVDA), и Amazon (NASDAQ:AMZN). В глазах многих для этих шести компаний не существует альтернативы, и их лидерство, по своей очевидности, сопоставимо с последним узким ралли в истории — ралли The Nifty Fifty.

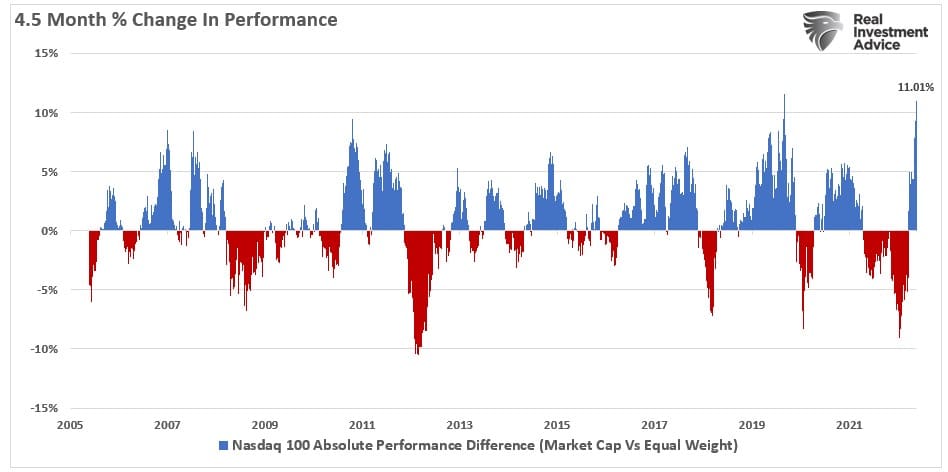

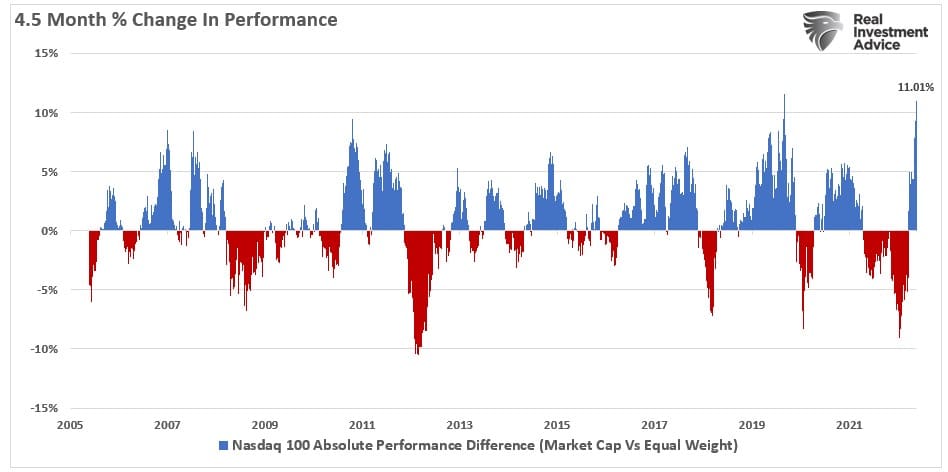

Следующий график подчеркивает поразительное лидерство невзвешенного Nasdaq за истекший период года по сравнению с равновзвешенным индексом. Спред NDX > NDXE сейчас составляет за этот год +11%. Это явно самый широкий спред за любой период в 4,5 месяца за последние 18 лет.

Nasdaq 100 и равновзвешенный Nasdaq 100, динамика с начала года

Как недавно отметили аналитики Jefferies, лонги в техсекторе стали чрезвычайно перенасыщенной и перекупленной стратегией.

«Последние несколько дней мы неустанно твердим, что технологический сектор США довольно убедительно работает на истощение. Нам, разумеется, не хочется снова и снова повторять одно и то же, но, честно говоря, сейчас это единственный убедительный расклад на графиках среди практически всех рынков и активов.

Как это обычно бывает в случаях с подобными сценариями на истощение, мы не можем сказать, увидим ли мы неминуемую реакцию, либо же продолжится неровная торговля. С уверенностью можно сказать об одном — возможности для роста с текущих уровней сейчас будет трудно найти».

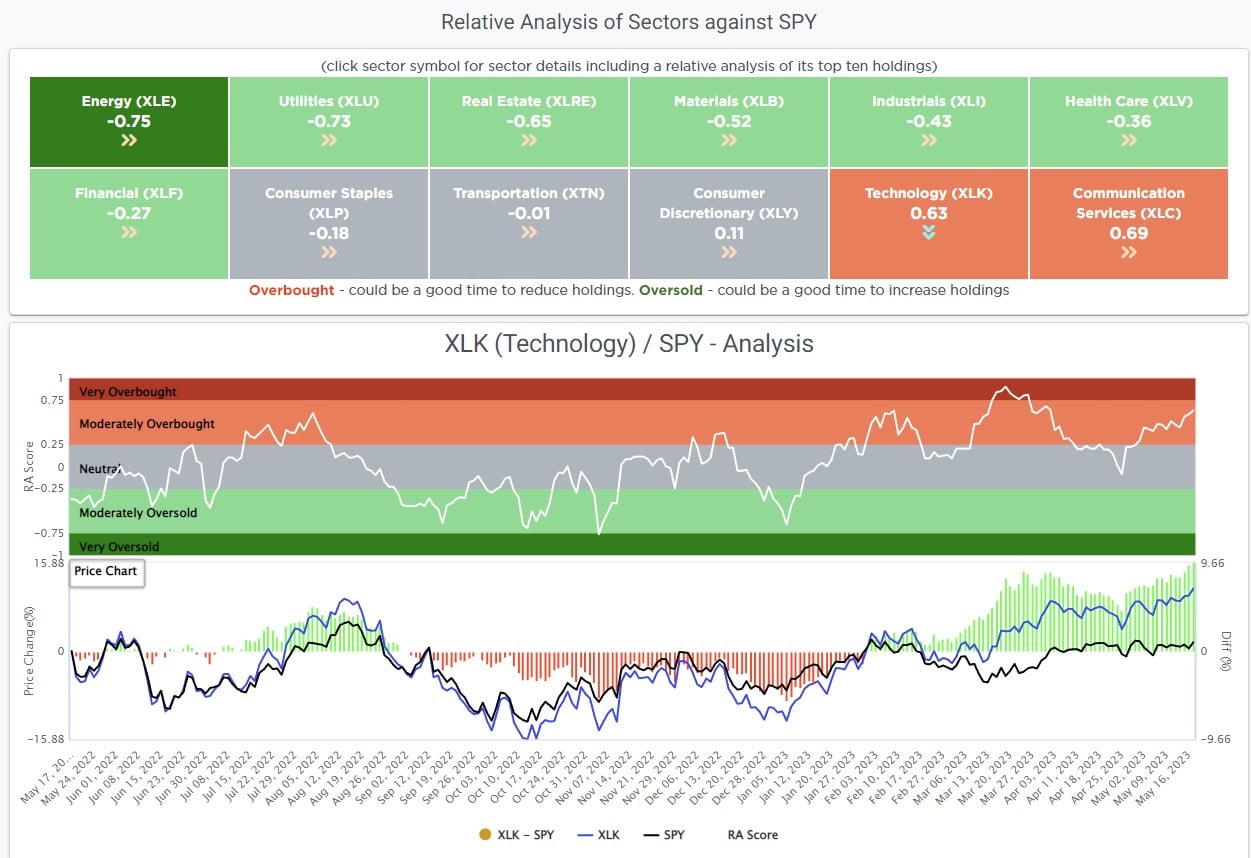

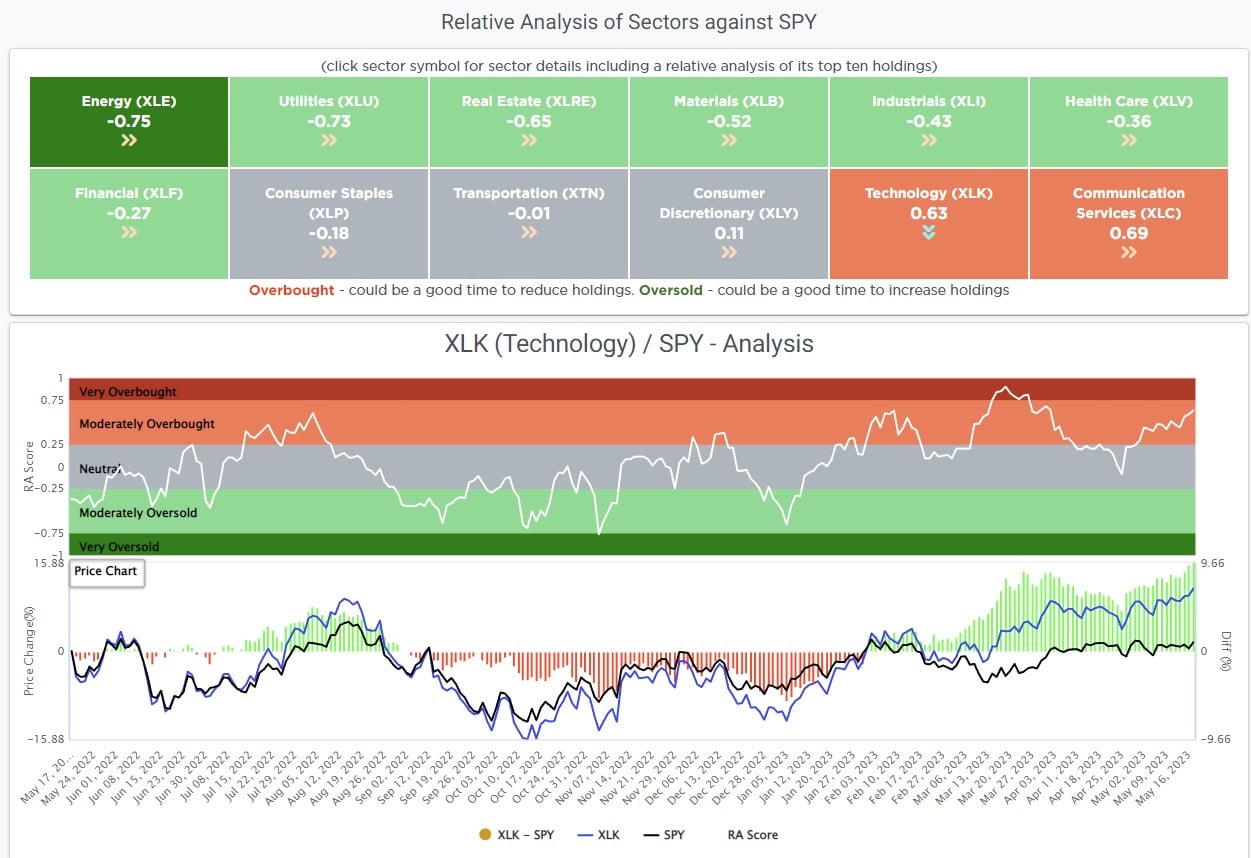

Об очень сильной перекупленности технологического сектора по сравнению с остальным рынком можно судить по сравнительному анализу SimpleVisor Relative Performance Analysis.

Техсектор в сопоставлении с S&P 500

Важно отметить, что в прошлом подобные периоды опережающей динамики в конечном счете заканчивались. Хотя это НЕ означает, что рынок непременно должен развернуться в обратную сторону, мы можем как минимум ждать ротации в другие секторы.

Ясно одно: старая T.I.N.A., при которой инвесторы скупали акции ввиду нулевых процентных ставок, не равна той новой T.I.N.A., при которой инвесторы покупают в погоне за результатами.

Гонка ИИ может продлиться дольше, чем вы думаете

Как я отмечал в статье A.I. Revolution, подобные спекулятивные рыночные фазы могут длиться до 10 лет.

Инвесторы благодаря этим бумам получали прекрасные возможности — инновации создавали отличные варианты для инвестиций, позволявшие участникам рынка заработать на прогрессе. Каждая фаза приводила к прекрасной рыночной доходности, которая сохранялась в течение десятилетия или дольше, пока инвесторы продолжали вкладываться в появляющиеся возможности.

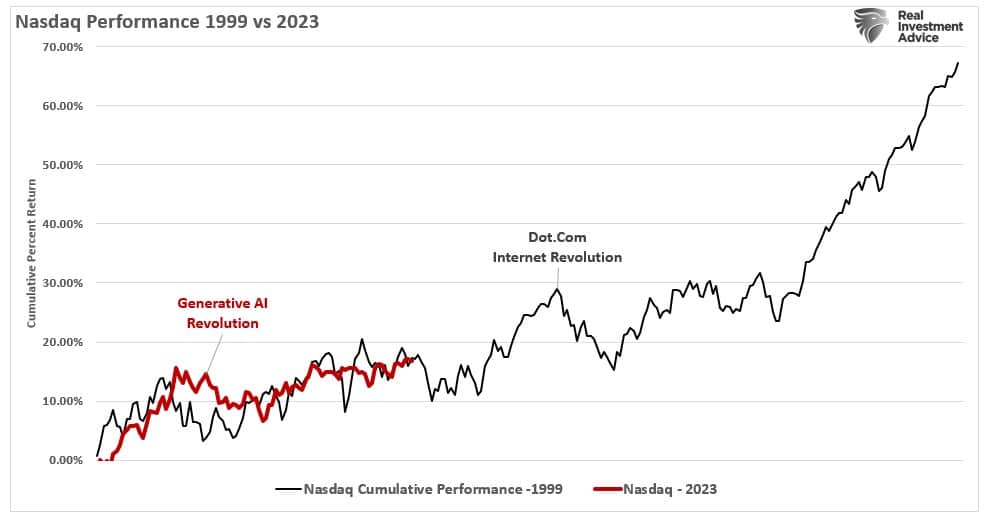

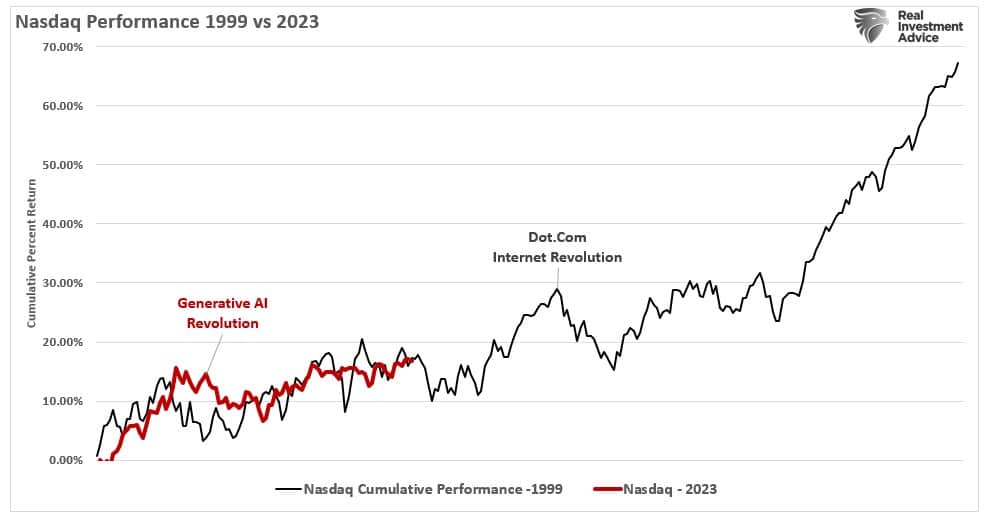

Сейчас, когда воображением инвесторов завладел «генеративный ИИ», мы переживаем очередной такой бум. На графике ниже сопоставляется «революция доткомов/интернет-компаний» 1999 года, выраженная через динамику Nasdaq Composite, и революция «генеративного ИИ» 2023 года.

Бум доткомов и бум ИИ

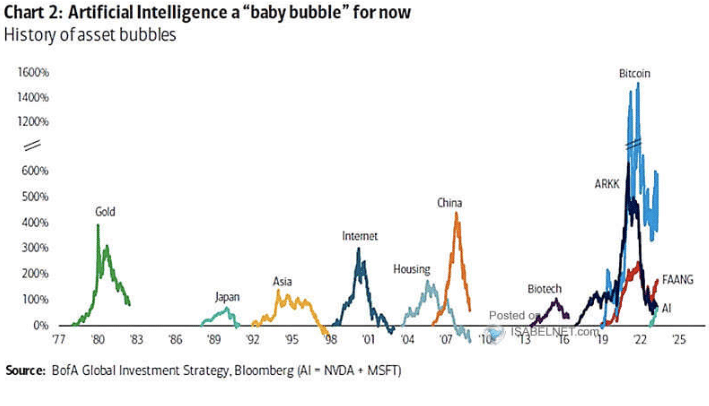

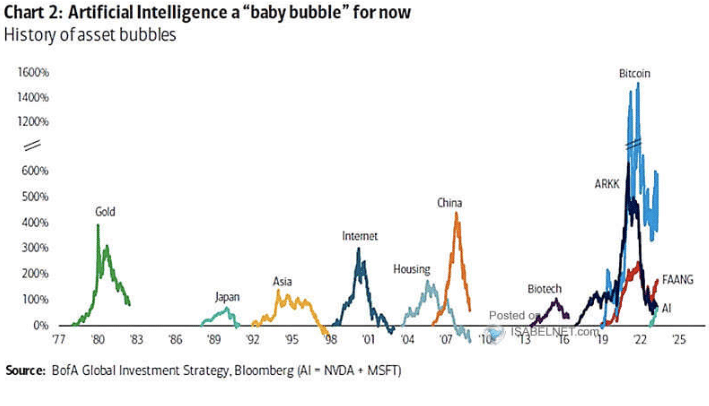

В течение последних 40 лет эти спекулятивные периоды, конечно же, случались не раз, и воображение инвесторов тогда обгоняло фундаментальные реалии.

Пузырь ИИ

При предыдущих инвестиционных пузырях, например при пузыре доткомов, инвесторы скупали акции небольшого числа компаний в надежде на будущий доход, который они в итоге не получали. Сегодня же инвесторы скупают акции зрелых компаний, ожидая резкого роста их выручки, который оправдал бы чрезмерно высокие исходные оценки.

Любимица инвесторов в секторе ИИ

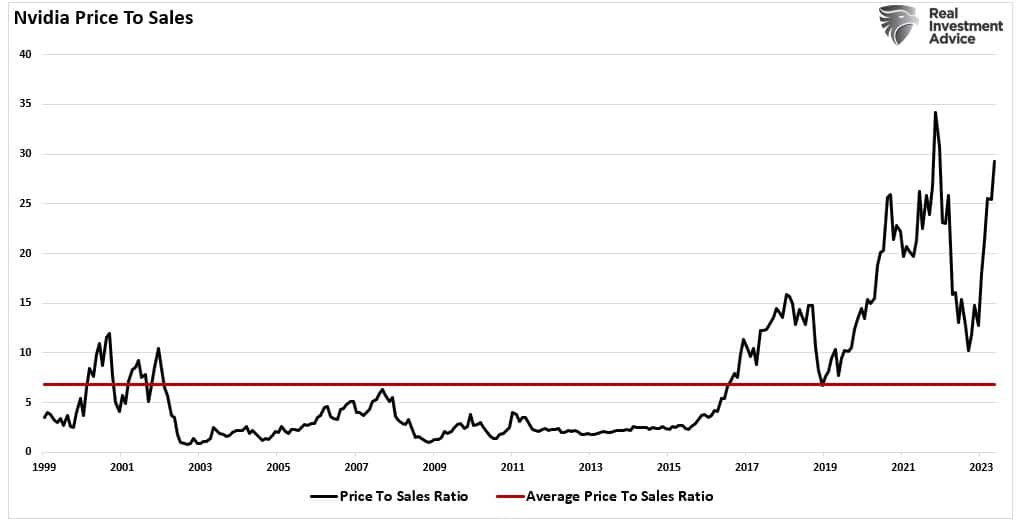

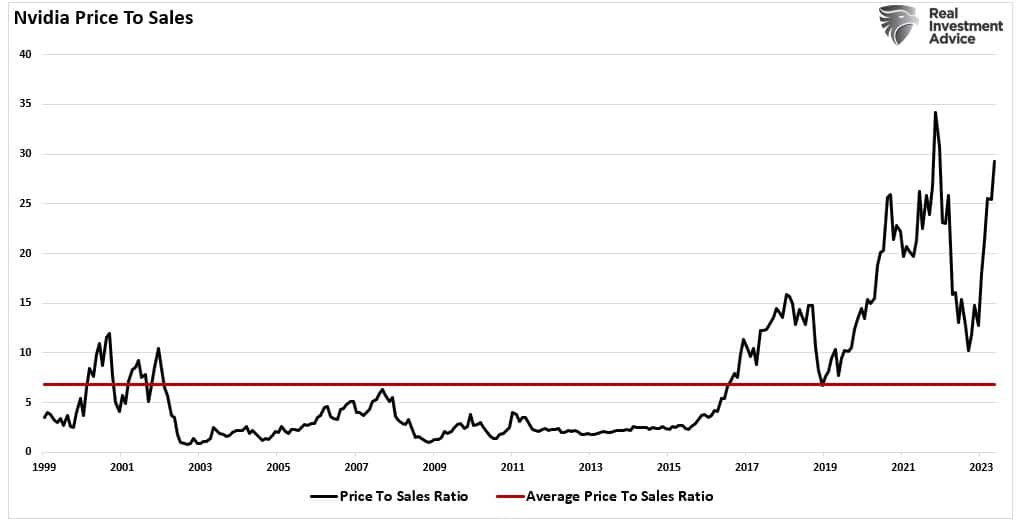

В качестве наглядного примера можно привести компанию Nvidia, которая движется в авангарде революции ИИ. Коэффициент цена-продажи (P/S) для ее акций составляет 29. Это на 300% выше, чем когда Скотт Макнили назвал глупыми инвесторов, в 10 раз переплачивавших за акции Sun Microsystems на пике бума доткомов.

Акции Nvidia давно торгуются выше или ниже высоких оценок. Их долгосрочный средний коэффициент P/S составляет 9.

Коэффициент P/S акций NVIDIA

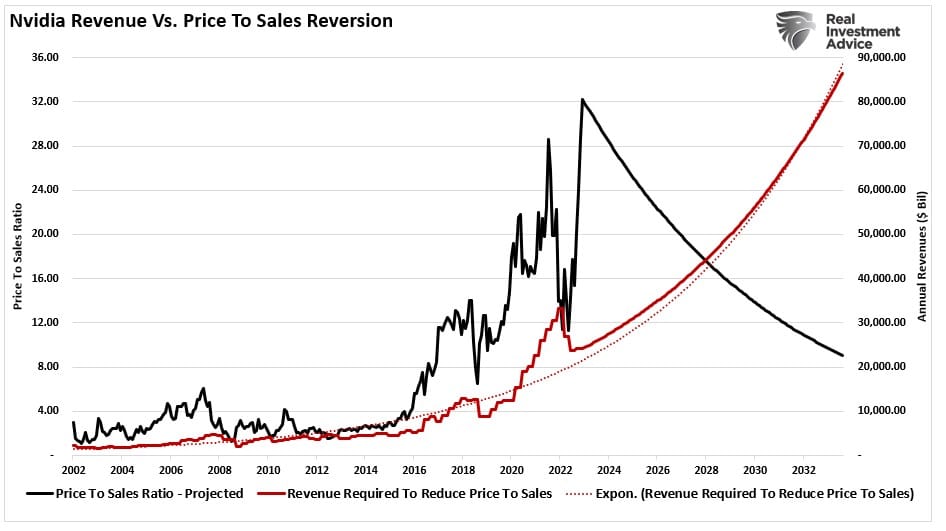

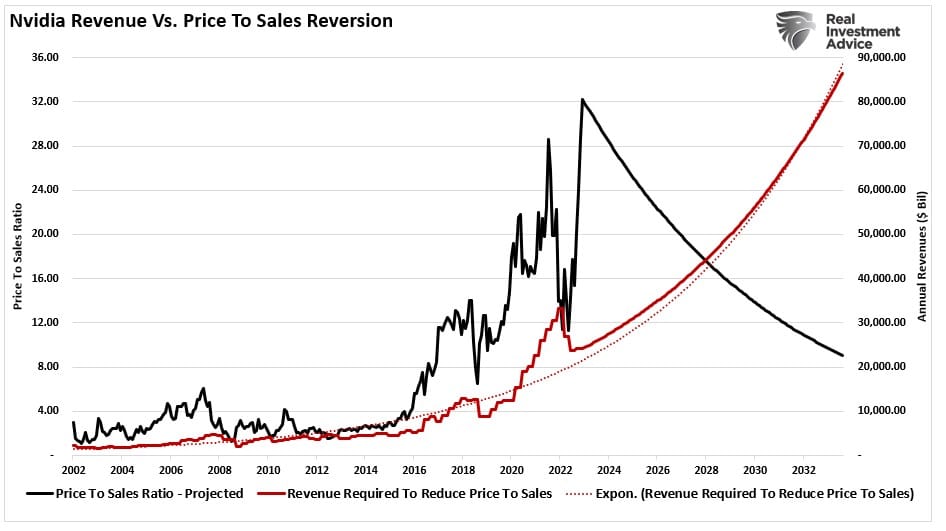

Проблема с коэффициентом 29 в том, что следующие 10 лет, в период с 2023 по 2033 год, компании нужно будет ежемесячно увеличивать продажи на 1%, а цена ее акций при этом не должна измениться. Это проблематично по двум причинам. Во-первых, с 2002 года продажи NVIDIA ежемесячно растут в среднем всего на 1,26% в месяц.

Наращивать продажи такими темпами, когда ваша выручка составляет $2 миллиарда, это совсем не одно и то же, что генерировать такой рост при выручке в $33 миллиарда, как сегодня у NVIDIA. Во-вторых, даже если компании удастся сохранить такие темпы непрерывного роста, а это означает, что она будет контролировать 100% рынка графических процессоров, ее коэффициент P/S снизится всего до 9, что все равно высоко.

Разворот коэффициента P/S акций NVIDIA

Иными словами, при коэффициенте 29 инвесторы должны быть готовы зафиксировать нулевую доходность в следующее десятилетие на основе фундаментальных параметров. В таком случае акции ИИ кажутся куда менее привлекательными.

И хотя фундаментальные реалии не согласуются с текущими ожиданиями инвесторов, «маниакальная» фаза этого бума может продлиться дольше, чем вы думаете. Однако, как и любой другой пузырь в истории, и этот бум кончится.

Инвесторам крайне важно участвовать в подобных рыночных процессах. Однако им ничуть не менее важно продать, когда ожидания превосходят фундаментальные реалии.

Иными словами, как говорил легендарный инвестор Бернард Барух:

«Я заработал свои деньги, продавая слишком рано».

«Рынки максимально сильны тогда, когда есть широта. Наиболее слабы они, когда выбор сужается до небольшого числа “голубых фишек”».

Широта важна. Ралли при узкой широте означает ограниченное участие с более высокой, чем в среднем, вероятностью неудач. Ралли рынка не может продолжаться, когда в нем участвует лишь небольшое число компаний с крупной капитализацией (условно назовем их «генералами»). Для убедительности к нему должны присоединиться «рядовые» — компании малой и средней капитализации. Всеобщее ралли говорит об общей силе и увеличивает шансы на дальнейший успех.

Вслед за Бобом давайте посмотрим на следующий график индекса ARMS. Этот основанный на объеме индикатор, созданный Ричардом В. Армсом в 1967 году, определяет силу и широту рынка, анализируя связь между растущими и снижающимися активами и соответствующими объемами. Его принято использовать в качестве краткосрочного торгового индикатора силы рынка. Однако если посмотреть на среднюю индекса за 34 недели, мы увидим, что его чрезвычайно низкие значения нередко совпадают с краткосрочными рыночными пиками. Именно это мы сейчас и наблюдаем.

Индекс ARMS и S&P 500

Ралли этого года чрезвычайно узкое. Приведу еще раз цитату из своей статьи A.I. Revolution, опубликованной на прошлой неделе:

«Бум и хайп вокруг ИИ очень сильные. Настолько сильные, что без популярных акций из сектора ИИ индекс S&P 500 показывал бы снижение за этот год на 2%, а не рост на 8%», — Societe Generale

SG AI Newsflow Indicator

Еще четче эту аномалию можно продемонстрировать с помощью тепловой карты S&P 500 за последние три месяца. Как мы можем видеть, ведущие акции индекса по размеру рыночной капитализации помогают ему удерживаться на положительной территории.

Тепловая карта за три месяца

К сожалению, скупаемые сейчас акции также самые дорогие согласно коэффициенту P/S, причем с большим отрывом.

Тепловая карта коэффициентов P/E

В связи с этим возникает два вопроса:

• Почему это происходит?

• Что нас ждет дальше?

Новая T.I.N.A. — это не старая T.I.N.A.

Что такое TINA? Это аббревиатура, которая расшифровывается как ‘There is no alternative’ («Альтернативы нет»).

Управляющие инвестициями должны генерировать доходность, чтобы ограничить свой «карьерный риск». Если менеджер очень долго отстает по доходности от соответствующего бенчмарка, у него, скорее всего, не получится построить «карьеру» в сфере управления инвестициями.

В настоящее время за спросом на акции компаний с крупной капитализацией стоят два драйвера. Во-первых, эти акции отличаются высокой ликвидностью, и управляющие могут их быстро покупать и продавать без существенных ценовых колебаний. Второй драйвер — это эффект пассивного индексирования. Когда инвесторы начинают возвращаться на рынок, диспропорциональная доля их средств оказывается инвестированной в акции индекса с самой большой капитализацией.

Как можно видеть, из каждого инвестированного в S&P 500 доллара $0,32 напрямую вкладывается в 10 крупнейших компонентов. Оставшиеся $0,68 распределяются среди остальных 490 акций. Этот эффект пассивного индексирования изменил рынок за последнее десятилетие.

Доля 10 ведущих акций по капитализации в расчетной базе S&P 500 (%)

Если мы посмотрим на динамику этих 10 акций за истекший период года, мы сразу же сможем объяснить общий результат индекса.

Динамика ведущих 10 акций за истекший период года

Как недавно отметил мой коллега Даг Касс в своем великолепном ежедневном дайджесте:

«Сегодня TINA, пожалуй, можно связать с небольшой группой техкомпаний с крупной капитализацией – Microsoft (NASDAQ:MSFT), Meta* (NASDAQ:META), Apple (NASDAQ:AAPL), Alphabet (NASDAQ:GOOGL), Nvidia (NASDAQ:NVDA), и Amazon (NASDAQ:AMZN). В глазах многих для этих шести компаний не существует альтернативы, и их лидерство, по своей очевидности, сопоставимо с последним узким ралли в истории — ралли The Nifty Fifty.

Следующий график подчеркивает поразительное лидерство невзвешенного Nasdaq за истекший период года по сравнению с равновзвешенным индексом. Спред NDX > NDXE сейчас составляет за этот год +11%. Это явно самый широкий спред за любой период в 4,5 месяца за последние 18 лет.

Nasdaq 100 и равновзвешенный Nasdaq 100, динамика с начала года

Как недавно отметили аналитики Jefferies, лонги в техсекторе стали чрезвычайно перенасыщенной и перекупленной стратегией.

«Последние несколько дней мы неустанно твердим, что технологический сектор США довольно убедительно работает на истощение. Нам, разумеется, не хочется снова и снова повторять одно и то же, но, честно говоря, сейчас это единственный убедительный расклад на графиках среди практически всех рынков и активов.

Как это обычно бывает в случаях с подобными сценариями на истощение, мы не можем сказать, увидим ли мы неминуемую реакцию, либо же продолжится неровная торговля. С уверенностью можно сказать об одном — возможности для роста с текущих уровней сейчас будет трудно найти».

Об очень сильной перекупленности технологического сектора по сравнению с остальным рынком можно судить по сравнительному анализу SimpleVisor Relative Performance Analysis.

Техсектор в сопоставлении с S&P 500

Важно отметить, что в прошлом подобные периоды опережающей динамики в конечном счете заканчивались. Хотя это НЕ означает, что рынок непременно должен развернуться в обратную сторону, мы можем как минимум ждать ротации в другие секторы.

Ясно одно: старая T.I.N.A., при которой инвесторы скупали акции ввиду нулевых процентных ставок, не равна той новой T.I.N.A., при которой инвесторы покупают в погоне за результатами.

Гонка ИИ может продлиться дольше, чем вы думаете

Как я отмечал в статье A.I. Revolution, подобные спекулятивные рыночные фазы могут длиться до 10 лет.

Инвесторы благодаря этим бумам получали прекрасные возможности — инновации создавали отличные варианты для инвестиций, позволявшие участникам рынка заработать на прогрессе. Каждая фаза приводила к прекрасной рыночной доходности, которая сохранялась в течение десятилетия или дольше, пока инвесторы продолжали вкладываться в появляющиеся возможности.

Сейчас, когда воображением инвесторов завладел «генеративный ИИ», мы переживаем очередной такой бум. На графике ниже сопоставляется «революция доткомов/интернет-компаний» 1999 года, выраженная через динамику Nasdaq Composite, и революция «генеративного ИИ» 2023 года.

Бум доткомов и бум ИИ

В течение последних 40 лет эти спекулятивные периоды, конечно же, случались не раз, и воображение инвесторов тогда обгоняло фундаментальные реалии.

Пузырь ИИ

При предыдущих инвестиционных пузырях, например при пузыре доткомов, инвесторы скупали акции небольшого числа компаний в надежде на будущий доход, который они в итоге не получали. Сегодня же инвесторы скупают акции зрелых компаний, ожидая резкого роста их выручки, который оправдал бы чрезмерно высокие исходные оценки.

Любимица инвесторов в секторе ИИ

В качестве наглядного примера можно привести компанию Nvidia, которая движется в авангарде революции ИИ. Коэффициент цена-продажи (P/S) для ее акций составляет 29. Это на 300% выше, чем когда Скотт Макнили назвал глупыми инвесторов, в 10 раз переплачивавших за акции Sun Microsystems на пике бума доткомов.

Акции Nvidia давно торгуются выше или ниже высоких оценок. Их долгосрочный средний коэффициент P/S составляет 9.

Коэффициент P/S акций NVIDIA

Проблема с коэффициентом 29 в том, что следующие 10 лет, в период с 2023 по 2033 год, компании нужно будет ежемесячно увеличивать продажи на 1%, а цена ее акций при этом не должна измениться. Это проблематично по двум причинам. Во-первых, с 2002 года продажи NVIDIA ежемесячно растут в среднем всего на 1,26% в месяц.

Наращивать продажи такими темпами, когда ваша выручка составляет $2 миллиарда, это совсем не одно и то же, что генерировать такой рост при выручке в $33 миллиарда, как сегодня у NVIDIA. Во-вторых, даже если компании удастся сохранить такие темпы непрерывного роста, а это означает, что она будет контролировать 100% рынка графических процессоров, ее коэффициент P/S снизится всего до 9, что все равно высоко.

Разворот коэффициента P/S акций NVIDIA

Иными словами, при коэффициенте 29 инвесторы должны быть готовы зафиксировать нулевую доходность в следующее десятилетие на основе фундаментальных параметров. В таком случае акции ИИ кажутся куда менее привлекательными.

И хотя фундаментальные реалии не согласуются с текущими ожиданиями инвесторов, «маниакальная» фаза этого бума может продлиться дольше, чем вы думаете. Однако, как и любой другой пузырь в истории, и этот бум кончится.

Инвесторам крайне важно участвовать в подобных рыночных процессах. Однако им ничуть не менее важно продать, когда ожидания превосходят фундаментальные реалии.

Иными словами, как говорил легендарный инвестор Бернард Барух:

«Я заработал свои деньги, продавая слишком рано».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба