24 мая 2023 | Газпром Елисеев Александр

Дабы не получать в свой адрес критику о том, что не пишу в кризис о состоянии портфеля, решил для своих подписчиков на Смарт-Лабе собрать информацию о том, чем активно занимаюсь в рамках своего «мини-пенсионного фонда» в последний месяц. А изменения происходят существенные.

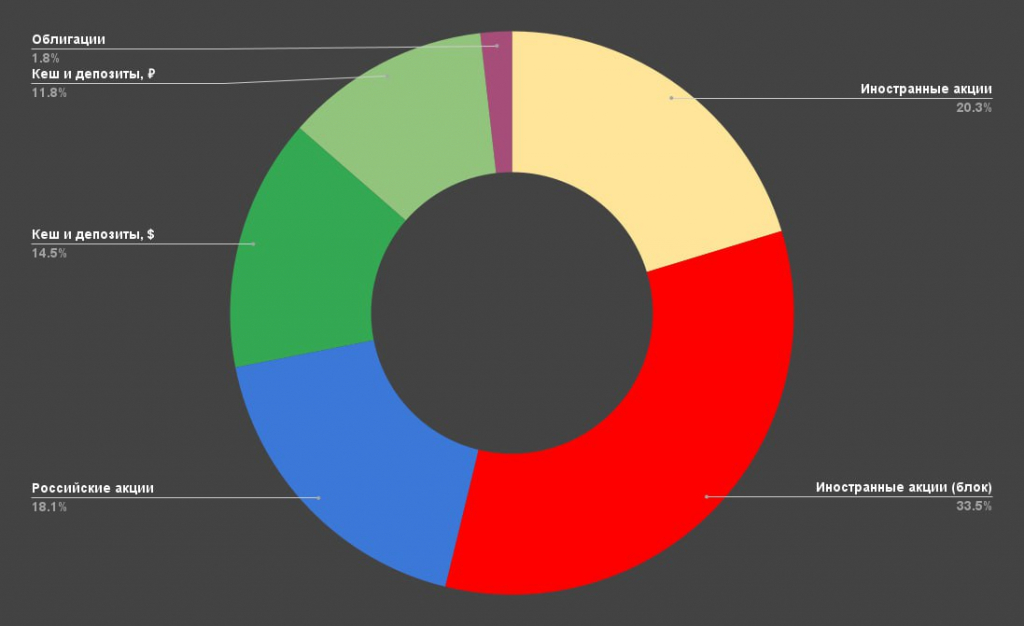

Итак, распределение активов по состоянию на начало апреля:

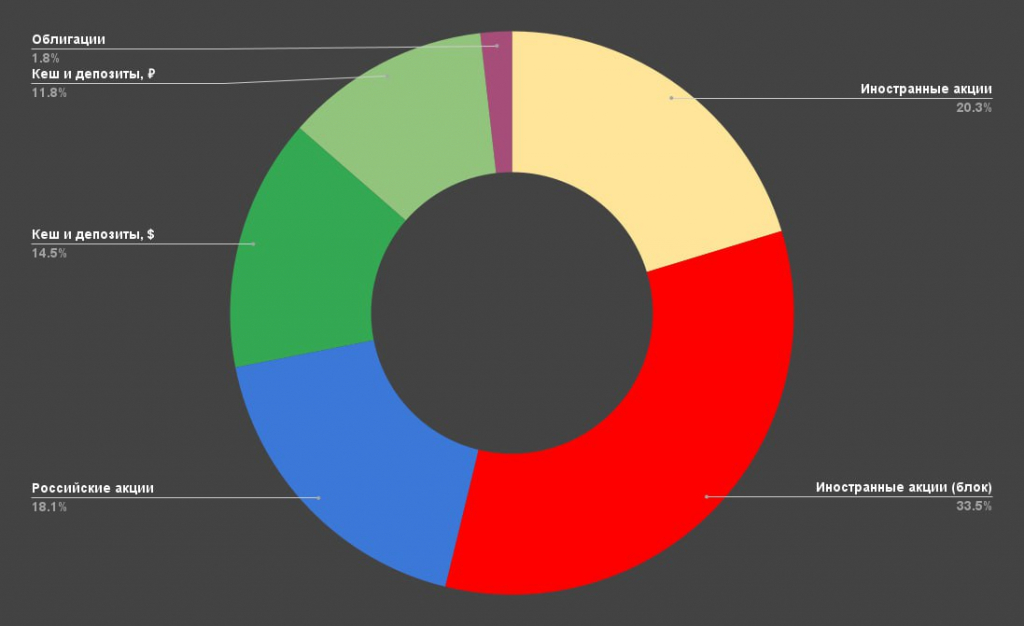

А вот распределение активов по состоянию на сегодня:

Долларовый кеш и иностранные акции сокращаются, а количество облигаций растет. Сейчас облигации по текущей рыночной оценке — это чуть более 2,5 млн ₽ (а было 2 месяца назад около 350 тыс. ₽).

Я принял решение о постепенном переносе валютной части своего пенс. фонда в замещающие облигации Газпрома.

Основная функция моих иностранных акций заключалась в защите меня и моих сбережений от девальвации рубля. Эта защита прекрасно работала с 2018 года — когда я начал их покупать. Доллар растет в цене? Прекрасно! Мои акции растут относительно моих расходов, которые преимущественно в рублях. Доллар снижается в цене? Тоже прекрасно! На мои доходы от работы можно купить ещё больше акций, так как курс конвертации привлекательный. Именно отсутствие описанного эффекта останавливает меня от перевода моего пенс. фонда полностью в рублёвую зону.

Долго не находил решения, чтобы снизить риски дальнейшей блокировки иностранных акций с устраивающей меня доходностью и с сохраняющейся защитой от валютного риска. И вот в начале этого года выпущенные ранее замещающие облигации начали падать в цене, а их доходность — становится привлекательной. Так что решил начать их покупать:

Итого сейчас 28 листов (24х1000$ + 4х1000€), которые будут погашены в разное время — с 2025 по 2034 год по курсу валюты на дату погашения. По ним будут поступать купоны (в сумме около 7600 у.е.) также в рублях по курсу на дату поступления.

В последнее время немного углубился в тему, и вот какие нюансы я для себя отмечаю:

▪️ Я отдаю приоритет выпускам с меньшими купонами и большей скидкой при текущих торгах. Так например, по выпуску 30Д платят всего $32,5 в год (3,25%), но они торгуются сейчас за 72% от номинала ($720) — такие мне больше нравятся. А выпуск 34Д будет платить $86 в год, но они торгуются сейчас за 101% от номинала ($1010) — такие мне нравятся меньше, хотя я поначалу покупал и их тоже. Все дело в налогах — если продержать их 3 года, налоги с удорожания тела можно не платить.

▪️ Есть много перекосов, рынок здесь будто бы неэффективен — предложения много, спроса мало. «Короткие» выпуски порой дают доходность выше, чем «длинные», хотя должно быть наоборот. Евровые выпуски почти всегда дают доходность выше долларовых.

▪️ С момента первых покупок замещайки ещё подешевели, но несильно. Так, первые бонды я набирал с доходностью 7,5%, а вчера урвал пару бумаг уже с доходностью 10%. Продавцов много. Это точно не про «заработать, купив сейчас и продав через месяц». На самом деле, никто не знает, где будет момент с наибольшей доходностью и наилучшей ценой закупа. Среди знающих внутреннюю кухню бытует мнение, что основные продавцы — это все-таки банки, которые на фоне снижающихся объемов валютных депозитов (выталкивание всех и вся из валюты недружественных стран) являются net-продавцами этих бондов, при помощи которых они хеджировали свои валютные обязательства перед клиентами. Юаневые облигации с этой стороны являются не оч выгодными для обычного физлица на рынке, так как там идет обратный процесс — банки активно покупают, т.к. депозиты клиентов в юанях растут. И доходности по юаневым облигациям ниже раза в два.

▪️ Я не рассматриваю другие компании из-за сильного перекоса в доходности в пользу Газпрома. К примеру, Совкомфлот и Лукойл имеют доходность ниже на 1,5-2% годовых, хотя не являются настолько более надежными. Такой перекос возникает опять же из-за огромного навеса продавцов. По неофициальной информации, из Европы в РФ под замещение заведено (или в процессе) облигаций Газпрома на сумму до $5-8 млрд, а остальных — на сумму $0,4 млрд вместе взятых.

▪️ Вчера подписан указ об обязательном замещении всех остальных выпусков российских компаний. Наибольший объем будет у РЖД, поменьше — у ВЭБ, Алросы, банков и многих других. Возможно, новые замещайки будут тоже высокодоходными, но и ино-акций под продажу у меня ещё немало.

▪️ Хоть это и кажется прекрасной возможностью зафиксировать на много лет доходности 8-10% годовых в крепкой валюте, произойти может всё что угодно. Отдаю себе в этом отчет, рисков немало.

Итак, распределение активов по состоянию на начало апреля:

А вот распределение активов по состоянию на сегодня:

Долларовый кеш и иностранные акции сокращаются, а количество облигаций растет. Сейчас облигации по текущей рыночной оценке — это чуть более 2,5 млн ₽ (а было 2 месяца назад около 350 тыс. ₽).

Я принял решение о постепенном переносе валютной части своего пенс. фонда в замещающие облигации Газпрома.

Основная функция моих иностранных акций заключалась в защите меня и моих сбережений от девальвации рубля. Эта защита прекрасно работала с 2018 года — когда я начал их покупать. Доллар растет в цене? Прекрасно! Мои акции растут относительно моих расходов, которые преимущественно в рублях. Доллар снижается в цене? Тоже прекрасно! На мои доходы от работы можно купить ещё больше акций, так как курс конвертации привлекательный. Именно отсутствие описанного эффекта останавливает меня от перевода моего пенс. фонда полностью в рублёвую зону.

Долго не находил решения, чтобы снизить риски дальнейшей блокировки иностранных акций с устраивающей меня доходностью и с сохраняющейся защитой от валютного риска. И вот в начале этого года выпущенные ранее замещающие облигации начали падать в цене, а их доходность — становится привлекательной. Так что решил начать их покупать:

Итого сейчас 28 листов (24х1000$ + 4х1000€), которые будут погашены в разное время — с 2025 по 2034 год по курсу валюты на дату погашения. По ним будут поступать купоны (в сумме около 7600 у.е.) также в рублях по курсу на дату поступления.

В последнее время немного углубился в тему, и вот какие нюансы я для себя отмечаю:

▪️ Я отдаю приоритет выпускам с меньшими купонами и большей скидкой при текущих торгах. Так например, по выпуску 30Д платят всего $32,5 в год (3,25%), но они торгуются сейчас за 72% от номинала ($720) — такие мне больше нравятся. А выпуск 34Д будет платить $86 в год, но они торгуются сейчас за 101% от номинала ($1010) — такие мне нравятся меньше, хотя я поначалу покупал и их тоже. Все дело в налогах — если продержать их 3 года, налоги с удорожания тела можно не платить.

▪️ Есть много перекосов, рынок здесь будто бы неэффективен — предложения много, спроса мало. «Короткие» выпуски порой дают доходность выше, чем «длинные», хотя должно быть наоборот. Евровые выпуски почти всегда дают доходность выше долларовых.

▪️ С момента первых покупок замещайки ещё подешевели, но несильно. Так, первые бонды я набирал с доходностью 7,5%, а вчера урвал пару бумаг уже с доходностью 10%. Продавцов много. Это точно не про «заработать, купив сейчас и продав через месяц». На самом деле, никто не знает, где будет момент с наибольшей доходностью и наилучшей ценой закупа. Среди знающих внутреннюю кухню бытует мнение, что основные продавцы — это все-таки банки, которые на фоне снижающихся объемов валютных депозитов (выталкивание всех и вся из валюты недружественных стран) являются net-продавцами этих бондов, при помощи которых они хеджировали свои валютные обязательства перед клиентами. Юаневые облигации с этой стороны являются не оч выгодными для обычного физлица на рынке, так как там идет обратный процесс — банки активно покупают, т.к. депозиты клиентов в юанях растут. И доходности по юаневым облигациям ниже раза в два.

▪️ Я не рассматриваю другие компании из-за сильного перекоса в доходности в пользу Газпрома. К примеру, Совкомфлот и Лукойл имеют доходность ниже на 1,5-2% годовых, хотя не являются настолько более надежными. Такой перекос возникает опять же из-за огромного навеса продавцов. По неофициальной информации, из Европы в РФ под замещение заведено (или в процессе) облигаций Газпрома на сумму до $5-8 млрд, а остальных — на сумму $0,4 млрд вместе взятых.

▪️ Вчера подписан указ об обязательном замещении всех остальных выпусков российских компаний. Наибольший объем будет у РЖД, поменьше — у ВЭБ, Алросы, банков и многих других. Возможно, новые замещайки будут тоже высокодоходными, но и ино-акций под продажу у меня ещё немало.

▪️ Хоть это и кажется прекрасной возможностью зафиксировать на много лет доходности 8-10% годовых в крепкой валюте, произойти может всё что угодно. Отдаю себе в этом отчет, рисков немало.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба