29 мая 2023 | Segezha Group RAZBORKA

2022 был шоковым для СЕГЕЖА, писал про это в разборке отчетам МСФО

Если еще не читали, то рекомендую начать с этой разборки

Писал про то, что вызывает уважение, что компания продолжает ответственно относится к своим акционерам и раскрывает все финансовые и операционные показатели

Свежие данные о количестве акционеров, говорят что на конец 2022 их было почти 350 тысяч!

За 2022 год еще 200 тыс человек поверили в перспективы компании и вложили в ее акции свои деньги!

Писал в разборке о том, что операционная прибыль в 4кв'22 вышла в плюс

Компания отразила "целых" 480 млн руб операционной прибыли!

Однако, значительная часть операц.прибыли была сформирована прощенным долгом по покупке ИНТЕР ФОРЕСТ РУС на 3.4 млрд руб и еще 2 млрд руб госсубсидий

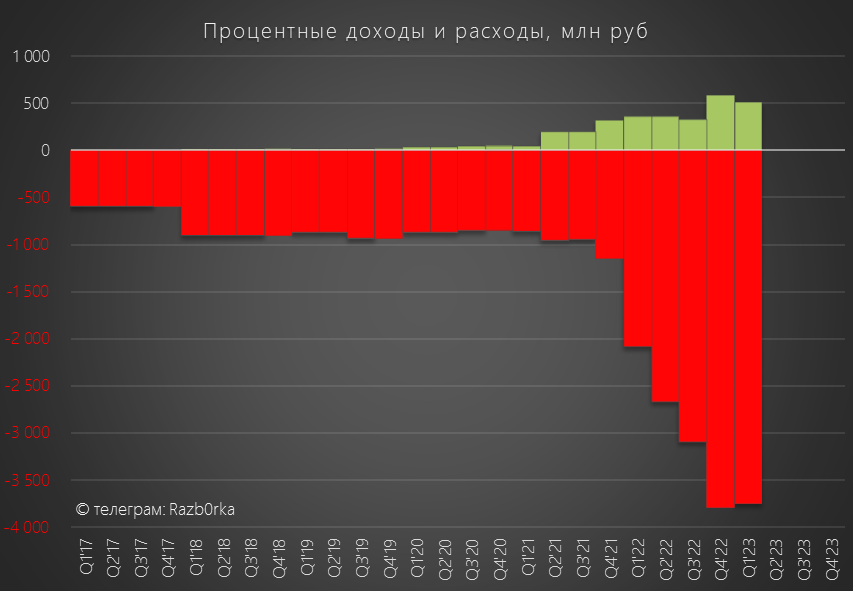

На чистую прибыль негативно повлияли выросшие расходы на обслуживание долга

Делился методикой расчета финансовых показателей за 2023 год

При среднем курсе $ на уровне 80 руб, росте цен на 5% и росте объема продаж на 10% чистая расчетная прибыль за 2023 год составляла около 2.6 млрд руб

На сколько эти вводные для прогноза были корректными?

Давайте посмотрим фактические цифры 1 квартала и подумаем как скорректировать цифры в модели

Традиционно предлагаю следующую структуру разборки:

Цены на продукцию

Физический объем производств и продаж по сегментам

Финансовые показатели

Перспективы 2023

Цены на основные виды продукции выраженные в ЕВРО продолжили снижаться

Из всех сегментов рост показали только цены на пиломатериалы на 13%

В остальных сегментах цены упали за квартал от -10 до -40%

При этом, средний курс ЕВРО за квартал вырос на 23% до 78 руб, что частично компенсировало падение отпускных цен

Физический объем производства вырос в сегменте пиломатериалов (сезонный рост) и в сегменте фанеры (запуск новых линий)

Производство бумажных мешков снизилось из-за продажи европейских заводов

Похожа картина была и продажах сегментов пиломатериалов и фанеры

Так же отмечу положительную динамику объемов продаж бумаги

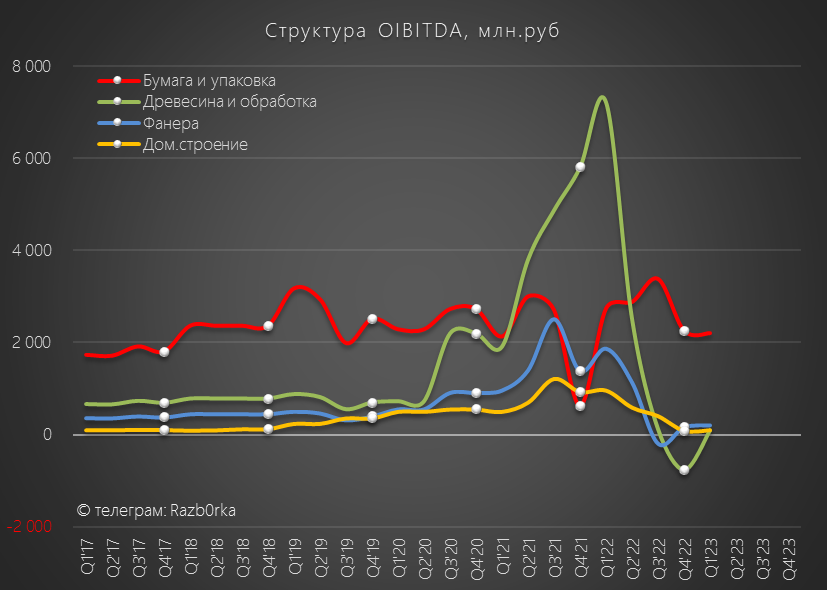

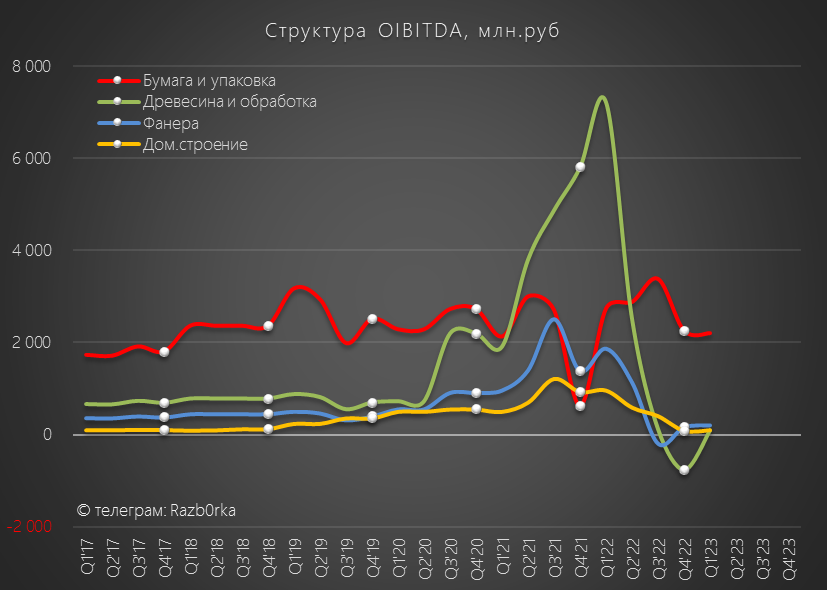

Как же сказался микс курса ЕВРО, цен и объемов продаж на выручке и прибыли?

В целом, можно сказать что выручка продолжила свое снижение

Только сегмент фанеры показал рост выручки к показателям 4кв'22

Все сегменты кроме бумаги продолжали работать с 0 прибылью

Со слов менеджмента, производство загружено на 90% и продажи идут на новые рынки

Но эти рынки требуют низкую цену, да еще и логистика до этих далеких рынков стоит дорого, что и "убивает" рентабельность продаж

Доля Китая в выручке ключевых сегментов Бумага и Пиломатериалы пугающе растет!

Чем выше доля Китая, тем сильнее его переговорная позиция по цене!

Это точно не ситуация WIN-WIN когда выигрывает и поставщик и покупатель

Думаю менеджмент прекрасно понимает это и делает все, чтобы найти новых покупателей за пределами Китая

И так с ценами, производством и продажами все понятно

Цены под давлением

Производство работает и загружено на 90%

Выручка и прибыль слабы из-за низких цен и расходов

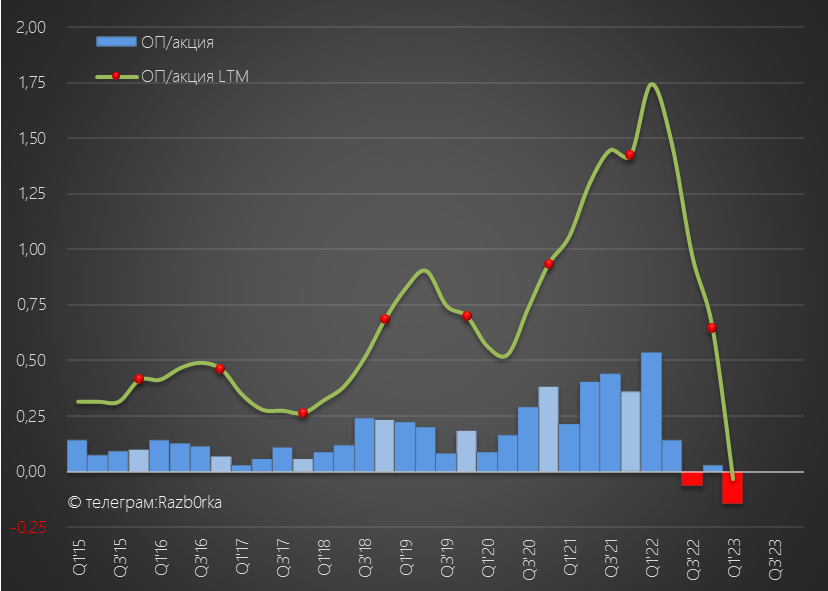

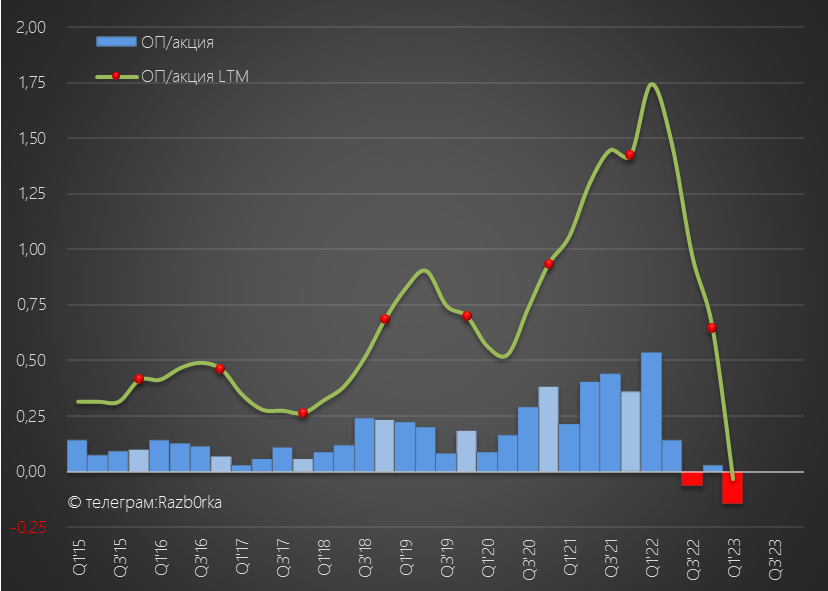

График консолидированных показателей ожидаемо печальный

Операционная прибыль в минусе

Так происходит потому, что выручка компании меньше чем ее операционные расходы и себестоимость

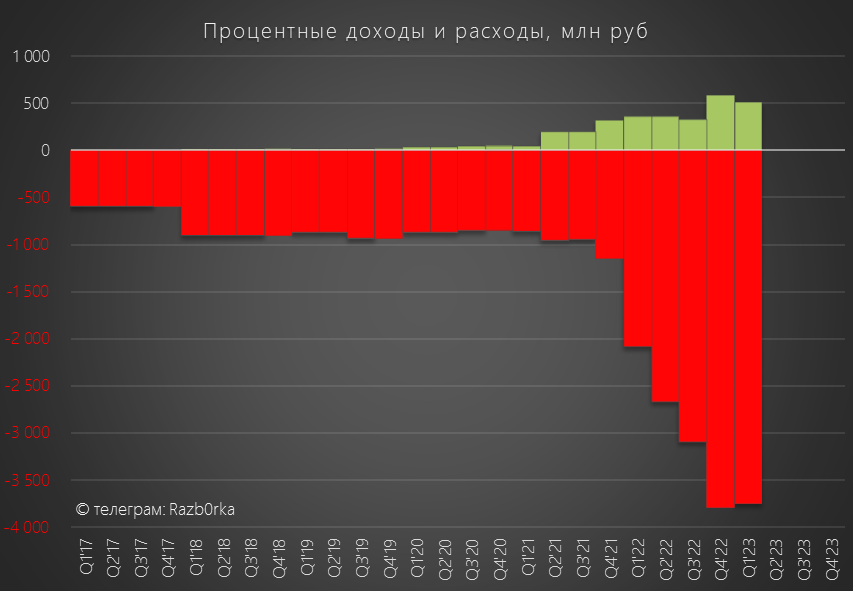

Сальдо процентов остается сильно отрицательным

Чистая прибыль в минусе

Операционный денежный поток отрицательный

OCF был отрицательным, из-за слабой OIBDA и оттока 4.5 млрд руб в оборотный капитал (рост дебиторки и запасов)

Чистый денежный поток еще более отрицательный из-за кап.затрат на 1.7 млрд

В результате отрицательного денежного потока, уплаты % и капитальных затрат денежная позиция компании сократилась за квартал почти в 2 раза

На конец 1 квартала у компании оставалось на счетах около 13 млрд руб

Уровень долга остался на прежнем уровне - благо он теперь на 90% рублевый

На сколько хватит 13 млрд руб кэша если операционная прибыль и денежный поток будет около 0 и в 2-4 кварталах?

Проценты -3 млрд руб в квартал

Capex -1.5 млрд руб в квартал

-4.5 млрд руб обязательного оттока денежных средств в квартал!

Становится тревожно...

Из позитива отмечу, что компании удалось решить вопрос с переносом погашения большей части долга на следующие года

Но проблема долга не решена, а лишь отсрочена...

Что с перспективами прибыли 2023?

На мой взгляд, судя по 1 кварталу тот прогноз, что выкладывал в разборке 2022 года выглядит даже через чур оптимистично

В обновленной версии оставил курс $ 80 руб, рост цен +5%, а вот объем продаж сократил с +10% до +5%

При таких вводных прибыль за 2023 год будет около 0

Текущие котировки акций СЕГЕЖА около 5 руб

По моему опыту, самые высокие прибыли получаются тогда, когда покупаешь акции компаний, находящихся в стрессовом положении

Но на мой взгляд, котировки СЕГЕЖА по-прежнему не отражают ВСЮ тяжесть ситуации

Может быть инвесторы надеются, что рыночные цены на продукцию пойдут вверх и прибыль компании стремительно вырастет?

Возможно...

Только стоит помнить долю Китая в выручке ключевых сегментов компании!

С такой долей выручки, даже при росте рыночных цен, цены реализации СЕГЕЖА в Китай могут продолжать оставаться с значительным дисконтом

На мой взгляд, единственный выход их этого "китайского тупика" это дальнейшее расширение географии продаж

Другой вопрос, на сколько это вообще возможно с учетом текущих логистических проблем...

Если еще не читали, то рекомендую начать с этой разборки

Писал про то, что вызывает уважение, что компания продолжает ответственно относится к своим акционерам и раскрывает все финансовые и операционные показатели

Свежие данные о количестве акционеров, говорят что на конец 2022 их было почти 350 тысяч!

За 2022 год еще 200 тыс человек поверили в перспективы компании и вложили в ее акции свои деньги!

Писал в разборке о том, что операционная прибыль в 4кв'22 вышла в плюс

Компания отразила "целых" 480 млн руб операционной прибыли!

Однако, значительная часть операц.прибыли была сформирована прощенным долгом по покупке ИНТЕР ФОРЕСТ РУС на 3.4 млрд руб и еще 2 млрд руб госсубсидий

На чистую прибыль негативно повлияли выросшие расходы на обслуживание долга

Делился методикой расчета финансовых показателей за 2023 год

При среднем курсе $ на уровне 80 руб, росте цен на 5% и росте объема продаж на 10% чистая расчетная прибыль за 2023 год составляла около 2.6 млрд руб

На сколько эти вводные для прогноза были корректными?

Давайте посмотрим фактические цифры 1 квартала и подумаем как скорректировать цифры в модели

Традиционно предлагаю следующую структуру разборки:

Цены на продукцию

Физический объем производств и продаж по сегментам

Финансовые показатели

Перспективы 2023

Цены на основные виды продукции выраженные в ЕВРО продолжили снижаться

Из всех сегментов рост показали только цены на пиломатериалы на 13%

В остальных сегментах цены упали за квартал от -10 до -40%

При этом, средний курс ЕВРО за квартал вырос на 23% до 78 руб, что частично компенсировало падение отпускных цен

Физический объем производства вырос в сегменте пиломатериалов (сезонный рост) и в сегменте фанеры (запуск новых линий)

Производство бумажных мешков снизилось из-за продажи европейских заводов

Похожа картина была и продажах сегментов пиломатериалов и фанеры

Так же отмечу положительную динамику объемов продаж бумаги

Как же сказался микс курса ЕВРО, цен и объемов продаж на выручке и прибыли?

В целом, можно сказать что выручка продолжила свое снижение

Только сегмент фанеры показал рост выручки к показателям 4кв'22

Все сегменты кроме бумаги продолжали работать с 0 прибылью

Со слов менеджмента, производство загружено на 90% и продажи идут на новые рынки

Но эти рынки требуют низкую цену, да еще и логистика до этих далеких рынков стоит дорого, что и "убивает" рентабельность продаж

Доля Китая в выручке ключевых сегментов Бумага и Пиломатериалы пугающе растет!

Чем выше доля Китая, тем сильнее его переговорная позиция по цене!

Это точно не ситуация WIN-WIN когда выигрывает и поставщик и покупатель

Думаю менеджмент прекрасно понимает это и делает все, чтобы найти новых покупателей за пределами Китая

И так с ценами, производством и продажами все понятно

Цены под давлением

Производство работает и загружено на 90%

Выручка и прибыль слабы из-за низких цен и расходов

График консолидированных показателей ожидаемо печальный

Операционная прибыль в минусе

Так происходит потому, что выручка компании меньше чем ее операционные расходы и себестоимость

Сальдо процентов остается сильно отрицательным

Чистая прибыль в минусе

Операционный денежный поток отрицательный

OCF был отрицательным, из-за слабой OIBDA и оттока 4.5 млрд руб в оборотный капитал (рост дебиторки и запасов)

Чистый денежный поток еще более отрицательный из-за кап.затрат на 1.7 млрд

В результате отрицательного денежного потока, уплаты % и капитальных затрат денежная позиция компании сократилась за квартал почти в 2 раза

На конец 1 квартала у компании оставалось на счетах около 13 млрд руб

Уровень долга остался на прежнем уровне - благо он теперь на 90% рублевый

На сколько хватит 13 млрд руб кэша если операционная прибыль и денежный поток будет около 0 и в 2-4 кварталах?

Проценты -3 млрд руб в квартал

Capex -1.5 млрд руб в квартал

-4.5 млрд руб обязательного оттока денежных средств в квартал!

Становится тревожно...

Из позитива отмечу, что компании удалось решить вопрос с переносом погашения большей части долга на следующие года

Но проблема долга не решена, а лишь отсрочена...

Что с перспективами прибыли 2023?

На мой взгляд, судя по 1 кварталу тот прогноз, что выкладывал в разборке 2022 года выглядит даже через чур оптимистично

В обновленной версии оставил курс $ 80 руб, рост цен +5%, а вот объем продаж сократил с +10% до +5%

При таких вводных прибыль за 2023 год будет около 0

Текущие котировки акций СЕГЕЖА около 5 руб

По моему опыту, самые высокие прибыли получаются тогда, когда покупаешь акции компаний, находящихся в стрессовом положении

Но на мой взгляд, котировки СЕГЕЖА по-прежнему не отражают ВСЮ тяжесть ситуации

Может быть инвесторы надеются, что рыночные цены на продукцию пойдут вверх и прибыль компании стремительно вырастет?

Возможно...

Только стоит помнить долю Китая в выручке ключевых сегментов компании!

С такой долей выручки, даже при росте рыночных цен, цены реализации СЕГЕЖА в Китай могут продолжать оставаться с значительным дисконтом

На мой взгляд, единственный выход их этого "китайского тупика" это дальнейшее расширение географии продаж

Другой вопрос, на сколько это вообще возможно с учетом текущих логистических проблем...

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба