30 мая 2023 T-Investments

Если вы читали бестселлер Нассима Талеба «Черный лебедь», то наверняка помните, как яростно автор ругает нобелевских лауреатов, по заветам которых сегодня инвестирует весь мир. У Талеба есть единомышленник — Марк Шпицнагель, чья фирма Universa Investments отстаивает принципы «Черного лебедя» на практике. А именно категорически отвергает общепринятый подход к риску и составлению портфеля, препирается с управляющими хедж-фондами и зарабатывает тысячи процентов на кризисах.

Эксцентричный инвестор

Рынок узнал о Universa Investments в 2008 году — всего через несколько месяцев после основания управляющей компании. В США бушевала Великая рецессия, инвесторы каждый день теряли деньги и в итоге лишились $8 трлн. Клиенты Universa заработали 115%.

Universа специализировалась на просадках рынка — например, заработала 20—25% во время снижения в августе 2011 года и примерно столько же в 2015 году (тогда Dow Jones за день потерял больше 1 000 пунктов, а фирма Шпицнагеля заработала $1 млрд). Но настоящую славу компании принесла пандемия: в марте 2020-го, пока инвесторы в ужасе наблюдали крах рынка, доходность основной стратегии Universa Black Swan Protection Protocol составила астрономические 4 144% с начала года.

Успехи Universa вызывали восторг у журналистов и раздражение у управляющих, ведь фирма рапортовала о прибыли, которую принесла страховка от кризиса, а не портфель активов целиком. В результате стратегия Black Swan Protection Protocol казалась слишком успешной на фоне скромных доходностей классических хедж-фондов. Шпицнагель не оправдывался. Скорее наоборот: инвестор охотно рассказывал в интервью, что хедж-фонды неправильно страхуют риски, «просто делая людей беднее», а потому должны исчезнуть. А козы на его ферме так же умны, как и любой инвестиционный менеджер, поскольку аналогично подчиняются стадному инстинкту.

Кто такой Марк Шпицнагель

▪ В 16 лет попал на Чикагскую биржу в ученики к прославленному трейдеру Эверетту Клиппу. Клипп стоял со Шпицнагелем в яме (площадка, где проходили торги) и кричал в ухо правильные ставки. Он же объяснил впечатлительному подростку главное правило трейдера: в первую очередь нужно ограничивать убытки. Позже Шпицнагель стал трейдером на рынке облигаций Чикагской биржи — самым молодым в секторе. Чуть больше года работал в Morgan Stanley.

▪ В 1999 году в 28 лет поступил в Курантовский институт математических наук при Нью-Йоркском университете, где преподавал Нассим Талеб. В том же году Талеб пригласил Шпицнагеля в свой первый на рынке «чернолебяжий» хедж-фонд Empirica Capital. Фонд приносил небольшой доход, но закрылся в 2005 году: Талеб устал торговать, опасался рецидива болезни и решил сосредоточиться на писательстве. В 2007 Шпицнагель открыл собственный фонд Universa Investments, Талеб стал в нем «почетным научным советником».

▪ Убежденный либертарианец, поклонник австрийской экономической школы. Шпицнагель считает, что государство не должно никоим образом вмешиваться в рыночные процессы. Убежден в неизменных и регулярных обвалах рынков, так как центральные банки по всему миру постоянно «исправляют» экономику ставками.

Как зарабатывает Universa

Universa Investments управляет 41 закрытым хедж-фондом. Каждый, в свою очередь, инвестирует в одну из четырех стратегий защиты от так называемого хвостового риска — невероятного и внезапного изменения цен активов.

Подавляющее большинство фондов следует стратегии Black Swan Protection Protocol (BSPP), которая страхует клиентов от общего краха рынка. Инвесторам также доступны Black Swan Protected Equity (BSPE, защищает от резкого падения индекса S&P 500), Black Swan Protected Gold (страховка от падения цены золота более чем на 20% в течение месяца) и Black Swan Protected-Fixed Income (защита от существенного роста процентных ставок в США в течение года). Выбрав стратегию, клиенты указывают размер капитала, который хотят защитить. На конец 2022 года таким образом они застраховали $16,4 млрд активов.

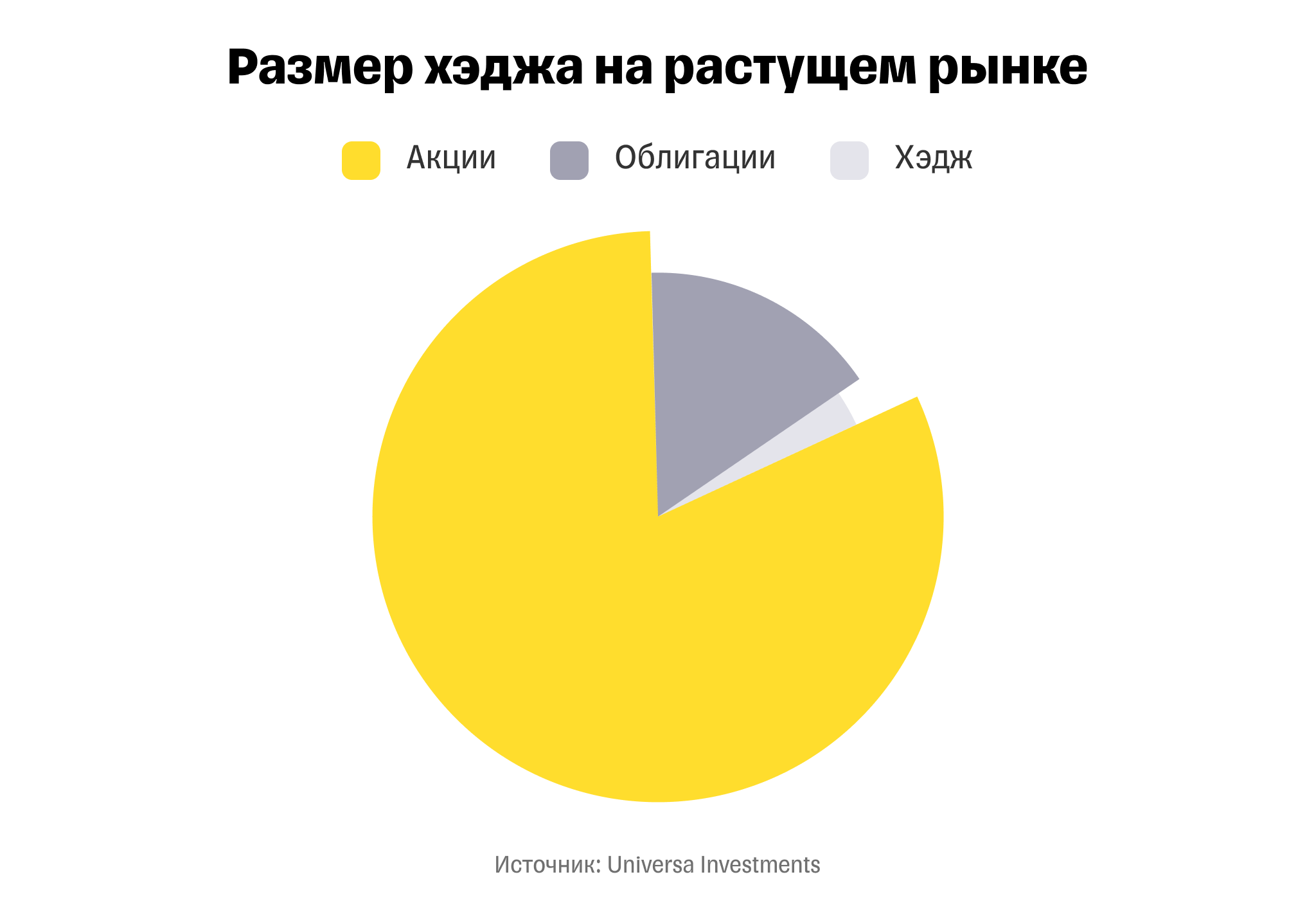

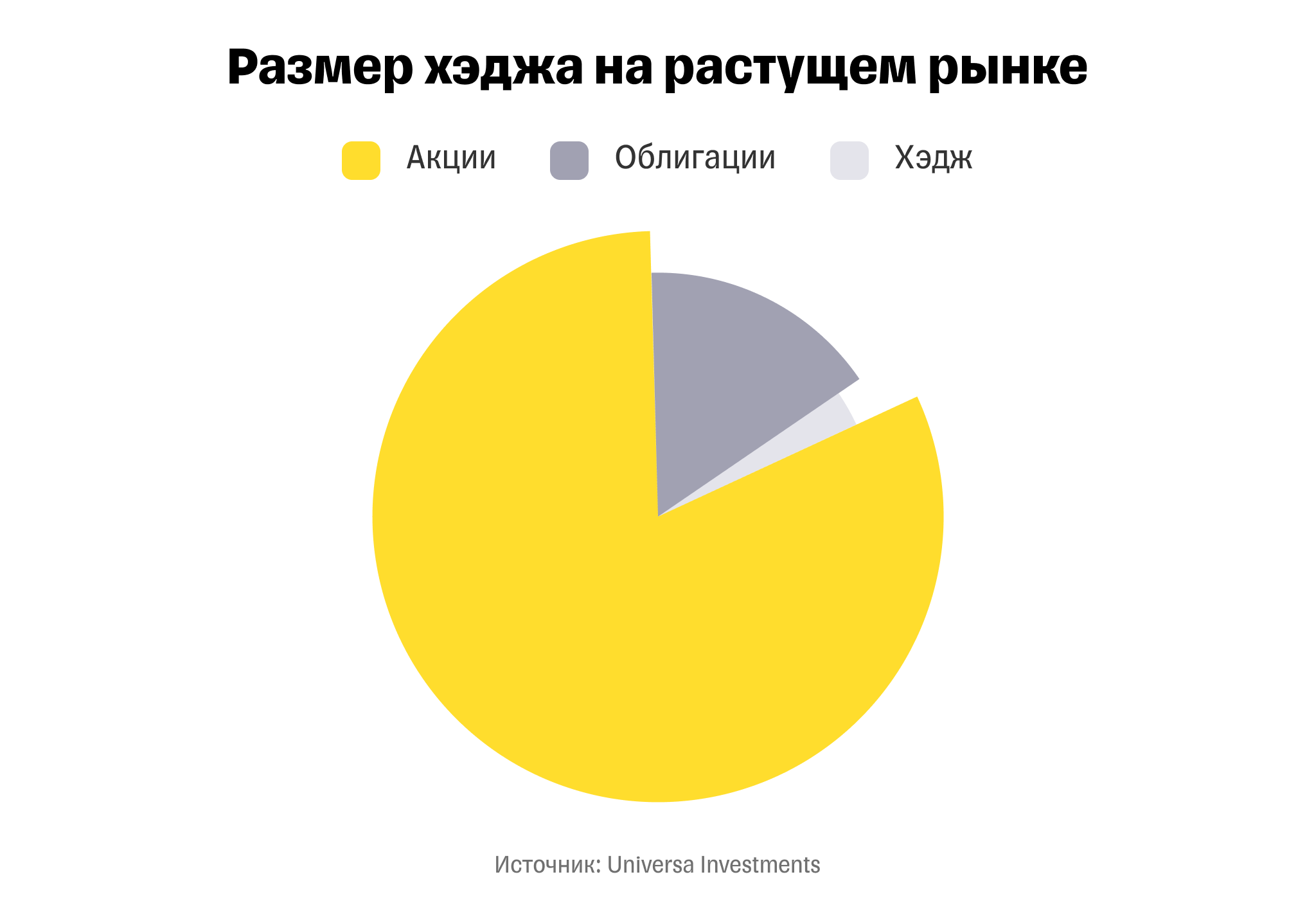

Как происходит «защита»? Несколько процентов от защищаемого капитала Universa инвестирует в хедж — инструменты, которые имеют огромную отрицательную корреляцию с портфелем в момент просадки. В основе хеджа — торговля опционами на разные классы активов (индексы, акции и сырье), которые находятся сильно «вне денег» и потому стоят крайне дешево, как писали Forbes, Bloomberg и упоминал сам Шпицнагель. «Большую часть времени ты выглядишь как идиот, потому что держишь инструменты, которые никому не нужны», — рассказывал он Forbes.

Если на рынке ничего не происходит, Universa из года в год несет небольшие убытки, ограниченные премиями по опционам. А если рынок растет, премии падают, хедж дешевеет и не слишком давит на доходность портфеля. Но в момент краха на бирже цена опционов взрывается, то есть растет непропорционально и приносит экстремальную прибыль — те самые тысячи процентов. «Компенсация по опционам настолько колоссальна, что вам даже необязательно правильно оценивать шансы (краха рынка)», — писал Нассим Талеб в «Черном лебеде». Шпицнагель так и называет свой хедж — «взрывная страховка» (с англ. explosive insurance).

Помимо компенсации потерь, такая конструкция портфеля несет дополнительные плюсы. Во-первых, защита позволяет инвесторам распределить большую часть портфеля в высокорискованные активы (снизить долю облигаций в пользу акций). Во-вторых, пока акции дороги, инвесторы вынуждены платить за страховку по хеджу, что отчасти удерживает их от покупок. Но когда рынок рушится, у них появляется значительный объем кэша, который можно вложить в подешевевшие акции, тем самым еще больше увеличив доходность портфеля.

«Сама конструкция портфеля позволяет инвесторам «чернолебяжих» хедж-фондов покупать, когда дешево, и продавать, когда дорого», — констатировал бывший управляющий директор AQR Capital Аарон Браун. При этом клиенты обычных хедж-фондов, по его словам, часто забирают деньги, когда рынок падает, и начинают инвестировать, когда цены восстанавливаются, то есть делают ровно наоборот.

«С марта 2008 года по март 2020 года стратегия Universa Black Swan Protection Protocol в среднем приносила 76% чистой прибыли на вложенный капитал в год, — писал Шпицнагель инвесторам. — А модельный портфель, где всего 3,3% активов инвестировано в стратегию BSPP (рекомендуемая доля), а 96,7% — в SPX (S&P 500), показал в среднем рост на 11,5% в год. А это на 3,6% больше, чем среднегодовой темп роста индекса S&P 500».

Шпицнагель отмечал, что портфель Universa также обошел по доходности другие семь портфелей с альтернативным хеджем в виде золота, облигаций, инвестиций в хедж-фонды и похожие стратегии защиты от «хвостового риска» (даже несмотря на то, что хедж в большинстве из них составлял 25%).

Доходность стратегий

В чем секрет Universa

Не все управляющие верят, что стратегии защиты от черного лебедя могут быть доходными. Клиенты таких фондов ежегодно несут убытки по опционам, которые на рыночном сленге выразительно называются кровотечением потерь. Точный размер неизвестен, но, например, в 2011 году Universa требовала от клиентов вносить биржевую маржу для поддержки позиции, которая составляет от 1% до 5% от номинальной стоимости опционов при низкой волатильности рынка, писал Bloomberg. Кроме того, в рамках стратегии BSPP инвесторы платят Universa 0,5% годовых от всего портфеля и 20% прибыли от сделки.

По мнению AQR Capital Management, чтобы подобная стратегия была безубыточной, черные лебеди на финансовом рынке должны возникать хотя бы раз в десять лет. После 2008 года фонды с хеджированием «хвостов» росли как грибы: к 2011 году их активы подскочили с $500 млн до $38 млрд. Но уже к 2017 году большинство не выдержало регулярных убытков и закрылось.

Почему Universa остается на плаву? Все хедж-фонды фирмы — закрытые, и перепроверить их цифры и узнать секреты невозможно. Скотт Паттерсон в книге «Короли хаоса» писал о том, что прибыльные «хвостовые» хедж-фонды имеют некий «секретный соус»: по сути, перед кризисами у них больше защиты, чем в спокойные времена. А для расчетов они используют «системные математические принципы», а не интуицию, догадки или новости.

«Но вообще-то это и есть самое сложное в составлении эффективного хеджа — определить, когда случится обвал и каким он будет», — говорил инвестиционный директор NDVR Рони Исраэлов. Это все равно что прогнозировать, куда пойдет рынок.

И похоже, у Шпицнагеля есть такое умение, хотя он любит повторять, что для Universa неважны тренды: в 2008—2018 годах BSPP якобы была прибыльнее SPX даже на бычьем рынке. Но, как писал Талеб, Universa изначально создавалась, чтобы заработать на грядущем крахе. А кроме обвала 2008 года, Шпицнагель предсказал падение рынка в 2000 году и сырьевой бум 2000-х годов.

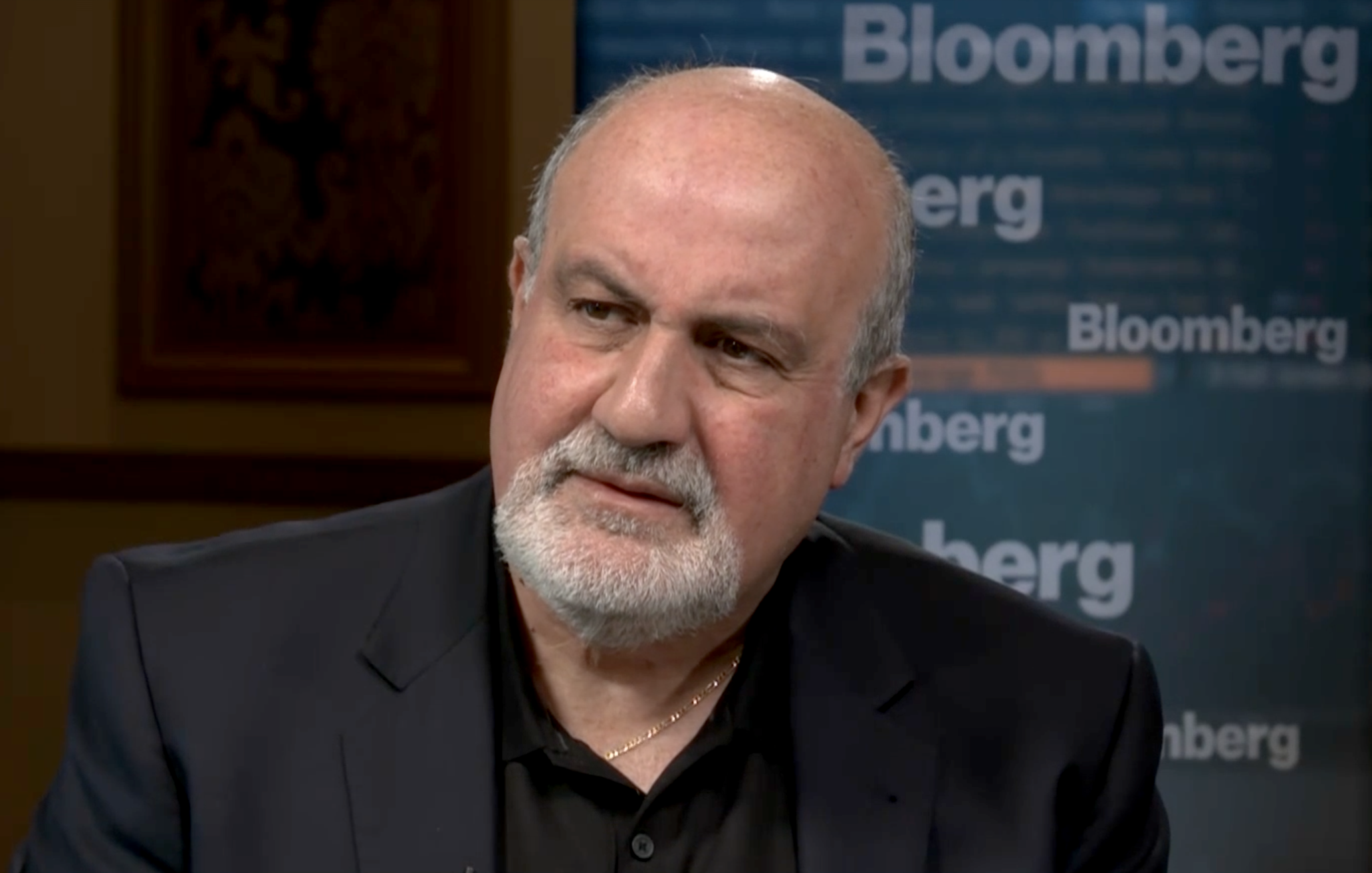

Нассим Талеб, автор «Черного лебедя» и «почетный научный советник Universa Investments»

Три принципа Шпицнагеля

«Повторить стратегию Universa сложно — это требует капитала и серьезных компетенций», — предупреждает Шпицнагель. Но, по его мнению, даже обычный инвестор может увеличить доходность портфеля, если поменяет логику инвестирования. Вот три главных принципа, которые он предлагает усвоить.

Во-первых, главный показатель доходности портфеля — это среднегодовой рост (сompound annual growth rate, CAGR), который учитывает сложный процент. Инвесторы часто ошибочно пытаются вычислить среднюю доходность портфеля арифметически. «Предположим, в первый год вы теряете 50% капитала, зато в следующий год зарабатываете 100%. Может показаться, что за два года вы заработали внушительные 25% годовых, но это среднеарифметический показатель, который не имеет смысла. На самом деле вы получили ноль», — объяснял Шпицнагель.

Второй принцип: главный фактор, который сильнее всего влияет на CAGR вашего портфеля, — это крупные убытки (см. пример выше). Поэтому первоочередная цель инвестора — не думать о прибыли, а избегать больших потерь и «как можно дольше оставаться в игре». Именно в этом случае сложный процент максимально увеличит СAGR портфеля. При этом избегать больших убытков можно в том числе путем добровольного принятия мелких убытков — как это делает Universa.

Третье правило: портфель, составленный по принципам современной портфельной теории (Modern Portfolio Theory, MPT), которая исповедует принцип «чем выше риск, тем выше доходность», не защищает вас от крупных просадок, а значит, не является оптимальным с точки зрения доходности.

В чем суть МРТ

Талеб и Шпицнагель — давние критики современной портфельной теории, которая восходит к статье «Выбор портфеля» Гарри Марковица 1952 года. На вопрос журналистов «В чем сегодня ошибаются инвесторы?» Шпицнагель почти всегда отвечает одно и то же: «В правилах составления портфеля, которые диктует МРТ».

Чтобы понять, в чем именно заключается критика теории, вспомним ее основные принципы:

1. Чем выше доходность, тем выше риск.

2. Под риском понимается волатильность. Волатильность измеряется в виде стандартного отклонения (сигма), которое показывает, насколько в среднем цена может измениться относительно ее среднеисторического значения. Пример: стандартное отклонение S&P 500 в 1992—2023 годах составляло 15,4%, то есть доходность индекса в среднем отклонялась на 15,4 п.п. от среднего показателя его доходности (CAGR,10,3%).

3. Существует правило трех сигм: в 99,73% случаев цена актива меняется максимум на три стандартных отклонения. При этом чем больше цена отклоняется от среднего, тем стремительнее падает вероятность хоть раз увидеть ее на рынке: большинство, или 68%, колебаний цены лежит в рамках одного стандартного отклонения, всего 27% — в пределах второго стандартного отклонения, и только 2,7% — в пределах третьего. Это хорошо видно на так называемой гауссовой кривой нормального распределения (см. график). За третьим отклонением начинаются «хвосты» кривой, где располагаются экстремально отклонившиеся цены: при оценке рисков ими можно пренебречь, ведь вероятность увидеть такие цены практически равна нулю (отсюда и название «хвостовые риски»).

4. Существуют эффективные портфели с наилучшим соотношением риска и доходности (можно увеличить доходность для заданного уровня риска или снизить риск для заданного уровня доходности).

5. В составлении эффективного портфеля поможет коэффициент Шарпа. Он показывает, сколько доходности инвестор получит на единицу риска. Чем выше коэффициент — тем больше доходность по отношению к риску и тем лучше портфель. За единицу риска принимается стандартное отклонение.

6. Снизить риск портфеля поможет диверсификация — добавление активов с низкой корреляцией финансовых показателей.

Почему не стоит полагаться на МРТ

По мнению Шпицнагеля и Талеба, у МРТ есть две большие проблемы:

▪ Теория так и не сделала акцент на том, что действительно важно, — на крупных убытках. При оценке доходности портфеля их значимость снижена.

Теория создает у инвестора иллюзию защиты портфеля.

▪ МРТ называет риск волатильностью, что может ввести инвестора в заблуждение: выходит, что просадка — это не убыток, если его не фиксировать. Но при этом у инвестора резко падает капитал, который можно реинвестировать, что сильно бьет по росту портфеля.

Использование исторического усредненного значения волатильности и «правила трех сигм» создает иллюзию, что цены не могут упасть слишком сильно. Но это совсем не так, предупреждают Шпицнагель и Талеб.

Цены могут отклоняться от среднего действительно экстремально. «Подумайте о том, что за последние 50 лет половину прибыли на рынке принесли десять лучших дней», — писал Талеб в «Черном лебеде».

«Правило трех сигм» между тем вовсе нельзя применять для оценки рисков на рынке. Гауссова кривая работает только с физическими величинами (например, с весом человека), которые действительно стремятся к среднему. Цены на акции к таким величинам не относятся и могут кратно отклоняться от среднего намного чаще. «Например, в 1987 году рынок упал на 20 стандартных отклонений, хотя в теории такое могло случиться раз в несколько миллиардов жизней вселенной», — писал Талеб в «Черном лебеде». Сам он, будучи трейдером, специализировался на торговле опционами, которые отклонялись от цены базового актива на 10—20 сигм (вероятность изменения цены активов — раз в 5000 лет).

Еще одна известная проблема средних значений — они основаны на исторических данных, которые ничего не говорят о будущих котировках. «До конца 1980-х самое резкое падение цен акций за один день составляло 10%, а 19 октября 1987 года они внезапно упали на 23%», — указывал Талеб в своей книге.

Наконец, сегодня, по мнению Шпицнагеля, диверсификация не защищает портфель от крупного убытка. Центральные банки постоянно вмешиваются в экономику, поддерживая ее низкими ставками, так что на рынке то и дело формируются пузыри, которые в той или иной степени затрагивают все сектора экономики. При этом глобализация сделала не слишком эффективной и диверсификацию по странам. «В результате, когда пузырь наконец лопается, вслед за ним сжимается большинство акций на большинстве рынков», — объяснял Шпицнагель.

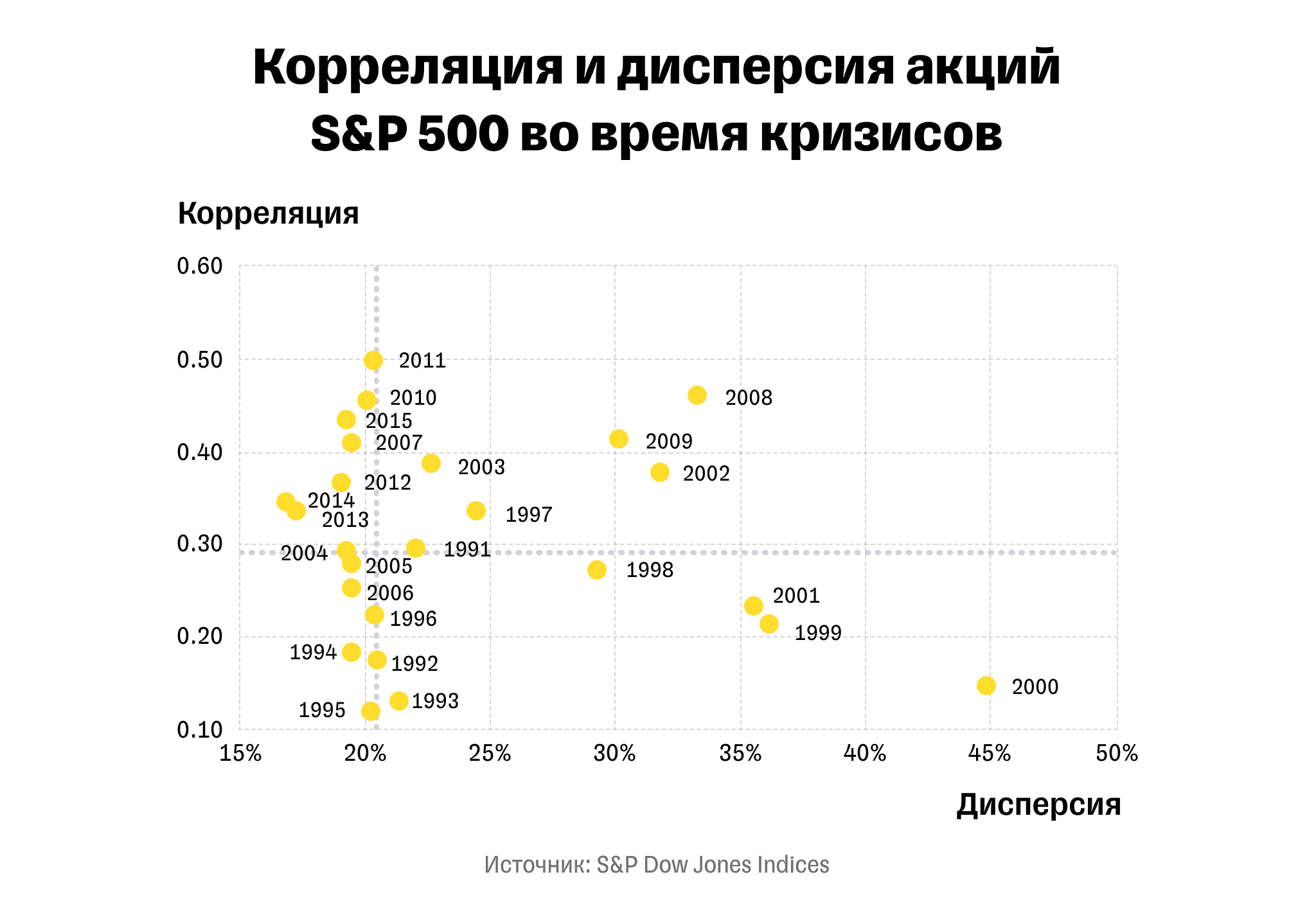

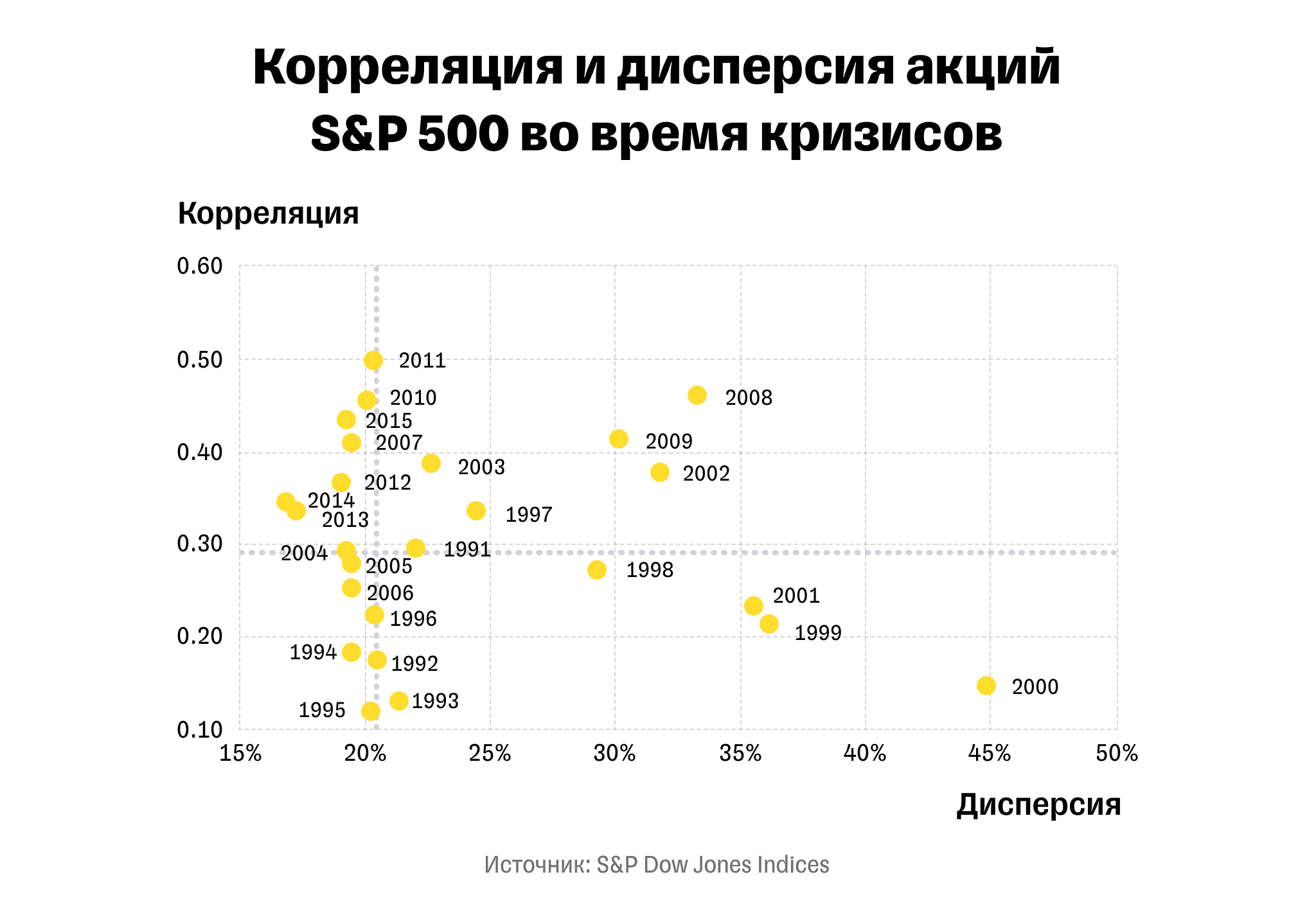

Это хорошо видно по карте кризисов S&P Global: с 1990-х до начала 2010-х корреляция между активами сильно выросла. И если во время краха доткомов в начале 2000-х инвесторы еще могли спрятаться в какие-то активы, то в 2008 году рынок падал синхронно, а корреляция достигла пика относительно всех более ранних кризисов.

Что делать обычному инвестору

По словам Шпицнагеля, современный инвестор мечется меж двух огней: либо взять меньше риска и гарантированно получить меньшую доходность, либо взять больше риска и когда-нибудь получить огромный убыток. Оба варианта ведут к снижению доходности портфеля. По его словам, в результате «мы прыгаем туда-сюда, ищем какую-то среднюю почву, высчитываем коэффициент Шарпа». Вот только «коэффициент Шарпа на хлеб не намажешь».

Инвестор должен помнить о главном правиле: необходимо застраховаться от крупных убытков. Как это сделать? По мнению Шпицнагеля, есть только два варианта: либо поддерживать экстремальный, взрывной хедж на случай краха, либо изначально инвестировать в низкорисковые активы.

У Талеба другая идея — «стратегия штанги». Он предлагает распределить 85% активов в самые надежные инструменты (американские краткосрочные гособлигации), а 15% — в активы с очень высоким риском, которые могут вырасти непропорционально, например в венчурные проекты.

Шпицнагель считает, что неискушенным инвесторам могут помочь и самые простые советы: если вы видите, что рынок перегрет, попробуйте подождать в стороне. И еще одно, совсем неожиданное предложение от противника классических инвестиций: вы можете поступать как Уоррен Баффет, который обычно копит кэш и добирает компании на дне, а затем держит акции на протяжении долгого периода.

С другой стороны выбор Шпицнагеля можно понять. Помните, самое известное высказывание Баффета? «Правило №1. Никогда не теряйте деньги. Правило № 2. Никогда не забывайте о правиле № 1».

Эксцентричный инвестор

Рынок узнал о Universa Investments в 2008 году — всего через несколько месяцев после основания управляющей компании. В США бушевала Великая рецессия, инвесторы каждый день теряли деньги и в итоге лишились $8 трлн. Клиенты Universa заработали 115%.

Universа специализировалась на просадках рынка — например, заработала 20—25% во время снижения в августе 2011 года и примерно столько же в 2015 году (тогда Dow Jones за день потерял больше 1 000 пунктов, а фирма Шпицнагеля заработала $1 млрд). Но настоящую славу компании принесла пандемия: в марте 2020-го, пока инвесторы в ужасе наблюдали крах рынка, доходность основной стратегии Universa Black Swan Protection Protocol составила астрономические 4 144% с начала года.

Успехи Universa вызывали восторг у журналистов и раздражение у управляющих, ведь фирма рапортовала о прибыли, которую принесла страховка от кризиса, а не портфель активов целиком. В результате стратегия Black Swan Protection Protocol казалась слишком успешной на фоне скромных доходностей классических хедж-фондов. Шпицнагель не оправдывался. Скорее наоборот: инвестор охотно рассказывал в интервью, что хедж-фонды неправильно страхуют риски, «просто делая людей беднее», а потому должны исчезнуть. А козы на его ферме так же умны, как и любой инвестиционный менеджер, поскольку аналогично подчиняются стадному инстинкту.

Кто такой Марк Шпицнагель

▪ В 16 лет попал на Чикагскую биржу в ученики к прославленному трейдеру Эверетту Клиппу. Клипп стоял со Шпицнагелем в яме (площадка, где проходили торги) и кричал в ухо правильные ставки. Он же объяснил впечатлительному подростку главное правило трейдера: в первую очередь нужно ограничивать убытки. Позже Шпицнагель стал трейдером на рынке облигаций Чикагской биржи — самым молодым в секторе. Чуть больше года работал в Morgan Stanley.

▪ В 1999 году в 28 лет поступил в Курантовский институт математических наук при Нью-Йоркском университете, где преподавал Нассим Талеб. В том же году Талеб пригласил Шпицнагеля в свой первый на рынке «чернолебяжий» хедж-фонд Empirica Capital. Фонд приносил небольшой доход, но закрылся в 2005 году: Талеб устал торговать, опасался рецидива болезни и решил сосредоточиться на писательстве. В 2007 Шпицнагель открыл собственный фонд Universa Investments, Талеб стал в нем «почетным научным советником».

▪ Убежденный либертарианец, поклонник австрийской экономической школы. Шпицнагель считает, что государство не должно никоим образом вмешиваться в рыночные процессы. Убежден в неизменных и регулярных обвалах рынков, так как центральные банки по всему миру постоянно «исправляют» экономику ставками.

Как зарабатывает Universa

Universa Investments управляет 41 закрытым хедж-фондом. Каждый, в свою очередь, инвестирует в одну из четырех стратегий защиты от так называемого хвостового риска — невероятного и внезапного изменения цен активов.

Подавляющее большинство фондов следует стратегии Black Swan Protection Protocol (BSPP), которая страхует клиентов от общего краха рынка. Инвесторам также доступны Black Swan Protected Equity (BSPE, защищает от резкого падения индекса S&P 500), Black Swan Protected Gold (страховка от падения цены золота более чем на 20% в течение месяца) и Black Swan Protected-Fixed Income (защита от существенного роста процентных ставок в США в течение года). Выбрав стратегию, клиенты указывают размер капитала, который хотят защитить. На конец 2022 года таким образом они застраховали $16,4 млрд активов.

Как происходит «защита»? Несколько процентов от защищаемого капитала Universa инвестирует в хедж — инструменты, которые имеют огромную отрицательную корреляцию с портфелем в момент просадки. В основе хеджа — торговля опционами на разные классы активов (индексы, акции и сырье), которые находятся сильно «вне денег» и потому стоят крайне дешево, как писали Forbes, Bloomberg и упоминал сам Шпицнагель. «Большую часть времени ты выглядишь как идиот, потому что держишь инструменты, которые никому не нужны», — рассказывал он Forbes.

Если на рынке ничего не происходит, Universa из года в год несет небольшие убытки, ограниченные премиями по опционам. А если рынок растет, премии падают, хедж дешевеет и не слишком давит на доходность портфеля. Но в момент краха на бирже цена опционов взрывается, то есть растет непропорционально и приносит экстремальную прибыль — те самые тысячи процентов. «Компенсация по опционам настолько колоссальна, что вам даже необязательно правильно оценивать шансы (краха рынка)», — писал Нассим Талеб в «Черном лебеде». Шпицнагель так и называет свой хедж — «взрывная страховка» (с англ. explosive insurance).

Помимо компенсации потерь, такая конструкция портфеля несет дополнительные плюсы. Во-первых, защита позволяет инвесторам распределить большую часть портфеля в высокорискованные активы (снизить долю облигаций в пользу акций). Во-вторых, пока акции дороги, инвесторы вынуждены платить за страховку по хеджу, что отчасти удерживает их от покупок. Но когда рынок рушится, у них появляется значительный объем кэша, который можно вложить в подешевевшие акции, тем самым еще больше увеличив доходность портфеля.

«Сама конструкция портфеля позволяет инвесторам «чернолебяжих» хедж-фондов покупать, когда дешево, и продавать, когда дорого», — констатировал бывший управляющий директор AQR Capital Аарон Браун. При этом клиенты обычных хедж-фондов, по его словам, часто забирают деньги, когда рынок падает, и начинают инвестировать, когда цены восстанавливаются, то есть делают ровно наоборот.

«С марта 2008 года по март 2020 года стратегия Universa Black Swan Protection Protocol в среднем приносила 76% чистой прибыли на вложенный капитал в год, — писал Шпицнагель инвесторам. — А модельный портфель, где всего 3,3% активов инвестировано в стратегию BSPP (рекомендуемая доля), а 96,7% — в SPX (S&P 500), показал в среднем рост на 11,5% в год. А это на 3,6% больше, чем среднегодовой темп роста индекса S&P 500».

Шпицнагель отмечал, что портфель Universa также обошел по доходности другие семь портфелей с альтернативным хеджем в виде золота, облигаций, инвестиций в хедж-фонды и похожие стратегии защиты от «хвостового риска» (даже несмотря на то, что хедж в большинстве из них составлял 25%).

Доходность стратегий

В чем секрет Universa

Не все управляющие верят, что стратегии защиты от черного лебедя могут быть доходными. Клиенты таких фондов ежегодно несут убытки по опционам, которые на рыночном сленге выразительно называются кровотечением потерь. Точный размер неизвестен, но, например, в 2011 году Universa требовала от клиентов вносить биржевую маржу для поддержки позиции, которая составляет от 1% до 5% от номинальной стоимости опционов при низкой волатильности рынка, писал Bloomberg. Кроме того, в рамках стратегии BSPP инвесторы платят Universa 0,5% годовых от всего портфеля и 20% прибыли от сделки.

По мнению AQR Capital Management, чтобы подобная стратегия была безубыточной, черные лебеди на финансовом рынке должны возникать хотя бы раз в десять лет. После 2008 года фонды с хеджированием «хвостов» росли как грибы: к 2011 году их активы подскочили с $500 млн до $38 млрд. Но уже к 2017 году большинство не выдержало регулярных убытков и закрылось.

Почему Universa остается на плаву? Все хедж-фонды фирмы — закрытые, и перепроверить их цифры и узнать секреты невозможно. Скотт Паттерсон в книге «Короли хаоса» писал о том, что прибыльные «хвостовые» хедж-фонды имеют некий «секретный соус»: по сути, перед кризисами у них больше защиты, чем в спокойные времена. А для расчетов они используют «системные математические принципы», а не интуицию, догадки или новости.

«Но вообще-то это и есть самое сложное в составлении эффективного хеджа — определить, когда случится обвал и каким он будет», — говорил инвестиционный директор NDVR Рони Исраэлов. Это все равно что прогнозировать, куда пойдет рынок.

И похоже, у Шпицнагеля есть такое умение, хотя он любит повторять, что для Universa неважны тренды: в 2008—2018 годах BSPP якобы была прибыльнее SPX даже на бычьем рынке. Но, как писал Талеб, Universa изначально создавалась, чтобы заработать на грядущем крахе. А кроме обвала 2008 года, Шпицнагель предсказал падение рынка в 2000 году и сырьевой бум 2000-х годов.

Нассим Талеб, автор «Черного лебедя» и «почетный научный советник Universa Investments»

Три принципа Шпицнагеля

«Повторить стратегию Universa сложно — это требует капитала и серьезных компетенций», — предупреждает Шпицнагель. Но, по его мнению, даже обычный инвестор может увеличить доходность портфеля, если поменяет логику инвестирования. Вот три главных принципа, которые он предлагает усвоить.

Во-первых, главный показатель доходности портфеля — это среднегодовой рост (сompound annual growth rate, CAGR), который учитывает сложный процент. Инвесторы часто ошибочно пытаются вычислить среднюю доходность портфеля арифметически. «Предположим, в первый год вы теряете 50% капитала, зато в следующий год зарабатываете 100%. Может показаться, что за два года вы заработали внушительные 25% годовых, но это среднеарифметический показатель, который не имеет смысла. На самом деле вы получили ноль», — объяснял Шпицнагель.

Второй принцип: главный фактор, который сильнее всего влияет на CAGR вашего портфеля, — это крупные убытки (см. пример выше). Поэтому первоочередная цель инвестора — не думать о прибыли, а избегать больших потерь и «как можно дольше оставаться в игре». Именно в этом случае сложный процент максимально увеличит СAGR портфеля. При этом избегать больших убытков можно в том числе путем добровольного принятия мелких убытков — как это делает Universa.

Третье правило: портфель, составленный по принципам современной портфельной теории (Modern Portfolio Theory, MPT), которая исповедует принцип «чем выше риск, тем выше доходность», не защищает вас от крупных просадок, а значит, не является оптимальным с точки зрения доходности.

В чем суть МРТ

Талеб и Шпицнагель — давние критики современной портфельной теории, которая восходит к статье «Выбор портфеля» Гарри Марковица 1952 года. На вопрос журналистов «В чем сегодня ошибаются инвесторы?» Шпицнагель почти всегда отвечает одно и то же: «В правилах составления портфеля, которые диктует МРТ».

Чтобы понять, в чем именно заключается критика теории, вспомним ее основные принципы:

1. Чем выше доходность, тем выше риск.

2. Под риском понимается волатильность. Волатильность измеряется в виде стандартного отклонения (сигма), которое показывает, насколько в среднем цена может измениться относительно ее среднеисторического значения. Пример: стандартное отклонение S&P 500 в 1992—2023 годах составляло 15,4%, то есть доходность индекса в среднем отклонялась на 15,4 п.п. от среднего показателя его доходности (CAGR,10,3%).

3. Существует правило трех сигм: в 99,73% случаев цена актива меняется максимум на три стандартных отклонения. При этом чем больше цена отклоняется от среднего, тем стремительнее падает вероятность хоть раз увидеть ее на рынке: большинство, или 68%, колебаний цены лежит в рамках одного стандартного отклонения, всего 27% — в пределах второго стандартного отклонения, и только 2,7% — в пределах третьего. Это хорошо видно на так называемой гауссовой кривой нормального распределения (см. график). За третьим отклонением начинаются «хвосты» кривой, где располагаются экстремально отклонившиеся цены: при оценке рисков ими можно пренебречь, ведь вероятность увидеть такие цены практически равна нулю (отсюда и название «хвостовые риски»).

4. Существуют эффективные портфели с наилучшим соотношением риска и доходности (можно увеличить доходность для заданного уровня риска или снизить риск для заданного уровня доходности).

5. В составлении эффективного портфеля поможет коэффициент Шарпа. Он показывает, сколько доходности инвестор получит на единицу риска. Чем выше коэффициент — тем больше доходность по отношению к риску и тем лучше портфель. За единицу риска принимается стандартное отклонение.

6. Снизить риск портфеля поможет диверсификация — добавление активов с низкой корреляцией финансовых показателей.

Почему не стоит полагаться на МРТ

По мнению Шпицнагеля и Талеба, у МРТ есть две большие проблемы:

▪ Теория так и не сделала акцент на том, что действительно важно, — на крупных убытках. При оценке доходности портфеля их значимость снижена.

Теория создает у инвестора иллюзию защиты портфеля.

▪ МРТ называет риск волатильностью, что может ввести инвестора в заблуждение: выходит, что просадка — это не убыток, если его не фиксировать. Но при этом у инвестора резко падает капитал, который можно реинвестировать, что сильно бьет по росту портфеля.

Использование исторического усредненного значения волатильности и «правила трех сигм» создает иллюзию, что цены не могут упасть слишком сильно. Но это совсем не так, предупреждают Шпицнагель и Талеб.

Цены могут отклоняться от среднего действительно экстремально. «Подумайте о том, что за последние 50 лет половину прибыли на рынке принесли десять лучших дней», — писал Талеб в «Черном лебеде».

«Правило трех сигм» между тем вовсе нельзя применять для оценки рисков на рынке. Гауссова кривая работает только с физическими величинами (например, с весом человека), которые действительно стремятся к среднему. Цены на акции к таким величинам не относятся и могут кратно отклоняться от среднего намного чаще. «Например, в 1987 году рынок упал на 20 стандартных отклонений, хотя в теории такое могло случиться раз в несколько миллиардов жизней вселенной», — писал Талеб в «Черном лебеде». Сам он, будучи трейдером, специализировался на торговле опционами, которые отклонялись от цены базового актива на 10—20 сигм (вероятность изменения цены активов — раз в 5000 лет).

Еще одна известная проблема средних значений — они основаны на исторических данных, которые ничего не говорят о будущих котировках. «До конца 1980-х самое резкое падение цен акций за один день составляло 10%, а 19 октября 1987 года они внезапно упали на 23%», — указывал Талеб в своей книге.

Наконец, сегодня, по мнению Шпицнагеля, диверсификация не защищает портфель от крупного убытка. Центральные банки постоянно вмешиваются в экономику, поддерживая ее низкими ставками, так что на рынке то и дело формируются пузыри, которые в той или иной степени затрагивают все сектора экономики. При этом глобализация сделала не слишком эффективной и диверсификацию по странам. «В результате, когда пузырь наконец лопается, вслед за ним сжимается большинство акций на большинстве рынков», — объяснял Шпицнагель.

Это хорошо видно по карте кризисов S&P Global: с 1990-х до начала 2010-х корреляция между активами сильно выросла. И если во время краха доткомов в начале 2000-х инвесторы еще могли спрятаться в какие-то активы, то в 2008 году рынок падал синхронно, а корреляция достигла пика относительно всех более ранних кризисов.

Что делать обычному инвестору

По словам Шпицнагеля, современный инвестор мечется меж двух огней: либо взять меньше риска и гарантированно получить меньшую доходность, либо взять больше риска и когда-нибудь получить огромный убыток. Оба варианта ведут к снижению доходности портфеля. По его словам, в результате «мы прыгаем туда-сюда, ищем какую-то среднюю почву, высчитываем коэффициент Шарпа». Вот только «коэффициент Шарпа на хлеб не намажешь».

Инвестор должен помнить о главном правиле: необходимо застраховаться от крупных убытков. Как это сделать? По мнению Шпицнагеля, есть только два варианта: либо поддерживать экстремальный, взрывной хедж на случай краха, либо изначально инвестировать в низкорисковые активы.

У Талеба другая идея — «стратегия штанги». Он предлагает распределить 85% активов в самые надежные инструменты (американские краткосрочные гособлигации), а 15% — в активы с очень высоким риском, которые могут вырасти непропорционально, например в венчурные проекты.

Шпицнагель считает, что неискушенным инвесторам могут помочь и самые простые советы: если вы видите, что рынок перегрет, попробуйте подождать в стороне. И еще одно, совсем неожиданное предложение от противника классических инвестиций: вы можете поступать как Уоррен Баффет, который обычно копит кэш и добирает компании на дне, а затем держит акции на протяжении долгого периода.

С другой стороны выбор Шпицнагеля можно понять. Помните, самое известное высказывание Баффета? «Правило №1. Никогда не теряйте деньги. Правило № 2. Никогда не забывайте о правиле № 1».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба