30 июня 2023 Conomy

Многие брокеры постепенно ужесточают торговлю иностранными акциями, но полностью бросать инвестиции в зарубежный рынок явно не стоит. Пока многие отрицают зарубежный рынок и в большинстве своём делают ставку на российские акции, не имеющие валютной защиты (за исключением привилегированных акций «Сургутнефтегаза»), а народная акция «Газпром» (пожалуй худших возможных вариантов на бирже) пользуется спросом, есть ряд активов, которые пока также отрицаются, но когда получат признание — покажут совсем другой уровень доходности и цены.

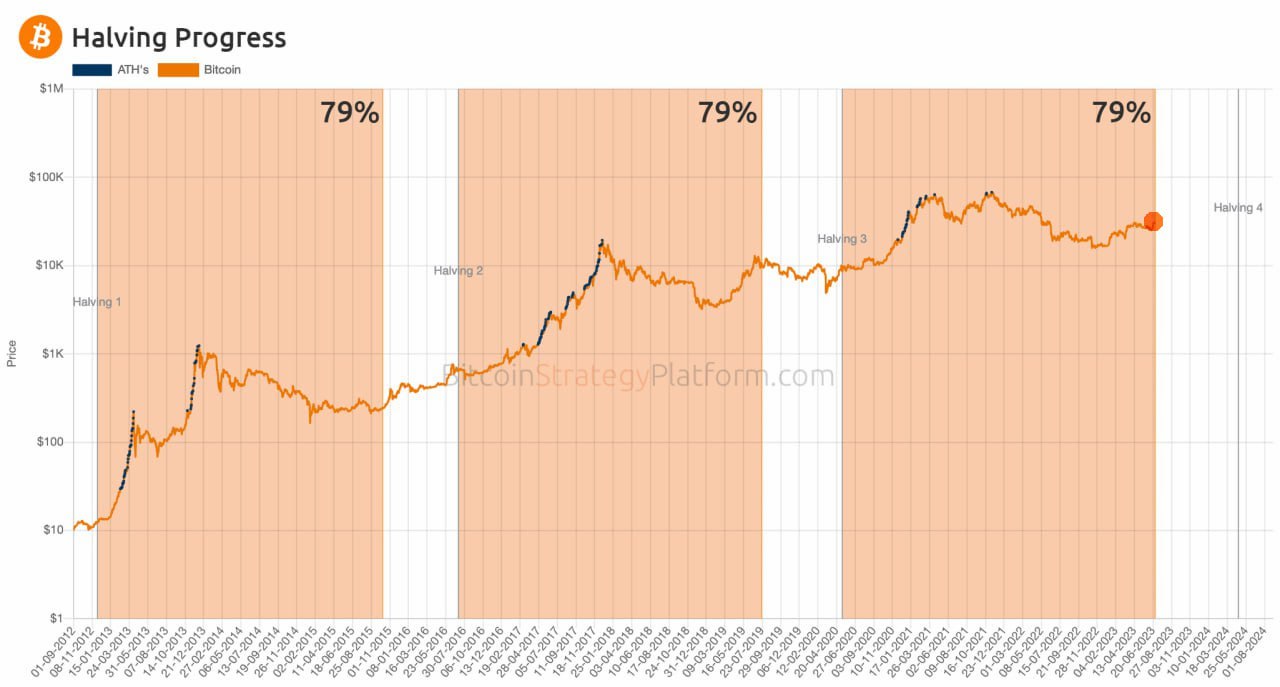

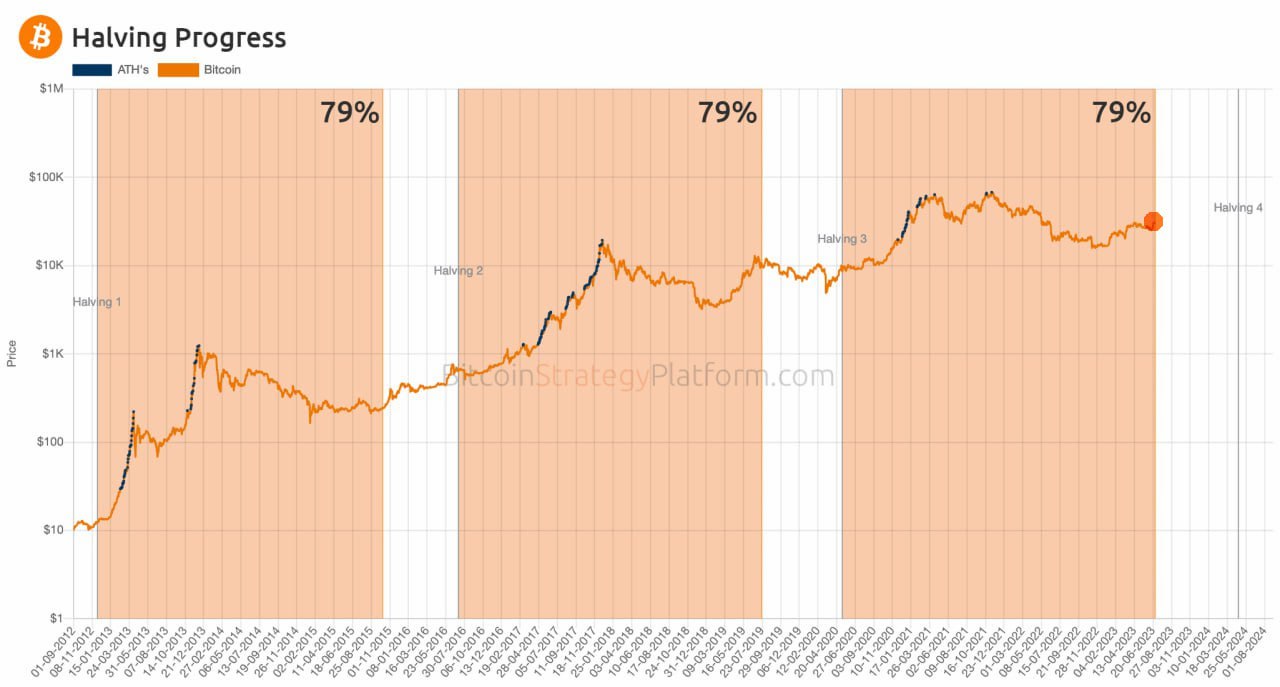

Мы имеем в виду криптовалютный рынок. Во многом это казино и его рост зависит от количества денег в системе. Но не всё так как может показаться, за некоторыми криптовалютами стоят реальные проекты, а сам BTC уже даже SEC рассматривается как валюту, а не ценную бумагу. Ограниченная эмиссия BTC и грядущий халвинг (сокращение добычи при неизменной мощности) в следующем цикле могут дать котировкам значительный рост.

Предыдущий период поведения цены и халвинга

Но для многих разобраться в работе с криптовалютами достаточно сложно, да и многие криптобиржи, для того чтобы не потерять бизнес в ЕС и США, идут по пути блокировок граждан РФ. Поэтому, пожалуй единственный относительно безопасный способ не выходя за рамки биржи получить доход от криптовалют — это покупка акций или ETF, которые так или иначе связаны с рынком криптовалюты.

Участвовать в росте криптовалюты через акции/ETF, можно через разных эмитентов с разными направлениями.

Те, кто добывает BTC (майнеры) — HUT, RIOT, MARA, CLSK.

Покупают и держат — MSTR.

Использование технологии — SQ, PYPL, U.

Биржи — COIN.

ETF — CRPT, BITQ SATO.

Нет практически никаких сомнений в том, что наибольший перфоманс могут показать акции майнеров, это подтверждает график ниже. Но так как вся суть этих компаний направлена на добычу, и это их основной бизнес, то главный вопрос заключается в том, а смогут ли эти компании пережить низкие цены на BTC. Ведь по факту, их выручка это периодическая продажа BTC для поддержания деятельности и главное майнить > чем продавать. А как известно, при ценах в среднем ниже 35 000, майнинг в зарубежных странах убыточен.

Сравнение криптовалютных биржевых инструментов

Соответственно, если у компании большой долг, то сможет ли компания дожить до нового бычьего цикла криптовалют? Попытаемся сравнить майнеров по количеству денежных средств на балансе и объему долга, ведь если брать итоговый результат, то все компании убыточные на текущий момент.

Hut 8 Mining Corp. (HUT)

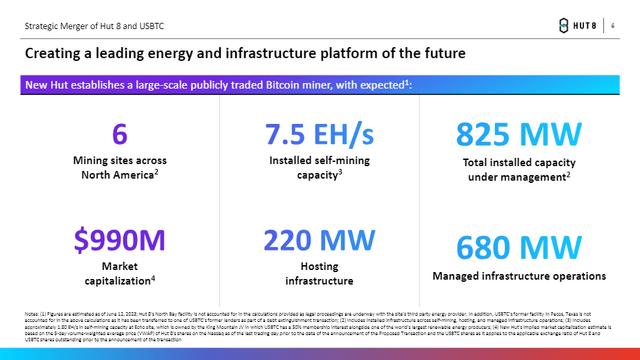

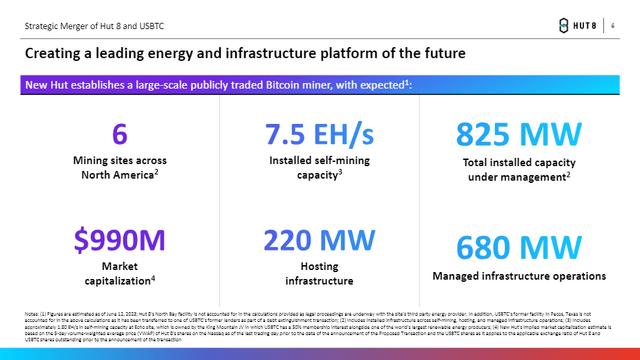

Недавно компания заявила, что взяла 50 млн кредита. При этом TTM выручка 86,1 млн $, себестоимость 121,3 млн $ (70 900$ за 1 BTC), итого валовая —35,2 млн $. Общий долг 17,2 млн+50 млн новых, итого 67,2 млн $, при денежных средствах на балансе 11,8 млн $. В целом комфортно, однако, при текущей тенденции, если 2-2,5 года, криптовалюта будет оставаться на текущей цене, то компании придётся продавать большое количество BTC с баланса, чтобы как то существовать. Если же посмотреть на производственные мощности, то компания недавно объявила о слиянии с US Bitcoin Corp (за 50 млн $). По итогу на выходе у компании будут следующие мощности:

А на текущий момент на балансе компании хранятся 9 233 BTC, при ожидаемом годовом объеме добычи в 3 360 BTC (при мощности 7,5 EH/s).

Riot Platforms, Inc. (RIOT)

На фоне падения цен на оборудование для майнинга, компания купила за 163 млн $ 33 280 машин для добычи BTC. Выручка TTM 252,6 млн $, себестоимость 211,2 млн $ (46 200$ за 1 BTC), валовая прибыль 41,4 млн $. Позитив в том, что от основной деятельности генерируется положительная валовая рентабельность, которой можно оплачивать часть своей долговой нагрузки, 22,6 млн $, при денежных средствах 158,3 млн $. Но скорее всего, эти денежные средства пропадут с баланса, так как компания купила новое оборудование. При 12,5 EH/s ожидается, что RIOT будет добывать 5600 BTC в год, а на май 2023 года на балансе 7 190 BTC.

Marathon Digital (MARA)

Любимчик многих, однако мне компания не импонирует по ряду причин. Высокий долг в 734,5 млн $ при денежных средствах в 124,9 млн$. Выручка 117,2 млн$, себестоимость 93,6млн $ (32 100$ за 1 BTC). В сухом остатке убыток в 681,1 млн $. Высокий долг будет и дальше сжирать маржу, несмотря на то, что компания обладает наибольшими мощностями по майнингу среди других торгующихся компаний. Компании придется продавать BTC со счетов и уже сейчас она провела допэмиссию акций, что крайне негативно скажется в будущем. По состоянию на май 2023 г. установлена мощность 20,1 EH/s, а баланс составляет 12 259 BTC.

Cleanspark (CLSK)

Мой фаворит, поэтому его я оставил на закуску. Выручка TTM 127,6 млн $, себестоимость 69,4 млн $ (33 276$ за 1 BTC). Денежных средств на балансе 10,3 млн$, а общий долг 23,5 млн$. Позитивный момент, компания в марте 2023 года заказала новое оборудование на 50 МВт, что даст ей увеличение мощностей с 6,7 EH/s до 8,7 EH/s. По итогу на балансе компании всего 196 BTC при добыче в за май в 609. В планах компании увеличить мощности до 16 EH/s, но тут вопрос за чей счет будет банкет, так как денежных средств на балансе нет, а кредиты дорогие. В основном, компания в отличие от других, продаёт BTC гораздо активнее, с целью увеличения мощностей, так как оборудование на фоне падение цены криптовалюты стоит гораздо дешевле, чем 2 года назад. Как и все майнеры, эмитент не брезгует разбавлять акции допэмиссией. В марте 2023 года, компания приняла решение увеличить объем акций с 100 до 300 млн. Это не значит, что компания выпустит сразу 200 млн акций, скорее это запас, который компания может использовать. Принято данное решение было по той причине, что на текущий момент количество акций 96,95 млн и оно подходит к верхней границе.

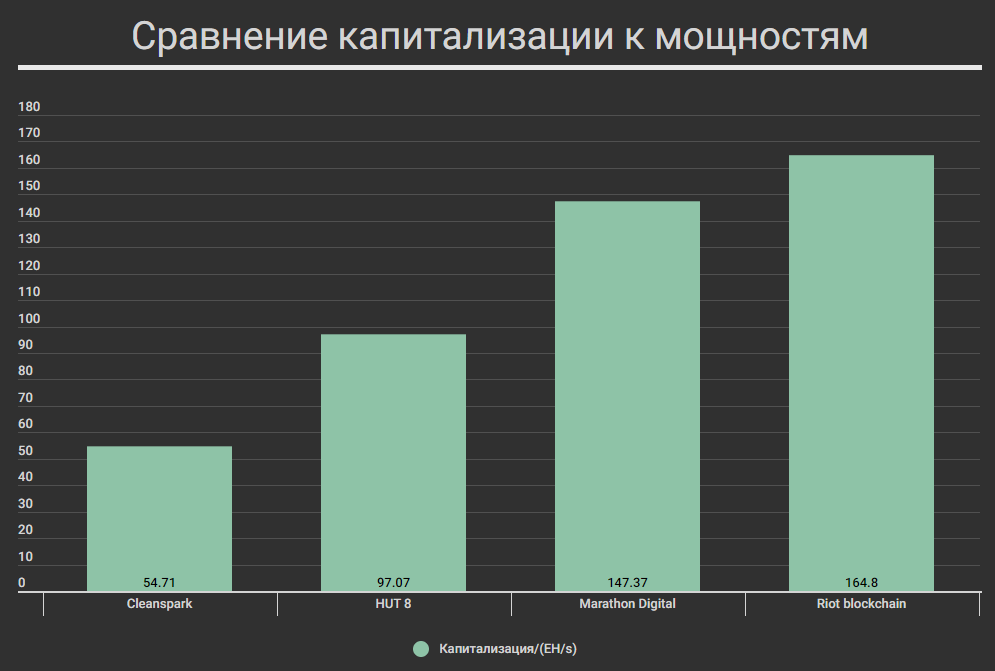

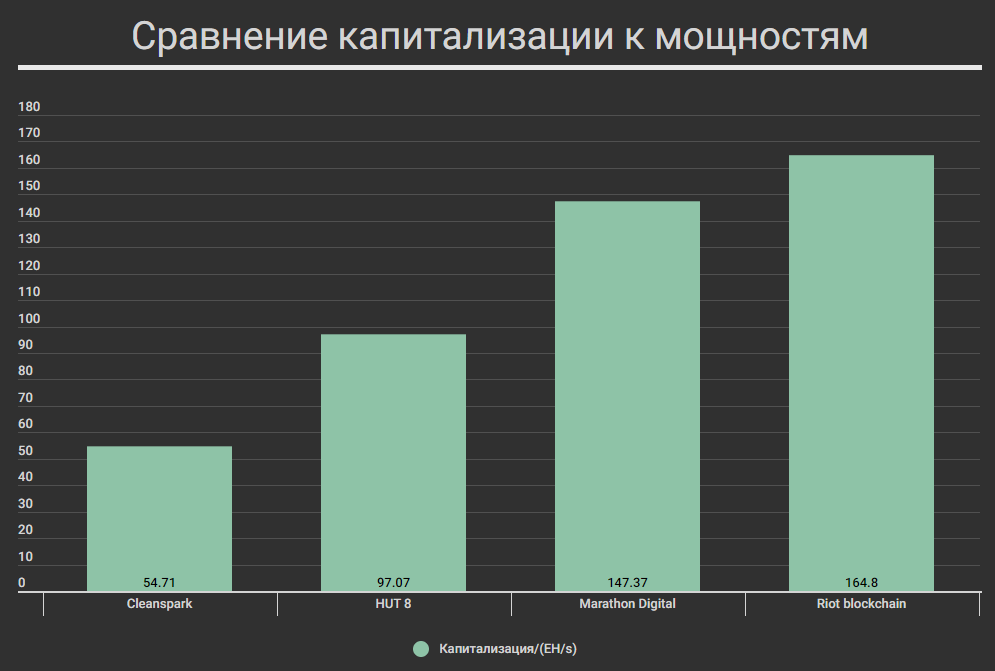

Если взять обыкновенный сравнительный анализ, и не брать будущие доходы и майнинг, Cleanspark (CLSK), выступает наиболее неодоценённым среди конкурентов на текущий момент. Во многом это связано с низким уровнем короткого покрытия, по этому в акциях не было столь шортсквиза, как это было с другими компаниями.

Мы имеем в виду криптовалютный рынок. Во многом это казино и его рост зависит от количества денег в системе. Но не всё так как может показаться, за некоторыми криптовалютами стоят реальные проекты, а сам BTC уже даже SEC рассматривается как валюту, а не ценную бумагу. Ограниченная эмиссия BTC и грядущий халвинг (сокращение добычи при неизменной мощности) в следующем цикле могут дать котировкам значительный рост.

Предыдущий период поведения цены и халвинга

Но для многих разобраться в работе с криптовалютами достаточно сложно, да и многие криптобиржи, для того чтобы не потерять бизнес в ЕС и США, идут по пути блокировок граждан РФ. Поэтому, пожалуй единственный относительно безопасный способ не выходя за рамки биржи получить доход от криптовалют — это покупка акций или ETF, которые так или иначе связаны с рынком криптовалюты.

Участвовать в росте криптовалюты через акции/ETF, можно через разных эмитентов с разными направлениями.

Те, кто добывает BTC (майнеры) — HUT, RIOT, MARA, CLSK.

Покупают и держат — MSTR.

Использование технологии — SQ, PYPL, U.

Биржи — COIN.

ETF — CRPT, BITQ SATO.

Нет практически никаких сомнений в том, что наибольший перфоманс могут показать акции майнеров, это подтверждает график ниже. Но так как вся суть этих компаний направлена на добычу, и это их основной бизнес, то главный вопрос заключается в том, а смогут ли эти компании пережить низкие цены на BTC. Ведь по факту, их выручка это периодическая продажа BTC для поддержания деятельности и главное майнить > чем продавать. А как известно, при ценах в среднем ниже 35 000, майнинг в зарубежных странах убыточен.

Сравнение криптовалютных биржевых инструментов

Соответственно, если у компании большой долг, то сможет ли компания дожить до нового бычьего цикла криптовалют? Попытаемся сравнить майнеров по количеству денежных средств на балансе и объему долга, ведь если брать итоговый результат, то все компании убыточные на текущий момент.

Hut 8 Mining Corp. (HUT)

Недавно компания заявила, что взяла 50 млн кредита. При этом TTM выручка 86,1 млн $, себестоимость 121,3 млн $ (70 900$ за 1 BTC), итого валовая —35,2 млн $. Общий долг 17,2 млн+50 млн новых, итого 67,2 млн $, при денежных средствах на балансе 11,8 млн $. В целом комфортно, однако, при текущей тенденции, если 2-2,5 года, криптовалюта будет оставаться на текущей цене, то компании придётся продавать большое количество BTC с баланса, чтобы как то существовать. Если же посмотреть на производственные мощности, то компания недавно объявила о слиянии с US Bitcoin Corp (за 50 млн $). По итогу на выходе у компании будут следующие мощности:

А на текущий момент на балансе компании хранятся 9 233 BTC, при ожидаемом годовом объеме добычи в 3 360 BTC (при мощности 7,5 EH/s).

Riot Platforms, Inc. (RIOT)

На фоне падения цен на оборудование для майнинга, компания купила за 163 млн $ 33 280 машин для добычи BTC. Выручка TTM 252,6 млн $, себестоимость 211,2 млн $ (46 200$ за 1 BTC), валовая прибыль 41,4 млн $. Позитив в том, что от основной деятельности генерируется положительная валовая рентабельность, которой можно оплачивать часть своей долговой нагрузки, 22,6 млн $, при денежных средствах 158,3 млн $. Но скорее всего, эти денежные средства пропадут с баланса, так как компания купила новое оборудование. При 12,5 EH/s ожидается, что RIOT будет добывать 5600 BTC в год, а на май 2023 года на балансе 7 190 BTC.

Marathon Digital (MARA)

Любимчик многих, однако мне компания не импонирует по ряду причин. Высокий долг в 734,5 млн $ при денежных средствах в 124,9 млн$. Выручка 117,2 млн$, себестоимость 93,6млн $ (32 100$ за 1 BTC). В сухом остатке убыток в 681,1 млн $. Высокий долг будет и дальше сжирать маржу, несмотря на то, что компания обладает наибольшими мощностями по майнингу среди других торгующихся компаний. Компании придется продавать BTC со счетов и уже сейчас она провела допэмиссию акций, что крайне негативно скажется в будущем. По состоянию на май 2023 г. установлена мощность 20,1 EH/s, а баланс составляет 12 259 BTC.

Cleanspark (CLSK)

Мой фаворит, поэтому его я оставил на закуску. Выручка TTM 127,6 млн $, себестоимость 69,4 млн $ (33 276$ за 1 BTC). Денежных средств на балансе 10,3 млн$, а общий долг 23,5 млн$. Позитивный момент, компания в марте 2023 года заказала новое оборудование на 50 МВт, что даст ей увеличение мощностей с 6,7 EH/s до 8,7 EH/s. По итогу на балансе компании всего 196 BTC при добыче в за май в 609. В планах компании увеличить мощности до 16 EH/s, но тут вопрос за чей счет будет банкет, так как денежных средств на балансе нет, а кредиты дорогие. В основном, компания в отличие от других, продаёт BTC гораздо активнее, с целью увеличения мощностей, так как оборудование на фоне падение цены криптовалюты стоит гораздо дешевле, чем 2 года назад. Как и все майнеры, эмитент не брезгует разбавлять акции допэмиссией. В марте 2023 года, компания приняла решение увеличить объем акций с 100 до 300 млн. Это не значит, что компания выпустит сразу 200 млн акций, скорее это запас, который компания может использовать. Принято данное решение было по той причине, что на текущий момент количество акций 96,95 млн и оно подходит к верхней границе.

Если взять обыкновенный сравнительный анализ, и не брать будущие доходы и майнинг, Cleanspark (CLSK), выступает наиболее неодоценённым среди конкурентов на текущий момент. Во многом это связано с низким уровнем короткого покрытия, по этому в акциях не было столь шортсквиза, как это было с другими компаниями.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба