В Марте делал разборку операционных и финансовых результатов за 2022 год

Писал о том, что бизнес компании продолжает расти, как за счет продаж алкоголя, так и за счет развития собственной сети ВИНЛАБ

Компания планомерно шла на выполнение своих стратегических целей

По моему мнению, целевые 130 млрд руб выручки вполне реально получить даже не в 2024 году, а уже в 2023

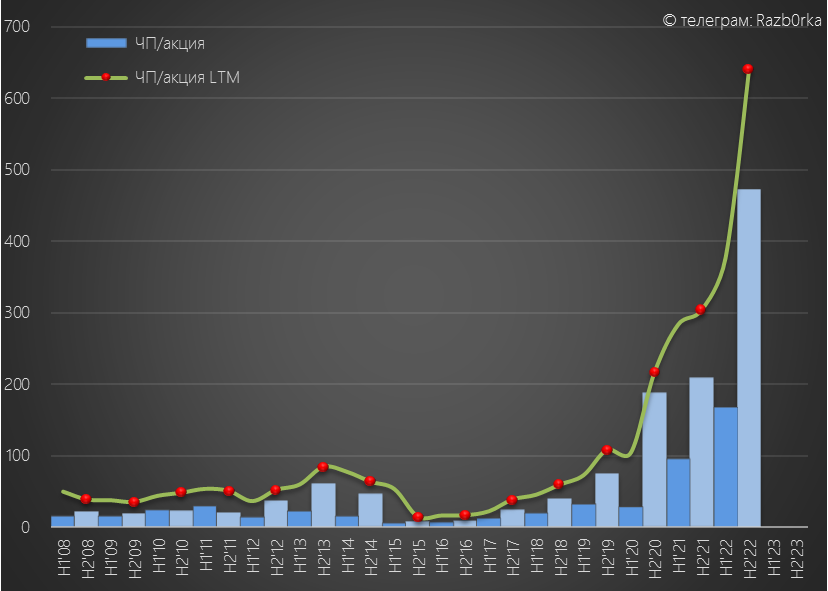

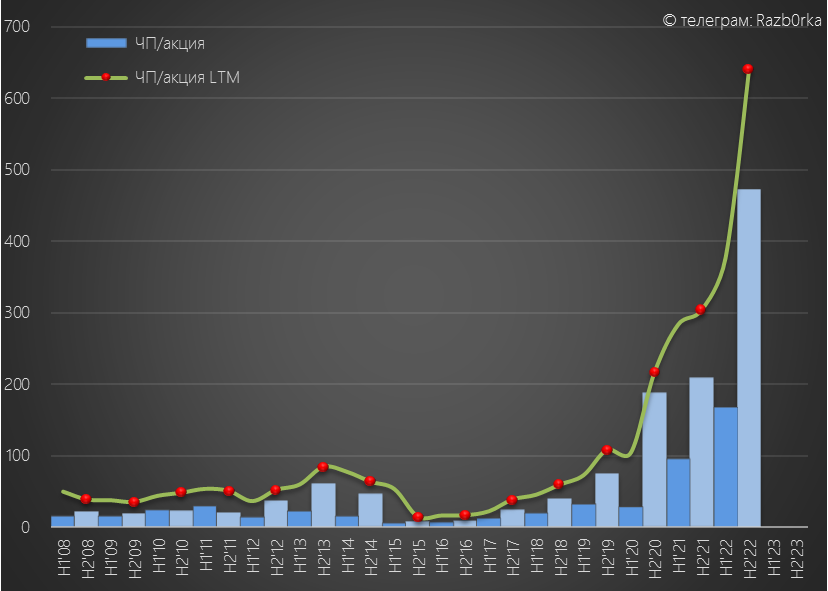

Благодаря росту бизнеса, прибыль компании выросла до 8 млрд или 640 руб/акция

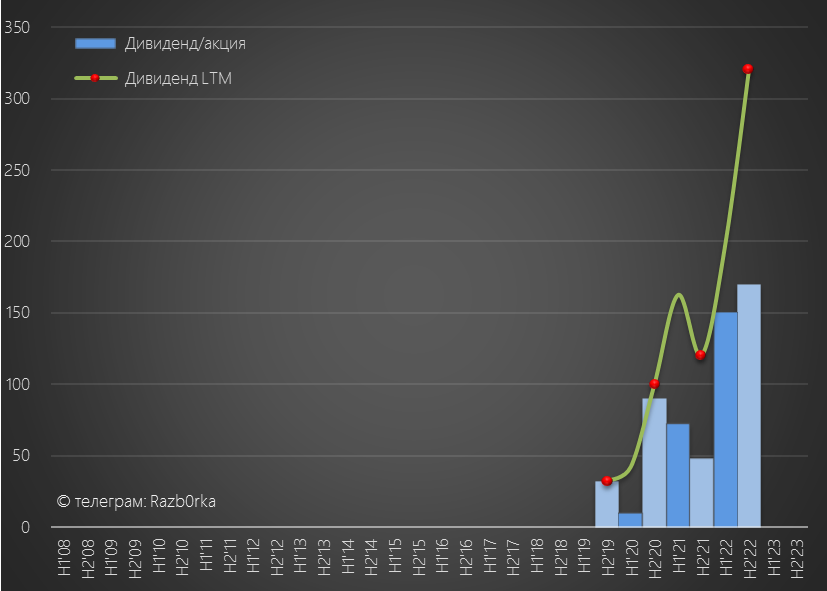

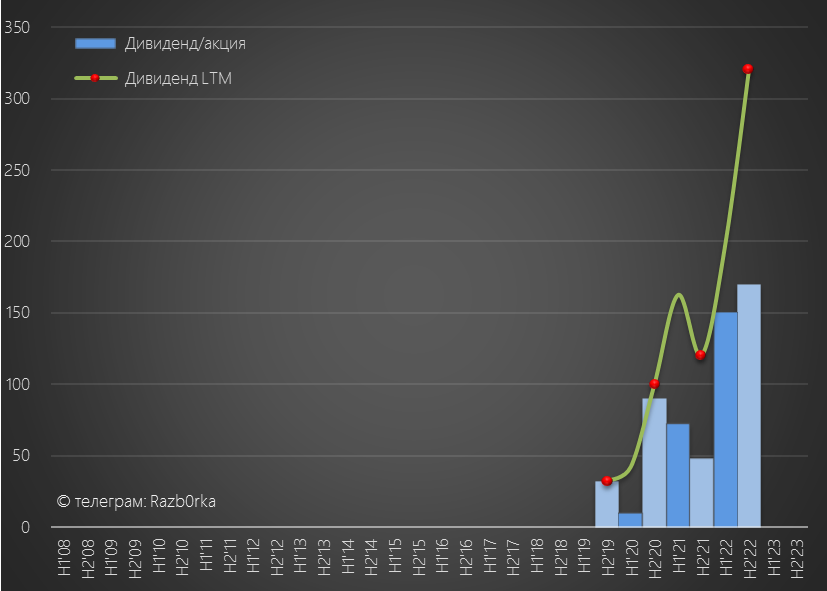

С учетом того, что дивидендная политика подразумевает выплату 50% прибыли, я предполагал, что суммарный дивиденд за 2022 год вырастет до 320 руб

Это означало, что финальный дивиденд за 4кв должен был составить 95 руб

Однако, компания удивила и рекомендовала выплатить по итогам года 400 руб!

В целом за год, на выплату было направлено 90% годовой прибыли!

Акции на момент написания разборки стоили 3 381 руб и после новости о дивидендах выросли на 40% до 4 700 руб

Вот так дивиденд в 400 руб приводит к росту акций на 1 300 руб!

И что интересно, после дивидендной отсечки акции быстро восстановились и торгуются сейчас по 4 538 руб

Откуда такой оптимизм у рынка?

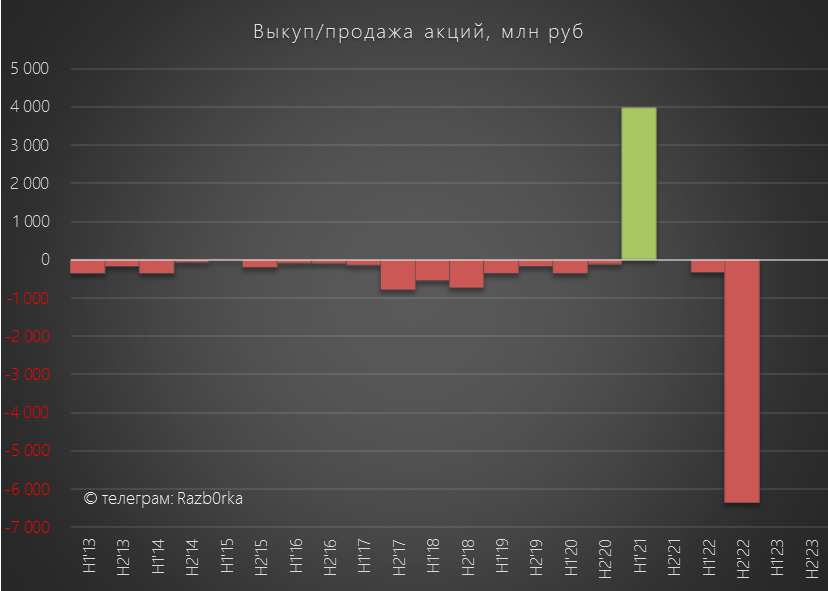

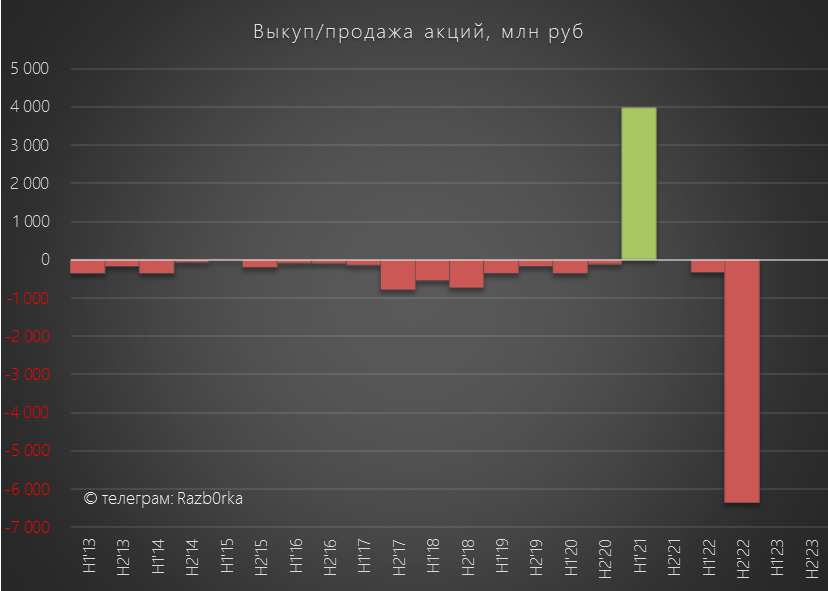

Вполне возможно, что компания продолжает скупать свои акции с рынка

Напомню, что в 2 полугодии 2022 было скуплено огромное количество акций

Теперь уже задним числом понятно, что 3 млрд руб, полученных от продажи международных прав на BELUGA, и этот огромный выкуп намекали на то, что дивиденды будут рекордными

Отчетность МСФО компания публикует по полугодиям

Отчет за 1п'23 выйдет только через 1.5 месяца примерно 25 Августа

Но на этой неделе компания поделилась операционными результатами за 2 кв'23

На их основе, я предлагаю Вам свой прогноз выручки, прибыли и дивидендов за 1 полугодие

Напомню, что компания продает как алкоголь собственного производства, так и является дистрибьютором импортного

Объем продаж собственной продукции за 1 полугодие снизился на 9%

Понятно, что уход BELUGA с экспортного рынка негативно повлиял на продажи

При этом, продажи импортного алкоголя выросли на 27%

В итоге, суммарные продажи 1 полугодия снизились на 6% - негативно

Однако компания заявляет, что двухзначными темпами растет объем премиальной продукции, что компенсирует падение физического объема продаж и позитивно влияет на прибыль

Наиболее быстрорастущие марки за период среди собственных — водки Beluga (+13%), Orthodox (+62%) и «Белая Сова» (+20%), виски Fox & Dogs (+26%), джин Green Baboon (+139%), а также ром Devil’s Island (+188%), а среди импортных — ромы Barceló и Plantation, коньяк «Ной», винный портфель, а также новинки, представленные в прошлом году

Доля премиальной продукции в портфеле уступает массовому сегменту, по этому предположим, что рост выручки с проданного литра вырос не на 10%, а всего лишь на 5% за полугодие

При таком сценарии, выручка от алкоголя составит как и год назад 27.5 млрд руб

За счет роста премиальной продукции предположим, что повысилась рентабельность EBITDA, что привело к росту с 4.6 млрд в 1п'22 до 5.7 млрд руб в 1п'23

C алкоголем разобрались, переходим к ВИНЛАБ

Количество магазинов сети за 2 квартал выросло на 79 магазинов до 1 505

Все больше сомнений, что цель в 2 500 магазинов к 2024 году реалистична

Как отработала сеть:

Выручка +33%

Трафик +27%

Средний чек +5%

Одни из лучших, если не самые лучшие темпы роста в нашем ретейле

Выручку считаем согласно данным компании, это почти 29 млрд руб

Расчетная EBITDA выросла с 2.8 млрд до 3.2 млрд руб за 1 полугодие

Я заложил в расчеты, что рентабельность EBITDA сезонно снизилась с 9% до 7%

БЕЛУГА еще продает продукты, но их вклад в EBITDA почти нулевой

Давайте посмотрим на все 3 сегмента вместе

По моим расчетам получается, что ВИНЛАБ обогнал по выручке основной сегмент!

Наличие собственной сети дает компании огромное конкурентное преимущество

Однако, большую часть прибыли формирует по-прежнему сегмент алкоголя

Думаю, что такое положение дел сохранится в ближайшие 2-3 года

Переходим к прогнозу консолидированных финансовых результатов

Поступательное развитие компании продолжается, чистая выручка выросла на 17% год к году до 49 млрд руб

Чистая выручка отличается от выручки тем, что вычтен НДС и акцизы

Расчетная EBITDA 1п'23 выросла до 8.9 млрд (+27%), а прибыль до 3.6 млрд руб (+59%)

Важное замечание, прибыль посчитана без учета возможных разовых факторов и с предположением, что расходы на обслуживание долга остались примерно на уровне 2п'22

3.6 млрд руб прибыли это 324 руб/акция за полугодие

В годовом выражении прибыль на акцию выросла до 900 руб

Но тут надо вспомнить, что в 2п'22 была отражена разовая прибыль в 1.1 млрд руб от продажи международных прав на BELUGA

При 50% выплате, дивиденд за 1 полугодие составит 163 руб

Напомню, что за 1п'22 на дивиденд было направлено 90% прибыли и дивиденд составил 150 руб

Сколько компания направит на дивиденды в этот раз?

Судя по котировкам в 4 500 руб, рынок оптимистично закладывает опять 90% выплату и 290 руб за 1 полугодие

Потенциальная дивидендная доходность составляет 3.6% при 163 руб и 6.4% при 290 руб

На мой взгляд, с учетом прогнозных показателей, компания оценена более-менее справедливо

Ждем 25 Августа с отчетом и 30 Августа с рекомендацией Совета директоров по дивидендам

Писал о том, что бизнес компании продолжает расти, как за счет продаж алкоголя, так и за счет развития собственной сети ВИНЛАБ

Компания планомерно шла на выполнение своих стратегических целей

По моему мнению, целевые 130 млрд руб выручки вполне реально получить даже не в 2024 году, а уже в 2023

Благодаря росту бизнеса, прибыль компании выросла до 8 млрд или 640 руб/акция

С учетом того, что дивидендная политика подразумевает выплату 50% прибыли, я предполагал, что суммарный дивиденд за 2022 год вырастет до 320 руб

Это означало, что финальный дивиденд за 4кв должен был составить 95 руб

Однако, компания удивила и рекомендовала выплатить по итогам года 400 руб!

В целом за год, на выплату было направлено 90% годовой прибыли!

Акции на момент написания разборки стоили 3 381 руб и после новости о дивидендах выросли на 40% до 4 700 руб

Вот так дивиденд в 400 руб приводит к росту акций на 1 300 руб!

И что интересно, после дивидендной отсечки акции быстро восстановились и торгуются сейчас по 4 538 руб

Откуда такой оптимизм у рынка?

Вполне возможно, что компания продолжает скупать свои акции с рынка

Напомню, что в 2 полугодии 2022 было скуплено огромное количество акций

Теперь уже задним числом понятно, что 3 млрд руб, полученных от продажи международных прав на BELUGA, и этот огромный выкуп намекали на то, что дивиденды будут рекордными

Отчетность МСФО компания публикует по полугодиям

Отчет за 1п'23 выйдет только через 1.5 месяца примерно 25 Августа

Но на этой неделе компания поделилась операционными результатами за 2 кв'23

На их основе, я предлагаю Вам свой прогноз выручки, прибыли и дивидендов за 1 полугодие

Напомню, что компания продает как алкоголь собственного производства, так и является дистрибьютором импортного

Объем продаж собственной продукции за 1 полугодие снизился на 9%

Понятно, что уход BELUGA с экспортного рынка негативно повлиял на продажи

При этом, продажи импортного алкоголя выросли на 27%

В итоге, суммарные продажи 1 полугодия снизились на 6% - негативно

Однако компания заявляет, что двухзначными темпами растет объем премиальной продукции, что компенсирует падение физического объема продаж и позитивно влияет на прибыль

Наиболее быстрорастущие марки за период среди собственных — водки Beluga (+13%), Orthodox (+62%) и «Белая Сова» (+20%), виски Fox & Dogs (+26%), джин Green Baboon (+139%), а также ром Devil’s Island (+188%), а среди импортных — ромы Barceló и Plantation, коньяк «Ной», винный портфель, а также новинки, представленные в прошлом году

Доля премиальной продукции в портфеле уступает массовому сегменту, по этому предположим, что рост выручки с проданного литра вырос не на 10%, а всего лишь на 5% за полугодие

При таком сценарии, выручка от алкоголя составит как и год назад 27.5 млрд руб

За счет роста премиальной продукции предположим, что повысилась рентабельность EBITDA, что привело к росту с 4.6 млрд в 1п'22 до 5.7 млрд руб в 1п'23

C алкоголем разобрались, переходим к ВИНЛАБ

Количество магазинов сети за 2 квартал выросло на 79 магазинов до 1 505

Все больше сомнений, что цель в 2 500 магазинов к 2024 году реалистична

Как отработала сеть:

Выручка +33%

Трафик +27%

Средний чек +5%

Одни из лучших, если не самые лучшие темпы роста в нашем ретейле

Выручку считаем согласно данным компании, это почти 29 млрд руб

Расчетная EBITDA выросла с 2.8 млрд до 3.2 млрд руб за 1 полугодие

Я заложил в расчеты, что рентабельность EBITDA сезонно снизилась с 9% до 7%

БЕЛУГА еще продает продукты, но их вклад в EBITDA почти нулевой

Давайте посмотрим на все 3 сегмента вместе

По моим расчетам получается, что ВИНЛАБ обогнал по выручке основной сегмент!

Наличие собственной сети дает компании огромное конкурентное преимущество

Однако, большую часть прибыли формирует по-прежнему сегмент алкоголя

Думаю, что такое положение дел сохранится в ближайшие 2-3 года

Переходим к прогнозу консолидированных финансовых результатов

Поступательное развитие компании продолжается, чистая выручка выросла на 17% год к году до 49 млрд руб

Чистая выручка отличается от выручки тем, что вычтен НДС и акцизы

Расчетная EBITDA 1п'23 выросла до 8.9 млрд (+27%), а прибыль до 3.6 млрд руб (+59%)

Важное замечание, прибыль посчитана без учета возможных разовых факторов и с предположением, что расходы на обслуживание долга остались примерно на уровне 2п'22

3.6 млрд руб прибыли это 324 руб/акция за полугодие

В годовом выражении прибыль на акцию выросла до 900 руб

Но тут надо вспомнить, что в 2п'22 была отражена разовая прибыль в 1.1 млрд руб от продажи международных прав на BELUGA

При 50% выплате, дивиденд за 1 полугодие составит 163 руб

Напомню, что за 1п'22 на дивиденд было направлено 90% прибыли и дивиденд составил 150 руб

Сколько компания направит на дивиденды в этот раз?

Судя по котировкам в 4 500 руб, рынок оптимистично закладывает опять 90% выплату и 290 руб за 1 полугодие

Потенциальная дивидендная доходность составляет 3.6% при 163 руб и 6.4% при 290 руб

На мой взгляд, с учетом прогнозных показателей, компания оценена более-менее справедливо

Ждем 25 Августа с отчетом и 30 Августа с рекомендацией Совета директоров по дивидендам

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба