29 октября 2023 | ГМК Норникель RAZBORKA

RAZB0RKA отчета НОРНИКЕЛЬ по РСБУ 3кв'23.

Кратко напомню о чем писал в разборке отчета РСБУ за 1 полугодие

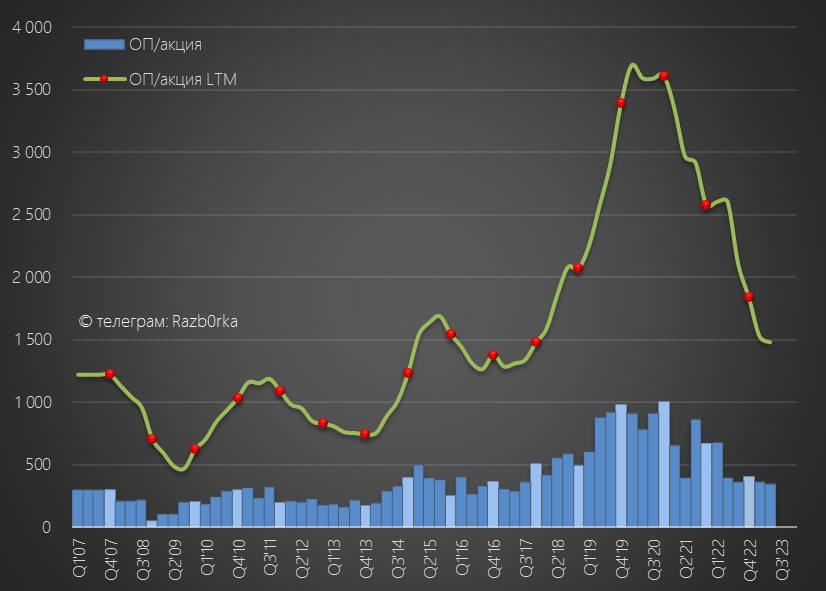

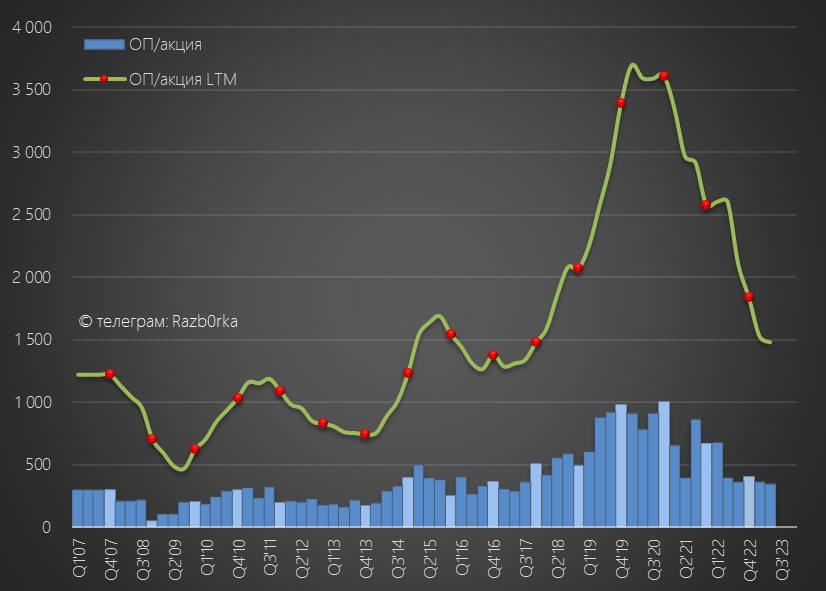

Ослабление рубля с 70 руб до 87 руб за $ частично компенсировало снижение долларовых цен на металлы

Благодаря чему, операционная прибыль держалась 5 кварталов подряд на уровне 55-60 млрд руб или 350-400 руб/акция

Это как бы намекало, что прибыль головной компании нащупало какое-то дно

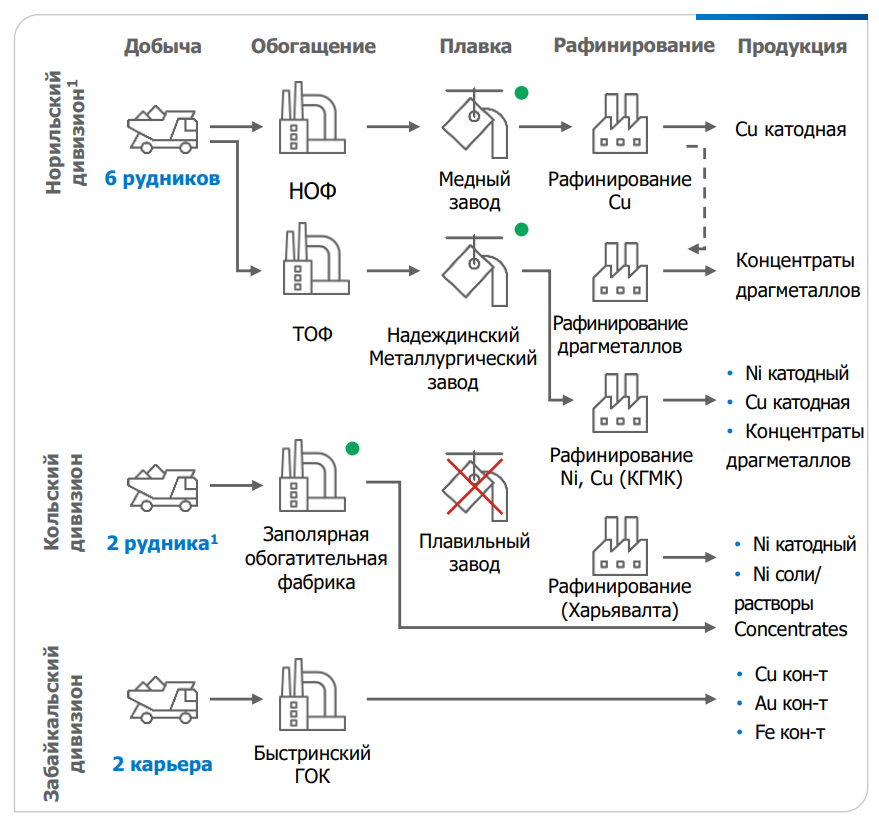

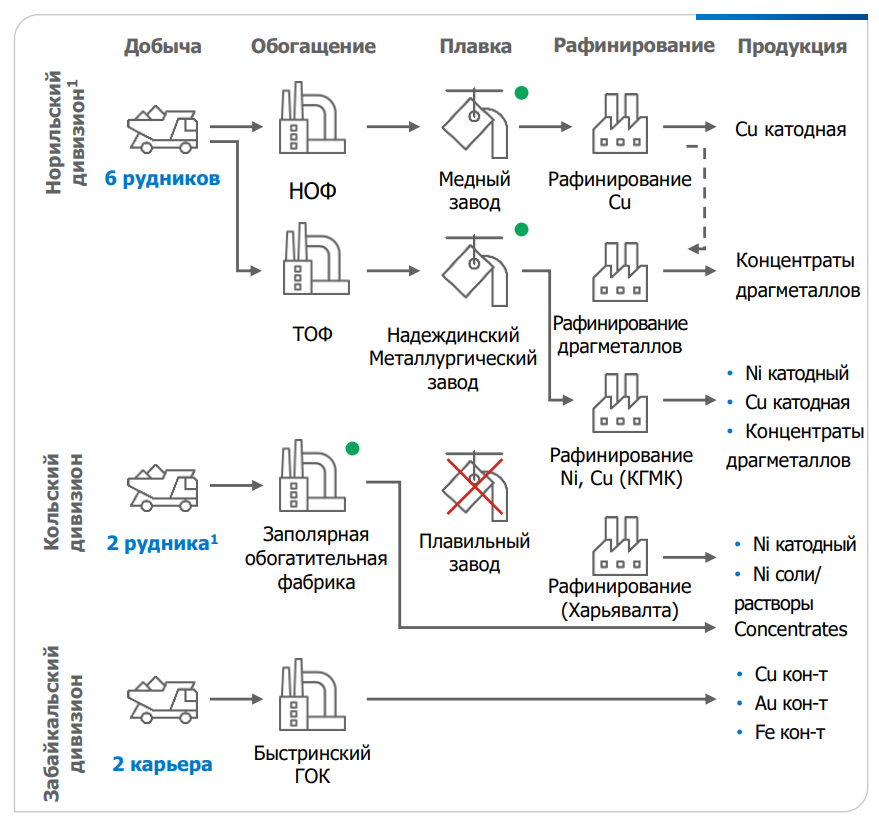

Напомню, что РСБУ отражает только результаты Норильского дивизиона

На этой неделе были опубликованы операционные результаты и отчет РСБУ за 3 квартал

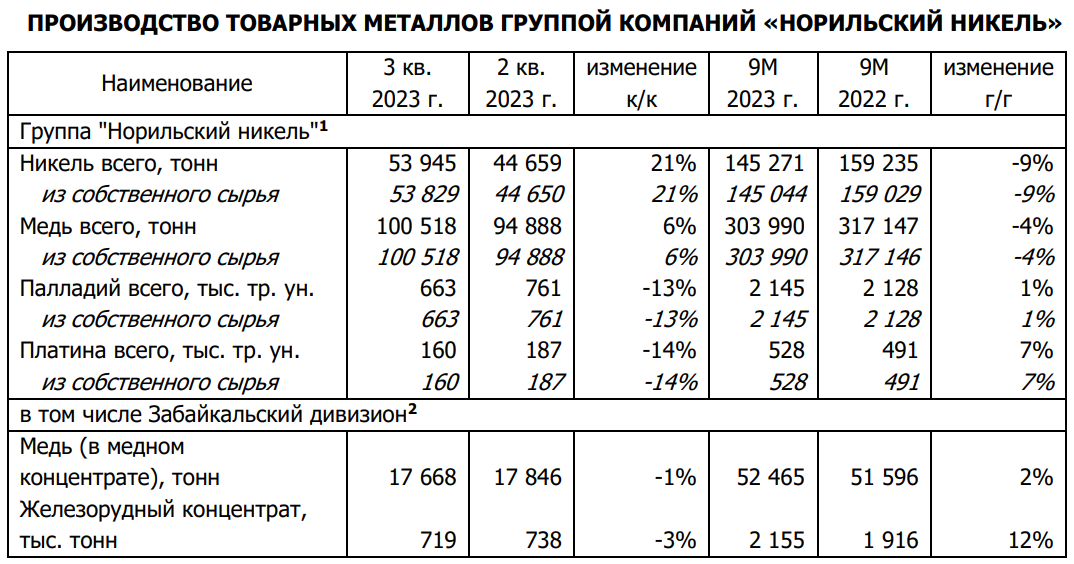

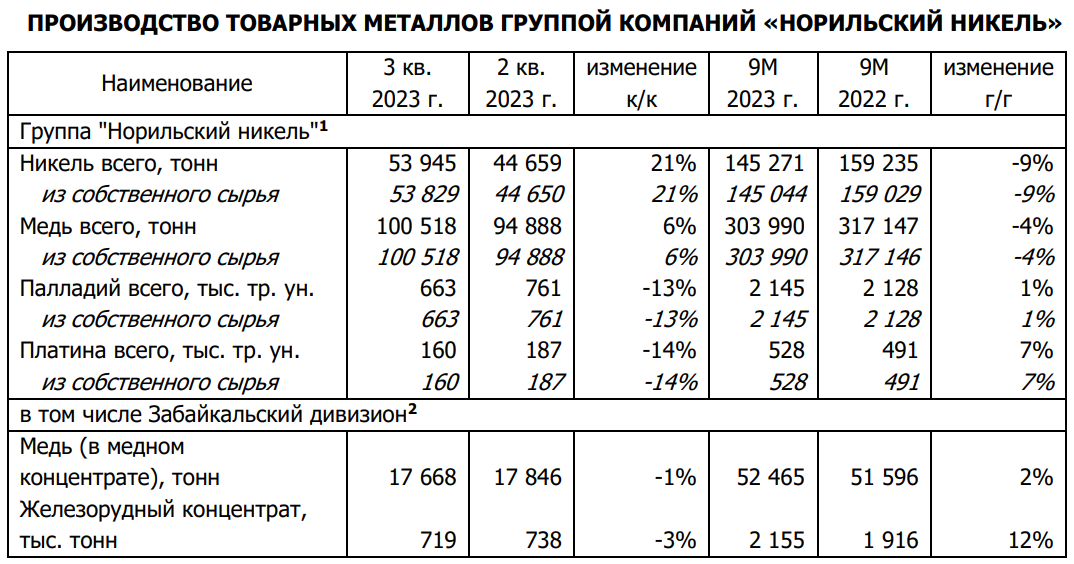

Металлурги традиционно сравнивают результаты квартал к кварталу

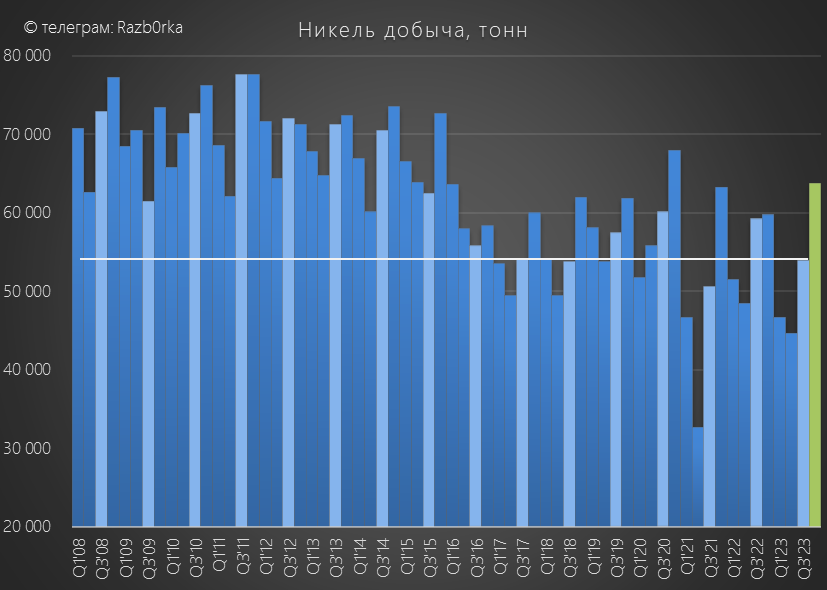

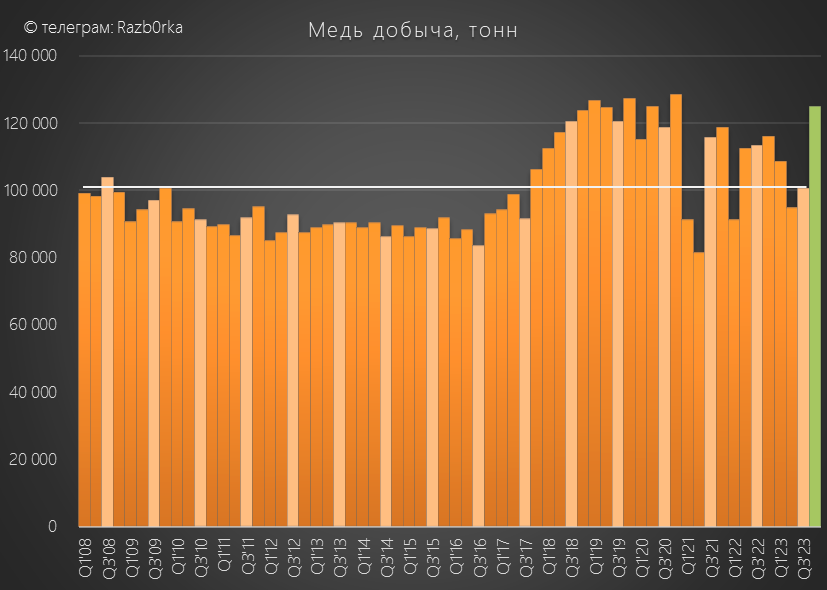

Как Вы видите, в таком формате добыча Никеля и Меди выросла, а Палладий и Платина снизились

Учитывая то, что в добыче все-таки присутствует определенная сезонность, на мой взгляд, более показательно сравнивать год к году

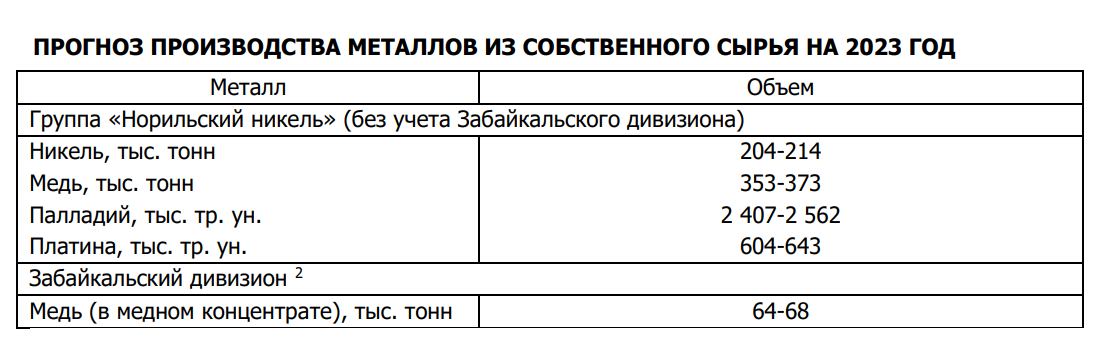

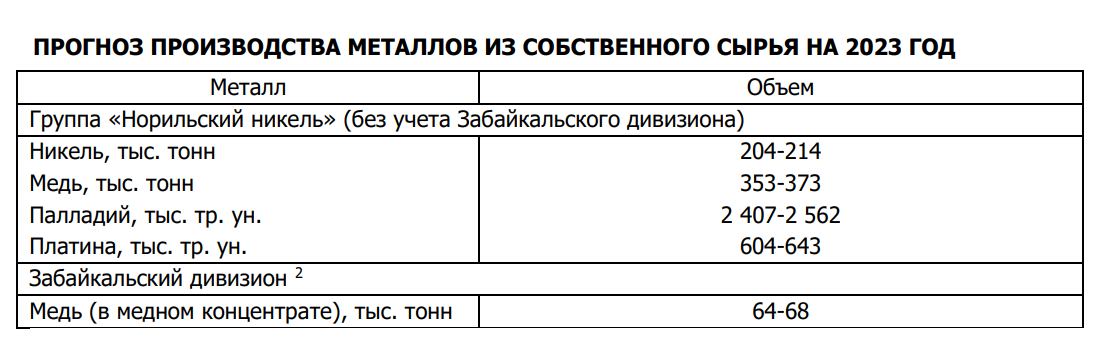

А еще более важно сравнивать с годовым планом добычи

Менеджмент в очередной раз подтвердил, что план остается актуальным

На графиках ниже я отразил какая добыча должна быть в 4 квартале для достижения плановых значений

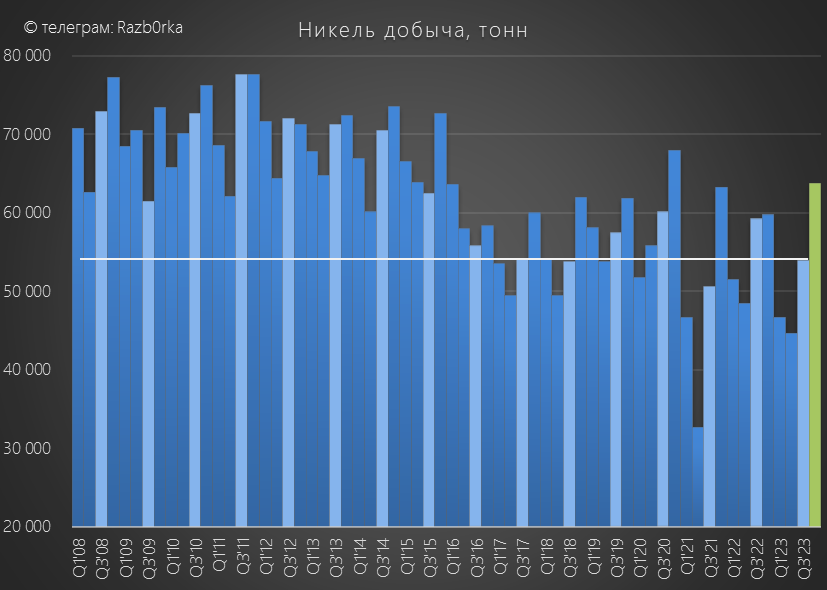

Добыча никеля в 3 квартале снизилась на 9% г-к-г до 54 тыс тонн, чтобы выйти на среднее значение годового плана в 4 квартале нужно добыть почти 64 тыс тонн!

Подобная ситуация с добычей в 4 квартале была в 2015,2018,2020 и 2021 годах

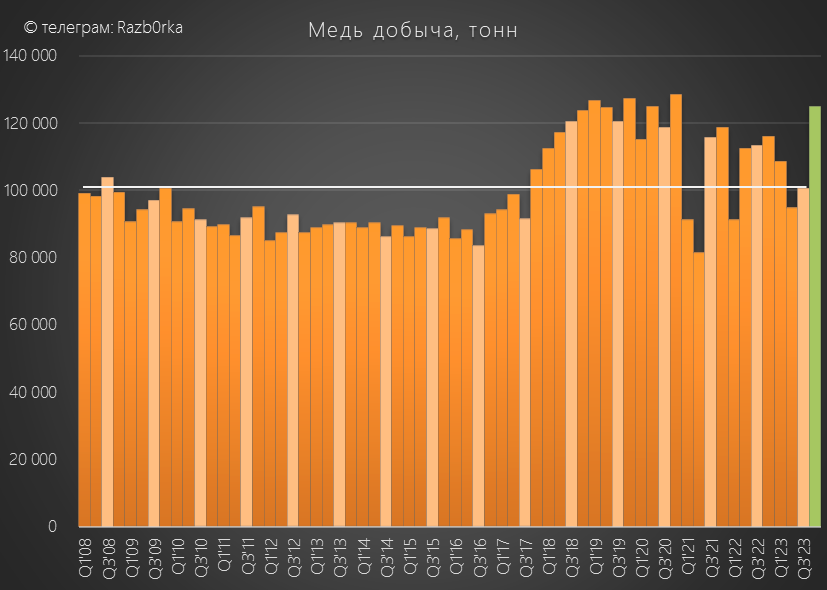

Добыча меди снизилась на 11% г-к-г до 100 тыс тонн, для выполнения плана в 4 квартале нужно добыть 125 тыс тонн

На мой взгляд, выполнить план по меди будет сложнее чем по никелю

Добыча палладия снизилась на 7% г-к-г до 663 тыс унций, если брать даже верхнюю границу плана в 4 квартале осталось добыть всего 417 тыс унций

Выглядит так, что план по каким-то причинам занижен

Аналогичная ситуация и с платиной!

Добыча снизилась на 6% г-к-г до 160 тыс унций, в 4 квартале по верхней границе плана предстоит добыть всего 117 тыс унций

По всем металлам в 3 квартале мы наблюдаем снижение добычи год к году!

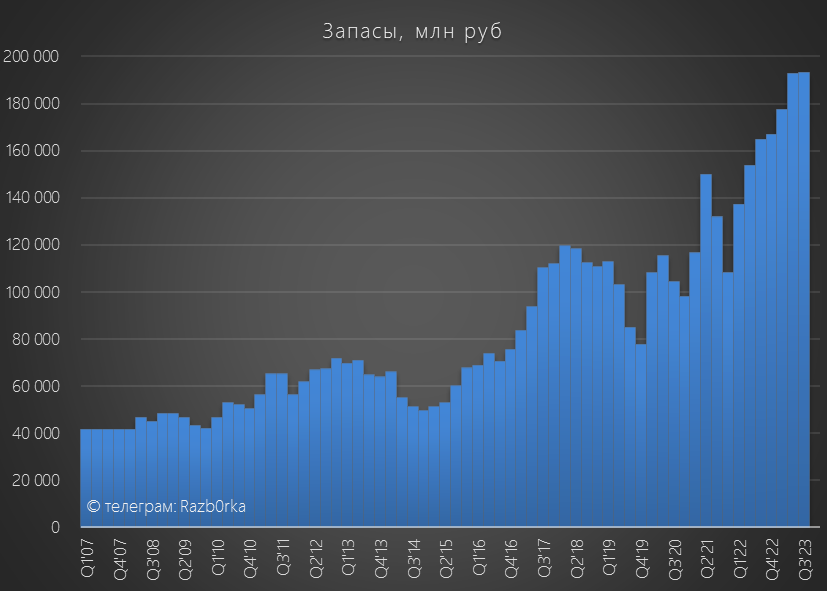

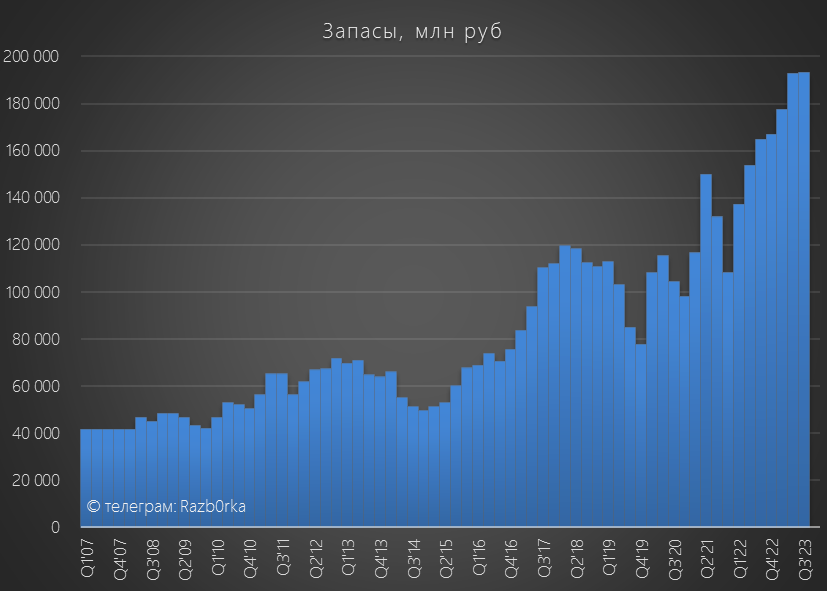

На мой взгляд, это осознанное решение менеджмента для снижения проблемы накопленных в 2022 году запасов металлов

Напомню, что в 1 полугодии проблема запасов только усилилась

Обратите внимание, операционные результаты это ПРОИЗВОДСТВО металлов

Данные объема ПРОДАЖ металлов компания не раскрывает

Проецировать снижение добычи на снижение финансовых результатов нельзя

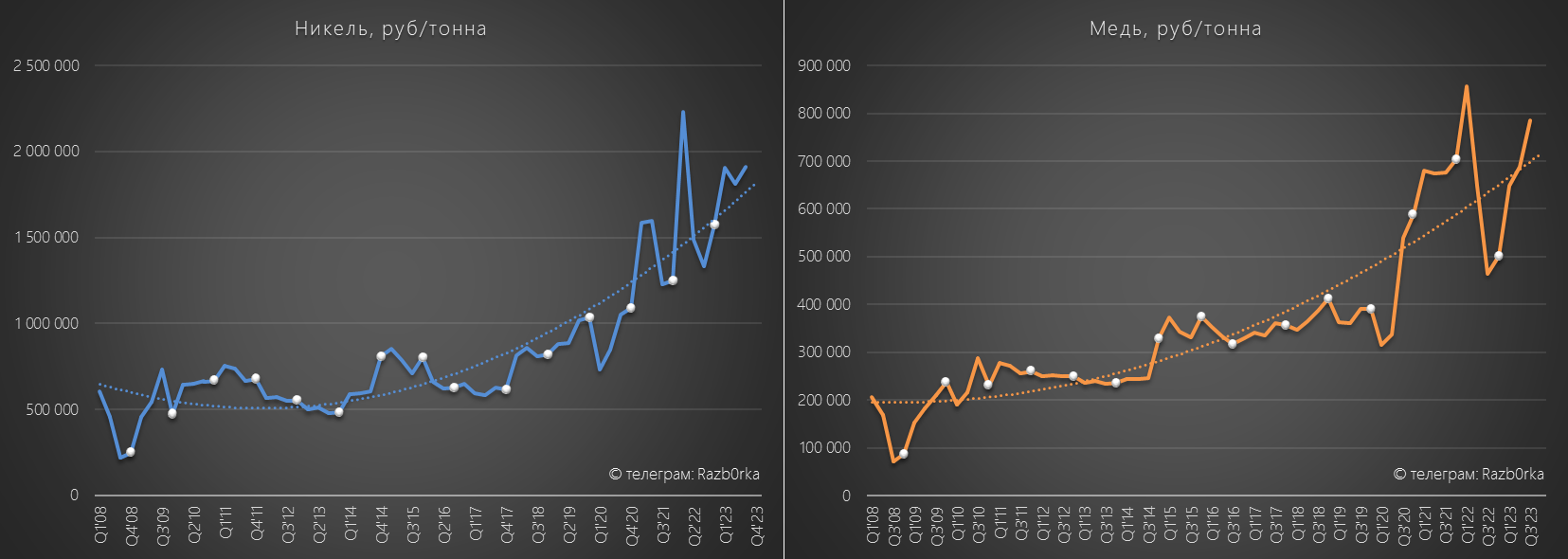

Кроме того, на финансовые результаты влияют не только объемы, но и цены реализации

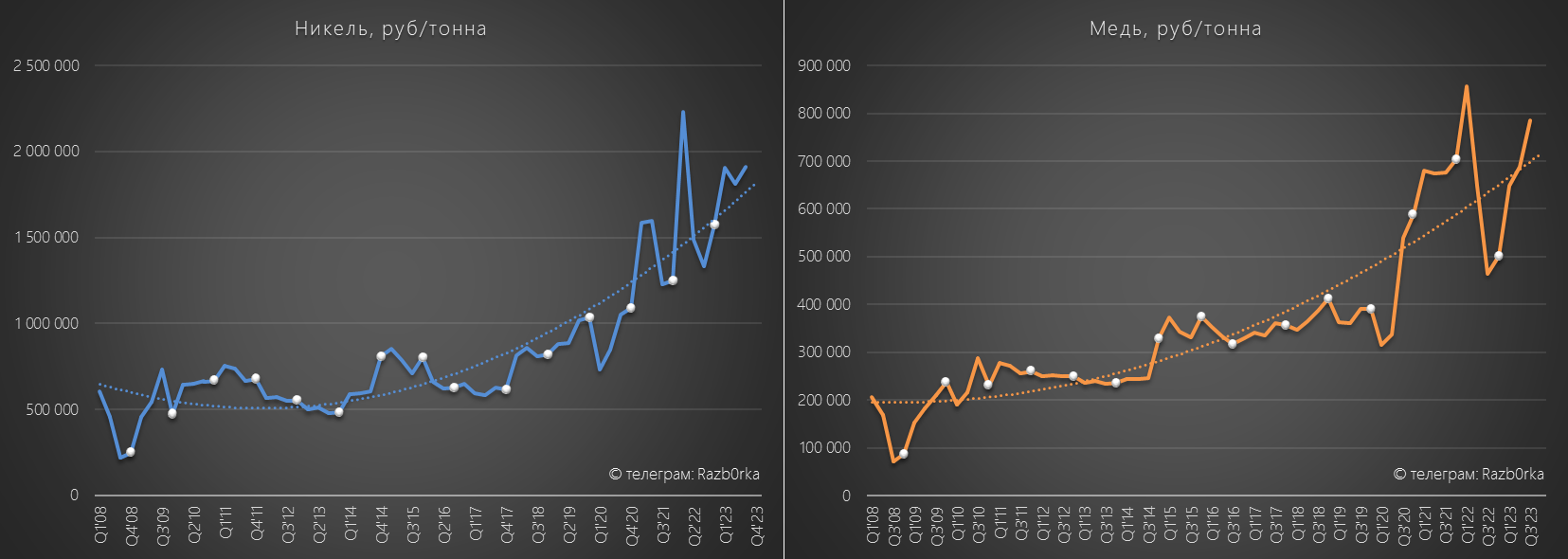

На никель и медь в 3 квартале рублевые цены были более чем комфортны

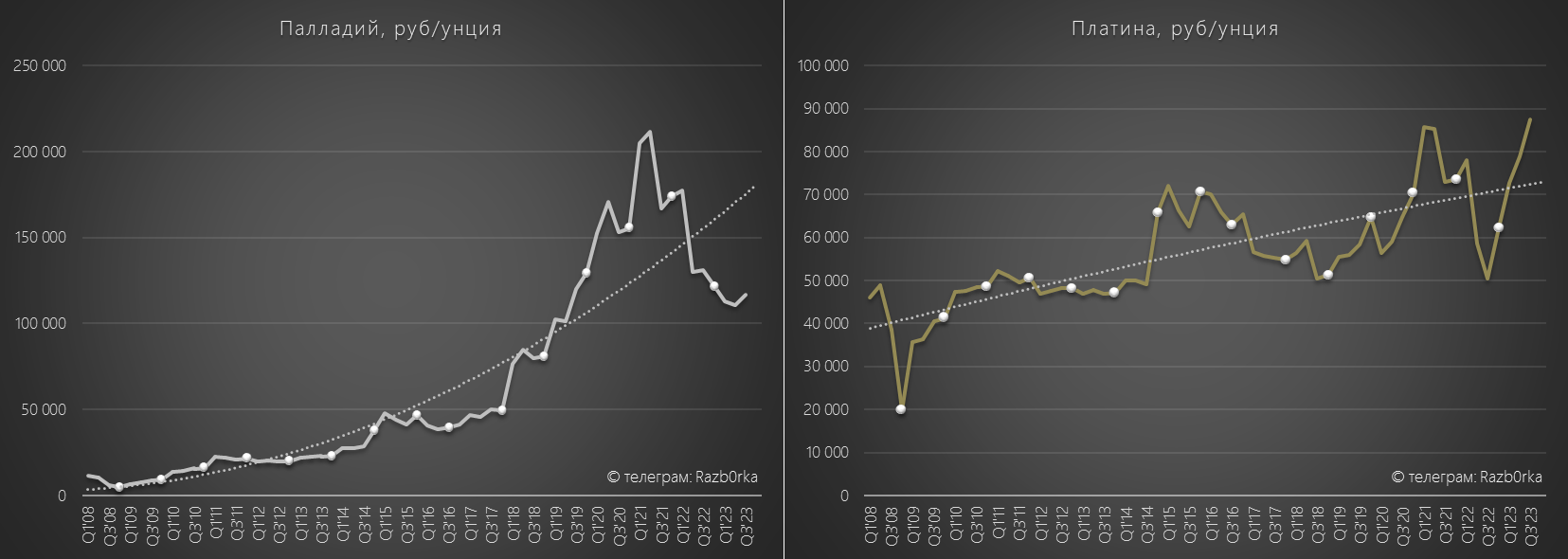

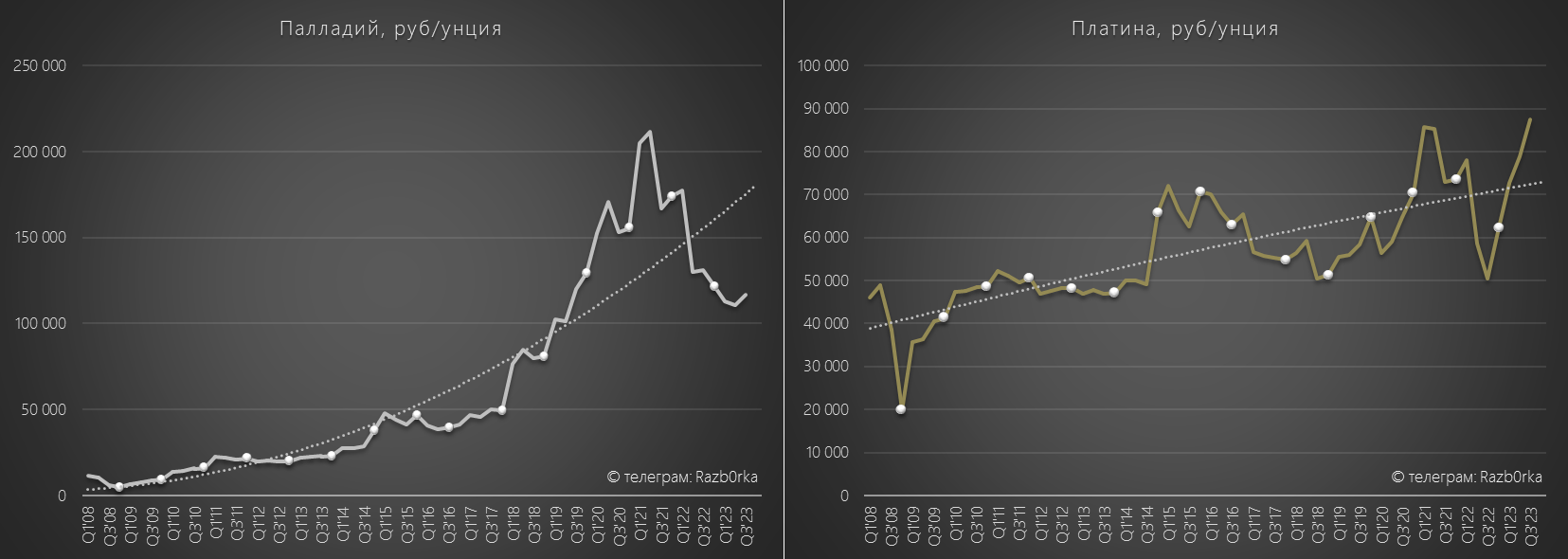

По платине цены были вообще рекордными, а вот по палладию была конечно печаль-тоска в сравнении с 2020-2021 годами

С другой стороны, цена на палладий была в 2-5 раз выше чем в 2008-2018 годах!

Рекордное ослабление рубля должно было поддержать выручку компании, но и переоценить валютный долг и принести очередные "бумажные" убытки от курсовых разниц

Давайте посмотрим как получилось по факту

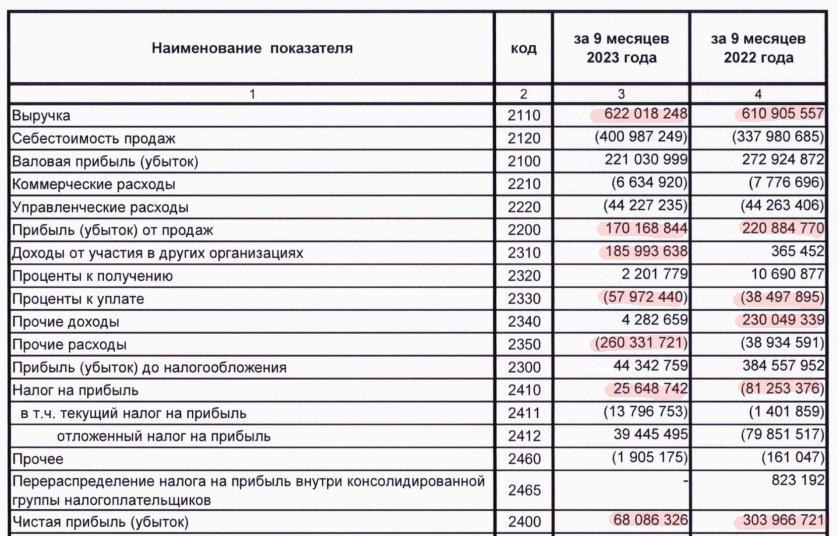

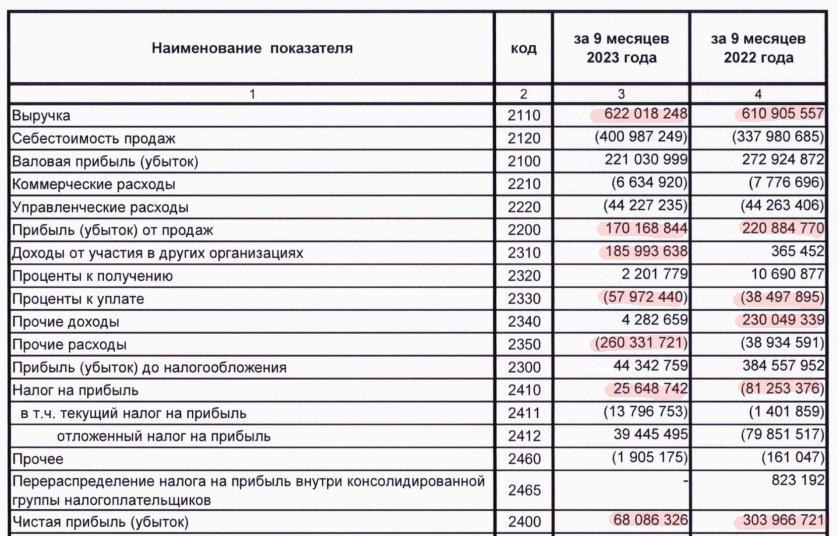

Динамика показателей 9 месяцев:

Выручка 622 млрд руб (+2%)

Себестоимость 401 млрд руб (+18%)

Операц.прибыль 170 млрд руб (-23%)

Чистая прибыль 68 млрд руб (-78%)

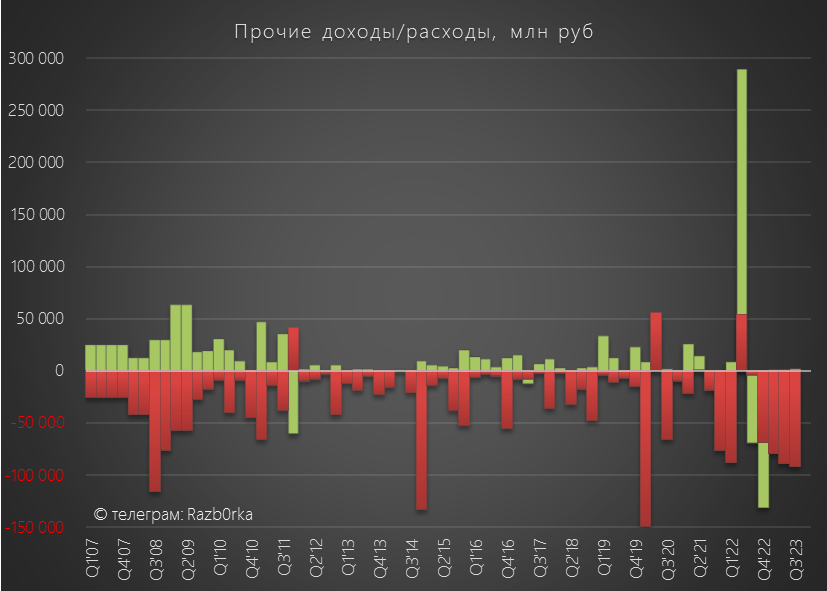

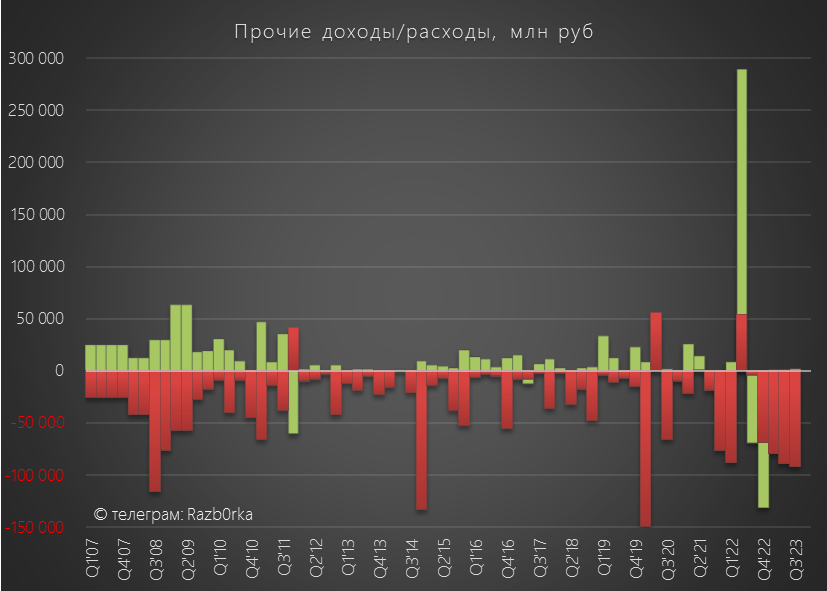

Строка 2350 Прочие расходы с -260 млрд руб, тот самый убыток от курсовых разниц

В прошлом году прибыль от курсовых разниц была 230 млрд руб (строка 2340)

Если вычесть этот бумажный убыток и прибыль, то чистая прибыль в 2022 году была всего 73 млрд руб, а в этом 328 млрд руб (+350%)

Согласитесь, чудесная метаморфоза!

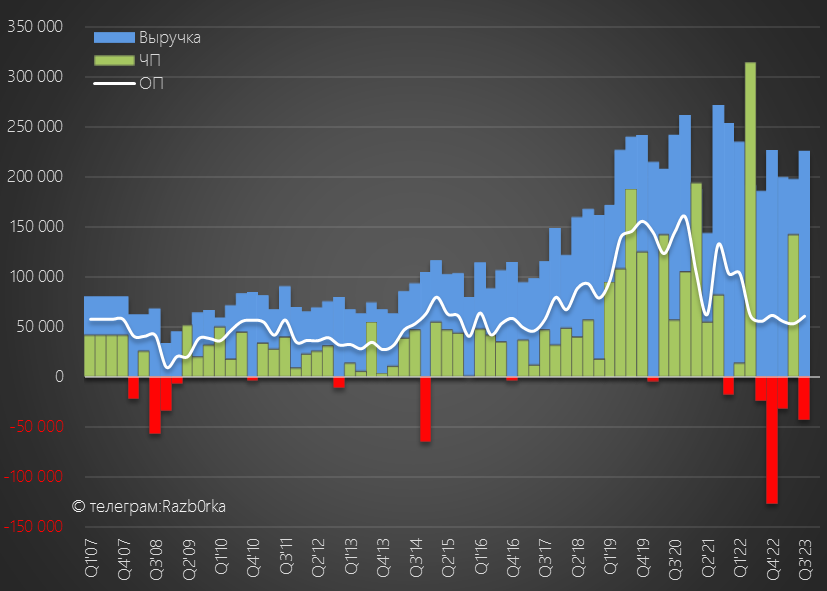

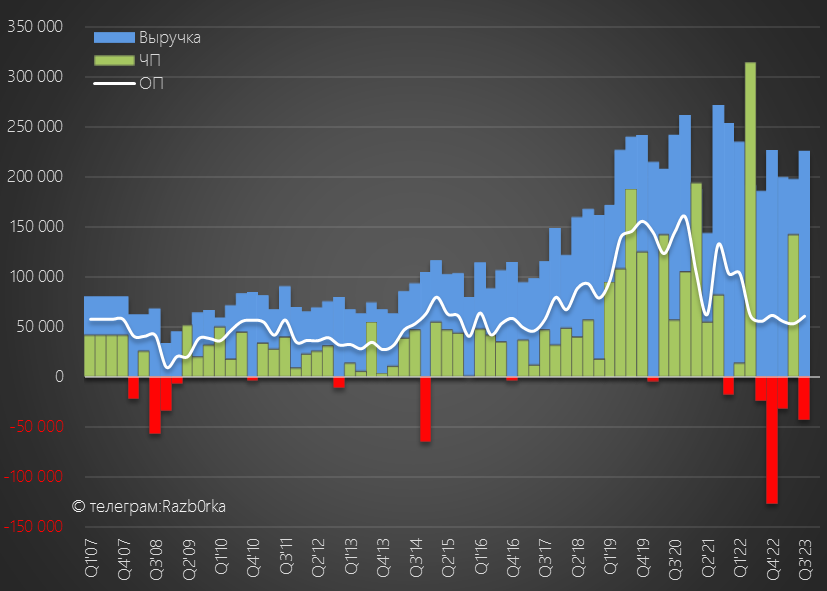

Давайте посмотрим квартальную динамику показателей

Выручка в 3 квартале выросла на 21% г-к-г до 285 млрд руб

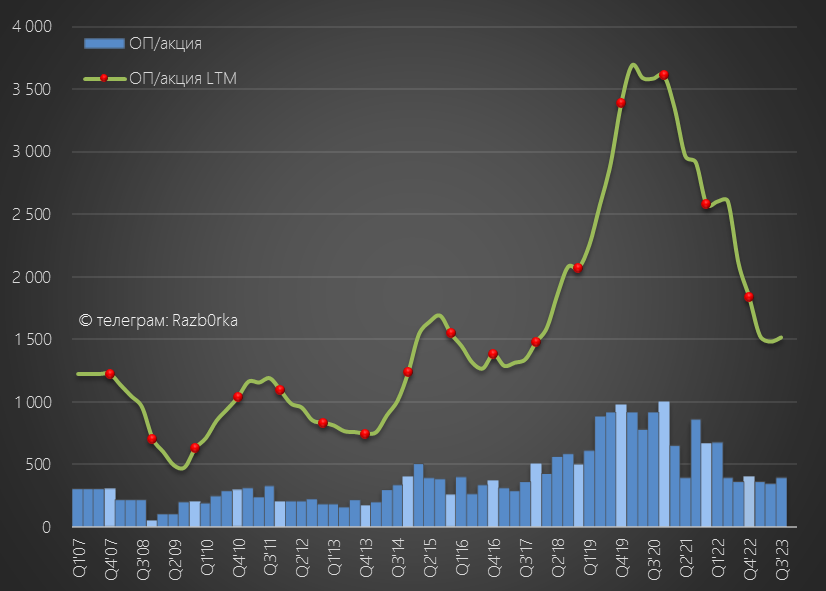

Операционная прибыль выросла на 9% г-к-г до 61 млрд руб

Дивиденды с дочек в 3 квартале не поднимали

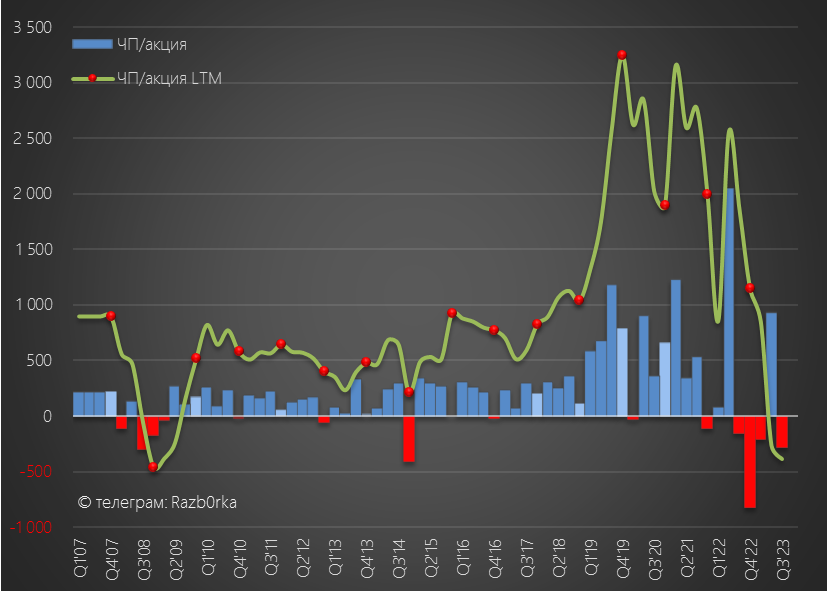

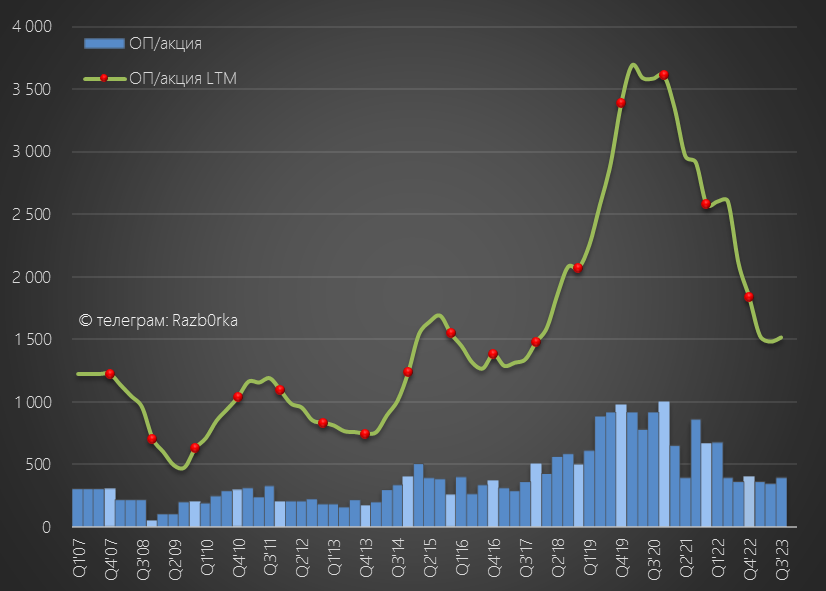

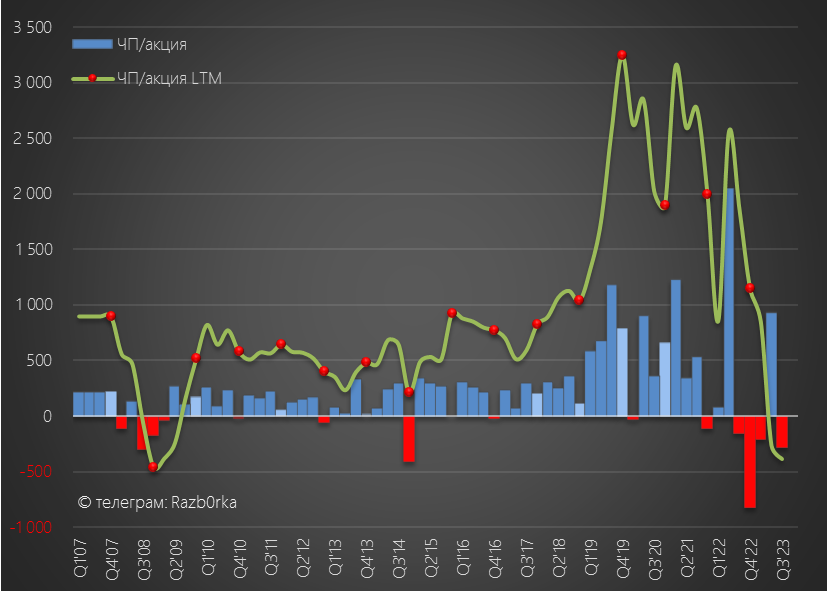

В пересчете на акцию 61 млрд руб это 398 руб/акция

За 9 месяцев операц.прибыль составила 1113 руб/акция

Операционная прибыль выросла меньше чем выручка, из-за рекордного роста себестоимости на 29% г-к-г

В чем причины такого роста?

Часть расходов выросла из-за увеличения зарплат сотрудников на 6% с Июля 2023 года

Возможно, что еще часть расходов связанна с более дорогой логистикой в Азию

Из-за роста расходов, рентабельность компании держится на уровне 27%

Так долго тяжело еще ни разу не было в истории компании

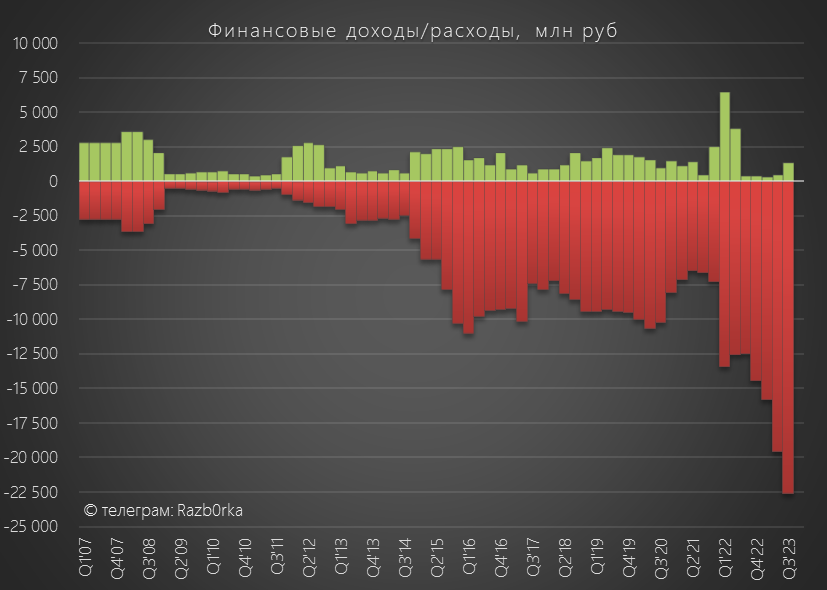

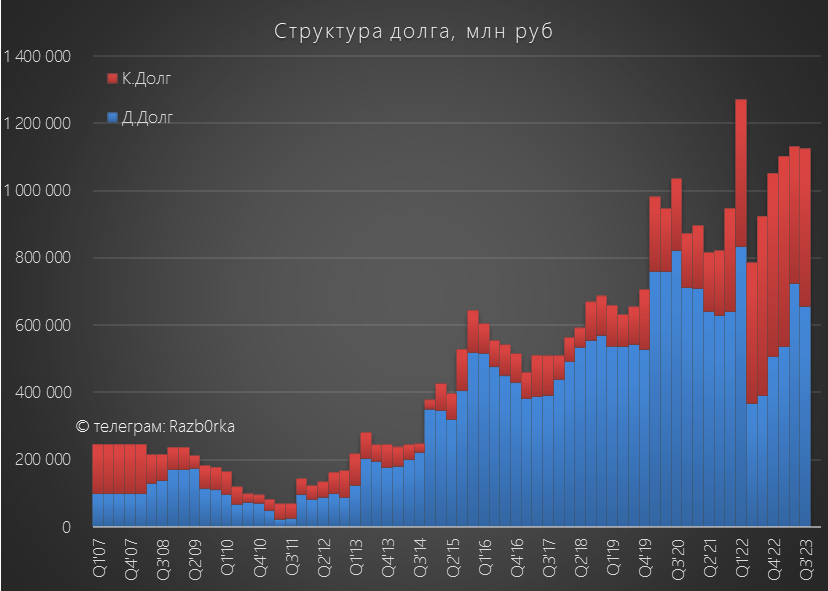

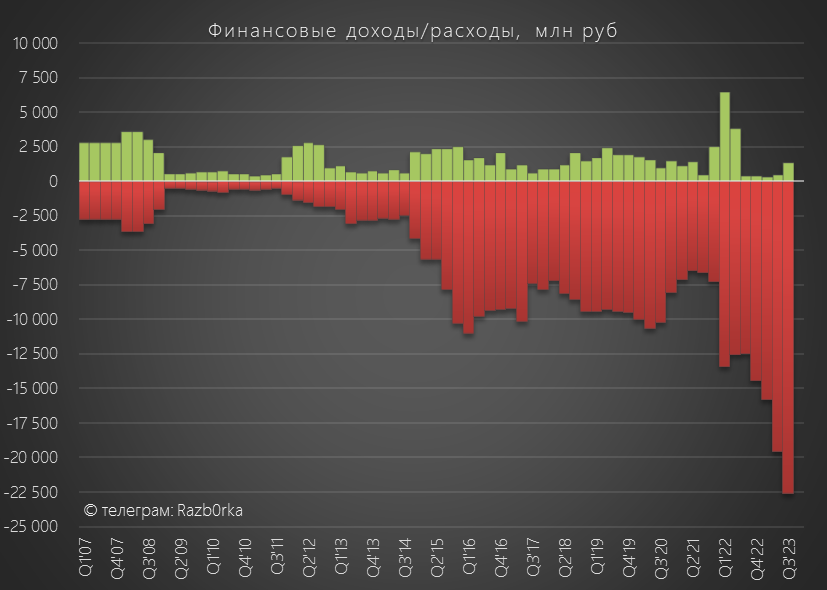

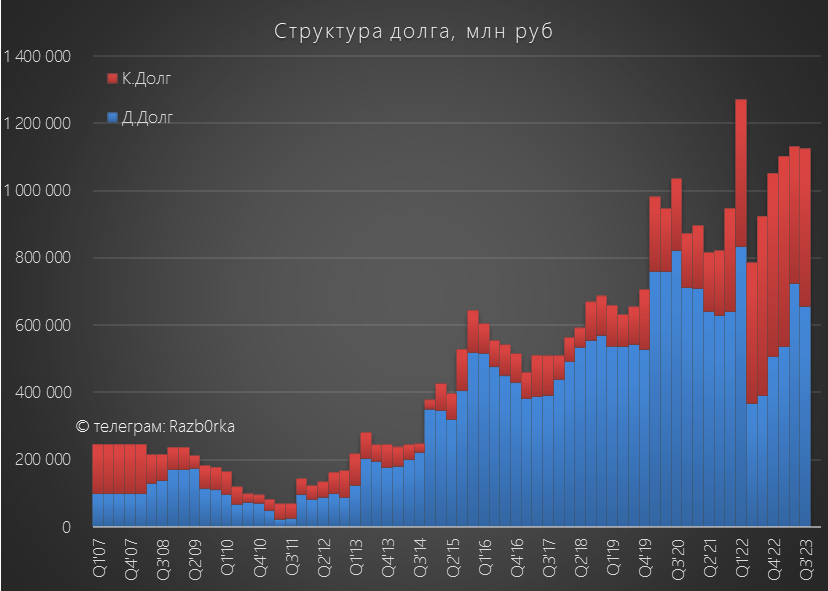

Финансовые расходы выросли в 3 квартале до рекордных 22.6 млрд руб!

Помните сколько была операционная прибыль в 3 квартале?

Правильно, 61 млрд руб

Это означает, что на обслуживание долга ушло 37% операционной прибыли!

При этом, сам долг за квартал практически не изменился и составляет 1.12 трлн руб

На самом деле, его валютная часть скорее всего была сокращена теми деньгами, что компания подняла с дочек в 2 квартале

Но из-за роста курса $, долг в рублевом выражении не изменился

Эта переоценка долга и была отражена в -93 млрд руб Прочих расходов 3-го квартала

Денежных средств на счетах головной компании всего 23 млрд руб

Это меньше чем необходимо на уплату процентов в 4 квартале!

Часть заработанных денег висит в дебиторской задолженности в размере 187 млрд руб

Снижение дебиторки на 100 млрд руб за квартал скорее всего ушло на погашение кредитов

Часть еще незаработанных денег лежит в запасах непроданных металлов

Возможно, в физическом объеме запасы металлов и снизились в 3 квартале

Но их рублевая оценка, из-за роста рублевых цен, даже чуть-чуть подросла

В результате, при 61 млрд руб операционной прибыли в чистой прибыли "осталось" -43 млрд руб или -283 руб/акция

Всему виной, 22.6 млрд руб расходов на проценты и 93 млрд руб убыток от курсовых разниц

За 9 месяцев прибыль составила 68 млрд руб или 445 руб/акция

По закону, это источник выплаты дивидендов за 2023 год

Акции НОРНИКЕЛЬ выросли за Октябрь на 8% или 1300 руб до 17500 руб

Чем вызван такой оптимизм?

Надеждами на разворот цен на металлы?

Слабым курсом рубля?

Наметившимся разворотом в операционной прибыли?

Не знаю...

Пока рублевые цены на металлы в Октябре ниже чем в Августе-Сентябре!

Медь -6%

Никель -9%

Палладий -13%

Цены на продукцию вниз, акции вверх...

Всё как мы любим!

Может быть рынок верит в большие дивиденды за 2023 год?

Судя по прибыли РСБУ за 9 месяцев, для выплаты есть всего 445 руб/акция

Правда их еще нужно получить из дебиторской задолженности

Да и зачем платить дивиденды в такой сложной финансовой ситуации с обслуживанием долга?

Если учесть недавнее повышение ставки ЦБ до 15% проблема долга становится значительно острее

17500 руб за акцию это около 12 операционных прибылей 2023 года

Только если вспомнить, что 35% операционной прибыли уходит на %, то оценка вырастает до 18 прибылей!

НОРНИКЕЛЬ конечно уникальный актив, но такая оценка выглядит дорого с точки зрения потенциальной доходности акционера

Кратко напомню о чем писал в разборке отчета РСБУ за 1 полугодие

Ослабление рубля с 70 руб до 87 руб за $ частично компенсировало снижение долларовых цен на металлы

Благодаря чему, операционная прибыль держалась 5 кварталов подряд на уровне 55-60 млрд руб или 350-400 руб/акция

Это как бы намекало, что прибыль головной компании нащупало какое-то дно

Напомню, что РСБУ отражает только результаты Норильского дивизиона

На этой неделе были опубликованы операционные результаты и отчет РСБУ за 3 квартал

Металлурги традиционно сравнивают результаты квартал к кварталу

Как Вы видите, в таком формате добыча Никеля и Меди выросла, а Палладий и Платина снизились

Учитывая то, что в добыче все-таки присутствует определенная сезонность, на мой взгляд, более показательно сравнивать год к году

А еще более важно сравнивать с годовым планом добычи

Менеджмент в очередной раз подтвердил, что план остается актуальным

На графиках ниже я отразил какая добыча должна быть в 4 квартале для достижения плановых значений

Добыча никеля в 3 квартале снизилась на 9% г-к-г до 54 тыс тонн, чтобы выйти на среднее значение годового плана в 4 квартале нужно добыть почти 64 тыс тонн!

Подобная ситуация с добычей в 4 квартале была в 2015,2018,2020 и 2021 годах

Добыча меди снизилась на 11% г-к-г до 100 тыс тонн, для выполнения плана в 4 квартале нужно добыть 125 тыс тонн

На мой взгляд, выполнить план по меди будет сложнее чем по никелю

Добыча палладия снизилась на 7% г-к-г до 663 тыс унций, если брать даже верхнюю границу плана в 4 квартале осталось добыть всего 417 тыс унций

Выглядит так, что план по каким-то причинам занижен

Аналогичная ситуация и с платиной!

Добыча снизилась на 6% г-к-г до 160 тыс унций, в 4 квартале по верхней границе плана предстоит добыть всего 117 тыс унций

По всем металлам в 3 квартале мы наблюдаем снижение добычи год к году!

На мой взгляд, это осознанное решение менеджмента для снижения проблемы накопленных в 2022 году запасов металлов

Напомню, что в 1 полугодии проблема запасов только усилилась

Обратите внимание, операционные результаты это ПРОИЗВОДСТВО металлов

Данные объема ПРОДАЖ металлов компания не раскрывает

Проецировать снижение добычи на снижение финансовых результатов нельзя

Кроме того, на финансовые результаты влияют не только объемы, но и цены реализации

На никель и медь в 3 квартале рублевые цены были более чем комфортны

По платине цены были вообще рекордными, а вот по палладию была конечно печаль-тоска в сравнении с 2020-2021 годами

С другой стороны, цена на палладий была в 2-5 раз выше чем в 2008-2018 годах!

Рекордное ослабление рубля должно было поддержать выручку компании, но и переоценить валютный долг и принести очередные "бумажные" убытки от курсовых разниц

Давайте посмотрим как получилось по факту

Динамика показателей 9 месяцев:

Выручка 622 млрд руб (+2%)

Себестоимость 401 млрд руб (+18%)

Операц.прибыль 170 млрд руб (-23%)

Чистая прибыль 68 млрд руб (-78%)

Строка 2350 Прочие расходы с -260 млрд руб, тот самый убыток от курсовых разниц

В прошлом году прибыль от курсовых разниц была 230 млрд руб (строка 2340)

Если вычесть этот бумажный убыток и прибыль, то чистая прибыль в 2022 году была всего 73 млрд руб, а в этом 328 млрд руб (+350%)

Согласитесь, чудесная метаморфоза!

Давайте посмотрим квартальную динамику показателей

Выручка в 3 квартале выросла на 21% г-к-г до 285 млрд руб

Операционная прибыль выросла на 9% г-к-г до 61 млрд руб

Дивиденды с дочек в 3 квартале не поднимали

В пересчете на акцию 61 млрд руб это 398 руб/акция

За 9 месяцев операц.прибыль составила 1113 руб/акция

Операционная прибыль выросла меньше чем выручка, из-за рекордного роста себестоимости на 29% г-к-г

В чем причины такого роста?

Часть расходов выросла из-за увеличения зарплат сотрудников на 6% с Июля 2023 года

Возможно, что еще часть расходов связанна с более дорогой логистикой в Азию

Из-за роста расходов, рентабельность компании держится на уровне 27%

Так долго тяжело еще ни разу не было в истории компании

Финансовые расходы выросли в 3 квартале до рекордных 22.6 млрд руб!

Помните сколько была операционная прибыль в 3 квартале?

Правильно, 61 млрд руб

Это означает, что на обслуживание долга ушло 37% операционной прибыли!

При этом, сам долг за квартал практически не изменился и составляет 1.12 трлн руб

На самом деле, его валютная часть скорее всего была сокращена теми деньгами, что компания подняла с дочек в 2 квартале

Но из-за роста курса $, долг в рублевом выражении не изменился

Эта переоценка долга и была отражена в -93 млрд руб Прочих расходов 3-го квартала

Денежных средств на счетах головной компании всего 23 млрд руб

Это меньше чем необходимо на уплату процентов в 4 квартале!

Часть заработанных денег висит в дебиторской задолженности в размере 187 млрд руб

Снижение дебиторки на 100 млрд руб за квартал скорее всего ушло на погашение кредитов

Часть еще незаработанных денег лежит в запасах непроданных металлов

Возможно, в физическом объеме запасы металлов и снизились в 3 квартале

Но их рублевая оценка, из-за роста рублевых цен, даже чуть-чуть подросла

В результате, при 61 млрд руб операционной прибыли в чистой прибыли "осталось" -43 млрд руб или -283 руб/акция

Всему виной, 22.6 млрд руб расходов на проценты и 93 млрд руб убыток от курсовых разниц

За 9 месяцев прибыль составила 68 млрд руб или 445 руб/акция

По закону, это источник выплаты дивидендов за 2023 год

Акции НОРНИКЕЛЬ выросли за Октябрь на 8% или 1300 руб до 17500 руб

Чем вызван такой оптимизм?

Надеждами на разворот цен на металлы?

Слабым курсом рубля?

Наметившимся разворотом в операционной прибыли?

Не знаю...

Пока рублевые цены на металлы в Октябре ниже чем в Августе-Сентябре!

Медь -6%

Никель -9%

Палладий -13%

Цены на продукцию вниз, акции вверх...

Всё как мы любим!

Может быть рынок верит в большие дивиденды за 2023 год?

Судя по прибыли РСБУ за 9 месяцев, для выплаты есть всего 445 руб/акция

Правда их еще нужно получить из дебиторской задолженности

Да и зачем платить дивиденды в такой сложной финансовой ситуации с обслуживанием долга?

Если учесть недавнее повышение ставки ЦБ до 15% проблема долга становится значительно острее

17500 руб за акцию это около 12 операционных прибылей 2023 года

Только если вспомнить, что 35% операционной прибыли уходит на %, то оценка вырастает до 18 прибылей!

НОРНИКЕЛЬ конечно уникальный актив, но такая оценка выглядит дорого с точки зрения потенциальной доходности акционера

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба