▫️ Капитализация: 140 млрд / 35,2₽ за акцию

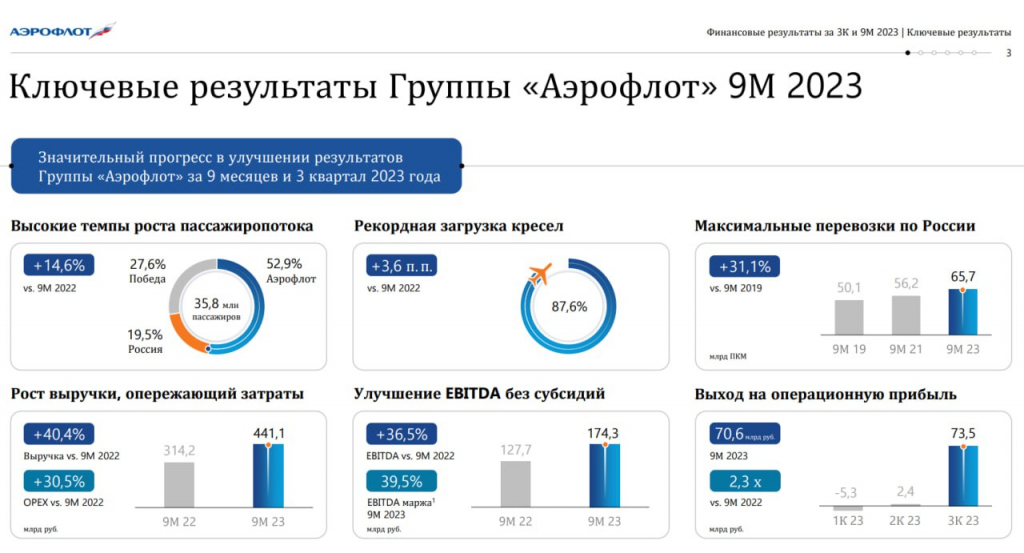

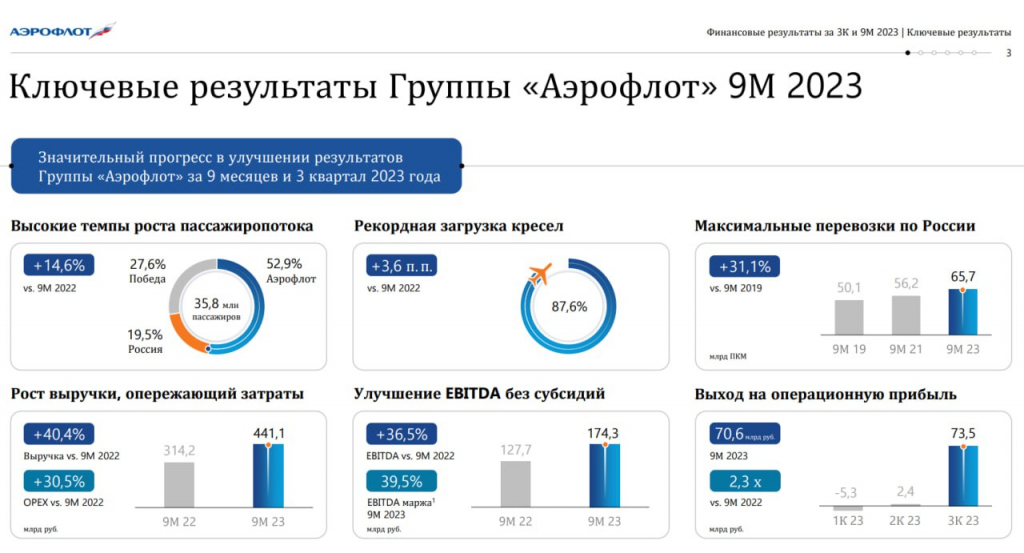

▫️ Выручка 9М 2023: 441,1 млрд ₽ (+40,4% г/г)

▫️ EBITDA 9М 2023: 174,3 млрд ₽ (+36,5% г/г)

▫️ Чистый убыток 9М 2023: -111,3 млрд ₽ (-7,4% г/г)

▫️ скор. ЧП 9М 2023: 18,3 млрд ₽ (против убытка в 2 млрд)

▫️ fwd P/E 2023: 6

▫️ fwd дивиденд 2023: 0%

▫️ P/B: -0,71

📊 Фин. результаты отдельно за 3кв 2023:

— Выручка: 188,9 млрд ₽ (+41,4% г/г)

— EBITDA: 108 млрд ₽ (+64,5% г/г)

— Оп. прибыль: 73,5 млрд ₽ (х2,1 г/г)

— скор. ЧП: 38,4 млрд ₽ (+52,7% г/г)

✅ За 9М 2023г пассажиропоток по группе вырос на 14,6% г/г до 35 821 тыс. человек. Относительно 9М2021г этот показатель также продемонстрировал рост на 5%. Однако, сам рынок авиаперевозок РФ за тот же самый период показал более высокие темп восстановления в 15,3% г/г (относительно 9М2022г).

✅ При дальнейшей нормализации ситуации в отрасли, Аэрофлот вполне может вернутся к вопросу IPO АК «Победа».В 2019г актив оценивался в $1 млрд или около 91 млрд рублей, но ситуация с того времени значительно изменилась. За 1П2023г Победа заработала на уровне ЧП 2,5 млрд при выручке в 28,3 млрд. Пассажиропоток за 9М2023г вырос на 11,7% до 9,9 тыс. человек при занятости кресел в 94,5%. При таких результатах бизнес вполне мог бы быть оценён в 40 млрд р.

❌ По заявлениям менеджмента, даже обсуждать вопрос дивидендов пока нет никакого смысла. Прежде всего аэрофлоту необходимо выйти на стабильную прибыль (без гос. субсидий) и снизить долги.

❌ Даже без гос. субсидий в 3кв Аэрофлот заработал на уровне скор. ЧП 38,4 млрд рублей (+52,7% г/г). В основном на это повлиялипрочие операционные доходы 60,7 млрд (+25,6% г/г). Что это за доходы и насколько они устойчивые оценить трудно.

❌ Чистый долг компании вырос уже до 624 млрд (ND/EBITDA = 3,9) при общем долге в 763,7 млрд. Главный драйвер такого роста — это валютная переоценка обязательств по лизингу (обязательства по аренде выросли на 30,7% г/г до 649 млрд).

❌ Капитал группы по-прежнему находится в отрицательной зоне и составляет-196 млрд при P/B = -0,71. Гигантский накопленный на балансе убыток в 333,6 млрд своими силами придётся погашать ещё долго.

Вывод:

На операционном уровне бизнес продолжает восстанавливаться, но до рекордных результатов 2019г всё ещё далеко. В 3кв благодаря прочим операционным доходам, Аэрофлоту удалось показать неплохую чистую прибыль, но такие результаты вряд ли будут стабильными. До восстановления положительного капитала и снижения чистого долга всё ещё очень далеко. На мой взгляд, в текущих условиях, адекватная цена для акций Аэрофлота — это около 25 рублей.

▫️ Выручка 9М 2023: 441,1 млрд ₽ (+40,4% г/г)

▫️ EBITDA 9М 2023: 174,3 млрд ₽ (+36,5% г/г)

▫️ Чистый убыток 9М 2023: -111,3 млрд ₽ (-7,4% г/г)

▫️ скор. ЧП 9М 2023: 18,3 млрд ₽ (против убытка в 2 млрд)

▫️ fwd P/E 2023: 6

▫️ fwd дивиденд 2023: 0%

▫️ P/B: -0,71

📊 Фин. результаты отдельно за 3кв 2023:

— Выручка: 188,9 млрд ₽ (+41,4% г/г)

— EBITDA: 108 млрд ₽ (+64,5% г/г)

— Оп. прибыль: 73,5 млрд ₽ (х2,1 г/г)

— скор. ЧП: 38,4 млрд ₽ (+52,7% г/г)

✅ За 9М 2023г пассажиропоток по группе вырос на 14,6% г/г до 35 821 тыс. человек. Относительно 9М2021г этот показатель также продемонстрировал рост на 5%. Однако, сам рынок авиаперевозок РФ за тот же самый период показал более высокие темп восстановления в 15,3% г/г (относительно 9М2022г).

✅ При дальнейшей нормализации ситуации в отрасли, Аэрофлот вполне может вернутся к вопросу IPO АК «Победа».В 2019г актив оценивался в $1 млрд или около 91 млрд рублей, но ситуация с того времени значительно изменилась. За 1П2023г Победа заработала на уровне ЧП 2,5 млрд при выручке в 28,3 млрд. Пассажиропоток за 9М2023г вырос на 11,7% до 9,9 тыс. человек при занятости кресел в 94,5%. При таких результатах бизнес вполне мог бы быть оценён в 40 млрд р.

❌ По заявлениям менеджмента, даже обсуждать вопрос дивидендов пока нет никакого смысла. Прежде всего аэрофлоту необходимо выйти на стабильную прибыль (без гос. субсидий) и снизить долги.

❌ Даже без гос. субсидий в 3кв Аэрофлот заработал на уровне скор. ЧП 38,4 млрд рублей (+52,7% г/г). В основном на это повлиялипрочие операционные доходы 60,7 млрд (+25,6% г/г). Что это за доходы и насколько они устойчивые оценить трудно.

❌ Чистый долг компании вырос уже до 624 млрд (ND/EBITDA = 3,9) при общем долге в 763,7 млрд. Главный драйвер такого роста — это валютная переоценка обязательств по лизингу (обязательства по аренде выросли на 30,7% г/г до 649 млрд).

❌ Капитал группы по-прежнему находится в отрицательной зоне и составляет-196 млрд при P/B = -0,71. Гигантский накопленный на балансе убыток в 333,6 млрд своими силами придётся погашать ещё долго.

Вывод:

На операционном уровне бизнес продолжает восстанавливаться, но до рекордных результатов 2019г всё ещё далеко. В 3кв благодаря прочим операционным доходам, Аэрофлоту удалось показать неплохую чистую прибыль, но такие результаты вряд ли будут стабильными. До восстановления положительного капитала и снижения чистого долга всё ещё очень далеко. На мой взгляд, в текущих условиях, адекватная цена для акций Аэрофлота — это около 25 рублей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба