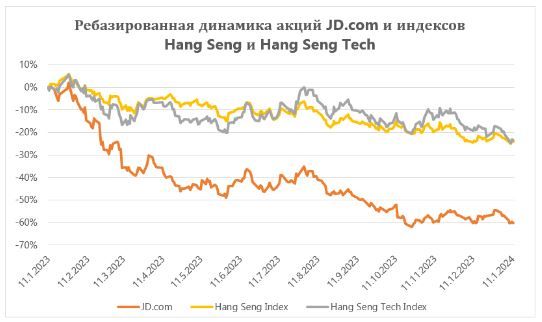

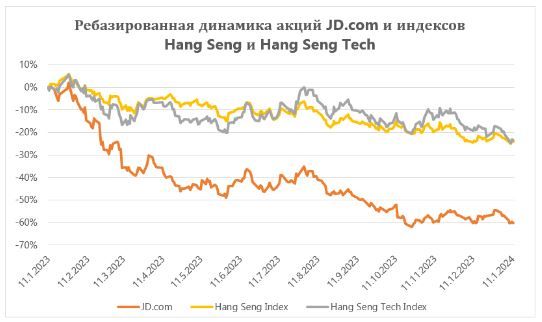

С начала 2023 года акции JD.com упали на 60% при отсутствии негативных новостей для компании и сильно отстали от широкого рынка. Сейчас акции компании находятся вблизи своих минимумов и торгуются большим дисконтом по мультипликаторам относительно исторических значений и аналогов в КНР.

В текущих реалиях фундаментальная оценка компании выглядит неоправданно низкой. Мы ждем от JD.com хороших результатов в 2024 году и в последующие годы на фоне стимулирования потребительского спроса со стороны правительства КНР, а также возвращения общего спроса на инвестиции в акции китайских компаний.

Мы считаем, что на среднесрочном горизонте акции JD.com имеют все шансы обогнать по динамике широкий рынок и своих конкурентов.

Мы присваиваем рейтинг «Покупать» акциям JD.com с листингом в Гонконге с целевой ценой HKD 174,66 на следующие 12 месяцев и потенциалом роста 78%.

Для ADS JD.com с листингом в США целевая цена составляет $ 44,73 на следующие 12 месяцев с потенциалом роста 76%.

JD.com — китайская технологическая компания и один из ведущих игроков в отрасли электронной коммерции в КНР.

По результатам 9 месяцев 2023 года выручка JD.com поднялась на 3,7% г/г. Новые быстрорастущие сегменты бизнеса LG Logistics и Dada показали рост на 26,5% и 54% соответственно. Причем последний сегмент имеет все шансы выйти на операционную прибыльность по итогам 2024 года.

JD.com демонстрирует хорошие показатели операционной эффективности. По итогам 2023 года ожидается, что скорр. чистая маржа и маржа EBITDA составят 3,1% и 3,8% соответственно, что выше исторических значений.

На протяжении последних 5 лет JD.com сохраняет высокие темпы роста бизнеса. В 2017–2022 гг. среднегодовые темпы роста выручки компании составили 24%. Средние темпы роста выручки в 2023–2025 гг. оцениваются в среднем в 7% в год.

Текущая оценка компании существенно ниже средних исторических значений и своих аналогов. Акции торгуются с мультипликатором P/E NTM на уровне 7,4х (против исторического среднего 14,7х) и EV/EBITDA NTM на уровне 3,7х (против исторического среднего 10,9х). Медианы по аналогам находятся на уровнях 12,6х и 7,0х соответственно.

Основным риском для бизнеса JD.com, на наш взгляд, является длительное восстановление экономической активности в Китае вопреки мерам стимулирования экономики. Макроэкономические риски, связанные с геополитикой и величиной общего долга страны, мы считаем переоцененными.

Продолжительная дефляция в Китае может также ограничить внутренний спрос на инвестирование в акции. Помимо этого, негативом для котировок будет продолжение выхода нерезидентов из китайских активов в связи с вышеуказанными рисками.

Описание эмитента

JD.com — китайская технологическая компания, один из ведущих игроков в отрасли электронной коммерции в КНР. Компания основана в 1998 году, в 2014 году получила листинг на бирже NASDAQ в США, а в 2020 году — на Гонконгской бирже.

Онлайн-маркетплейс JD.com насчитывает более 580 млн ежегодно активных пользователей и предлагает покупателям широкий выбор товаров во всех основных категориях, в том числе продуктов питания, от национальных и международных производителей. Благодаря обширной логистической сети 90% заказов на территории Китая доставляется покупателям в тот же день. По качеству и скорости обслуживания JD.com нет равных в мире, компания обгоняет даже американского онлайн-ретейлера Amazon.com.

Помимо этого, JD.com управляет самыми крупными логистическими парками в Азиатском регионе, владеет более 1 500 складских помещений совокупной площадью свыше 30 млн кв. м. Компания не только сама пользуется своей инфраструктурой, но и оказывает услуги бизнесу в таких направлениях, как складское хранение товаров, трансграничная доставка, интеллектуальные решения в сфере логистики и управления поставками.

Акции JD.com достаточно тесно коррелировали с индексами Hang Seng и Hang Seng Tech до 2023 года. С прошлого года мы можем видеть сильное отставание акций от индекса — акции упали на 60%, в то время как указанные индексы — на 24,2% и 23,7% соответственно. Данный факт говорит о недооцененности акций относительно рынка, так как за все это время фактические результаты компании и прогнозы по ним только улучшились.

Перспективы и риски

В Китае присутствует огромный отложенный спрос, который правительство пытается стимулировать. Вопреки всеобщим ожиданиям, после снятия ковидных ограничений в конце 2022 года население Поднебесной не усилило потребление всех товаров и услуг и инвестиции в китайские акции из-за опасения трудных времен в будущем. Данный факт свидетельствует о следующем: если указанные сбережения снова войдут в экономику, это создаст масштабный драйвер для роста финансовых показателей китайских компаний, что и прогнозируется многими экспертами в ближайший год. Чтобы поспособствовать этому, правительство Китая выпускает множество законодательных актов, которые предусматривают отдельное стимулирование «массового потребления», «потребления услуг», «сельского потребления», «расширение новых видов потребления» и многое другое. Учитывая стабилизацию производственного индекса деловой активности PMI от Caixin (в конце 2023 года он стабильно был выше 50 пунктов), можно говорить об успешности данных стимулов. Китайские эксперты прогнозируют и рост ВВП страны на уровне 5% по итогам 2023 года как следствие упомянутого стимулирования.

Будучи крупным игроком в отрасли e-commerce в Китае, JD.com выигрывает от дальнейшего роста онлайн-продаж в стране. Китайский рынок — самый большой рынок e-commerce, по итогам 2023 года его рост оценивается в 9,2% г/г, до $ 2,9 трлн, по данным Statista. Доля JD.com на рынке — около 26%. На текущий момент онлайн-продажи занимают более 27% совокупных розничных продаж в стране, доля их продолжает планомерно увеличиваться. До 2027 года розничные онлайн-продажи прогнозируются на уровне $ 8,98 трлн, что предполагает GAGR 8,2%. Активная урбанизация, проникновение интернета в сельские районы страны, рост численности городского населения, растущая доля среднего класса, рост среднедушевого располагаемого дохода также способствуют развитию отрасли e-commerce.

На протяжении последних 5 лет JD.com сохраняет высокие темпы роста бизнеса. В 2017–2022 гг. среднегодовые темпы роста выручки компании составили 24%, в том числе продуктовой выручки — 21% в год, сервисной выручки — 43% в год. Сегмент JD Retail является прочным фундаментом для компании, а локомотивом роста выступает сегмент JD Logistics, его среднегодовые темпы роста за указанный период составили 81%. В 2022 году значительный вклад в рост логистического сегмента внесла консолидация компании Deppon Holdco. Помимо этого, в том же году в структуре доходов появился новый сегмент Dada, после приобретения JD.com доли в капитале Dada Nexus. На данный момент годовая выручка сегмента Dada составила 8 млрд юаней, это менее 1% общей выручки. За счет приобретения доли в компании Dada JD.com рассчитывает выйти на перспективный рынок доставки по требованию и составить конкуренцию Meituan.

JD.com демонстрирует хорошие показатели операционной эффективности за счет экономии от масштаба и контроля над издержками. За 12 месяцев с окончанием в 3-м квартале 2023 года скорр. чистая маржа составила 2,63%, а скорр. маржа EBITDA — 3,46%, оба показателя оказались рекордными. В целом розничная торговля всегда считалась достаточно низкомаржинальным бизнесом по сравнению с другими отраслями, так что показатели JD.com можно считать достойными. JD.com демонстрирует стабильно положительный денежный поток от операционной деятельности и свободный денежный поток.

На фоне 60%-го падения акций с начала 2023 года текущая оценка компании стала существенно ниже средних исторических значений с февраля 2022 года. Бумаги торгуются с мультипликатором P/E NTM на уровне 7,4х (против среднего 14,7х) и EV/EBITDA NTM на уровне 4,4х (против среднего 10,9х). Кроме этого, JD.com оценена в среднем на 50% ниже по мультипликаторам P/E NTM и EV/EBITDA NTM относительно аналогичных компаний в КНР. Такую оценку мы считаем неоправданно низкой, поэтому на среднесрочном горизонте JD.com имеет все шансы обогнать по динамике широкий рынок и своих конкурентов. Текущие уровни по компании выглядят весьма интересными для открытия или увеличения длинных позиций.

Однако дефляция в Китае дестимулирует людей от массового инвестирования и излишних трат. Исходя из определения дефляции, она означает, что деньги завтра ценнее денег сегодня. Поэтому многие инвесторы стали предпочитать юани акциям, одна из функций которых — беречь капитал от инфляции. Когда инфляции нет, большинство не видит смысла в инвестировании. Но стоит заметить, что за последние 25 лет средняя длительность дефляции в Китае составляет около полугода, после чего статистически происходит резкий инфляционный всплеск, это стимулирует инвесторов возвращаться на рынок.

Не стоит забывать и о иностранных инвесторах, которые выходят из китайских активов. По информации Financial Times, за 2023 год иностранные инвесторы вывели из китайских акций более $ 25 млрд, что эквивалентно примерно 77% всех инвестированных в акции иностранных денег. Есть две причины вывода средств — рост долга Китая и увеличение геополитической напряженности вокруг ситуации с Тайванем. Общий долг (госдолг + корпоративный долг + долг домохозяйств) Китая вырос в 4 раза с 1980-х годов, при этом в последнем десятилетии наблюдалось большое ускорение. В 2022 году он составил 272% ВВП, став третьим по величине долгом после Японии и США (447% и 274% соответственно). Инвесторы опасаются, что такой большой долг приведет к долговому кризису, однако многие аналитики сходятся на том, что большая часть долга получена внутри страны, это делает его проще в обслуживании. Учитывая прогнозы по росту китайской экономики и низкие процентные ставки, опасения по поводу величины долга Китая можно считать преувеличенными. Геополитические риски же являются труднопрогнозируемыми, но, учитывая относительно мирную политику Китая касательно территориального вопроса (Гонконг и Макао) и серьезность последствий потенциального конфликта, многие эксперты не ожидают открытого столкновения, которое закладывается в ценах. Таким образом, можно полагать, что макроэкономические риски в Китае слишком преувеличены и иностранные инвесторы будут заинтересованы в возвращении своего капитала в Поднебесную после осознания этого.

Финансовые показатели и прогнозы

По результатам 9 месяцев 2023 года выручка JD.com поднялась на 3,7% г/г и составила 778,6 млрд юаней. По итогам 2023 года ожидается, что выручка составит 1 078 млрд юаней, это говорит о 3%-м приросте в сравнении с 2022 годом.

Рост ключевого сегмента JD Retail остается невысоким, но стабильным. В 3Q доходы сегмента подросли на 0,4% г/г, а по итогам 9 месяцев — на 1% г/г. Операционная прибыль JD Retail увеличилась на 0,7% г/г за отчетный квартал. Операционная маржа сегмента осталась на том же уровне 5,2%.

Быстрорастущий сегмент JD Logistics вносит существенный вклад в общие результаты. Доходы сегмента за прошедший квартал выросли на 16% г/г, а по итогам 9 месяцев — на 26,5% г/г. По итогам 2022 года сегмент впервые вышел на операционную прибыльность и остался таковым и в 3Q в связи с ростом операционной прибыли на 1,14% г/г.

Новый сегмент Dada продолжает расти большими темпами. В 3Q выручка выросла на 20% г/г, а за 9 месяцев — на 54% г/г. Операционный убыток за квартал сократился на 82%, до 52 млн юаней, за 9 месяцев — на 67%, до 298 млн юаней. При сохранении темпов роста сегмента он может выйти на операционную прибыльность уже в следующем году

По итогам 9 месяцев 2023 года скорр. операционная прибыль JD.com составила 24 млрд юаней против 14,9 млрд юаней годом ранее. Благодаря контролю над операционными затратами и быстрому росту отдельных сегментов компании удалось в отчетном квартале повысить операционную прибыль на внушительные 61% г/г, несмотря на трудные времена для мировой и китайской экономики.

По итогам 9 месяцев 2023 года скорр. чистая прибыль, приходящаяся на акционеров, выросла чуть менее чем в 3 раза и достигла 20,8 млрд юаней. Также почти в 3 раза расширилась скорр. чистая маржа — до 2,7%. По итогам 2023 года компании прогнозируют чистую маржу на уровне 2,3%, а также рост чистой прибыли до 25,4 млрд юаней

Денежные потоки компании остаются положительными. За 3Q 2023 операционный денежный поток составил 15 млрд юаней, +63% г/г, свободный денежный поток — 8,3 млрд юаней, рост в 3,6 раза.

В 4Q 2023 ожидаются невысокие темпы роста выручки JD.com, на уровне 1–2% г/г, из-за высокой базы, так как в 4Q 2022 темпы роста достигали 7% г/г. При этом средние темпы роста выручки в 2023–2025 гг. оцениваются в среднем в 7% в год.

Оценка

Мы оценили акции JD.com методом мультипликаторов. Наша итоговая оценка формируется как среднее арифметическое двух оценок, полученных путем сравнения с аналогами (по коэффициентам P/E NTM и EV/EBITDA NTM) и по собственным историческим мультипликаторам анализируемой компании.

Оценка по аналогам составила HKD 153,5, по историческим мультипликаторам P/E NTM (14,7х, медиана за 2 года) и EV/EBITDA NTM (10,9х, медиана за 2 года) — HKD 195,83.

Итоговая оценка справедливой стоимости акций JD.com на горизонте 12 месяцев составила HKD 174,66. Потенциал роста равен 78%, что соответствует рейтингу «Покупать». Для торгующихся в США ADS целевая цена составляет $ 44,73 с апсайдом 76%, рейтинг — также «Покупать».

Средневзвешенная целевая цена акций JD.com в Гонконге по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 183,51 (апсайд — 86,7% от текущих уровней), а рейтинг акций эквивалентен 5,0 (где 5 — Strong Buy, 3 — Hold, а 1 — Strong Sell).

Оценка целевой цены акций JD.com аналитиками China Galaxy International составляет HKD 275 («Покупать»), Citic Securities — HKD 156 («Покупать»), Haitong Securities — HKD 202 («Покупать»), Uob Kay Hian Pte — HKD 186 («Покупать»).

Технический анализ

Акции JD.com уже два года находятся в своем нисходящем клине, и у них сохраняется потенциал теста нижней границы клина (район HKD 85). Однако они находятся и вблизи своего исторического минимума, который традиционно является сильной зоной поддержки. Если обратить внимание на нисходящий клин с начала 2023 года, то он был пробит в декабре прошлого года, и сейчас цена тестирует сверху его верхнюю границу, которая как раз совпадает с уровнем поддержки. При успешном удержании этого уровня может зародиться новый тренд в котировках.

В текущих реалиях фундаментальная оценка компании выглядит неоправданно низкой. Мы ждем от JD.com хороших результатов в 2024 году и в последующие годы на фоне стимулирования потребительского спроса со стороны правительства КНР, а также возвращения общего спроса на инвестиции в акции китайских компаний.

Мы считаем, что на среднесрочном горизонте акции JD.com имеют все шансы обогнать по динамике широкий рынок и своих конкурентов.

Мы присваиваем рейтинг «Покупать» акциям JD.com с листингом в Гонконге с целевой ценой HKD 174,66 на следующие 12 месяцев и потенциалом роста 78%.

Для ADS JD.com с листингом в США целевая цена составляет $ 44,73 на следующие 12 месяцев с потенциалом роста 76%.

JD.com — китайская технологическая компания и один из ведущих игроков в отрасли электронной коммерции в КНР.

По результатам 9 месяцев 2023 года выручка JD.com поднялась на 3,7% г/г. Новые быстрорастущие сегменты бизнеса LG Logistics и Dada показали рост на 26,5% и 54% соответственно. Причем последний сегмент имеет все шансы выйти на операционную прибыльность по итогам 2024 года.

JD.com демонстрирует хорошие показатели операционной эффективности. По итогам 2023 года ожидается, что скорр. чистая маржа и маржа EBITDA составят 3,1% и 3,8% соответственно, что выше исторических значений.

На протяжении последних 5 лет JD.com сохраняет высокие темпы роста бизнеса. В 2017–2022 гг. среднегодовые темпы роста выручки компании составили 24%. Средние темпы роста выручки в 2023–2025 гг. оцениваются в среднем в 7% в год.

Текущая оценка компании существенно ниже средних исторических значений и своих аналогов. Акции торгуются с мультипликатором P/E NTM на уровне 7,4х (против исторического среднего 14,7х) и EV/EBITDA NTM на уровне 3,7х (против исторического среднего 10,9х). Медианы по аналогам находятся на уровнях 12,6х и 7,0х соответственно.

Основным риском для бизнеса JD.com, на наш взгляд, является длительное восстановление экономической активности в Китае вопреки мерам стимулирования экономики. Макроэкономические риски, связанные с геополитикой и величиной общего долга страны, мы считаем переоцененными.

Продолжительная дефляция в Китае может также ограничить внутренний спрос на инвестирование в акции. Помимо этого, негативом для котировок будет продолжение выхода нерезидентов из китайских активов в связи с вышеуказанными рисками.

Описание эмитента

JD.com — китайская технологическая компания, один из ведущих игроков в отрасли электронной коммерции в КНР. Компания основана в 1998 году, в 2014 году получила листинг на бирже NASDAQ в США, а в 2020 году — на Гонконгской бирже.

Онлайн-маркетплейс JD.com насчитывает более 580 млн ежегодно активных пользователей и предлагает покупателям широкий выбор товаров во всех основных категориях, в том числе продуктов питания, от национальных и международных производителей. Благодаря обширной логистической сети 90% заказов на территории Китая доставляется покупателям в тот же день. По качеству и скорости обслуживания JD.com нет равных в мире, компания обгоняет даже американского онлайн-ретейлера Amazon.com.

Помимо этого, JD.com управляет самыми крупными логистическими парками в Азиатском регионе, владеет более 1 500 складских помещений совокупной площадью свыше 30 млн кв. м. Компания не только сама пользуется своей инфраструктурой, но и оказывает услуги бизнесу в таких направлениях, как складское хранение товаров, трансграничная доставка, интеллектуальные решения в сфере логистики и управления поставками.

Акции JD.com достаточно тесно коррелировали с индексами Hang Seng и Hang Seng Tech до 2023 года. С прошлого года мы можем видеть сильное отставание акций от индекса — акции упали на 60%, в то время как указанные индексы — на 24,2% и 23,7% соответственно. Данный факт говорит о недооцененности акций относительно рынка, так как за все это время фактические результаты компании и прогнозы по ним только улучшились.

Перспективы и риски

В Китае присутствует огромный отложенный спрос, который правительство пытается стимулировать. Вопреки всеобщим ожиданиям, после снятия ковидных ограничений в конце 2022 года население Поднебесной не усилило потребление всех товаров и услуг и инвестиции в китайские акции из-за опасения трудных времен в будущем. Данный факт свидетельствует о следующем: если указанные сбережения снова войдут в экономику, это создаст масштабный драйвер для роста финансовых показателей китайских компаний, что и прогнозируется многими экспертами в ближайший год. Чтобы поспособствовать этому, правительство Китая выпускает множество законодательных актов, которые предусматривают отдельное стимулирование «массового потребления», «потребления услуг», «сельского потребления», «расширение новых видов потребления» и многое другое. Учитывая стабилизацию производственного индекса деловой активности PMI от Caixin (в конце 2023 года он стабильно был выше 50 пунктов), можно говорить об успешности данных стимулов. Китайские эксперты прогнозируют и рост ВВП страны на уровне 5% по итогам 2023 года как следствие упомянутого стимулирования.

Будучи крупным игроком в отрасли e-commerce в Китае, JD.com выигрывает от дальнейшего роста онлайн-продаж в стране. Китайский рынок — самый большой рынок e-commerce, по итогам 2023 года его рост оценивается в 9,2% г/г, до $ 2,9 трлн, по данным Statista. Доля JD.com на рынке — около 26%. На текущий момент онлайн-продажи занимают более 27% совокупных розничных продаж в стране, доля их продолжает планомерно увеличиваться. До 2027 года розничные онлайн-продажи прогнозируются на уровне $ 8,98 трлн, что предполагает GAGR 8,2%. Активная урбанизация, проникновение интернета в сельские районы страны, рост численности городского населения, растущая доля среднего класса, рост среднедушевого располагаемого дохода также способствуют развитию отрасли e-commerce.

На протяжении последних 5 лет JD.com сохраняет высокие темпы роста бизнеса. В 2017–2022 гг. среднегодовые темпы роста выручки компании составили 24%, в том числе продуктовой выручки — 21% в год, сервисной выручки — 43% в год. Сегмент JD Retail является прочным фундаментом для компании, а локомотивом роста выступает сегмент JD Logistics, его среднегодовые темпы роста за указанный период составили 81%. В 2022 году значительный вклад в рост логистического сегмента внесла консолидация компании Deppon Holdco. Помимо этого, в том же году в структуре доходов появился новый сегмент Dada, после приобретения JD.com доли в капитале Dada Nexus. На данный момент годовая выручка сегмента Dada составила 8 млрд юаней, это менее 1% общей выручки. За счет приобретения доли в компании Dada JD.com рассчитывает выйти на перспективный рынок доставки по требованию и составить конкуренцию Meituan.

JD.com демонстрирует хорошие показатели операционной эффективности за счет экономии от масштаба и контроля над издержками. За 12 месяцев с окончанием в 3-м квартале 2023 года скорр. чистая маржа составила 2,63%, а скорр. маржа EBITDA — 3,46%, оба показателя оказались рекордными. В целом розничная торговля всегда считалась достаточно низкомаржинальным бизнесом по сравнению с другими отраслями, так что показатели JD.com можно считать достойными. JD.com демонстрирует стабильно положительный денежный поток от операционной деятельности и свободный денежный поток.

На фоне 60%-го падения акций с начала 2023 года текущая оценка компании стала существенно ниже средних исторических значений с февраля 2022 года. Бумаги торгуются с мультипликатором P/E NTM на уровне 7,4х (против среднего 14,7х) и EV/EBITDA NTM на уровне 4,4х (против среднего 10,9х). Кроме этого, JD.com оценена в среднем на 50% ниже по мультипликаторам P/E NTM и EV/EBITDA NTM относительно аналогичных компаний в КНР. Такую оценку мы считаем неоправданно низкой, поэтому на среднесрочном горизонте JD.com имеет все шансы обогнать по динамике широкий рынок и своих конкурентов. Текущие уровни по компании выглядят весьма интересными для открытия или увеличения длинных позиций.

Однако дефляция в Китае дестимулирует людей от массового инвестирования и излишних трат. Исходя из определения дефляции, она означает, что деньги завтра ценнее денег сегодня. Поэтому многие инвесторы стали предпочитать юани акциям, одна из функций которых — беречь капитал от инфляции. Когда инфляции нет, большинство не видит смысла в инвестировании. Но стоит заметить, что за последние 25 лет средняя длительность дефляции в Китае составляет около полугода, после чего статистически происходит резкий инфляционный всплеск, это стимулирует инвесторов возвращаться на рынок.

Не стоит забывать и о иностранных инвесторах, которые выходят из китайских активов. По информации Financial Times, за 2023 год иностранные инвесторы вывели из китайских акций более $ 25 млрд, что эквивалентно примерно 77% всех инвестированных в акции иностранных денег. Есть две причины вывода средств — рост долга Китая и увеличение геополитической напряженности вокруг ситуации с Тайванем. Общий долг (госдолг + корпоративный долг + долг домохозяйств) Китая вырос в 4 раза с 1980-х годов, при этом в последнем десятилетии наблюдалось большое ускорение. В 2022 году он составил 272% ВВП, став третьим по величине долгом после Японии и США (447% и 274% соответственно). Инвесторы опасаются, что такой большой долг приведет к долговому кризису, однако многие аналитики сходятся на том, что большая часть долга получена внутри страны, это делает его проще в обслуживании. Учитывая прогнозы по росту китайской экономики и низкие процентные ставки, опасения по поводу величины долга Китая можно считать преувеличенными. Геополитические риски же являются труднопрогнозируемыми, но, учитывая относительно мирную политику Китая касательно территориального вопроса (Гонконг и Макао) и серьезность последствий потенциального конфликта, многие эксперты не ожидают открытого столкновения, которое закладывается в ценах. Таким образом, можно полагать, что макроэкономические риски в Китае слишком преувеличены и иностранные инвесторы будут заинтересованы в возвращении своего капитала в Поднебесную после осознания этого.

Финансовые показатели и прогнозы

По результатам 9 месяцев 2023 года выручка JD.com поднялась на 3,7% г/г и составила 778,6 млрд юаней. По итогам 2023 года ожидается, что выручка составит 1 078 млрд юаней, это говорит о 3%-м приросте в сравнении с 2022 годом.

Рост ключевого сегмента JD Retail остается невысоким, но стабильным. В 3Q доходы сегмента подросли на 0,4% г/г, а по итогам 9 месяцев — на 1% г/г. Операционная прибыль JD Retail увеличилась на 0,7% г/г за отчетный квартал. Операционная маржа сегмента осталась на том же уровне 5,2%.

Быстрорастущий сегмент JD Logistics вносит существенный вклад в общие результаты. Доходы сегмента за прошедший квартал выросли на 16% г/г, а по итогам 9 месяцев — на 26,5% г/г. По итогам 2022 года сегмент впервые вышел на операционную прибыльность и остался таковым и в 3Q в связи с ростом операционной прибыли на 1,14% г/г.

Новый сегмент Dada продолжает расти большими темпами. В 3Q выручка выросла на 20% г/г, а за 9 месяцев — на 54% г/г. Операционный убыток за квартал сократился на 82%, до 52 млн юаней, за 9 месяцев — на 67%, до 298 млн юаней. При сохранении темпов роста сегмента он может выйти на операционную прибыльность уже в следующем году

По итогам 9 месяцев 2023 года скорр. операционная прибыль JD.com составила 24 млрд юаней против 14,9 млрд юаней годом ранее. Благодаря контролю над операционными затратами и быстрому росту отдельных сегментов компании удалось в отчетном квартале повысить операционную прибыль на внушительные 61% г/г, несмотря на трудные времена для мировой и китайской экономики.

По итогам 9 месяцев 2023 года скорр. чистая прибыль, приходящаяся на акционеров, выросла чуть менее чем в 3 раза и достигла 20,8 млрд юаней. Также почти в 3 раза расширилась скорр. чистая маржа — до 2,7%. По итогам 2023 года компании прогнозируют чистую маржу на уровне 2,3%, а также рост чистой прибыли до 25,4 млрд юаней

Денежные потоки компании остаются положительными. За 3Q 2023 операционный денежный поток составил 15 млрд юаней, +63% г/г, свободный денежный поток — 8,3 млрд юаней, рост в 3,6 раза.

В 4Q 2023 ожидаются невысокие темпы роста выручки JD.com, на уровне 1–2% г/г, из-за высокой базы, так как в 4Q 2022 темпы роста достигали 7% г/г. При этом средние темпы роста выручки в 2023–2025 гг. оцениваются в среднем в 7% в год.

Оценка

Мы оценили акции JD.com методом мультипликаторов. Наша итоговая оценка формируется как среднее арифметическое двух оценок, полученных путем сравнения с аналогами (по коэффициентам P/E NTM и EV/EBITDA NTM) и по собственным историческим мультипликаторам анализируемой компании.

Оценка по аналогам составила HKD 153,5, по историческим мультипликаторам P/E NTM (14,7х, медиана за 2 года) и EV/EBITDA NTM (10,9х, медиана за 2 года) — HKD 195,83.

Итоговая оценка справедливой стоимости акций JD.com на горизонте 12 месяцев составила HKD 174,66. Потенциал роста равен 78%, что соответствует рейтингу «Покупать». Для торгующихся в США ADS целевая цена составляет $ 44,73 с апсайдом 76%, рейтинг — также «Покупать».

Средневзвешенная целевая цена акций JD.com в Гонконге по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 183,51 (апсайд — 86,7% от текущих уровней), а рейтинг акций эквивалентен 5,0 (где 5 — Strong Buy, 3 — Hold, а 1 — Strong Sell).

Оценка целевой цены акций JD.com аналитиками China Galaxy International составляет HKD 275 («Покупать»), Citic Securities — HKD 156 («Покупать»), Haitong Securities — HKD 202 («Покупать»), Uob Kay Hian Pte — HKD 186 («Покупать»).

Технический анализ

Акции JD.com уже два года находятся в своем нисходящем клине, и у них сохраняется потенциал теста нижней границы клина (район HKD 85). Однако они находятся и вблизи своего исторического минимума, который традиционно является сильной зоной поддержки. Если обратить внимание на нисходящий клин с начала 2023 года, то он был пробит в декабре прошлого года, и сейчас цена тестирует сверху его верхнюю границу, которая как раз совпадает с уровнем поддержки. При успешном удержании этого уровня может зародиться новый тренд в котировках.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба