24 января 2024 Альфа-Капитал

TCS в ближайшее время переедет в РФ

Сбер заработал 1,49 трлн руб.

Северсталь: предстоящая отчетность и штраф ФАС

Акции США: в центре внимания – результаты за 4К2023

Китайский HSI – новый антирекорд

Минфин в среду провел первые в этом году аукционы

Рынок замещающих облигаций может удвоиться

Доходности европейских государственных облигаций продолжили расти

МЭА ожидает профицит предложения на рынке нефти

Китай нарастил выпуск алюминия и стали

Юань на минимуме с ноября 2023 года

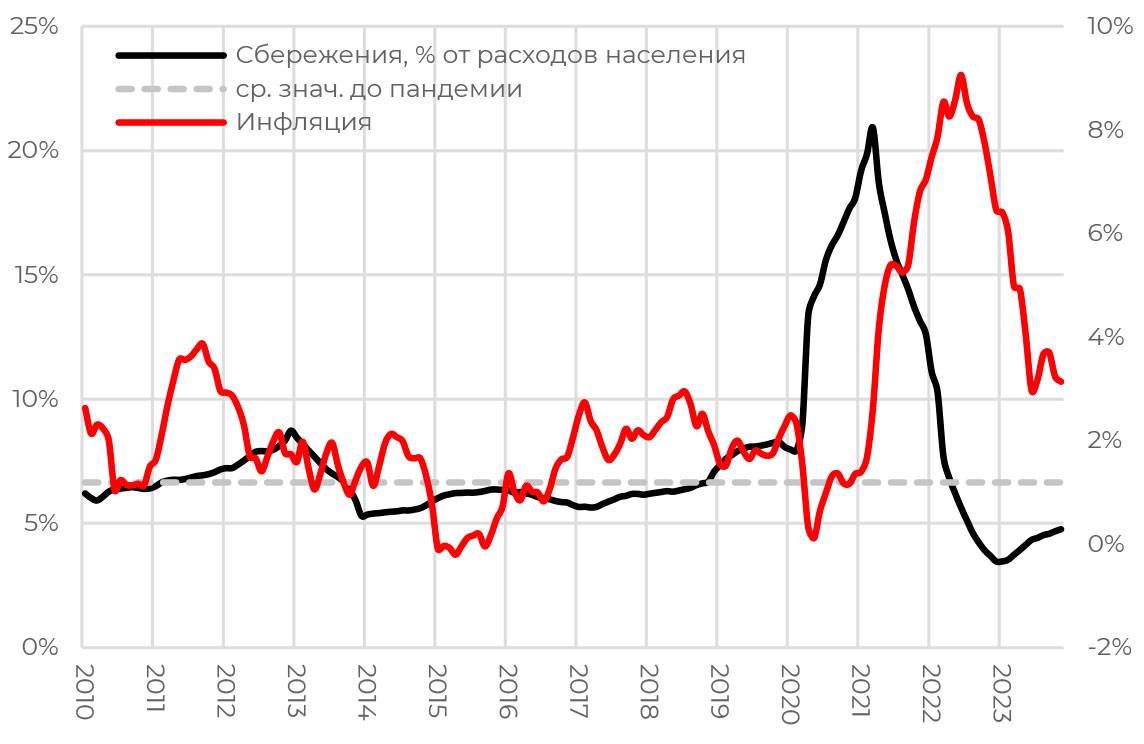

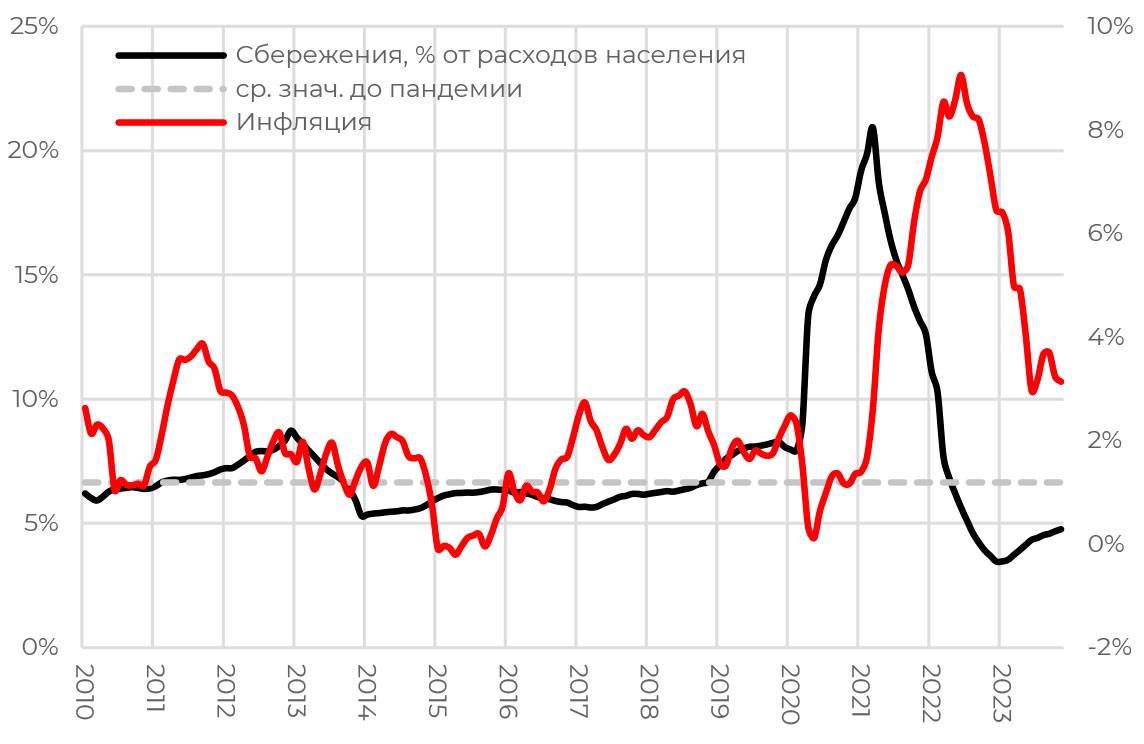

Сбережения населения США

Во время пандемии сбережения американского населения достигли рекордных уровней на фоне государственной поддержки. Но спустя два года объем сбережений сократился в 3,5 раза с пика в марте 2021 года. На период снижения доли сбережений пришелся рост инфляции, то есть дополнительная денежная масса поддерживала рост цен, стимулируя внутренний спрос.

Сейчас ситуация изменилась – уровень сбережений находится даже ниже средних исторических значений. Таким образом, вероятно, возврат к среднему уровню сбережений отразится в снижении динамики розничных продаж. Это, в свою очередь, может способствовать сдерживанию роста цен.

АКЦИИ

Российский рынок

TCS в ближайшее время переедет в РФ

Акционеры одобрили процесс отмены регистрации на Кипре и перерегистрацию в России. Председатель правления Тинькофф Банка Станислав Близнюк сообщил, что компания может завершить редомициляцию в I квартале – начале II квартала 2024 года. Он добавил, что вопрос дивидендов будут решать акционеры. Бумаги банка упали с момента выхода новости на 10% на ожиданиях скорой реализации риска «навеса», заодно отразившись на ценах потенциально редомицилируемых Х5, Ozon и т.д.

Сбер заработал 1,49 трлн руб.

В прошлом году Сбербанк заработал 1,49 трлн руб. чистой прибыли по РСБУ. Это новый рекорд банка: предыдущий был установлен в 2021 году, когда он заработал 1,24 трлн руб. Рентабельность капитала по итогам 2023 года составила 24,7%.

Чистый процентный доход за год вырос на 36,6% г/г – до 2,3 трлн руб. Банк объясняет рост доходов ускоряющейся динамикой бизнеса, а также эффектом низкой базы прошлого года. В то же время чистый комиссионный доход увеличился на 16,6% г/г – до 716 млрд руб., в основном за счет роста объемов эквайринга и доходов от расчетно-кассового обслуживания.

Сбербанк обычно направляет на дивиденды около 50% прибыли по МСФО. Согласно последней стратегии банка, для этого достаточность его капитала по нормативу н20.0 должна превышать 13,3%. Если допустить, что результаты по МСФО будут на уровне РСБУ, то потенциально банк может направить на дивиденды 750 млрд руб., или 33,1 руб. на акцию (12% дивидендной доходности).

Северсталь: предстоящая отчетность и штраф ФАС

Северсталь 2 февраля опубликует отчетность за 2023 год. После этого могут собрать СД с рекомендацией по дивидендам. Есть риск, что история с ФАС не закончится до этого, в пятницу вышла новость, что арбитражный суд Москвы поддержал решение, предписание и штраф ФАС в размере 8,7 млрд руб. (1% рын. кап. и 2% от денежных средств на балансе) в отношении Северстали. Компания не согласна с решением суда и планирует оспаривать его в вышестоящей инстанции.

Глобальные рынки

Акции США: в центре внимания – результаты за 4К2023

Укороченная неделя на международных рынках была относительно спокойной, индекс S&P 500 прибавил 1,2%, Nasdaq вырос на 2,3%. Среди лидеров роста был сектор ИТ (+4,3%), акции полупроводников подрастали после комментария Taiwan Semiconductor о росте спроса на чипы для ИИ. Без значимых публикаций макроэкономических публикаций в фокусе внимания были корпоративные отчеты.

В четверг выйдут предварительные данные по росту американского ВВП в 4К2023, ожидается, что сохраняются высокие темпы – около 4,9% в годовом выражении. Неделя также будет насыщена отчетностями, результаты раскроют Netflix, Tesla, AT&T, Visa, United Airlines, Johnson & Johnson и другие.

Китайский HSI – новый антирекорд

Китайские акции тестируют новые минимумы, индекс HSI опустился ниже 15 000, что равнозначно падению, которое мы наблюдали осенью 2022 года. Макроэкономическая ситуация остается сложной, власти пока не спешат прибегать к экономическим стимулам.

Выходили данные по ВВП Китая, экономика в 4К2023 расширилась на 5,2% г/г, немного недотянув до ожиданий, но улучшившись относительно 3К2023, когда рост составил 4,9%. Также из данных Национального бюро статистики следует, что население страны снизилось за год на 2 млн – до 1,4 млрд человек. Сокращение ускорилось вдвое относительно предыдущего года.

ОБЛИГАЦИИ

Рублевые облигации

Минфин в среду провел первые в этом году аукционы

Аукцион инфляционных ОФЗ ожидаемо был признан несостоявшимся ввиду отсутствия заявок по приемлемым ценам – такие бумаги не особо интересны в условиях замедляющейся инфляции. Зато на втором аукционе, где Минфин предлагал длинные ОФЗ с постоянным купоном (выпуск 26243 с погашением в 2038 году), удалось разместить бумаги на 97 млрд руб. почти без премии к рынку. Это рекордный объем для такого типа бумаг с 2021 года.

Спрос на бумаги превышал 137 млрд руб. (хотя большую часть бумаг, по-видимому, выкупил один покупатель – сделки прошли по одной цене). Тем не менее мы можем сделать вывод, что на рынок ОФЗ возвращаются покупатели. Это видно и по росту цен, и по высоким оборотам на вторичном рынке. Инфляция стабилизируется, и все больше участников рынка считают, что цикл роста ставок завершен, поэтому готовы покупать длинные облигации.

В целом в этом году Минфин планирует разместить бумаги на 4 трлн руб., из них чистые заимствования (за вычетом погашений) составят около 2,6 трлн. Это большой объем (Минфин не занимал столько с 2020 года), но мы считаем, что растущий рынок сможет его «переварить», особенно если к покупкам перейдут крупнейшие банки.

Еврооблигации

Рынок замещающих облигаций может удвоиться

В этом году на рынок замещающих облигаций в первую очередь будут влиять размещения новых выпусков. Если в соответствии с новым дедлайном все оставшиеся российские эмитенты еврооблигаций к 1 июля выйдут на рынок с замещающими выпусками, такой объем теоретически может оказать существенное давление на стоимость бумаг. Потенциальный объем новых выпусков может достичь 25 млрд долл. (это в том числе все выпуски Минфина), тогда как сейчас весь рынок оценивается в 20 млрд долл. При этом погашения в первой половине 2024 года ориентировочно составят только 3,4 млрд долл.

Но, с нашей точки зрения, за счет отсутствия новых спекулятивных возможностей на внешних рынках новые размещения вряд ли спровоцируют такой объем продаж на рынке, как весной-летом 2023 года, в период второго раунда замещений Газпрома.

В целом ключевые факторы привлекательности замещающих облигаций остаются актуальными и в 2024 году:

Возможность получать доход, привязанный к твердой валюте (USD/EUR).

Защита от обесценения рубля.

Привлекательные доходности в иностранной валюте.

Отсутствие инфраструктурных рисков.

Доходности европейских государственных облигаций продолжили расти

На прошлой неделе доходность 10-летних облигаций Германии в моменте росла на 20 б.п. – до 2,35%, двухлетних – на 25 б.п., до 2,75%. Цены облигаций других суверенных заемщиков ЕС также падали. Причиной послужил «ястребиный» тон президента ЕЦБ К. Лагард, которая во время своего выступления на ВЭФ заявила о том, что снижение ставок начнется не раньше лета. До этого другие представители регулятора также заявляли о нескором смягчении монетарной политики, однако рынки в очередной раз нервно отреагировали на «ястребиный» комментарий.

Тем не менее снижение ставки все-таки может произойти раньше: согласно последнему обзору потребительских ожиданий ЕЦБ, медианные инфляционные ожидания населения упали с 4% в октябре до 3,2% в ноябре.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

МЭА ожидает профицит предложения на рынке нефти

Цены на нефть незначительно выросли на прошлой неделе, но по-прежнему остаются ниже 80 долл. США за баррель. Напряженность в Красном море сохраняется, США продолжают наносить удары по хуситам в Йемене. Судя по последнему отчету Международного энергетического агентства (МЭА), предстоящий год будет неблагоприятным для цен на нефть: на рынке ожидается профицит предложения, особенно если страны ОПЕК+ продолжат сохранять текущие квоты и не пойдут на очередное добровольное сокращение добычи. В то же время МЭА повысило свой прогноз роста мирового спроса, который должен увеличиться на 1,24 млн баррелей в сутки.

Китай нарастил выпуск алюминия и стали

Согласно данным Национального бюро статистики (NBS) Китая, по итогам прошлого года производство алюминия увеличилось на 3,7%, достигнув рекордных 41,59 млн тонн. Производство в декабре составило 3,59 млн тонн, что на 4,9% больше прошлогоднего значения.

Что касается стали, то общий объем производства составил 1,019 млрд тонн, что немногим выше 1,013 млрд тонн в 2022 году. Отмечается, что в декабре производство упало на 11,4% м/м – до 67,44 млн тонн. Это стало самым низким месячным объемом за последние шесть лет. Сохраняется неопределенность относительно обязательных ограничений на производство стали. Напомним, что в 2021 году Пекин ввел ограничения на максимальный объем производства на уровне предыдущего года стали после преодоления отметки в 1 млрд тонн в 2020 году. Дело в том, что на сталелитейную промышленность страны приходится около 15% выбросов, и властям пришлось установить лимиты на производство для сокращения выбросов. Однако из-за опасений Пекина по поводу темпов экономического роста вполне вероятно, что ограничения в 2024 году будут менее жесткими.

Валюты

Юань на минимуме с ноября 2023 года

Юань торгуется на минимальных с начала года уровнях. Причина – уход иностранных инвесторов с китайского рынка. С начала года иностранные фонды вывели 1,6 млрд долл. с локального рынка акций. В результате индекс Shanghai Composite показал крупнейшее дневное падение с апреля 2022 года, упав на 2,7%. Кроме того, на юань оказывало давление укрепление доллара, происходившее на прошлой неделе: за неделю индекс DXY вырос с 102,6 до 103,2 пункта. По данным Refinitiv, в качестве меры сдерживания чрезмерно быстрого ослабления юаня государственные банки начали продавать валюту на внутреннем рынке.

Сбер заработал 1,49 трлн руб.

Северсталь: предстоящая отчетность и штраф ФАС

Акции США: в центре внимания – результаты за 4К2023

Китайский HSI – новый антирекорд

Минфин в среду провел первые в этом году аукционы

Рынок замещающих облигаций может удвоиться

Доходности европейских государственных облигаций продолжили расти

МЭА ожидает профицит предложения на рынке нефти

Китай нарастил выпуск алюминия и стали

Юань на минимуме с ноября 2023 года

Сбережения населения США

Во время пандемии сбережения американского населения достигли рекордных уровней на фоне государственной поддержки. Но спустя два года объем сбережений сократился в 3,5 раза с пика в марте 2021 года. На период снижения доли сбережений пришелся рост инфляции, то есть дополнительная денежная масса поддерживала рост цен, стимулируя внутренний спрос.

Сейчас ситуация изменилась – уровень сбережений находится даже ниже средних исторических значений. Таким образом, вероятно, возврат к среднему уровню сбережений отразится в снижении динамики розничных продаж. Это, в свою очередь, может способствовать сдерживанию роста цен.

АКЦИИ

Российский рынок

TCS в ближайшее время переедет в РФ

Акционеры одобрили процесс отмены регистрации на Кипре и перерегистрацию в России. Председатель правления Тинькофф Банка Станислав Близнюк сообщил, что компания может завершить редомициляцию в I квартале – начале II квартала 2024 года. Он добавил, что вопрос дивидендов будут решать акционеры. Бумаги банка упали с момента выхода новости на 10% на ожиданиях скорой реализации риска «навеса», заодно отразившись на ценах потенциально редомицилируемых Х5, Ozon и т.д.

Сбер заработал 1,49 трлн руб.

В прошлом году Сбербанк заработал 1,49 трлн руб. чистой прибыли по РСБУ. Это новый рекорд банка: предыдущий был установлен в 2021 году, когда он заработал 1,24 трлн руб. Рентабельность капитала по итогам 2023 года составила 24,7%.

Чистый процентный доход за год вырос на 36,6% г/г – до 2,3 трлн руб. Банк объясняет рост доходов ускоряющейся динамикой бизнеса, а также эффектом низкой базы прошлого года. В то же время чистый комиссионный доход увеличился на 16,6% г/г – до 716 млрд руб., в основном за счет роста объемов эквайринга и доходов от расчетно-кассового обслуживания.

Сбербанк обычно направляет на дивиденды около 50% прибыли по МСФО. Согласно последней стратегии банка, для этого достаточность его капитала по нормативу н20.0 должна превышать 13,3%. Если допустить, что результаты по МСФО будут на уровне РСБУ, то потенциально банк может направить на дивиденды 750 млрд руб., или 33,1 руб. на акцию (12% дивидендной доходности).

Северсталь: предстоящая отчетность и штраф ФАС

Северсталь 2 февраля опубликует отчетность за 2023 год. После этого могут собрать СД с рекомендацией по дивидендам. Есть риск, что история с ФАС не закончится до этого, в пятницу вышла новость, что арбитражный суд Москвы поддержал решение, предписание и штраф ФАС в размере 8,7 млрд руб. (1% рын. кап. и 2% от денежных средств на балансе) в отношении Северстали. Компания не согласна с решением суда и планирует оспаривать его в вышестоящей инстанции.

Глобальные рынки

Акции США: в центре внимания – результаты за 4К2023

Укороченная неделя на международных рынках была относительно спокойной, индекс S&P 500 прибавил 1,2%, Nasdaq вырос на 2,3%. Среди лидеров роста был сектор ИТ (+4,3%), акции полупроводников подрастали после комментария Taiwan Semiconductor о росте спроса на чипы для ИИ. Без значимых публикаций макроэкономических публикаций в фокусе внимания были корпоративные отчеты.

В четверг выйдут предварительные данные по росту американского ВВП в 4К2023, ожидается, что сохраняются высокие темпы – около 4,9% в годовом выражении. Неделя также будет насыщена отчетностями, результаты раскроют Netflix, Tesla, AT&T, Visa, United Airlines, Johnson & Johnson и другие.

Китайский HSI – новый антирекорд

Китайские акции тестируют новые минимумы, индекс HSI опустился ниже 15 000, что равнозначно падению, которое мы наблюдали осенью 2022 года. Макроэкономическая ситуация остается сложной, власти пока не спешат прибегать к экономическим стимулам.

Выходили данные по ВВП Китая, экономика в 4К2023 расширилась на 5,2% г/г, немного недотянув до ожиданий, но улучшившись относительно 3К2023, когда рост составил 4,9%. Также из данных Национального бюро статистики следует, что население страны снизилось за год на 2 млн – до 1,4 млрд человек. Сокращение ускорилось вдвое относительно предыдущего года.

ОБЛИГАЦИИ

Рублевые облигации

Минфин в среду провел первые в этом году аукционы

Аукцион инфляционных ОФЗ ожидаемо был признан несостоявшимся ввиду отсутствия заявок по приемлемым ценам – такие бумаги не особо интересны в условиях замедляющейся инфляции. Зато на втором аукционе, где Минфин предлагал длинные ОФЗ с постоянным купоном (выпуск 26243 с погашением в 2038 году), удалось разместить бумаги на 97 млрд руб. почти без премии к рынку. Это рекордный объем для такого типа бумаг с 2021 года.

Спрос на бумаги превышал 137 млрд руб. (хотя большую часть бумаг, по-видимому, выкупил один покупатель – сделки прошли по одной цене). Тем не менее мы можем сделать вывод, что на рынок ОФЗ возвращаются покупатели. Это видно и по росту цен, и по высоким оборотам на вторичном рынке. Инфляция стабилизируется, и все больше участников рынка считают, что цикл роста ставок завершен, поэтому готовы покупать длинные облигации.

В целом в этом году Минфин планирует разместить бумаги на 4 трлн руб., из них чистые заимствования (за вычетом погашений) составят около 2,6 трлн. Это большой объем (Минфин не занимал столько с 2020 года), но мы считаем, что растущий рынок сможет его «переварить», особенно если к покупкам перейдут крупнейшие банки.

Еврооблигации

Рынок замещающих облигаций может удвоиться

В этом году на рынок замещающих облигаций в первую очередь будут влиять размещения новых выпусков. Если в соответствии с новым дедлайном все оставшиеся российские эмитенты еврооблигаций к 1 июля выйдут на рынок с замещающими выпусками, такой объем теоретически может оказать существенное давление на стоимость бумаг. Потенциальный объем новых выпусков может достичь 25 млрд долл. (это в том числе все выпуски Минфина), тогда как сейчас весь рынок оценивается в 20 млрд долл. При этом погашения в первой половине 2024 года ориентировочно составят только 3,4 млрд долл.

Но, с нашей точки зрения, за счет отсутствия новых спекулятивных возможностей на внешних рынках новые размещения вряд ли спровоцируют такой объем продаж на рынке, как весной-летом 2023 года, в период второго раунда замещений Газпрома.

В целом ключевые факторы привлекательности замещающих облигаций остаются актуальными и в 2024 году:

Возможность получать доход, привязанный к твердой валюте (USD/EUR).

Защита от обесценения рубля.

Привлекательные доходности в иностранной валюте.

Отсутствие инфраструктурных рисков.

Доходности европейских государственных облигаций продолжили расти

На прошлой неделе доходность 10-летних облигаций Германии в моменте росла на 20 б.п. – до 2,35%, двухлетних – на 25 б.п., до 2,75%. Цены облигаций других суверенных заемщиков ЕС также падали. Причиной послужил «ястребиный» тон президента ЕЦБ К. Лагард, которая во время своего выступления на ВЭФ заявила о том, что снижение ставок начнется не раньше лета. До этого другие представители регулятора также заявляли о нескором смягчении монетарной политики, однако рынки в очередной раз нервно отреагировали на «ястребиный» комментарий.

Тем не менее снижение ставки все-таки может произойти раньше: согласно последнему обзору потребительских ожиданий ЕЦБ, медианные инфляционные ожидания населения упали с 4% в октябре до 3,2% в ноябре.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

МЭА ожидает профицит предложения на рынке нефти

Цены на нефть незначительно выросли на прошлой неделе, но по-прежнему остаются ниже 80 долл. США за баррель. Напряженность в Красном море сохраняется, США продолжают наносить удары по хуситам в Йемене. Судя по последнему отчету Международного энергетического агентства (МЭА), предстоящий год будет неблагоприятным для цен на нефть: на рынке ожидается профицит предложения, особенно если страны ОПЕК+ продолжат сохранять текущие квоты и не пойдут на очередное добровольное сокращение добычи. В то же время МЭА повысило свой прогноз роста мирового спроса, который должен увеличиться на 1,24 млн баррелей в сутки.

Китай нарастил выпуск алюминия и стали

Согласно данным Национального бюро статистики (NBS) Китая, по итогам прошлого года производство алюминия увеличилось на 3,7%, достигнув рекордных 41,59 млн тонн. Производство в декабре составило 3,59 млн тонн, что на 4,9% больше прошлогоднего значения.

Что касается стали, то общий объем производства составил 1,019 млрд тонн, что немногим выше 1,013 млрд тонн в 2022 году. Отмечается, что в декабре производство упало на 11,4% м/м – до 67,44 млн тонн. Это стало самым низким месячным объемом за последние шесть лет. Сохраняется неопределенность относительно обязательных ограничений на производство стали. Напомним, что в 2021 году Пекин ввел ограничения на максимальный объем производства на уровне предыдущего года стали после преодоления отметки в 1 млрд тонн в 2020 году. Дело в том, что на сталелитейную промышленность страны приходится около 15% выбросов, и властям пришлось установить лимиты на производство для сокращения выбросов. Однако из-за опасений Пекина по поводу темпов экономического роста вполне вероятно, что ограничения в 2024 году будут менее жесткими.

Валюты

Юань на минимуме с ноября 2023 года

Юань торгуется на минимальных с начала года уровнях. Причина – уход иностранных инвесторов с китайского рынка. С начала года иностранные фонды вывели 1,6 млрд долл. с локального рынка акций. В результате индекс Shanghai Composite показал крупнейшее дневное падение с апреля 2022 года, упав на 2,7%. Кроме того, на юань оказывало давление укрепление доллара, происходившее на прошлой неделе: за неделю индекс DXY вырос с 102,6 до 103,2 пункта. По данным Refinitiv, в качестве меры сдерживания чрезмерно быстрого ослабления юаня государственные банки начали продавать валюту на внутреннем рынке.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба