24 января 2024 Thomson Reuters

Иностранные центральные банки дважды подумают о казначейских облигациях США

Если иностранные инвесторы массово налегают на казначейские облигации США, то центральные банки, возможно, начинают терять аппетит.

Официальные данные о потоках в США показывают, что зарубежные инвесторы из частного сектора - банки, управляющие активами, страховые и пенсионные фонды, розничные инвесторы - вкладывают средства в казначейские облигации, в то время как активы официального сектора в лучшем случае остаются на прежнем уровне.

До тех пор, пока этот спад официальной активности не будет заметным, рынок государственных облигаций США объемом 26 триллионов долларов должен оставаться в безопасном состоянии. Одна группа покупателей просто сменяет другую.

Но за это придется заплатить растущую «премию за срок». Это аморфная сумма компенсации, которую требуют инвесторы за покупку долгосрочных облигаций вместо пролонгации векселей. Это премия за не поддающиеся количественной оценке риски в будущем, выходящие за рамки текущих предположений о долгосрочной динамике инфляции или процентных ставок.

Покупатели, чувствительные к цене и нацеленные на получение прибыли, не всегда могут быть столь же надежными, как покупатели, нечувствительные к цене, возможно, более озабоченные сохранением капитала, ликвидностью и осторожным управлением резервами.

Иностранные центральные банки и Федеральная резервная система США в течение многих лет были двумя нечувствительными к цене покупателями и держателями казначейских облигаций, и их огромный спрос помог объяснить, почему премия за срок стала отрицательной, даже когда заимствования в США резко возросли.

Но сейчас они оба сдают назад - ФРС сокращает свой баланс, а иностранные центральные банки больше не покупают в таких больших объемах. Более того, есть признаки того, что они активно продают.

Последние данные по международному капиталу Казначейства США (TIC) показывают, что в ноябре зарубежные инвесторы держали казначейские облигации и бонды США на почти рекордную сумму в $6,68 трлн, но при этом инвестиции центральных банков были минимальными с 2011 года.

С поправкой на оценочные эффекты - а именно на колебания цен на облигации и обменный курс доллара - объем официальных активов в ноябре сократился на 49 миллиардов долларов. Это было самое большое снижение с сентября 2022 года и четвертое сокращение за последние пять месяцев.

При этом общий объем иностранных активов вырос почти на 60 миллиардов долларов с поправкой на стоимость, что свидетельствует о том, что зарубежные частные инвесторы привлекли 110 миллиардов долларов. За первые 11 месяцев прошлого года общий объем иностранных активов снизился только один раз.

Данные ФРС и Казначейства за первые 11 месяцев прошлого года показывают, что с поправкой на стоимость объем казначейских обязательств и облигаций, находящихся в распоряжении зарубежных инвесторов, вырос на $428,4 млрд. Из них на долю центральных банков пришлось лишь 31,9 млрд долларов.

Доходность самых ликвидных - и, конечно, самых безопасных - ценных бумаг в мире составляет от 4,5 до 5 % в зависимости от срока погашения, поэтому неудивительно, что интерес частного сектора оказался повышенным.

Торстен Слок, главный экономист и партнер Apollo Global Management, отмечает, что впервые за последние четверть века объем иностранных активов частного сектора превысил объем иностранных активов официального сектора.

«В условиях повышения ставок ФРС и роста курса доллара центральные банки, нечувствительные к доходности, продавали Treasuries, чтобы ограничить ослабление своих национальных валют, а иностранные частные инвесторы, чувствительные к доходности, покупали Treasuries, чтобы воспользоваться более высокой доходностью и ростом курса доллара», - отметил Слок в прошлом месяце.

В этом году ситуация может измениться, если ФРС снизит ставки, доходность упадет, а доллар ослабнет. Но если та же динамика будет наблюдаться в еврозоне, Великобритании и других странах G10, то, возможно, нет.

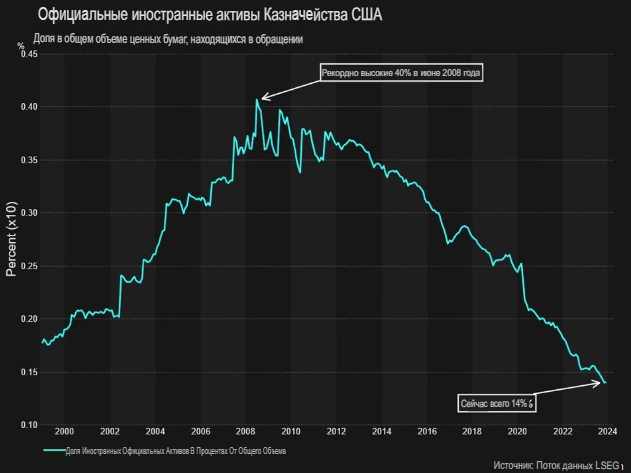

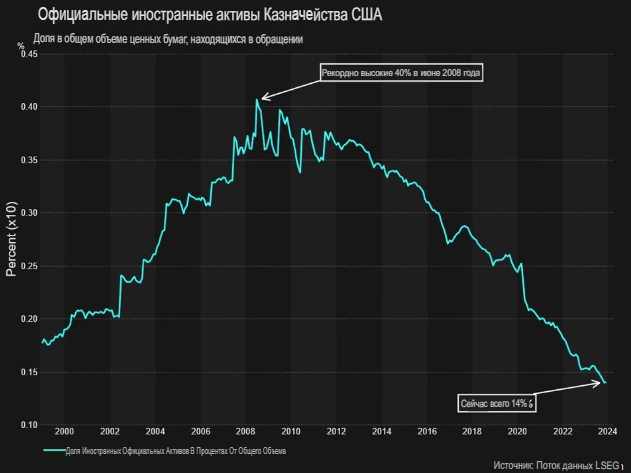

На данный момент объем средств иностранных центральных банков составляет около 3,4 триллиона долларов, а их коллективное присутствие на рынке казначейских облигаций США редко было меньшим. Их доля в выпущенных облигациях составляет всего 14 %, по сравнению с 25 % до пандемии и рекордными 40 % в 2008 году.

Мало что говорит о том, что эта тенденция изменится в ближайшее время.

Если иностранные инвесторы массово налегают на казначейские облигации США, то центральные банки, возможно, начинают терять аппетит.

Официальные данные о потоках в США показывают, что зарубежные инвесторы из частного сектора - банки, управляющие активами, страховые и пенсионные фонды, розничные инвесторы - вкладывают средства в казначейские облигации, в то время как активы официального сектора в лучшем случае остаются на прежнем уровне.

До тех пор, пока этот спад официальной активности не будет заметным, рынок государственных облигаций США объемом 26 триллионов долларов должен оставаться в безопасном состоянии. Одна группа покупателей просто сменяет другую.

Но за это придется заплатить растущую «премию за срок». Это аморфная сумма компенсации, которую требуют инвесторы за покупку долгосрочных облигаций вместо пролонгации векселей. Это премия за не поддающиеся количественной оценке риски в будущем, выходящие за рамки текущих предположений о долгосрочной динамике инфляции или процентных ставок.

Покупатели, чувствительные к цене и нацеленные на получение прибыли, не всегда могут быть столь же надежными, как покупатели, нечувствительные к цене, возможно, более озабоченные сохранением капитала, ликвидностью и осторожным управлением резервами.

Иностранные центральные банки и Федеральная резервная система США в течение многих лет были двумя нечувствительными к цене покупателями и держателями казначейских облигаций, и их огромный спрос помог объяснить, почему премия за срок стала отрицательной, даже когда заимствования в США резко возросли.

Но сейчас они оба сдают назад - ФРС сокращает свой баланс, а иностранные центральные банки больше не покупают в таких больших объемах. Более того, есть признаки того, что они активно продают.

Последние данные по международному капиталу Казначейства США (TIC) показывают, что в ноябре зарубежные инвесторы держали казначейские облигации и бонды США на почти рекордную сумму в $6,68 трлн, но при этом инвестиции центральных банков были минимальными с 2011 года.

С поправкой на оценочные эффекты - а именно на колебания цен на облигации и обменный курс доллара - объем официальных активов в ноябре сократился на 49 миллиардов долларов. Это было самое большое снижение с сентября 2022 года и четвертое сокращение за последние пять месяцев.

При этом общий объем иностранных активов вырос почти на 60 миллиардов долларов с поправкой на стоимость, что свидетельствует о том, что зарубежные частные инвесторы привлекли 110 миллиардов долларов. За первые 11 месяцев прошлого года общий объем иностранных активов снизился только один раз.

Данные ФРС и Казначейства за первые 11 месяцев прошлого года показывают, что с поправкой на стоимость объем казначейских обязательств и облигаций, находящихся в распоряжении зарубежных инвесторов, вырос на $428,4 млрд. Из них на долю центральных банков пришлось лишь 31,9 млрд долларов.

Доходность самых ликвидных - и, конечно, самых безопасных - ценных бумаг в мире составляет от 4,5 до 5 % в зависимости от срока погашения, поэтому неудивительно, что интерес частного сектора оказался повышенным.

Торстен Слок, главный экономист и партнер Apollo Global Management, отмечает, что впервые за последние четверть века объем иностранных активов частного сектора превысил объем иностранных активов официального сектора.

«В условиях повышения ставок ФРС и роста курса доллара центральные банки, нечувствительные к доходности, продавали Treasuries, чтобы ограничить ослабление своих национальных валют, а иностранные частные инвесторы, чувствительные к доходности, покупали Treasuries, чтобы воспользоваться более высокой доходностью и ростом курса доллара», - отметил Слок в прошлом месяце.

В этом году ситуация может измениться, если ФРС снизит ставки, доходность упадет, а доллар ослабнет. Но если та же динамика будет наблюдаться в еврозоне, Великобритании и других странах G10, то, возможно, нет.

На данный момент объем средств иностранных центральных банков составляет около 3,4 триллиона долларов, а их коллективное присутствие на рынке казначейских облигаций США редко было меньшим. Их доля в выпущенных облигациях составляет всего 14 %, по сравнению с 25 % до пандемии и рекордными 40 % в 2008 году.

Мало что говорит о том, что эта тенденция изменится в ближайшее время.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба