7 февраля 2024 Financial Times

Клиенты изымают активы на сумму почти 150 миллиардов долларов из стратегии, когда-то известной своими звездными трейдерами на рынке акций. «Длинно-короткие фонды акций» отставали от фондового рынка США в течение девяти из последних 10 лет

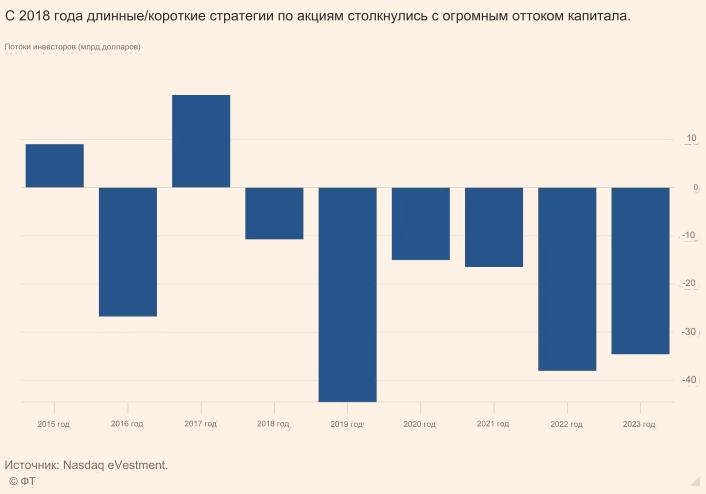

За последние пять лет одна из старейших и самых известных стратегий хедж-фондов потеряла почти 150 миллиардов долларов из-за вывода средств клиентами, поскольку инвесторы устали от неспособности извлечь выгоду из бычьих рынков или защитить их во время спадов.

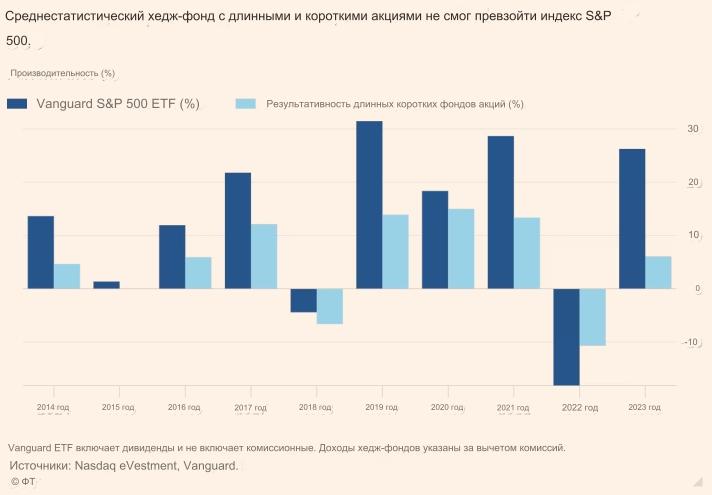

По данным Nasdaq eVestment, так называемые длинно-короткие фонды акций, которые пытаются покупать акции, которые, вероятно, преуспеют, и делают ставки на акции, которые могут показывать плохие результаты, отставали от фондового рынка США в течение девяти из последних 10 лет, после того как они не смогли адаптироваться к рынкам, на которых в значительной степени доминируют центральные банки.

Плохие показатели и отток капитала означают падение популярности стратегии, известной своими звездными трейдерами на рынке акций, такими как Джулиан Робертсон из Tiger Management, Пьер Лагранж из GLG и Джон Армитидж из Egerton.

«Десять лет назад люди говорили о великих инвесторах в акции», — сказал Дональд Пеппер, соруководитель хедж-фонда Trium, под управлением которого находится около $1,7 млрд.

«У нас все еще есть рок-звезды, такие как Крис Хон из [TCI], но их уже не так много».

Впервые созданные в 1949 году инвестором Альфредом Уинслоу Джонсом, которого считали первым в мире управляющим хедж-фондом, долгосрочные фонды акций были разработаны для «хеджирования» от общих рыночных колебаний посредством ставок как на выигрышные, так и на проигрышные акции.

По данным группы данных HFR, эта стратегия приносила двузначную прибыль почти в каждый год бычьего рынка 1990-х годов, при этом многие фонды затем получали прибыль, открывая позиции в сильно переоцененных дотком-группах во время последующего спада. Во время мирового финансового кризиса такие фонды, как Lansdowne Partners, заработали миллионы, делая ставки против обреченного британского кредитора Northern Rock.

Но с тех пор многие фонды столкнулись с трудностями, терпя неудачу на рынках, где доминировали скупка облигаций центральными банками и низкие процентные ставки. В то же время они сильно отстают от фондов отслеживания индексов, которые получили огромную прибыль от бычьего рынка.

Согласно анализу Financial Times цифр, предоставленных Nasdaq eVestment, инвестор, который 10 лет назад вложил 100 долларов в хедж-фонд с длинными и короткими позициями, теперь будет в среднем иметь 163 доллара. Если бы они инвестировали в индекс Vanguard S&P 500 с реинвестированием дивидендов, у них было бы 310 долларов.

«Вам не нужно, чтобы ваши хедж-фонды побеждали S&P каждый год, но вы хотите, чтобы они превзошли его с течением времени, например, за последнее десятилетие», — сказал советник пенсионного фонда, который выделяет миллиарды долларов хедж-фондам.

Пострадали именитые фонды. Некоторые из так называемых «тигрят» — менеджеров, чьи корни уходят корнями в фирму Робертсона — оказались в числе тех, кто сильно пострадал от рыночных распродаж в 2022 году, в том числе некогда высококлассная компания Tiger Global Чейза Коулмана и Maverick Capital Ли Эйнсли.

В октябре FT сообщила об оттоке миллиардов долларов из лондонского хедж-фонда Pelham Capital, которым управляет бывший портфельный менеджер Lansdowne Росс Тернер, а в 2022 году FT сообщила, что Adelphi Capital Родерика Джека и Марселя Йонгена вернет капитал и станет семейным офисом.

Когда Lansdowne закрыла свой флагманский фонд акций для развитых рынков в 2020 году, признав, что стало трудно находить акции для шортинга, многие увидели в этом признак глубокого недуга в секторе.

Менеджеры, занимающиеся короткими позициями, годами жаловались, что сверхнизкие процентные ставки позволяют более слабым компаниям, которые раньше были отличными целями для коротких позиций, дольше оставаться на плаву, а в некоторых случаях цены на их акции резко взлетают. По их словам, это усложнило им получение прибыли.

Однако резкий рост процентных ставок за последние два года не смог возродить успех этой стратегии. После больших потерь в результате спада 2022 года фонды должны были добиться прорыва в прошлом году, поскольку более высокие ставки отделили более сильные компании от более слабых. Но фонды прибавили в среднем 6,1% по сравнению с приростом индекса S&P 500 на 26,3%.

Адам Синглтон, директор по инвестициям внешней альфа-группы Man Solutions, которая инвестирует в другие хедж-фонды, сказал, что низкая волатильность и прошлогодний бычий рынок не позволили менеджерам, играющим в длинные позиции, проявить себя.

«Более высокие процентные ставки должны привести к тому, что больше хороших компаний преуспеют, а плохие компании потерпят неудачу, но я думаю, что рынки были сильно сосредоточены на том, что будут делать политики, такие как [Федеральная резервная система США]».

После более чем десяти лет оправданий инвесторы теряют терпение. Ричард Байворт, управляющий партнер Syz Capital, заявил, что его портфели не инвестировали в длинные и короткие фонды акций уже почти два года.

«Из-за высоких гонораров менеджеры длинно-коротких фондов просто не достигают уровня, который бы оправдывал позицию в нашем портфеле», — сказал он. «Это так просто».

По данным Nasdaq eVestment, после 23 месяцев ухода инвесторов подряд активы в длинных и коротких фондах акций упали до $723 млрд, что ниже уровня пятилетней давности. Часть этих средств перешла в хедж-фонды с несколькими менеджерами, которые распределяют деньги клиентов по ряду стратегий, включая длинную и короткую позицию по акциям. Такие фонды вкладывают значительные средства в управление рисками, и на них гораздо меньше влияют результаты деятельности звездных компаний, занимающихся скупкой акций.

Не все настроены пессимистично. По словам одного из руководителей, появились первые признаки того, что короткие продажи, наконец, становятся «более плодотворными», поскольку более высокие ставки бьют по компаниям с низким качеством, в то время как некоторые инвесторы, такие как Кир Боли, соруководитель альтернативных инвестиционных решений в швейцарской распределительной компании UBP, полагают, что фонды принесут прибыль, поскольку внимание рынка снова переключается на фундаментальные показатели компании.

«Я оптимистично смотрю на перспективы длинных и коротких стратегий», — сказал Марио Унали, портфельный менеджер инвестиционной компании Kairos. «Мы увидим, как длинно-короткие фонды, вероятно, вернутся к уровням до 2008 года».

Но один из руководителей одного из ведущих долгосрочных фондов был менее оптимистичен, заявив, что широко ожидаемое падение мировых процентных ставок нанесет ущерб сектору.

«Какой хедж-фонд хоть когда-либо говорил, что следующее десятилетие не будет удачным [для их конкретной стратегии]?» - задается он риторическим вопросом. «[Но] хедж-фонды с длинными и короткими позициями будут продолжать сокращаться, если ставки вернутся к нулю».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба