12 февраля 2024 | Яндекс Тунев Виктор

Сделкой года похоже будет уникальная в своем роде редомициляция крупнейшей IT-компании России. Изучил публичную информацию и построил модель будущей структуры российского МКАО Яндекс. В Excel можно повертеть ползунки и посмотреть, при каком сценарии, кто и сколько заработает:

▪️Главные бенефициары в любом случае окажутся топ-менеджеры компании, которые через ООО ФМП (FMP) и ЗПИФ Консорциум.Первый (К1) будут владеть до 24% МКАО Яндекс со всем российским бизнесом. Неизвестно сколько акций у менеджеров сейчас. В модели я поставил 5%, что дает кратный прирост стоимости для них.

▪️Стратегические инвесторы смогут заработать на том, что выкупают активы с дисконтом. Для выкупа бизнеса использован дисконт в 50% к средней цене YNDX на Мосбирже за 3 месяца до 31.01.2024 (~2545 руб. за акцию). Но значительной частью прибыли стратеги делятся с менеджерами. Стратеги могут получить 48%-64% МКАО в зависимости от условий и участия в обмене акций YNV на МКАО для нерезидентов и российских частных инвесторов.

▪️Доход частных инвесторов в НРД будет зависеть от коэффициента обмена акций YNV. По данным Мосбиржи, в НРД доступно для торгов не более 10% акции YNV (остальные за рубежом или на счетах типа С нерезидентов). Теоретически коэффициент должен быть хуже, чем для стратегов. Частные инвесторы-резиденты смогут владеть 12-15% МКАО.

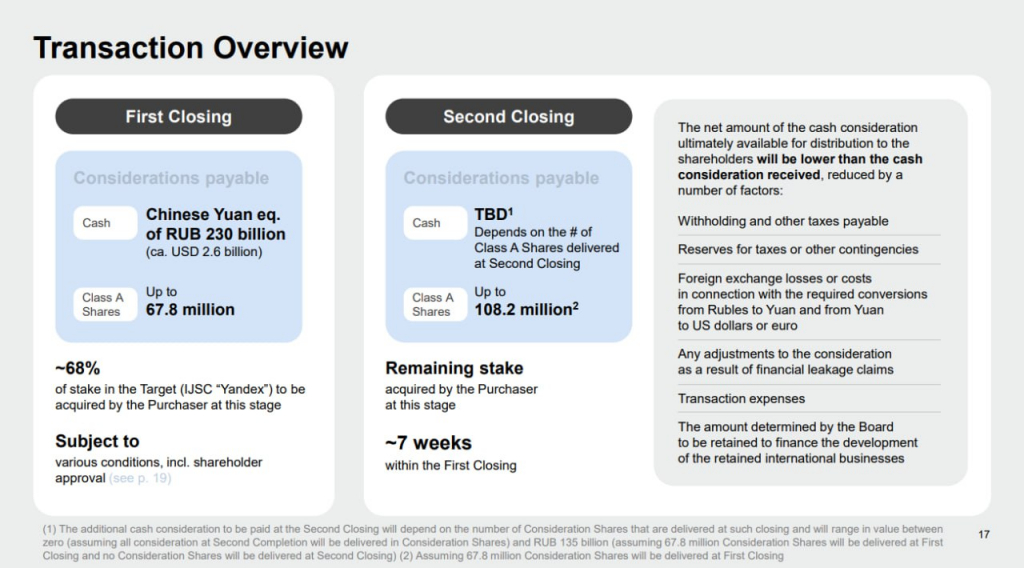

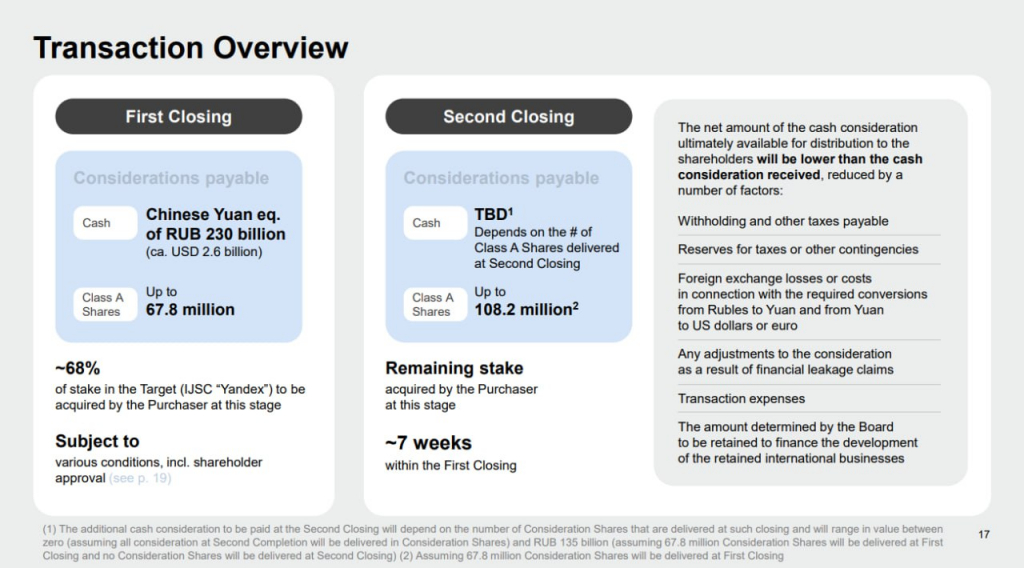

▪️Сам Yandex N.V. (YNV) получит в лучшем случае 230 млрд руб. и 176 млн своих акций (почти половину всех выпущенных акций YNV). Это подразумевает эффективный дисконт 25% к цене 2545 руб. за акцию. Но такой небольшой дисконт реализуется лишь в случае, когда нерезидентам предложат обмен акций на акции МКАО, а они на него согласятся. Неясно, смогут ли нерезиденты потом продать и вывести средства от продажи акций, минуя счета типа С. В лучшем случае нерезиденты получат до 16% акций МКАО. Экономически для них выгоднее идти на обмен даже с 50% дисконтом, чем оставаться в YNV.

Если не предлагать обмен акций нерезидентам, нужно дополнительно найти до 135 млрд руб. для выкупа 32% российского бизнеса у YNV на втором этапе сделки.

💡 Уставный капитал созданного МКАО 151,78 млн руб., что очень похоже на 32% от озвученной оценки всего российского бизнеса 475 млрд (при цене акции 1000 руб.). Возможно, это просто совпадение, но для чего УК сделали таким некруглым вплоть до копеек?! Если моя версия верна, то сценарий может быть таким:

🗝 Количество акций МКАО Яндекс будет 475 млн (против 361 млн у YNV). На первом этапе в УК внесут весь российский бизнес со стороны YNV. Затем 68% всех акций МКАО выкупит ЗПИФ К1 (за 230 млрд руб. и 68 млн акций YNV). Дальше предложат обмен акций всем акционерам, но с разными условиями:

— Нерезидентам 1 к 1

— Резидентам в НРД 1 к 1,5-2

— Стратеги из К1 зайдут в МКАО первыми с коэффициентом 1 акция YNV за 2 акции МКАО.

В итоге по текущей цене 3300 руб. и оценке всего Яндекса в 1 трлн руб. (или ~10 EBITDA) потенциал к текущим ценам реализуется только при коэффициенте обмена 1 к 2 (как для стратегов). Плюс Яндекс может стоить дороже сам по себе, если не будет навеса от нерезидентов или тех, кто купил у них и сможет продать после обмена.

Рисками, кроме коэффициентов обмена и навеса, остаются возможные санкции. Если кто-либо из участников попадет под санкции в период до окончания первого этапа, сделка может быть приостановлена.

▪️Главные бенефициары в любом случае окажутся топ-менеджеры компании, которые через ООО ФМП (FMP) и ЗПИФ Консорциум.Первый (К1) будут владеть до 24% МКАО Яндекс со всем российским бизнесом. Неизвестно сколько акций у менеджеров сейчас. В модели я поставил 5%, что дает кратный прирост стоимости для них.

▪️Стратегические инвесторы смогут заработать на том, что выкупают активы с дисконтом. Для выкупа бизнеса использован дисконт в 50% к средней цене YNDX на Мосбирже за 3 месяца до 31.01.2024 (~2545 руб. за акцию). Но значительной частью прибыли стратеги делятся с менеджерами. Стратеги могут получить 48%-64% МКАО в зависимости от условий и участия в обмене акций YNV на МКАО для нерезидентов и российских частных инвесторов.

▪️Доход частных инвесторов в НРД будет зависеть от коэффициента обмена акций YNV. По данным Мосбиржи, в НРД доступно для торгов не более 10% акции YNV (остальные за рубежом или на счетах типа С нерезидентов). Теоретически коэффициент должен быть хуже, чем для стратегов. Частные инвесторы-резиденты смогут владеть 12-15% МКАО.

▪️Сам Yandex N.V. (YNV) получит в лучшем случае 230 млрд руб. и 176 млн своих акций (почти половину всех выпущенных акций YNV). Это подразумевает эффективный дисконт 25% к цене 2545 руб. за акцию. Но такой небольшой дисконт реализуется лишь в случае, когда нерезидентам предложат обмен акций на акции МКАО, а они на него согласятся. Неясно, смогут ли нерезиденты потом продать и вывести средства от продажи акций, минуя счета типа С. В лучшем случае нерезиденты получат до 16% акций МКАО. Экономически для них выгоднее идти на обмен даже с 50% дисконтом, чем оставаться в YNV.

Если не предлагать обмен акций нерезидентам, нужно дополнительно найти до 135 млрд руб. для выкупа 32% российского бизнеса у YNV на втором этапе сделки.

💡 Уставный капитал созданного МКАО 151,78 млн руб., что очень похоже на 32% от озвученной оценки всего российского бизнеса 475 млрд (при цене акции 1000 руб.). Возможно, это просто совпадение, но для чего УК сделали таким некруглым вплоть до копеек?! Если моя версия верна, то сценарий может быть таким:

🗝 Количество акций МКАО Яндекс будет 475 млн (против 361 млн у YNV). На первом этапе в УК внесут весь российский бизнес со стороны YNV. Затем 68% всех акций МКАО выкупит ЗПИФ К1 (за 230 млрд руб. и 68 млн акций YNV). Дальше предложат обмен акций всем акционерам, но с разными условиями:

— Нерезидентам 1 к 1

— Резидентам в НРД 1 к 1,5-2

— Стратеги из К1 зайдут в МКАО первыми с коэффициентом 1 акция YNV за 2 акции МКАО.

В итоге по текущей цене 3300 руб. и оценке всего Яндекса в 1 трлн руб. (или ~10 EBITDA) потенциал к текущим ценам реализуется только при коэффициенте обмена 1 к 2 (как для стратегов). Плюс Яндекс может стоить дороже сам по себе, если не будет навеса от нерезидентов или тех, кто купил у них и сможет продать после обмена.

Рисками, кроме коэффициентов обмена и навеса, остаются возможные санкции. Если кто-либо из участников попадет под санкции в период до окончания первого этапа, сделка может быть приостановлена.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба