18 марта 2024 Omega Global Кошкина Лика

Пятничный поцелуй

Уходящая неделя должна была дать лучшее понимание исхода двух главных событий предстоящей недели: заседаний ВоЯ 19 марта и ФРС 20 марта.

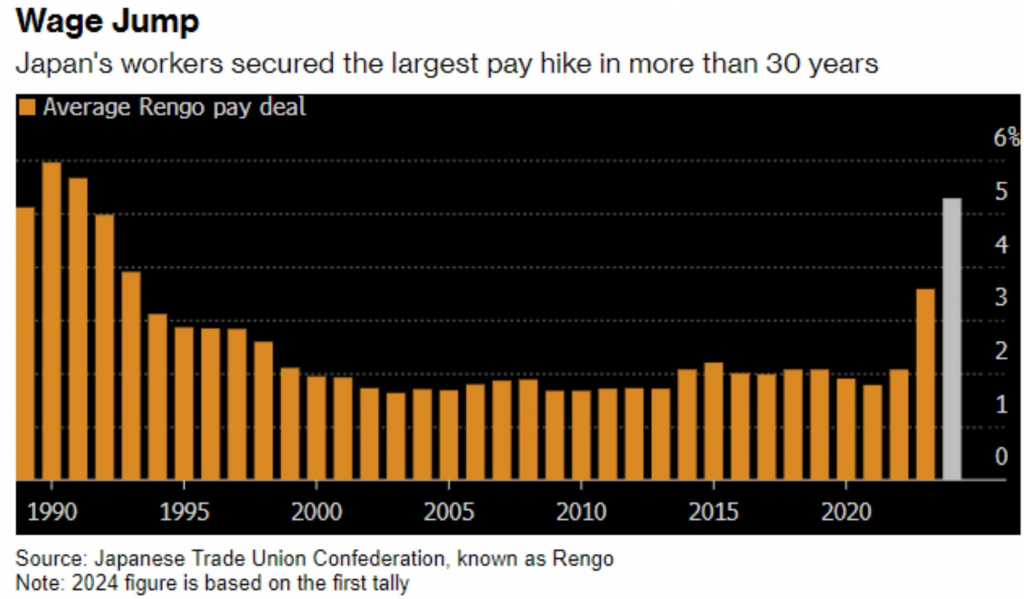

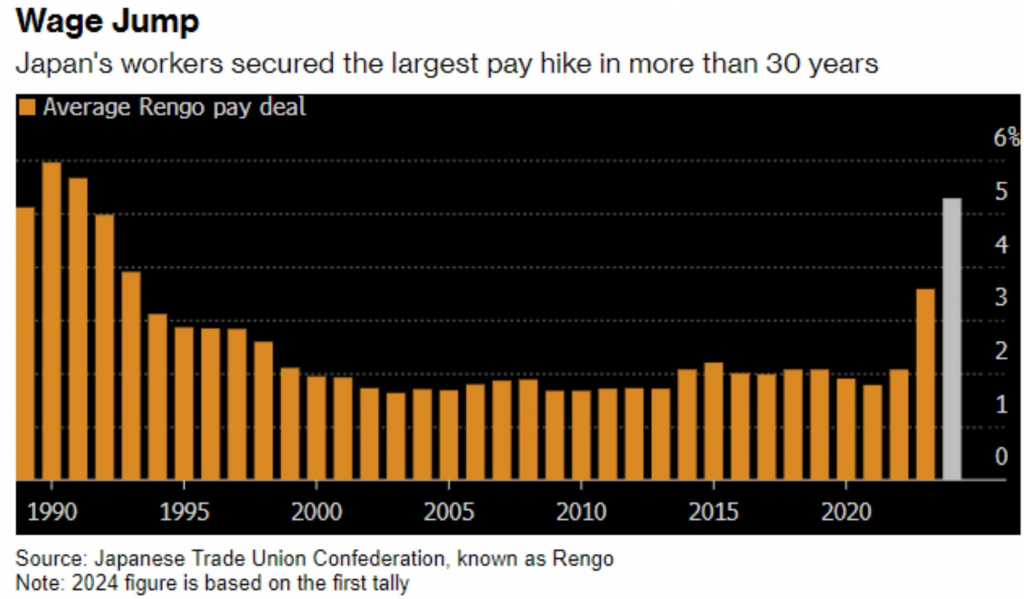

Рост зарплат в Японии соответствует желаемому для начала сворачивания стимулов с повышением ставки до нулевого уровня, отказа от контроля кривой доходности и прекращением покупки фонды.

Повышение ставки ВоЯ с -0,10% до 0,0% широко анонсируемо и ожидаемо, это большой сдвиг в политике ВоЯ, но нулевая ставка ещё на десяток лет не сильно изменит поток капитала в виде кэрри на иене.

Отказ от контроля кривой доходности ГКО Японии важен, ибо спекулянты кэрри лишатся гарантий по отсутствию роста доходностей ГКО Японии, но с учетом изменений в данной политике на протяжении года и фактическим обещанием вмешательства только при росте доходности 10-летних ГКО Японии выше 1,0% гарантии давно потеряли силу, ибо представить такой рост доходности при продолжении QE ВоЯ сложно на уверенной основе.

Отказ от покупок ETF приведет к сильной коррекции на фондовом рынке, но вряд ли ВоЯ готов использовать тройную базуку в ближайшие два заседания.

Конечно, иена будет расти и политика ВоЯ в этом поможет, но главным для тренда доллариены по-прежнему является политика ФРС, ибо тренд доллариены прямо коррелирует с доходностью ГКО США по причине кэрри на иене.

Данные США были в копилку более позднего и меньшего смягчения политики ФРС, рост инфляции на фоне устойчивого рынка труда с сохранением потребительского спроса создал риск пересмотра прогнозов по снижению ставок на понижение.

Но главный вопрос: есть ли смысл членам ФРС менять сейчас прогнозы по снижению ставок в этом году с 3 раз до 1-2 раз?

Этот смысл есть только в одном случае: если члены ФРС уверены в отсутствии снижения ставок летом, при понимании снижения ставок в ноябре-декабре пора менять прогнозы.

Но можно ли обладать такой уверенностью сейчас, рискуя в очередной раз кардинальным изменением прогнозов в июне? Сложный вопрос, более вероятно, что каждый член ФРС будет решать эту дилемму индивидуально, а Пауэлл постарается опять умножить прогнозы членов ФРС по ставке на ноль, заявив, что политика ФРС будет исходить от реальных данных.

Более интересно решение по сокращению QT, ибо сворачивание стимулов ВоЯ требует от ФРС ответного шага по поддержанию долгового рынка США, особенно с учетом падения обратного репо до 413877 млрд долларов.

В любом случае, рынки после данных США этой недели ждут менее 3 снижений ставок ФРС, хотя и незначительно, что приведет к реакции при любых прогнозах ФРС:

По ВА/ТА:

— Евродоллар.

Падение к низу канала было ожидаемой и желаемой коррекцией, но теперь нужна ещё одна волна вверх для подтверждения разворота тренда на среднесрочную коррекцию.

Перелоу 1,0794 без изначального перехая отправит евродоллар на перелоу года.

— S&P500.

Пробили клин вниз, логичная минимальная цель около 4950+-.

Как сие будет коррелировать с долларом с учетом, что евродоллару не очень желательно падать ниже для сохранения восходящего тренда – не имею пока понятия, джокером может стать заседание ВоЯ, которое на время может изменить корреляцию.

Вводная к открытию недели

Предстоящая неделя будет насыщена важными событиями.

Первым станет заседание ЦБ Японии (ВоЯ) утром вторника.

Нет сомнений в том, что ВоЯ стал на путь постепенного отказа от стимулов и первым шагом, согласно заявлениям членов ВоЯ, станет повышение ставки до 0% с текущих -0,1%.

Глава ВоЯ Уэда на протяжении многих месяцев повторял, что достаточное сильное повышение зарплат позволит повысить ставку на апрельском заседании, повышение зарплат уже удовлетворяет условиям повышения ставки и многие инсайды утверждают, что ВоЯ готов повысить ставку на заседании 19 марта.

Если ВоЯ повысит ставку во вторник, то сие приведет к росту иены/падению доллариены, что окажет влияние на тренд доллара, т.е. доллар упадет и к другим валютам.

Если ВоЯ отложит решение о повышении ставки до апреля, то логичен рост доллариены на оглашении решения с последующим разворотом доллариены вниз в ходе пресс-конференции Уэды.

Также важны замечания в отношении контроля кривой доходности, который ВоЯ хочет отменить после повышения ставки до нейтрального уровня.

Отказ ВоЯ от стимулов окажет негативное влияние на ликвидность на других рынках, т.е. будет способствовать уходу от риска.

Но разворот политики ВоЯ хоть и кардинальный, но очень медленный и растянутый во времени, поэтому главным для всех рынков остается политика ФРС, в том числе и для доллариены, тренд которой имеет прямую корреляцию с доходностью ГКО США.

Главным событием недели станет заседание ФРС в среду.

Изменение указаний по ставке в сопроводительном заявлении маловероятно, ибо для этого не было советующих данных.

Все внимание будет направлено на прогнозы членов ФРС по ставке, ибо инвесторы напуганы тем, что члены ФРС могут пересмотреть планы до 2 снижений ставок в этом году против 3 в декабрьских прогнозах и такое изменение может означать перенос времени первого снижения ставки с лета на конец года.

На текущий момент рынки учитывают в цене чуть меньше 3 снижений ставок в то время, как для изменения медианного прогноза нужно всего два голоса, т.е. событие весьма вероятное и реакция может быть сильной.

Также ожидается повышение долгосрочной нейтральной ставки и, после заявления бу минфина США Саммерса, многие экономисты опасаются сильного повышения в диапазон 3,70%-4,20% (такой резкий пересмотр за одно заседание, безусловно, крайне маловероятен).

Но впереди выборы, банковский сектор на грани и любое негативное решение требует компенсации, особенно в свете падения обратного репо ФРС и ожидаемого оттока ликвидности с долгового рынка США вследствие отказа от стимулов ВоЯ.

Таким компенсатором может стать сокращение размера QT, тем более Пауэлл заявил, что в марте будет принято решение по QT и это подтверждено протоколом ФРС, хотя экономисты ожидают фактического сокращения объема QT в июне/июле.

Пресс-конференция Пауэлла, более вероятно, смягчит негатив, если этот негатив будет в прогнозах по траектории ставок.

Видны попытки как администрации Байдена, так и банков, дать основания для отсутствия необходимости в ястребиной риторике ФРС.

Минфин США Йеллен заявила, что тренд инфляции понижающийся и есть все основания ожидать в этом году падения главной составляющей роста инфляции – инфляции жилья.

Банки с пятницы, как по указке, начали пересматривать на повышение необходимое среднее ежемесячное количество новых рабочих мест для сохранения нейтрального рынка труда.

При негативной реакции рынка у Пауэлла будет шанс скорректировать ситуацию в пятницу в ходе выступления на тему " Переход к постпандемической экономике".

РБА и ВоЕ оставят ставки неизменными, риторика важна, но вряд оба ЦБ готовы к сигналам о готовности к снижению ставок.

Реакция на решение ВоЕ зависит от расклада голосов, на риторику Бейли повлияет отчет по инфляции Британии в среду, падение инфляции логично, но она по-прежнему останется гораздо выше цели ВоЕ.

Блок данных Китая задаст настроение на открытии недели.

Для тренда доллара после заседания ФРС важны экономические данные в четверг, особенно PMI Еврозоны и Британии.

Минфин США заберет с рынка долларовой ликвидности на 21 млрд долларов, но важный аукцион всего один во вторник, сумма небольшая и реакция ничего не скажет до оглашения решения ФРС.

Картинки оставляю неизменными, аннотация к ним в пятничном обзоре.

Ключевые ФА-события предстоящей недели:

— Понедельник:

Блок данных Китая во главе с промышленным производством и розничными продажами.

Инфляция цен потребителей Еврозоны за февраль в финальном чтении.

— Вторник:

Заседание ВоЯ.

Решение РБА по ставке в 6.30мск.

Пресс-конференция главы ВоЯ Уэды в 9.30мск.

ZEW Германии.

Отчет по сектору строительства США.

Инфляция цен потребителей Канады.

Аукцион 20-летних ГКО США.

— Среда:

Решение ЦБ Китая по ставке LPR в 4.15мск (ожидается неизменной).

Отчет по инфляции Британии.

Решение ФРС в 21.00мск.

Пресс-конференция Пауэлла в 21.30мск.

— Четверг:

Отчет по рынку труда Австралии.

PMI Еврозоны за март в первом чтении.

PMI Британии за март в первом чтении.

Решение ЦБ Турции в 14.00мск.

Решение ВоЕ в 15.00мск.

Блок данных США во главе с PMI США за март в первом чтении, недельными заявками по безработице и производственным индексом ФРБ Филадельфии.

— Пятница:

Розничные продажи Британии.

Решение ЦБ по ставке в 13.30мск.

Выступление Пауэлла в 16.00мск.

Уходящая неделя должна была дать лучшее понимание исхода двух главных событий предстоящей недели: заседаний ВоЯ 19 марта и ФРС 20 марта.

Рост зарплат в Японии соответствует желаемому для начала сворачивания стимулов с повышением ставки до нулевого уровня, отказа от контроля кривой доходности и прекращением покупки фонды.

Повышение ставки ВоЯ с -0,10% до 0,0% широко анонсируемо и ожидаемо, это большой сдвиг в политике ВоЯ, но нулевая ставка ещё на десяток лет не сильно изменит поток капитала в виде кэрри на иене.

Отказ от контроля кривой доходности ГКО Японии важен, ибо спекулянты кэрри лишатся гарантий по отсутствию роста доходностей ГКО Японии, но с учетом изменений в данной политике на протяжении года и фактическим обещанием вмешательства только при росте доходности 10-летних ГКО Японии выше 1,0% гарантии давно потеряли силу, ибо представить такой рост доходности при продолжении QE ВоЯ сложно на уверенной основе.

Отказ от покупок ETF приведет к сильной коррекции на фондовом рынке, но вряд ли ВоЯ готов использовать тройную базуку в ближайшие два заседания.

Конечно, иена будет расти и политика ВоЯ в этом поможет, но главным для тренда доллариены по-прежнему является политика ФРС, ибо тренд доллариены прямо коррелирует с доходностью ГКО США по причине кэрри на иене.

Данные США были в копилку более позднего и меньшего смягчения политики ФРС, рост инфляции на фоне устойчивого рынка труда с сохранением потребительского спроса создал риск пересмотра прогнозов по снижению ставок на понижение.

Но главный вопрос: есть ли смысл членам ФРС менять сейчас прогнозы по снижению ставок в этом году с 3 раз до 1-2 раз?

Этот смысл есть только в одном случае: если члены ФРС уверены в отсутствии снижения ставок летом, при понимании снижения ставок в ноябре-декабре пора менять прогнозы.

Но можно ли обладать такой уверенностью сейчас, рискуя в очередной раз кардинальным изменением прогнозов в июне? Сложный вопрос, более вероятно, что каждый член ФРС будет решать эту дилемму индивидуально, а Пауэлл постарается опять умножить прогнозы членов ФРС по ставке на ноль, заявив, что политика ФРС будет исходить от реальных данных.

Более интересно решение по сокращению QT, ибо сворачивание стимулов ВоЯ требует от ФРС ответного шага по поддержанию долгового рынка США, особенно с учетом падения обратного репо до 413877 млрд долларов.

В любом случае, рынки после данных США этой недели ждут менее 3 снижений ставок ФРС, хотя и незначительно, что приведет к реакции при любых прогнозах ФРС:

По ВА/ТА:

— Евродоллар.

Падение к низу канала было ожидаемой и желаемой коррекцией, но теперь нужна ещё одна волна вверх для подтверждения разворота тренда на среднесрочную коррекцию.

Перелоу 1,0794 без изначального перехая отправит евродоллар на перелоу года.

— S&P500.

Пробили клин вниз, логичная минимальная цель около 4950+-.

Как сие будет коррелировать с долларом с учетом, что евродоллару не очень желательно падать ниже для сохранения восходящего тренда – не имею пока понятия, джокером может стать заседание ВоЯ, которое на время может изменить корреляцию.

Вводная к открытию недели

Предстоящая неделя будет насыщена важными событиями.

Первым станет заседание ЦБ Японии (ВоЯ) утром вторника.

Нет сомнений в том, что ВоЯ стал на путь постепенного отказа от стимулов и первым шагом, согласно заявлениям членов ВоЯ, станет повышение ставки до 0% с текущих -0,1%.

Глава ВоЯ Уэда на протяжении многих месяцев повторял, что достаточное сильное повышение зарплат позволит повысить ставку на апрельском заседании, повышение зарплат уже удовлетворяет условиям повышения ставки и многие инсайды утверждают, что ВоЯ готов повысить ставку на заседании 19 марта.

Если ВоЯ повысит ставку во вторник, то сие приведет к росту иены/падению доллариены, что окажет влияние на тренд доллара, т.е. доллар упадет и к другим валютам.

Если ВоЯ отложит решение о повышении ставки до апреля, то логичен рост доллариены на оглашении решения с последующим разворотом доллариены вниз в ходе пресс-конференции Уэды.

Также важны замечания в отношении контроля кривой доходности, который ВоЯ хочет отменить после повышения ставки до нейтрального уровня.

Отказ ВоЯ от стимулов окажет негативное влияние на ликвидность на других рынках, т.е. будет способствовать уходу от риска.

Но разворот политики ВоЯ хоть и кардинальный, но очень медленный и растянутый во времени, поэтому главным для всех рынков остается политика ФРС, в том числе и для доллариены, тренд которой имеет прямую корреляцию с доходностью ГКО США.

Главным событием недели станет заседание ФРС в среду.

Изменение указаний по ставке в сопроводительном заявлении маловероятно, ибо для этого не было советующих данных.

Все внимание будет направлено на прогнозы членов ФРС по ставке, ибо инвесторы напуганы тем, что члены ФРС могут пересмотреть планы до 2 снижений ставок в этом году против 3 в декабрьских прогнозах и такое изменение может означать перенос времени первого снижения ставки с лета на конец года.

На текущий момент рынки учитывают в цене чуть меньше 3 снижений ставок в то время, как для изменения медианного прогноза нужно всего два голоса, т.е. событие весьма вероятное и реакция может быть сильной.

Также ожидается повышение долгосрочной нейтральной ставки и, после заявления бу минфина США Саммерса, многие экономисты опасаются сильного повышения в диапазон 3,70%-4,20% (такой резкий пересмотр за одно заседание, безусловно, крайне маловероятен).

Но впереди выборы, банковский сектор на грани и любое негативное решение требует компенсации, особенно в свете падения обратного репо ФРС и ожидаемого оттока ликвидности с долгового рынка США вследствие отказа от стимулов ВоЯ.

Таким компенсатором может стать сокращение размера QT, тем более Пауэлл заявил, что в марте будет принято решение по QT и это подтверждено протоколом ФРС, хотя экономисты ожидают фактического сокращения объема QT в июне/июле.

Пресс-конференция Пауэлла, более вероятно, смягчит негатив, если этот негатив будет в прогнозах по траектории ставок.

Видны попытки как администрации Байдена, так и банков, дать основания для отсутствия необходимости в ястребиной риторике ФРС.

Минфин США Йеллен заявила, что тренд инфляции понижающийся и есть все основания ожидать в этом году падения главной составляющей роста инфляции – инфляции жилья.

Банки с пятницы, как по указке, начали пересматривать на повышение необходимое среднее ежемесячное количество новых рабочих мест для сохранения нейтрального рынка труда.

При негативной реакции рынка у Пауэлла будет шанс скорректировать ситуацию в пятницу в ходе выступления на тему " Переход к постпандемической экономике".

РБА и ВоЕ оставят ставки неизменными, риторика важна, но вряд оба ЦБ готовы к сигналам о готовности к снижению ставок.

Реакция на решение ВоЕ зависит от расклада голосов, на риторику Бейли повлияет отчет по инфляции Британии в среду, падение инфляции логично, но она по-прежнему останется гораздо выше цели ВоЕ.

Блок данных Китая задаст настроение на открытии недели.

Для тренда доллара после заседания ФРС важны экономические данные в четверг, особенно PMI Еврозоны и Британии.

Минфин США заберет с рынка долларовой ликвидности на 21 млрд долларов, но важный аукцион всего один во вторник, сумма небольшая и реакция ничего не скажет до оглашения решения ФРС.

Картинки оставляю неизменными, аннотация к ним в пятничном обзоре.

Ключевые ФА-события предстоящей недели:

— Понедельник:

Блок данных Китая во главе с промышленным производством и розничными продажами.

Инфляция цен потребителей Еврозоны за февраль в финальном чтении.

— Вторник:

Заседание ВоЯ.

Решение РБА по ставке в 6.30мск.

Пресс-конференция главы ВоЯ Уэды в 9.30мск.

ZEW Германии.

Отчет по сектору строительства США.

Инфляция цен потребителей Канады.

Аукцион 20-летних ГКО США.

— Среда:

Решение ЦБ Китая по ставке LPR в 4.15мск (ожидается неизменной).

Отчет по инфляции Британии.

Решение ФРС в 21.00мск.

Пресс-конференция Пауэлла в 21.30мск.

— Четверг:

Отчет по рынку труда Австралии.

PMI Еврозоны за март в первом чтении.

PMI Британии за март в первом чтении.

Решение ЦБ Турции в 14.00мск.

Решение ВоЕ в 15.00мск.

Блок данных США во главе с PMI США за март в первом чтении, недельными заявками по безработице и производственным индексом ФРБ Филадельфии.

— Пятница:

Розничные продажи Британии.

Решение ЦБ по ставке в 13.30мск.

Выступление Пауэлла в 16.00мск.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба