19 марта 2024 | Татнефть Кофанов Владислав

Татнефть опубликовала финансовые результаты по МСФО за 2023 г. Отчёт получился весьма интересным, потому что компания при благоприятной цене на нефть и стабильном курсе ₽ нарастила чистую прибыль на скромные %, а по ОП и вовсе ушла в минус по сравнению с прошлым годом. При этом Татнефть значительно вложилась в инвестиционную деятельность сократив свою «кубышку» почти вдвое, что же насчёт дивидендов за IV квартал, то 2 выплаты уже превысили FCF эмитента, но обо всём по порядку. Давайте для начала перейдём основным показателям компании:

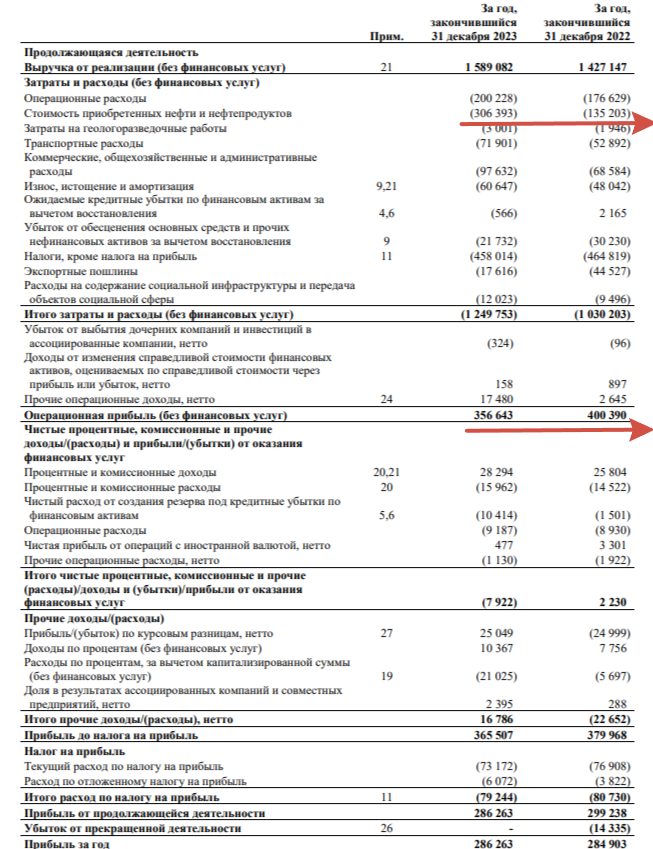

🛢 Выручка: 1,589₽ трлн (+11,3% г/г)

🛢 Чистая прибыль: 287,9₽ млрд (+1,2% г/г)

🛢 Операционная прибыль: 356,6₽ млрд (-11% г/г)

Теперь давайте разбираться, что же привело к таким цифрам и какие ещё интересные факты кроются в отчёте:

💬 Как же так получилось, что при средней цене за бочку во II полугодии 2023 г. — 6500₽ (это выше, чем в I п. 2023 г. и II п. 2022 г.) чистая прибыль выросла на 1%, а операционная снизилась? Проблема в налогах и увеличившихся расходов на покупку нефти/нефтепродуктов (306,4₽ млрд потрачены в 2023 г. на покупку, в 2022 г. потрачено всего 135,2₽ млрд).

💬 Что же насчёт чистой прибыли? То 25₽ млрд принесли курсовые разницы, в 2022 г. был убыток на те же 25₽ млрд. Доходы по % увеличились на 33% (учитывайте рост ставки) до 10,3₽ млрд, а вот расходы по % увеличились почти в 4 раза из-за учтённого дисконта по финансовым активам на 13,2₽ млрд. Если рассматривать по сегментам, то приобретённый шинный завод Nokian за пол года принёс 14,2₽ млрд, при выручке 22,5₽ млрд (купили его с дисконтом за 285€ млн или 28,5₽ млрд по текущим). Прибыль по переработке просела — 170,5₽ млрд (-45% г/г), разведке и добычи, наоборот, возросла вдвое — 219,4₽ млрд, банковский же сектор для компании убыточен (6₽ млрд), хотя в 2022 г. был прибылен (1₽ млрд). Данная прибыль рассчитана до налогов.

💬 С увеличением налогов, компания получает компенсацию в виде выплат государством по топливному демпферу. В 2023 г. компания получила 279₽ млрд (в 2022 г. получили 278,5₽ млрд, но в 2023 г. выплату временно срезали в 2 раза), это 78% от операционной прибыли эмитента, да Татнефть зависит от данной выплаты и сильно.

💬 Кэш на счетах эмитента снизился почти вдвое — 84,1₽ млрд. Всё из-за инвестиционной деятельности — 223,6₽ млрд (+39% г/г), компания инвестировала в текущие активы, купила шинный бизнес и турецкие заправки за 27,3₽ млрд (прибыль составила — 4,5₽ млрд). Чистый долг продолжает быть отрицательным — 61,3₽ млрд (долги составляют 22,8₽ млрд).

💬 Чистые денежные средства полученные от ОП снизились, а из-за возросшего CAPEXа сократился FCF — 103₽ млрд (-48% г/г). Учитывая дивидендные выплаты за I полугодие и 9 месяцев, то уже потрачено 146₽ млрд (залезли в кубышку). Если отталкиваться от див. политики компании, то Татнефть направляет на выплаты 50% от большего из ЧП по РСБУ или МСФО, учитываем годовую ЧП и получаем 61,8₽ на акцию. Но самое интересное, что промежуточные дивиденды выплачены в размере — 62,7₽ (уже превышен % по политике). Прибыль компании завязана на бюджете Татарстана, я уверен, что выплата будет, но какой загадка (явно компания не будет платить в долг), многие аналитики сходятся во мнении 28₽ на акцию, моё предположение, что диапазон выплаты будет между 70-80% от ЧП (23-36₽ на акцию).

📌 После отчёта я продал акции Татнефти зафиксировав прибыль в 70% (попутно получая дивиденды). Див. доходность явно снизится из-за прохудившейся кубышки + траты на инвестиции, чувствительно просела прибыль по переработке, многое зависит от демпферных выплат (а если опять сократят?), при этом большая часть экспорта сырой нефти поставляется трубопроводом Дружба через Украину (риски остановки). У меня в портфеле есть ЛУКОЙЛ и Роснефть, доходность выше, перспективы лучше.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба