27 марта 2024 Zero Hedge

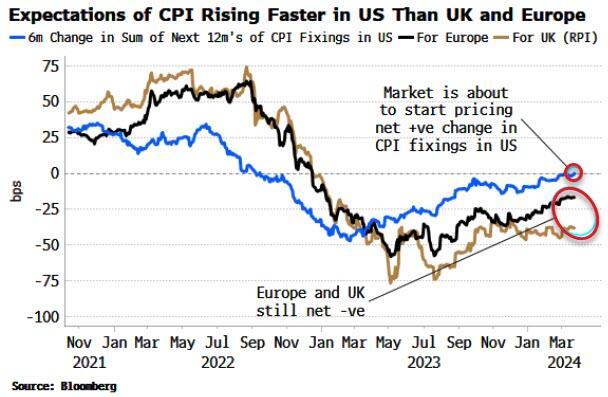

Более высокие инфляционные ожидания и снижение риска рецессии делают снижение процентных ставок, заложенное в цену Федеральной резервной системы, более уязвимым, чем в Великобритании или Европе. В настоящее время рынок видит одинаковый объем снижения ставок в 2024 году для США, Великобритании и еврозоны: ~80 б.п. для ФРС и BOE и чуть более 90 б.п. для ЕЦБ. США в большей степени подвержены влиянию растущей инфляции, что начинает отражаться на ожиданиях рынка. Рынок фиксирования ИПЦ начал повышать свои оценки ожидаемого уровня инфляции в течение следующих 12 месяцев после длительного периода их снижения. Мы можем взять полугодовое изменение суммы фиксингов на следующие 12 месяцев и сравнить его по регионам, чтобы получить представление о том, как меняются инфляционные ожидания. Как видно из приведенного ниже графика, в США инфляционные ожидания повышаются сильнее, чем в Великобритании и Европе.

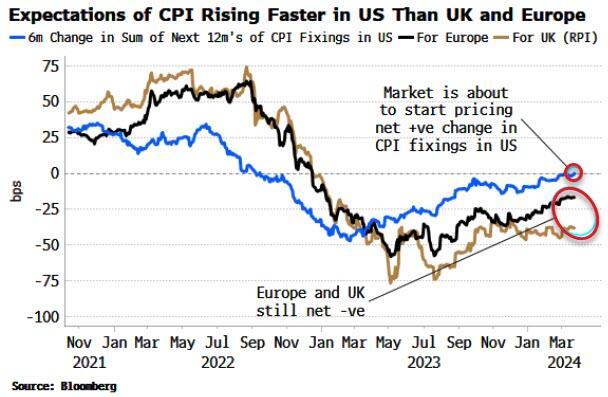

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось. Однако региональные индексы ФРС по отдельности довольно бесполезны, так как они слишком волатильны. Однако мы можем улучшить сигнал, если посмотрим на их диффузию. Когда все они сокращаются, это неплохой индикатор рецессии. Большую часть прошлого года все они находились на территории сокращения на трехмесячной сглаженной основе, но сейчас менее 70 % из них находятся в отрицательной зоне (серые полосы - рецессии на графике ниже).

ФРС усложнила себе жизнь, де-факто изменив курс в декабре. До тех пор пока данные будут поступать стабильно, а инфляция будет расти, ожидаемый объем снижения ставок в США - особенно по сравнению с Великобританией и Европой - окажется под угрозой. На заседании ФРС на прошлой неделе Пауэлл заявил, что неожиданное ухудшение безработицы заставит их снизить ставки, но чистые условия уже очень свободны. В итоге рынок может изменить свою прошлогоднюю позицию - когда дальнейшее повышение ставок, о котором телеграфировали, побуждало к ценообразованию еще большего снижения, учитывая ожидаемый ущерб для экономики, - и вместо этого рассматривать телеграфирование снижения ставок как ошибку политики и ценообразование последующих повышений ставок.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось. Однако региональные индексы ФРС по отдельности довольно бесполезны, так как они слишком волатильны. Однако мы можем улучшить сигнал, если посмотрим на их диффузию. Когда все они сокращаются, это неплохой индикатор рецессии. Большую часть прошлого года все они находились на территории сокращения на трехмесячной сглаженной основе, но сейчас менее 70 % из них находятся в отрицательной зоне (серые полосы - рецессии на графике ниже).

ФРС усложнила себе жизнь, де-факто изменив курс в декабре. До тех пор пока данные будут поступать стабильно, а инфляция будет расти, ожидаемый объем снижения ставок в США - особенно по сравнению с Великобританией и Европой - окажется под угрозой. На заседании ФРС на прошлой неделе Пауэлл заявил, что неожиданное ухудшение безработицы заставит их снизить ставки, но чистые условия уже очень свободны. В итоге рынок может изменить свою прошлогоднюю позицию - когда дальнейшее повышение ставок, о котором телеграфировали, побуждало к ценообразованию еще большего снижения, учитывая ожидаемый ущерб для экономики, - и вместо этого рассматривать телеграфирование снижения ставок как ошибку политики и ценообразование последующих повышений ставок.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба