28 марта 2024 РБК Quote

Что такое лизинг, чем и когда он полезен для юридических лиц, ИП, самозанятых, физических лиц, какие бывают виды лизинга и чем этот инструмент отличается от кредита, займа и рассрочки, разбирались «РБК Инвестиции»

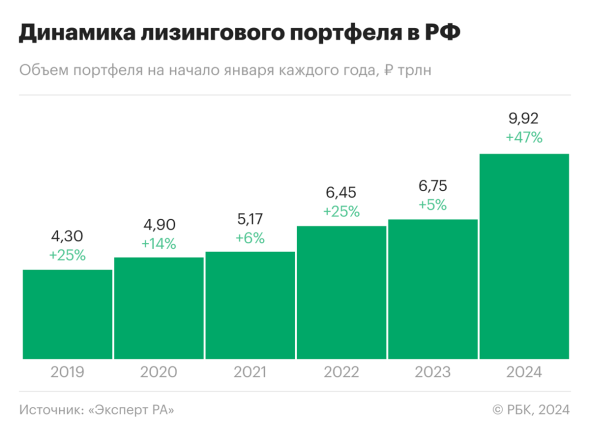

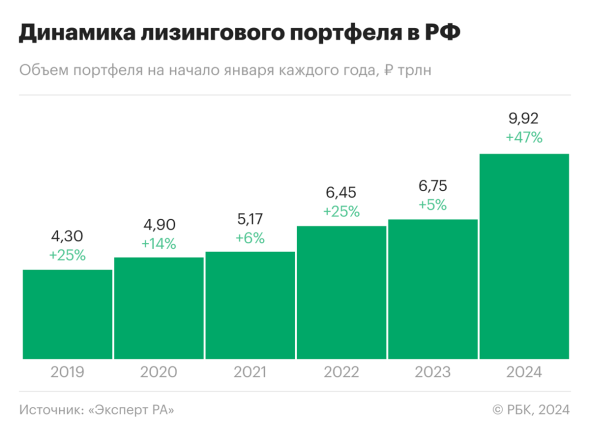

История развития российского рынка лизинга наглядно показывает, что этот продукт относится к выгодным инструментам финансирования проектов как крупного бизнеса, так и малого и среднего бизнеса. По итогам 2023 года объем нового бизнеса рынка лизинга достиг рекордного значения в размере 3,59 трлн рублей (+81% к 2022 году, +57% к 2021 году), согласно данным агентства «Эксперт РА». Совокупный портфель лизинговых компаний по итогам года достиг 9,9 трлн руб., показав рост 47%.

Что такое лизинг

Инструмент отличается от обычного кредита или аренды, регулируется отдельными законами:

ФЗ «О финансовой аренде (лизинге)» от 29 октября 1998 года;

ГК РФ § 6. Финансовая аренда (лизинг).

Как работает лизинг

Лизинг еще называют финансовой арендой. Лизингодатель приобретает имущество, а затем передает его в пользование лизингополучателю, при этом право собственности не переходит, а остается у владельца. Если лизингополучатель перечисляет арендные платежи и соблюдает условия договора, то в конце его срока действия может выкупить оборудование по остаточной стоимости.

Лизинг как инструмент в основном использует бизнес. Например, компании нужно получить и использовать дорогостоящую технику или оборудование. Купить обычно невыгодно — нужно в один момент вынуть из оборота крупную сумму, которая может быть нужна, например, для покупки сырья и оплаты труда работников. Взять в кредит чаще всего сложнее — нужно обеспечение, или, если банк и даст ссуду на крупную сумму, процент будет высоким.

С лизингом же все проще — хоть собственность на оборудование и не переходит, арендные платежи, как правило, выгоднее того же кредита. Лизингодателю передать кому-то оборудование тоже выгодно — даже если получатель обанкротится и не сможет выполнить условия договора, имущество передается другому предпринимателю в тот же лизинг, или продается.

Еще один плюс лизинга — договор с лизингодателем расторгнуть проще, чем, например, найти способ продать оборудование, купленное в кредит. Это полезно, если предприниматель по какой-то причине не смог окупить производственные мощности и хочет быстро закрыться.

Чем лизинг отличается от аренды

Обычная аренда регулируется главой 34 Гражданского кодекса — одно лицо берет в пользование на время определенное имущество. Главное отличие лизинга от аренды — в первом случае имущество со временем переходит в собственность лизингополучателя, а вот в случае с арендатором такое не происходит.

Ключевые отличия между лизингом и арендой:

Срок. В лизинг обычно имущество берут на 5-10 лет. Аренда — как правило, 11-12 месяцев с правом продления.

Переход в собственность. В случае с лизингом имущество после окончания срока договора выкупается, в случае с арендой, как правило, нет.

Подтверждение платежеспособности. Лизингополучатель обычно показывает, что имеет возможность перечислять платежи и демонстрирует финансовую стабильность. Арендатор просто подписывает договор и берет на себя обязательство регулярно платить, но ничего не доказывает.

Чем лизинг отличается от кредита

Суть кредита — взять деньги взаймы у банка, передать их продавцу и сразу получить имущество в собственность, постепенно выплачивая долг банку. Лизинг, в отличие от кредита, не предполагает денежных займов — имущество передают в пользование, за определенный регулярный взнос. Еще в случае лизинга в платежах учитывают НДС, который затем можно вернуть.

Есть и другие нюансы:

Срок. Лизинг обычно берут на 5-10 лет. Кредит — в зависимости от типа имущества, но в случае с бизнесом это чаще не более 5 лет.

Обеспечение. Для лизинга не нужно предлагать лизинговой компании какое-то имущество в залог. В случае с кредитом в залог переходит имущество, например, квартира как в случае с ипотекой. Или нужно поручительство директора или учредителя для бизнес-займа.

Простота одобрения. Лизинг — это договор между двумя предпринимателями, обычно он не требует долгих переговоров и проверок лизингополучателя. В случае с коммерческим кредитом ситуация сложнее, обычно банки долго изучают финансовое положение получателя займа.

Право на каникулы. Еще в случае кредита банки могут предоставить должнику отсрочку, например, в случае сложной финансовой ситуации. Для лизинга по закону такой обязанности нет, как договоритесь.

Что можно взять в лизинг

Эксперты уточняют, что обычно в России в лизинг берут автомобили, в том числе расширяют грузовой парк, а также оборудование для производств. Однако по закону под лизинг подпадает любое движимое и недвижимое имущество, которое постепенно утрачивает свои потребительские свойства.

Популярные категории для лизинга:

автомобили — легковые и грузовые;

сельскохозяйственный транспорт;

другой транспорт, например, авиационный;

оборудование, в том числе, для производств или научных лабораторий;

коммерческая недвижимость, например, офисы или здания для торговли;

жилая недвижимость — такой лизинг встречается редко, но в целом препятствий для получения квартиры в лизинг нет.

Что нельзя взять в лизинг

Ограничения указаны в ст. 666 Гражданского кодекса — нельзя брать в лизинг земельные участки и природные объекты, например, пруды или леса.

Кроме того, есть и другие ограничения, которые следуют из главного определения лизинга по закону — нельзя брать так называемые «непотребляемые вещи», это сырье, материалы для производства, например, кирпичи и штукатурка, продукты питания.

Виды лизинга

Различить лизинг можно в зависимости от сути происходящего — формально процесс везде будет выглядеть как аренда с выкупом, но есть нюансы.

Финансовый лизинг

Финансовый лизинг — это лизинг, в котором срок действия договора равен сроку службу имущества. Например, по инструкции условный станок работает 10 лет, затем производитель рекомендует покупать новый — значит, лизинг также заключают на 10 лет.

Когда срок лизинга, а значит и срок службы, подходит к концу, остаточная стоимость имущества становится «нулевой», и его выкупают за символические деньги.

Предприниматели часто называют такой лизинг рассрочка под небольшой процент — лизинговая компания практически не зарабатывает на этой сделке с помощью аренды, обычно основной доход идет именно от заложенной в продажу прибыли.

Операционный лизинг

Операционный лизинг — это классический лизинг, в котором срок действия договора меньше срока службы. Когда договор заканчивается, лизингополучатель либо выкупает имущество, либо продлевает лизинг до тех пор, пока срок службы не закончится. Или же расторгает договор и возвращает имущество.

Возвратный лизинг

Возвратный лизинг — это схема, в которой предприниматель сначала продает свое же имущество лизинговой компании, а затем берет его обратно в аренду с правом выкупа. Получается своеобразный заем с де-юре передачей собственности, но де-факто имущество как использовалось предпринимателем, так и продолжает использоваться.

Сублизинг

Сублизинг — это буквально создание цепочки, когда сначала предприниматель берет имущество в лизинг, а затем передает его еще в один лизинг, уже другому бизнесу. Такая схема возможна, только если владелец имущества, то есть первый лизингодатель, подпишет согласие на это или будет прописано изначально в основном договоре лизинга. Регулируется процесс ст. 8 164-ФЗ.

Директор юридического департамента «Газпромбанк Лизинг» Алексей Волощенко отмечает, что сублизинг не широко распространен на российском рынке. «История больше про единичные сделки, касающиеся холдингов или групп компаний, которые заключают договор лизинга на предмет имущества и передают его своим дочерним структурам для выполнения работ/проектов», — говорит Волощенко.

Договор лизинга

В ст. 15 ФЗ «О финансовой аренде (лизинге)» перечислены основные условия, которые должны быть в договоре лизинга:

Описание имущества, которое передается в лизинг — все характеристики, которые позволяют его идентифицировать.

Гарантии и обязательства лизингодателя приобрести и затем передать это имущество в аренду.

Гарантии и обязательства лизингополучателя принять имущество в аренду и затем регулярно вносить платежи.

Условие, при котором имущество переходит в собственность лизингополучателя, например, в случае внесения последнего, выкупного платежа.

Договор заключают только письменно, отдельно регистрировать его не нужно, достаточно составить его в трех экземплярах, по одному на каждую сторону:

Лизингополучатель — это бизнес или физлицо, которое получает имущество в аренду с последующим выкупом.

Лизингодатель — это компания, которая финансирует сделку и приобретает в собственность имущество для лизинга.

Продавец — это сторона, с которой лизинговая компания заключает договор купли-продажи.

Ограничений по количеству лиц в сделке нет — например, можно привлечь страхового брокера или агента, который получит комиссию за сопровождение сделки. Кроме этого, лизинговая компания должна отдельно заключить с продавцом договор купли-продажи, обычно это делают одновременно с подписанием договора лизинга.

Важно, чтобы в договоре лизинга были прописаны и нюансы:

Размер первоначального взноса, обычно это 10-20%.

Ставку удорожания — например, как часто и насколько увеличивается стоимость имущества, а соответственно, и привязанная к нему стоимость аренды.

Условия досрочного расторжения — можно ли выкупить имущество, сколько платежей для этого нужно внести, какие есть штрафы.

Переуступка лизинга

Переуступка прав лизинга — это ситуация, когда лизингополучатель передает право на аренду с выкупом другой компании или человеку. Обычно это происходит без каких-то штрафов и дополнительных комиссий, если это отдельно не оговорено в договоре. Передача лизинга происходит на аналогичных условиях — то есть новый лизингополучатель продолжает оплачивать аренду в те же сроки и в том же размере.

Оформлять переуступку лизинга можно только с согласия лизинговой компании: важно оформить все письменно, убедиться, что человек со стороны лизингодателя обладает всеми нужными полномочиями для согласования переуступки.

Как взять лизинг

Алгоритм получения имущества в лизинг в целом универсальный:

Найти компанию, которая занимается нужным вам типом имущества, определиться с общими условиями — обычно их прописывают в лизинговой программе.

Найти продавца нужного имущества, связать его с менеджером лизинговой компании. Этим может заниматься агент — то есть человек, который за комиссию подбирает продавцов и имущество.

Обсудите условия договора, передайте в компанию нужные для подписания документы.

Заключите сделку.

Стоит иметь в виду, что лизингодатель может отказать в заключении договора и передаче необходимого имущества в лизинг. Алексей Волощенко перечислил факторы, при наличии одного или нескольких из которых, лизинговые компании зачастую отказывают клиентам:

плохая деловая репутация,

низкое кредитное качество (плохое финансовое состояние, закредитованность),

неудовлетворительное обслуживание долга,

неликвидный предмет лизинга.

«Эти критерии оценки относятся абсолютно ко всем клиентам в независимости от размера бизнеса и вида деятельности», — подчеркнул Волощенко.

Нюансы лизинга для физических лиц

По закону имущество в аренду с правом выкупа может взять и физическое лицо, но на практике такое происходит редко, разве что для покупки автомобиля.

Причины:

Для покупки квартиры есть более выгодный и подходящий инструмент — ипотека.

Для покупки автомобиля можно использовать льготные автокредиты.

В случае лизинга НДС ложится на лизингополучателя, вернуть его не получится. По мнению директора по банковским рейтингам агентства «Эксперт РА» Зои Советкиной покупки в лизинг пока не получили широкого распространения среди физических лиц именно из-за необходимости уплаты НДС.

Если упростить, то лизинг физические лица обычно берут только в ситуации, когда обычный кредит для них недоступен.

Плюсы и минусы лизинга

Лизинг как финансовый инструмент нельзя назвать универсальным решением — как и в случае с кредитами и обычной арендой, у него есть свои особенности.

Минусы

Лизинговая организация может потерять финансовую стабильность, тогда имущество, переданное в лизинг, могут забрать за долги.

Если дважды не перевести регулярный платеж, лизинговая компания может в одностороннем порядке расторгнуть договор, а значит, имущество придется передать обратно.

Лизинг может быть невыгоден. «Физическим лицам и тем юрлицам/ИП, которые применяют такие системы налогообложения (ПСН, УСН или ЕСХН), для которых законодательством не предусмотрена возможность возмещения НДС, лизинг, действительно, может быть экономически нецелесообразен», — говорит Алексей Волощенко.

Плюсы

Как правило, лизинг выгоднее, чем кредит.

Лизинг доступен даже для дорогостоящего оборудования, на покупку которого бизнес не всегда может взять кредит.

Можно не платить налог на имущество, ведь право собственности остается у лизинговой компании — например, это актуально для недвижимости.

Можно вычесть НДС — подходит для бизнеса на ОСН.

История развития российского рынка лизинга наглядно показывает, что этот продукт относится к выгодным инструментам финансирования проектов как крупного бизнеса, так и малого и среднего бизнеса. По итогам 2023 года объем нового бизнеса рынка лизинга достиг рекордного значения в размере 3,59 трлн рублей (+81% к 2022 году, +57% к 2021 году), согласно данным агентства «Эксперт РА». Совокупный портфель лизинговых компаний по итогам года достиг 9,9 трлн руб., показав рост 47%.

Что такое лизинг

Лизинг — это финансовая услуга, которая позволяет брать оборудование в долгосрочную аренду с возможностью в дальнейшем его выкупить.

Того, кто берет, называют лизингополучателем, а бизнес, отдающий оборудование — лизингодателем или лизинговой компанией.

Того, кто берет, называют лизингополучателем, а бизнес, отдающий оборудование — лизингодателем или лизинговой компанией.

Инструмент отличается от обычного кредита или аренды, регулируется отдельными законами:

ФЗ «О финансовой аренде (лизинге)» от 29 октября 1998 года;

ГК РФ § 6. Финансовая аренда (лизинг).

Как работает лизинг

Лизинг еще называют финансовой арендой. Лизингодатель приобретает имущество, а затем передает его в пользование лизингополучателю, при этом право собственности не переходит, а остается у владельца. Если лизингополучатель перечисляет арендные платежи и соблюдает условия договора, то в конце его срока действия может выкупить оборудование по остаточной стоимости.

Лизинг как инструмент в основном использует бизнес. Например, компании нужно получить и использовать дорогостоящую технику или оборудование. Купить обычно невыгодно — нужно в один момент вынуть из оборота крупную сумму, которая может быть нужна, например, для покупки сырья и оплаты труда работников. Взять в кредит чаще всего сложнее — нужно обеспечение, или, если банк и даст ссуду на крупную сумму, процент будет высоким.

С лизингом же все проще — хоть собственность на оборудование и не переходит, арендные платежи, как правило, выгоднее того же кредита. Лизингодателю передать кому-то оборудование тоже выгодно — даже если получатель обанкротится и не сможет выполнить условия договора, имущество передается другому предпринимателю в тот же лизинг, или продается.

Еще один плюс лизинга — договор с лизингодателем расторгнуть проще, чем, например, найти способ продать оборудование, купленное в кредит. Это полезно, если предприниматель по какой-то причине не смог окупить производственные мощности и хочет быстро закрыться.

Чем лизинг отличается от аренды

Обычная аренда регулируется главой 34 Гражданского кодекса — одно лицо берет в пользование на время определенное имущество. Главное отличие лизинга от аренды — в первом случае имущество со временем переходит в собственность лизингополучателя, а вот в случае с арендатором такое не происходит.

Ключевые отличия между лизингом и арендой:

Срок. В лизинг обычно имущество берут на 5-10 лет. Аренда — как правило, 11-12 месяцев с правом продления.

Переход в собственность. В случае с лизингом имущество после окончания срока договора выкупается, в случае с арендой, как правило, нет.

Подтверждение платежеспособности. Лизингополучатель обычно показывает, что имеет возможность перечислять платежи и демонстрирует финансовую стабильность. Арендатор просто подписывает договор и берет на себя обязательство регулярно платить, но ничего не доказывает.

Чем лизинг отличается от кредита

Суть кредита — взять деньги взаймы у банка, передать их продавцу и сразу получить имущество в собственность, постепенно выплачивая долг банку. Лизинг, в отличие от кредита, не предполагает денежных займов — имущество передают в пользование, за определенный регулярный взнос. Еще в случае лизинга в платежах учитывают НДС, который затем можно вернуть.

Есть и другие нюансы:

Срок. Лизинг обычно берут на 5-10 лет. Кредит — в зависимости от типа имущества, но в случае с бизнесом это чаще не более 5 лет.

Обеспечение. Для лизинга не нужно предлагать лизинговой компании какое-то имущество в залог. В случае с кредитом в залог переходит имущество, например, квартира как в случае с ипотекой. Или нужно поручительство директора или учредителя для бизнес-займа.

Простота одобрения. Лизинг — это договор между двумя предпринимателями, обычно он не требует долгих переговоров и проверок лизингополучателя. В случае с коммерческим кредитом ситуация сложнее, обычно банки долго изучают финансовое положение получателя займа.

Право на каникулы. Еще в случае кредита банки могут предоставить должнику отсрочку, например, в случае сложной финансовой ситуации. Для лизинга по закону такой обязанности нет, как договоритесь.

Что можно взять в лизинг

Эксперты уточняют, что обычно в России в лизинг берут автомобили, в том числе расширяют грузовой парк, а также оборудование для производств. Однако по закону под лизинг подпадает любое движимое и недвижимое имущество, которое постепенно утрачивает свои потребительские свойства.

Популярные категории для лизинга:

автомобили — легковые и грузовые;

сельскохозяйственный транспорт;

другой транспорт, например, авиационный;

оборудование, в том числе, для производств или научных лабораторий;

коммерческая недвижимость, например, офисы или здания для торговли;

жилая недвижимость — такой лизинг встречается редко, но в целом препятствий для получения квартиры в лизинг нет.

Что нельзя взять в лизинг

Ограничения указаны в ст. 666 Гражданского кодекса — нельзя брать в лизинг земельные участки и природные объекты, например, пруды или леса.

Кроме того, есть и другие ограничения, которые следуют из главного определения лизинга по закону — нельзя брать так называемые «непотребляемые вещи», это сырье, материалы для производства, например, кирпичи и штукатурка, продукты питания.

Виды лизинга

Различить лизинг можно в зависимости от сути происходящего — формально процесс везде будет выглядеть как аренда с выкупом, но есть нюансы.

Финансовый лизинг

Финансовый лизинг — это лизинг, в котором срок действия договора равен сроку службу имущества. Например, по инструкции условный станок работает 10 лет, затем производитель рекомендует покупать новый — значит, лизинг также заключают на 10 лет.

Когда срок лизинга, а значит и срок службы, подходит к концу, остаточная стоимость имущества становится «нулевой», и его выкупают за символические деньги.

Предприниматели часто называют такой лизинг рассрочка под небольшой процент — лизинговая компания практически не зарабатывает на этой сделке с помощью аренды, обычно основной доход идет именно от заложенной в продажу прибыли.

Операционный лизинг

Операционный лизинг — это классический лизинг, в котором срок действия договора меньше срока службы. Когда договор заканчивается, лизингополучатель либо выкупает имущество, либо продлевает лизинг до тех пор, пока срок службы не закончится. Или же расторгает договор и возвращает имущество.

Возвратный лизинг

Возвратный лизинг — это схема, в которой предприниматель сначала продает свое же имущество лизинговой компании, а затем берет его обратно в аренду с правом выкупа. Получается своеобразный заем с де-юре передачей собственности, но де-факто имущество как использовалось предпринимателем, так и продолжает использоваться.

Сублизинг

Сублизинг — это буквально создание цепочки, когда сначала предприниматель берет имущество в лизинг, а затем передает его еще в один лизинг, уже другому бизнесу. Такая схема возможна, только если владелец имущества, то есть первый лизингодатель, подпишет согласие на это или будет прописано изначально в основном договоре лизинга. Регулируется процесс ст. 8 164-ФЗ.

Директор юридического департамента «Газпромбанк Лизинг» Алексей Волощенко отмечает, что сублизинг не широко распространен на российском рынке. «История больше про единичные сделки, касающиеся холдингов или групп компаний, которые заключают договор лизинга на предмет имущества и передают его своим дочерним структурам для выполнения работ/проектов», — говорит Волощенко.

Договор лизинга

В ст. 15 ФЗ «О финансовой аренде (лизинге)» перечислены основные условия, которые должны быть в договоре лизинга:

Описание имущества, которое передается в лизинг — все характеристики, которые позволяют его идентифицировать.

Гарантии и обязательства лизингодателя приобрести и затем передать это имущество в аренду.

Гарантии и обязательства лизингополучателя принять имущество в аренду и затем регулярно вносить платежи.

Условие, при котором имущество переходит в собственность лизингополучателя, например, в случае внесения последнего, выкупного платежа.

Договор заключают только письменно, отдельно регистрировать его не нужно, достаточно составить его в трех экземплярах, по одному на каждую сторону:

Лизингополучатель — это бизнес или физлицо, которое получает имущество в аренду с последующим выкупом.

Лизингодатель — это компания, которая финансирует сделку и приобретает в собственность имущество для лизинга.

Продавец — это сторона, с которой лизинговая компания заключает договор купли-продажи.

Ограничений по количеству лиц в сделке нет — например, можно привлечь страхового брокера или агента, который получит комиссию за сопровождение сделки. Кроме этого, лизинговая компания должна отдельно заключить с продавцом договор купли-продажи, обычно это делают одновременно с подписанием договора лизинга.

Важно, чтобы в договоре лизинга были прописаны и нюансы:

Размер первоначального взноса, обычно это 10-20%.

Ставку удорожания — например, как часто и насколько увеличивается стоимость имущества, а соответственно, и привязанная к нему стоимость аренды.

Условия досрочного расторжения — можно ли выкупить имущество, сколько платежей для этого нужно внести, какие есть штрафы.

Переуступка лизинга

Переуступка прав лизинга — это ситуация, когда лизингополучатель передает право на аренду с выкупом другой компании или человеку. Обычно это происходит без каких-то штрафов и дополнительных комиссий, если это отдельно не оговорено в договоре. Передача лизинга происходит на аналогичных условиях — то есть новый лизингополучатель продолжает оплачивать аренду в те же сроки и в том же размере.

Оформлять переуступку лизинга можно только с согласия лизинговой компании: важно оформить все письменно, убедиться, что человек со стороны лизингодателя обладает всеми нужными полномочиями для согласования переуступки.

Как взять лизинг

Алгоритм получения имущества в лизинг в целом универсальный:

Найти компанию, которая занимается нужным вам типом имущества, определиться с общими условиями — обычно их прописывают в лизинговой программе.

Найти продавца нужного имущества, связать его с менеджером лизинговой компании. Этим может заниматься агент — то есть человек, который за комиссию подбирает продавцов и имущество.

Обсудите условия договора, передайте в компанию нужные для подписания документы.

Заключите сделку.

Стоит иметь в виду, что лизингодатель может отказать в заключении договора и передаче необходимого имущества в лизинг. Алексей Волощенко перечислил факторы, при наличии одного или нескольких из которых, лизинговые компании зачастую отказывают клиентам:

плохая деловая репутация,

низкое кредитное качество (плохое финансовое состояние, закредитованность),

неудовлетворительное обслуживание долга,

неликвидный предмет лизинга.

«Эти критерии оценки относятся абсолютно ко всем клиентам в независимости от размера бизнеса и вида деятельности», — подчеркнул Волощенко.

Нюансы лизинга для физических лиц

По закону имущество в аренду с правом выкупа может взять и физическое лицо, но на практике такое происходит редко, разве что для покупки автомобиля.

Причины:

Для покупки квартиры есть более выгодный и подходящий инструмент — ипотека.

Для покупки автомобиля можно использовать льготные автокредиты.

В случае лизинга НДС ложится на лизингополучателя, вернуть его не получится. По мнению директора по банковским рейтингам агентства «Эксперт РА» Зои Советкиной покупки в лизинг пока не получили широкого распространения среди физических лиц именно из-за необходимости уплаты НДС.

Если упростить, то лизинг физические лица обычно берут только в ситуации, когда обычный кредит для них недоступен.

Плюсы и минусы лизинга

Лизинг как финансовый инструмент нельзя назвать универсальным решением — как и в случае с кредитами и обычной арендой, у него есть свои особенности.

Минусы

Лизинговая организация может потерять финансовую стабильность, тогда имущество, переданное в лизинг, могут забрать за долги.

Если дважды не перевести регулярный платеж, лизинговая компания может в одностороннем порядке расторгнуть договор, а значит, имущество придется передать обратно.

Лизинг может быть невыгоден. «Физическим лицам и тем юрлицам/ИП, которые применяют такие системы налогообложения (ПСН, УСН или ЕСХН), для которых законодательством не предусмотрена возможность возмещения НДС, лизинг, действительно, может быть экономически нецелесообразен», — говорит Алексей Волощенко.

Плюсы

Как правило, лизинг выгоднее, чем кредит.

Лизинг доступен даже для дорогостоящего оборудования, на покупку которого бизнес не всегда может взять кредит.

Можно не платить налог на имущество, ведь право собственности остается у лизинговой компании — например, это актуально для недвижимости.

Можно вычесть НДС — подходит для бизнеса на ОСН.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба