3 апреля 2024 | Транснефть Кофанов Владислав

🛢 Транснефть представила финансовые результаты по МСФО за 2023 г. Транснефть — монополист в своём деле. У компании крупнейшая в мире система нефтепроводов протяжённостью 67 тыс. км, по которой транспортируется более 80% добываемой в России нефти, а через дочернее предприятие Транснефтепродукт — около 30% лёгких нефтепродуктов. Понятная бизнес-модель, которая зависит, только от ₽ и добычи нефти, потому что транспортные тарифы устанавливаются в ₽, а значит, курс $ или цена на нефть не могут повлиять на выручку эмитента. Данный отчёт даст вам пищу для размышлений и ответит на вопрос, стоит ли инвестировать в данную компанию:

🛢 Выручка: 1,33₽ трлн (+10,5% г/г)

🛢 Чистая прибыль: 306,6₽ млрд (+20,7% г/г)

🛢 Операционная прибыль: 310,8₽ млрд (+4,3% г/г)

🟣 Если рассматривать операционные данные, то транспортировка нефти снизилась на 1% (экспорт упал на 6,5%, поставки же на российские НПЗ возросли на 2,3%). Транспортировка нефтепродуктов возросла на рекордные 43,3 млн тонн (+10,9 г/г), при этом поставки на внутренний рынок выросли на 8%, а на экспорт на 12,5%.

🟣 Выручка делится на несколько сегментов: транспортировка нефти, торговля сырьём (Китай), транспортировка нефтепродуктов и порты (НМТП). Компания с 2021 г. перестала раскрывать выручку по сегментам, но известно, что продажа нефти китайцем по ВСТО (трубопроводная система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.).

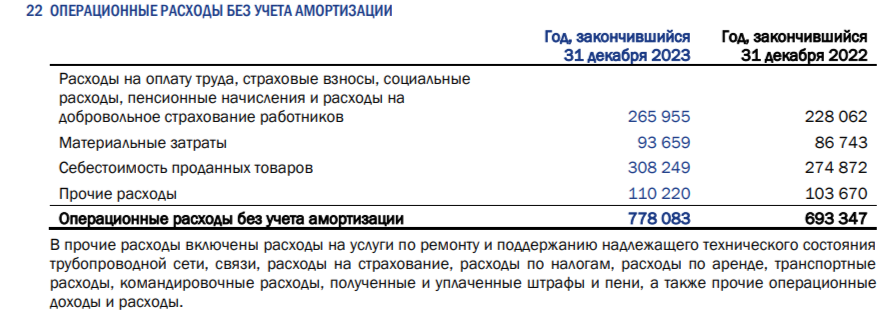

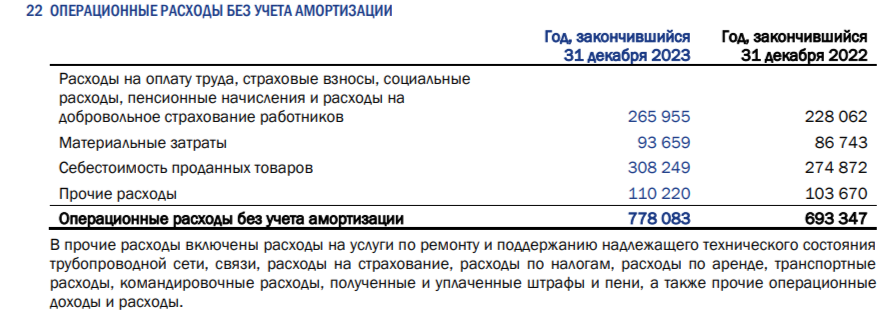

🟣Операционная прибыль выросла всего на 4,3%, даже не опередив инфляцию. Всё дело в возросших операционных расходах (расходы на покупку нефти выросли на 12,1%, а оплаты труда на 16,7%) и амортизации. А ещё смотрите пункты выше, за счёт сокращения добычи нефти Россией транспортировка сократилась, а выручка по ВСТО не даёт прибыли.

🟣 Почему же тогда чистая прибыль увеличилась на +20%? Всё дело в финансовых доходах, они хоть и меньше, чем в 2022 г., но % к получению увеличились на 32,6%, а курсовые разницы принесли 21,5₽ млрд (в 2022 г. — 1,7₽ млрд), кстати, прибыль от курсовых разниц не будет учитываться в дивидендах. Как итог чистые финансовые доходы составили — 37,3₽ млрд (в 2022 г. — убыток в 2,9₽ млрд).

🟣 У компании скопилось кэша на — 146,8₽ млрд (+19,5% г/г), данная кубышка принесла 9,5₽ млрд. Транснефть постепенно сокращает свои долги, в 2023 г. погасили 85₽ млрд и долг составил 346₽ млрд (краткосрочные+долгосрочные). Чистый долг отрицательный — 275₽ млрд, не удивляйтесь эмитент держит много валюты на балансе, кстати, в статье денежные средства от операционной деятельности есть пункт % к получению — 45₽ млрд (эта сумма объясняет наличие валютных вкладов).

🟣 OCF составил — 486₽ млрд, CAPEX — 262₽ млрд (замечу, что никаких крупных проектов нет, это обслуживание и ремонт, а рост составил 29,7% г/г), как итог FCF — 224₽ млрд, это около 309₽ на акцию, в принципе FCF хватает на дивиденды и на гашение долга.

🟣 Если рассматривать див. политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО. Поэтому необходимо считать скорректированную прибыль. Большой вопрос, как компания скорректирует ЧП. FCF хватает, если отнять гашение долга, то выйдет порядка 191₽ на акцию (11,7% див. доходности).

📌 В 2024 г. у компании есть большой шанс ухудшить свои финансовые результаты из-за:

‼️ ФАС утвердила повышение тарифов Транснефти по прокачке нефти с 1 января 2024 г. на 7,2%, но инфляция выше и не собирается снижаться.

‼️ Россия дополнительно сократит добычу нефти и её экспорт совокупно на 471 тыс. б/с во II кв. 2024 г.

‼️ Атаки на российские НПЗ.

С учётом рисков и див. доходности, другие нефтяные эмитенты более привлекательны.

🛢 Выручка: 1,33₽ трлн (+10,5% г/г)

🛢 Чистая прибыль: 306,6₽ млрд (+20,7% г/г)

🛢 Операционная прибыль: 310,8₽ млрд (+4,3% г/г)

🟣 Если рассматривать операционные данные, то транспортировка нефти снизилась на 1% (экспорт упал на 6,5%, поставки же на российские НПЗ возросли на 2,3%). Транспортировка нефтепродуктов возросла на рекордные 43,3 млн тонн (+10,9 г/г), при этом поставки на внутренний рынок выросли на 8%, а на экспорт на 12,5%.

🟣 Выручка делится на несколько сегментов: транспортировка нефти, торговля сырьём (Китай), транспортировка нефтепродуктов и порты (НМТП). Компания с 2021 г. перестала раскрывать выручку по сегментам, но известно, что продажа нефти китайцем по ВСТО (трубопроводная система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.).

🟣Операционная прибыль выросла всего на 4,3%, даже не опередив инфляцию. Всё дело в возросших операционных расходах (расходы на покупку нефти выросли на 12,1%, а оплаты труда на 16,7%) и амортизации. А ещё смотрите пункты выше, за счёт сокращения добычи нефти Россией транспортировка сократилась, а выручка по ВСТО не даёт прибыли.

🟣 Почему же тогда чистая прибыль увеличилась на +20%? Всё дело в финансовых доходах, они хоть и меньше, чем в 2022 г., но % к получению увеличились на 32,6%, а курсовые разницы принесли 21,5₽ млрд (в 2022 г. — 1,7₽ млрд), кстати, прибыль от курсовых разниц не будет учитываться в дивидендах. Как итог чистые финансовые доходы составили — 37,3₽ млрд (в 2022 г. — убыток в 2,9₽ млрд).

🟣 У компании скопилось кэша на — 146,8₽ млрд (+19,5% г/г), данная кубышка принесла 9,5₽ млрд. Транснефть постепенно сокращает свои долги, в 2023 г. погасили 85₽ млрд и долг составил 346₽ млрд (краткосрочные+долгосрочные). Чистый долг отрицательный — 275₽ млрд, не удивляйтесь эмитент держит много валюты на балансе, кстати, в статье денежные средства от операционной деятельности есть пункт % к получению — 45₽ млрд (эта сумма объясняет наличие валютных вкладов).

🟣 OCF составил — 486₽ млрд, CAPEX — 262₽ млрд (замечу, что никаких крупных проектов нет, это обслуживание и ремонт, а рост составил 29,7% г/г), как итог FCF — 224₽ млрд, это около 309₽ на акцию, в принципе FCF хватает на дивиденды и на гашение долга.

🟣 Если рассматривать див. политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО. Поэтому необходимо считать скорректированную прибыль. Большой вопрос, как компания скорректирует ЧП. FCF хватает, если отнять гашение долга, то выйдет порядка 191₽ на акцию (11,7% див. доходности).

📌 В 2024 г. у компании есть большой шанс ухудшить свои финансовые результаты из-за:

‼️ ФАС утвердила повышение тарифов Транснефти по прокачке нефти с 1 января 2024 г. на 7,2%, но инфляция выше и не собирается снижаться.

‼️ Россия дополнительно сократит добычу нефти и её экспорт совокупно на 471 тыс. б/с во II кв. 2024 г.

‼️ Атаки на российские НПЗ.

С учётом рисков и див. доходности, другие нефтяные эмитенты более привлекательны.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба