Группа Rio Tinto (LON:RIO) – австралийско-британский горнодобывающий концерн, третья по размеру транснациональная ГМК, занимающаяся разведкой, добычей и переработкой минеральных ресурсов по всему миру.

Основными регионами присутствия компании являются Австралия, Канада, США, Бразилия, Монголия, Гвинея, Мадагаскар и ЮАР, при этом >50% продаж приходятся на Китай.

Группа Rio Tinto была основана в 1873 г., ее штаб-квартира находится в Лондоне, Великобритания.

Компания осуществляет свою деятельность через 4 бизнес-сегмента: «Железная руда», «Алюминий», «Медь» и «Полезные ископаемые».

Сегмент «Железная руда» занимается добычей железной руды, производством соли и гипса в Западной Австралии. Алюминиевый сегмент занимается добычей бокситов, переработкой глинозема и выплавкой алюминия. Медный сегмент занимается добычей и переработкой меди, золота, серебра, молибдена и других побочных продуктов, а также геологоразведочными работами.

Сегмент «Полезные ископаемые» сконцентрирован на добыче и переработке боратов, сырья для производства диоксида титана, железного концентрата и окатышей, добыче, сортировке и реализации алмазов, а также на проектах по разработке материалов для аккумуляторов, таких как литий.

Компания владеет и управляет карьерами и подземными рудниками, а также плавильными, перерабатывающими, энергетическими и судоходными предприятиями.

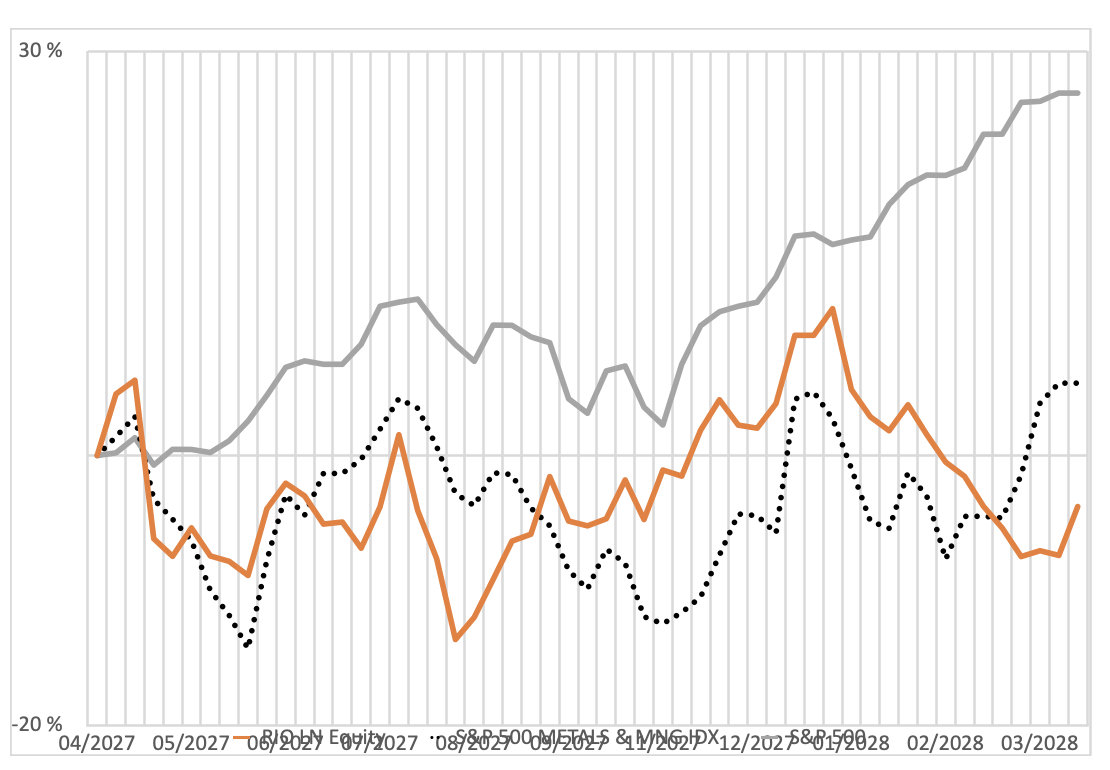

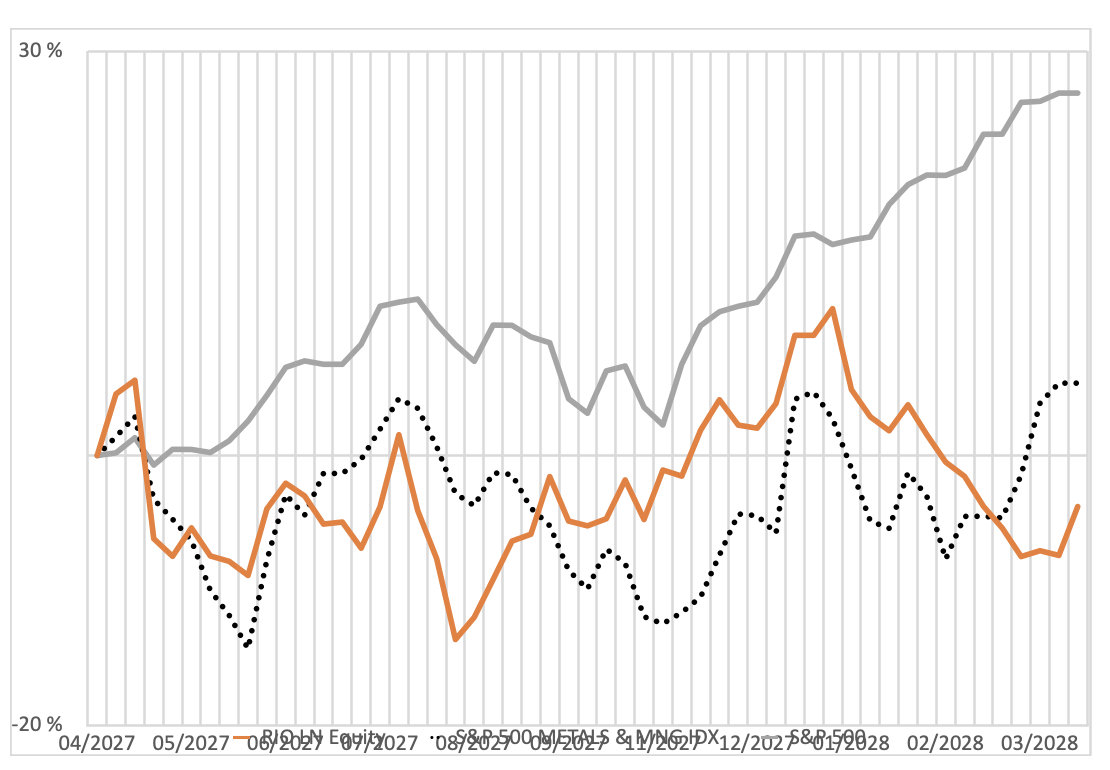

Период высоких процентных ставок обычно негативно отражается на ценах на сырьевые ресурсы и на компаниях сырьевого сектора: акция RIO (NYSE:RIO) LN за год продемонстрировала отрицательную динамику.

Изменение цены акции против странового индекса и индекса субиндустрии в процентах за год

Rio Tinto является одной из ведущих мировых горно-добывающих компаний, обладающей широкой ресурсной базой по всему миру и третьей компанией по объему производства алмазов после De Beers и «Алроса».

Цены на сырье в 2024 г., скорее всего, будут компенсировать падение 2023 г., что окажет поддержку финансовому положению компании. RIO рассматривается в качестве бенефициара энергоперехода, т.к. ее продукция активно используется в производстве батарей. Компания также выиграет в случае запуска масштабной стимулирующей программы для рынка инфраструктуры в Китае. Большое количество производимых компанией металлов и руды широко применяются во всех отраслях промышленности по всему миру.

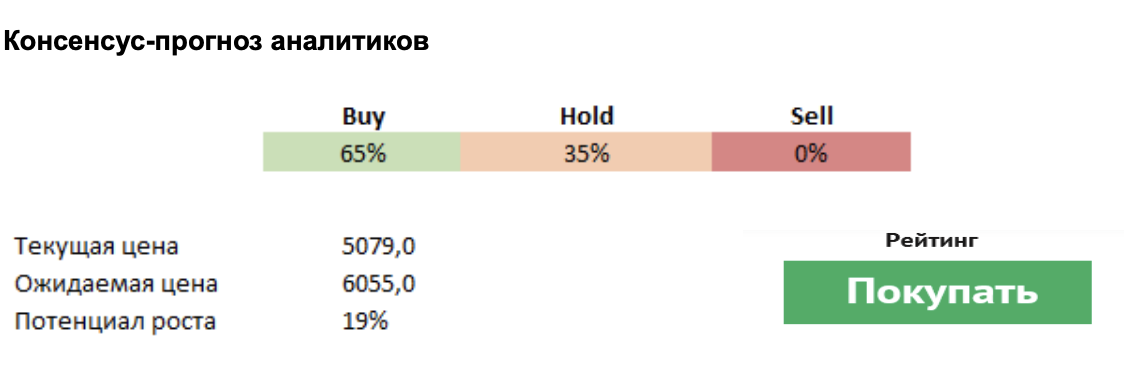

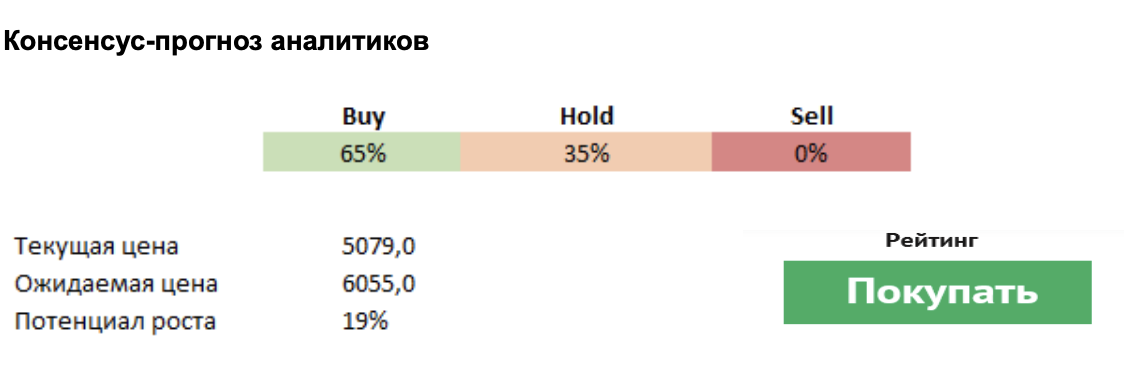

RIO обладает высоким потенциалом роста в перспективе 1 года, составляющим 19%.

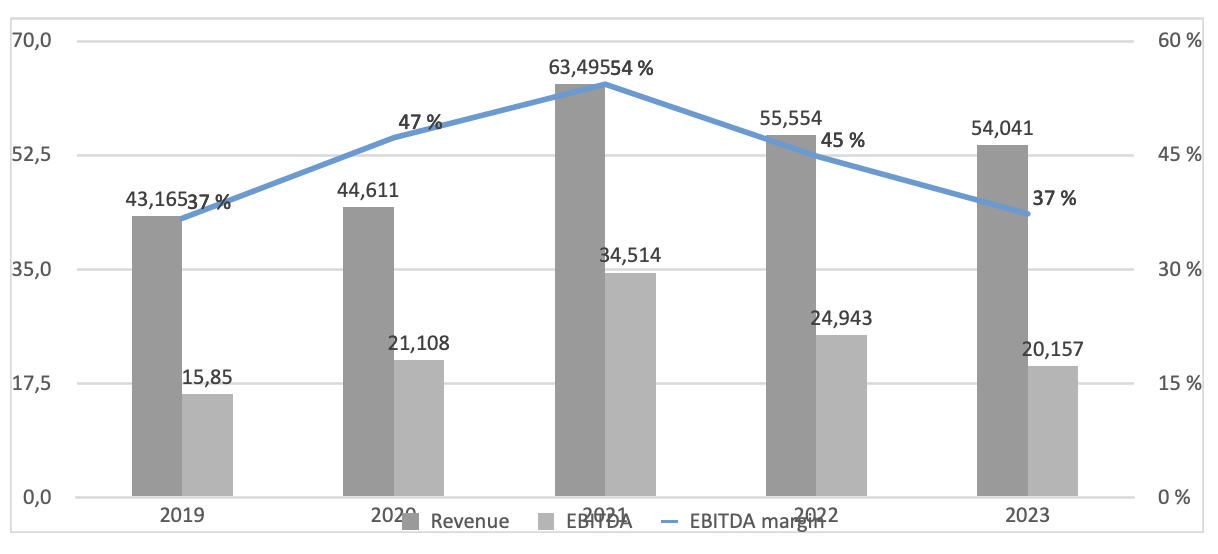

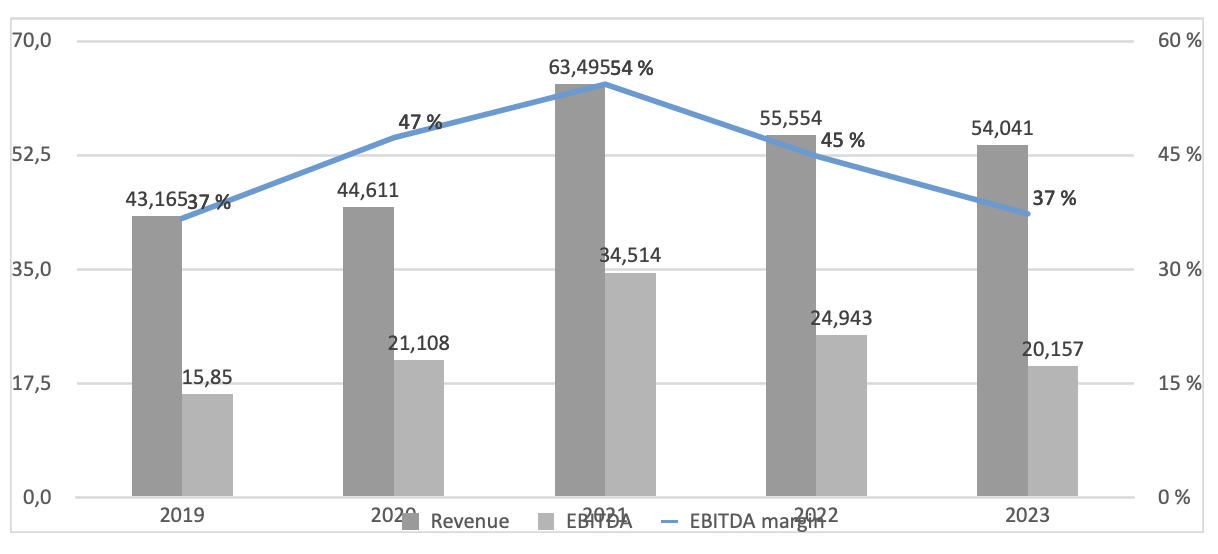

Финансовые показатели компании снизились в 2023 г: EBITDA на 9%, чистая прибыль на 13%. RIO предупредила о росте издержек на ключевом месторождении железной руды Pilbara из-за роста зарплат и стоимости запчастей в Западной Австралии, что не помешало компании значительно нарастить производство на нем (+5 млн т. в 2023 и в 2024 г. ожидается аналогичный прирост).

Финансовые показатели компании за 5 лет, $млрд

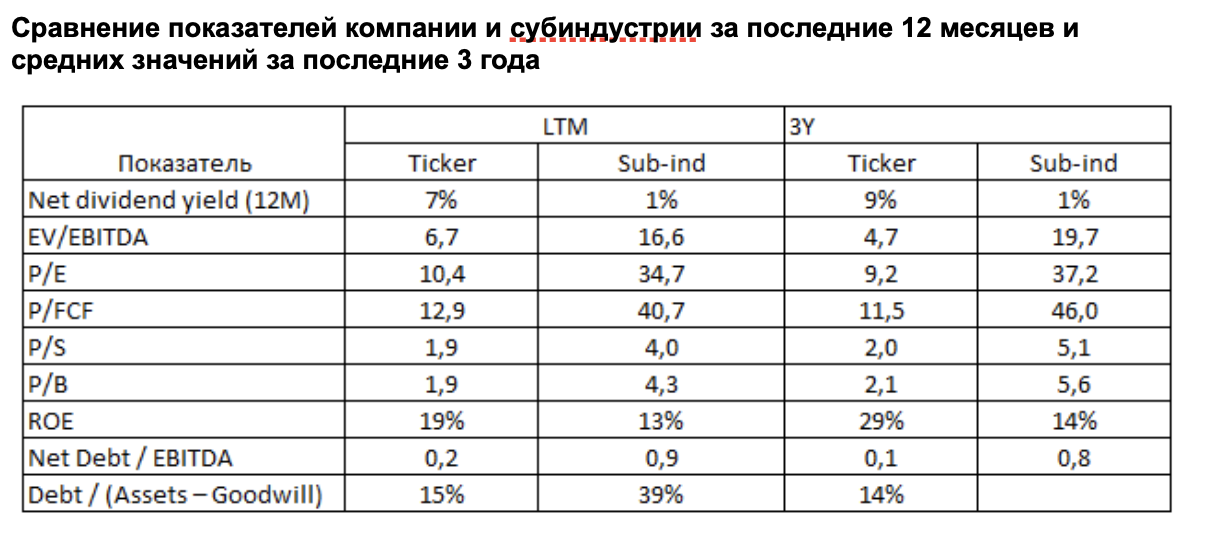

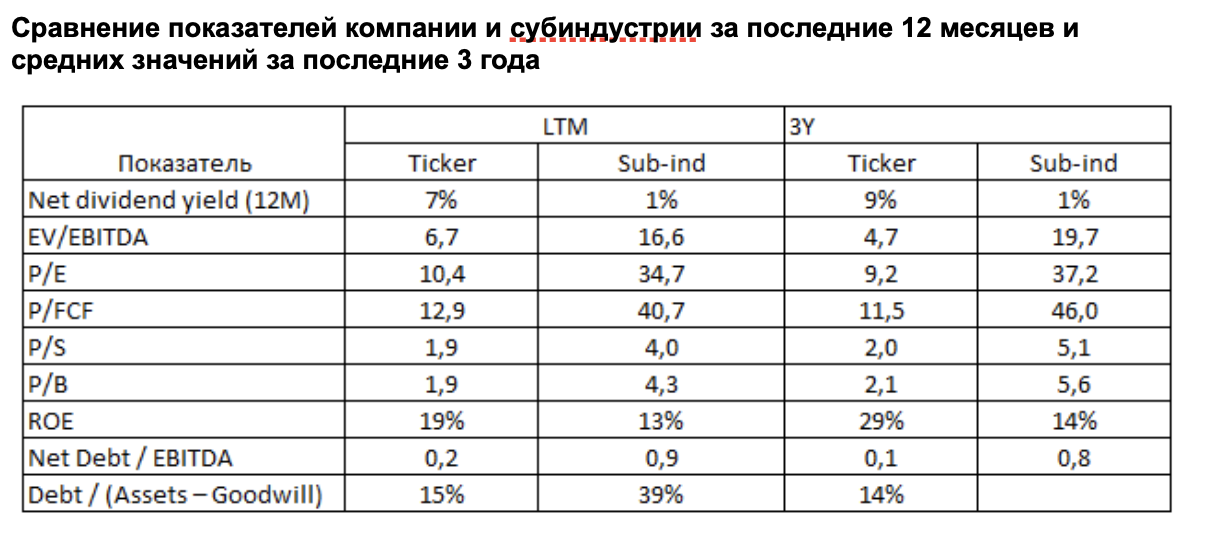

По ключевым мультипликаторам компания торгуется на привлекательных уровнях по сравнению с конкурентами (P/E~10; EV/EBITDA~7). Она регулярно выплачивает значительные дивиденды, текущая дивидендная доходность составляет 6,8%, а прогноз дивидендов увеличен с текущих $4,35 до $5 за акцию.

По показателям рентабельности компания является лидером сегмента и в разы опережает медианные значения по отрасли: маржа по чистой прибыли на уровне 18,6% vs 5%, рентабельность по EBITDA на уровне 36% vs 17,5%, ROE на уровне 19,1% vs 13,0%. Компания имеет пониженный уровень долга к активам по сравнению с основными конкурентами, который не превышает 15%.

Риски

Продолжающийся кризис на рынке инфраструктуры и недвижимости в Китае является серьезной угрозой для доходов компании, поскольку на эту страну приходится 59,6% совокупного объема продаж, для сравнения на второй по объему для RIO рынок США приходится лишь 14% продаж.

Волатильность цен на сырье и медленное восстановление ключевых экономик мира негативно сказывается на выручке компании. В случае реализации негативного сценария компания столкнется с сокращением доходов, что в итоге приведет к снижению уровня дивидендов, потенциал дальнейшего роста дивидендов на ближайшие несколько лет ограничен.

Основными регионами присутствия компании являются Австралия, Канада, США, Бразилия, Монголия, Гвинея, Мадагаскар и ЮАР, при этом >50% продаж приходятся на Китай.

Группа Rio Tinto была основана в 1873 г., ее штаб-квартира находится в Лондоне, Великобритания.

Компания осуществляет свою деятельность через 4 бизнес-сегмента: «Железная руда», «Алюминий», «Медь» и «Полезные ископаемые».

Сегмент «Железная руда» занимается добычей железной руды, производством соли и гипса в Западной Австралии. Алюминиевый сегмент занимается добычей бокситов, переработкой глинозема и выплавкой алюминия. Медный сегмент занимается добычей и переработкой меди, золота, серебра, молибдена и других побочных продуктов, а также геологоразведочными работами.

Сегмент «Полезные ископаемые» сконцентрирован на добыче и переработке боратов, сырья для производства диоксида титана, железного концентрата и окатышей, добыче, сортировке и реализации алмазов, а также на проектах по разработке материалов для аккумуляторов, таких как литий.

Компания владеет и управляет карьерами и подземными рудниками, а также плавильными, перерабатывающими, энергетическими и судоходными предприятиями.

Период высоких процентных ставок обычно негативно отражается на ценах на сырьевые ресурсы и на компаниях сырьевого сектора: акция RIO (NYSE:RIO) LN за год продемонстрировала отрицательную динамику.

Изменение цены акции против странового индекса и индекса субиндустрии в процентах за год

Rio Tinto является одной из ведущих мировых горно-добывающих компаний, обладающей широкой ресурсной базой по всему миру и третьей компанией по объему производства алмазов после De Beers и «Алроса».

Цены на сырье в 2024 г., скорее всего, будут компенсировать падение 2023 г., что окажет поддержку финансовому положению компании. RIO рассматривается в качестве бенефициара энергоперехода, т.к. ее продукция активно используется в производстве батарей. Компания также выиграет в случае запуска масштабной стимулирующей программы для рынка инфраструктуры в Китае. Большое количество производимых компанией металлов и руды широко применяются во всех отраслях промышленности по всему миру.

RIO обладает высоким потенциалом роста в перспективе 1 года, составляющим 19%.

Финансовые показатели компании снизились в 2023 г: EBITDA на 9%, чистая прибыль на 13%. RIO предупредила о росте издержек на ключевом месторождении железной руды Pilbara из-за роста зарплат и стоимости запчастей в Западной Австралии, что не помешало компании значительно нарастить производство на нем (+5 млн т. в 2023 и в 2024 г. ожидается аналогичный прирост).

Финансовые показатели компании за 5 лет, $млрд

По ключевым мультипликаторам компания торгуется на привлекательных уровнях по сравнению с конкурентами (P/E~10; EV/EBITDA~7). Она регулярно выплачивает значительные дивиденды, текущая дивидендная доходность составляет 6,8%, а прогноз дивидендов увеличен с текущих $4,35 до $5 за акцию.

По показателям рентабельности компания является лидером сегмента и в разы опережает медианные значения по отрасли: маржа по чистой прибыли на уровне 18,6% vs 5%, рентабельность по EBITDA на уровне 36% vs 17,5%, ROE на уровне 19,1% vs 13,0%. Компания имеет пониженный уровень долга к активам по сравнению с основными конкурентами, который не превышает 15%.

Риски

Продолжающийся кризис на рынке инфраструктуры и недвижимости в Китае является серьезной угрозой для доходов компании, поскольку на эту страну приходится 59,6% совокупного объема продаж, для сравнения на второй по объему для RIO рынок США приходится лишь 14% продаж.

Волатильность цен на сырье и медленное восстановление ключевых экономик мира негативно сказывается на выручке компании. В случае реализации негативного сценария компания столкнется с сокращением доходов, что в итоге приведет к снижению уровня дивидендов, потенциал дальнейшего роста дивидендов на ближайшие несколько лет ограничен.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба