18 апреля 2024 | Совкомфлот Инвестовизация

Приветствую на канале, посвященном инвестициям! 18.03.24 вышел отчёт за 2023 г. компании Совкомфлот (FLOT). Этот обзор посвящён разбору компании и этого отчёта.

О компании.

Совкомфлот (Современный коммерческий флот) — крупнейшая судоходная компания в РФ, лидер в области морской транспортировки нефти, нефтепродуктов и сжиженного газа. Компания специализируется на операциях в сложных климатических и ледовых условиях.

Основные направления деятельности:

морская транспортировка нефти и нефтепродуктов;

обслуживание нефтегазовых проектов на шельфе;

морская транспортировка сжиженного газа.

Группа СКФ – интегрированный судоходный холдинг, она выступает одновременно и владельцем, и оператором флота. В состав группы СКФ входит ПАО «Новошип» (Новороссийское морское пароходство).

Совкомфлот обеспечивает перевозку порядка 12% от общего объема российских нефти и газа. А основной объем российского экспорта нефти и газа перевозят иностранные судовладельцы.

82,8% акций принадлежит государству.

В феврале 2024г. США ввели блокирующие санкции против Совкомлофта. Ранее санкции ввели Евросоюз и Великобритания. Причём в июне 2022г. стало известно, что компания перевела большую часть бизнеса в Дубай, но санкции вводятся и против дубайских структур и против иностранных танкеров, связанных с Совкомфлотом.

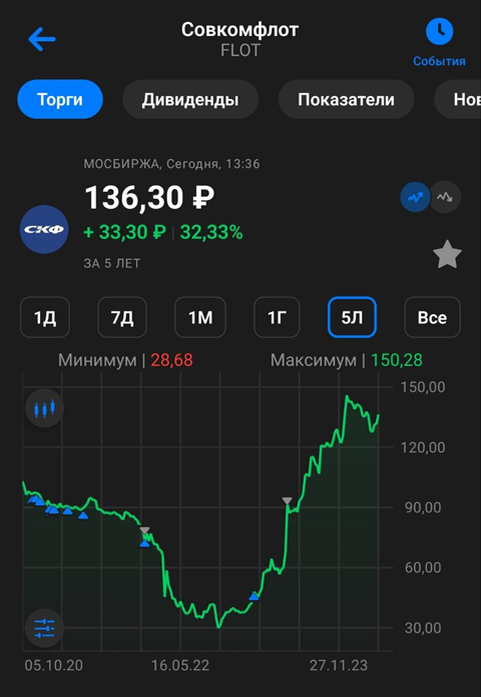

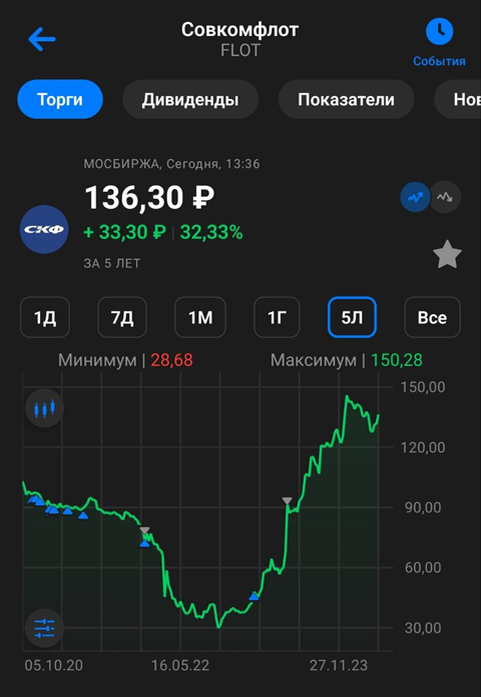

Текущая цена акций.

За 2023 год акции выросли почти в 4 раза. Но с начала 2024 года началась небольшая коррекция. На данный момент котировки на 9% ниже исторических максимумов. Также можно отметить, что цена проколола канал нисходящего тренда, и если она закрепится выше, то это будет сигналом к продолжению роста котировок.

Операционные результаты.

За 2023 год Совкомфлот перевез 75 млн тонн углеводородов (на уровне 2022 г.). Основные направления: Китай, Индия, Средиземноморье и Латинская Америка.

Из-за санкций компания не раскрывает точных данных, но известно, что на начало 2022 года, флот собственных и зафрахтованных судов компании составлял 133 судна. Из них 108 танкеров.

В мае 2022 года из-за санкций компания решила продать возрастные суда. Чуть позже, глава Совкомфлота сообщил, что было продано 12 судов и доли в девяти дочерних предприятиях, имеющих иностранную прописку. Но при этом компания продолжает принимать новые суда, которые строятся на судостроительном комплексе «Звезда».

25.09.23 Генеральный директор дал интервью, из которого известно, что на данный момент у компании около 100 крупнотоннажных танкеров. Ну и плюс конечно, еще есть газовозы и ледоколы.

Деятельность Группы подразделяется на два основных бизнеса: индустриальный и конвенциональный (танкерный). Индустриальный состоит из шельфовых проектов и перевозки газа, а танкерный – из перевозки сырой нефти и перевозки нефтепродуктов.

Индустриальные сегменты обеспечивают стабильный и предсказуемый денежный поток за счет наличия долгосрочных контрактов.

А доходы от танкерных сегментов поддерживаются благоприятной рыночной конъюнктурой на фоне возросшего спроса на танкеры с учетом увеличения протяженности маршрутов перевозок нефти и нефтепродуктов.

Для снижения зависимости доходов от рисков волатильности танкерного рынка компания проводит работу по увеличению объема долгосрочного гарантированного денежного потока за счет заключения новых тайм-чартерных соглашений в танкерном сегменте бизнеса.

Цены на фрахт.

Мировые ставки на танкеры типа Aframax, предназначенных для перевозки сырой нефти и нефтепродуктов, понемногу снижаются, но по-прежнему остаются высокими, в районе 40 тыс. $/сутки.

А из-за санкций Евросоюза, ставки у Совкомфлота выше среднемировых. Например, в октябре 2022 г. глава компании сообщал, что ставки на фрахт из российских портов составляли 80-90 тысяч $/сутки. А в марте и в мае 2022 года ставки достигали 300 тысяч $/сутки.

Санкции привели к дефициту танкерного флота в РФ, а также к увеличению транспортного плеча. Вследствие этого ставки на фрахт из российских портов выросли в разы. С тех пор Совкомфлот получает сверх прибыли. Но более-менее точной информации по текущим ставкам Совкомфлота сейчас нет.

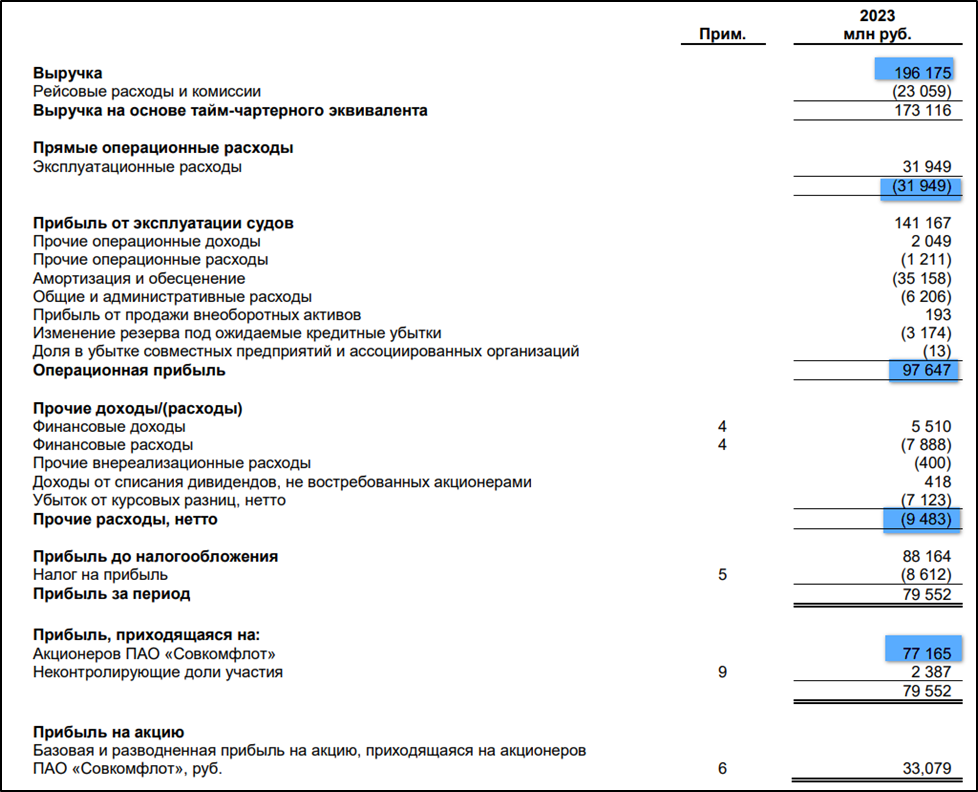

Финансовые результаты.

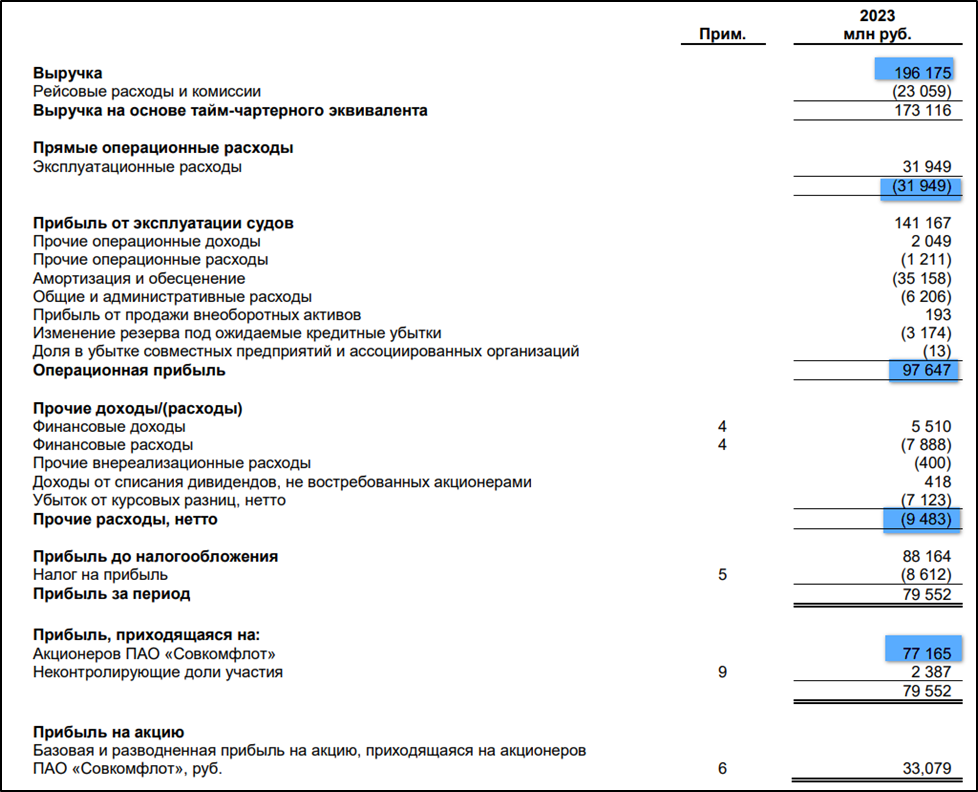

Результаты за 2023г:

Выручка 196 млрд (+52% г/г);

Эксплуатационный расходы -32 млрд (+56% г/г);

Операционная прибыль 97,6 млрд (+1,5x г/г);

Прочие расходы -9,5 млрд.

Чистая прибыль(ЧП) 77 млрд (+192% г/г);

ЧП скорр 83,5 млрд (+4x г/г);

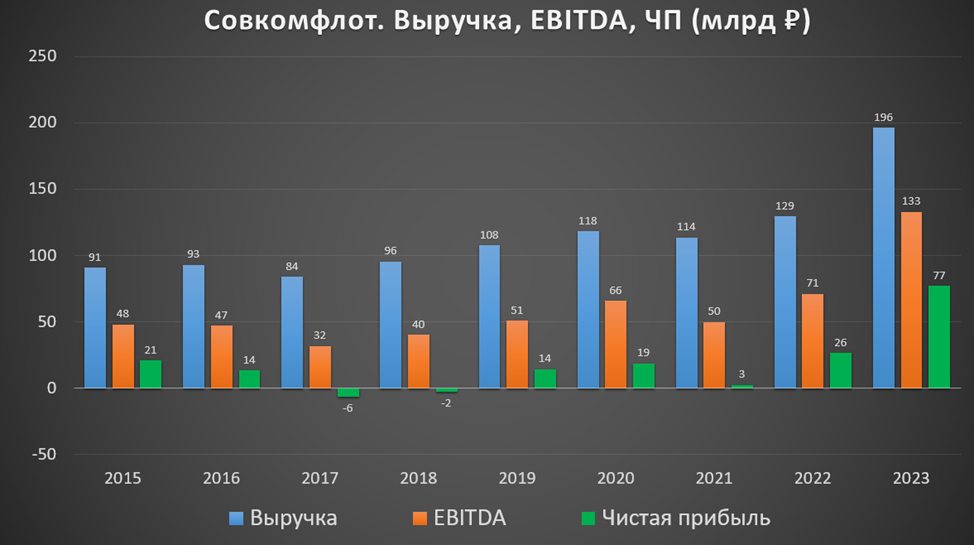

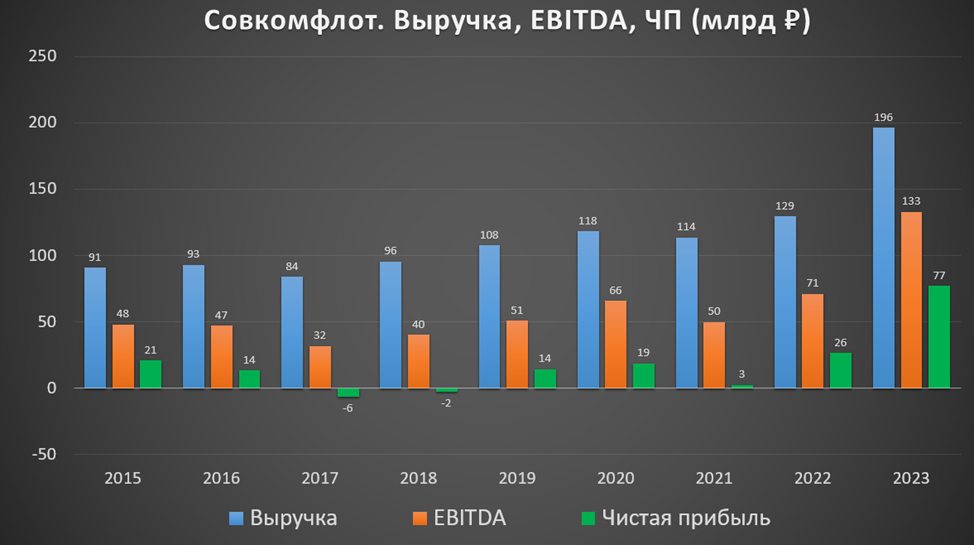

Благодаря высоким ставкам на фрахт и девальвации рубля, финансовые показатели рекордные.

На квартальной диаграмме видно, что дно цикла ставок пришлось на период 2П 2020 – 2П 2022, когда ЧП была около нулевой. После этого пошло восстановление. Текущие результаты стабильно высокие и отражают прохождение пика цикла.

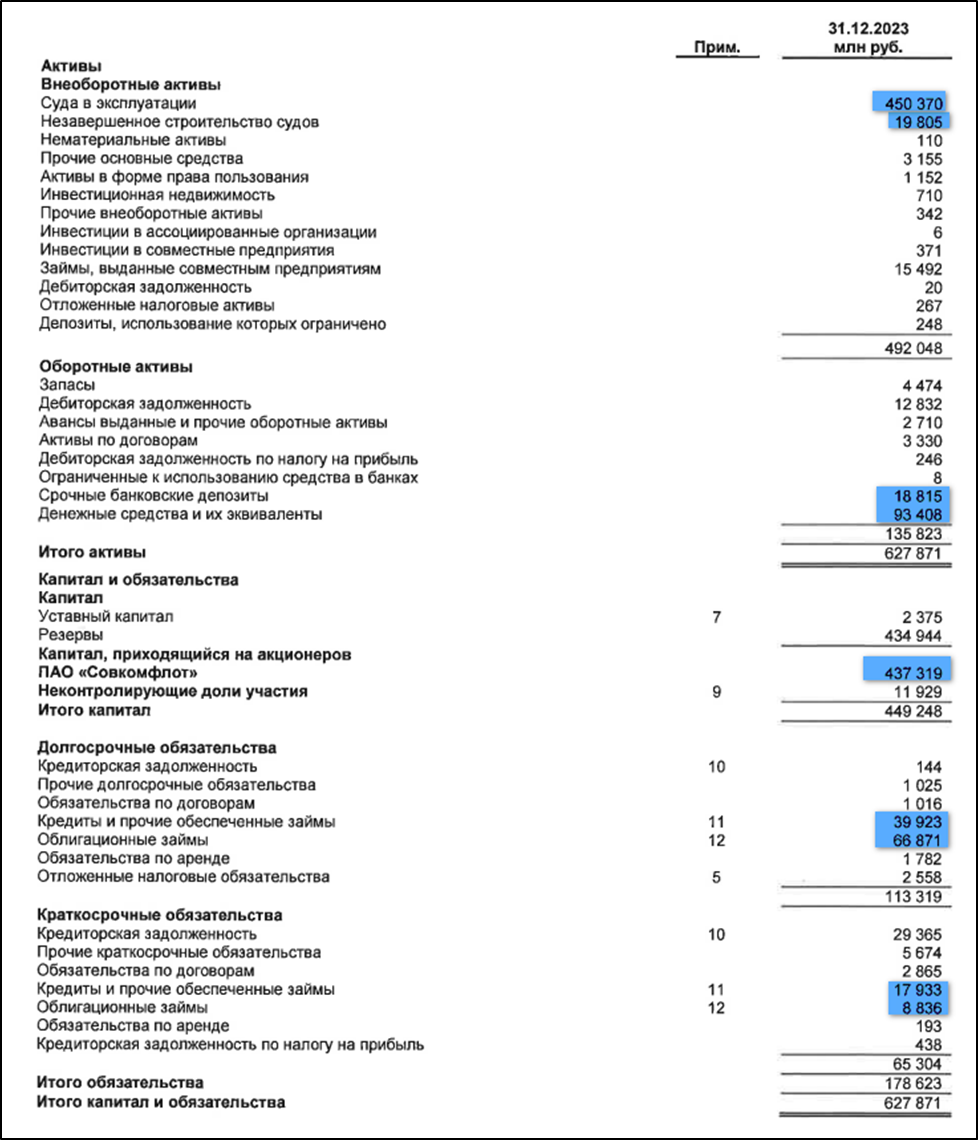

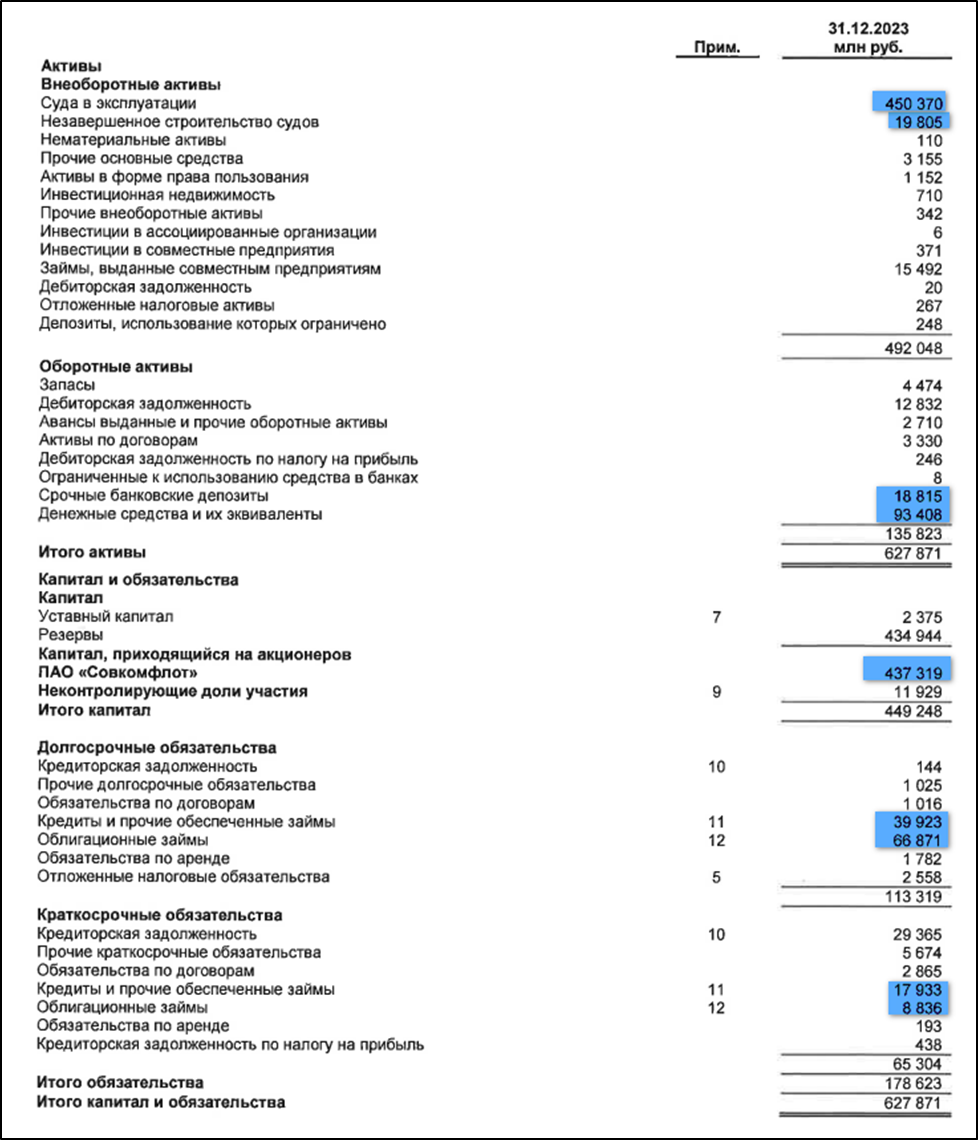

Баланс.

Суда в эксплуатации 450 млрд;

Незавершенное строительство 19,8 млрд. У СКФ большая судостроительная программа.

Чистые активы 437 млрд;

Денежных средств и депозиты 112,2 млрд;

Суммарные кредиты и займы 133,6 млрд.

Таким образом, чистый долг 21,4 млрд (-67% г/г). ND/EBITDA = 0,2. Финансовое положение хорошее. Компания воспользовалась циклом роста ставок для снижения долговой нагрузки.

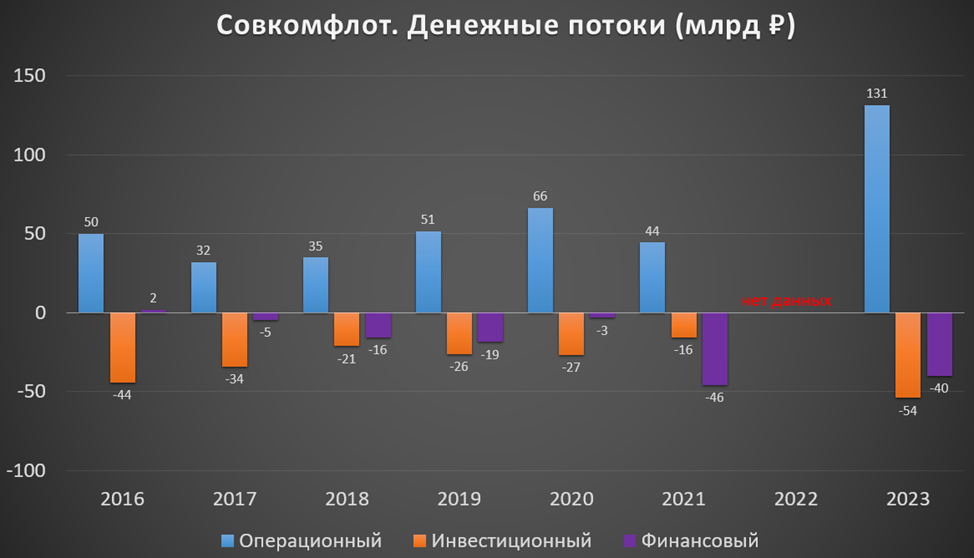

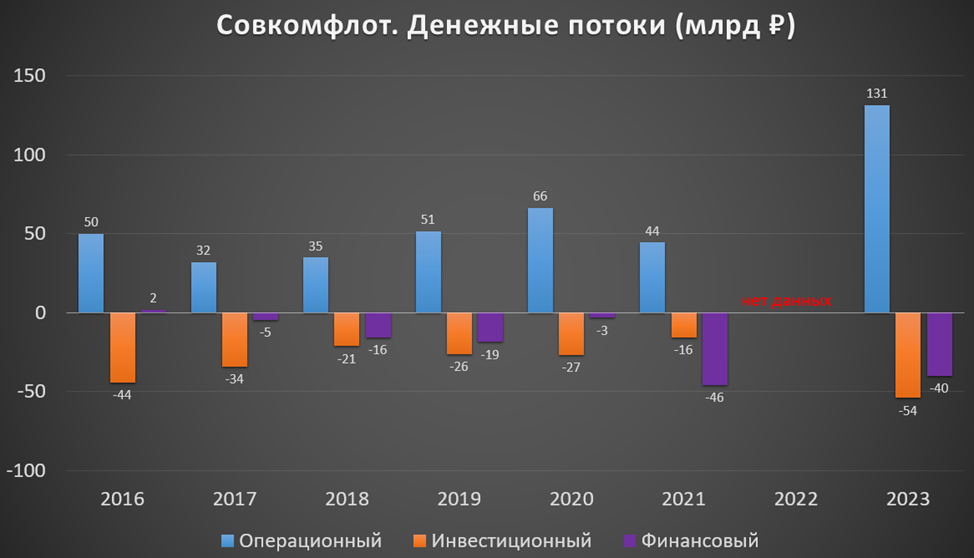

Денежные потоки.

операционная деятельность 131,4 млрд. Именно столько денег поступило в компанию за года.

инвестиционная деятельность -54 млрд.

финансовая деятельность -40 млрд. Из них 22 млрд ушло на дальнейшее снижение долговой нагрузки. На дивиденды затрачено 10 млрд.

Из диаграммы видно, что операционный поток в разы выше, чем в предыдущие годы (за исключением 2022г., по которому нет данных).

Компания не раскрыла точный размер капитальных затрат, но в любом случае, свободный денежный поток за 2023г. также очень высокий.

Дивиденды.

Согласно дивидендной политике Совкомфлот направляет на дивиденды не менее 25% от чистой прибыли. Но последнее время компания старается платить не менее 50% от скорр чистой прибыли по МСФО.

В январе 2024г уже были выплачены промежуточные дивиденды 6,32₽. Финальные дивиденды могут составить 11,27₽. Это около 8% доходности к текущей цене акции.

Таким образом, прогнозный суммарный дивиденд за 2023 год: 17,59₽ (12,8% доходности).

Риски.

Падение ставок на фрахт. Цены на фрахт носят циклический характер. Сейчас уже прорисовывается начало коррекции, хотя цены остаются высокими.

Налоговые и регуляторные риски. Компания выплатила налог на сверхприбыль. И из-за аномальных текущих прибылей Совкомфлота, государство возможно, придумает какой-нибудь новый сбор.

Старение флота. Правда, средний возраст флота компании на конец 2021 года составлял 12 лет, что на 9 % ниже средне мирового показателя.

Ужесточение санкций. Совкомфлот отмечает операционные сложности из-за новых санкций США.

Теракты. Пока идёт спец операция, есть ненулевая вероятность, что на танкеры будут совершаться нападения. Т.е. есть риски потери судов.

Перспективы.

Перспективы связаны с развитием флота. На данный момент точное количество судов не известно. Но текущая судостроительная программа составляет 32 судна. Часть из них уже принята в эксплуатацию.

Эта программа у Совкомфлота гибкая и привязана к реализации текущих масштабных энергетических проектов. И если будут сдвигаться сроки проектов, то будет корректироваться и программа Совкомфлота. Например, строительство газовозов для «Арктик СПГ 2» сдвинулось на 2024г.

Также в декабре 2023г. менеджмент сообщил, что: «около половины флота (в конвенциональном сегменте) перешла на долгосрочные контракты — это, пожалуй, наиболее существенное трансформационное событие для компании в текущем год». Средний срок контрактов 8 лет. Т.е. даже несмотря на возможное падение ставок, — это должно помочь обеспечить хорошие финансовые результаты ближайшие годы.

Мультипликаторы.

По текущим мультипликаторам компания оценена недорого:

Текущая цена акции = 136,5₽; Капитализация = 324 млрд ₽

EV/EBITDA = 2,6;

P/E = 4,2; P/S = 1,7; P/B = 0,7

Рентаб по EBITDA = 68%, ROE = 15%, ROA = 10%

Выводы.

Совкомфлот – одна из крупнейших в мире компаний по морской транспортировке углеводородов.

Из-за санкций, количество судов немного сократилось.

Но благодаря высоким ставкам на фрахт судов, а также девальвации рубля, финансовые результаты за 2023г. очень сильные.

Компания воспользовалась циклом высоких ставок и сократила долговую нагрузку. Текущее финансовое положение устойчивое.

Операционный и свободный денежные потоки сильные.

Финальные дивиденды по итогам 2023 года могут быть в районе 11,27₽ (8% доходности).

В 2023 году проведена большая работа по переводу части танкерного флота на долгосрочные контракты. Эта мера должна стабилизировать будущие доходы.

Риски: снижение ставок на фрахт, санкции, налоги, теракты.

По мультипликаторам компания стоит недорого. Потенциал роста сохраняется.

Мои сделки.

На резком выносе в июне, когда котировки Совкомфлота взлетели на 50% за неделю, я решил зафиксировать прибыль. Как раз тогда намечалась тенденция на снижение в мировых ставках на фрахт. Но как видим, акции продолжили рост, в основном на девальвации рубля. Сейчас, на пике цикла ставок на фрахт, я покупать не готов, но в случае коррекции, возможно, зайду снова.

О компании.

Совкомфлот (Современный коммерческий флот) — крупнейшая судоходная компания в РФ, лидер в области морской транспортировки нефти, нефтепродуктов и сжиженного газа. Компания специализируется на операциях в сложных климатических и ледовых условиях.

Основные направления деятельности:

морская транспортировка нефти и нефтепродуктов;

обслуживание нефтегазовых проектов на шельфе;

морская транспортировка сжиженного газа.

Группа СКФ – интегрированный судоходный холдинг, она выступает одновременно и владельцем, и оператором флота. В состав группы СКФ входит ПАО «Новошип» (Новороссийское морское пароходство).

Совкомфлот обеспечивает перевозку порядка 12% от общего объема российских нефти и газа. А основной объем российского экспорта нефти и газа перевозят иностранные судовладельцы.

82,8% акций принадлежит государству.

В феврале 2024г. США ввели блокирующие санкции против Совкомлофта. Ранее санкции ввели Евросоюз и Великобритания. Причём в июне 2022г. стало известно, что компания перевела большую часть бизнеса в Дубай, но санкции вводятся и против дубайских структур и против иностранных танкеров, связанных с Совкомфлотом.

Текущая цена акций.

За 2023 год акции выросли почти в 4 раза. Но с начала 2024 года началась небольшая коррекция. На данный момент котировки на 9% ниже исторических максимумов. Также можно отметить, что цена проколола канал нисходящего тренда, и если она закрепится выше, то это будет сигналом к продолжению роста котировок.

Операционные результаты.

За 2023 год Совкомфлот перевез 75 млн тонн углеводородов (на уровне 2022 г.). Основные направления: Китай, Индия, Средиземноморье и Латинская Америка.

Из-за санкций компания не раскрывает точных данных, но известно, что на начало 2022 года, флот собственных и зафрахтованных судов компании составлял 133 судна. Из них 108 танкеров.

В мае 2022 года из-за санкций компания решила продать возрастные суда. Чуть позже, глава Совкомфлота сообщил, что было продано 12 судов и доли в девяти дочерних предприятиях, имеющих иностранную прописку. Но при этом компания продолжает принимать новые суда, которые строятся на судостроительном комплексе «Звезда».

25.09.23 Генеральный директор дал интервью, из которого известно, что на данный момент у компании около 100 крупнотоннажных танкеров. Ну и плюс конечно, еще есть газовозы и ледоколы.

Деятельность Группы подразделяется на два основных бизнеса: индустриальный и конвенциональный (танкерный). Индустриальный состоит из шельфовых проектов и перевозки газа, а танкерный – из перевозки сырой нефти и перевозки нефтепродуктов.

Индустриальные сегменты обеспечивают стабильный и предсказуемый денежный поток за счет наличия долгосрочных контрактов.

А доходы от танкерных сегментов поддерживаются благоприятной рыночной конъюнктурой на фоне возросшего спроса на танкеры с учетом увеличения протяженности маршрутов перевозок нефти и нефтепродуктов.

Для снижения зависимости доходов от рисков волатильности танкерного рынка компания проводит работу по увеличению объема долгосрочного гарантированного денежного потока за счет заключения новых тайм-чартерных соглашений в танкерном сегменте бизнеса.

Цены на фрахт.

Мировые ставки на танкеры типа Aframax, предназначенных для перевозки сырой нефти и нефтепродуктов, понемногу снижаются, но по-прежнему остаются высокими, в районе 40 тыс. $/сутки.

А из-за санкций Евросоюза, ставки у Совкомфлота выше среднемировых. Например, в октябре 2022 г. глава компании сообщал, что ставки на фрахт из российских портов составляли 80-90 тысяч $/сутки. А в марте и в мае 2022 года ставки достигали 300 тысяч $/сутки.

Санкции привели к дефициту танкерного флота в РФ, а также к увеличению транспортного плеча. Вследствие этого ставки на фрахт из российских портов выросли в разы. С тех пор Совкомфлот получает сверх прибыли. Но более-менее точной информации по текущим ставкам Совкомфлота сейчас нет.

Финансовые результаты.

Результаты за 2023г:

Выручка 196 млрд (+52% г/г);

Эксплуатационный расходы -32 млрд (+56% г/г);

Операционная прибыль 97,6 млрд (+1,5x г/г);

Прочие расходы -9,5 млрд.

Чистая прибыль(ЧП) 77 млрд (+192% г/г);

ЧП скорр 83,5 млрд (+4x г/г);

Благодаря высоким ставкам на фрахт и девальвации рубля, финансовые показатели рекордные.

На квартальной диаграмме видно, что дно цикла ставок пришлось на период 2П 2020 – 2П 2022, когда ЧП была около нулевой. После этого пошло восстановление. Текущие результаты стабильно высокие и отражают прохождение пика цикла.

Баланс.

Суда в эксплуатации 450 млрд;

Незавершенное строительство 19,8 млрд. У СКФ большая судостроительная программа.

Чистые активы 437 млрд;

Денежных средств и депозиты 112,2 млрд;

Суммарные кредиты и займы 133,6 млрд.

Таким образом, чистый долг 21,4 млрд (-67% г/г). ND/EBITDA = 0,2. Финансовое положение хорошее. Компания воспользовалась циклом роста ставок для снижения долговой нагрузки.

Денежные потоки.

операционная деятельность 131,4 млрд. Именно столько денег поступило в компанию за года.

инвестиционная деятельность -54 млрд.

финансовая деятельность -40 млрд. Из них 22 млрд ушло на дальнейшее снижение долговой нагрузки. На дивиденды затрачено 10 млрд.

Из диаграммы видно, что операционный поток в разы выше, чем в предыдущие годы (за исключением 2022г., по которому нет данных).

Компания не раскрыла точный размер капитальных затрат, но в любом случае, свободный денежный поток за 2023г. также очень высокий.

Дивиденды.

Согласно дивидендной политике Совкомфлот направляет на дивиденды не менее 25% от чистой прибыли. Но последнее время компания старается платить не менее 50% от скорр чистой прибыли по МСФО.

В январе 2024г уже были выплачены промежуточные дивиденды 6,32₽. Финальные дивиденды могут составить 11,27₽. Это около 8% доходности к текущей цене акции.

Таким образом, прогнозный суммарный дивиденд за 2023 год: 17,59₽ (12,8% доходности).

Риски.

Падение ставок на фрахт. Цены на фрахт носят циклический характер. Сейчас уже прорисовывается начало коррекции, хотя цены остаются высокими.

Налоговые и регуляторные риски. Компания выплатила налог на сверхприбыль. И из-за аномальных текущих прибылей Совкомфлота, государство возможно, придумает какой-нибудь новый сбор.

Старение флота. Правда, средний возраст флота компании на конец 2021 года составлял 12 лет, что на 9 % ниже средне мирового показателя.

Ужесточение санкций. Совкомфлот отмечает операционные сложности из-за новых санкций США.

Теракты. Пока идёт спец операция, есть ненулевая вероятность, что на танкеры будут совершаться нападения. Т.е. есть риски потери судов.

Перспективы.

Перспективы связаны с развитием флота. На данный момент точное количество судов не известно. Но текущая судостроительная программа составляет 32 судна. Часть из них уже принята в эксплуатацию.

Эта программа у Совкомфлота гибкая и привязана к реализации текущих масштабных энергетических проектов. И если будут сдвигаться сроки проектов, то будет корректироваться и программа Совкомфлота. Например, строительство газовозов для «Арктик СПГ 2» сдвинулось на 2024г.

Также в декабре 2023г. менеджмент сообщил, что: «около половины флота (в конвенциональном сегменте) перешла на долгосрочные контракты — это, пожалуй, наиболее существенное трансформационное событие для компании в текущем год». Средний срок контрактов 8 лет. Т.е. даже несмотря на возможное падение ставок, — это должно помочь обеспечить хорошие финансовые результаты ближайшие годы.

Мультипликаторы.

По текущим мультипликаторам компания оценена недорого:

Текущая цена акции = 136,5₽; Капитализация = 324 млрд ₽

EV/EBITDA = 2,6;

P/E = 4,2; P/S = 1,7; P/B = 0,7

Рентаб по EBITDA = 68%, ROE = 15%, ROA = 10%

Выводы.

Совкомфлот – одна из крупнейших в мире компаний по морской транспортировке углеводородов.

Из-за санкций, количество судов немного сократилось.

Но благодаря высоким ставкам на фрахт судов, а также девальвации рубля, финансовые результаты за 2023г. очень сильные.

Компания воспользовалась циклом высоких ставок и сократила долговую нагрузку. Текущее финансовое положение устойчивое.

Операционный и свободный денежные потоки сильные.

Финальные дивиденды по итогам 2023 года могут быть в районе 11,27₽ (8% доходности).

В 2023 году проведена большая работа по переводу части танкерного флота на долгосрочные контракты. Эта мера должна стабилизировать будущие доходы.

Риски: снижение ставок на фрахт, санкции, налоги, теракты.

По мультипликаторам компания стоит недорого. Потенциал роста сохраняется.

Мои сделки.

На резком выносе в июне, когда котировки Совкомфлота взлетели на 50% за неделю, я решил зафиксировать прибыль. Как раз тогда намечалась тенденция на снижение в мировых ставках на фрахт. Но как видим, акции продолжили рост, в основном на девальвации рубля. Сейчас, на пике цикла ставок на фрахт, я покупать не готов, но в случае коррекции, возможно, зайду снова.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба